Все налогоплательщики должны вести налоговый учет по налогу на прибыль в специальных регистрах. Налоговый учет организуется своими силами, а порядок его ведения закрепляется в учетной налоговой политике (ст. 313 НК РФ). Регистры налогового учета, в которых ведется учет, тоже разрабатываются самостоятельно, поскольку налоговые органы устанавливать обязательные учетные формы не вправе. В этой статье мы рассмотрим, какими бывают налоговые регистры, как они ведутся, и приведем образцы заполнения.

Разработка формы регистров налогового учета

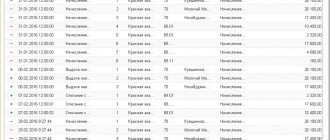

НК РФ не содержит перечня налоговых регистров, необходимых для формирования базы по налогу. Каждая организация разрабатывает регистры сама, поэтому и выглядеть они могут совершенно по-разному. Как правило, это таблицы, из содержания которых понятно, как фирмой формируется налоговая база. Вести регистры налогового учета можно электронно в виде таблиц Excel, в специальной бухгалтерской программе или на бумажных носителях.

За основу при разработке регистров можно взять регистры бухучета и дополнить их всем необходимым, или же создать налоговые регистры «с нуля». В любом случае они должны содержать все строки и графы, необходимые для отражения данных.

Налогоплательщик сам решает, какие данные содержат регистры, но существуют и обязательные реквизиты, которые должны включаться в любые виды аналитических регистров налогового учета предприятия. К ним относятся (ст. 313 НК РФ):

- наименование;

- дата составления или период,

- денежное выражение операции, а если возможно, то и натуральное,

- наименование хозопераций,

- подпись (с расшифровкой), ответственного за составление регистра.

В качестве шаблона при разработке документов налогового учета можно использовать и регистры налогового учета, перечень которых был рекомендован налоговой службой в помощь налогоплательщикам еще в 2001 году (Рекомендации МНС РФ для исчисления прибыли в соответствии с гл.25 НК РФ, опубликованные 19.12.2001).

Составлять отдельный регистр на каждую строку декларации по налогу на прибыль не требуется. Количество налоговых регистров фирма устанавливает учетной политикой, при условии, что они в полной мере обосновывают данные, указанные в декларации. Налоговики могут привлечь к ответственности за отсутствие только тех регистров, которые предприятию необходимо вести согласно своей учетной политике (см., например, постановление ФАС Поволжского округа от 14.07.2009 № А65-27027/2007).

Тщательнее готовьте учетную политику

Раз уж мы затронули вопрос закрепления используемых регистров в учетной политике, давайте, остановимся на этом подробнее. Сразу скажем, что никаких санкций за то, что организация использует в работе регистры, не упомянутые в учетной политике, Налоговый кодекс не устанавливает. Равно как нет и штрафов за то, что в учетной политике вообще не указано, какие регистры организация использует, а какие нет.

Однако мы бы не советовали пренебрегать закреплением в учетной политике перечня регистров налогового учета. Ведь это может помочь самому налогоплательщику в случае конфликта с налоговыми органами. Так, в описанном выше случае суд запретил требовать у организации те регистры, которые, согласно ее учетной политике, вестись не должны.

Заметим, что это дело далеко не единственное. Например, Федеральный арбитражный суд другого округа — Поволжского, рассматривая подобное дело, указал, что систему налогового учета налогоплательщик, согласно статьям 313 и 314 НК РФ, организует самостоятельно, отражая ее в учетной политике. Поэтому налоговые органы не могут ни устанавливать для налогоплательщика обязательные формы документов налогового учета, ни требовать те документы налогового учета, которые не предусмотрены НК РФ или учетной политикой самой организации (постановление от 01.06.06 № А57-17061/05-26).

Так что учетная политика является достаточно мощным оружием в споре с инспекторами по вопросу о том, какие регистры налогового учета в организации должны быть, а какие нет. Правда, как и любое оружие, оно обладает и «отдачей». Если уж закрепили регистр в учетной политике, то будьте добры обеспечить его реальное ведение. Иначе — штраф. И вполне законный.

Требования НК РФ к налоговым регистрам

Формы аналитических регистров налогового учета, являющиеся приложением к учетной политике предприятия, служат подтверждению данных наравне с первичными документами и расчетом налоговой базы (ст. 313 НК РФ). Требования, которые налоговое законодательство предъявляет к ним, следующие:

- недопустимо вносить данные в регистр без соблюдения хронологического порядка и непрерывности;

- аналитический учет налоговых данных в регистрах должен раскрывать порядок формирования налоговой базы;

- хранить регистры следует так, чтобы исключить несанкционированное исправление данных в них;

- за правильность отражения хозопераций в регистрах отвечают лица, их составляющие; каждое вносимое в налоговый регистр исправление ошибок должно подтверждаться подписью ответственного лица, с обоснованием исправления и указанием даты;

- данные налогового учета, в том числе и регистры, составляют налоговую тайну; лица, имеющие к ним доступ, несут ответственность за разглашение налоговой тайны согласно законодательству.

Как должен выглядеть регистр

В НК РФ практически нет сведений, касающихся именно вида регистра. В Кодексе есть только общая информация. То есть задача по оформлению документов возлагается на организации.

Но в статье 313 НК РФ указаны обязательные сведения, которые нужно включить в регистр. В частности, это следующие пункты:

- Название.

- Период.

- Название проделанной операции.

- Итоги операции в рублях.

Документ заверяется подписью ответственного сотрудника. Подпись сопровождается расшифровкой.

Если это регистр НДФЛ, в него включаются эти сведения:

- Вид дохода.

- Льготы по НДФЛ, сокращающие налогооблагаемую базу.

- Размеры выплат.

- Даты выплат.

- Размер исчисленного налога.

- Дата удержания налога.

- Информация о платежках, которые подтверждают выплату налога.

Правила, относящиеся к налоговым регистрам, практически идентичны правилам, относящимся к бухгалтерской первичке. А потому у некоторых специалистов возникает вопрос о возможности заменить регистры бухгалтерской документацией. В НК РФ нет запретов касательно этого. Более того, в статье 313 НК РФ есть тому косвенное разрешение. Но в этой же статье прописано, что, если бухгалтерских данных недостаточно, их требуется дополнить. По результатам дополнений и формируется регистр.

ВНИМАНИЕ! Регистры ведутся и в бумажной, и в электронной форме. Электронная документация просто распечатывается, если для этого есть необходимость (к примеру, требование налоговой).

Регистры налогового учета: минимальный перечень

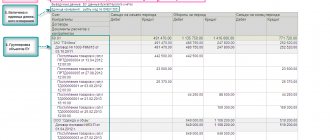

Какие регистры понадобятся предприятию для учета налога на прибыль? Поскольку налоговым объектом является прибыль, чтобы определить ее размер следует знать сумму доходов и расходов налогоплательщика, а значит, в любом случае должны присутствовать регистры налогового учета:

- «Доходы от реализации»;

- «Расходы, уменьшающие доход от реализации»;

- «Внереализационные доходы»;

- «Внереализационные расходы».

Регистры налогового учета, образец которых можно скачать ниже, заполняются согласно данным бухучета по счетам 20, 26, 40, 43, 44, 90, 91 и др., с учетом положений главы 25 НК РФ. При этом нужно помнить, что не все доходные и расходные бухгалтерские операции учитываются в налоговом учете, а значит, и в налоговые регистры они не вносятся. Доход от реализации не включает сумму НДС. Некоторые расходы в целях налогообложения нельзя принять в полной сумме, а только в пределах установленных норм.

Необходимость заполнения иных регистров налогового учета может возникнуть, если предприятие ведет несколько видов деятельности, или совершает операции, облагаемые налогом в особом порядке.

Сроки хранения налоговых регистров

В требовании налоговиков о представлении документов часто стоит список регистров НУ по количеству заполненных строк декларации. Штраф за каждый непредставленный документ равен 200 рублям (ст. 126 НК РФ). Они вправе применить еще и ст. 120 НК РФ за грубое нарушение правил НУ.

Расходы можно применить для уменьшения доходов только при их обоснованности и наличии первичных документов для подтверждения (п. 1 ст. 252 НК РФ).

Соответственно, в течение 4 лет (3 года возможной выездной проверки + текущий год) нужно обеспечить сохранность документов, показывающих получение доходов, осуществление расходов и уплату налогов (подп. 6 п. 1 ст. 23 НК РФ).

Не так давно Минфин напомнил, что данный срок начинается по окончании периода, в котором данный документ применялся последний раз при составлении налоговой отчетности (письмо от 19.07.2017 № 03-07-11/45829).

Таким образом, документы, подтверждающие величину убытка, в случае его переноса с целью уменьшения налоговой базы на протяжении нескольких последующих лет (п. 4 ст. 283 НК РФ), хранятся после завершения переноса этого убытка в течение 4 лет (письмо Минфина РФ от 25.05.2012 № 03-03-06/1/278).

Документы, подтверждающие формирование первоначальной стоимости амортизируемого актива, начинают отсчитывать свой 4-летний срок хранения только после завершения начисления амортизации (письмо Минфина от 12.02.2016 № 03-03-06/1/7604).

Понятно, что соответствующие регистры НУ хранятся по таким же правилам.

Налоговые регистры по НП должен иметь каждый налогоплательщик, так как ИФНС имеет право при своих регулярных проверках отчетности любой запросить их.

Важно понимать, что представляют собой регистры по НУ и как их правильно заполнить, чтобы не подставить свою фирму на нежелательные штрафы за непредставленные документы или грубое нарушение правил НУ.

В статье показаны образцы налоговых регистров по налогу на прибыль, которые помогут выполнить требования налоговиков к их оформлению.

Регистры остатков и регистры оборотов

Существует два вида регистров накопления:

- регистры накопления остатков (хранит итоговые значения ресурсов — остатки);

- регистры накопления оборотов (хранит только изменения этих ресурсов — обороты).

Существование регистра накопления оборотов связано с тем, что при автоматизации экономической деятельности существует большое количество ситуаций, когда требуется накапливать только обороты, а значения остатков не имеют смысла. Типичным примером использования регистра накопления оборотов является регистр «Выручка и себестоимость продаж», хранящий информацию об объемах продаж.

Поскольку регистр накопления оборотов не накапливает остатки ресурсов, для него не имеет смысла «направление» движения ресурсов (приход или расход); накапливается только величина изменения ресурсов. Поэтому все записи регистра накопления оборотов отмечаются одинаковыми пиктограммами.

Агрегаты регистров накопления оборотов

Для оборотных регистров накопления платформа поддерживает специальный механизм агрегатов, который позволяет значительно ускорить получение данных из регистров, содержащих большое количество записей — сотни тысяч и миллионы записей.

Агрегаты — это специальный механизм, реализованный в оборотных регистрах накопления и позволяющий значительно сократить время формирования отчетов.

Каждый агрегат — это специализированное хранилище, содержащее агрегированные данные регистра в различных разрезах, удобных для формирования отчетов в данной информационной базе. Система автоматически оценивает интенсивность работы пользователей с тем или иными разрезами информации и на основе накопленной статистики выбирает оптимальный состав поддерживаемых агрегатов.

Использование агрегатов позволяет аналитикам и менеджерам анализировать имеющуюся информацию, переключаясь между различными разрезами просмотра с небольшим временем отклика системы. При этом система использует накопленные агрегированные данные и всегда обеспечивает актуальность получаемых отчетов.

Для любого регистра может быть создано несколько агрегатов.

Платформа содержит специальный конструктор агрегатов, с помощью которого можно изменять состав агрегатов и настраивать их использование.

Конструктор агрегатов можно вызвать из окна редактирования оборотного регистра накопления (вкладка «Данные»).

Как разработать форму

Какую именно форму регистра будет использовать конкретная компания, не имеет никакого значения. Жестких требований по структуре документации нет. Поэтому каждый экономический субъект вправе:

- Разработать бланк с нуля. Например, придумать специальную таблицу, которая подходит для регистрации сведений налогового учета.

- Доработать журналы, ордера бухучета. Например, преобразовать расчетную ведомость в регистр по НДФЛ, добавив в форму определенные данные.

Причем формат ведения такой документации не имеет никакого значения. То есть данные фискального учета могут регистрироваться в документации от руки. Например, на бумажном носителе, и специалист систематически вносит сведения в него.

Либо нал. учет ведется в электронных таблицах Эксель. Такой подход более удобен, позволяет автоматизировать подсчеты. Еще один вариант — это использование специализированных бухгалтерских программ. Например, журнал бухучета преобразован в РНУ. Программа автоматически формирует запрашиваемые сведения за нужный период. Этот формат ведения НУ признан наиболее оптимальным и эффективным.

ВАЖНО!

Независимо от варианта разработки бланков документации, регистры налогового учета, перечень их и формы должны быть утверждены на локальном уровне. Например, структуру документов утвердите в отдельном приказе руководства. Либо закрепите в приложениях к учетной политике в части организации и ведения НУ.

Итоги

Регистры налогового учета разрабатываются самим налогоплательщиком, а их форма утверждается в качестве приложения к налоговой учетной политике. Они могут быть составлены в электронном виде или на бумаге — это значения не имеет. Главное — наличие в них обязательных реквизитов, установленных НК РФ. К информации, отражаемой в регистрах, предъявляется основное требование: все записи должны быть обоснованы и достоверны, а из содержания регистра должно быть понятно, как сформирована налогооблагаемая база.

Источники

- https://assistentus.ru/nalog-na-pribyil/formirovanie-registrov/

- https://nalog-nalog.ru/nalog_na_pribyl/nalogovaya_baza_nalog_na_pribyl/kak_vesti_registry_nalogovogo_ucheta_obrazec/

- https://www.klerk.ru/buh/articles/480329/

- https://www.berator.ru/enc/np/30/20/90/

Ответственность за отсутствие

Для тех, кто не заполнил бланки регистра налогового учета, важно знать, какие штрафные санкции ожидают при прохождении проверки.

Оказывается:

- перечень грубых нарушений не содержит такое правило нарушения учета, как ведение регистров;

- нет установленных форм среди обязательных для отчетности, поэтому запроса на их предоставление тоже не поступит;

- если отсутствие документов привело к неправильному отчислению налогов, штраф будет насчитываться именно за недоплату, а не за отсутствие данных документов.

Даже декларация не обязывает к указанию всех строк в ведении налоговых регистров. Поэтому привлечь организацию можно только за отсутствие ведения регистров, указанных в учетной политике. Если же по НДС не работают, вопрос о наказании не поднимается вовсе.

Форма списка и форма набора записей объекта 1С «Регистры накопления»

Для того чтобы пользователь мог просматривать данные, содержащиеся в регистре накопления, система поддерживает следующие формы представления регистра накопления:

- форму списка регистра накопления — позволяет выполнять сортировку и отбор отображаемой информации по нескольким критериям; система может автоматически генерировать эту форму;

- форму набора записей регистра накопления — позволяет добавлять, изменять и удалять записи регистра сведений.

Наряду с этим разработчик имеет возможность создать собственные (произвольные) формы, которые система будет использовать вместо формы умолчанию.

Рисунок

[свернуть]

7.1. Основные требования к аналитическим регистрам налогового учета

Как установлено ст. 313 НК РФ, в случае, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы в соответствии с требованиями гл. 25 НК РФ, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета дополнительными реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета. Соответственно, налогоплательщик при ведении налогового учета может: • в случае, если порядок бухгалтерского учета не отличается от порядка ведения налогового учета, — использовать данные бухгалтерского учета для осуществления налогового учета; • в случае, если порядок бухгалтерского учета отличается от порядка ведения налогового учета незначительно, — дополнить регистры бухгалтерского учета дополнительными реквизитами и тем самым сформировать регистры налогового учета; • в случае, если порядок бухгалтерского учета отличается от порядка ведения налогового учета существенно, — вести самостоятельные регистры налогового учета. Статья 313 НК РФ, запрещая налоговым и иным органам устанавливать для налогоплательщиков обязательные формы документов налогового учета, содержит положение о том, что формы аналитических регистров налогового учета для определения налоговой базы, являющиеся документами для налогового учета, в обязательном порядке должны содержать следующие реквизиты: • наименование регистра; • период (дату) составления; • измерители операции в натуральном (если это возможно) и в денежном выражении; • наименование хозяйственных операций; • подпись (расшифровку подписи) лица, ответственного за составление указанных регистров. Общие положения об аналитических регистрах налогового учета содержатся в ст. 314 НК РФ (несложно заметить, что эти положения во многом аналогичны положениям ст. 10 Федерального закона «О бухгалтерском учете» о регистрах бухгалтерского учета). В статье 314 НК РФ определено, что аналитические регистры налогового учета — это сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями гл. 25 НК РФ, без распределения (отражения) по счетам бухгалтерского учета. При этом указано, что данные налогового учета — это данные, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения. Статьей 314 НК РФ также установлено следующее: • формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет). При этом аналитический учет данных налогового учета должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы; • аналитические регистры налогового учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, аналитических данных налогового учета для отражения в расчете налоговой базы. Самое существенное отличие аналитических регистров налогового учета от регистров бухгалтерского учета — это отсутствие двойной записи. Это означает, что дополнительные реквизиты, которыми налогоплательщик в соответствии со ст. 313 НК РФ вправе самостоятельно дополнять применяемые регистры бухгалтерского учета для формирования регистров налогового учета, не должны предусматривать двойной записи. Формальным отличием аналитических регистров налогового учета от регистров бухгалтерского учета являются источники их ведения. В аналитических регистрах налогового учета систематизируются данные, содержащиеся в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения, в регистрах бухгалтерского учета — данные принятых к учету первичных документов. Формальным приведенное отличие является потому, что исходя из приведенной в ст. 313 НК РФ классификации документов, являющихся подтверждением данных налогового учета, разработочные таблицы и справки бухгалтера могут быть отнесены только к первичным налоговым учетным документам. Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и (или) любых машинных носителях. Согласно п. I ст. 10 Федерального закона «О бухгалтерском учете» регистры бухгалтерского учета ведутся в специальных книгах (журналах), на отдельных листах и карточках, в виде машинограмм, полученных при использовании вычислительной техники, а также на магнитных лентах, дисках, дискетах и иных машинных носителях. Пункт 1 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ устанавливает, что при ведении регистров бухгалтерского учета на машинных носителях информации должна быть предусмотрена возможность их вывода на бумажные носители информации. Согласно ст. 314 НК РФ формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения. Регистры налогового учета формируются по всем операциям, тем или иным образом учитываемым для целей налогообложения. Там же указано, что если порядок группировки и учета объектов и хозяйственных операций для целей налогообложения соответствует порядку группировки и отражения в бухгалтерском учете, то регистры бухгалтерского учета могут быть заявлены налогоплательщиком как регистры налогового учета и, следовательно, объекты, учтенные в подобных регистрах, будут учтены для исчисления налоговой базы в размерах и порядке, предусмотренном как в бухгалтерском учете, так и в законодательстве о налогах и сборах. Налогоплательщик анализирует хозяйственные операции, возникающие при осуществлении им деятельности, и самостоятельно определяет, по каким объектам учета он должен разработать и утвердить формы регистров налогового учета, в которых должна быть обеспечена совокупность всех данных, необходимых для правильного определения показателей налоговой декларации по налогу на прибыль организаций, исходя из требований гл. 25 НК РФ по вопросу учета соответствующих доходов и расходов. Правильность отражения хозяйственных операций в регистрах налогового учета обеспечивают лица, составившие и подписавшие их. Совершенно аналогичное положение содержит п. 2 ст. 10 Федерального закона «О бухгалтерском учете» в отношении регистров бухгалтерского учета. При хранении регистров налогового учета согласно ст. 314 НК РФ должна обеспечиваться их защита от несанкционированных исправлений. Исправление ошибки в регистре налогового учета должно быть обосновано и подтверждено подписью ответственного лица, внесшего исправление, с указанием даты и обоснованием внесенного исправления. Практически аналогичные положения в отношении регистров бухгалтерского учета содержатся и п. 3 ст. 10 Федерального закона «О бухгалтерском учете». Разница состоит в том, что согласно дополнению, внесенному в ст. 314 НК РФ Федеральным законом от 29 мая 2002 г. №57-ФЗ, исправление ошибки в регистре налогового учета должно быть обосновано и подтверждено подписью не просто лица, внесшего исправление, а ответственного лица (видимо, это дополнение подразумевает то, что исправления в регистр налогового учета могут вносить только лица, составившие и подписавшие этот регистр). Кроме того, при внесении исправления в регистр бухгалтерского учета Федеральный закон «О бухгалтерском учете» не предусматривает (но, очевидно, что подразумевает) указание в регистре обоснования внесенного исправления.

| Вперед |

Обязательные реквизиты

Отсутствие унифицированных форматов не дает абсолютной свободы налогоплательщикам в части создания регистров. Так, чиновники предусмотрели ряд обязательных реквизитов, при отсутствии которых документ нельзя считать РНУ. К таковым относят:

- Наименование учетной документации. К примеру, компания решила использовать расчетную ведомость в качестве РНУ по НДФЛ. Следовательно, наименование документа «расчетная ведомость» оставить нельзя. Форму нужно скорректировать, изменив наименование, иначе документ нельзя считать регистром НУ.

- Дата составления и период. Данные реквизиты должны определяться без затруднений. Документ, который формируется за неопределенный период времени, нельзя считать учетной документацией. Дата создания (формирования, составления) также должна иметь конкретное значение.

- Денежное или натуральное выражение операций. То есть РНУ должен в обязательном порядке содержать информацию о том, в каком выражении была произведена конкретная операция. Например, доход работника начислен в рублях либо получен в натуральной форме.

- Наименование хозяйственной операции. Любой факт хозяйственной деятельности субъекта должен найти отражение в учете, а следовательно, операция должна иметь определенное наименование. Например, начислен доход, предоставлен вычет, удержан налог, перечислен страховой взнос и так далее.

- Сведения об ответственном исполнителе, его Ф.И.О., должность и подпись. Формы аналитических регистров налогового учета должны быть оформлены соответствующим образом, а также заверены подписью (с расшифровкой) ответственного лица.

Следовательно, аналитические РНУ — это сводные (обобщенные) формы фискального учета, данные которого систематизированы и сгруппированы соответствующим образом (гл. 25 НК РФ) за определенный период времени (отчетный период), без разделения по счетам бухучета.

Структура объекта 1С «Регистры накопления»

Информация в регистре накопления хранится в виде записей, каждая из которых содержит:

- значения измерений (описывают разрезы, в которых хранится информация);

- соответствующие им значения ресурсов (накапливают нужные числовые количественные данные).

Рисунок «Измерения и ресурсы»

[свернуть]

Разрезом учета могут являться, например, склад, номенклатура, характеристика номенклатуры, серия номенклатуры, качество.

Задав интересующие нас измерения, мы можем в любой момент получить количество — ресурс.

В разрезе разных измерений в дальнейшем, например, можно получать остатки на определенную дату.

Особенности проектирования регистра накопления:

- выше всего необходимо ставить измерения, которые будут чаще запрашиваться в системе;

- свойство «Индексировать» измерений регистра накопления необходимо устанавливать на измерения в тех случаях, когда по измерению планируется часто накладывать отборы при получении данных и данное измерение может иметь большое количество вариантов значения. Например, имеем регистр «ТоварыНаСкладах» (измерения «Склад, Номенклатура», ресурс — «Количество»). Правильнее проиндексировать «Номенклатуру», а поле»Склад» индексировать не стоит, так как количество складов в системе, как правило, не существенное.

Примеры

Примеры

Например, для регистра «Свободные остатки», который имеет следующую структуру:

записи, производящие изменение ресурсов регистра в базе данных, будут выглядеть следующим образом:

[свернуть]

Набор записей регистра накопления

Набор записей регистра накопления — это коллекция его строк (записей), существующая в памяти компьютера.

Набор записей всегда привязан к определенному документу-регистратору (т.е. определяется документом-регистратором), поскольку независимых регистров накопления быть не может. Оперируя набором записей, можно эти данные считывать с базы, удалять, изменять, и при определенных условиях добавлять. При записи обычно выполняется замещение всех имеющихся в базе данных записей по данному условию на записи, содержащиеся в наборе. Если записи не замещаются, то после выполнения записи набор очищается.

Максимальное число записей в наборе 999 999 999.

Набор записей регистра накопления может использоваться:

- для изменения записей регистра накопления по определенному регистратору;

- для добавления записей регистра накопления по определенному регистратору;

- для удаления записей регистра накопления по определенному регистратору;

- для считывания набора записей по определенному регистратору.

Если попытаться прочитать данные в набор записей регистра накопления с установкой отбора по регистратору и измерению, будет выдана ошибка при попытке установить отбор по измерению, т.к. отбор возможен только по регистратору.

Важно! Отбор может устанавливаться только на равенство.

Поскольку регистр накопления служит для накопления числовых значений, каждая запись выполняет изменение хранимых ресурсов — движение. Движения, в общем случае, могут либо добавлять некоторые приращения к хранимым ресурсам, либо отнимать их:

- движение прихода («+») — если должно выполняться увеличение хранимых ресурсов;

- движение расхода («-«) — если должно выполняться уменьшение хранимых ресурсов.

Вместе с каждой записью, находящейся в регистре накопления, можно хранить дополнительную произвольную информацию. Для этого служат реквизиты регистра накопления.