Акт взаимозачета — это документ, который относится к первичной документации бухгалтерии, поэтому в обязательном порядке оформляется при проведении хозяйственных операций по взаимозачету. Бланк этого документа активно используется для расчетов по существующим задолженностям в сфере малого или среднего бизнеса. Составление акта – законная возможность списать долги между контрагентами, он помогает сократить операции, проводимые на счетах, не изымать средства из оборота компании, избежать возможных споров между фирмами.

Использование взаимозачета между контрагентами закреплено статьей 410 ГК РФ. Он применяется для любых видов задолженностей: финансовой или материальной. Но при составлении этого документа важно учитывать, чтобы взаимные претензии носили одинаковый характер, например, денежные с обеих сторон.

- 1 В каких ситуациях нужен акт взаимозачета между организациями

- 2 Как правильно составить акт

- 3 Инструкция по заполнению акта 3.1 Первая часть – информационная

- 3.2 Вторая часть – основная

- 3.3 Третья часть – завершающая

Как делать взаимозачет между организациями: способы зачета задолженности

| Используемая методика | Соблюдение правил | Документы | Основание | Признак выполнения |

| в одностороннем порядке | все пункты учтены | Произведение по заявлению от одного из участников. При отказе оппонент-инициатор вправе урегулировать все в судебном порядке | ст. 410 ГК РФ |

|

| двухстороннее | невозможно выполнить 2 или 3 пункты | исключительно на основании соглашения | п. 4 Указа №16 от 14.03.2014 ВАС РФ |

|

Существующие ограничения

В отдельных ситуациях заключение соглашения невозможно из-за следующих причин:

- выплата за причиненный вред;

- постоянное опекунство;

- алиментные обязательства;

- прошли установленные сроки давности;

- иные обстоятельства, описанные законодательно.

Для последнего пункта важно указать уточнение по частным случаям:

- нет пометок в договоре по предоставлению ответной услуги;

- невозможно снятие обязательства нотариальной палаты от членской платы в компенсационные фонды;

- отказ участника союза туроператоров от выплаты взноса в резерв.

Как правильно провести и оформить акт взаимозачета долга между двумя организациями

При соблюдении всех перечисленных требований компания вправе произвести операцию со своим партнером в 2 вариантах оформления документов:

- заявление;

- общее согласие.

По инициативе одного участника

Возможность выполнения процедуры обусловлена законодательством в ст. 410 ГК РФ. Для этого инициатор пишет запрос произвольного характера, а в тексте указывает:

- название документа;

- дату создания;

- имя экономсубъекта-автора;

- сумму в единицах измерения;

- сведения об уполномоченных лицах (ФИО и подпись).

Вне зависимости от формы составления содержание отображает тип обязательств с указанием реквизитов договоров-соглашений, товарной накладной и иных данных. Дополнительно проставляется стоимость и дата составления. Также необходимо убедиться в получении партнером экземпляра, что осуществляется путем почтового уведомления при направлении заказного письма или посредством электронного документооборота с отчетом о прочтении. При отсутствии подтверждающих отправку сведений заявление аннулируется.

По согласию сторон

Для такого способа нужно письменное соглашение между контрагентами, которое также создается по свободной форме без четкого образца. По содержанию оно полностью идентично.

Подписание подобного договора, как правило, происходит дольше, нежели направление по почте, но именно этот метод предпочтительнее. В таком случае подпись партнера свидетельствует об уведомлении.

Отображение в налоговом учете

Все бухгалтерские операции подлежат описанию и фиксации для предоставления в Федеральную Службу.

Налог на прибыль

Учет при вычислении размера платежа зависит от выбранной методики, используемой предприятие. В случае выбора метода начисления, бухгалтерские операции по взаиморасчету не отображаются в расчетных данных. Соответственно не будет возникать ни прибыли, ни расходов, которые рассчитываются независимости от внесения платежа.

При кассовом способе все движения средств будут учтены на момент закрытия долга, что также учитывает зачет встречных требований. Таким образом, в день, указанный в соглашении, компания указывает в налогоучете дохода по размеру погашенной задолженности со стороны контрагента, а также о расходах на встречное погашение.

УСН

При выборе упрощенной системы налогообложения все движения средств рассчитываются по кассовой методике, а значит днем закрытия долгом перед партнерами признается дата указания прихода и расходов. Также учитываются произведенные затраты на обязательные закупки для осуществления деятельности.

НДС

Если операция производится по встречному предоставлению услуг, то для определения размера налога этот факт не отображается. Таким образом, налоговое обязательство не появляется в момент передачи продукта, а право на вычет возникает при указании полученных изделий или работ.

Зачет взаимных требований

И. ЯМАНУШКИНА, налоговый консультант ООО «Аудит Инвест Консалт»

Если контрагент организации является одновременно и поставщиком, и покупателем, возникает ситуация, когда оба лица, участвующие в сделках, становятся друг перед другом одновременно кредитором по одному договору и должником — по другому. Прекращение обязательства полностью либо частично в этом случае может осуществляться путем зачета встречного требования (взаимозачета).

При осуществлении взаимозачета необходимо выполнить ряд обязательных условий:

1. Требования лиц, участвующих в зачете, должны носить встречный характер.

2. Требования должны быть однородными, т.е. предметом обязательства должно быть имущество, определяемое родовыми признаками, в том числе денежные средства.

3. Срок исполнения обязательств наступил, либо не указан, либо определен моментом востребования.

4. Законом или договором не предусмотрено ограничений либо запретов на прекращение обязательства зачетом.

Согласно ст. 410 Гражданского кодекса Российской Федерации для осуществления взаимозачета достаточно заявления одной из сторон. По нашему мнению, во избежание спорных ситуаций сторонам целесообразно составить двусторонний документ, который будет являться основанием для проведения взаимозачета. Этими документами могут быть акт зачета взаимных требований (далее — Акт зачета), протокол о проведении зачета, соглашение о прекращении взаимных обязательств путем зачета и т.п. Установленной формы документа нет, однако можно выделить ряд требований к нему.

В обязательном порядке в Акте зачета должны быть указаны стороны, участвующие в зачете, а также документы, служащие основанием для возникновения обязательств, а именно договор, счет, накладная, счет-фактура, платежное поручение и т.п. Следует определить сумму и первичные документы, по которым обязательства прекращаются путем зачета встречных требований, а также косвенные налоги, указанные в первичных документах и являющиеся составляющей суммы взаимозачета.

Пример. ООО «Октябрь» отгрузило ПБОЮЛ Свиридову С.И. по договору от 14.11.04 г. № 10 товар согласно накладной от 21.11.04 г. № 52 на сумму 330 000 руб., в том числе НДС 30 000 руб. (ставка 10%). Счет-фактура № 49 выставлен ООО «Октябрь» 24.11.04 г. ПБОЮЛ Свиридов С.И. провел маркетинговые исследования в интересах ООО «Октябрь» согласно заключенному сторонами договору от 9.09.04 г. № 18. Отчет представлен заказчику 14.12.04 г. Акт выполненных работ подписан сторонами 18.12.04 г. на сумму 141 600 руб., в том числе НДС 21 600 руб. (ставка 18%). Счет-фактура № 34 выставлен ПБОЮЛ Свиридовым С.И. 18.12.04 г.

В договорах содержатся одинаковые положения относительно расчетов: последующая оплата отгруженных товаров (оказанных услуг) осуществляется в течение 90 дней с момента передачи товара (подписания акта выполненных работ).

21 января 2005 г. сторонами был подписан Акт зачета взаимных требований, в котором указано следующее:

ООО «Октябрь» является кредитором, а ПБОЮЛ Свиридов С.И. — должником по договору от 14.11.04 г. № 10. Сумма обязательств по договору — 330 000 руб., в том числе НДС 30 000 руб. (ставка 10%), на основании накладной от 21.11.04 г. № 52 (счет-фактура от 24.11.04 г. № 49);

ПБОЮЛ Свиридов С.И. является кредитором, а ООО «Октябрь» является должником по договору от 9.09.04 г. № 18. Сумма обязательств по договору 141 600 руб., в том числе НДС 21 600 руб. (ставка 18%), на основании акта выполненных работ от 18.12.04 г. (счет-фактура от 18.12.04 г. № 34);

стороны пришли к соглашению погасить взаимные требования путем зачета в сумме 141 600 руб.;

задолженность ООО «Октябрь» перед ПБОЮЛ Свиридовым С.И. по договору от 9.09.04 г. № 18 по акту выполненных работ от 18.12.04 г. (счет-фактура от 18.12.04 г. № 34) погашена полностью в сумме 141 600 руб., в том числе НДС 21 600 руб. (ставка 18%);

ПБОЮЛ Свиридов С.И. произвел частичные расчеты с ООО «Октябрь» по договору от 14.11.04 г. № 10 по накладной от 21.11.04 г. № 52 (счет-фактура от 24.11.04 г. № 49) в сумме 141 600 руб., в том числе НДС 12 873 руб. (ставка 10%);

задолженность ПБОЮЛ Свиридова С.И. перед ООО «Октябрь» по договору от 14.11.04 г. № 10 по накладной от 21.11.04 г. № 52 (счет-фактура от 24.11.04 г. № 49) на дату подписания акта составляет 188 400 руб., в том числе НДС 17 127 руб. (ставка 10%);

после подписания настоящего Акта зачета стороны не будут иметь претензий друг к другу по расчетам, вытекающим из положений настоящего акта.

В дальнейшем ПБОЮЛ Свиридов С.И. перечислил 24.01.05 г. сумму 188 400 руб., в том числе НДС 17 127 руб., на расчетный счет ООО «Октябрь». Составлять какие-либо документы по закрытию расчетов по договору от 14.11.04 г. № 10 необязательно.

В данном случае предприниматель получил выручку в день подписания акта — 21 января 2005 г., что позволит ему доход в сумме 141 600 руб. за минусом НДС 21 600 руб. учесть в 2005 г. для целей исчисления налога на доходы физических лиц. Обязанность по уплате НДС в бюджет возникает в январе 2005 г. в том случае, если предприниматель уведомил до 20-го числа месяца, следующего за соответствующим календарным годом, налоговые службы о выбранном способе определения момента налоговой базы по мере поступления денежных средств. В противном случае моментом определения налоговой базы по НДС считается дата отгрузки и предъявления покупателю расчетных документов (п. 12 ст. 167 НК РФ) — 18.12.04 г.

Исходя из требований налогового законодательства налогоплательщик при применении вычетов должен среди прочих условий подтвердить факт уплаты НДС поставщику товаров (услуг). Дата подписания Акта зачета взаимных требований является датой оплаты товара (услуг), а сам акт является документом, подтверждающим фактическую уплату налога. Соответственно указание суммы налога в акте является обязательным на основании п. 1 ст. 172 НК РФ. Предприниматель имеет право 21 января 2005 г. в книге покупок отразить сумму налога 17 127 руб. на основании частично оплаченного счета-фактуры от 24.11.04 г. № 49 и включить ее в вычеты по стр. 310 декларации за январь 2005 г. при представлении ее в налоговые органы.

Для ООО «Октябрь» основания принятия к вычету НДС аналогичны. Рассмотрим, как отражаются хозяйственные операции в учете ООО «Октябрь» при применении в учетной политике для целей налогообложения момента определения налоговой базы по НДС по мере отгрузки и передачи покупателю расчетных документов (табл. 1).

Таблица 1

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 21.11.04 г. | |||

| Отгружен товар (в том числе НДС) | 62 | 90 | 330000 |

| Отражена сумма НДС по отгруженным товарам | 90 | 68 | 30000 |

| 18.12.04 г. | |||

| Отражены полученные услуги по маркетинговым исследованиям без НДС | 26 | 60 | 120000 |

| Отражен НДС по услугам на основании счета-фактуры поставщика | 19 | 60 | 21600 |

| 21.01.05 г. | |||

| Проведен зачет взаимных требований | 60 | 62 | 141600 |

| НДС по услугам полученным принят к вычету | 68 | 19 | 21600 |

В случае определения ООО «Октябрь» налоговой базы по НДС по мере поступления денежных средств схема записей будет следующей (табл. 2).

Таблица 2

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 21.11.04 г. | |||

| Отгружен товар (в том числе НДС) | 62 | 90 | 330000 |

| Отражена сумма НДС по отгруженным товарам | 90 | 76 | 30000 |

| 18.12.04 г. | |||

| Отражены полученные услуги по маркетинговым исследованиям без НДС | 26 | 60 | 120000 |

| Отражен НДС по услугам на основании счета-фактуры поставщика | 19 | 60 | 21600 |

| 21.01.05 г. | |||

| Проведен зачет взаимных требований | 60 | 62 | 141600 |

| Отражен НДС к уплате в бюджет | 76 | 68 | 30000 |

| НДС по услугам полученным принят к вычету | 68 | 19 | 21600 |

Обязательства сторон в суммарном выражении могут быть разными, однако однородность обязательств и равнозначность зачтенных сумм независимо от суммы НДС, уплаченной в составе этих обязательств, дают налогоплательщику основание принять к вычету сумму налога в соответствии с выставленными счетами-фактурами. Факт применения контрагентами разных налоговых ставок не имеет значения для решения вопроса о начислении налога либо применении ими вычетов. Участник соглашения обязан уплатить в бюджет ту сумму налога, которая им выставлена в счете-фактуре, соответственно применение вычета в пределах оплаченной суммы также производится на основании полученного от поставщика счета-фактуры (постановления ФАС Северо-Западного округа от 30.09.04 г. № А26-2798/04-212, ФАС Западно-Сибирского округа от 19.07.04 г. № Ф04/5122/2004 СА02-3079-32).

Исходя из единообразия применения норм законодательства и противоправности дифференцированного подхода к налогоплательщикам указанный порядок оформления документов и учета применяется и в случаях, когда одна из сторон взаимозачета является плательщиком единого налога на вмененный доход, либо применяет упрощенную систему налогообложения, либо имеет освобождение от уплаты налогов на основании ст. 145 НК РФ, либо осуществляет операции, не подлежащие налогообложению на основании ст. 149 НК РФ.

Многосторонний взаимозачет

Следует обратить внимание на то, что существует многосторонний взаимозачет, т.е. когда в зачете принимает участие ряд организаций-кредиторов и должников: организация А является кредитором фирмы В, которая в свою очередь является кредитором организации С, а та — кредитором фирмы Д, которая является кредитором организации А. Проведение многостороннего взаимозачета не противоречит нормам гражданского законодательства. При определении даты оплаты и момента определения налоговой базы также не возникает проблем. А вот применение вычета налоговые органы считают неправомерным, так как нет факта оплаты непосредственно поставщику товарно-материальных ценностей. Однако закрытие задолженности представляет собой договор, в котором сочетаются прекращение обязательств зачетом и передача права требования третьему лицу. И первое, и второе на основании п.п. 2 и 3 п. 2 ст. 167 НК РФ являются оплатой товаров. Если составлен документ, например соглашение сторон о погашении задолженности, подписанный всеми сторонами, участвующими в сделке, то обязательства лиц считаются выполненными, а расчеты — произведенными. Все требования к документу и сведениям, содержащимся в нем, указанные выше, должны быть выполнены. Суды отмечают, что правовая конструкция многостороннего зачета состоит во взаимном погашении обязательств и требований его участников (постановление ФАС Уральского округа от 30.07.01 г. № Ф09-1214/2001ГК).

Взаимозачет с использованием векселей

Вексель как ценная бумага, с одной стороны, является имуществом организации, а с другой — средством платежа. При использовании векселей во взаимозачетах следует учитывать следующее:

доход по векселю отражается на дату его погашения или дату его отчуждения любым иным способом;

реализация векселей не подлежит обложению НДС;

при использовании в расчетах за приобретенные товары векселя третьего лица суммы налога, фактически уплаченные за данное имущество, исчисляются исходя из балансовой стоимости векселя;

при использовании в расчетах за приобретенные товары собственного векселя либо векселя третьего лица, полученного в обмен на собственный вексель, суммы налога, фактически уплаченные за данное имущество, исчисляются исходя из сумм, фактически уплаченных по собственному векселю.

Пример. ООО «Октябрь» приобрело вексель банка номиналом 118 000 руб. с дисконтом 20% за 94 400 руб. Векселем банка был произведен расчет за поставленную продукцию с ООО «Ноябрь» на сумму 118 000 руб. (НДС 18%).

На основании п. 9 положения по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02), утвержденного приказом Минфина России от 10.12.02 г. № 126н, вексель банка должен быть принят к учету в сумме фактических затрат на его приобретение, т.е. 94 400 руб., и отражен на счете 58 «Финансовые вложения», субсчет 2 «Долговые ценные бумаги».При передаче векселя банка в оплату за приобретенную продукцию на основании договора и акта передачи ценных бумаг, а также проведенного зачета встречных требований ООО «Октябрь» отразит доход от реализации ценных бумаг в сумме 118 000 руб. и расходы в сумме 94 400 руб. Прибыль по данной операции отражается по стр. 120 листа 06 декларации по налогу на прибыль организаций и включается в налоговую базу для исчисления налога на прибыль по стр. 180-200 листа 02 «Расчет налога на прибыль организации» декларации.

ООО «Октябрь» приобрело продукцию на сумму 118 000 руб. Сумма НДС, отраженная на счете 19 «Налог на добавленную стоимость по приобретенным ценностям», составила 18 000 руб. Сумма налога, которую ООО «Октябрь» отразит при применении вычетов по дебету счета 68, субсчет «Расчеты по НДС», будет исчисляться исходя из балансовой стоимости векселя — 94 400 руб., при ставке 18% сумма вычетов составит 14 400 руб. Разница в сумме 3600 руб. в бухгалтерском учете относится на счет 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы», в расходах при исчислении налога на прибыль организаций не учитывается и покрывается за счет собственных средств.

Пример. ООО «Октябрь» приобрело вексель банка номинальной стоимостью 118 000 руб., в обеспечение обязательств по его оплате выписало два собственных векселя номинальной стоимостью 59 000 руб. каждый. Векселем банка был произведен расчет за поставленную продукцию с ООО «Ноябрь» на сумму 118 000 руб. (НДС 18%). На момент расчета за поставленную продукцию ООО «Октябрь» погасило лишь один вексель на сумму 59 000 руб.

На основании последнего абзаца п. 2 ст. 172 НК РФ вычет ООО «Октябрь» может быть предоставлен исходя из сумм, фактически уплаченных по собственному векселю. При применении данного режима налогообложения следует учитывать, что приобретение векселей в обмен на собственные равнозначно получению векселей по договору займа. Обязанность уплатить по собственному векселю (погасить заем) ставится в прямую зависимость от получения вычетов по НДС. Аналогичную позицию занимают и судебные органы (постановление ФАС Уральского округа от 1.03.04 г. № Ф09-579/04АК).

Кроме того, следует различать передачу векселя при возмездной сделке (продажа ценной бумаги) и предъявление векселя к оплате. Во втором случае право требовать оплату по векселю не отождествляется с передачей права собственности на имущество, а обусловлено необходимостью исполнения уже существующего обязательства. Если ООО «Ноябрь», получив в оплату за поставленный товар вексель банка, предъявит его векселедателю для погашения, данная передача ценной бумаги не будет являться реализацией (ст. 39 НК РФ). Доходы в учете ООО «Ноябрь» будут отражаться только по реализации продукции, а поступление денежных средств по векселю доходом являться не будет (постановление ФАС Восточно-Сибирского округа от 22.02.04 г. № А74-2073/00-К2-ФО2-236/01-С1).

Взаимозачет при упрощенной системе налогообложения

В письме Управления МНС России по г. Москве от 31.03.04 г. № 21-09/21815 указано на неправомерность включения расходов лицами, применяющими упрощенную систему налогообложения, в том случае если оплата его поставщикам произведена третьим лицом в счет взаиморасчетов. Кассовый метод учета доходов и расходов предполагает включение при исчислении единого налога доходов и расходов после их фактической оплаты. В случае осуществления взаиморасчетов документом расчета (оплаты) является Акт зачета, на основании которого отражаются одновременно оплата как реализованных, так и приобретенных товаров (работ, услуг) каждой из сторон, участвующих в зачете (постановление ФАС Северо-Западного округа от 30.07.02 г. № А05-2077/02-163/13).

Расходы, учитываемые при исчислении налоговой базы, налогоплательщики должны отражать применительно к порядку, предусмотренному п.п. 1 п. 3 ст. 273 НК РФ, в котором указано, что расходы учитываются в составе расходов при погашении задолженности иными (отличными от денежных) способами — в момент такого погашения.

Лица, применяющие упрощенную систему налогообложения, обязаны помнить, что все доходы и расходы организации должны быть документально подтверждены и экономически обоснованы. Данное правило распространяется на всех без исключения налогоплательщиков. Рекомендации по оформлению Акта зачета между сторонами и отражению в нем первичной учетной документации и сумм задолженности и зачета применимы и для таких налогоплательщиков, за исключением счетов-фактур, которые лицами, перешедшими на упрощенную систему налогообложения, не выписываются.

Соглашение сторон о взаимозачете нужно отличить от договора мены. Согласно бухгалтерскому и налоговому законодательству имущество организации принимается к учету исходя из фактических затрат на его приобретение. При бартерном обмене фактическая цена приобретения имущества складывается из стоимости выбывающего имущества. Налог на добавленную стоимость исчисляется также исходя из стоимости имущества, переданного в счет оплаты, а при зачете встречных требований суммы НДС считаются уплаченными и подлежат вычету на общих основаниях, как при расчете денежными средствами. Ситуация, когда налогоплательщику налоговыми органами при проведении взаимозачета предлагается уплатить в бюджет сумму со всей стоимости зачета, а к вычету принять сумму налога, исчисленную исходя из балансовой стоимости имущества, противоречит нормам законодательства. Аналогичной позиции придерживаются и суды (постановление ФАС Волго-Вятского округа от 20.01.04 г. № А17-2048/5).

В постановлении Конституционного суда Российской Федерации от 20.01.01 г. № 3-П указывается, что порядок исчисления НДС при использовании налогоплательщиком любых законных форм реализации товаров (работ, услуг), в том числе путем обмена одних товаров на другие, при уступке требования и т.п., будучи одним из существенных элементов налогообложения, обеспечивает единообразное понимание положения о фактически уплаченных поставщикам суммах налога.

Таким образом, под фактически уплаченными поставщикам суммами налога подразумеваются реально понесенные налогоплательщиком затраты (в форме отчуждения части имущества в пользу поставщика) на оплату начисленных поставщиком сумм налога.

При реализации товаров путем зачета встречных требований налогоплательщик-поставщик исчисляет сумму НДС, подлежащую взносу в бюджет, исходя из стоимости реализованных товаров (работ, услуг), а соответствующая сумма налога выделяется в расчетных документах отдельной строкой. Таким образом, одновременно имеют место факт уплаты определенных сумм налога в бюджет и предъявление их покупателю.

Позиция Конституционного суда Российской Федерации однозначна: отождествление бартерной операции как формы реализации и взаимозачета, как формы оплаты реализованных товаров (работ, услуг) недопустимо, и в первом случае при использовании налогоплательщиком вычетов по НДС применяются положения п. 2 ст. 172, а во втором — п. 1 ст. 172 НК РФ.

В то же время суды неоднократно указывали на то, что при передаче в счет оплаты за товары (работы, услуги) имущества, за которое не произведен расчет, налогоплательщиком фактические затраты не понесены, соответственно права на вычеты он не имеет (постановления ФАС Уральского округа от 9.07.04 г. № Ф09-2772/2004АК, ФАС Северо-Кавказского округа от 2.06.04 г. № Ф08-2351/04-914А).

Однако президиум Высшего арбитражного суда Российской Федерации в постановлении от 14.12.04 г. № 4149/04 указывает, что согласно разъяснению Конституционного суда Российской Федерации, данному в определении от 4.11.04 г. № 324-О, из определения от 8.04.04 г. № 169-О не следует, что налогоплательщик не вправе произвести налоговый вычет, если сумма НДС уплачена им поставщику заемными денежными средствами до момента исполнения им обязанности по возврату займа. Право на вычет сумм налога, предъявленных налогоплательщику и уплаченных им при приобретении товаров (работ, услуг), не может быть предоставлено в том случае, если имущество, приобретенное по возмездной сделке, к моменту передачи поставщику в счет оплаты начисленных сумм налога не только не оплачено либо оплачено не полностью, но и явно не подлежит оплате в будущем.

Фактор однородности

Под термином имеются в виду обязательства, выражающиеся в одинаковой валюте с аналогичными способами оплаты. Сюда можно отнести договоры подряда или реализации товаром, которые заключены между компаниями. Так если на этапе подписания указана денежная форма для расчета, а также в точности соблюдены правила, партнеры вправе перейти к процедуре взаиморасчета. Однако если по одному из документов исполнение требований предполагает натуральное выражение, а по второму — в деньгах, то они не будут признаны однородными. Также к этому правилу можно отнести исчисление в разных валютах.

Как сделать взаимозачет между организациями и отразить в акте сверки

Перед началом составления взаимозачетной документации стороны подписывают документ взаимосверки расчетов, в котором требования разделены по договорам. Данный этап помогает при расчете суммы долга, которая подлежит оплате.

Так при риске возникновения разногласий у партнеров, решение которых производится исключительно в судебном порядке, такие справки станут подтверждением размера задолженности. При отсутствии подобной информации соглашение сторон о взаиморасчете требований будет признано недействительным.

В каких ситуациях нужен акт взаимозачета между организациями

Составление первичного бухгалтерского документа требуется для:

- определить конкретные размеры задолженности между предприятиями, которые могут быть зачтены;

- определить обязательства, которые могут быть погашены, их основания и порядок зачета;

- показать отсутствие претензий между организациями.

Для бухгалтерского учета организации составление акта дает возможность:

- составлять хозяйственные операции, учитывающие зачет по всем счетам;

- учитывать затраты в налоговом учете, чтобы сформировать налоговую базу;

- предотвращать возникновение штрафов от ФНС.

Отображение долга документально

Перед началом составления двустороннего договора-зачета с контрагентом необходимо составить и подписать соответствующий акт сверки. Документ не является обязательным, однако благодаря ему можно легко доказать наличие долга, в том числе если ранее он был частично погашен, а также исключить будущие споры с партнером.

Все справки подобного типа составляются в произвольной форме и вступают в силу с момента постановки печати и подписи.

В документации перечисляются следующие данные:

- реквизиты документа-основания по наличию задолженности с номером и датой;

- указание точного размера долга в установленной форме для исчисления с фиксированным НДС;

- рекомендуемая сумма для уплаты с налогом на добавленную стоимость.

Если участников больше двух, то в перечне должны быть указаны все названия компаний, точные затраты для каждого, акты сверок, а затем документ подписывается всеми уполномоченными представителями, а именно: бухгалтерией и руководителями.

Инструкция по заполнению акта

Бланк документа должен содержать следующую информацию:

- данные о предприятиях, между которыми достигнута договоренность по взаимозачету;

- причины возникновения долгов (указываются реквизиты документов, ставшие основанием для появления задолженности);

- перечень обязательств;

- сумма задолженности.

Бланк акта взаимозачета делится на три части.

Бесплатная консультация Юриста

+7 800 350-51-81

Первая часть – информационная

- Шапка документа (название, место расположения предприятия, дата заполнения).

- Сведения об одной стороне сделки: название предприятия и его организационно-правовая форма, данные о руководителе (должность и фамилия, имя, отчество), вид документа, который дает руководителю полномочия подписывать документацию (устав, положение).

- Сведения о другой стороне сделки (та же информация, что и в пункте 2).

Вторая часть – основная

Здесь указываются сведения, о том, на основании каких документов возникли задолженности и их суммы;

Внимание! Суммы указываются как прописью, так и цифрами.

Далее фиксируется согласие о погашении задолженности. Обязательно указание вида расчета: полный или частичный. Если задолженность погашается не в полном объеме, то обязательно указывают срок, в течение которого, она должна быть погашена.

Третья часть – завершающая

Содержит подписи всех ответственных лиц (с указанием должности и ФИО сотрудника), а также печать организации. Но наличие печати не является обязательным.

Как произвести взаимозачет между организациями без ошибок

Очень часто причиной разногласий могут стать ошибочное составление документов или отсутствие некоторой информации, важно при исчислении расценок.

Ниже в таблице приведем типовые и самые частые недочеты, которых следует избегать.

| Тип недоработки | Что происходит |

| НДС не выводится в документации в виде отдельной строки с суммой по каждому встречному договору-требованию | Расходы по товарам, неуказанным в накладных, не учитываются вследствие чего возникают разногласия, накладываются договорные и налоговые санкции |

| Создание акта по операциям, не предусмотренным законодательно | Неправомерность действий |

| Использование отличной валюты | Аннулирование |

| Неуказание обязательства партнера | Соглашение недействительно с возникновением права перевода требования оплаты долга на партнера, то есть создание ответного обязательства |

| Произведение платежей по наибольшей сумме | Незаконная операция |

Этапы проведения взаимозачета задолженности между организациями

Ниже представляем поэтапное описание процедуры, с перечислением необходимых справок, а также требований к их составлению. Каждый шаг имеет принципиальное значение и поможет избежать наиболее распространенных ошибок.

| № | Название этапа | Документация | Особенности |

| 1 | Определение типа взаимных обязательств | Акт сверки расчетов | Документы составляются с разбивкой по имеющимся договорам, которые подписаны между участниками-партнерами. В итоге появляется возможность рассчитать точную сумму долга. |

| 2 | Обмен актами сверок | Подписание ответственными лицами каждой справки и заверение печатью | |

| 3 | Разработка заявления о взаиморасчете и направление контрагенту (в одностороннем порядке) | Заявление | Фиксация в письме точного размера наименьшей задолженности, а также указание реквизитов договоров, по которым производится операция. Направление заказного письма с уведомлением, что при возникновении споров позволит доказать факт получения или отправки сообщения сторонами. |

| 4 | Отслеживание фактора однородности | Бухотчет по курсовой разнице на валютном счете | При использовании разной валюты выбирают наиболее удобную |

| 5 | При нескольких участниках — разработка акта | Договор-соглашение | Требования к содержанию и к фактору однородности должны сохраняться. |

Что такое акт взаимозачета

Стоит отметить, документ составляется только в том случае, если обе стороны на это согласны. При наличии задолженностей одного типа их можно погасить, если другая сторона предъявит встречные денежные обязательства. При этом нет необходимости множество раз перемещать средства с одного счета на другой. Благодаря такому документу операции по различным счетам можно существенно сократить, соответственно, сэкономить время на их оформление.

(Видео: «Акт взаимозачета с контрагентом в 1с 8.3.0»)

Главная цель, которую преследует составление подобного документа, заключается в том, чтобы избежать разногласий между организациями. Однако достичь этого можно лишь в том случае, если правильно оформить данный акт. К основным преимуществам составления данного документа можно отнести:

- экономия времени, ведь вместо множества различных документов понадобится оформить лишь один акт;

- так как нет необходимости производить большое количество платежей, удается избавиться от многочисленных банковских комиссий;

- даже длительные и крупные задолженности между сторонами могут погашаться достаточно просто.

Закон хоть и разрешает оформлять взаимозачет в одностороннем порядке, но сделать это достаточно проблематично. Намного проще выполнить данную процедуру по обоюдному желанию.

Кем и когда составляется документ

Можно сказать, этот документ пользуется большой популярностью у организаций, которые относятся к представителям среднего и малого бизнеса. Практика показывает, именно такие компании чаще всего испытывают финансовые трудности. Именно акт взаимозачета является оптимальным вариантом решения проблем, связанных с деньгами.

Акт оформляется на основании заявления, которое может составить одна из сторон. По обоюдному желанию документ может позволять погасить весь долг, или его часть. Если долг погашается не полностью, необходимо указать, что будет происходить дальше с его оставшейся частью. Например, компания-должник обязуется перевести остаток долга на расчетный счет контрагента в течение какого-то определенного периода времени.

Перед оформлением акта ответственные сотрудники организации проводят сверку документов. Затем главный бухгалтер, при помощи других уполномоченных сотрудников, приступает к составлению акта взаимозачета. После этого документ обязательно должен быть подписан директором фирмы.

Однако нужно знать, основным условием составления данного акта является то, что обязательства между контрагентами являются однородными. Например, можно оформлять взаимозачет только оказанных услуг, только денежных средств, каких-либо выполненных работ. Если обязательства не являются однородными, составление акта теряет всякий смысл, ведь документ не будет обладать юридической силой.

Бухгалтерский учет

Операция по взаимному зачету должна отображаться методом списания по дебету и кредиту. Для этого фиксируется дебиторская задолженность на сумму по взаимотребованиям по счету 62. В некоторых ситуациях допустимо использование статья 76, как это часто принято при заключении договоров аренды. При точном совпадении цены доплата не предусмотрена. При наличии большего долга одной из сторон разница доплачивается. НДС по использованным товарам или услугам относится к возмещению бюджетом на момент подписания соответствующего акта.

Хотите внедрить «Магазин 15»? Получите всю необходимую информацию у специалиста.

Спасибо!

Спасибо, ваша заявка принята.

Взаимозачет по-бухгалтерски

Как известно, проведение взаимозачета связано с требованием оплаты НДС деньгами, что вызывает у бухгалтеров вопросы о вычете. Комментирует ситуацию генеральный директор ООО «БИЗНЕС-БУХГАЛТЕР» Елена Диркова.

Прекращение обязательства зачетомВ хозяйственной деятельности компании возможна ситуация, когда одна и та же фирма-контрагент в рамках одного договора является кредитором, а в рамках другого — дебитором в предстоящих денежных расчетах. Скажем, одна фирма выступает заказчиком, передавая другой в переработку давальческое сырье. Но в то же время вторая компания покупает у первой то же самое сырье для выпуска собственной готовой продукции. Это означает заключение двух самостоятельных договоров — подряда и поставки. В условиях взаимной задолженности применяется прекращение обязательств зачетом, предусмотренное статьей 410 Гражданского кодекса РФ. Сопоставив размеры дебиторской и кредиторской задолженностей, компания вправе сальдировать их, уведомив об этом фирму. Разумеется, сообщение о зачете должно быть сделано в письменной форме.

Зачетом можно погашать только однородные требования. Но как понимать значение термина «однородность», закон не поясняет. И все же требования, выраженные в разных валютах, однородными не признаются. Не считаются таковыми обязательство об уплате денег и требование о передаче вещей. Кроме того, зачет предусмотрен лишь в гражданских правоотношениях. К расчетам в сфере трудовых отношений — по заработной плате и подотчетным суммам — он не применяется (Пример I).

Пример I

Предположим, в учете на 20 декабря 2007 г. числятся задолженности:

- дебиторская на 100 000 руб. (по счету 62 «Расчеты с покупателями и заказчиками»);

- кредиторская на 150 000 руб. (по счету 60 «Расчеты с поставщиками и подрядчиками»).

Руководствуясь нормами гражданского законодательства, бухгалтер закроет эти задолженности проводкой на меньшую из двух сумм:

ДЕБЕТ 60 КРЕДИТ 62 — 100 000 руб. — выполнен зачет взаимных обязательств.

После этого на счет ООО «Маяк» останется перевести деньги только за непогашенную разницу: ДЕБЕТ 60 КРЕДИТ 51 — 50 000 руб. — перечислено в погашение кредиторской задолженности.

Взаимозачет привлекателен тем, что экономит оборотные средства компании. Но его нельзя применять без учета требований налогового законодательства. Рассмотренный вариант допустим лишь в случае, когда обе задолженности не содержат НДС.

НДС и «гражданские» правилаПункт 3 статьи 2 Гражданского кодекса РФ содержит примечательную оговорку о том, что гражданское законодательство может быть неприменимо в налоговых правоотношениях. Это касается взаимозачетов, если хотя бы одна из задолженностей содержит НДС. С 1 января 2007 г. в налоговое законодательство включено правило, согласно которому участники гражданского оборота вправе проводить безденежные взаимозачеты на суммы, из которых НДС исключается. Такое требование вытекает из пункта 4 статьи 168 Налогового кодекса РФ. Понимать его можно так, что партнеры вправе принимать решения о зачетах в пределах «своих» денег — без учета НДС. А расчеты по этому налогу регламентирует государство. Так вот — безденежный зачет сумм НДС не допускается. Данный налог участники взаимозачета обязаны перечислить «живыми» деньгами и притом отдельным платежным поручением (Пример II).

Пример II

Вернемся к ситуации, рассмотренной в Примере I. Столкнувшись с «развернутой» задолженностью ООО «Маяк», бухгалтер должен выяснить, какую сумму НДС содержит каждая из задолженностей. Пусть по обоим договорам применяется ставка НДС 18%, тогда НДС в «дебиторке» — 15 254 руб. (100 000 руб. × 18 / 118), а в «кредиторке» — 22 881 руб. (150 000 руб. × 18 / 118). И сворачивать друг с другом допускается лишь суммы, не содержащие НДС:

- по дебету (из актива баланса) — 84 746 руб. (100 000 — 15 254);

- по кредиту (из пассива баланса) — 127 119 руб. (150 000 — 22 881).

Поэтому взаимозачет возможен лишь на меньшую из этих «безэндээсных» сумм:

ДЕБЕТ 60 КРЕДИТ 62 — 84 746 руб. — выполнен зачет взаимных обязательств без НДС.

После этого контрагенты должны в денежной форме «обменяться» НДС, приходящимся на сумму взаимозачета. В нашем случае обе сделки облагаются НДС по одной ставке, поэтому та и другая стороны перечислят друг другу одинаковые суммы — 15 252 руб. (84 748 руб. × 0,18):

ДЕБЕТ 60 КРЕДИТ 51 — 15 252 руб. — перечислен ООО «Маяк» НДС, относящийся к взаимозачету;

ДЕБЕТ 51 КРЕДИТ 62 — 15 252 руб. — получен от ООО «Маяк» НДС, относящийся к взаимозачету.

В итоге несвернутой останется та же сумма, что и в Примере I — 50 000 руб. Но без перечисления денег сальдировать задолженности не удастся.

Для посредниковНа взаиморасчеты между комитентом и комиссионером действие п. 4 ст. 168 НК РФ не распространяется. Это разъяснено письмом Минфина России от 12 апреля 2007 г. № 03-07-11/104. Хотя УФНС России по г. Москве на этот счет придерживается противоположного мнения (письмо от 21 марта 2007 г. № 19-11/25332).

Что делать с вычетом НДСПримечательно, что законодательство не устанавливает срок, в течение которого следует выполнить платежи НДС при взаимозачете. В настоящий момент невыполнение этого требования санкциями не грозит. В этой связи возникает вопрос: будет ли неоплата НДС влиять на вычет? Бухгалтеров беспокоит, что им, возможно, придется восстанавливать НДС, правомерно принятый к вычету в момент оприходования активов. В действительности же такой обязанности у налогоплательщика нет, и эта позиция отражена в письме Минфина России от 23 марта 2007 г. № 07-05-06/75. Если покупатель получил счет-фактуру, то у него имеются все законные основания принять предъявленный НДС к вычету ранее момента, в который произведен взаимозачет. А обязанности восстанавливать НДС при взаимозачете нет (п. 3 ст. 170 НК РФ) — но только в том случае, если каждый из договоров, участвующих в зачете, предусматривает расчет денежными средствами.

Но в письме от 24 мая 2007 г. № 03-07-11/139 Минфин России высказал уже иную позицию. Чиновники считают: если в налоговом периоде, в котором осуществляется взаимозачет, сумма НДС от покупателя налогоплательщику не перечислена, то налог нужно восстановить. При этом они ссылаются на пункт 2 статьи 172 Налогового кодекса РФ, согласно которому при использовании налогоплательщиком в расчетах за приобретенные товары (работы, услуги) собственного имущества вычет предоставляется при условии фактической уплаты налога. Но с этим мнением можно поспорить. Ведь при взаимозачете роль собственного имущества играет имущественное право требования по дебиторской задолженности. А в целях налогообложения имущественные права не считаются имуществом. На это прямо указано в пункте 2 статьи 38 Налогового кодекса РФ. Данный вывод поддерживает арбитражная практика последних лет (постановления ФАС Уральского округа от 7 августа 2006 г. № Ф09-6738/06-С2 по делу № А47-17551/05, ФАС Поволжского округа от 9 февраля 2006 г. по делу № А72-5466/05-7/442 и др.).

Кроме того, письмо № 03-07-11/139 относится к частному случаю взаимозачета — когда покупатель применяет специальный налоговый режим и не является плательщиком НДС. А Минфин России в письме от 7 августа 2007 г. № 03-02-07/2-138 как раз предостерегает от того, чтобы заключения по конкретным вопросам распространяли на все прочие случаи.

Повод для разногласийВызывает опасение у налогоплательщиков и структура налоговой декларации по НДС. В ней специально предусмотрена расшифровка по вычетам при зачете: в отдельной строке 240 необходимо указать оплаченный НДС. По нашему мнению, этот факт не дает оснований увязывать право на вычет с оплатой налога. Такую расшифровку можно рассматривать как справочную.

Как делается взаимозачет между тремя и более предприятиями

Такая процедура также считается возможной и подробно описана законодательно в ст. 421 ГК РФ. Общие положения применяются только в том случае, если они не противоречат характеру соглашений между несколькими участниками.

Правила идентичные:

- срок выполнения требований для каждого члена уже начался;

- зачет возможен при расчете наименьшей суммы долга;

- справки содержат информацию для оплаты всеми партнерами.

Когда можно и когда нельзя произвести взаимозачет

Взаимозачет – пример гражданской сделки, поэтому регулируется Российским Гражданским кодексом. Несмотря на то, что законодательством не определен единый образец документов (актов, заявлений и соглашений для зачетов), Кодексом прямо определены случаи, когда зачет разрешен и когда его проводить нельзя. Более подробно можете почитать в статьях 410 и 411.

В соответствии с законодательной нормой компании могут зачесть обязательства:

- если срок исполнения наступил, конкретный не указан в договоре или рассчитан на востребование (в редких случаях, которые не противоречат законодательным нормам РФ, взаимозачет возможен по тем обязательствам, которые еще не наступили);

- если организации являются друг для друга одновременно и кредиторами, и дебиторами;

- при однородности обязательств (контрагенты должны друг другу деньги в единой валюте, в некоторых случаях, при разнице валют зачет возможен при соглашении перевода по действующему курсу).

Чтобы засчитать требования достаточно заявления с одной стороны. Однако лучше всего составлять обоюдное согласие.

В 411 статье указаны случаи, когда взаимозачет запрещен:

- по требованиям взыскания алиментных платежей, возмещения ущерба здоровью и жизни, пожизненного содержания;

- по требованиям с истекшим сроком исковой давности;

- в прочих случаях, предусмотренных законом.

Так, взаимозачет запрещается, если договором установлен запрет на него; в случаях, когда одна из сторон проходит в деле о банкротстве; в случаях проведения внешнеэкономической деятельности с иностранной организацией и прочие.

Зачет невозможно провести, если требования сторон друг к другу не однородны. Невозможно зачесть, когда одна организация должна поставить материальные ресурсы (к примеру, строительные), а вторая – денежные средства.

Статья закончилась, вопросы остались? Обратитесь к дежурному юристу сайта.

Не забудьте бесплатно скачать образца актов.

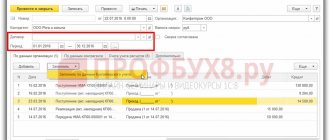

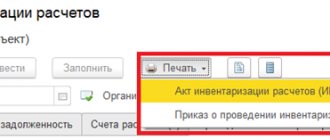

Проводка корректировки в 1С

Иногда бывают моменты, когда контрагент выполняет функцию поставщика или покупателя (в разделах счета 60 и 62), а приходы и расходы перекрываются, то есть задолженности нет, что устанавливается автоматически.

Однако в бухучете зачет по договорам одного контрагента невозможен, поэтому необходимо сформировать отчет за заданный период в «Карточке счета».

В разделе «Расчеты» необходимо выбрать опцию “Корректировка долга”. Зайдя в нее, создается новый фактор по следующему алгори, переходим к «Поставщику», далее «В счет задолженности поставщика». Далее необходимо из списка выбрать кредитора. Во Вкладке «Долг поставщику» проставляем поступление товаров на сумму корректировки.

Затем в разделе «Задолженность поставщика» фиксируем реализацию в соответствии со счетом и меняем данные. При нажатии на пиктограмму выводятся все произведенные манипуляции, а сформированный документ можно заверить печатями и подписью должностных лиц. После формирования отчетности по счетам 60 и 62 на заданный период можно изучить проведение взаимного зачета, а также отсутствие непогашенной суммы долга.

Нормативная база

Все операции по взаимозачету оплаты по оказанию услуг и реализации товаров описаны и закреплены на законодательном уровне. Среди нормативно-правовых документов описывают правила:

- Гражданский и Налоговый кодекс РФ;

- ФЗ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»;

- Письма Министерства финансов России;

- Постановления Федеральной антимонопольной службы.

Форма взаиморасчета выставленных требований является актуальной только в тех ситуациях, когда один из соучастников испытывает дефицит финансов и ищет различные методы для урегулирования рабочих вопросов, а иногда даже споров. Методика востребована при оптимизации внутренних процессов, а также популярна для партнеров, которые предлагают однородные товары, готовы к долгосрочному сотрудничеству. В любом случае взаимозачеты между организациями — выгодное для обеих сторон мероприятие, не влекущее за собой необоснованных затрат при условии соблюдения правил и сроков. В том случае, если вам необходимо ПО для оптимизации, обращайтесь в «Клеверенс». Наша компания уже много лет работает на рынке автоматизации производственных процессов, предлагая широкий спектр готовых решений для предприятий с деятельностью в различных сферах, а также готова предложить программное обеспечение для упрощения операций по взаиморасчетам с партнерами.

Количество показов: 3269

Как правильно составить акт

Использование какой-либо утверждённой формы бланка данного документа не предусмотрено нормативными актами. Поэтому предприятия имеют право составлять его в свободной форме или использовать самостоятельно разработанный шаблон, содержащий все реквизиты, установленные ФЗ-402 «О бухгалтерском учете».

Акт должен иметь две копии. Один экземпляр для каждой стороны сделки. Если сторон больше, то для каждой стороны заполняется отдельный бланк. Все копии документов имеют юридическую силу.

Важно! На каждом экземпляре акта взаимозачета должна стоять подпись руководителя.

К нему в обязательном порядке следует приложить копии документации, которые являются причиной возникновения задолженности.

Прежде чем, приступить к составлению акта, между предприятиями должен быть составлен акт сверки взаимных расчетов. Его заполнение не является строго обязательным, но он поможет сотрудникам бухгалтерии подтвердить задолженности и избежать конфликтных ситуаций с контрагентами.