Согласно действующему законодательству, налогоплательщик вправе уменьшить НДС на сумму полагающихся ему налоговых вычетов. В случае когда размер таких вычетов превышает размер начисленного НДС, разница должна быть возвращена налогоплательщику из бюджета. Однако на практике в такой ситуации специалисты ФНС идут на признание вычетов крайне неохотно. Оставляя за рамками статьи мошенничество и «серые» схемы, применяемые недобросовестными налогоплательщиками, рассмотрим наиболее распространенные формальные причины отказа налоговых служб в получении вычета по НДС, а также позиции судов по этим вопросам.

Ошибки в документах

Эта причина является самой распространенной при отказе в возмещении НДС, но в то же время и самой легкой для обжалования в суде. По таким делам имеется больше всего позитивных для налогоплательщиков судебных решений.

В связи с тем, что одним из оснований для применения вычета по НДС является счет-фактура, больше всего ошибок, как правило, находят именно в этом документе. Стандартными основаниями для отказа в применении права вычета, и, соответственно, возмещения НДС в таких случаях являются:

- Подписание документа неуполномоченными лицами. Судебная практика о возможности вычета по НДС по счету-фактуре, подписанным неуполномоченным лицом, противоречива. Когда налоговому органу удается убедить судей, что счет-фактуру подписало лицо, которое не имело на это права, в применении вычета суды чаще всего отказывают (постановления ФАС ЗСО от 05.02.2014 по делу № А27-279/2013, ФАС МО от 06.08.2013 по делу № А40-143375/12-108-225 и другие).

См. также «Счет-фактура с факсимиле: новые разъяснения Минфина».

Также суд встал на сторону проверяющих в случае, когда заказчиком, выполняющим посредническую роль, был неправильно оформлен счет-фактура. Этими действиями был нарушен пункт 6 статьи 169 кодекса в части подписания счета-фактуры должностными или уполномоченными лицами поставщика, а не посредника (решение АС г. Москвы от 29.05.2013 № А40-9840/13-39-33).

Может ли один человек подписывать счет-фактуру, узнайте здесь.

В то же время существуют и решения, в которых судьи принимают в качестве обоснования вычетов по НДС счета-фактуры, подписанные неуполномоченными (неустановленными) лицами (постановление Высшего Арбитражного Суда от 20.04.2010 № 18162/09, ФАС СЗО от 01.02.2011 № А66-3490/2010, ФАС ЦО от 16.11.2010 № КА-А40/2493-09).

- Указание фактического адреса покупателя вместо юридического, приведенного в Уставе. В большинстве случаев это считается ошибкой, так как в законодательстве нет разделения адресов юридических лиц — есть один, который указан в учредительных документах. Поэтому судебная практика по оспариванию отказов в вычетах из-за этой ошибки неоднозначна. Есть немало негативных решений для налогоплательщиков, однако имеется и позитивная практика, в основу которой положено мнение судей, что в статье 169 НК, в частности в пунктах 5 и 6, четко не сказано, какой именно адрес следует указывать. Поэтому данная причина отказа налоговиков в вычете не является для судей достаточной для обоснования решения (постановление ФАС МО от 08.04.2009 № КА-А40/2493-09).

- Несоответствие суммы стоимости товаров той, которая рассчитана инспекторами либо указана в договоре (без учета внесенных позже изменений). В данном случае речь идет о ситуациях, когда проверяющие сравнивают стоимость товаров в счете-фактуре с той, которая зафиксирована в договоре, но не берут во внимание вносимые позднее изменения в договор. Либо когда налоговый инспектор сам производил калькуляцию, к примеру, выполненных работ из имеющихся у него документальных сведений, и эта сумма не совпала с той, которая была отображена в счете-фактуре. Традиционно в вычете отказывают, используя обоснование, содержащееся в пп. 8 п. 5 ст. 169 НК РФ. Однако если удастся в суде доказать ошибочность мнения проверяющих и подтвердить это документально, то есть вероятность получения позитивного решения.

- Ошибки в номере КПП контрагента, отсутствие нумерации листов, если документ многостраничный. Однако по этим и иным аналогичным причинам налоговые инспекторы не могут отказывать в вычете, поскольку это противоречит пункту 2 статьи 169 Налогового кодекса.

- Случаи, когда в счете-фактуре отражено мало информации, в частности отсутствуют какие-то сведения (к примеру, о количестве, единицах измерениях, тарифе, сумме без НДС либо условий о предварительной оплате), но при этом остальные документы были в полном порядке и все прочие условия по принятию НДС к вычету были соблюдены. Обычно такие ошибки в оформлении приводят к отказу в праве на вычет, и судебная практика подтверждает выводы проверяющих.

Но вот имеется случай, когда ФАС ЗСО в своем постановлении от 14.02.2013 № А03-1222/2012 пришел к выводу, что такие недочеты в оформлении счета-фактуры не привели к получению необоснованной налоговой выгоды. Суд исходил из презумпции добросовестности плательщика налогов, к тому же было выяснено, что сведения, указанные в налоговых декларациях, были достоверны. Суд сослался на решение Конституционного суда от 16.10.2003 № 329-О.

См. также наш материал «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?»

Однако есть и негативные решения судов, принятых не в пользу налогоплательщиков. Впрочем, это было связано с такими грубыми случаями, что подобные решения неудивительны. В частности, налоговая служба обоснованно отказала в возмещении налога в ситуации, когда был принят вычет от компании, которая не прошла регистрацию как юрлицо (постановление Президиума ВАС РФ от 01.02.2011 № 10230/10 и решения судов первой инстанции).

Отсутствие документов

Ещё одной распространенной причиной отказа в возмещении НДС является отсутствие документов, в частности товарно-транспортных накладных (форма 1-Т). В данном случае имеется противоречивая судебная практика, но существуют и позитивные для налогоплательщиков решения — например, постановление ФАС МО от 17.12.2010 № КА-А40/15868-10. Суд сослался на то, что основанием для принятия на учет товаров служит форма ТОРГ-12, а не 1-Т.

Рекомендуем также ознакомиться с нашим материалом «Первичный документ: требования к форме и последствия ее нарушения»

К этой же подгруппе распространенных причин для отказа в возмещении налога можно отнести и ситуации, когда проверяющие не получают от контрагентов документов, подтверждающих факт совершения сделки.

Фискалы в своем решении ссылаются на то, что налогоплательщик осознанно стремится к получению налоговой выгоды по операциям, которые невозможно проверить (например, если контрагент к этому моменту успел ликвидироваться).

Решение судов в таком случае порадует налогоплательщиков. В частности, в постановлении ФАС Северо-Западного округа от 21.05.2012 № А56-54176/2011 указано, что непредставление контрагентом документов не является основанием для отказа в праве на вычет. При этом нужно учитывать, что в данном судебном решении суд установил реальность хозяйственных операций, отсутствие необоснованной налоговой выгоды, наличие у общества надлежащим образом оформленных документов, подтверждающих право на применение вычетов по налогу на добавленную стоимость.

Что делать

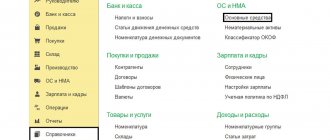

Прежде всего, следует провести внутреннюю проверку, чтобы понять, имеет ли место какое-либо нарушение.

Необходимо проверить:

- правильности счетов-фактур от контрагентов и насколько они соответствуют исходным приходным документам;

- проанализировать контрагентов на добросовестность (выписки ЕГРЮЛ, учредительные документы, бухучет и т.д.);

- льготникам, которые освобождены от НДС или имеют ставку 0% необходимо обеспечить разделительный учет.

Если все в порядке нужно приступать к апелляционному процессу.

Следует выбрать такой порядок действий:

- начать процесс обжалования в УФНС;

- при отсутствии результатов обратится в арбитражный суд.

Ошибки в отчетности

Довольно часто налоговые инспекторы не удосуживаются запросить дополнительные сведения у налогоплательщика и при обнаружении ошибки в налоговой декларации просто отказывают в возмещении. При оспаривании их действий налоговая служба ссылается на то, что, в соответствии со статьей 88 НК РФ, они наделены всего лишь правом потребовать пояснения от налогоплательщика, но никак не обязаны это делать.

В противовес таким аргументам можно сослаться на решение Конституционного суда от 12.07.2006 № 267-О.

Случаются и такие ситуации, когда фискалы заставляют налогоплательщика подавать уточненную декларацию для отображения ранее упущенных сведений по счетам-фактурам, которые были предъявлены к вычету в более поздний период. При отказе от уточнения уже сданной декларации налоговая служба зеркально отказывает и в возмещении.

В этом случае в качестве аргумента можно воспользоваться Постановлением ФАС Московского округа от 15.02.2013 № А40-36661/12-20-180, в котором суд пришел к выводу, что неподача «уточненки» не является причиной для лишения права на вычет и, соответственно, возмещения при соблюдении налогоплательщиком все остальных условий, согласно статьям 169, 171 и 172 НК РФ.

В 2014 году к аналогичному выводу пришел Пленум ВАС РФ. В п. 27 постановления Пленума ВАС РФ от 30.05.2014 № 33 сказано, что налоговые вычеты могут быть отражены налогоплательщиком в налоговой декларации за любой из входящих в соответствующий трехлетний срок налоговых периодов. В 2015 году право налогоплательщика на перенос вычетов на любой налоговый период в пределах трехлетнего срока закреплено законодательно. А если трехлетний срок пропущен, отказ в вычете будет правомерен и суды поддержат налоговиков (Определение Верховного суда от 04.09.2018 № 308-КГ18-12631)

См. также «Три года на вычет НДС: ловушка в НК РФ».

Незарегистрированный договор

Еще одним распространенным поводом для отказа в возврате НДС является договор, не прошедший государственную регистрацию. По такому договору деньги контрагенту были, очевидно, перечислены, но сам договор в установленном порядке не был при этом зарегистрирован. Налоговики ссылаются на положения ГК: договор аренды здания или сооружения, заключенный на срок не менее года, подлежит государственной регистрации и считается заключенным с момента такой регистрации (п. 2 ст. 651 ГК РФ). Иными словами, пока договор длительной аренды не зарегистрирован, он не будет считаться заключенным. А раз договор не заключен, то о вычете не может быть и речи. Однако и в этой ситуации следует побороться: принять к вычету «входной» НДС в данной ситуации можно (разумеется, если при этом выполнены все прочие условия для вычета, оговоренные в Налоговом кодексе РФ). Ведь гражданским законодательством не предусмотрено, что отсутствие надлежащей регистрации делает договор аренды недействительным. Таким образом, законодательное закрепление обязательной государственной регистрации прав на недвижимое имущество определяет только права и обязанности сторон по договору и имеет цели, не связанные с вопросами налогообложения. Кодекс не ставит право арендатора на вычет «входного» НДС в зависимость от факта государственной регистрации договора аренды. Таким образом, если необходимые для вычета условия соблюдены (услуга оказана и отражена в учете арендатора, есть счет-фактура от арендодателя, объект используется в облагаемой НДС деятельности), то, несмотря на отсутствие госрегистрации договора, арендатор имеет право принять к вычету «входной» НДС. Есть примеры судебных решений, где судьи пришли к аналогичному выводу (см., например, Постановление ФАС Поволжского округа от 6 декабря 2005 г. N А55-1586/05-51).

Ошибки в принятии на учет

Обосновывая отказ в предоставлении возмещения по НДС, налоговые инспекторы зачастую не признают факт принятия на учет из-за неверно оформленных документов.

Так, проверяющими могут быть расценены неприемлемыми акты приема-передачи товарно-материальных ценностей, если в них отсутствует оттиск печати. Однако оттиск не является обязательным реквизитом при оформлении первичных документов — именно такое указание содержится в альбоме унифицированных документов, утвержденном постановлением Госкомстата РФ от 25.12.1998 № 132. Кроме того, налогоплательщики и сами могут разрабатывать свои формы документов, в которых могут отсутствовать какие-либо необязательные реквизиты.

Также налоговые органы отказывают застройщикам в признании вычета по НДС при поэтапном оприходовании работ на строительном объекте на основании форм КС-3 и КС-2. По мнению же Минфина, которое выражено в его письмах от 14.10.2010 № 03-07-10/13 и 05.03.2009 № 03-07-11/52, эти документы не являются базой для оприходования выполненного объема работ при незавершенном строительстве, и служат лишь основанием для расчетов.

В то же время существует и положительная судебная практика. Для налогоплательщиков, которые желают воспользоваться своим правом и готовы в суде отстаивать свою правоту, могут быть полезными выводы, сделанные постановлениях ФАС Московского округа от 19.04.2012 по делу № А40-77285/11-107-332 и 07.04.2011 № КА-А40/2227-11 по делу № А40-60156/10-35-331.

Учет имущества через счет 08, а не напрямую на 01, также является, по мнению налоговых органов, основанием для отказа в применении вычета по НДС. Такая позиция изложена Минфином России в письме от 29.01.2013 № 03-07-14/06. При оспаривании решения налоговой в отказе применения вычета следует обратиться к позитивной судебной практике при решении схожих вопросов. Стоит ознакомиться со следующими постановлениями судов: ФАС Волго-Вятского округа от 13.05.2014 по делу № А11-3359/2013, ФАС Московского округа от 21.08.2013 по делу № А40-134549/12-108-179, ФАС Северо-Западного округа от 27.01.2012 по делу № А56-10457/2011, ФАС Уральского округа от 24.08.2011 по делу № А07-18288/2010.

Ликвидация и возврат

В общем случае компания самостоятельно исполняет обязанность по уплате налогов и сборов, если иное не установлено законодательством и договором (п. 1 ст. 45 НК РФ). Излишне уплаченные или излишне взысканные налоги, сборы (пени, штрафы) подлежат возврату непосредственно их плательщику при отсутствии задолженности (ст. 78). Минфин России в письме от 12 апреля 2021 года № 03-02-07/1/24222 разъяснил, что при ликвидации организации вернуть переплату по любому налогу могут только самой ликвидируемой компании. Собственнику в возврате откажут, поскольку это не предусмотрено законодательством. На это указывал КС РФ еще в 2015 году в Определении Конституционного суда РФ от 23 июня 2015 года № 1233-О. Поэтому писать заявление на возврат налога нужно заранее, до исключения организации из ЕГРЮЛ.

Иные ошибки

Также причинами отказа в возмещении НДС могут быть:

- Приобретение товаров за счет субсидий из федерального бюджета. В этом случае НДС, согласно пп. 6 п. 3 статьи 170 НК РФ, должен быть восстановлен и отнесен на источник финансирования независимо от того, будут ли приобретаемые товары использоваться в деятельности, облагаемой НДС.

- Отсутствие реализации в данном налоговом периоде. В случае отказа в возмещении НДС по этой причине при защите можно сослаться на постановление Президиума ВАС РФ от 03.05.2006 № 14996/05 и письмо Минфина РФ от 19.11.2012 № 03-07-15/148, которое доведено до налоговых органов письмом ФНС России № ЕД-4-3/[email protected] Это письмо размещено на сайте ФНС в разделе «Разъяснения ФНС, обязательные к применению налоговыми органами».

- Оприходование работ, улучшивших состояние находящегося в аренде имущества, если эти улучшения нельзя отделить. Отказ в вычете на приобретаемые для этих целей товары легко можно оспорить, сославшись на п. 26 постановления Пленума Высшего Арбитражного суда РФ от 30.05.2014 № 33.

Также часто с подобными отказами сталкиваются предприятия, обязанные вести раздельный учет операций, которые облагаются и не облагаются НДС.

Советом для налогоплательщиков будет служить необходимость разработки и утверждения четкой учетной политики, в которой было бы ясно прописано, какие вычеты и в каком объеме следует относить к тому и иному виду деятельности.

Налоговый разрыв

Налоговики сравнивают данные контрагентов и в случае разрыва с данными поставщика в вычете может быть отказано. Налоговый разрыв может быть в случае, если контрагент:

- не сдаст декларацию;

- укажет отличные сведения от входящего счета-фактуры в книге продаж;

- сдаст нулевую декларацию.

Налоговики запросят пояснения и если ошибку не устранить, придется сдать уточненку.

Отказом в возмещении НДС гродит неуплата поставщиками НДС. И даже есть не совсем приятная для налогоплательщиков судебная практика. Так, Президиум ВАС РФ в своем постановлении от 27.01.2009 № 9833/08 указал, что есть связь между поступлением в бюджет налога от поставщика и правом на вычет этого налога покупателем. То есть такая связь рассматривается как выполнение норм, указанных в статьях 171 и 172 НК в части реальности осуществления хозяйственной сделки.

Тем не менее есть и позитивные для налогоплательщиков судебные решения. Суды обосновывали свою позицию тем, что налогоплательщики не могут отвечать за действия третьих лиц. К тому же в Налоговом кодексе нет прямой связи права налогоплательщика на возмещение налога с фактом уплаты данного налога контрагентом.

Так, в постановлении ФАС Московского округа от 17.12.2010 № КА-А40/15868-10 суд принял сторону налогоплательщика, который оспаривал отказ в возмещении НДС по причине неуплаты налогов субпоставщиками.

ФАС Московского округа в своем постановлении от 26.01.2010 № КА-А40/14474-09 поддержал налогоплательщика в споре за право на налоговый вычет, приходя к выводу, что налоговый орган не смог доказать, что налогоплательщик получил от сделки с подозрительным контрагентом налоговую выгоду и знал о нарушениях, которые допустил контрагент.

В другом своем постановлении — от 25.10.2010 № КА-А40/13657-10 — ФАС Московского округа опирался на то, что в действующем налоговом законодательстве не прописана связь получения права на вычет покупателем с выполнением обязательства по уплате налога продавцом.

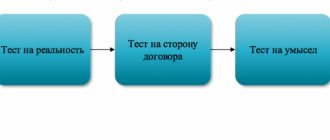

Причины принятия решения о начислении налога

Межрайонная инспекция налоговой службы Вологодской области осуществила проверку квартальной налоговой декларации ООО «Центр инновационных технологий» по НДС. Проверка показала, что Общество не полностью уплатило в бюджет налог ввиду неправомерного применения налогового вычета. Долг по подсчетам МИФНС составил 70,7 тыс. руб.

Из декларации следовало, что размер налога за первый квартал 2018 года составил 691,4 тыс. руб. Общество применило налоговый вычет на общую сумму 501 тыс. руб. Анализ документов показал, что в книге покупок Общества указаны счета-фактуры, выписанные ООО «Эгида». Согласно совершенным сделкам указанный контрагент поставил ООО «ЦИТ» стройматериалы и оказал транспортные услуги на сумму 2,3 млн. руб. В качестве подтверждающих документов были приложены счета-фактуры, товарные накладные и акты, выданные контрагентом с января по март 2021 года. Налоговая изучила материалы и пришла к выводу, что имеются признаки совершения налогового правонарушения по ч. 1 ст. 122 НК РФ (неуплата или неполная уплата суммы НДС). Свои выводы инспекция обосновала следующим:

- у контрагента имелись признаки «недобросовестности» в связи с отсутствием имущества и работников, собственного или арендованного оборудования и транспортных средств;

- офис поставщика по юридическому адресу отсутствовал;

- последняя квартальная налоговая отчетность сдана контрагентом с нулевыми значениями;

- перечисления по расчетному счету ООО «Эгида» не осуществляло;

- поступления на счет поставщика за проверяемый период составили только 250 тыс. руб.

Расчеты наличными по данной сделке также не могли быть проведены ввиду существующего запрета. Банк России издал в октябре 2013 года Указания № 3073-У, согласно которым наличные в организациях могут выдаваться под строго определенные цели:

- на выплату зарплаты, пособий и различных социальных пособий;

- для расчетов между юридическими лицами по сделкам, не превышающим 100 тыс. руб. по одному договору;

- в счет возврата денег за купленный товар или полученную услугу, внесенных покупателями в кассу компании (в пределах 100 тыс. руб.);

- выплата страхового возмещения физическим лицам, если оплата происходила наличными.

Проверкой было установлено, что на банковские счета компаний поступали деньги в счет оплаты товаров или услуг на общую сумму 1,4 млн. руб. Однако через 1-2 дня данная сумма была обналичена единственным работником ООО «Эгида» Кудиновым В.В. и директором ООО «ЦИТ» Черниковым В.И.

Ответчик не смог пояснить, почему контрагент не отразил в своих книгах заключенную между ними сделку. Пояснил, что приобретал у продавца товар, часть которого реализовал. Оба участника сделки хорошо друг друга знали и не придали значение бумажному оформлению товаросопроводительной документации. Директор Общества не смог объяснить факт наличия долга перед продавцом.

Также налоговая обратила внимание на то обстоятельство, что часть счетов-фактур и товарных накладных ООО «Эгида» подписаны неким Морозовым А.Н., не имеющим отношение к фирме. Таким образом, у продавца не имелось источников для приобретения товара и его перепродажи Обществу. Все вышеуказанное привело к привлечению ООО «ЦИТ» к налоговой ответственности и доначислению НДС в сумме 70,7 тыс. руб. Общество обратилось с жалобой в вышестоящий налоговой орган, который снизил размер штрафа до 35 тыс. Данное решение Общество не устроило, поэтому оно обратилось за его отменой в арбитражный суд.

Работа взаимозависимых компаний

На практике налоговая инспекция часто расширяет признаки взаимозависимости предприятий, которые перечислены в статьях 20 и 105.1 НК РФ. Так, проверяющие подозревают налогоплательщиков в зависимости друг от друга, если в операциях можно проследить:

- использование заемных средств кредитора для оплаты поставленных им в качестве поставщика товаров;

- проведение платежных операций в одном банке;

- регистрацию по одному юрадресу;

- то, что учредители компаний-контрагентов ранее работали в одной компании.

Но не всегда фискалам удается доказать взаимозависимость, а значит, и согласованность действий для получения незаконной налоговой выгоды. Зачастую проверяющие используют только формальные признаки. А это значит, что в суде у налогоплательщика есть все шансы доказать свою правоту. Так было и при вынесении постановления ФАС Московского округа от 06.02.2013 № А41-11892/12, когда судьи сочли вычет по НДС обоснованным даже при наличии некоторых признаков взаимозависимости.

Итоги

К основным причинам, по которым налоговая служба отказывает налогоплательщикам в возмещении НДС, следует отнести:

- ошибки при составлении бухгалтерских документов;

- особые толкования проверяющих обоснованности постановки товаров на учет;

- применение вычетов по отношению к необлагаемым НДС операциям.

Но на сегодняшний день в большинстве случаев причины в отказе возмещения по этому налогу формальны и надуманны. Для обоснования своей правовой позиции и защите права на применение вычета по НДС налогоплательщику следует обращаться в суд.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Срок обжалования

Время, отведенное на подачу жалобы, составляет 12 месяцев от момента уведомления налогоплательщика о принятии оспариваемого решения инспекции. Если жалоба подается в УФНС, то решение о ее рассмотрении (оставления без рассмотрения) принимается в течение 5-ти дней.

Отведенное время на рассмотрение Управлением Федеральной налоговой службой жалобы составляет один месяц. Указанный срок может быть продлен при необходимости дополнить пакет документов или пояснения, но не дольше чем на один месяц. Участия плательщика налога не требуется, но он может подать недостающие документы к делу.

Исходом процедуры может быть как оставление жалобы неудовлетворенной или отмена решения инспекции ФНС (полное или частичное), а также вместе с тем самостоятельное вынесение нового решения о компенсации НДС. Об этом налогоплательщик будет извещен в трехдневный срок.

В случае нерассмотрения (неудовлетворения) апелляции налогоплательщик будет уведомлен в течение 3-х дней, после чего возможна повторная подача (исправив недочеты) или иск в арбитражный суд.