Заявление на ЕСХН при создании КФХ

Для того, чтобы осуществлять налогообложение КФХ по ЕСХН, необходимо на этот спецрежим перейти.

Для перехода на ЕСХН, нужно не позднее 31 декабря года, предшествующего календарному году, начиная с которого будет применяться этот спецрежим, подать в налоговую инспекцию соответствующее уведомление (п. 1 ст. 346.3 НК РФ). Форма уведомления № 26.1-1 утверждена Приказом ФНС от 28.01.2013 № ММВ-7-3/[email protected]

При этом нужно учитывать общее правило: если крайняя дата срока подачи уведомления придется на выходной или нерабочий праздничный день, подать уведомление можно будет и в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ). Так, например, для перехода на ЕСХН с 01.01.2019 уведомление можно подать по 09.01.2019 включительно.

Вновь создаваемое КФХ для применения ЕСХН может подать уведомление о переходе на спецрежим не позднее 30 календарных дней с даты постановки на учет в качестве организации или ИП. В этом случае ЕСХН применяется с даты регистрации организации или ИП (п. 2 ст. 346.3 НК РФ).

Налогообложение главы КФХ на общем режиме. Не могу разобраться, нужно ли платить с доходов НДФЛ, если глава производит с/х продукцию, доля которой превышает 70%{q} Меня смущает то, что организации-сельхозпроизводители платят налог на прибыль по ставке 0%, а глава должен платить 13%.

В соответствии с пунктом 1 статьи 1 Федерального закона от 11.06.2003 N 74-ФЗ «О крестьянском (фермерском) хозяйстве» (далее — Закон о фермерском хозяйстве) крестьянское (фермерское) хозяйство представляет собой объединение граждан, связанных родством и (или) свойством, имеющих в общей собственности имущество и совместно осуществляющих производственную и иную хозяйственную деятельность (производство, переработку, хранение, транспортировку и реализацию сельскохозяйственной продукции), основанную на их личном участии.

Пунктом 2 ст. 1 Закона о фермерском хозяйстве установлено, что фермерское хозяйство может быть создано одним гражданином. В соответствии с пунктом 2 ст. 23 Гражданского кодекса РФ глава крестьянского (фермерского) хозяйства, осуществляющего деятельность без образования юридического лица, признается предпринимателем с момента государственной регистрации крестьянского (фермерского) хозяйства (далее — КФХ).

Согласно статье 15 Федерального закона N 74-ФЗ каждый член КФХ имеет право на часть доходов, полученных от деятельности фермерского хозяйства в денежной и (или) натуральной форме, плодов, продукции (личный доход каждого члена фермерского хозяйства). Размер и форма выплаты каждому члену фермерского хозяйства личного дохода определяются по соглашению между членами фермерского хозяйства.

В соответствии с пп. 14 ст. 217 НК РФ не подлежат налогообложению доходы членов крестьянского (фермерского) хозяйства, получаемые в этом хозяйстве от производства и реализации сельскохозяйственной продукции, а также от производства сельскохозяйственной продукции, ее переработки и реализации, — в течение пяти лет, считая с года регистрации указанного хозяйства.

По истечении пяти лет после регистрации крестьянского (фермерского) хозяйства, налогообложение доходов членов хозяйства должно производиться в общеустановленном порядке, а налогообложение доходов главы хозяйства — в порядке, установленном гл. 23 НК РФ для индивидуальных предпринимателей.

Доходы, полученные от предпринимательской деятельности, указываются на листе В Декларации по НДФЛ. Этот лист заполняют ИП, в том числе являющиеся главами крестьянских (фермерских) хозяйств.

https://www.youtube.com/watch{q}v=subscribe_widget

В пункте 4 «Для главы крестьянского (фермерского) хозяйства» Листа В указывается:в подпункте 4.1 — год регистрации крестьянского (фермерского) хозяйства (150);в подпункте 4.2 — сумма дохода, не подлежащего налогообложению в соответствии с пунктом 14 статьи 217 Кодекса (160)

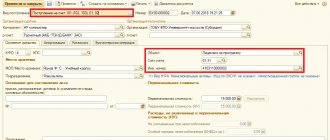

Образец заполнения заявления форма №26.1-1

Документ начинает заполняться внесением кодов ИНН И КПП в строки, располагающиеся вверху бланка. Предпринимателям нужно вписывать только ИНН. Все оставшиеся клеточки прочеркиваются. Организации указывают оба этих номера.

Дальше, после названия формы 26.1-1 записывается код налоговой, в которую будет осуществляться подача заявления. Рядом справа нужно выбрать шифр, определяющий заявителя:

- «1»- предназначен для новых субъектов бизнеса, которые производят постановку на учет;

- «2»- фирмы и ИП, подающие свои заявления в установленные законодательством 30 дней с даты присвоения регистрационного номера;

- «3» – компании и предприниматели, переходящие с других систем налогообложения.

В клетки следующего раздела надо записать полное наименование компании и Ф.И.О, ИП полностью без сокращения. Между словами нужно оставлять одну клеточку пустой. Оставшиеся не заполненными клетки нужно прочеркнуть.

Потом проставляется шифр, с помощью которого определяется, когда осуществляется переход:

- «1» – с 01 января указанного в заявлении года.

- «2» – с начала деятельности.

Внимание! То есть первый код проставляют налогоплательщики, выбравшие в предыдущем списке шифр «3», второй — новые и только что зарегистрированные. При смене системы на ЕСХН субъекты бизнеса, проставившие выше код «3», должны также в клеточках ниже указать процентное соотношение доходов от сельхоздеятельности и общей выручки.

Здесь определяется период, за который было рассчитана данная доля:

- Код «1» означает, что берется показатель за предыдущий год перед сменой режима.

- Код «2» используется для обозначения последнего текущего периода для налогоплательщиков, занимающихся ловлей рыбой и меняющий режим с 01 января.

- Кода «3» – период до 1 октября для новых ИП, которые желают применять ЕСХН.

Далее бланк делится на два раздела — для заявителей и для работников ИФНС, осуществляющих прием документа.

Слева нужно записать код:

- «1» — если форму предоставляет налогоплательщик.

- «2» — при предоставлении формы представителем.

Затем в клеточки вносится Ф.И.О. представителя компании или доверенного лица предпринимателя.

Ниже указывается номер телефона для связи с заявителем. Здесь проставляется личная подпись и дата подачи заявления.

Для представителей внизу документа надо внести название и номер подтверждающего права документа. Во всех не заполненных клетках нужно указать «-».

Общие правила и особенности налогообложение деятельности КФХ

ЕСХН = фиксированная процентная ставка * (сумма прибыли — величина расходов).

Налоговые платежи оплачиваются по итогам полугодия и за год. Кроме этого, применяется упрощенный учет в бухгалтерии по «кассовому» методу. Главой КФХ ведется учетная книга по расходам и прибыли, которая у налоговиков не заверяется. Ежегодно сдается:

- декларация на ЕСХН по месту регистрации до 31.03 следующего за отчетным года;

- до 1 марта представляется форма РСВ-2 (для ПФР).

Преимуществ у ЕСХН достаточно. Единый спецрежим позволяет, к примеру, списывать основные средства при вводе их в эксплуатацию, включать в прибыль авансовые платежи. Но при этом глава хозяйства не сможет воспользоваться отсрочкой по платежам и обязан будет заплатить земельный налог. Читайте более подробно про использование ЕСХН в статье: → применение ЕСХН для КФХ, порядок уплаты, формула расчета.

Для перехода на единый спецрежим следует подать в установленные сроки соответствующее заявление. Заявителем могут выступить только те из хозяйств, кто занимается производством, реализацией, переработкой исключительно сельхозпродукции с долей этого вида дохода не менее 70% от общей прибыли. Причем производство и продажа продукции сельского хозяйства в этом случае выступают как обязательное требование. К примеру, если хозяйство занимается только переработкой продукции без производства, то в переходе на ЕСХН ему могут отказать.

Крестьянское хозяйство, состоящее из 3 человек, занимается выращиванием, переработкой и реализацией овощей и фруктов. Прибыль хозяйства составляет 800 тыс. руб., затраты – 600 тыс. руб. Исходя из этих данных, сначала высчитывается база налога (основывается на разнице прибыли и расходов): 800000—600000=200000 руб.

После этого исчисляется ЕСХН к уплате в бюджет. Для расчетов используется действующая ставка 6%. В итоге получается следующее: 200000 * 6%=12 тыс. руб. Это и есть сумма единого налога, которую нужно будет заплатить.

| Основные составляющие подсчета | Расчетные данные и калькуляция |

| Данные для калькуляции | Налоговая ставка для ЕСХН (6%); расходы (600 тыс. руб.), прибыль (800 тыс. руб.) |

| База налога | Рассчитывается по формуле: сумма прибыль – сумма расходов; 800000—600000=200 тыс. руб. |

| ЕСХН к уплате | Расчет по формуле: база налога * фиксированная ставка (6%); 200000 * 6%=12 тыс. руб. |

Для того, чтобы использовать ЕСХН следует составить заявление установленного образца и передать его в налоговую инспекцию в сроки, оговоренные в законе.

Глава КФХ платит единый сбор по утвержденной ставке – 6,0%.

С 1 января 2021года в законодательстве появилось новшество, по которому ИП и организации становятся плательщиками НДС, согласно действующему общему порядку (п.12 ст.9 ФЗ от 27.11.2017 № 335-ФЗ).

Этот же закон предусматривает ряд условий, позволяющих получить право на освобождение по НДС ИП и организаций, работающих на ЕСХН.

Условия получения права не быть плательщиком налога по добавленной стоимости:

Если в течение одного календарного года были оформлены два действия:

– переход на специальный режим ЕСХН;

– освобождение от обязанностей по уплате НДС.

Если за 2021 год от своей деятельности КФХ на ЕСХН получено дохода менее 100,0 миллионов рублей

Важно! На последующие годы также прописана ограничивающая сумма, которая уменьшается на 10 млн. руб

в каждом последующем годовом периоде, так в 2021г. она составит – 70 млн. руб., в 2021г. – 80 млн. руб., за 2021г. – 90 млн. руб.).

Звонок в один клик

Преимуществ у ЕСХН достаточно. Единый спецрежим позволяет, к примеру, списывать основные средства при вводе их в эксплуатацию, включать в прибыль авансовые платежи. Но при этом глава хозяйства не сможет воспользоваться отсрочкой по платежам и обязан будет заплатить земельный налог. Читайте более подробно про использование ЕСХН в статье: → применение ЕСХН для КФХ, порядок уплаты, формула расчета.

Единый сельхозналог для кфх

Это: В ИФНС декларации по налогу на доходы физических лиц за своих работников: 2-НДФЛ на каждого сотрудника до 1 апреля; 6-НДФЛ на всех ежеквартально в течение 30 дней после окончания квартала и годовая форма до 1 апреля. Раз в год до 20 января сведения о среднесписочной численности, сдается в ИФНС; Расчет по страховым взносам – в течение 30 дней после отчетного квартала, тоже в ИФНС.

В ПФР: СЗВ-М до 15 числа ежемесячно; СЗВ-стаж, ОДВ-1 – раз в год до 1 марта. 4-ФСС по взносам на травматизм, сдается в Фонд социального страхования до 20 числа после отчетного квартала (для электронной отчетности срок до 25 числа). Может ли отчетность ИП КФК быть нулевой? В статье 346.3 говорится, что вновь зарегистрированный ИП сохраняет право применять режим ЕСХН, если в первом налоговом периоде у него не было дохода.

Говоря простыми словами, нулевку можно сдать только один раз. ИФНС не нужно. 4) 2 НДФЛ до 1 апреля следующего года (1 раз в год). 5) 6-НДФЛ предоставляют ежеквартально (не позднее I кв – 30.04; II кв – 31.07; III кв – 31.10; IV кв – 01.04). 6) ЕССС (Единый социальный страховой сбор)- ежеквартально (не позднее позднее I кв. – 30.04; II кв. – 31.07; III кв. – 31.10; IV кв. – 30.01) После заключения договора с первым наемным работником Глава КФХ должен зарегистрироваться во внебюджетных фондах (в ПФР — в течение 30 дней, в ФСС — в течение 10 дней) Отчетность в Пенсионный фонд Российской Федерации (ПФР): 1) СЗВ-М –сведения о застрахованных лицах ежемесячно до 15 числа 2) Сведения о стаже- СЗВ-М стаж- 1 раз в год до 1 марта Для КФХ и ИП применяющие ЕСХН предусмотрены пониженные тарифы страховых взносов в отношении выплат и иных вознаграждений в пользу физических лиц (27,1 % от заработной платы).

Внимание

Для некоторых КФХ налог на прибыль может быть сведен к нулю. Полный перечень льготных направлений отражен в статье 284 Налогового Кодекса.

Доходы от видов деятельности, не имеющих отношение к сельскому и фермерскому хозяйству, облагаются налогом без специальных льгот. Государственные субсидии и гранты налогом не облагаются.

Декларация по НДС предоставляется в налоговую раз в квартал (в январе, апреле, июле и октябре до 25 числа). Ежегодно до 30.04, предоставляются формы 3-НДФЛ и 4-НДФЛ.

Эти требования относятся как к ИП, так и к ООО. Форма 3-НДФЛ необходимо сдавать даже в случае, если не было прибыли.

Специфика применяемых систем налогообложения и отчетности КФХ

Деятельность фермерского хозяйства, его налогообложение регулируется в России Налоговым кодексом, а также ФЗ N 74 «О крестьянском хозяйстве» от 11.06.2003 в редакциях 2021г. При подаче документов на регистрацию хозяйства глава КФХ может сразу заявить о режиме налогообложения (см. → ). КФХ (как предприниматель) имеет право работать по одной из систем на выбор:

- ОСНО;

- ЕСХН.

В таком случае с момента регистрации вступит в силу избранный режим налогообложения. По умолчанию КФХ переходит на ОСНО. При прошествии месячного срока после регистрации, если КФХ не заявит о переходе на ЕСХН либо УСН, перейти на один из этих режимов хозяйство сможет лишь со следующего года. Заявление ему нужно будет подать налоговикам до 31 декабря.

Следует принять во внимание, что КФХ исчисляет по закону, помимо налогов, страховые взносы (в ПФР, ФСС, ФФОМС) независимо от применяемого спецрежима. Поскольку участниками КФХ являются не только члены хозяйства, но и нанятые работники, то фиксированные страховые платежи глава хозяйства (ИП) перечисляет за себя, членов хозяйства и в то же время оплачивает обязательное страхование за всех работающих по найму. Порядок платежей по взносам для глав фермерских хозяйств определяет ФЗ 212 от 24.07.2009, ст.14

Если в КФХ трудятся наемные работники, при любом спецрежиме необходимо сдавать следующую отчетность.

| Отчетные формы | Сроки сдачи | Кому сдавать отчетность |

| 2-НДФЛ (о доходах работника); 6-НДФЛ (сведения о произведенных налоговым агентом удержаниях по всем работникам); КНД 1110018 (информация о среднесписочной численности наемных работников) | Ежегодно до 01.04; ежеквартально (в текущем году: до 4 мая, 1 августа, 31 октября, годовая — вместе с формой 2-НДФЛ до 01.04.2017); ежегодно: для созданных на протяжении года хозяйств — до 20 числа месяца, идущего после того, в котором создавались, вновь зарегистрированные плательщики эти сведения в год открытия не подают | Налоговой службе |

| Персонифицированный учет и форма РСВ-1; СЭВ-М (данные о застрахованных работниках) | Ежеквартально (на бумажном носителе сдается, если работников до 25 человек, в 2021 году: до 16 мая, 15 августа, 15 ноября, за год — до 15.02.2017); ежемесячно (до 10 числа) | ПФР |

| Сведения, подтверждающие основную деятельность; | Ежегодно (до 15.04); ежеквартально: на бумажном носителе при числе работников до 25 подается до 20 числа месяца, идущего за отчетным периодом, в остальных случаях сдается электронный вариант до 25-го после отчетного периода | ФСС |

Процедура перехода на ЕСХН

Если организация или ИП соответствует всем критериям, соответствующим статусу сельхозпроизводителя, то налогоплательщик вправе заявить фискальным органам о своем намерении использовать льготный спецрежим.

Обратите внимание: переход на ЕСХН не носит обязательный характер и выполняется налогоплательщикам на добровольных началах.

Когда надо заявить о применении ЕСХН

Единый сельхозналог рассчитывается по итогам налогового периода – календарного года. По этой причине заявить о переходе на ЕСХН при использовании иных методик налогообложения можно до начала нового отчетного периода.

Предельными сроками подачи заявления в налоговый орган являются:

- для действующих ООО/ИП – 31 декабря;

- для новых субъектов хозяйственной деятельности – на протяжении 30 дней с момента регистрации.

Помните: нарушение сроков уведомления о переходе на ЕСХН является основанием для непризнания налогоплательщика субъектом спецрежима и начисления всех налогов по прежней схеме налогообложения.

Заявление о переходе на ЕСХН, форма 26.1-1

Одним из более выгодных льготных режимов для производителей сельхозпродукции является ЕСНХ. Выбирая его, хозяйственный субъект должен точно знать, что он соответствует установленным критериям, а самое главное – выпуск данного товара не связан с переработкой такой продукции. Чтобы применять эту систему нужно оформить заявление о переходе на ЕСХН.

Сроки предоставления заявления

Порядок использования и процедура перехода устанавливаются НК РФ. Согласно этим нормам права, ЕСНХ можно начать использовать либо с 1 января нового года, либо с момента постановки на учет в ИФНС.

В первом случае, хозяйствующему субъекту необходимо направить до 31 декабря года, предшествующего началу применения данного режима, заявление, приказом ФНС для которого предусмотрена определенная форма №26.1-1.

Основным критерием возможности смены системы налогообложения на сельхозналог является величина – доли выручки от реализации сельхозпродукции, она должна быть не менее 70 %.

Предприятия подают эту форму по месту своего нахождения, а предприниматели – по адресу прописки.

Для заполнения документа можно использовать программы по бухучету или специализированные интернет-сервисы. Также организации и ИП имеют право приобрести бланк в типографии или распечатать его на компьютере и заполнить от руки, соблюдая установленные требования и правила.

Заявление подается в налоговую лично, либо через почту или электронный канал связи. В первом случае может сдавать форму 26.1-1 уполномоченное лицо (ИП или директор) или представитель по доверенности, которую необходимо прикладывать к заявлению.

Сменить ЕСНХ на другой режим хозяйствующий субъект имеет право только по окончании текущего года, для этого он должен подать соответствующее заявление до 15 января следующего года.

Заявление на закрытие ИП, форма Р26001

Справа указывается необходимый признак заявителя:

- «1» – если документ подается при регистрации фирмы или ИП.

- «2» – если документ подает повторно созданные компания или предприниматель в срок до 30 дней с факта регистрации.

- «3» – при переходе с другой налоговой системы.

Затем вписываются полные Ф.И.О. предпринимателя или наименование фирмы. Все пустые клетки в данном блоке нужно пометить «-».

Следующим этапом указывается с какого именно момента производится переход на ЕСХН. Для этого используется два кода:

- «1» – с 1 января, и нужно указать с какого именно года (Код «1» могут использовать те заявители, которые указали ранее признак «3»).

- «2» – с даты постановки на учет в налоговой службе (новые и вновь открытые налогоплательщики используют код «2».) Код «1» могут использовать те заявители, которые указали ранее признак.

- «3» – переход с другой системы.

Все пустые клетки помечаются знаком «-».

ИП и фирмы, которые указали ранее признак «3» должны вписывать ниже процент доходов от продаж сельхозпродукции, а также на какой момент эта доля рассчитана: «1» – по итогам предыдущего года, если производится переход с другого режима; «2» – по итогам последнего периода отчета для налогоплательщиков, занимающихся ловлей рыбы и желающих перейти с 1 января следующего года; «3» – для предпринимателей до 1 октября текущего года, переходящих с начала следующего года.

Если заявление подается не лично ИП или директором фирмы, а представителем, нужно указать на скольких листах прикладываются подтверждавшие права документы.

Далее бланк делится да две части, заполнить нужно все, что слева. Здесь указывается кем подается заявление: «1» – лично, «2» – представителем, вписать полные Ф.И.О.

подающего лица, его номер телефона, поставить дату и подпись. Если заявление подает представитель, то здесь же указывается наименование подтверждающего полномочия документа.

Все пустые клетки в этой части бланка помечаются прочерком.

Бланк заявления по форме 26.1-1

заявления по форме 26.1-1 в формате Excel.

заявления о переходе на ЕСХН в формате Pdf.

заполнения бланк 26.1-1 в формате Excel.

Сроки предоставления заявления

Порядок использования и процедура перехода устанавливаются НК РФ. Согласно этим нормам права, ЕСНХ можно начать использовать либо с 1 января нового года, либо с момента постановки на учет в ИФНС.

В первом случае, хозяйствующему субъекту необходимо направить до 31 декабря года, предшествующего началу применения данного режима, заявление, приказом ФНС для которого предусмотрена определенная форма №26.1-1.

Основным критерием возможности смены системы налогообложения на сельхозналог является величина – доли выручки от реализации сельхозпродукции, она должна быть не менее 70 %.

Новые компании и предприниматели имеют право начать применение ЕСНХ с момента регистрации ИП или ООО, а также выбрать его в течение 30 дней с даты регистрации в налоговой. В этом случае переход на ЕСНХ осуществляется также по заявлению 26.1-1.

Предприятия подают эту форму по месту своего нахождения, а предприниматели – по адресу прописки.

Для заполнения документа можно использовать программы по бухучету или специализированные интернет-сервисы. Также организации и ИП имеют право приобрести бланк в типографии или распечатать его на компьютере и заполнить от руки, соблюдая установленные требования и правила.

Заявление подается в налоговую лично, либо через почту или электронный канал связи. В первом случае может сдавать форму 26.1-1 уполномоченное лицо (ИП или директор) или представитель по доверенности, которую необходимо прикладывать к заявлению.

Сменить ЕСНХ на другой режим хозяйствующий субъект имеет право только по окончании текущего года, для этого он должен подать соответствующее заявление до 15 января следующего года.

Заявление на ЕСХН при создании КФХ

Единый сельскохозяйственный налог (ЕСХН), Специальный налоговый режим для Платить ее нужно как при регистрации ИП — в размере рублей при личной Для создания и отправки заявления в электронном виде требуется . Официальный интернет-портал государственных услуг, г.

Общей системой налогообложения предусмотрены для уплаты индивидуальным предпринимателем следующие налоги и пошлины: Как видно из вышеперечисленного, большинство налогов и взносов связано с ведением бизнеса в определённых сферах. Поэтому многие Крестьянские фермерские хозяйства уплачивают лишь некоторые из перечисленных видов налогов НДФЛ, налог на добавленную стоимость.

Что платить Если участниками хозяйства было принято решение о регистрации организации , то становится возможным применение одной из следующих систем: Общая СН При нахождении на ОСН необходимо уплачивать имущественный, земельный и транспортный налоги если это необходимо , налог на добавленную стоимость, НДФЛ в качестве налогового агента. С упомянутой льготой можно ознакомиться в п. Пояснения имеются и к выплатам по НДФЛ. На протяжении пяти лет с момента регистрации хозяйства его члены, в том числе и глава, освобождаются по данным обязательствам.

Эта льгота сохранится и в случае, если он в течение этого времени перейдет на режим налогообложения в виде уплаты ЕСХН, а затем опять вернется на общий режим Лагутина Л.

ЕСХН могут применять организации и ИП, которые признаются сельскохозяйственными производителями в соответствии с гл. Подробнее о том, что такое ЕСХН и как он рассчитывается, мы рассказывали в отдельной консультации. Что понимается под КФХ? КФХ — это объединение граждан, связанных родством или свойством, имеющих в общей собственности имущество и совместно осуществляющих производственную и иную хозяйственную деятельность производство, переработку, хранение, транспортировку и реализацию сельскохозяйственной продукции , основанную на их личном участии п. КФХ может состоять даже из одного лица п. Если КФХ создается гражданами, они заключают между собой соответствующее соглашение п. КФХ ведет свою деятельность без образования юридического лица.

Единый сельскохозяйственный налог Последний раз обновлено: На уплату единого сельскохозяйственного налога ЕСХН могут быть переведены только организации и индивидуальные предприниматели, которые являются сельскохозяйственными товаропроизводителями. Сельскохозяйственные товаропроизводители Сельскохозяйственными товаропроизводителями признаются организации, отвечающие критериям, приведенным в статье

ВИДЕО ПО ТЕМЕ: Упрощенка, вмененка и патент, как выбрать систему налогообложения

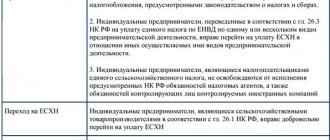

Для кого доступен переход на ЕСХН

Налоговое право предусматривает применение спецрежима для коммерческих структур, соответствующих следующим параметрам:

- юридические лица или ИП, занимающиеся воспроизводством и реализацией продукции, относимой к разряду сельскохозяйственной;

- доля реализации сельхозпродуктов в валовой выручке составляет не менее 70% (для всех видов продукции).

Исходя их функционала и организационно-правовой формы субъекта бизнеса, к плательщикам ЕСХН относятся:

- ООО и ИП, имеющие коды ОКВЭД сельхозпроизводителей;

- потребительские кооперативы сельскохозяйственной направленности (перерабатывающие, сбытовые, животноводческие, садоводческие);

- артели, занимающие ловлей и переработкой рыбных и иных водных биоресурсов.

Важно: для отнесения к разряду сельхозпроизводителей необходимо комплексное наличие трех факторов – продукция должна производиться, перерабатываться и реализовываться претендентом на применение ЕСХН. Отсутствие одной составляющей дает основание отказать налогоплательщику в переходе на сельхозналог.

Рыболовецкие хозяйства в российских моногородах и поселках, где этот вид деятельности является градообразующим, для использования льготного режима должны соответствовать дополнительным критериям:

- количество работников рыбохозяйственных предприятий (включая проживающих с ними членов семьи) должно составлять не меньше половины общего числа жителей города/поселка;

- списочная численность работников, участвующих в рыбохозяйственной деятельности ограничена – не более 300 человек в год;

- рыболовство должно осуществляться при помощи собственных или арендованных (зафрахтованных) промысловых судов.

Обратите внимание: для рыболовецких предприятий (ИП) сохраняется требование использования ЕСХН при объеме реализации сельхозпродукции (улова рыбы), составляющем 70% от валового дохода.

Налогообложение крестьянского фермерского хозяйства спецрежимы и отчетность

Многие КФХ остаются на общей системе налогообложения в целях сохранения заказчиков продукции, так как большинство оптовых покупателей работают на ОСНО и для снижения своей налоговой нагрузки им просто необходимо закупать продукцию у организаций (ИП, КФХ), которые работают с НДС, поскольку только в этом случае они смогут возместить из бюджета уплаченный за продукцию НДС. Страховые взносы разграничены для членов КФХ и для наемных работников.

Инфо

Для членов КФХ действуют фиксированные ставки, рассчитываемые исходя из МРОТ, актуальные для ИП. Упрощенная система налогообложения для КФК традиционна.

Специфика и преимущества возможных режимов налогообложения для КФХ в сравнении

Выбор спецрежима зависит во многом от основных показателей сельскохозяйственной деятельности хозяйства, в первую очередь, от величины прибыли, размеров и объемов производимой продукции. Исходить следует из специфики работы самого хозяйства и того налогообложения, которое ему больше подходит.

Существенная разница между тремя системами видна прежде всего в налоговой нагрузке, сопутствующих ограничениях, что и следует взять на вооружение при принятии решения о применении спецрежимов. Следует заметить при сравнении также тот факт, что состав исчисляемых налогов КФХ и ИП в большинстве своем идентичен.

| Спецрежимы | ОСНО | УСН (Прибыль): | УСН (Прибыль-Расход) | ЕСХН |

| Основные налоговые платежи и ставки | НДФЛ (13% — для резидентов, 30% — для нерезидентов РФ), НДС (10 либо 18%), имущественный, транспортный и земельный налоги | Единый налог с прибыли по ставке 6% | Единый налог по ставке 5-15% с разницы прибыль — расход (если затраты превысили прибыль, то 1% от годовой прибыли) | Единый сельскохозяйственный налог по ставке 6%; 0% для Крыма и Севастополя в 2021 году и 4% в последующих годах вплоть до 2021 г.; транспортный и земельный налоги |

| Ограничения по применению | — | есть (НК РФ, ст.346.12 и 346.13) | есть (НК РФ, ст.346.12 и 346.13) | есть (НК РФ, ст.346.2, п.2 и п.5) |

| Ограничения по виду деятельности | — | — | — | есть (НК РФ, ст.346.2, п.2) |

Общий порядок налогообложения предоставляет большой спектр возможностей для развития серьезного бизнеса. Среди очевидных преимуществ выделяется возможность возмещения НДС, учет затрат и ущерба при налоговых расчетах, отсутствие каких-либо ограничений. УСН значительно снижает налоговую нагрузку, что привлечет, скорее всего, новичков в предпринимательстве. Ну а ЕСХН рассчитана специально на работников агропромышленного комплекса с учетом особенностей их работы.

Подводим итоги

Аграрии вправе выбрать один из трех возможных спецрежимов. Совмещать их нельзя.

ЕСХН предназначен для узкого круга производителей сельскохозяйственной продукции с прибылью не менее 70% от общей суммы дохода. Именно для них предусмотрены малая ставка, упрощенный бухучет, выгодные сроки по платежам.

УСН чаще используют при числе работников до 100 человек и годовой прибыли сверх 45 млн руб. УСН (Прибыль) подойдет для хозяйства, у которого прибыль превышает расход, а УСН (Прибыль-Расход) — для деятельности с большими производственными затратами.

Звонок в один клик