Регистры учета НДС в 1С 8.3

Общий список регистров по НДС можно получить по кнопке в главном меню «Все функции» — «Регистры накопления» (рис.1) (если у Вас не доступна кнопка «Все функции», проследуйте следующий инструкции).

Рис.1

Немного об устройстве регистров.

Как видно из названия, каждый регистр отвечает за определенный раздел. Так, по регистру «НДС покупки» формируется отчет «Книга покупок», а по регистру «НДС продажи» — отчет «Книга продаж».

Структура у всех регистров похожа и напоминает каталог библиотеки. Главное предназначение регистров – хранение и систематизация информации.

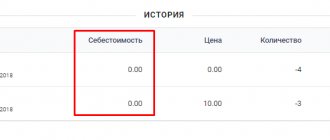

Каждый из регистров представляет собой список строк (рис.2). Все строки одного регистра имеют одинаковый формат, то есть одни и те же колонки. В разных регистрах количество и назначение колонок разное.

Рис.2

На рис.2 показано содержимое регистра «НДС покупки». Если в отчете «Книга покупок» выводятся данные по одной организации, то регистр «НДС покупки» содержит данные сразу по всем организациям.

Колонки «Период», «Регистратор» есть в каждом регистре накопления.

Каждая строчка регистра связана с документом (с каким именно, показано в колонке «Регистратор»). Двойным щелчком можно открыть сам документ. Понятие «проведение документа» в 1С связано не только с формированием проводок, но и с созданием строчки в регистре (одном или сразу в нескольких). На сленге 1С говорят: документ «двинул» регистр, «проверить движения документа».

Рис.3

По кнопке «Еще» (рис.3) можно вывести содержимое регистра в файл, на печать, отфильтровать информацию, изменить состав выводимых колонок (при этом данные регистра не меняются).

Порядок возмещения

Возмещению подлежит та часть “входного” налога, которая превышает сумму исчисленного НДС.

Продано товаров на сумму 120 рублей (в т.ч. 20 р. НДС).

Приобретено товаров на сумму 360 рублей (в т.ч. 60 р. НДС).

Сумма к возмещению 40 рублей (60 – 20 = 40).

В этом случае может понадобиться представить документы для камеральной проверки.

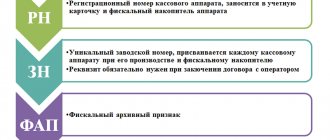

2 месяца

Возмещение НДС, как правило, производится после окончания камеральной проверки, которая продолжается 2 месяца.

В случае выявления признаков, указывающих на

возможные нарушения

, срок камеральной налоговой проверки может быть продлен до трех месяцев.

Подлежащая возмещению сумма может быть зачтена в погашение задолженности (недоимки, пеням, штрафам) по федеральным налогам, зачтена в счет предстоящих платежей или возвращена на расчетный счет.

Возмещение НДС можно получить либо после окончания камеральной проверки (п. 2 ст. 176 НК РФ) либо, в случае применения заявительного порядка возмещения НДС (п. 8 ст. 176.1 НК РФ), — до завершения камеральной проверки.

После проведения камеральной проверки декларации по НДС налогоплательщик подает в инспекцию заявление на возврат и ему производится возврат НДС.

12 дней

Налогоплательщики реализуют право на применение заявительного порядка возмещения налога путем подачи в налоговый орган налоговой декларации, банковской гарантии и заявления о применении заявительного порядка возмещения налога (п.7 ст. 176.1 НК РФ). Деньги возмещаются налогоплательщику за 12 дней, после чего проводится камеральная проверка.

Исключение! налогоплательщики, уплатившие за предыдущие 3 года не менее 2 млрд. руб. налогов могут не представлять банковскую гарантию (

пп.1 п.2 ст. 176.1 НК РФ

).

Перейти Письмо от 04.04.2019 № ЕД-4-15/[email protected] О предоставлении возможности направлять в налоговый орган банковскую гарантию в электронной форме

Перейти Программный комплекс

«Возмещение НДС: налогоплательщик»

Оформление счет-фактуры для отражения НДС

Изменить информацию в регистре можно из документа — регистратора.

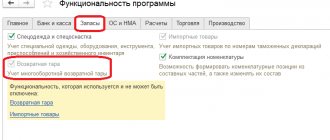

Рассмотрим, как меняются регистры в зависимости от проведения документов. Опыты проведем с регистром «НДС предъявленный». Счета учета устанавливаются в настройках счетов учета в номенклатуре.

Рис.4

На рис.4 приходная накладная. Проверим проводки этого документа (рис.5).

Рис.5

Мы видим две закладки, каждая из которых соответствует одному регистру. На первой выводятся проводки бухгалтерского и налогового учета (вообще говоря, проводки тоже хранятся в регистре, но это регистр другого формата; в данной статье структура и назначение регистра бухгалтерии не рассматриваются).

Рис.6

На второй закладке (рис.6) — данные регистра «НДС предъявленный». Этот регистр входит в число тех самых 12 регистров, которые относятся к системе учета НДС. Заметим, что вид движения – «Приход».

Рис.7

Теперь зарегистрируем счет-фактуру поставщика. Для этого в приходной накладной внизу (рис.7) есть необходимые поля.

Рис.8

В сформированном счете-фактуре установим флажок «Отразить вычет НДС в книге покупок… »(рис.8) и проверим движения документа (рис.9).

Рис.9

Приобретение материальных ценностей (услуг) общего назначения

Отражение в 1С сведений по поступившим материальным ценностям и услугам, предназначенным для применения в общепроизводственных или общехозяйственных целях, производится в том же порядке, который был описан в предыдущем разделе. За исключением одного момента: при одновременном применении рассматриваемых ценностей (услуг) в деятельности, облагаемой и не облагаемой НДС, должен быть установлен признак «Распределяется».

Как его установить в 1С, наглядно показано на представленном ниже рисунке:

Поиск ошибок в 1С по налогу на добавленную стоимость

Счет-фактура «двинул» сразу 4 регистра (на рис.9 видим 4 закладки). Один из этих 4 регистров — уже знакомый нам «НДС предъявленный». Но в отличие от записи, сделанной документом «Поступление (акт, накладная) 0000-000249 от 01.08.2016 18:00:00», вид движения в данном случае другой («расход»).

Что это означает? Во-первых, значение имеет итоговая сумма всех похожих движений с разным знаком. Отфильтруем такие движения в регистре «НДС предъявленный» по колонке «Счет-фактура» (рис.10) и просуммируем колонку «Сумма без НДС» с учетом знака в колонке «Вид движения». Заметим, что в колонке «Счет-фактура» указывается документ-основание.

Рис.10

В итоге получаем ноль. Это равнозначно нулевому остатку по 19 счету (по данному контрагенту и договору). Казалось бы, к чему дублировать в регистре то, что можно увидеть в проводках?

Дело в том, что в жизни встречаются самые разнообразные ситуации. Например, забыли зарегистрировать счет-фактуру; тогда строчки с «расходом» не будет, итоговая сумма не будет равна 0, и программа при анализе покажет ошибку по этому контрагенту и договору (Рис.11)

Рис.11

Вывод — регистры нужны для оперативного анализа и формирования отчетов.

Декларирование

Срок представления декларации

Налоговая декларация по НДС представляется налогоплательщиком (налоговым агентом) в налоговые органы по месту своего учета в качестве налогоплательщика НДС в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. Составлять и сдавать декларации по местонахождению обособленных подразделений не нужно. Вся сумма налога поступает в доход федерального бюджета.

Например, за четвёртый квартал 2021 года декларацию по НДС необходимо представить не позднее 25 января 2021 года.

За непредставление декларации предусмотрен штраф (ст. 119 НК РФ).

Налоговая декларация по НДС представляется в электронном виде.

Декларация по НДС, которая должна быть представлена в электронной форме, но представлена на бумажном носителе, не считается представленной (п. 5 ст. 174 НК РФ).

Внимание! В случае непредставления налогоплательщиком налоговой декларации в налоговый орган в течение 10 дней по истечении установленного срока могут быть приостановлены операции по счетам (п.3

ст. 76 НК РФ

).

Форма декларации по НДС

Форма налоговой декларации по НДС и порядок ее заполнения утверждены приказом ФНС России от 29.10.14 № ММВ-7-3/[email protected] с учетом изменений, внесенных приказом ФНС России от 19.08.2020 № ЕД-7-3/[email protected]

Порядок заполнения декларации

Декларация заполняется в рублях без копеек. Показатели в копейках либо округляются до рубля (если больше 50 копеек), либо отбрасываются (если меньше 50 копеек).

Титульный лист и раздел 1 декларации представляют все налогоплательщики. Эти требования распространяются и на тех налогоплательщиков, у которых по итогам квартала налоговая база нулевая.

Разделы 2 – 12, а также приложения к декларации включаются в состав декларации только при осуществлении налогоплательщиками соответствующих операций.

Разделы 4-6 заполняется в случае осуществления деятельности облагаемой по ставке НДС 0 процентов.

Разделы 10-11 заполняется в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, а также при выполнении функций застройщика.

Раздел

12

декларации заполняется только в случае выставления покупателю счета-фактуры с выделением суммы налога следующими лицами:

- налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость;

- налогоплательщиками при отгрузке товаров (работ, услуг), операции по реализации которых не подлежат налогообложению налогом на добавленную стоимость;

- лицами, не являющимися налогоплательщиками налога на добавленную стоимость.