- В срок до 20 числа месяца, следующего за отчетным периодом.

\r\n\r\n

На прибыль, то есть на разницу между доходами и расходами.

\r\n\r\n

Доходы — это выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности. Например, от сдачи имущества в аренду, проценты по банковским вкладам и пр. (внереализационные доходы). При налогообложении прибыли все доходы учитываются без НДС и акцизов.

\r\n\r\n

Расходы — это обоснованные и документально подтвержденные затраты предприятия. Они делятся на расходы, связанные с производством и реализацией (зарплата сотрудников, покупная стоимость сырья и материалов, амортизация основных средств и пр.) и на внереализационные расходы (отрицательная курсовая разница, судебные и арбитражные сборы и пр.). Кроме того, существует закрытый перечень расходов, которые нельзя учитывать при налогообложении прибыли. Это, в частности, начисленные дивиденды, взносы в уставный капитал, погашение кредитов и др.

\r\n\r\n

При налоговых проверках большинство проблем возникает именно из-за расходов: инспекторы заявляют, что расходы экономически не обоснованы, первичные документы оформлены неверно и т д. и т п. Поэтому бухгалтеры, как правило, уделяют повышенное внимание документам, подтверждающим расходы.

\r\n\r\n

\r\n\r\n

Существует два способа признания доходов и расходов: метод начисления и кассовый метод.

\r\n\r\n

В течение года бухгалтер должен начислять авансовые платежи по налогу на прибыль. Существует два способа начисления авансовых платежей.

\r\n\r\n

Первый способ устанавливается для всех организаций по умолчанию и предусматривает, что отчетными периодами являются первый квартал, полугодие и девять месяцев. Авансовые платежи делаются по окончании каждого отчетного периода. Сумма платежа по итогам первого квартала равна налогу от прибыли, полученной в первом квартале. Авансовый платеж по итогам полугодия равен налогу от прибыли, полученной за полугодие, за минусом авансового платежа за первый квартал. Величина платежа по итогам девяти месяцев равна налогу от прибыли за девять месяцев за вычетом авансовых платежей за первый квартал и полугодие.

\r\n\r\n

Плюс к этому в течение каждого отчетного периода делаются ежемесячные авансовые платежи. По окончании отчетного периода бухгалтер выводит авансовый платеж по итогам этого периода (правила расчета мы привели выше), а затем сравнивает его с суммой ежемесячных платежей, сделанных в рамках данного периода. Если ежемесячные платежи в сумме оказались меньше итогового авансового платежа, компания должна доплатить разницу. Если же образовалась переплата, то бухгалтер учтет ее в будущих периодах.

\r\n\r\n

Ежемесячные авансовые платежи рассчитываются по следующим правилам. В первом квартале, то есть в январе, феврале и марте, бухгалтер начисляет такие же ежемесячные авансовые платежи, как в октябре, ноябре и декабре предыдущего года. Во втором квартале бухгалтер берет налог от прибыли, фактически полученной в первом квартале, и эту цифру делит на три. В результате получается сумма ежемесячных авансовых платежей за апрель, май и июнь. В третьем квартале бухгалтер берет налог от фактической прибыли за полугодие, вычитает авансовый платеж первого квартала, и полученную цифру делит на три. Выходит сумма ежемесячных авансовых платежей за июль, август и сентябрь. В четвертом квартале бухгалтер берет налог от прибыли, фактически полученной за девять месяцев, отнимает авансовые платежи за полугодие, и полученную величину делит на три. Это и есть авансовые платежи за октябрь, ноябрь и декабрь.

\r\n\r\n

Второй способ — исходя из фактической прибыли. Данный способ компания может принять для себя добровольно. Для этого нужно уведомить налоговую инспекцию не позднее 31 декабря о том, что в течение будущего года предприятие переходит на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли. При этом способе отчетными периодами являются месяц, два месяца, три месяца и так далее до окончания календарного года. Авансовый платеж за январь равен налогу от прибыли, фактически полученной в январе. Авансовый платеж за январь-февраль равен налогу от прибыли, фактически полученной в январе и феврале за минусом авансового платежа за январь. Авансовый платеж за январь-март равен налогу от прибыли, фактически полученной в январе-марте за вычетом авансовых платежей за январь и февраль. И так далее вплоть до декабря.

\r\n\r\n

Организация, ранее выбравшая второй способ начисления авансовых платежей (то есть исходя из фактической прибыли), вправе отказаться от него, и с начала следующего года вернуться на первый способ. Для этого нужно подать в ИФНС соответствующее заявление не позднее 31 декабря текущего года. В случае возвращения к первому способу авансовый платеж за январь-март будет равен разности между авансовым платежом по итогам девяти месяцев и авансовым платежом по итогам полугодия предшествующего года.

\r\n\r\n

Компании, чья выручка от реализации без НДС не превышала в течение четырех предыдущих кварталов в среднем 15 миллионов рублей за квартал, должна начислять только квартальные авансовые платежи. Это правило независимо от суммы выручки распространяется также на бюджетные, некоммерческие и некоторые другие организации.

\r\n\r\n

Вновь созданные организации начисляют не ежемесячные, а квартальные авансовые платежи до тех пор, пока не закончится полный квартал с даты их госрегистрации. Затем бухгалтер должен посмотреть, чему равна выручка от реализации (без НДС). Если она не превышает 5 миллионов рублей в месяц или 15 миллионов рублей в квартал, компания может продолжать начислять только квартальные авансовые платежи. В случае превышения лимита предприятие со следующего месяца переходит на ежемесячные авансовые платежи.

\r\n\r\n

Если отчетными периодами являются квартал, полугодие и девять месяцев, то авансовые платежи по итогам отчетных периодов делаются не позднее 28 апреля, 28 июля и 28 октября соответственно. Ежемесячный авансовый платеж за январь следует перечислить не позднее 28 января, за февраль — не позднее 28 февраля и так далее по декабрь включительно.

\r\n\r\n

Если компания делает авансовые платежи исходя из фактической прибыли, то авансовый платеж за январь делается не позднее 28 февраля, за январь-февраль — не позднее 28 марта и так далее, вплоть до 28 января следующего года.

\r\n\r\n

Независимо от выбранного способа начисления авансовых платежей по окончании календарного года бухгалтер выводит итоговую величину налога на прибыль за прошедший год. Затем он сравнивает ее с суммой авансовых платежей, начисленных по итогам отчетных периодов. Если авансовые платежи в сумме оказались меньше итоговой величины налога, предприятие доплачивает разницу в бюджет. Если же образовалась переплата, бухгалтер учтет ее в следующих периодах. Итоговую сумму налога на прибыль необходимо заплатить не позднее 28 марта следующего года.

\r\n\r\n

Компании, чья деятельность полностью переведена на один или несколько спецрежимов налогообложения (упрощенную систему или уплату единого сельхозналога) могут не отчитываться по налогу на прибыль.

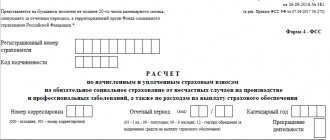

- 4-ФСС в бумажном виде за 2021 год.Кто сдаёт:

Все работодатели. - Декларация по ЕНВД за IV квартал 2021 года.Кто сдаёт:

Организации и ИП, которые в IV квартале 2021 года были плательщиками ЕНВД. - Единая упрощённая декларация за 2021 год.Кто сдаёт:

Организации (ИП), у которых в 2021 году не было движений по расчётному счёту и объектов налогообложения по налогам, указываемым в декларации. - Журнал учёта счетов-фактур за IV квартал 2020 года.Кто сдаёт:

Посредники, которые не должны представлять декларацию (т.е. не являются плательщиками, налоговыми агентами, не выставляли счета-фактуры своим покупателям с выделенной суммой налога), если они в налоговом периоде получали или выставляли счета-фактуры в интересах другого лица. - Декларация об объеме производства, оборота и (или) использования этилового спирта, алкогольной и спиртосодержащей продукции за IV квартал 2021 года.Кто сдаёт:

Организации (ИП), занимающиеся производством, оборотом (в т. ч. розничной продажей) этилового спирта, алкогольной или спиртосодержащей продукции. - Сведения о количестве объектов водных биологических ресурсов, подлежащих изъятию из среды их обитания в качестве разрешенного прилова за декабрь 2021 года.Кто сдаёт:

Организации (ИП), которые пользуются объектами водных биологических ресурсов по разрешению на добычу (вылов) водных биологических ресурсов. - Декларация по водному налогу за IV квартал 2020 года.Кто сдаёт:

Организации (ИП), которые осуществляют специальное и (или) особое водопользование. - Декларация по налогу на игорный бизнес за декабрь 2020 года.Кто сдаёт:

Организации (ИП), которые ведут предпринимательскую деятельность в сфере игорного бизнеса.

Календарь налогов по срокам отчетов за 3 квартал

Прежде чем оформить платежки для уплаты налогов за 3 квартал, необходимо заполнить отчеты за 3 квартал. Виды налогов, требующих отчетности по итогам 3-го квартала, зависят:

- от применяемой системы налогообложения;

- установленной НК РФ продолжительности налогового периода (по итогам сентября, 3-го квартала или 9 месяцев).

Детализировать налоговую отчетность за 3 квартал по срокам поможет налоговый календарь:

Обращаем ваше внимание, что 25.10.2020 и 31.10.2020 — выходные. В таких случаях согласно п. 7 ст.6.1 НК РФ крайний срок может быть перенесен на следующий ближайший рабочий день. Таким образом у налогоплательщиков появляется еще по 1 дополнительному дню на подготовку отчетности (отчетные сроки переносятся на 26 октября и 2 ноября соответственно). Но отчет 4-ФСС, подаваемый по ТКС, рекомендуем сдать не позднее 23.10.2020, т. к. деятельность ведомства не подчиняется налоговому законодательству, а в законе № 125-ФЗ данный вопрос не регламентирован.

Когда и как отчитываться если деятельность не велась узнаем на форуме.

О том, как связаны сроки сдачи отчетности за 3 квартал с проставляемыми в декларациях кодами, узнайте из следующего раздела.

Рекомендуем вам правовой календарь на 3 квартал 2021 года, который составили эксперты КонсультантПлюс. Он поможет вам не пропустить ни одного значимого изменения в законодательстве, в т. ч. по налогам и кадрам. Пробный полный доступ к К+ можно получить бесплатно.

Какую отчетность сдают УСН фирмы в 2021 году

Отчетность сдаем в Федеральную налоговую службу, ПФР и ФСС.

| Куда сдаем отчетность | Что сдаем |

| Федеральная налоговая служба РФ | Декларацию по УСН. Сведения о среднесписочной численности персонала. Декларацию по транспортному налогу – только те, у кого на балансе есть авто. Декларацию сдаем за 2021 год в последний раз. Декларацию по земельному налогу – только те, у кого на балансе есть земля. Декларацию сдаем за 2021 год в последний раз. Справки: 2-НДФЛ и 6-НДФЛ. Расчет по страховым взносам. А также: Бухгалтерскую отчетность |

| Пенсионный фонд РФ | Форму СЗВ-М Форму СЗВ-СТАЖ Форму СЗВ-ТД (новая с 2020 года) |

| Фонд социального страхования РФ | 4-ФСС Подтверждение основного вида деятельности (не все фирмы). |

| Росстат РФ | Отчет по запросу |

Как связаны сроки сдачи отчетов за 3 квартал с кодами периодов?

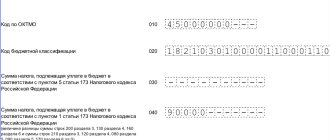

Сроки отчетов за 3 квартал зависят от вида налога, для каждого из которых предусмотрен свой вид отчетности (декларация или расчет). При этом каждый отчетный налоговый документ содержит обязательное поле «Код налогового (отчетного) периода» — оно заполняется специально предусмотренным налоговым законодательством набором цифр.

Отчетность по разным налогам по итогам 3-го квартала может включать разные виды таких кодов в зависимости от того, какую продолжительность имеет налоговый (отчетный) период (см. таблицу ниже):

| Налоговый (отчетный) период | Код | Комментарии |

| месяц | 09 (79)** | Применяйте этот код, если в октябре отчитываетесь за сентябрь (налоговый период — месяц) |

| квартал | 23 (55)** | Проставьте его в налоговой отчетности, если по окончании 3-го квартала вы представляете налоговые отчеты за июль-сентябрь (налоговый период — 3 квартал) |

| 33 (15)* | Данный код применим в отчетах по налогам, по которым отчетный период — квартал, налоговый период — год | |

| 9 месяцев | 33 | Примените данное сочетание цифр, если собираете сведения для налоговых отчетов нарастающим итогом с января по сентябрь |

| 43 (65)* (53)** | Эти цифры проставляются в отчетах, для которых отчетный период — месяц, два, три и т. д., а налоговый период — год |

* Код применяется, если налоговый отчет составляется по консолидированной группе налогоплательщиков.

** Код, используемый при ликвидации (реорганизации) организаций.

Полный сборник кодов отчетного (налогового) периода для всех форм отчетности вы найдете в КонсультантПлюс. Получите пробный доступ к системе и переходите в Готовое решение.

В чем отличие кода налогового периода, указываемого в декларации, от аналогичного кода, отражаемого в платежном поручении, смотрите здесь.

Уменьшение налога на сумму страховых взносов

Страховые взносы, которые индивидуальный предприниматель платит за себя, а также взносы за работников организаций и ИП, уменьшают рассчитанные суммы налога. Порядок уменьшения зависит от того, какой объект налогообложения выбран:

- на УСН Доходы уменьшается сам исчисленный платёж;

- на УСН Доходы минус Расходы уплаченные взносы учитываются в расходах.

Для индивидуальных предпринимателей, работающих на УСН 6%, есть ещё одно важное условие – наличие или отсутствие работников. Если у ИП есть работники, принятые по трудовому или гражданско-правовому договору, то уменьшить налоговые выплаты можно не более, чем на 50%. При этом для уменьшения налога учитываются страховые взносы, уплаченные и за себя, и за работников.

Если же работников нет, то уменьшать выплаты в бюджет можно на всю сумму уплаченных за себя взносов. При небольших доходах ИП без работников может сложиться ситуация, что налога к уплате не будет вовсе, он будет полностью уменьшен за счёт взносов.

Режимы УСН 6% и УСН 15% кардинально различаются по налоговой базе, ставке и порядку расчёта. Рассмотрим на примерах, как рассчитать авансовый платеж по УСН для разных объектов налогообложения.

Когда по итогам 3-го квартала нужно подать декларацию по ЕСХН?

Если вы применяете единый сельхозналог, в период осенней отчетной кампании (по истечении 3-го квартала) следуйте следующей схеме действий:

- сдайте декларацию по ЕСХН до 25 октября, если вы прекратили свою деятельность в сентябре;

- не отчитывайтесь по итогам 3-го квартала по сельхозналогу, если продолжаете работать.

Это следует из ст. 346.7 НК РФ, устанавливающей для ЕСХН в качестве:

- отчетного периода полугодие (не признаются отчетными периодами для этого налога 9 месяцев или 3 квартал);

- налогового периода год.

А также из п. 2 ст. 346.10 НК РФ, определяющего в качестве отчетной даты по сельхозналогу:

- 31 марта года, следующего за истекшим налоговым периодом, если календарный год отработан полностью;

- 25-е число месяца, следующего за месяцем прекращения деятельности в качестве сельхозтоваропроизводителя, если вы приняли решение не применять ЕСХН, не дожидаясь окончания года.

Указанные даты являются погранично-допустимыми и для уплаты сельхозналога (п. 5 ст. 346.9 НК РФ).

Что нужно проверить в Книге Учета доходов и расходов

КУДиР нужно обязательно проверять, чтобы данные, которые вносятся автоматически, соответствовали действующему законодательству. Конечно, очень удобно, когда программа учета все делает самостоятельно. Но не стоит забывать, что это всего лишь машина, которая также может иногда давать сбои.

Поэтому пройдемся по основным моментам.

В КУДиР для УСН «Доходы» должны быть заполнены следующие разделы:

- Раздел 1 в части доходов. Доходы, которые отражаются в разделе 1, должны соответствовать статьям 346.15 и 346.17 Налогового Кодекса РФ.

- Раздел 4. Здесь указываются суммы по уплаченным страховым взносам и оплаченным больничным листам за счет работодателя (первые три дня).

В КУДиР для УСН «Доходы минус расходы» должны быть заполнены следующие разделы:

- Раздел 1 в части доходов и расходов. О том, какие расходы можно признать и как это сделать, можно прочитать в статье 346.16 и 346.20 НК.РФ.

- Справка к Разделу 1.

- Раздел 2, если есть основные средства.

- Раздел 3, если убыток переносился с прошлых периодов.

Что необходимо проверить:

- Каждая операция прихода или расхода должна быть подтверждена документально. Это называется первичной документацией — акты, чеки, накладные, счет-фактуры и другие документы. Они должны быть в оригинале и правильно заполнены.

- Суммы начислений по больничным листам должны быть подтверждены расчетами и наличием самих листков нетрудоспособности.

- Суммы начисленных страховых и пенсионных взносов также должны соответствовать расчетам.

- Суммы фактических затрат должны совпадать с суммами по счетам учета кассы и расчетного счета.

- В КУДиР отражены только те операции, которые относятся к облагаемым УСН. Необлагаемые налогом операции не должны присутствовать в отчете.

Источники

- https://www.regberry.ru/nalogooblozhenie/avansovye-platezhi-po-usn

- https://www.buhgalteria.ru/article/sroki-sdachi-otchetnosti-usn-firm-v-2020-godu

- https://Podelu.ru/article/sroki-uplaty-nalogov-na-usn-v-2020-godu/

- https://buh.ru/articles/documents/107616/

- https://juristampro.ru/srok-uplaty-usn-za-3-kvartal/

- https://nalog-nalog.ru/usn/avansy_usn/raschet_i_sroki_uplaty_naloga_pri_usn_za_3j_kvartal/

- https://delovoymir.biz/avans-po-usn-srok-uplaty-i-raschety.html

Сентябрьская отчетность и оплата налоговых обязательств для применяющих патент налогоплательщиков

По завершении 3-го квартала бюджет не ждет от вас платежей, а налоговики — отчеты- за 3-й кв., если вы:

- применяете патентную систему налогообложения (ПСН);

- критерии применения ПСН вами не нарушены;

О критериях для ПСН узнайте здесь.

- вы добровольно не собираетесь прекращать патентную деятельность;

- вами применяется ставка ПСН = 0% и право на ее применение не утрачено по итогам 3-го квартала.

Необходимо отметить, что отчитываться по ПСН не придется вообще (ни по итогам кварталов, ни по году) — НК РФ не предусматривает для этой категории налогоплательщиков патентных деклараций (ст. 346.52 НК РФ).

Если с налоговой отчетностью за 3 квартал проблем не возникает, с патентными платежами картина несколько иная — по окончании 3-го квартала надлежит оплатить патент или его часть исходя из следующего алгоритма (пп. 2–3 ст. 346.51 НК РФ):

- если вы получили патент на срок до 6 месяцев (например, на период с июня по октябрь) — следует уплатить налог в полной сумме не позднее октября (срока окончания патента);

- если срок вашего патента от 6 до 12 месяцев, по окончании 3-го квартала вам необходимо уплатить:

- 1/3 налога — сделать это нужно не позднее 90 календарных дней после начала применения патента (например, в октябре истекает допустимый срок оплаты 1/3 от стоимости патента, если вы начали патентую деятельность в августе);

- 2/3 налога, если в октябре истекает срок действия вашего патента;

- полную стоимость патента, если ИП утратил право на применение ставки налога в размере 0% и в октябре заканчивается срок патента.

Если же вы заплатили полную стоимость патента, но прекратили предпринимательскую деятельность ранее окончания его срока, вы можете вернуть переплату или зачесть ее (ст. 78 НК РФ).

Неприменение штрафов

Помимо всего прочего, Правительство РФ получило право устанавливать основания и условия неприменения штрафов за непредставление в ИФНС налоговых деклараций, бухгалтерской отчетности и иных документов/сведений.

На данный момент, согласно постановлению от 02.04.2020 № 409, временно не применяются налоговые санкции за совершение налоговых правонарушений, ответственность за которые предусмотрена статьей 126 НК, совершенных в период с 1 марта 2021 года по 1 июня 2020 года.

Уже начатое производство по таким нарушениям будет прекращено.

Кроме того, запрещено вынесение налоговыми органами решений о приостановлении операций налогоплательщиков-организаций по их счетам в банках и переводов их электронных денежных средств за несвоевременную сдачу отчетности. Блокировка счетов не будет применяться вплоть до 1 июня 2021 года.

Возможно, позднее правительство дополнит перечень оснований для освобождения организаций и ИП от налоговой ответственности.

Бухгалтерская отчетность за 3 квартал

Бухгалтерскую отчетность за 3-й кв. большинство компаний не составляет, если условие об обязательном представлении промежуточной отчетности не прописано в учредительных документах или иных внутрифирменных актах.

Но и в этом случае налоговики эти отчеты не видят, так как по ст. 15 Закона «О бухучете» от 06.12.2011 № 402-ФЗ отчетный период для бухотчетности составляет 1 год (кроме случаев реорганизации, ликвидации или создания юрлица).

Об особенностях составления бухотчетности и составе ее пользователей узнайте из материалов этой рубрики нашего сайта.

Как заполнить платежку и ее образец

Авансовое платежное поручение заполняется по стандартному плану. Обратить внимание потребуется на КБК, а также на внесение своих данных, так как одна ошибка приведет к тому, что платеж не пройдет и придется заново вносить требуемую сумму.

Бланк можно .

Образец платежки:

До заполнения платежки обязательно проверяется актуальный КБК, относящийся к платежу, а также все данные по организации. После этого все графы заполняются. Особое внимание требуется обращать на правильное заполнение, так как каждой графе соответствуют свои данные.

При неправильном заполнении платеж может не пройти. Через пару дней после платежа требуется обязательно проверить прошел он или нет. Это устранит проблемы в дальнейшем.

Также стоит учесть, что при УСН есть разные системы расчета. Для каждой из них есть свои особенности, которые потребуется знать при составлении отчетности и выявлении суммы налогов.

Итоги

Уплата налогов за 3 квартал связана с процессом сдачи отчетности за 3 квартал — без расчета налоговых обязательств неизвестна сумма к уплате.

В октябре фирмы и ИП представляют декларации по ЕНВД, налогу на прибыль, НДПИ, НДС и передают налоговикам иную налоговую отчетность. Успеть отчитаться и заплатить необходимо по разным срокам сдачи налогов за 3 квартал (не позднее 20, 26 и 30 октября и 2 ноября).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Приостановление налоговых проверок

До 31 декабря 2021 года Правительство РФ получило полномочия по приостановлению, отмене и переносу на более поздний срок всех мероприятий налогового контроля, в том числе и проверок полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами.

До 1 июня 2021 года приостановлено:

- вынесение решений о проведении выездных налоговых проверок;

- проведение уже назначенных выездных налоговых проверок;

- назначение и проведение проверок соблюдения валютного законодательства.

Тоже может быть полезно:

- Какие налоги платит ИП?

- Расчет подоходного налога с зарплаты

- Система налогообложения: что выбрать?

- Проверка ИП налоговой инспекцией

- Какую отчетность должен сдавать ИП?

- Отчетность ИП на УСН без работников

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!