Шесть важнейших изменений в счетах-фактурах

Добавлен код вида товара

В счет-фактуру добавлена графа 1а “Код вида товара”. Похожая графа появилась и в корректировочном счете-фактуре под номером 1б. Графу нужно заполнять в соответствии с единой товарной номенклатурой внешнеэкономической деятельности ЕАЭС (Приложение к Решению Совета Евразийской экономической комиссии от 16 июля 2012 года № 54).

Коды сгруппированы в разделы по видам деятельности, всего 21 раздел. Данные графы 1а заполняются не всеми налогоплательщиками, а только экспортерами, которые вывозят товары из РФ на территорию стран ЕАЭС.

Кто подпишет счет-фактуру

Индивидуальный предприниматель (ИП) теперь вправе подписывать счет-фактуру не только лично, он может делегировать соответствующие полномочия другому лицу. Для этого нужно оформить нотариальную доверенность. Напомним, что соответствующая норма существует в НК РФ с 2014 года, а теперь ее просто внесли в постановление Правительства РФ от 26.12.2011 № 1137.

Как указать адрес контрагента

Адреса контрагентов указываются по ЕГРЮЛ или ЕГРИП, а не по месту нахождения, как было раньше. Адрес по ЕГРЮЛ можно узнать, заказав выписку, например, на сайте ФНС egrul.nalog.ru. Однако ошибка в адресе не должна стать причиной для отказа в вычете по НДС. Инспекторы могут идентифицировать контрагентов по ИНН и другим реквизитам. Такая позиция доведена в письмах Минфина России от 02.04.2015 № 03-07-09/18318, от 15.11.2017 № 03-07-09/75380.

Что включить в корректировочные счета-фактуры

В дополнительные строки корректировочных счетов-фактур разрешено включать реквизиты первичного документа. Сделать это можно 2 способами:

1. Добавить графы. В одном бланке можно корректировать сразу несколько счетов-фактур. В этом случае можно добавить строки перед графой 1 или столбцы после графы 9, главное, чтобы сохранилась форма счета-фактуры (письмо ФНС России от 17.08.2016 № СД-4-3/15118).

2. Добавить данные после строки 5, не нарушив форму счета-фактуры (письмо ФНС России от 17.08.2016 № СД-4-3/15094). В дополнительной строке можно записать номер соглашения к договору, по которому изменилась цена товаров.

Регистрационный номер вместо номера ГТД

В графе 11 счета-фактуры, напомним, указывается регистрационный номер таможенной декларации. Регистрационный номер имеет установленный формат (утвержден решением комиссии Таможенного союза от 20.05.2010 № 257):

код таможенного органа / дата регистрации декларации / порядковый номер декларации.

Регистрационный номер находится в графе А основного и добавочных листов таможенной декларации. Графа заполняется даже при продаже импортного товара в российской упаковке (письмо Минфина России от 07.04.2017 № 03-07-09/20667).

Составление счетов-фактур экспедиторами и застройщиками

Установлен порядок составления счетов-фактур при приобретении товаров, работ, услуг, имущественных прав у двух и более продавцов от своего имени такими лицами:

— экспедиторами;

— застройщиками;

— заказчиками, выполняющим функции застройщика.

При выставлении счета-фактуры все эти лица придерживаются индивидуальной хронологии (указывают свой номер и дату счета-фактуры). В строку 2 «Продавец» сводного счета-фактуры вносят собственное название. В строку 2а — свой адрес, в строку 2б — свои ИНН и КПП. Раньше было не ясно, как указать в таком бланке продавца, так как строка всего одна, а продавцов несколько.

В строке 5 через точку с запятой «;» перечисляют даты и номера платежек на перевод и получение денежных средств.

В графе 1 перечисляются все товары (услуги, работы) из счетов-фактур по каждому продавцу. Это значит, что товары с одинаковыми названиями нельзя объединить в одну строку, если у них разные продавцы.

В графах 2-11 экспедиторы указывает данные счетов-фактур, выставленных каждым из продавцов в доле, предъявленной покупателю (клиенту).

Что касается застройщиков, то они в графах 2-11 укажут суммарные данные счетов-фактур, выставленных:

— подрядчиками по строительно-монтажным работам;

— поставщиками по товарам, работам, услугам, имущественным правам.

В обоих случаях данные счетов-фактур нужно указать в доле, предъявленной покупателю (инвестору).

Правила хранения документов по НДС

Уточнен порядок хранения документов по учету НДС (в том числе при использовании электронного документооборота). Так, счета-фактуры (в том числе корректировочные, исправленные), подтверждения оператора ЭДО, извещения покупателя о получении счета-фактуры должны храниться в хронологическом порядке:

- по дате выставления;

- по дате составления или внесения исправлений (когда счет-фактура не направляется покупателю либо не получен им);

- по дате получения за соответствующий налоговый период.

Расширился перечень документов по учету НДС, подлежащих хранению. В их число теперь включены копии счетов-фактур, выставленных продавцом застройщику или экспедитору на бумажном носителе. Эти копии заверяются застройщиком (экспедитором) и передаются покупателю (инвестору, клиенту). Покупатель (инвестор, клиент) так же хранит полученные от застройщика (экспедитора) счета-фактуры продавцов, выставленные в электронном виде.

Все эти документы наряду с прочими (перечисленными в п. 11 Правил заполнения счетов-фактур, утв. Постановлением № 1137) нужно хранить не мене четырех лет с даты последней записи в журнале учета или в книге.

Комитент (принципал) обязан хранить копии счетов-фактур, выставленных продавцом.

Если компании используют электронный документооборот, то можно хранить документы в электронном же виде, не обязательно делать бумажные копии.

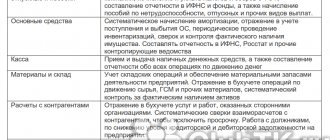

Первичная документация и отчётность

Первичная документация используется для расчета бухгалтерского и налогового отчетов. Поэтому, к оформлению первичных документов нужно подходить ответственно. Контролирующие органы в ходе проверки смотрят на формальную составляющую документа (реквизиты, подписи), правильность заполнения основной части документа, в которой описываются передача товарно-материальных ценностей, оказание услуг, условия и нюансы выполнения договорённости, а также комплектность «первички».

Только правильно составленная документация может подтвердить факт осуществления хозяйственной операции. В противном случае, она (операция) может быть не признана как таковая. Тогда нужно будет переделывать первичную документацию, отчёты и заплатить штраф (особенно – если нарушение не первое).

Какие изменения в книгах покупок не упустить

Общие правила

Допускается регистрация в книге покупок первичных или сводных учетных документов при отсутствии счетов-фактур. Например, такая ситуация возможна, если компания и контрагент на спецрежиме отказались от счетов-фактур. Также разрешено указывать через точку с запятой несколько дат принятия на учет товаров, работ, услуг.

Может сложиться так, что компания получила предоплату, и счет-фактура в соответствии с законодательством не выставлен. Тогда в книге покупок при восстановлении НДС регистрируется платежка, ранее отраженная в книге продаж. В графе 3 книги покупок указываются ее реквизиты. В таком же порядке можно отразить и реквизиты сводного документа на все авансы, полученные от покупателей.

Исправленные счета-фактуры

Уточнены правила регистрации исправленных счетов-фактур. Аннулировать счета-фактуры с ошибкой и регистрировать исправленные документы нужно в том же квартале (налоговом периоде), к которому относятся эти документы. Если квартал уже закончился, то следует использовать дополнительные листы.

Напомним, раньше покупатели могли аннулировать счет-фактуру и зарегистрировать новый в периоде, когда получили исправленный документ. Теперь же из-за ошибок поставщика потребуется подавать уточненную декларацию.

Единые корректировочные счета-фактуры

Определены особенности отражения в книге покупок единых корректировочных счетов-фактур. При регистрации такого счета-фактры в графе 3 указывается его номер и дата, при этом графа 4 не заполняется.

При уменьшении стоимости товаров (работ, услуг) продавец в графах 9 и 10 книги покупок указывает реквизиты покупателя (наименование, ИНН) из единого корректировочного счета-фактуры. Напомним, что при регистрации в случае уменьшения стоимости товара обычного корректировочного счета-фактуры в названных выше графах указываются реквизиты продавца.

При увеличении стоимости отгруженных товаров (работ, услуг) покупатель отражает в графах 9 и 10 книги покупок реквизиты продавца из единого корректировочного счета-фактуры.

Если меняется стоимость товаров

При уменьшении стоимости товара, поставленного лицами, не являющимися плательщиками НДС, в графе 3 отражаются реквизиты документа, которым подтверждается согласие поставщика на изменение стоимости товара. Либо реквизиты корректировочного документа, в котором содержатся сводные данные.

Внимание реквизитам продавца

Для определенных операций (к примеру, возврат аванса, выставление счета-фактуры на уменьшение стоимости товара) организация должна указать собственные реквизиты — наименование, ИНН и КПП, а не ее контрагента.

Установлены и случаи, при которых реквизиты продавца (наименование, ИНН. КПП) не заполняются, в частности:

- регистрация сводного счета-фактуры, выставленного комиссионером (агентом);

- регистрация счета-фактуры, выставленного налоговым агентом, приобретающим товары, работы, услуги у иностранного лица;

- импортные операции.

Когда товар ввозится в РФ

При импорте товаров в графе 3 книги покупок отражается регистрационный номер таможенной декларации. Кстати, теперь допустимо указывать несколько номеров таможенных деклараций через точку с запятой. Эти же номера необходимо вносить также в строку 150 раздела 8 декларации по НДС.

Если товары ввозятся из стран ЕАЭС, то в графе 3 указывается номер и дата заявления о ввозе и уплате косвенных налогов. Обратите внимание, что в этой ситуации в графе 3 можно указать реквизиты только одного заявления. Их не может быть несколько, так как НДС принимается к вычету по каждому из заявлений.

А может ли АУ обойтись без названных документов?

Формально все организации и учреждения при применении традиционной системы налогообложения признаются плательщиками НДС (п. 1 ст. 143 НК РФ). В то же время начиная с 2014 года налогоплательщик обязан составить счет-фактуру, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж только при совершении операций, признаваемых объектом обложения НДС. В части операций, не подлежащих налогообложению (освобождаемых от налогообложения) и поименованных в ст. 149 НК РФ, этого делать не нужно (пп. 1 п. 3 ст. 169 НК РФ в редакции Федерального закона от 28.12.2013 N 420-ФЗ). Таким образом, если АУ оказывает исключительно необлагаемые услуги в сфере образования, культуры и искусства (ст. 149 НК РФ), составлять счета-фактуры, вести книгу покупок и книгу продаж нет необходимости (Письмо Минфина РФ от 19.03.2014 N 03-07-09/11822).

Еще одна ситуация: учреждение в связи с небольшой выручкой пользуется освобождением от исполнения обязанностей плательщика НДС (ст. 145 НК РФ). В таком случае бухгалтер АУ в силу п. 5 ст. 168 НК РФ обязан выставлять расчетные документы и счета-фактуры с надписью «Без НДС» (при оказании услуг юридическим лицам) и регистрировать их в журнале учета полученных и выставленных счетов-фактур (до января 2015 года), а также в книге продаж в общеустановленном порядке. При этом книгу покупок можно не вести, так как такие «налогоплательщики» не имеют право на налоговые вычеты по НДС (Письмо ФНС РФ от 29.04.2013 N ЕД-4-3/[email protected]).

Если же АУ имеет дело с облагаемыми НДС операциями, то все перечисленные документы бухгалтер составляет и ведет в общем порядке. При этом следует уделить внимание электронному документообороту, так как для налоговой отчетности по НДС он уже стал обязательным (Письмо УФНС по г. Москве от 12.03.2014 N 24-15/022540). Для счетов-фактур электронный документооборот пока добровольный, он возможен по взаимному согласию сторон сделки и при наличии у них совместимых технических средств и возможностей для приема и обработки счетов-фактур (п. 1.4 Порядка выставления счетов-фактур в электронном виде ). Сегодня все большее количество плательщиков НДС переходят на электронный документооборот.

Какие изменения в книгах продаж не упустить

Общие правила

Разрешено регистрировать в книге продаж первичные или сводные документы, которые заменяют счета-фактуры. Например, когда товар реализуется физическому лицу, когда компания и ее контрагент на спецрежиме отказались от счетов-фактур. В таком же порядке можно отразить реквизиты сводного документа на все авансы, полученные от покупателей.

Когда счет-фактура не выставляется в предусмотренных НК РФ случаях, в книге продаж регистрируются первичные учетные документы или документы, содержащие суммарные (сводные) данные по операциям за месяц (квартал). Разрешена также регистрация платежно-расчетных, в том числе сводных документов по оплате, а также документов, которыми подтверждается согласие покупателя на увеличение стоимости товаров (работ, услуг, имущественных прав).

Когда товар вывозится из РФ

При вывозе товаров с территории РФ на территорию стран ЕАЭС в графе 3б книги продаж нужно указать код вида товара по Единой товарной номенклатуре внешнеэкономической деятельности ЕАЭС.

Внимание реквизитам покупателя

Уточнены случаи, при которых наименование, ИНН и КПП покупателя в книге продаж не заполняются. Например, при отражении данных:

- по счету-фактуре, составленному комитентом комиссионеру, который реализует товары от своего имени двум и более покупателям;

- по счету-фактуре, составленному при реализации товаров иностранному лицу, не состоящему на учете в налоговом органе РФ;

- по документу, в котором содержатся суммарные данные по операциям продавца;

- по документу, в котором имеются суммарные данные по авансовым операциям.

Вносят вклад в уставный капитал

При передаче имущества, нематериальных активов, имущественных прав в уставный (складочный) капитал в книге продаж регистрируются документы, которыми оформляется такая операция. При этом сумма НДС должна быть выделена. Дело в том, что эта сумма подлежит восстановлению. Получатель (принимающая сторона) в свою очередь регистрирует в книге покупок эти же документы, они послужат основанием для получения вычета налога.

Это важное нововведение. Соблюдение такого порядка позволит сторонам сделки избежать расхождений по операциям внесения вкладов в уставный капитал при сверке данных деклараций в налоговых органах.

Единые корректировочные счета-фактуры

Определены особенности отражения в книге продаж единых корректировочных счетов-фактур. При регистрации такого счета-фактуры в графе 3 указывается его номер и дата, при этом графа 4 не заполняется.

При отражении продавцом в книге продаж данных по единому корректировочному счету-фактуре на увеличение стоимости в графах 7, 8 указываются реквизиты (наименование, ИНН, КПП) покупателя из этого же счета-фактуры.

При отражении покупателем в книге продаж данных по единому корректировочному счету-фактуре на уменьшение стоимости в графах 7, 8 указываются реквизиты продавца из этого счета-фактуры.

Напомним, что при регистрации обычного корректировочного счета-фактуры на уменьшение стоимости в названных графах книги продаж указывают собственные реквизиты.

Для чего может потребоваться справка о примиряемой системе налогообложения

Справка о применяемой системе налогообложения требуется для подтверждения права компании работать с НДС или без начисления этого налога. Она позволяет другим организациям убедиться, смогут ли они принять НДС к вычету после оплаты товаров и услуг.

Стоит отметить, что налоговое законодательство не содержит определенных требований к данной справке и в целом не закрепляет за налогоплательщиком обязанности предъявлять ее по чьему-либо запросу.

Уполномоченные инстанции (например, прокуратура или внебюджетные фонды) при необходимости могут получить подобные сведения непосредственно в Налоговой инспекции.