«Начисление» и «расчет» налога — это разные вещи. Физические лица не заметят этой разницы, но для организаций это отличие терминов имеет большое значение. Рассчитать налог — это значит, вычислить сумму налога исходя из ставки и налоговой базы. Начислить налог — это значит, отразить рассчитанную сумму в управленческом учете организации.

Для начисления налога нужно знать ответы на следующие вопросы:

- какой налог нужно заплатить;

- как рассчитать налоговую базу;

- какая ставка налога.

Часто организациям необходимо снизить налоговую нагрузку, тогда они прибегают к законным методам снижения налоговой базы. Например, для организаций с ОСНО нужно увеличить свои расходы, чтобы заплатить меньший налог. Для других режимов налогообложения существуют другие законные способы налоговой оптимизации. Часто этот серьезный вопрос требует привлечения специалиста. А в статье мы расскажем об основных видах налога для физических и юридических лиц.

Основные налоги физических лиц

Физические лица — это население нашей страны, обычные граждане. Каждый житель России обязан платить необходимые налоги. Чтобы разобраться в налогообложении, нужно провести немало времени над Налоговым Кодексом РФ. Однако мы сделали для вас выжимку самой важной информации.

Общая формула для расчета выглядит следующим образом:

Налог = Налоговая база * Ставка налога(%)

Налоговая база зависит от вида налога. Граждане Российской Федерации обязаны выплачивать следующие виды налогов:

- Подоходный налог, или налог на доходы физических лиц (НДФЛ). Это федеральный налог, то есть средства идут напрямую в бюджет РФ. Налоговая ставка составляет 13%. Этот налог начисляется на любые доходы физических лиц, полученные за календарный год. Он может начисляться как в денежной, так и натуральной форме. Уменьшить налогооблагаемую базу можно с помощью социальных и имущественных вычетов. За работников подоходный налог выплачивает организация в качестве налогового агента. Поэтому для большинства граждан выплата налога происходит без их участия.

- Имущественные налоги. Эту группу образуют три налога: на имущество, земельный и транспортный. Средства от налогов поступают в местный бюджет, а их начислением занимается локальный налоговой орган. В настоящее время в отношении имущественных налогов установлен единый срок уплаты – 1 декабря.

Налог на имущество. Плательщиками становятся собственники объектов недвижимости. Налогооблагаемая база — это инвентаризационная стоимость имущества. Ставка налога устанавливается нормативными органами местного самоуправления в зависимости от суммарной стоимости объектов и может колебаться от 0,1% до 2%.

Земельный налог. Плательщиками являются собственники земельных участков. Налогооблагаемая база — это кадастровая стоимость земли. Ставка земельного налога может составлять 0,01%, а может 1,5% – в зависимости от вида участка.

Транспортный налог. Плательщиками являются физические лица, владеющие транспортным средством. Деньги в бюджет выплачиваются с момента постановки автомобиля на учет. Чаще всего налоговой базой является мощность автомобиля, измеряемая в лошадиных силах. Органы местного самоуправления устанавливают ставку этого налога индивидуально для своего региона.

- Акциз. Согласно статье 181 Налогового Кодекса РФ, этот косвенный налог выплачивается физическими лицами в случае перевоза через границу подакцизных товаров.

- Водный. Этот налог касается тех физических лиц, кто имеет лицензию на бурение артезианской скважины и использует ее по назначению.

- Сборы за охоту и рыбалку. Согласно статье 333 Налогового Кодекса РФ со всей добычи полагается заплатить налог. Начисление осуществляется со дня получения разрешения на охоту и рыбалку.

- Государственные пошлины. Глава 23.5 Налогового Кодекса говорит о том, что пошлина — это неналоговый доход. Однако, когда физическим лицам необходимо провести какие-то операции через уполномоченные органы, то оплачивается пошлина. Например, оформление заграничного паспорта или подача искового заявления в суд облагается госпошлиной.

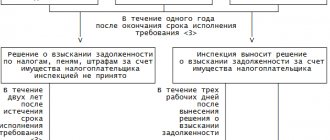

Уплачивать налоги необходимо в определенный срок. Если гражданин пропускает время оплаты, то задолженность переходит в статус просроченной, и начинают начисляться пени. Вся ответственность за неуплату налогов лежит на налогоплательщике.

Часто случается, что уведомления о начисленных налогах не приходят. Поэтому периодически физическим лицам нужно самостоятельно проверять налоговые начисления. Это можно сделать двумя способами:

- посетить налоговую и уточнить у инспекторов, есть ли налоги к уплате;

- зайти в личный кабинет налогоплательщика на сайте федеральной налоговой службы (ФНС). Чтобы получить логин и пароль для личного кабинета вам нужно посетить налоговую инспекцию или иметь уже подтвержденную регистрацию на сайте Госуслуг.

Есть масса способов оплатить налоги: интернет-банк, электронные деньги, платежный терминал, касса банка, личный кабинет налогоплательщика. Вы выбираете самый удобный для вас.

Отчетные периоды

Как показывает практика, большинство частников предпочитают УСН. Возможно, одной из причин является то, что по «упрощенке» предприниматель не имеет крайней необходимости заполнять горы бумаг, отчетов, а должен подать всего четыре декларации на протяжении одного налогового периода – года. Оплата налогов ИП за предыдущий год должна закончиться подачей декларации в налоговую службу до 30 апреля следующего года. Впрочем, оплата всех налогов ИП в УСН по законодательству должна проводиться не позднее, чем 25 числа первого месяца, начинающего новый квартал. Всего проводится 4 оплаты:

- за первый квартал (первые три месяца после начала работы);

- за полгода (второй квартал);

- за 9 месяцев (третий квартал);

- за год (четвертый).

Когда приходит время отчисления, ИП имеет право выбора способа передачи денег (имеется в виду, как закрываются налоги, а не куда платить). Наиболее простой метод – обыкновенная подача квитанции через Сбербанк. Если вы работаете с банками, то можно направить специальное платежное поручение через свой расчетный счет.

Когда сроки уплаты могут меняться

Законодательством предусмотрен ряд случаев, когда уплата налога может осуществляться, выходя за рамки указанных сроков. Так, в случае, если ИП прекращает предпринимательскую деятельность, он обязан выплатить все задолженности по налогам до 25 числа месяца, который следует за тем, в котором проводилось снятие ИП с реестра предпринимателей.

Также особые сроки установлены для ИП, которые работали на УСН и нарушили правила ее применения. В этом случае оплату необходимо подать до 25 числа того месяца, что следует за кварталом, в котором ИП потерял возможность использовать УСН.

Нужно помнить, что правила необходимы для того, чтобы их соблюдать, так как в противном случае предпринимателя ожидают серьезные санкции от государственных органов. Так, каждая неуплаченная авансовая платежка сулит ежедневную пеню в размере 1/300 ставки рефинансирования Банка РФ. В результате может набежать очень большая сумма, поэтому ИП рекомендуется помнить о датах.

Основные налоги юридических лиц

Налоги, которые подлежат уплате организациями, напрямую зависят от режима налогообложения. От условий исчисления доходов и расходов происходит отличие в налоговых ставках и видах налогов. Однако есть ряд платежей, которые осуществляются любой организацией, независимо от режима:

- НДФЛ. Организация в качестве налогового агента делает платежи за сотрудника в размере 13% его доходов. Если сотрудник не является резидентом РФ, то ставка составляет 30%. Эти нормы установлены в статье 224 Налогового Кодекса РФ.

- Страховые взносы. Отчисления по взносам на обязательное пенсионное страхование (ОПС) составляют 22%, на обязательное медицинское страхование (ОМС) — 5,1%, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ФСС) — 2,9%.

- Имущественные налоги (на имущество, на землю, на транспорт). Ставка налога на имущество для юридических лиц составляет 2,2%, ставка налога на землю (от 0,1 до 1,5%) определяется региональными властями и зависит от типа участка земли, ставка транспортного налога зависит от мощности транспортного средства.

- Госпошлина. Если организация вносит изменения в учредительные документы, например, меняет юридический или фактический адрес или состав собственников, то за обращение в госорганы необходимо оплатить государственную пошлину.

- Прочие налоги, например, водный налог или отчисления за воздействие на окружающую среду.

Таким образом, организация платит налоги за имущество, которым владеет. Если в собственности находится недвижимость, транспорт или земля, то фирма обязуется делать взносы по имущественным налогам. Также компания перечисляет НДФЛ и страховые взносы за своих сотрудников.

Налог на доходы физических лиц удерживается с заработной платы сотрудника, а страховые взносы удержать нельзя. Они выплачиваются полностью за счет организации. Прочие налоговые платежи зависят от режима налогообложения компании.

Способы уплаты налогов

Порядок перечисления налоговых платежей в бюджет зависит от категории налогоплательщика. Физические лица могут заплатить налоги:

- в банке (оплата наличными или картой, а также по штрих-коду через терминал) – для этого нужна полученная от налогового органа квитанция на уплату налога;

- через личный кабинет налогоплательщика;

- с помощью интернет-системы «Сбербанк-онлайн» (через вкладку «Платежи и переводы»);

- иными способами (через мобильный телефон – отдельные банки предоставляют эту услугу, региональные порталы госуслуг и др.).

С 30.11.2016 НК РФ допускает возможность уплаты налога за третьих лиц. Подробнее об этом – в материале «Разрешена уплата налогов за третьих лиц».

Подробнее о том, как заполнить платежное поручение онлайн и какие для этого есть сервисы, читайте в этой публикации.

В отличие от физического лица компания налоги должна платить только в безналичном порядке — на это указывает разъяснение Минфина.

Для уплаты налогов и страховых взносов составляется платежное поручение — распоряжение банку перечислить в бюджет определенную сумму. Для верного перечисления денежных средств в бюджет нужно указать КБК, статус плательщика, вид платежа, ОКТМО и другие реквизиты. Если вы неверно заполните платежное поручение, то налоговики не получат деньги или не смогут их идентифицировать. А налогоплательщик будет считаться должником.

Чтобы этого не произошло, прочтите эту статью-инструкцию.

Как оформить платежное поручение для уплаты страховых взносов узнайте из публикации.

Сформировать платежку можно не только в бухгалтерской программе, но и на сайте ФНС — в таком случае часть реквизитов сразу будет внесена в соответствии с типом оплачиваемого налога, а вам нужно будет только указать сумму, назначение платежа и налоговый период.

Подробнее о том, как заполнить платежное поручение на сайте налоговой инспекции, читайте здесь.

Налоги при разных режимах налогообложения

Согласно главе 6 Налогового Кодекса РФ всего существует 5 режимов налогообложения:

- ОСНО — общий режим налогообложения;

- УСН — упрощенная система налогообложения;

- ЕНВД — единый налог на вмененный доход;

- ЕСХН — единый сельскохозяйственный налог;

- Патент — патентная система налогообложения (доступна только индивидуальным предпринимателям).

Для общей системы налогообложения, помимо общих налогов, к уплате положены следующие платежи: НДС в размере 0%, 10%, 20%; налог на прибыль в размере 20%.

При упрощенной системы налогообложения не начисляются НДС, налог на прибыль и налог на доходы физ.лиц (для ИП). Вместо этого по УСН существует налог на доход. По этой системе предусмотрено два варианта определения объекта налогообложения:

- УСН (доходы). Налог в размере не более 6% начисляется на доходы организации. Точная ставка зависит от региона.

- УСН (доходы — расходы). Налог в размере от 5% до 15% начисляется на доходы, уменьшенные на величину расходов.

Единый налог на вмененный доход и сельскохозяйственный налог также, как УСН, освобождает фирму от уплаты множества налогов. Налоговой базой здесь является не прибыль, а размер дохода. Ставка налога определяется региональными властями.

Таким образом, больше всего налогов платят организации, работающие по общему режиму налогообложения. Чтобы перейти на другой режим, необходимо соблюдение ряда критериев по численности персонала, стоимости основных средств, наличия филиалов и подразделений.

Даты проводок по заработной плате

Проводку по начислению зарплаты за тот или иной месяц датируют последним днем этого месяца.

Дата проводок по начислению аванса зависит от того, какой способ расчета принят в организации. Существует два варианта:

- Аванс равен заработной плате за время, фактически отработанное в первой половине месяца. При этом, как правило, делают резервные удержания, равные величине НДФЛ, алиментов и проч. Проводку по начислению аванса создают по окончании первой половины месяца, за который он начислен (например, 14 февраля или 15 сентября). Тогда же делают проводку по резервным удержаниям.

- Аванс равен фиксированной величине, которая рассчитывается как процент от месячного оклада работника (к примеру, 40%). При данном варианте отдельную проводку по начислению аванса создавать не нужно. Делается только проводка по начислению зарплаты за весь месяц, датированная последним днем этого месяца (подробнее см.: «Зарплата за первую половину месяца: как рассчитывать аванс и какие суммы из него удерживать»).

Бесплатно рассчитать аванс и зарплату с учетом всех актуальных на сегодня показателей

Проводки по начислению и удержанию НДФЛ, по списанию резервных удержаний, по начислению страховых взносов и удержанию алиментов обычно составляют в последний день месяца, за который начислена зарплата. А проводки по выплате аванса и заработной платы, по перечислению НДФЛ и взносов — в день, когда деньги списаны со счета или выданы из кассы.

Коротко о главном

Налоги являются крупным источником дохода нашей страны. Производить налоговые выплаты обязаны как физические лица, так и организации. Налоговая нагрузка физических лиц зависит в основном от имущества, которым они владеют.

Если в собственности находится земля, недвижимость или транспорт, то гражданин обязан заплатить имущественные налоги до 1 декабря каждого года. Имущественные налоги начисляют местные органы, но уведомление о начислении приходит не всем налогоплательщикам. Поэтому свои долги перед государством необходимо отслеживать самостоятельно.

Для юридических лиц ситуация немного другая. Перечень налогов, которые подлежат к начислению и уплате, зависит от системы налогообложения, по которой работает фирма. Больше всего налогов платится по общему режиму налогообложения, но каждый режим имеет свои тонкости и особенности, которые может учесть только специалист по этому профилю.

Источники:

НК РФ. Раздел X. Местные налоги и сборы.

НК РФ. Раздел VIII. Федеральные налоги.

Учреждение и ведение деятельности унитарных предприятий

Унитарное предприятие оформляется по решению госоргана либо органа местной власти, которые имеют соответствующее на то право. Учредительным документом выступает устав. Величина уставного фонда организации, которая основана на праве хозведения, должна соответствовать требованиям действующего законодательства.

Перед проведением госрегистрации компании необходимо в полной мере оплатить уставной фонд предприятия.

Если по завершении финансового года цена чистых активов организации, которая основана на праве хозведения, будет меньше величины уставного фонда, уполномоченный орган обязан снизить уставной фонд в установленном законодательством порядке. В тех случаях, когда стоимость чистых активов менее установленного законодательством размера, по судебному решению предприятие может прекратить свою деятельность.

Налоги, которые оплачивает унитарные и другие предприятия

Итак, разберёмся, какие налоги уплачивает предприятие. Корпоративный налог выступает одним из основных доходов федерального бюджета. Глава 13 Налогового кодекса устанавливает, что налог на прибыль выступает в качестве федерального налога.

Плательщиками налога на прибыль являются:

- российские компании;

- иностранные юридические лица, которые ведут деятельность в РФ через постоянные представительства и поступающие доходы в РФ.

- для российских юридических лиц – рассчитывается как разница доходов и затрат;

- для иностранных компаний, которые ведут деятельность в РФ через постоянные представительства, – разница между полученными в РФ доходами и понесёнными в России расходов;

- другие иностранные юридические лица – доход от источников в РФ.

Прибылью считается:

Это устанавливает 309 статья Налогового кодекса.

Какая ставка действует по налогу на прибыль

Налог на прибыль уплачивает предприятие по ставке 24%. Эти деньги поступают в:

Субъекты РФ имеют право уменьшить ставку налога для определённых категорий граждан в области тех сумм, которые направляются в их бюджеты. Минимальное значение ставки – 10.5%.

Налог на землю

Налоги на землю должны уплачивать предприятия, поступления направляются в местные бюджеты. Использование земли в РФ платное. При этом должны оплачиваться земельный налог, арендная плата и нормативная стоимость земли. Владельцы и пользователи земли обязаны каждый год уплачивать налог на землю.

Для приобретения участков в случаях, которые предусмотрены Земельным кодексом РФ и для получения кредита в банке под залог земли действует нормативная стоимость земли.

Введение платы за землю призвано создать стимулы для рационального освоения земель, выравнивание социально-экономических условий ведения хозяйства, увеличения плодородия грунта, создание особых фондов финансирования мероприятий и развитие инфраструктуры.

На величину земельного налога влияют итоги хозяйственной деятельности владельцев земли.