КУД — обязательный для предпринимателей, выбравших патентную систему налогообложения, документ.

Главное, что нужно помнить — для каждого отдельного патента и для каждого налогового периода ведётся своя книга учёта доходов.

В случае, когда срок действия патента закончился, а книга — ещё нет, вы можете отложить её до дальнейшего возобновления действия и завести новую.

Второй момент — вести книгу можно как в бумажном варианте, так и в электронном посредством заполнения на компьютере. Но помните, что электронный вариант КУД в конце должен быть распечатан.

Третий момент — когда книга заканчивается, от предпринимателя требуется совершить несколько простых действий:

- Прошить книгу

- Пронумеровать страницы

- Указать количество страниц. Это делается на последнем листе

- Оставить книгу в сохранности. Нужно обеспечить сохранность в течение ещё как минимум четырёх лет. Когда последует проверка со стороны налоговых органов, вас заставят выплачивать штраф, если вы не сможете предоставить одну из книг за какой-либо период в течение этих четырёх лет. А штраф, между прочем — 30 тысяч рублей (статья 120НК РФ).

Расходы в этой книге указывать не нужно!

Правила ведения КУД на патенте

Патентная система — самый молодой режим налогообложения в России. Поэтому у многих предпринимателей возникают вопросы относительно его использования на практике. Традиционно сложности вызывают правила ведения налогового и бухгалтерского учета.

Предприниматели на патенте освобождены от ведения бухгалтерского учета. Они также не сдают декларацию по стоимости патента в ФНС, что выгодно отличает ПСН от других налоговых режимов. Единственная их обязанность: это ведение книги учета доходов для ИП на патенте. Именно этот документ служит в качестве формы налогового учета.

Многих индивидуальных предпринимателей волнует вопрос, зачем вести книгу учета доходов, если их реальная выручка нигде не учитывается, а стоимость патента определяется на основании потенциальной доходности. Ведение регистра необходимо для подтверждения права бизнесмена для работы на ПСН и соблюдение им лимита доходности. Дело в том, что для применения патента годовая выручка бизнесмена не должна превышать 60 млн руб.

В других целях фактически полученная выручка не используется. Пенсионные взносы также платятся исходя из потенциального размера дохода для каждого вида деятельности на ПСН.

Книга ведется за тот период, на который был куплен патент, и для каждого патента в отдельности, если предприниматель совмещает несколько видов деятельности.

В книге для ПСН не ведется учет расходов, поэтому собирать первичные документы, подтверждающие расходные операции, коммерсанту не требуется. При этом желательно все же хранить все чеки и накладные, так как они позволят отстоять свои права при покупке некачественного товара. Они могут понадобиться и при превышении лимита доходности по ПСН, тогда ИП будет переведен на ОСНО и ему необходимо будет подтверждать расходные операции документально для уменьшения налогооблагаемой базы.

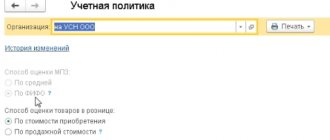

Если ИП совмещает в своей деятельности ПСН и УСН, то общие расходы (например, на аренду офиса или зарплату сотрудникам) распределяются согласно доле доходов от каждого налогового режима в общем объеме выручки.

Вести регистр ИП вправе в электронном или бумажном виде. При ведении его в электронном виде после окончания действия патента он распечатывается, прошивается и скрепляется печатью (или подписью ИП при работе без печати). Данные о количестве листов в книге требуется указать на последней странице.

Заверять документ в Налоговой не нужно. Но бизнесмен должен быть готов предъявить его в любой момент по требованию сотрудников ФНС. За отсутствие книги предпринимателю грозит штраф в размере 10 000 руб. А если он совершит нарушение повторно, то штраф возрастет до 30 000 руб.

Вернуться к оглавлению

Правила отражения доходов и расходов в КУДиР при УСН

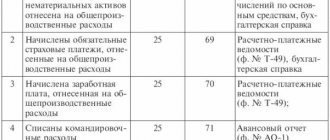

В КУДиР нужно записывать лишь те доходы и расходы, которые учитываются при расчёте налога УСН. Причём расходы в книгу нужно включать только в том случае, если вы на УСН «Доходы минус расходы». А на УСН «Доходы» достаточно отражать в книге доходы и уплаченные за ИП и сотрудников страховые взносы.

Учитывать нужно доходы от продажи товаров, работ или услуг, а также некоторые внереализационные доходы. Запись в КУДиР делайте в день получения оплаты от клиента. В специальной статье вы найдете подробности об учёте доходов в налоге УСН.

С расходами сложнее. Во-первых, учитывать можно только расходы из статьи 346.16 Налогового кодекса. Во-вторых, это нужно делать в последнюю из дат:

- дата полной оплаты контрагенту;

- дата получения от контрагента оплаченных товаров, работ или услуг;

- дата передачи товара конечному покупателю (если вы покупаете товар для последующей перепродажи).

В отдельной статье описаны нюансы учёта расходов в налоге УСН.

Каждая запись в КУДиР подтверждается первичными документами. Это могут быть платёжные поручения, бланки строгой отчётности, товарные или кассовые чеки, акты, накладные и другие.

Книга учёта доходов и расходов для УСН

Вести КУДиР в Эльбе

С Эльбой вести книгу учета доходов и расходов не составит труда! Мы автоматически заполним нужные поля и поможем сохранить КУДиР в формате Word или PDF!

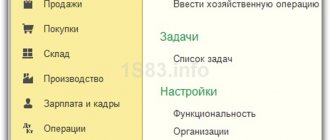

Порядок заполнения книги ИП на патенте

Как заполнить книгу доходов ИП на патенте? Для этого нужно скачать утвержденный приказом Минфина бланк и последовательно вносить все поступления бизнесмена наличными (по ПКО, БСО, товарным или кассовым чекам) и на расчетный счет. В журнал вписываются только доходы от деятельности в рамках ПСН, от других налоговых режимов операции не учитываются (для них существует специальная форма).

Найти образец заполнения КУД можно в территориальном отделении ФНС.

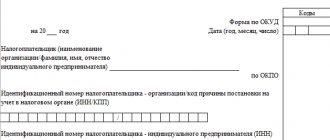

На титульном листе нужно указать:

- Ф. И. О., адрес и ИНН предпринимателя;

- срок действия патента и регион его приобретения;

- номер расчетного счета бизнесмена с указанием банка (если у ИП есть расчетный счет).

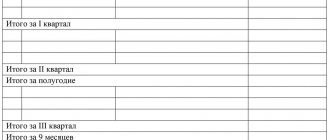

В основном разделе указываются все доходы с указанием даты их получения, номера первичного документа, содержания операции (например, выручка от оказания услуг). В завершение указывается общая сумма полученных доходов за налоговый период.

В перечень доходов, которые не нужно учитывать при заполнении регистра, входят проценты по банковским вкладам или ранее выданным займам, полученные от покупателей штрафы и неустойки, полученное в дар имущество или прочие доходы, которые напрямую не связаны с предпринимательской деятельностью.

Если доходы были получены в валюте, то в книге учета доходов и расходов ИП на патенте отображается сумма в рублях по курсу ЦБ РФ на день совершения операции. Доходы в виде имущества или векселя отображаются суммой, указанной в договоре или по векселю.

Возврат ранее полученного аванса уменьшает доходы только в том периоде, в котором были возвращены деньги предпринимателю. Приведем пример. Предприниматель Иванов получил предоплату 20 ноября 2016 года. В январе 2021 года он вынужден был ее вернуть своему покупателю. В этом случае доходы можно уменьшить только в январе 2017 года.

Единственный регистр налогового учета ИП, применяющих патентную систему налогообложения (ПСН) — это книга доходов

. Она нужна чтобы не превысить ограничение для ПСН по доходам — 60 миллионов рублей с начала года. Книга учета доходов ИП на патенте состоит из титульного листа и раздела I Доходы.

Книга открывается в одном единственном экземпляре, регистрировать ее в налоговой не нужно . На каждый патент открывается новая книга. Если срок патента в течение календарного года закончился и приобретен новый патент, то нужно заводить новую книгу.

Книгу учета доходов можно вести в бумажном виде или в электронном. Если в бумажном виде, то ее надо сшить и пронумеровать, на последней странице указать количество листов и заверить печатью (при наличии) и подписью. Перед началом ее использования нужно заполнить титульный лист: ФИО предпринимателя, ИНН, адрес, номер расчетного счета, срок на который выдан патент и субъект РФ, где он был получен.

Если ИП допустил ошибку в книге доходов, ее нужно исправить и заверить подписью и печатью (если есть) и поставить дату исправления.

Если книга ведется в электронном виде, то по окончании срока, на который выдан патент ее нужно распечатать, сшить и пронумеровать. На последней странице проставить количество страниц и заверить печатью (при наличии) и подписью ИП.

Книга учета доходов

Как заполнять

Форма книги учета доходов ИП, применяющих ПСН и порядок ее заполнения утверждены приказом Минфина России от 22.10.2012 г. № 135н.

С титульным листом все понятно, там не могут возникнуть какие-либо вопросы. Что касается раздела «Доходы» — в нем делаются записи в хронологической последовательности:

- порядковый номер;

- дата и номер первичного документа;

- содержание операции — указывается доход от реализации, полученного от вида деятельности, который указан в патенте. Другие доходы (от другого патента) не учитываются;

- сумма дохода.

Доход от реализации

— это выручка от реализации товаров (работ или услуг) собственного производства или ранее приобретенных, выручка от реализации имущественных прав. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах (ст. 249 НК).

Доходы отражаются в книге кассовым методом, то есть в день, когда доходы получены (в наличной форме, на банковские счета) или переданы в натуральной форме. Если произведен возврат дохода, то он вычитается из того налогового периода, в котором произошел возврат.

Доходы в иностранной валюте пересчитываются в рубли по официальному курсу ЦБ РФ, на дату получения дохода.

Доходы в натуральной форме учитывают по рыночной стоимости.

Если ИП кроме патента применяет другие налоговые режимы, он обязан вести раздельный учет имущества, обязательств и хозяйственных операций, относящихся к разным системам налогообложения.

Как оформлять КУДиР

Каждый год начинается с оформления новой КУДиР. Записи в книгу можно вносить вручную или заполнять её на компьютере и распечатывать по итогам каждого квартала. В конце года книгу нужно прошить и пронумеровать, на последнем листе указать количество страниц, поставить подпись и печать при её наличии. Заверять книгу в налоговой не требуется. Храните заполненную книгу в течение 4 лет и при получении требования предоставляйте налоговикам.

Инструкция: как заполнять КУДиР по разделам

Фотоинструкция: как прошить КУДИР

Итоги

КУД для ИП на ПСН является обязательным налоговым регистром. Если по запросу налоговиков книга доходов не будет предоставлена, это повлечет за собой штраф. КУД необходима для контроля за лимитом доходов в целях применения ПСН. В нее вносят все полученные в рамках патентной деятельности доходы за налоговый период.

Источники:

- Налоговый кодекс РФ

- приказ Минфина России от 22.10.2012 № 135н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как наказывают за нарушение правил ведения КУДиР

К ведению КУДиР нужно подходить ответственно. За отсутствие книги или недостоверную информацию о доходах и расходах могут оштрафовать.

По требованию налоговой КУДиР нужно предоставить в течение 10 дней. Если этого не сделать, могут оштрафовать на 200 рублей за каждую непредоставленную книгу.

Если налоговики при проверке найдут хотя бы два случая неправильного отражения доходов и расходов в КУДиР, грозит штраф от 10 000 до 30 000 рублей. А если это привело к занижению налога, штраф составит 20% от неуплаченной суммы, но не меньше 40 000 рублей.

Кто может применять ПСН

Патент на вид деятельности может получить только ИП, юрлица лишены этого права. Для получения патента нужно соблюдать ограничения:

- вы занимаетесь деятельностью, для которой разрешено применение патента (см. перечень в п. 2 ст. 346.43 НК РФ);

- в вашем регионе разрешено применять ПСН — выясните это прежде всего;

- у вас не более 15 работников в течение налогового периода (в том числе по договорам ГПХ);

- годовой доход по всем видам деятельности на патенте — не более 60 млн рублей;

- у вас нет задолженности по выданным ранее патентам.

Правила отражения доходов в КУДиР на патенте

В книгу учёта доходов на патенте нужно записывать только доходы от «патентной» деятельности. Учитываются они по тем же правилам, что и доходы на УСН — в день получения оплаты от клиента. Расходы в книгу на патенте включать не нужно.

Книга учёта доходов для патента

Сдавайте отчётность в три клика

Эльба поможет вам работать без бухгалтера. Она сформирует отчёты, посчитает налоги и подготовит КУДиР.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев