» Ведение ИП » Патент

Индивидуальная предпринимательская деятельность всегда связана с четкими правилами, которые устанавливает государство, чтобы своевременно получать налоговые платежи. Для ИП, которые решили работать по упрощенной системе уплаты налогов, существует порядок получения специальных патентов, по которому платить сборы проще. Это предусматривает ведение специальной книги по специальному учету доходов, без внесения каких-либо расходов. По сути это специальный бланк, подлежащий строгой отчетности, куда индивидуальные предприниматели заносят свои доходы, только от той деятельности, на которую оформлен патент. Именно о ней, и правилах ее заполнения пойдет речь.

- 2 Порядок ведения

- 3 Какие финансовые операции не вносятся в книгу доходов

- 4 Что является подтверждением учета доходов

- 5 Порядок по заполнению

- 6 Финансовые санкции за неправильное ведение книги

С какой целью проводится учёт доходов на патенте

Ст. 346 НК РФ предусмотрено наличие книги учёта доходов на патенте в обязательном порядке. Записи в ней для налоговых органов являются подтверждением соблюдения лимита доходов, сумма которых не должна превысить 60 млн. р. за 2021 год.

Нарушение лимита грозит предпринимателям потерей прав на использование патента. В этом случае они в автоматическом формате переводятся на упрощённый режим при условии своевременной подачи уведомления об этом в УСН. Также предприниматели могут быть переведены на ОСНО.

Книга не несёт статуса документа строгой отчётности, но может быть потребована для проверки со стороны налоговых органов при проведении проверки ИП. Грубейшим нарушением в данном случае будет её отсутствие. Согласно статье 120 Налогового Кодекса РФ, предпринимателю могут грозить материальные взыскания:

- одно нарушение за налоговый период карается штрафом в размере 10 000 р.

- несколько нарушений за разные периоды — до 30 000 р.

Какие финансовые операции не вносятся в книгу доходов

Хозяйственная деятельность по патенту, предусматривает определенные ограничения, по учету доходов и расходов, о которых и пойдет речь. Субъектам ип, осуществляющим деятельность по патенту, и применяющих, в связи с этим, упрощенную систему налогообложения, нужно знать, о том, что различные расходы, не должны указываться в ней.

Под расходами подразумеваются такие финансовые операции, которые не приносят прибыли (покупка материалов, оплата сопутствующих услуг и другое), а приводят к трате денег, на нужды субъекта хозяйственной деятельности, в данном случае ип.

Количество книг и правила их оформления

Приказ Минфина от 22.10.2012 №135н содержит 3 и 4 приложения, регламентирующие порядок и форму заполнения книги.

Действие каждого патента вступает в силу с начала года, поэтому книга доходности на него заводится на 365 дней. В случаях, когда срок действия патента составляет менее года, учёт доходов фиксируется в новой книге.

Согласно п. 1 ст. 346.53 НК РФ, допускается введение одной книги на доходность при приобретении нескольких патентов одновременно. Можно завести книгу для каждого из них отдельно, что не противоречит законодательству.

Книга учёта доходов может иметь электронный или бумажный вариант исполнения. Первый вариант требует распечатки в конце срока для дальнейшей подачи в налоговые органы. Её нумеруют и прошнуровывают, а на последнем листе ставят печать и подпись юридического лица.

Порядок ведения

Несмотря на то, что вышеуказанная книга учета доходов ип, которые работают на патентной системе налогообложения, имеет обязательные поля и колонки для заполнения, она может вестись двумя способами:

- на бумажных листах, в виде прошитой и пронумерованной книги;

- в электронном виде.

В первом случае учет доходов записывается в отведенные для этого графы, и после окончания налогового периода, либо срока деятельности патента, индивидуальные предприниматели, должны отнести ее в налоговую инспекцию по месту регистрации ип для проверки правильности ведения и уплаты налогов.

Во втором случае (электронный вариант), в компьютере создаются специальные файлы, где имеются необходимые графы и колонки, куда ип вписывает доходы от своей деятельности. Когда, опять таки заканчивается налоговый период, либо срок действия патента, субъект хозяйственной деятельности должен распечатать электронный вариант на бумажные носители, после чего все листы прошить, надлежащим образом оформить, и предоставить в налоговую для проверки.

Также следует отметить, что все записи ИП должны вестись на русском языке. Если деятельность предусматривает работу с иностранными субъектами хозяйственной деятельности, либо подтверждающие документы, были написаны на языке, который используется жителями разных субъектов Федерации, то обязательно они должны быть переведены на русский язык. Обычно перевод пишется в следующей колонке, после документа или записи на другом языке. Под переводом должна стоять подпись предпринимателя, и печать, с датой. Если последней нет, то достаточно подписи.

Тут можно ознакомиться и такой книги в электронном виде, и сразу создать свой электронный вариант, который затем легко распечатать.

Важно знать, что все операции, которые подлежат учету, должны записываться в хронологическом порядке. При этом заполнение такой книги обязано быть четким и без исправлений. Если допускаются какие либо ошибки, которые необходимо исправить, то делается это аккуратно, после чего в графе, напротив исправления, указывается причина, и подтверждение, того что учет был сделан не верно. Данный факт должен подтвердиться соответствующим финансовым документом, с подписью предпринимателя, а также простановкой печати. Если ее нет, и никогда не было, достаточно проставить роспись.

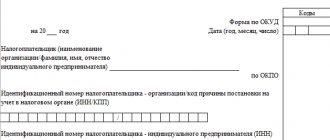

Наглядный пример титульной страницы книги учёта

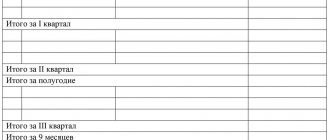

Таблица с указанием суммы доходов содержится в Разделе I. Туда заносятся все доходы от патента. Другие доходы туда не вносятся.

Все суммы вписываются в порядке строгой хронологии, начиная с ранних доходов и заканчивая последним.

В Раздел входят четыре графы:

- порядковый номер в Графе 1

- чеки, выписки по доходам с указанием номера и даты в Графе 2

- информация о произведенных операциях в Графе 3

- итоговая сумма в Графе 4

В последнюю строку книги вносится суммарный размер дохода.

Пример Раздела I

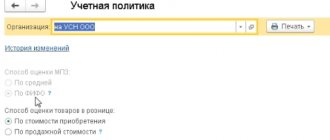

Здесь речь пойдёт об учёте доходов и способах этого процесса.

При заполнении книги следует учитывать ряд определенных нюансов. Необходимо чётко представлять, какие документы для этого нужны, как вписывать доходы, авансы.

Образец книги учета доходов ИП на патенте

Форма книги также утверждена приказом № 135н. Она состоит из титульного листа и раздела I «Доходы». На титульном листе необходимо указать:

- год, на который заведена книга;

- дату составления;

- Ф.И.О. предпринимателя;

- его ИНН;

- название и код по ОКАТО региона, в котором был получен патент;

- срок его действия;

- адрес местожительства ИП;

- номера его банковских счетов и названия кредитных организаций, в которых они открыты.

Заполнение титульного листа может выглядеть так:

Раздел I «Доходы» оформлен в виде таблицы, состоящей из четырех граф:

- в первой нужно указать номер записи по порядку: 1, 2, 3, 4…;

- во второй — номер и дату первичного документа (договора купли-продажи, договора на выполнение работ или оказание услуг, акта выполненных работ (оказанных услуг), товарной накладной, платежного поручения, кассового чека, бланка строгой отчетности, отчета о закрытии смены из кассы и так далее);

- в третьей — содержание хозоперации (оплата по договору, поступление предоплаты, розничная выручка за такое-то число и так далее);

- в четвертой — размер полученного дохода в рублях.

В последней строке нужно подсчитать общий размер полученного дохода за налоговый период.

Пример заполнения раздела I «Доходы»:

С какой периодичности вписываются новые данные

Все индивидуальные предприниматели обязаны непрерывно вносить актуальные и достоверные данные о получении дохода по патенту согласно Приказу Минфина № 135н. от 22.10.2012 г.

Нарушение своевременного отображения данных в книге подпадает под грубое нарушение норм и правил учёта согласно статье 120 Налогового Кодекса РФ. Каждая сумма дохода в обязательном порядке фиксируется в книге именно в день его получения предпринимателем. Внесение записей в недостоверные даты, месяцы не допустимо с точки зрения налогового законодательства нашей страны.

Как исправлять ошибки в книге учета доходов

Все зависит от того, каким образом предприниматель ведет книгу. Если в электронной форме, то до того момента, когда документ будет распечатан и прошит, правки вносить несложно — достаточно исправить данные в электронной форме. Также можно удалить лишние записи или вставить недостающие. После удаления или вставки нужно проверить правильность порядковых номеров записей.

Если электронная книга распечатана либо документ вообще ведется на бумаге, для внесения правок нужно:

- аккуратно зачеркнуть неправильные сведения;

- рядом вписать верные данные;

- проставить дату внесения правок;

- заверить изменения подписью предпринимателя и печатью (при наличии).

Порядок заполнения книги требует, чтобы внесение правок было обоснованно. Поэтому дополнительно нужно составить бухгалтерскую справку, в которой необходимо объяснить, по какой причине были произведены изменения. Чаще всего причиной правок становятся описки и опечатки либо забывчивость предпринимателя, когда записи не ведутся ежедневно.

Учёт предоплаты клиентов

Прибыль, получаемая в виде предоплаты от покупателей, заносится в книгу учёта доходов в день осуществления транзакции. Письмо Минфина России от 03.02.2017 г. N 03-11-12/5800 предписывает учёт и соблюдение размеров лимита при получении предоплаты.

Возврат уже полученного авансового дохода клиенту заранее позволяет вычесть его сумму из общего дохода за конкретных налоговой период. Это легко сделать при помощи изменения данных в четвёртой графе книги учёта доходов. Достаточно поставить минус и вычесть сумму предоплаты, возвращённой покупателю.

Когда нужно учитывать доходы

Доходы нужно учитывать в день их получения (п. 2 ст. 346.53 НК РФ):

- при получении в денежной форме таким днем будет дата получения денежных средств в наличной форме, дата их перечисления на банковский счет предпринимателя или перечисления по его поручению на счета других лиц;

- при получении дохода в натуральной форме — дата его передачи;

- при оплате или погашении другим способом — дата получения имущественных прав, работ, услуг, товаров;

- при расчете покупателя векселем — дата поступления денежных средств от векселедателя или день передачи векселя по индоссаменту третьему лицу.

Полученную предоплату нужно фиксировать в книге в день ее получения (письмо Минфина РФ от 03.02.2017 № 03-11-12/5800). Если аванс пришлось вернуть, то на его размер следует уменьшить доходы налогового периода, в котором был осуществлен возврат (п. 4 ст. 346.53 НК РФ).

Доходы, полученные в иностранной валюте, нужно пересчитать в рубли по официальному курсу Банка России, который действовал на день получения денежных средств, а затем суммировать с другими поступлениями.

Доходы, полученные в натуральной форме, следует учитывать по рыночным ценам.

При продаже товаров, работ, услуг в розницу доходы, полученные наличными, можно отображать разными способами:

- прописывать каждый выданный чек отдельной строкой;

- записать всю выручку за день одной строкой, указав в качестве первичного документа отчет о закрытии смены.

При расчетах картой нужно обращать внимание на два момента.

Во-первых, в состав доходов нужно включать комиссию, удержанную банком за эквайринг. Например, услуги на сумму 5 тыс. рублей были оплачены картой. На счет предпринимателя поступило 4 700 рублей, 300 рублей банк удержал в качестве комиссии. В книге учета предприниматель должен отразить доход в размере 5 тыс. рублей, а не 4 700 рублей.

Во-вторых, не существует единой позиции по вопросу, какой датой отражать доходы: датой пробития чека или датой поступления денежных средств на счет предпринимателя от банка-эквайера. Часть специалистов полагает (со ссылкой на письмо Минфина РФ от 03.04.2009 № 03-11-06/2/58), что учитывать деньги нужно после их поступления на счет. Другая часть считает, что эти разъяснения не относятся к патенту и в книге нужно фиксировать дату выдачи чека. На практике банки перечисляют средства в тот день, в который была произведена оплата, поэтому сложностей с указанием дат не возникает.

Рекомендуем при заключении договора на эквайринг обращать внимание на сроки перечисления банком денег. Во избежание проблем, это должна быть дата оплаты товаров, работ, услуг картой.

Отображение изменения данных о доходах без наличия кассовой книги

П. 1 Указания ЦБ от 11.03.2014 № 3210-У определяет порядок упрощённых кассовых операций для юридических лиц на патенте. ИП освобождаются от установки лимитированного денежного остатка без составления расходных и приходных кассовых ордеров. Кассовую книгу в данном случае можно не вести, но по собственному желанию предпринимателя он может это делать.

Полученные через кассу в онлайн режиме доходы, отображаются в книге двумя способами:

- Основываясь на данных бухгалтерской отчётной документации за конкретный временной промежуток (день, неделя, квартал), согласно отчёту ОФД, по данным выручки.

- Путём регистрации всех кассовых чеков в книге.

Как правильно прошить КУДиР

У Государства нет жестко регламентированных требований к процессу прошивки. Важно соблюдать лишь несколько условий: место сшивки должно быть опечатано и заверено, а страницы пронумерованы.

Прошить можно так:

- Складываем листы и делаем отверстия: иголкой, если документ небольшой, и дыроколом, если он толстый.

- Продеваем нитки или ленту и завязываем узел на тыльной стороне книги.

Этого достаточно, чтобы прошить.

Опечатать можно двумя способами:

- Берём небольшой листок и сгибаем его: узкая часть должна закрыть ленту/нитку со стороны первого листа, а широкая – сзади. Приклеиваем и пишем количество страниц прописью и цифрой, дату, ФИО заверившего. Можно поставить печать, если она есть. Также не забудьте расписаться. Будет лучше, если подпись расположится как на листе, так и на документе.

- Делаем отверстие в книге через все листы. Сквозь них продеваем нитки/ленту, делаем узел на задней стороне документа. Фиксируем концы листком бумаги, на котором пишем ту же информацию, что и в предыдущем способе.

Отображение доходов в книге по безналичному расчёту

Кассовый товарный чек выдается клиенту даже в случае безналичной оплаты товара или услуги. Комиссия за эквайринг в этом случае входит в общую сумму полученного дохода. К примеру, полученная прибыль в размере 20 т. р. с учётом вычета комиссии за проведение банковских операций 200 р., заносится в книгу доходов в полном объёме.

День и дата проведения банковской транзакции не учитывается в данном случае. В книгу вносится дата выдачи товарного чека покупателю. Для этого взаиморасчёт должен быть проведен в обязательном порядке между сторонами, товар был получен, а деньги списаны.

Некоторые нюансы работы с КУД

Точная периодичность внесения данных в КУД не установлена. При небольшом количестве операций лучше всего вносить данные на каждый полученный доход, то есть на каждую операцию.

Если же деятельность связана с розничной торговлей, то вносить в КУД каждый чек нерационально, так как это слишком трудоемкий процесс. В таком случае корректным будет внесение общей суммы выручки по итогам каждого дня.

ВАЖНО! Применение онлайн-касс не освобождает патентщика от ведения КУД.

В книге учета доходов отражается весь объем выручки, без исключения из этих сумм расходов. Например, банковская комиссия за эквайринг также должна попасть в КУД.

В связи с этим у предпринимателей-патентщиков часто возникает проблема с подтверждением доходов в целях получения пособий и субсидий. Никаких деклараций ИП на патенте не сдает. Полей и строк для указания расходов в КУД не предусмотрено, поэтому и свою реальную прибыль отразить в КУД нельзя. Исходя из этого, теоретически книгу доходов можно предоставить для подтверждения своего дохода, но данные, указанные там, будут трактоваться не в пользу налогоплательщика. Как лучше подтвердить свой реальный доход ИП на ПСН, надо узнавать в территориальном органе соцзащиты.

Какую отчетность сдает ИП на ПСН, мы рассказывали в статье «Отчетность ИП на ПСН — плюсы и минусы».

Какие доходы и как учитывать в КУД

В книге отражают доходы только от «патентных» видов деятельности по правилам, установленным налоговым законодательством и с учетом разъяснений контролеров (ст. 249, п. 2-5 ст. 346.53 НК РФ, Письмо Минфина от 28.12.2018 № 03-11-12/96212).

К примеру, в книге патентщика-розничного торговца нужно учесть все суммы, поступившие по договорам комиссии, включая комиссионное вознаграждение (Письмо Минфина от 11.12.2020 № 03-11-11/108679).

А если ИП в рамках «патентной» деятельности сдает в аренду нежилые помещения, то в КУД нужно внести суммы, поступившие в качестве возмещения убытков (ущерба, упущенной выгоды), неустоек (штрафов, пеней), а также компенсации при расторжении договора аренды по инициативе арендатора. Такие доходы признаются частью «патентного» дохода (Письмо Минфина от 10.10.2017 № 03-11-12/66090).

Доходы, полученные по иным видам предпринимательской деятельности в рамках других налоговых режимов, в книге учета доходов патентщика показывать не надо (Письмо Минфина от 25.01.2019 № 03-11-11/4350).

Так, если по договору перевозки предприниматель оказывает дополнительные услуги (например, по сортировке и погрузке продукции), то эти деятельность не попадают и должны облагаться по общей или упрощенной системе налогообложения. ИП на ПСН выручку от этих услуг в книге учета доходов не отражает (Постановление АС Волго-Вятского округа от 30.01.2019 по делу № А28-13889/2017).