Формирование ОЗ

Отрицательное значение рассчитывается по правилам п. 200.1 НКУ

как разница между суммой налогового обязательства (НО) отчетного (налогового) периода и суммой налогового кредита (НК) такого отчетного (налогового) периода. «Языком» декларации по НДС:

если в текущем периоде НК (стр. 17) больше НО (стр. 9), то полученное ОЗ в полной сумме указываем в стр. 19 НДС-декларации

Это и есть отрицательное значение налога за отчетный период (т. е. декларируем возникший «минус»). А вот перейдет ли ОЗ в следующие периоды, зависит от его движения ниже по строкам декларации по НДС.

Далее плательщик принимает решение, как распорядиться образовавшимся ОЗ, и в зависимости от такого решения, а также от суммы реглимита и состояния расчетов с поставщиками, заполняются строки раздела III декларации по НДС (далее — Декларации). А теперь об этом подробнее.

«Минус» по строкам НДС-декларации

Для начала нужно выяснить сумму регистрационного лимита (ΣНакл). Причем нам понадобится самое «свежее» значение реглимита на дату предоставления Декларации. Данное значение вписываем «в справочное окошко» стр. 19.1 — «сума, обчислена відповідно до пункту 2001.3 статті 2001 розділу V Кодексу на момент подання податкової декларації».

Имейте в виду: если лимит («окошко» в строке 19.1) окажется равен или больше ОЗ, то строку 19.1 оставляем пустой (то есть заполнено будет только «окошко»).

Вместе с тем «справочное окошко» стр. 19.1 подлежит заполнению всегда, если заполнена строка 19 декларации по НДС (см. 101.23 БЗ). А в стр. 19.1 вписываем именно сумму превышения стр. 19 над реглимитом из «справочного окошка».

Для суммы ОЗ, оказавшейся в строке 19.1, «одна дорога» — она может быть зачислена исключительно (!) в счет НК следующего периода,

поэтому ее сразу «спускаем» в строку 21 декларации по НДС (а оттуда — в стр. 16.1 декларации за следующий отчетный период).

В стр. 20 показывают ОЗ (в пределах лимита регистрации), которым плательщик должен распорядиться в текущем периоде. В эту строку переносят:

— значение стр. 19 (если стр. 19 ≤ лимита регистрации);

— собственно, сам лимит (стр. 19.1 «окошко»), то есть разницу: стр. 19 — стр. 19.1 (если стр. 19 > лимита регистрации).

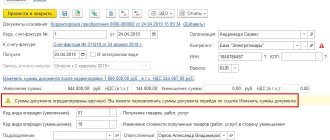

Схематично изобразить заполнение строк Декларации при заполненной строке 19 можно следующим образом (см. рисунок на с. 3).

ОЗ, которое вписалось в рамки реглимита, в первую очередь, направляем на погашение долга (в том числе отсроченного или рассроченного, п.п. «а» п. 200.4 НКУ

) при его наличии. Для этого заполняют строку

20.1 декларации по НДС (п. 4 п. 5 разд. V Порядка № 21

). Учтите: начисленные на такой долг (и не уплаченные) штрафы и пеня также подпадают под определение налогового долга (см.

пп. 14.1.39

и

14.1.175 НКУ

). Поэтому ОЗ в таком случае записывают в эту строку с учетом штрафов и пени (на наш взгляд, такой зачет можно рассматривать как уплату этих доначислений)*. Оставшаяся часть ОЗ может принимать участие в расчете бюджетного возмещения (БВ).

* Причем налоговики на сумму ОЗ, направляемую в погашение налогового долга по НДС, уменьшают плательщикам реглимит (см. письмо ГФСУ от 12.01.2016 г. № 349/6/99-99-19-03-02-15.). Однако с таким подходом можно спорить (см. «Налоги и бухгалтерский учет», 2021, № 44, с. 46).

В результате плательщик вправе принять решение о направлении использования только той суммы ОЗ, которая «вписалась» в размер лимита на дату предоставления Декларации и, соответственно, осталась после погашения налогового долга при его наличии (стр. 20 — стр. 20.1).

В зависимости от принятого решения дальше заполняем строки раздела III декларации по НДС. Указываем в строке:

— 20.2 — сумму ОЗ, которая (по заявлению плательщика) подлежит бюджетному возмещению (п.п. «б» п. 200.4 НКУ

). Плательщик может требовать возмещения на текущий счет (стр.

20.2.1) или в счет погашения обязательств/долга по другим платежам, уплачиваемым в госбюджет (стр. 20.2.2; подробнее см. с. 7);

— и /или 20.3, если ОЗ зачисляется в состав налогового кредита следующего отчетного (налогового) периода (такую сумму учитывают как переходящий «минус») (п.п. «в» п. 200.4 НКУ

). Из этой строки «минус» добавляем к значению в строке

21.

Имейте в виду:

плательщик сам решает, заявлять или не заявлять БВ, то есть обязательных требований при оплаченном НК непременно заявлять БВ нет (!)

Поэтому можно: заявить к БВ весь «минус» из стр. 20.2 (или его часть) либо вообще не заявлять БВ, а такой «минус» перенести на следующий период— в следующую декларацию, минуя стр. 20.2 (т. е. из стр. 20 — в стр. 20.3 и 21, а оттуда — в стр. 16.1 декларации следующего периода).

Напомним, «минус» в декларации можно заявлять к БВ сразу (то есть уже в первом периоде его возникновения, а не через период, как это было до 01.01.2015 г.). Причем БВ и ОЗ совсем не одно и то же. Ведь для того, чтобы «минус» «превратился» в бюджетное возмещение, необходимо соблюдать БВ-условия (п. 200.4 НКУ

). Но это уже другая история (подробно читайте на с. 7 этого номера).

Итак, если в декларации по НДС заполнена стр. 21 (т. е. возникло ОЗ, переходящее на следующий период в стр. 16.1), возникает необходимость составлять таблицу 1 приложения Д2.

Кроме того, есть еще одно основание обязательной подачи приложения Д2, когда правопреемник заявляет налоговый кредит на сумму ОЗ, полученного от реорганизованного юрлица. В таком случае могут быть задействованы таблица 2 (заявление реорганизуемого плательщика) и таблица 3 (заявление правопреемника) приложения Д2 (см. «Налоги и бухгалтерский учет», 2021, № 30, с. 24).

Отрицательный НДС-возвращать!

Указанное право налогоплательщика подтверждено постановлением Федерального арбитражного суда СЗО от 02.10.01. Федеральный арбитражный суд указал на то, что не может быть признан правильным довод налоговиков о том, что облагаемый НДС оборот должен определяться по цене не ниже таможенной стоимости ввезенного товара. Суд также определил, что при разрешении споров, связанных с определением цены товаров, работ, услуг для целей налогообложения, следует исходить из того, что указанная сторонами сделки цена может быть оспорена налоговым органом только в случаях, перечисленных в пункте 2 статьи 40 Налогового кодекса Российской Федерации (далее — НК РФ), а именно: по сделкам между взаимозависимыми лицами; по товарообменным (бартерным) операциям; при значительном колебании уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам в пределах непродолжительного периода времени. Следовательно, в иных случаях налоговый орган не вправе оспаривать для целей налогообложения цену товаров. Ниже приводится полный текст указанного постановления Федерального арбитражного суда СЗО.

ФЕДЕРАЛЬНЫЙ АРБИТРАЖНЫЙ СУД СЕВЕРО-ЗАПАДНОГО ОКРУГА ПОСТАНОВЛЕНИЕ от 2 октября 2001 года Дело N А52/545/2001/2 Федеральный арбитражный суд Северо-Западного округа в составе председательствующего Шевченко А.В., судей Зубаревой Н.А., Петренко А.Д., при участии от общества с ограниченной ответственностью «Ракурс» директора Павлова В.Н. (решение от 17.04.2000), от Инспекции Министерства Российской Федерации по налогам и сборам по городу Великие Луки Иванова С.В. (доверенность от 27.03.2001 N 08/41802), рассмотрев в открытом судебном заседании кассационную жалобу Инспекции Министерства Российской Федерации по налогам и сборам по городу Великие Луки на решение от 28.03.2001 (судьи Разливанова Т.А., Радионова И.М., Манясева Г.И.) и постановление апелляционной инстанции от 28.05.2001 (судьи Циттель С.Г., Тимаев Ф.И., Яковлев А.Э.) Арбитражного суда Псковской области по делу N А52/545/2001/2, УСТАНОВИЛ: Общество с ограниченной ответственностью ‘Ракурс’ (далее — ООО ‘Ракурс’) обратилось в Арбитражный суд Псковской области с иском о признании частично недействительным решения Инспекции Министерства Российской Федерации по налогам и сборам по городу Великие Луки (далее — налоговая инспекция) от 13.02.2001 N 01/1000 об отказе в привлечении ООО ‘Ракурс’ к налоговой ответственности. Решением суда от 28.03.2001 иск удовлетворен. Постановлением апелляционной инстанции от 28.05.2001 решение суда оставлено без изменения. В кассационной жалобе налоговая инспекция просит отменить судебные акты и отказать в иске, ссылаясь на неприменение судом норм материального права — пункта 4 статьи 4 и пункта 4 статьи 7 Закона Российской Федерации ‘О налоге на добавленную стоимость’. Законность обжалуемых судебных актов проверена в кассационном порядке. Кассационная инстанция не находит оснований для удовлетворения жалобы. Как видно из материалов дела, налоговая инспекция в результате выездной проверки соблюдения ООО ‘Ракурс’ таможенного и налогового законодательства за период с 01.05.2000 по 30.09.2000 выявила ряд нарушений. По результатам проверки составлен акт от 26.01.2001. Решением от 13.02.2001 N 01/1000, подписанным руководителем налоговой инспекции, отказано в привлечении ООО ‘Ракурс’ к налоговой ответственности. Однако налоговая инспекция уменьшила, по ее мнению, излишне предЪявленный к возмещению из бюджета налог на добавленную стоимость за третий квартал 2000 года на 2707649 рублей. По мнению налоговой инспекции, ООО ‘Ракурс’ в третьем квартале 2000 года занизило облагаемый налогом на добавленную стоимость оборот, поскольку в нарушение пункта 4 статьи 4 и пункта 4 статьи 7 Закона Российской Федерации ‘О налоге на добавленную стоимость’ неправильно его определило. Налоговая инспекция указала, что облагаемый налогом на добавленную стоимость оборот по реализации ввезенных импортных товаров должен быть определен по фактической цене реализации, но не ниже стоимости, равной таможенной стоимости с учетом таможенной пошлины, которая определяется таможней в соответствии с таможенным законодательством. В целях налогообложения ООО ‘Ракурс’ следовало исчислить налог на добавленную стоимость как с цены фактической реализации, так и с суммы разницы между таможенной стоимостью с учетом таможенной пошлины и фактической ценой реализации и данную сумму отнести на расчеты с бюджетом за счет собственных источников. Как следует из материалов дела и установлено судом, ООО ‘Ракурс’ в третьем квартале 2000 года осуществляло оптовую торговлю импортным товаром, приобретенным у по контракту от 11.05.2000 N 643/003, и предЪявило к возмещению из бюджета сумму отрицательной разницы налога на добавленную стоимость, образовавшуюся вследствие превышения сумм налога на добавленную стоимость, уплаченных таможенным органам при ввозе товара, над суммами налога, полученными от российского покупателя. Согласно пункту 2 статьи 7 Закона Российской Федерации ‘О налоге на добавленную стоимость’ сумма налога на добавленную стоимость, подлежащая внесению в бюджет предприятиями, занимающимися закупкой и (или) продажей (перепродажей) товаров, в том числе по договорам комиссии и поручения, определяется в виде разницы между суммами налога, полученными от покупателей за реализованные товары (работы, услуги), и суммами налога на добавленную стоимость, фактически уплаченными поставщикам и (или) таможенным органам по поступившим (принятым к учету) товарам, предназначенным для продажи, и материальным ресурсам (выполненным работам, оказанным услугам), стоимость которых относится на издержки производства и обращения. Пунктом 3 статьи 7 Закона Российской Федерации ‘О налоге на добавленную стоимость’ предусмотрен порядок возмещения из бюджета отрицательной разницы по налогу на добавленную стоимость. В пункте 19 Инструкции Госналогслужбы Российской Федерации от 11.10.95 N 39 ‘О порядке исчисления и уплаты налога на добавленную стоимость’ указано, что по ввозимым налогооблагаемым товарам (и сырью для их производства) после выпуска их в свободное обращение для последующей реализации налог на добавленную стоимость на всех стадиях прохождения и реализации товаров на территории России исчисляется в порядке, установленном для товаров отечественного производства. Таким образом, в данном случае действует общий порядок возмещения из бюджета налога на добавленную стоимость. Специальный порядок определения обЪекта обложения налогом на добавленную стоимость (с учетом скорректированной таможенной стоимости) применялся в соответствии с пунктом 1 статьи 4 Закона Российской Федерации ‘О налоге на добавленную стоимость’ до 01.01.99. Федеральным законом от 31.07.98 N 147-ФЗ ‘О введении в действие части первой Налогового кодекса Российской Федерации’ абзацы третий — девятый пункта 1 статьи 4 Закона Российской Федерации ‘О налоге на добавленную стоимость’ признаны утратившими силу. При разрешении споров, связанных с определением цены товаров, работ, услуг для целей налогообложения, следует исходить из того, что указанная сторонами сделки цена может быть оспорена налоговым органом в этих целях только в случаях, перечисленных в пункте 2 статьи 40 Налогового кодекса Российской Федерации (далее — НК РФ), а именно: по сделкам между взаимозависимыми лицами; по товарообменным (бартерным) операциям; при значительном колебании уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам в пределах непродолжительного периода времени. Следовательно, в иных случаях налоговый орган не вправе оспаривать для целей налогообложения цену товаров, работ, услуг, указанную сторонами в сделке (пункт 13 постановления Пленума Верховного Суда Российской Федерации и Пленума Высшего Арбитражного Суда Российской Федерации от 11.06.99 N 41/9 ‘О некоторых вопросах, связанных с введением в действие части первой Налогового кодекса Российской Федерации’). Суды первой и апелляционной инстанций, удовлетворяя иск ООО ‘Ракурс’, правомерно указали, что налоговой инспекцией в данном случае согласно статье 40 НК РФ в целях налогообложения должна быть принята цена товара, указанная сторонами сделки, поскольку доказательств обратного согласно пункту 2 статьи 40 НК РФ не представлено. Положения пункта 4 статьи 4 и пункта 4 статьи 7 Закона Российской Федерации ‘О налоге на добавленную стоимость’ применимы в данном случае при определении облагаемой налогом на добавленную стоимость базы по ввозимым на территорию Российской Федерации товарам для уплаты налога на добавленную стоимость таможенным органам. Судами первой и апелляционной инстанций дана оценка всем доводам ответчика по рассматриваемым вопросам, в том числе указанным в кассационной жалобе, поскольку в ней, по существу, он повторяет все то, на что ссылался ранее, и это отражено в принятых судебных актах. При таких обстоятельствах правовые основания для отмены судебных актов отсутствуют. Руководствуясь статьями 174 и 175 (пункт 1) Арбитражного процессуального кодекса Российской Федерации, Федеральный арбитражный суд Северо-Западного округа ПОСТАНОВИЛ: решение от 28.03.2001 и постановление апелляционной инстанции от 28.05.2001 Арбитражного суда Псковской области по делу N А52/545/2001/2 оставить без изменения, а кассационную жалобу Инспекции Министерства Российской Федерации по налогам и сборам по городу Великие Луки — без удовлетворения. Председательствующий ШЕВЧЕНКО А.В. Судьи ПЕТРЕНКО А.Д. ЗУБАРЕВА Н.А.

Заполняем приложение Д2

Общие принципы.Идея заполнения приложения Д2 сводится к тому, чтобы расшифровать ОЗ по периодам (!) его возникновения. Для этого служит таблица 1 приложения Д2.

«Изюминка», которая держит плательщиков в напряжении, в том, что порядок заполнения приложения Д2 законодательно не прописан ни в НКУ

, ни в

Порядке № 21

. Признают эту неурегулированность налоговики и в то же время предлагают свой вариант (

письмо ГФСУ от 22.07.2016 г. № 15908/6/99-99-15-03-02-15

).

В общем, на сегодняшний день существует два подхода заполнения приложения Д2, и отличаются они порядком определения периодов возникновения ОЗ. В любом случае, оба эти подхода имеют полное «право на жизнь» (подробно об этом см. «Налоги и бухгалтерский учет», 2021, № 13, с. 5).

Опишем ниже общие принципы заполнения таблицы 1 приложения Д2, опираясь на рекомендации контролеров (см. письма ГФСУ от 22.07.2016 г. № 24830/7/99-99-15-03-02-17

,

от 11.10.2017 № 2205/ІПК/16-31-12-01-34

, 101.23 БЗ):

1. Периоды возникновения ОЗ определяются в приложении Д2 в хронологической последовательности (о принципе хронологии ниже расскажем детальнее). Если в текущем периоде у вас впервые появилась строка 21, то периодом возникновения «первого минуса» будет такойтекущий (!) период.

2. Строка «Усього» графы 4 в приложении Д2 должна соответствовать строке 21 Декларации. Если в стр. 21 (в составе ОЗ) все еще «сидит» остаток «старых» переплат, возникших по состоянию на 01.07.2015 г., его отдельно выделяют в предпоследней строке «Залишок…» приложения Д2.

Напомним, что с переходом на спецсчета с 1 июля 2015 года суммы старых переплат «вливались» в ОЗ (увеличивали его) в декларации за июль/III квартал 2015 года (п.п. 3 п. 34 подразд. 2 разд. ХХ НКУ; письмо ГФСУ от 22.06.2015 г. № 22408/7/99-99-19-03-01-17

). Поэтому такая сумма (ее часть) до сих пор все еще может «болтаться» в декларациях в составе ОЗ. На этот случай для нее в Д2 отведена «своя» строка.

3. Если ОЗ отражаем на основании налогового уведомления-решения (НУР), которым увеличен остаток ОЗ, то в графе 2 таблицы 1 приложения Д2 в периоде возникновения ОЗ указываем месяц и год, в котором составлен НУР (см. 101.23 БЗ).

Принцип хронологии.Детализация ОЗ, которое переносится в состав НК следующего отчетного (налогового) периода, осуществляется только в части периодов его возникновения. Причем налоговики рекомендует заполнять графы таблицы 1 приложения Д2 к Декларации в хронологическом порядке возникновения сумм ОЗ, отраженного в графе 4 «Усього» таблицы 1 приложения Д2.

То есть, в первую очередь «убираем» самый старый «минус» (из строки 16.1 Декларации) из самых нижних строк приложения Д2, потом — следующий за ним и т. д.

В общем, ОЗ выбывает в хронологическом порядке его возникновения — «снизу вверх». Таким образом, «минус» в стр. 21 формируется, прежде всего, из «чистого» (стр. 17 — стр. 16.1) НК текущего (!) периода (не ОЗ, а именно НК). А уже потом, если стр. 21 больше «чистого» текущего НК, то по хронологии берем НК из предыдущих периодов в порядке убывания.

Рассмотрим на примере заполнение приложения Д2, ориентируясь на рекомендации фискалов. Исходные данные см. в табл. 1.

Таблица 1. Строки Декларации

На основании данных Декларации из таблицы 1 заполняем приложение Д2 (табл. 2).

Таблица 2. Приложение Д2

| № п/п | Периоды | ||||||||

| Май | Июнь | Июль | |||||||

| 2 | 3 | 4 | 2 | 3 | 4 | 2 | 3 | 4 | |

| 1 | 05 | 2018 | 10000 | 06 | 2018 | 8000 | 07 | 2018 | 5000 |

| 2 | 05 | 2018 | 3000 | ||||||

| Всего в гр. 4 | 10000 | 11000 | 5000 | ||||||

Май 2021 года. В Декларации за май появился первый «минус» (строка 21), поэтому, очевидно, что первый период возникновения ОЗ в приложении Д2 указываем май 2021 года (см. табл. 2).

Июнь 2021 года. ОЗ из Декларации за май «перетекает» в строку 16.1 Декларации за июнь (10000). Здесь сформировано ОЗ в сумме 11000 (строка 21 Декларации за июнь). Так как строка 21 (11000) больше «чистого» текущего НК за июнь 2018 года (8000), то сумма такого текущего кредита в полном объеме попадает в приложение Д2 как «свежий минус». Подлежит дальнейшей расшифровке в приложении Д2 оставшаяся сумма ОЗ, которая рассчитывается как разница между строкой 21 (11000) и текущим «чистым» НК (8000), а значит, оставшаяся часть ОЗ «родом» из мая составляет 3000 (11000 — 8000).

Июль 2021 года. Сформированное ОЗ на общую сумму 5000 (стр. 21 Декларации) меньше текущего «чистого» НК (10000), следовательно, в приложении Д2 отражаем всю сумму ОЗ (5000) с периодом возникновения июль 2021 года (см. табл. 2).

Другой подход сводится к сравнению строки 9 с текущим «чистым» кредитом (стр. 17 — стр. 16.1). Каждый отчетный период, в котором текущий «чистый» кредит превышает строку 9, считается периодом возникновения ОЗ.

Так, исходя из нашего примера, за май 2021 года приложение Д2 будет заполнено точно так же, как и при первом варианте (см. табл. 2).

В июне 2021 года в приложении Д2 показываем также два периода возникновения ОЗ. Но оставляем всю сумму ОЗ «родом» из мая 2021 года (10000) и добавляем ОЗ из июня 2021 года — 1000 (стр. 9 — — (стр. 17 — стр. 16.1)) за июнь 2021 года.

В приложении Д2 к Декларации за июль 2021 года остается ОЗ, возникшее в июне 2021 года (1000), и непогашенный остаток ОЗ, возникший в мае 2021 года (4000). В июле «минус» не возникает, поскольку строка 9 больше текущего «чистого» кредита (строка 17 — строка 16.1) такой Декларации.

Интересный момент. Отсутствие законодательного требования соблюдать хронологию позволяет плательщику погашать «минус» в любом ином порядке. То есть, выбрав выгодный для себя механизм, плательщик может всегда приберечь «нужный минус». Например, в будущем вы планируете заявить БВ и хотите сохранить «старенькое» ОЗ, которое «железно» подтверждено оплаченным НК (например, импортной таможенной декларацией). В таком случае в первую очередь можно погашать текущими НО более «свежий» минус, а «нужный минус» дальше «тянуть» в приложении Д2. В общем, принцип хронологии можно назвать условным, ведь никаких обязательных правил его соблюдения законодательно не установлено, а письма налоговиков носят всего лишь рекомендательный характер, с чем они, собственно, сами соглашаются (см. письмо ГФСУ от 11.05.2018 г. № 2082/6/99-99-15-03-02-15/ ІПК

).

Хотя, подход налоговиков, думаем, плательщику более выгоден, так как позволяет избежать проблем с давним ОЗ. Ведь раньше налоговики постоянно пытались «выкосить» старое ОЗ. Об этом ниже.

ОЗ не имеет срока давности

Напомним, срок давности, установленный п. 102.5 НКУ

, касается возврата излишне перечисленных сумм налога и/или их возврата из бюджета. А как вы хорошо знаете, ОЗ не является ни тем, ни другим.

Кроме того, срок давности начинает исчисляться с момента возникновения переплаты и/или с момента получения права на такое возмещение. Все дело в том, что ОЗ «перетекает» через строки Декларации (стр. 16.1 и стр. 21) из периода в период, то есть декларируется на протяжении каждого периода до ее полного погашения либо вплоть до аннулирования регистрации плательщиком НДС. Следовательно, отсутствует точка исчисления срока давности.

В целом налоговики соглашаются и позволяют плательщику заявлять БВ, сформированное за счет «старого» ОЗ, без оглядки на срок в 1095 дней. Однако при этом выдвигают условие — суммы НДС, из которых сформировано ОЗ, должны быть уплачены поставщикам товаров/услуг (см. письма ГФСУ от 05.01.2018 г. № 72/6/99-99-12-03-02-15/ІПК

,

от 16.03.2018 г. № 1054/6/99-99-15-03-02-15/ІПК

).

Действительно, ОЗ, состоящее из НК, сформированного при оприходовании товара, не оплаченного поставщикам, не может принимать участие в БВ, поскольку не выполняются условия признания такой суммы БВ (п. 200.4 НКУ

). Вместе с тем это вовсе не означает, что такая сумма не может продолжать учитываться в составе «перетекающего» ОЗ до полного его погашения налоговыми обязательствами.

К тому же мы убеждены, что этот вывод справедлив даже в том случае, если истекли 1095 дней по сделке, НК по которой сформировал такое ОЗ. Ведь далеко не всегда срок давности по сделке ограничивается 1095 днями (подробнее см. «Налоги и бухгалтерский учет», 2021, № 78, 2021, № 58, с. 92). Дело в том, что в НКУ

нет норм, которые требуют «убирать» ОЗ из Декларации с привязкой к какому-либо сроку, вообще.

А что касается корректировки «входящего» НК по полученному, но по истечении срока давности, так и по неоплаченному товару — это уже совсем другая история. Здесь следует рассматривать конкретные условия истечения срока давности по каждой отдельно взятой сделке, а не всей суммы ОЗ по Декларации. Более того, вопрос корректировки «входящего» НК достаточно спорный (см.«Налоги и бухгалтерский учет», 2021, № 57, с. 6).

выводы

- Плательщик вправе принять решение о направлении использования только той суммы ОЗ, которая «вписалась» в размер лимита на дату предоставления Декларации и, соответственно, осталась после погашения налогового долга при его наличии (стр. 20 — стр.20.1).

- Существует два подхода к заполнению приложения Д2, и зависят они от порядка определения периодов возникновения ОЗ. Плательщик может самостоятельно решить, какой подход использовать.

- Налоговики признают «старое» ОЗ, без оглядки на срок в 1095 дней. Правда, с «входящим» НК по полученным, но не оплаченным по истечении 1095 дней товарам (.

Сроки уплаты НДС в 2020 г.

Согласно ст. 174 НК РФ налогоплательщики должны уплачивать НДС не позднее 25-го числа ежемесячно в течение квартала, следующего за отчетным квартальным периодом. При этом нужно рассчитанную сумму налога разделить на 3 равные части. Если дата перечисления НДС выпадает на выходной день, то она переносится на ближайший рабочий день.

Сроки уплаты НДС в 2021 г. с учетом переноса из-за выходных дней следующие:

- 4 кв. 2021 г. — 27 января, 25 февраля, 25 марта;

- 1 кв. 2021 г. — 27 апреля, 25 мая, 25 июня;

- 2 кв. 2021 г. — 27 июля, 25 августа, 25 сентября;

- 3 кв. 2021 г. — 26 октября, 25 ноября, 25 декабря;

- 4 кв. 2021 г. — 25 января 25 февраля, 25 марта 2021 г.

Пример уплаты НДС

Компания рассчитала сумму НДС за 4 квартал 2021 г. в размере 53 461 руб. Следовательно, она должна заплатить ее тремя частями:

53 461 / 3 = 17 820,33 руб.

Поскольку частное от деления получилось с копейками, первые два платежа нужно округлить до целого числа — 17 820 руб. Эти платежи нужно было перечислить до 27 января и 25 февраля. И тогда третий платеж, который нужно заплатить до 25 марта 2021 г., равен:

53 461 — 17 820 — 17 820 = 17 821 руб.

Важно! Округление сумм НДС до целых рублей разрешено только при перечислении налога. В первичных и отчетных документах этого делать нельзя, в противном случае налоговая инспекция начислит штраф.

Компания имеет право перечислить всю сумму налога единовременно, например, в течение 1-го месяца после отчетного квартала. Главное условие — первый и второй платеж должны быть не меньше 1/3 рассчитанной суммы налога.