Чем опасны неправильные записи

Неверно составленные счета-фактуры и неправильные записи в книгах покупок и продаж приводят к разрывам по НДС (расхождениям). Их выявляет налоговая на камеральной проверке с помощью системы ПК АСК НДС-2, которая автоматически сопоставляет декларации контрагентов. Ошибки в учёте авансов приводят к тому, что из ФНС поступают требования пояснить завышение суммы к вычету.

Разрывы появляются, если сведения об операции, которые налогоплательщик отразил в Разделе 8 декларации по НДС (книге покупок), чтобы подтвердить право на применение налогового вычета, не совпадают со сведениями, которые должен был отразить поставщик налогоплательщика в Разделе 9 декларации по НДС (книге продаж). Это может быть ошибка в реквизитах, подача нулевой декларации или вообще непредставление. Еще разрыв может быть связан с несоответствием данных в декларации и приложениях налогоплательщика, в том числе из других периодов.

Бесплатно сдать декларацию по НДС через интернет

Когда выписывается счёт-фактура на аванс

Продавец составляет авансовый счёт-фактуру только при получении предоплаты. Алгоритм такой:

- Продавец получает аванс и регистрирует авансовый счёт-фактуру в книге продаж.

- Передаёт авансовый счёт-фактуру покупателю не позднее пяти календарных дней со дня получения денег (услуг/работ в счёт отгрузки).

- В момент передачи товаров (выполнения услуг), выставляет счёт-фактуру по отгрузке на полную стоимость товара или услуг, независимо от размера аванса.

- Восстанавливает сумму аванса в книге покупок.

Если суммы от заказчика поступали неоднократно, то по каждой полученной сумме счёт-фактура должен быть оформлен отдельно.

Пример. Если продавец получил аванс 10-го и 13-го числа, а услугу оказали 28-го числа того же месяца, то счёт-фактура должен быть выставлен дважды при поступлении сумм 10-го и 13-го числа, а также при отгрузке в счёт этого аванса на полную стоимость.

Покупатель на основании любого счёта-фактуры на аванс может воспользоваться правом на вычет по НДС.

Обменивайтесь счетами-фактурами в электронном виде

Счёт-фактуру на аванс можно не выставлять в четырёх случаях:

- Компания-поставщик получает деньги за товар, изготовление которого занимает больше 6 месяцев (п. 13 ст. 167 НК РФ);

- Покупатель не является плательщиком НДС, либо освобожден от уплаты этого налога (п. 3 ст. 169 НК РФ);

- Экспорт товара, облагаемого по нулевой ставке (Письмо Минфина от 10.01.2018 № 03-07-08/142);

- Аванс и отгрузка произошли в одном квартале, и перерыв между ними не превысил пяти календарных дней (Письмо Минфина от 10.11.2016 № 03-07-14/65759).

В случаях, когда аванс получен в одном налоговом периоде (например, 31 декабря), а отгрузка в счёт этого аванса состоялась в другом налоговом периоде в пределах пяти календарных дней с момента получения предоплаты (например, 2 января), продавец регистрирует счёт-фактуру на аванс в книге продаж за IV квартал, а счёт-фактуру, выставленный при отгрузке, — в книге продаж за I квартал.

Поддержка и помощь

Получать статьи на почту

При заключении договора поставщики все чаще требуют от покупателей внесения аванса. Это и понятно, так как предоплата является своего рода гарантией исполнения условий договора и одновременно подтверждением готовности сотрудничать с поставщиком.

Получив предварительную оплату, у поставщика появляется обязанность выставить счет-фактуру в адрес покупателя, а также исчислить и уплатить НДС в бюджет. Срок выставления документа равен 5 календарным дням.

«Авансовый» счет-фактура – документ налогового учета НДС, в котором налоговой базой является сумма полученной предоплаты, а налог определяется по расчетной ставке (20/120% или 10/110%).

В статье мы подробно рассмотрим способы выставления и особенности заполнения данных документов, а также поделимся секретом, как в 1С 8.3 провести оплату от покупателя и реализацию в его адрес в один день, не выставляя при этом «авансовый» счет-фактуру.

Способ 1

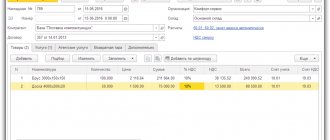

Переходим в раздел «Поступление на расчетный счет» («Банк и касса» — «Банковские выписки») (см. рис. 1).

Рис. 1. Раздел «Поступление на расчетный счет»

На основании этого документа создаем «Счет-фактура выданный» (см. рис. 2).

Рис. 2. Создание документа «Счет-фактура выданный»

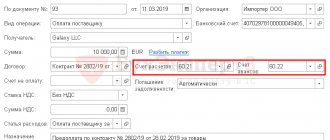

Самым простым способом удостовериться, что оплата является авансом, это перейти в «ДТ/КТ» и посмотреть корреспондирующие счета (см. рис. 3).

Рис. 3. Просмотр корреспондирующих счетов

Документ заполняется автоматически, но стоит особое внимание уделить строке «Платежный документ №» (см. рис. 4). Ведь неверное заполнение этой строки лишит покупателя права на вычет. Именно в «авансовом» счете-фактуры в обязательном порядке должны быть указаны номер и дата платежного документа. Если при оплате использовалась безденежная форма, то ставим прочерк.

Наименование товара в документе должно быть таким же, как указано в договоре. Если позиций много, то следует указать обобщенное наименование товаров. Например, офисная техника. Неверным будет использование слов «аванс» или «предварительная оплата».

Рис. 4. Наименование товара в документе и договоре

Проверяем правильность заполнения строк в печатной форме документа. Если все заполнено верно, то оригинал передаем покупателю.

Рис. 5. Проверка правильности заполнения

Способ 2

Существует еще один способ выставления счетов-фактур на аванс.

Переходим «Банк и касса» — «Счета-фактуры на аванс» (см. рис. 6).

Рис. 6. Счета-фактуры на аванс

Попадаем в групповую обработку «Регистрация счетов-фактур на аванс». Здесь реализована возможность выставления документов налогового учета НДС за период. Нажимаем кнопку «Заполнить», затем — «Выполнить».

По гиперссылке внизу экрана можно открыть список выданных счетов-фактур, а также установить нумерацию и выбрать способ регистрации.

Многие полагают, что у «авансовых» счетов-фактур непременно должна быть отдельная нумерация. Но это не так. Данные документы нумеруются в общем хронологическом порядке ( ). Префикс «А» в строку 1 также добавлять не стоит. Поэтому выбираем единую нумерацию для всех выданных счетов-фактур.

Если говорить про настройку способа регистрации, то в Налоговом Кодексе РФ нет норм, которые освобождают поставщика от составления «авансового» счета-фактуры. Поэтому, чтобы избежать претензий ИФНС, необходимо составлять налоговый документ, даже если отгрузка произошла в 5-дневный срок ( , ). Следовательно, настройка «Регистрируется всегда при получении аванса» будет соответствовать требованиям НК РФ.

Рис. 7. Регистрация счетов-фактур на аванс

На экране появляется уведомление о регистрации счетов-фактур.

Рис. 8. Уведомление о регистрации счетов-фактур

Проверим наличие сформированных программой документов, а также правильность их заполнения. Для этого перейдем «Продажи» — «Счета-фактуры выданные».

Рис. 9. Раздел «Продажи»

Наша счет-фактура появилась в списке выданных счетов-фактур.

Рис. 10. Счет-фактуры выданные

Способ 3

Еще один способ, реализованный в 1С 8.3, можно найти в помощнике по учету НДС.

Перейдем «Отчеты» — «Отчетность по НДС».

Рис. 11. Отчетность по НДС

Пункты регламентных операций являются обязательными к заполнению перед составлением налоговой декларации по НДС. Среди прочих, есть уже знакомая нам групповая обработка «Регистрация счетов-фактур на аванс».

Рис. 12. Групповая обработка «Регистрация счетов-фактур на аванс»

После того как мы рассмотрели все возможные методы выставления «авансового» документа по учету НДС, перейдем к обещанному секрету.

По авансовым платежам, полученным в день отгрузки, можно не составлять счета-фактуры и не начислять НДС. ИФНС не считают такие поступления авансом. Но нужно правильно отразить это в 1С.

Для этого документ «Реализация» должен быть проведен по времени, указанном в документе, хотя бы на одну секунду раньше, чем документ «Поступление на расчетный счет».

Как продавцу отражать авансы

Продавец обязан регистрировать счёт-фактуру в периоде, в котором получил предоплату (п. 3 Правил ведения книги продаж, утверждённых Постановлением от 26.12.2011 № 1137).

| Аванс | Отгрузка товара/услуг | Зачёт аванса | |

| Книга (регистрация СФ) | Книга продаж | Книга продаж | Книга покупок |

| Обязательность регистрации СФ | Обязательна | Обязательна | Обязательна |

| Момент регистрации СФ | В день получения аванса | В день отгрузки | В день отгрузки или любой день в течение трёх лет |

| КВО для СФ (наиболее используемый) | 02 | 01 | 22 |

| Указание контрагента в СФ | Покупатель | Покупатель | Сами себя |

| Раздел и строка сумм НДС в декларации | Раздел 3, стр. 070 | Раздел 3, стр. 010-050 | Раздел 3, стр. 170 |

Мы подготовили обзор типичных ошибок при составлении авансовых счетов-фактур

Как покупателю отражать авансы

В отличие от продавца, покупатель не обязан регистрировать счёт-фактуру на аванс и принимать НДС к вычету (ст. 171 и ст. 172 НК РФ). Чтобы воспользоваться вычетом, у покупателя должны быть подтверждающие документы: счёт-фактура, платёжный документ и договор, в котором прописано условие о предоплате.

| Аванс | Получение товара/услуг | Зачёт аванса | |

| Книга (регистрация СФ) | Книга покупок | Книга покупок | Книга продаж |

| Обязательность регистрации СФ | Не обязательна | Не обязательна | Если нет регистрации СФ по авансу — отсутствует восстановление |

| Момент регистрации СФ | В момент получения СФ на аванс | В любой день в течение трёх лет | В момент регистрации СФ при получении товара (услуги) |

| КВО для СФ (наиболее используемый) | 02 | 01 | 21 |

| Указание контрагента в СФ | Продавец | Продавец | Сами себя |

| Раздел и строка сумм НДС в декларации | Раздел 3, стр. 130 | Раздел 3, стр. 120 | Раздел 3, стр. 080 |

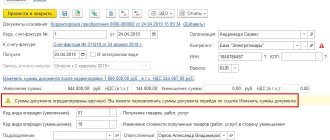

Ошибка № 3. Зачет аванса с ввода остатков.

Аванс введенный через ввод остатков зачитывается немного по особому. его сразу видно, в отчете, ввиду отсутствия параметров документа заказ

в расшифровке видим, что на 01.01.2013 у поставщика был долг перед нами, и он совершил нам оплату

При вводе остатков автоматически создаются не проведенные документы, , которые и можно использовать для зачтения остатков откроем документ поступления платежа.

видимо что необходимо признак аванса установить в «нет» и выбрать псевдо документ отгрузки (обращаю внимание, что этот документ без суммы и не проведенный. так как создан автоматически документом ввода остатков)

видим что долг зачелся

Важное замечание, бывает так , что в обще сумме долга, введенного при вводе остатков содержится несколько сделок. закрываемы затем несколькими платежами, в этом случае — необходимо зайти в документ ввода остатков и разбить общую сумму долга на суммы соответствующие этим сделкам введя их разными строчками, соответсвенно в документах поступления денег затем выбирать разные псевдо накладные.

Как оформить расторжение сделки и возврат аванса

Когда покупатель и продавец расторгают договор, по которому ранее был перечислен аванс, продавец возвращает предоплату покупателю.

Продавцу нужно зарегистрировать авансовый счёт-фактуру в книге покупок с КВО 22. В графе 7 «Номер и дата документа, подтверждающего уплату налога» ему следует указать реквизиты документов, которые подтверждают возврат авансового платежа. Тогда продавец вправе предъявить к вычету НДС, начисленный при получении предоплаты (п. 4 ст. 172 НК РФ).

Покупатель обязан восстановить и заплатить НДС в бюджет, если аванс был принят к вычету. При этом он должен зарегистрировать авансовый счёт-фактуру в книге продаж с КВО 21.

Автор: Светлана Огневская, эксперт Контур.Экстерна по НДС Подготовила Елизавета Кобрина, редактор

Применение ККТ при зачете аванса и предоплаты по онлайн-кассе

Второй чек понадобится выбить, когда покупатель получил то, за что заранее заплатил. Здесь тоже нужно использовать реквизит «признак способа расчета».

Важно! При оформлении по онлайн-кассе зачета аванса или предоплаты в графе «признак способа расчета» всегда следует указывать «полный расчет». В противном случае, если сумма конечной оплаты будет отличаться от предварительной, возникнут проблемы с проведением доплаты другими способами.

Далее в сумме расчета по чеку указывается, что оплата прошла не наличными или безналичными, а зачетом аванса (предоплаты). Онлайн-касса при оформлении чека поймет, что нужно списать внесенную в нее предоплату под состоявшуюся отгрузку.