УСН или упрощёнка – это налоговый режим, на котором работает больше половины представителей малого бизнеса. Выбирая эту систему, налогоплательщик получает простую отчётность, низкую налоговую ставку и возможность уменьшать налог за счёт уплаченных страховых взносов.

Особенно популярен вариант УСН Доходы у предпринимателей без работников, потому что при небольшой выручке налог может быть снижен полностью, т.е. до нуля. О том, как это сделать, показано на примерах ниже, но сначала читайте про основные особенности УСН 2018.

Самое главное про УСН 2021

На упрощённой системе есть два объекта налогообложения:

- доходы, стандартная ставка 6%

- доходы, уменьшенные на величину расходов, стандартная ставка 15%

Выбирать объект налогообложения можно только раз в год, поэтому надо заранее понимать, какие расходы по бизнесу у вас возможны. Если вы начали работать на УСН Доходы, где расходы не учитываются, а потом затраты у вас резко выросли, то перейти на УСН Доходы минус расходы можно будет только с нового года.

Стандартные налоговые ставки, указанные выше, могут быть снижены региональными законами до 1% на УСН Доходы и до 5% на УСН Доходы минус расходы. Например, в одном из регионов действует стандартная ставка 6% для УСН Доходы и всего 5% для УСН Доходы минус расходы, но только для строительства. Как видим, второй вариант выгоднее, даже если доля затрат невелика.

Устанавливая такие льготные ставки для отдельных видов деятельности, власти стремятся развить в своём регионе какое-либо направление, чаще всего это производство или строительство. Поэтому, прежде чем выбирать объект налогообложения на упрощёнке, изучите региональный закон, возможно, что по вашему виду деятельности действует льготная ставка. Узнать эти особенности можно в ИФНС или экономическом отделе местной администрации.

Основное ограничение для возможности применять упрощённую систему связано с размером полученных за год доходов. Изначально эта сумма составляла 60 млн рублей, но в период с 2021 по 2021 годы действует другой лимит – в 150 млн рублей.

Ещё одно важное ограничение установлено для численности работников — не более 100 человек. В принципе, большинство индивидуальных предпринимателей эти условия выполняют, поэтому вправе работать на упрощённом режиме.

Закон о новых онлайн-кассах в ИП в 2021 году – реалии и перспективы

На федеральном уровне принято несколько законов, регламентирующих деятельность ИП и ООО.

В соответствии с ФЗ-№54 и ФЗ-№290, переходный период для всех предпринимателей заканчивается 1 июля 2021 года.

До этого момента бизнесмены должны успеть:

- Приобрести новый, улучшенный, современный контрольно—кассовый аппарат, который будет соответствовать всем требованиям законов. Заметьте, что техника должна обязательно иметь доступ в Интернет, чтобы передавать информацию обо всех совершенных платежах оператору фискальных данных (ОФД) и в налоговую службу (ФНС). Кроме того, онлайн-касса должна действовать бесперебойно, слажено.

- Зарегистрировать купленную технику в ОФД и ФНС и заключить договор с оператором.

- Договориться с центром технического обслуживания об установке оборудования и дальнейшем обслуживанием ККТ.

- Начать использовать онлайн-кассу в работе.

Помните, что до середины 2021 года все предприниматели должны будут установить и начать применять в работе новое оборудование.

До 1 июля есть время у ИП, работающих по ПСН и ЕНВД.

А вот до середины 2021 года должны были установить технику все остальные ИП. Для них в 2021 году будет предусмотрен штраф, так как онлайн-ККТ не была установлена в срок.

Важно: если вы думаете, что сможете применять старую кассу в 2021 году, то это не так.

Все кассовые аппараты старого образца были сняты с учета налоговой службы летом 2021 года, даже без личного заявления или обращения.

Как платят налог на упрощённой системе

Налог, который платят упрощенцы, называется единый. НДФЛ и налог на прибыль на УСН не платят. НДС, кроме того, который уплачивают при ввозе товаров на территорию РФ, тоже не взимается. Основной налог рассчитывают по итогам календарного года и заплатить его предприниматели должны не позднее 30 апреля следующего года. Например, налог УСН за 2021 год надо заплатить не позже 30.04.2019.

Однако в течение года установлены отчётные периоды, по итогам которых надо заплатить часть налога как бы вперед, т.е. авансом. Эти платежи так и называются – авансовые. Крайние сроки их уплаты:

- за первый квартал — 25 апреля

- за полугодие — 25 июля

- за девять месяцев — 25 октября

Это официальное название отчётных периодов, связанное с методикой расчёта, а на практике проще считать, что авансовые платежи вносят за каждый квартал. Причём, вносить их надо, только если предприниматель получил в отчётном квартале доход. Если дохода не было, то и оплачивать ничего не надо.

Все авансовые платежи, которые были уплачены в течение года, учитываются при расчёте налога за год. Кроме того, каждый предприниматель, независимо от выбранного налогового режима, обязан платить страховые взносы за себя. Эти платежи тоже уменьшают размер налога.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Страховые взносы ИП 2021

Взносы за себя – это суммы, которые ИП оплачивает на свое пенсионное и медицинское страхование. До 2021 года взносы оплачивались в специальные внебюджетные фонды: ПРФ и ОМС, но затем функция их сбора была передана Федеральной налоговой службе.

Таким образом, страховые взносы в ПФР в 2021 году для ИП за себя не платят. На практике теперь используются другие понятия:

- взносы на обязательное пенсионное страхование (ОПС)

- взносы на обязательное медицинское страхование (ОМС)

Размер взносов ИП за себя устанавливается государством, и на 2018 год запланированы такие суммы: 26 545 рублей на ОПС и 5 840 рублей на ОМС. Крайний срок их уплаты – 31 декабря текущего года, однако удобнее оплачивать их частями, чтобы сразу уменьшать авансовые платежи.

Кроме этих фиксированных сумм, которые все предприниматели обязаны платить независимо от размера полученного в бизнесе дохода, есть ещё один дополнительный взнос. Он составляет 1% от годового дохода свыше 300 000 рублей.

Предположим, предприниматель заработал в 2021 году 830 000 рублей. Тогда дополнительный взнос составит (830 000 – 300 000 = 530 000) * 1%)) 5 300 рублей. Всего, вместе с фиксированной суммой страховых платежей ему надо перечислить в бюджет 37 685 рублей.

Дальше, как и обещали, мы покажем на примерах, как предприниматели платят налог УСН при разных объектах налогообложения. А тем, у кого всё же останутся вопросы или тем, кто хочет получить совет от профессионала, мы можем предложить бесплатную консультацию по налогообложению от специалистов 1С.

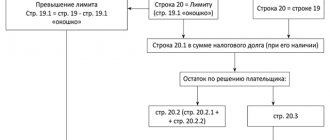

Расширен перечень случаев, при которых расчет по взносам считается непредставленным

Закон № 335-ФЗ дополнил пункт 7 статьи 431 НК РФ случаями, когда инспекция вправе посчитать расчет по страховым взносам несданным (п. 78 ст. 2 Закона № 335-ФЗ). Речь идет об ошибках в перечисленных ниже показателях и (или) несовпадениях этих показателей по каждому физлицу и по организации в целом:

- сумма выплат в пользу физлиц общая;

- сумма выплат в пользу физлиц в пределах базы по взносам на ОПС;

- база для расчета взносов на ОПС по дополнительному тарифу;

- сумма взносов на ОПС, исчисленных по дополнительному тарифу.

Перечисленные изменения действуют с 01.01.2018 (ч. 3 ст. 9 Закона № 335-ФЗ). Соответственно, их необходимо учитывать налогоплательщикам начиная с отчетности за 2021 год.

Ранее расчет по страховым взносам считался непредставленным, если сведения о совокупной сумме пенсионных взносов с выплат в пределах базы не совпадали с суммой этих взносов, начисленных по каждому физлицу (п. 7 ст. 431 НК РФ). Другими словами, в Приложении 1 Раздела 1 Строка 061 по графам 3, 4, 5 должна совпадать с суммами по строке 240 Раздела 3 за каждый месяц отчетного (расчетного) периода (см. письмо ФНС России от 19.01.2017 № БС-4-11/[email protected]).

Если налоговая инспекция посчитает расчет непредставленным, она уведомит об этом плательщика. В таком случае страхователю нужно в пятидневный срок (если уведомление выслано на бумажном носителе — в десятидневный срок) с даты направления уведомления представить скорректированный расчет. Тогда датой его представления будет дата сдачи первоначального расчета. Эти положения НК РФ остались без изменений (абз. 3 п. 7 ст. 431 НК РФ).

От редакции. В 1С:Лектории 01.03.2018 состоялась лекция «Порядок исчисления и уплаты взносов в 2021 году, подготовка к сдаче отчетности за I квартал 2021 год» с участием Л.А. Котовой (Минфин России) и экспертов 1С. С видеозаписьмю можно ознакомиться на сайте 1С:ИТС на странице 1С:Лектория.

Расчёт налоговых платежей на УСН Доходы

Для примера возьмем типичного предпринимателя, который сам оказывает бытовые услуги, например, пошив и ремонт одежды на дому. Расходы у него небольшие, потому что ткань и фурнитуру оплачивает заказчик, на аренду деньги тоже тратить не надо.

Доход в течение года нестабильный, есть круг постоянных заказчиков, которые заказывают вещи от случая к случаю. Тем не менее, за 2021 год доход от пошива и ремонта одежды составил 540 000 рублей. Посмотрим, сколько налогов и взносов надо с этого оборота заплатить, если ИП работает на УСН Доходы.

Для расчёта не будем использовать академическую формулу, потому что она сложна для новичков в учёте. Но тот вариант, который предложим, проще понять на практике, а все платежи будут точно такими же, как и по правилам учёта.

Итак, в течение года получено доходов:

- в 1 квартале – 83 000 рублей

- во 2 квартале – 119 000 рублей

- в 3 квартале – 52 000 рублей

- в 4 квартале – 286 000 рублей

Авансовый платеж за 1 квартал составил (83 000 * 6%) 4 980 рублей, однако в марте ИП заплатил за себя часть страховых взносов в таком же размере. Авансовый платеж полностью уменьшается на уплаченные взносы, поэтому ничего в бюджет перечислять не надо.

Аванс за второй квартал равен (119 000 * 6%) 7 140 рублей, при этом в мае уплачено взносов за себя на 7 000 рублей. Получаем, что авансовый платеж составит всего 140 рублей.

В третьем квартале рассчитанный авансовый платеж (52 000 * 6%) 3 120 рублей, при этом 3 020 рублей уплачено в качестве взносов в сентябре. Перечислить в бюджет в качестве аванса надо 100 рублей.

В последнем квартале предприниматель доплатил обязательные взносы с учётом уже оплаченных:

- всего фиксированная сумма взносов 32 385 рублей

- оплачено поквартально (4 980 + 7 000 + 3 020) = 15 000 рублей

- доплатил 17 385 рублей

Полная сумма единого налога за год равна (540 000 * 6%) 32 400 рублей, при этом из этой суммы вычитается 240 рублей авансового платежа и 32 385 рублей фиксированных взносов. Получаем, что сумма налога к уплате равна: 32 400 – 240 – 32 385 = -225 рублей, т.е. произошла переплата. Эту сумму можно зачесть в счёт будущих платежей или вернуть из бюджета. Но для этого надо писать заявление в ИФНС, поэтому такой небольшой переплатой можно и пренебречь.

А вот если бы ИП не платил взносы поквартально, то сначала он бы заплатил все рассчитанные авансовые платежи (4 980 + 7 140 + 3 120) на сумму 15 240 рублей. Потом, в декабре были бы оплачены взносы разовой суммой 32 385 рублей. При этом рассчитанный остаток налога к уплате составил бы (32 400 – 15 240) 17 160 рублей. Эта рассчитанная сумма уменьшается на уплаченные взносы (17 160 – 32 385

Чтобы такого не допускать, рекомендуем сразу же уменьшать рассчитанные авансовые платежи за счёт страховых взносов, уплаченных частями в течение года.

Что касается дополнительного страхового взноса в размере (540 000 – 300 000) * 1%) 2 400 рублей, то ИП вправе заплатить его и в следующем году – до 1 апреля. При этом дополнительный взнос будет уменьшать авансовый платёж, уплаченный за 1 квартал 2021 года.

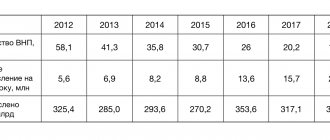

Страхи и надежды предпринимателей: о новых законах и деловом климате

Согласно исследованию IPT Group, почти 80% компаний, работающих в России, в последнее время ощутили рост давления из-за налогообложения. Большинство предпринимателей считают проблемы, связанные с налоговыми рисками (недобросовестность контрагентов и взаимозависимость сторон сделки, трансфертное ценообразование, применение пониженных налоговых ставок), серьезным препятствиям для развития своего бизнеса. Недавние законы, такие как переход на онлайн-кассы, принятые с формальной целью облегчить ведение бизнеса, оцениваются предпринимателями неоднозначно.

Ольга Косец, владелец швейного производства «Софиано»

Настроения у предпринимателей крайне пессимистичные. Кругом сплошной негатив и рассказы о том, что кто-то закрыл бизнес, а кого-то самого «закрыли» в СИЗО или взяли под домашний арест. Понятно, что многих, извинившись, вынуждены были отпустить за отсутствием состава преступления. Дело тут не в оставшемся осадке и неэтичных покушениях на справедливость, а в том, что, в первую очередь, пострадал бизнес — дело всей жизни, источник дохода как самого предпринимателя, так и наемных сотрудников, да и государственные интересы в виде недополученных налогов из-за вынужденного простоя-закрытия тоже в страдательном залоге.

Августовское предложение президента о запрете на изъятие серверов и жестких дисков компьютеров при проведении следственных мероприятий на предприятиях можно назвать единственным серьезным плюсом из множества законодательных нововведений.

Важно!

В конце февраля 2021 года стало известно о том, что Минюст разработал четкие поправки и дополнения к УПК. Эти поправки регламентируют деятельность правоохранительных органов в случаях, когда фирма или отдельный предприниматель подозреваются в совершении экономических преступлений (мошенничество, растрата, отмывание денег и др.). Речь идет о дополнении ст. 164 УПК («Общие правила производства следственных действий») нормой, запрещающей применять меры, которые приводят к приостановке деятельности юрлиц и предпринимателей, «включая необоснованное изъятие электронных носителей информации».

Ст. 177 УПК («Порядок производства осмотра») предполагается дополнить специальной частью, по которой «изъятие, выемка электронных носителей информации в ходе осмотра помещения, жилища» по экономическим составам преступлений «допускаются только при наличии данных», что содержание информации «на электронных носителях может иметь значение для уголовного дела». Однако за следственными органами сохранится право на копирование информации в присутствии ее обладателя и понятых.

Бизнесменам сегодня как никогда тяжело. Небывалый спад покупательского спроса, самый, пожалуй, сокрушительный за всю историю российского предпринимательства, требует нового, более вдумчивого и просчитанного подхода, адекватных законодательных решений и конструктивных поправок.

Однако у нас количество подписанных нововведений по-прежнему не переходит в качество. Например, Закон об онлайн-кассах, принятый для упрощения и структуризации розничной торговли, в результате сделал это звено, мягко говоря, стрелочником. Владельцы объектов розничной торговли, помимо незапланированных трат на приобретение, установку и обслуживание ККТ, вынуждены вбивать массу информации в чек, то есть держать ответ за всех производителей и логистов.

Утешение в виде заверений о минимизации фискальных проверок абсолютно не впечатляет в связи с бесконечными финансовыми расходами и перманентной борьбой с интернет-провайдерами. Долгожданный закон о банкротстве, упрощающий казуистичность процедур, — слабое утешение для собственников компаний, испытывающих панический страх перед будущим.

Сейчас народ не спешит открывать свой бизнес и, может быть, впервые искренне сочувствует случайным «щепкам» в великой борьбе с лесом коррупции. Однако мало кто говорит вслух о монополизации бизнеса, аффилированного с государственными структурами, его регулярных победах в тендерах и получении самых выгодных госзаказов. И это все на фоне нарушенных полных циклов во всех сферах экономики, кроме, разве что, аграрного комплекса.

Моему швейному предприятию «Софиано» более 20 лет.

Сегодняшние проблемы ни в какое сравнение не идут со сложностями мутных постперестроечных времен. Ведь если разобраться, вся наша отечественная продукция весьма условно может считаться российской.

Работаем на импортном оборудовании, используем турецкие ткани и китайскую фурнитуру, даже этикетки со своим товарным знаком, которые гордо пришиваем на готовое изделие, заказываем заграничным контрагентам. И так во всем.

Часто задаваемый журналистами вопрос о том, какие нужны сегодня законы для развития МСП, считаю риторическим. И не потому, что нет конкретики, а потому что несколько лет подряд на всех столичных и региональных деловых площадках, федеральных телеканалах и мегафорумах мы, предприниматели, постоянно говорим о необходимости принятия закона о франчайзинге, который бы во многом пресек активность мошенников, поднимаем вопрос об актуальности внесения поправок к закону о торговле, практически открыто, системно и последовательно лоббирующем интересы крупного бизнеса в ущерб объектам нестационарной торговли, выслушиваем заверения о заинтересованности в развитии МСП-кластера и пребываем в тревожном ожидании новых законодательных инициатив.

Елена Васильева, генеральный директор «Форос-Аудит»

В сфере частного бизнеса вращаюсь давно. Сначала как наемный работник, теперь как индивидуальный предприниматель. Уже не первый год жизнь бизнеса все усложняется и усложняется. Контроля со стороны ФНС и других органов стало больше: увеличилось количество отчетных форм, переписка с органами значительно возросла, требуются то пояснения, то документы, стали больше контролировать, просматривают расчетные счета.

За последний год ситуация ухудшилась, и для многих критически. ФНС получила больше свободы для воздействия на налогоплательщиков.

Расширился список штрафов за нарушение сроков, непредставление требуемых документов, неподтверждение требований. Штрафуют за все, блокируют счета, работа не отлажена.

Изменений много, и сами надзирающие органы не поспевают за изменениями: часто отчеты не принимаются, потому что ФНС еще не обновила базы. Ужесточение контроля — это еще полбеды, в свете постоянных изменений в ФНС и ПФР сами не знают, как поступать в той или иной ситуации и предпочитают никак не поступать, дабы не получить уже от тех, кто их контролирует.

Не сказала бы, что меня что-то из законов воодушевляет, потому что удавка затягивается, но и страха перед грядущими изменениями не испытываю, буду решать проблемы по мере их поступления.

Станислав Грушевский, директор по маркетингу центра мониторинга и анализа «Смимонитор»

В нашей отрасли мониторинга и аналитики было принято несколько законопроектов, регулирующих деятельность СМИ и непосредственно повлиявших на нашу работу специализированного сервиса по мониторингу.

В первую очередь, мы следили за Федеральным законом от 23.06.2016 № 208-ФЗ «О внесении изменений в Федеральный закон ”Об информации, информационных технологиях и о защите информации”», более известный как закон об агрегаторах, который вступил в силу с 1 января 2021 года. Фактически он начал действовать позже, так как только зимой Роскомнадзор обнародовал реестр новостных агрегаторов. В результате законопроекта агрегаторы отказались от сотрудничества со многими изданиями, особенно это заметно у Яндекс.Новостей.

Важно!

23 июня 2021 года президент подписал Федеральный закон от 23.06.2016 № 208-ФЗ, который дополнил Федеральный закон от 27.07.2006 № 149-ФЗ «Об информации, информационных технологиях и о защите информации» положениями, устанавливающими правовой статус владельца новостного агрегатора.

В соответствии с ч. 1 ст. 10.4 Федерального закона № 149-ФЗ владелец новостного агрегатора — это владелец программы для электронных вычислительных машин, владелец сайта и (или) страницы сайта в сети «Интернет», которые используются для обработки и распространения новостной информации на государственном языке РФ, государственных языках республик в составе РФ или иных языках народов РФ, на которых может распространяться реклама, направленная на привлечение внимания потребителей, находящихся на территории РФ, и доступ к которым в течение суток составляет более 1 млн пользователей сети «Интернет».

Владелец новостного агрегатора обязан:

- соблюдать требования российского законодательства при обработке и распространении новостной информации;

- хранить в течение шести месяцев распространенную им новостную информацию, сведения об источнике ее получения, а также сведения о сроках ее распространения;

- обеспечить доступ Роскомнадзора к информации.

В рамках установленных полномочий Роскомнадзор ведет реестр новостных агрегаторов.

Также из-за ужесточившихся требований (ФЗ «О СМИ») многие перестали регистрироваться в качестве СМИ, хотя по сути выполняют именно такие функции. Это хорошо заметно в сфере IT — например, очень популярные vc.ru или rb.ru не являются официальными СМИ. Многие издания по криптовалютам, которые сейчас появились на волне популярности темы, также не являются СМИ.

С одной стороны, данные законы «сыграли» нам в плюс — пользователям стало сложнее отслеживать информационную повестку, упоминания нужных лиц и компаний в прессе, поэтому они стали чаще обращаться к специализированным платным сервисам и компаниям вроде нашей.

С другой стороны, на нас теперь в некотором смысле лежит функция Роскомнадзора: при поиске источников все меньше приходится ориентироваться на формальную сторону дела (зарегистрировано издание или нет), а все больше вручную добавлять сайты, которые по факту являются СМИ и имеют значительное влияние, но формально находятся за рамками существующего законодательства.

Александр Колесников, директор

Не сказал бы, что возросло давление со стороны налоговой, зато со стороны банков контроль за оборотом денежных средств возрос. Любой подозрительный с точки зрения банка платеж или поступление может просто «заморозиться» на продолжительное время. И неважно, что тебе нужно срочно заплатить за товар, неважно, что у тебя просто горят сроки и капают пени за просрочку. В это время банк «разбирается». При этом ты показываешь все документы на товар, показываешь документы, кому ты этот товар отгружаешь, а тебя еще просят внести авансовый платеж в налоговую (банк заставляет внести аванс в налоговую с суммы поступления, но какое отношение он имеет к налогам, никто не понимает), а сроки разморозки сумм никто не называет. Обычно это занимает около месяца, а месяц простоя для предпринимателя — это просто смерть для бизнеса.

Основная проблема — это недобросовестность контрагентов. При возникновении конфликта с налоговой блокируются счета контрагента, отгруженный товар и денежные средства, переведенные контрагентом за товар и услугу в другую организацию.

Налоговая не оставила нам выбора, теперь мы должны обязательно проверять, с кем мы работаем, так как цепочка «случайных» контрагентов может отразиться и на нас. Мы используем программы для проверки добросовестности контрагентов, узнаем, с кем еще они работают, и звоним поставщикам/покупателям для уточнения качества выполняемых услуг.

Быстрая проверка и подбор контрагентов. Важнейшая информация о любой компании в одном окне

Попробовать

На данный момент с открытием организации для ведения бизнеса проблем практически нет. Все открывается за два-три дня. Выбирается банк для безналичного приема и оплат. Однако барьеры есть — в первую очередь, это низкая финансовая грамотность людей, непонимание того, что такое бизнес и из чего он состоит. Без знания базовых функций ведения бизнеса очень легко люди загоняют себя в долги перед государством, поставщиками, клиентами.

У нас нет культуры и образования для начала ведения бизнеса, в этом я вижу главную проблему.

Рынок IT-услуг специфичен. Руководители крупных организаций не всегда понимают, для чего нужно развивать у себя в организации IT-инфраструктуру. Много времени уходит на обучение людей тому, зачем нужно автоматизировать процессы в организациях. Только при смене текущего руководящего состава, а это руководители 45-60 лет, рынок IT, а следом качество и рентабельность занятых в нем организаций будут подниматься. Рентабельность нашего бизнеса сейчас — 5-6%.

Все законодательные изменения, касающиеся ведения бизнеса, влияют на развитие нашего бизнеса положительно, но техническая часть реализации стороны, которая контролирует сам процесс новшества, всегда хромает. Как и произошло с онлайн-кассами: закон вступил в силу, но не обеспечил качественный и безболезненный переход. Проблемы с ФН, проблемы с софтом для касс, проблемы с самими кассами (сбои в работе) негативно отразились на клиентах и на нашем бизнесе.

Пользуйтесь всеми возможностями Контур.ОФД бесплатно до трех месяцев и выполняйте требования 54-ФЗ!

Узнать больше

Изменилось понимание предпринимательства в России. На самом деле как таковых ограничений никто не вводит, но вам просто не дадут много заработать. Вы не сможете взять хороший проект, не поделившись с кем-то, вам постоянно нужно что-то доказывать клиентам, повышать их уровень образованности в IT-сфере, что тоже накладно. За каждый заработанный рубль вы должны дать полный отчет в налоговую, за каждый снятый рубль в банке вы должны доказать банку, что эти денежные средства на целевое использование. Поэтому вместо развития бизнеса в России предприниматели вынуждены придумывать разные схемы для зарабатывания денег, а не работать ради работы.

Артем Юдкин, советник председателя правления в «СЭЦ Модернизация»

Мы отслеживаем настроения различных групп бизнес-сообщества, отражающих реакцию на государственное регулирование экономики.

Одним из ожиданий в начале года стала попытка систематизировать и урегулировать неналоговые платежи. Большинство предпринимателей, связанных с реальным сектором экономики, отмечали, что неналоговые платежи (например, утилизационный сбор, сбор с большегрузных автомобилей) составляют не меньшую нагрузку на них. Однако в настоящее время законопроект не внесен в Госдуму, а принятая только в августе дорожная карта по систематизации неналоговых платежей позволяет отложить фактическое начало работы закона минимум на полгода.

Не менее важным для предпринимателей остается контрольно-надзорная нагрузка, которая существенно не снижается в части внеплановых проверок, хотя новый риск-ориентированный подход к контрольно-надзорной деятельности преследует снижение как плановых, так и внеплановых контрольных мероприятий.

Оценка финансового состояния и предупреждение о проверках ФНС, ПФР, ФСС, Роспотребнадзора и др.

Узнать больше

Пожалуй, чаще всего предприниматели отмечают общую настороженность в связи с нестабильностью и непредсказуемостью экономических решений. Наиболее проблемным вопросом является отсутствие единой комплексной позиции по поддержке малого и среднего предпринимательства, а решения, устанавливающие новые обязательные требования, лишь дают повод задуматься о потенциальном увеличении административного давления на бизнес.

Проведенный ранее эксперимент с ЕГАИС в сфере алкогольного бизнеса показывает, что внедрение такой системы может также распространяться на оборот других товаров, в первую очередь продовольствия. Такие ожидания заставляют некоторых предпринимателей задуматься о вопросе будущих внедрений обязательных учетных систем и в их сферах работы.

Важно!

С 1 июля 2021 года каждый этап жизненного цикла и перемещения продуктов животного происхождения будет фиксироваться в федеральной государственной информационной системе (ФГИС) «Меркурий». Согласно ФЗ от 13.07.2015 № 243 «О внесении изменений в Закон РФ „О ветеринарии“», все компании, участвующие в обороте товаров животного происхождения, обязаны перейти на электронную ветеринарную сертификацию через ФГИС «Меркурий». Это производители и дистрибьюторы товаров, поднадзорных Госветконтролю — мясокомбинаты, птицефабрики, молочные заводы, производители морепродуктов, а также логистические центры, торговые сети и розничные магазины.

Как работать во ФГИС «Меркурий» и как подготовиться к изменениям?

В целом настроение предпринимателей можно охарактеризовать как переходное от недоверия к ожиданию, во многом связанное с приближающимся новым политическим циклом, в рамках которого можно предполагать введение существенных реформ в сфере государственного регулирования экономики.

Сергей Назаров, директор «Синта-Промо»

У нас малый бизнес, нет никаких серых схем с НДС и чем-то подобным, поэтому особого роста давления именно из-за налогообложения мы не заметили.

90% контрагентов платят за услуги нам, а не наоборот. Поэтому с нашей стороны риски невелики. Мы ограничиваемся простой проверкой клиента по ЕГРЮЛ, а также следим, чтобы договора и акты были вовремя подписаны.

У нас был один кейс, когда мы получали государственную поддержку по одному проекту. Больше в таких программах мы не участвуем — в первую очередь из-за сложностей с отчетностью. Как правило, государственный грант — целевой, и смета расходов жестко прописана и не может быть скорректирована, а заранее распланировать идеальную смету по проекту, тем более по стартапу, можно только в идеальном мире.

Вообще IT — уникальная сфера бизнеса в смысле господдержки. Когда чиновники спрашивают нас, айтишников, «чем государство может вам помочь?», то мне кажется, что они ожидают ответа наподобие «было бы здорово, если бы государство чаще выступало в роли заказчика». В самом деле, госзаказ — это лакомый кусок для многих отраслей экономики. Но в случае с IT ответ обычно другой: «Хотите помочь — не мешайте». И это правда: мощные российские IT-, «Лаборатория Касперского», 1С) достигли успеха в тот период, когда IT не было излишне зарегулировано государством.

Наиболее значительные препятствия для развития бизнеса в России — это бюрократия, высокие налоги в социальной сфере (НДФЛ, соцвзносы). Чтобы стимулировать развитие малого бизнеса в России, надо максимально упрощать отчетность, снижать уровень контроля и налоговую нагрузку.

Сейчас, строго говоря, системно ничего не поменялось, но предприниматели перестали занимать выжидательную позицию (поняли, что пассивно ждать чего-то бессмысленно) и стали постепенно наращивать деловую активность. Поэтому в целом на текущий момент состояние удовлетворительное.

Я не могу припомнить никаких положительных нововведений, а вот ужесточение санкций за нарушение Федерального закона № 152-ФЗ о персональных данных и переход на онлайн-кассы принес очень большой стресс для многих наших клиентов. Самое плохое, что зачастую непонятны механизмы исполнения законов, и в случае с онлайн-кассами и ФЗ о персональных данных это особенно заметно — у бизнеса больше вопросов, чем ответов, и это добавляет уровень стресса.

Сервис оператора фискальных данных

- Онлайн-передача чеков в ФНС

- Регистрация касс через интернет

- Аналитика по фискальным данным

Узнать больше

В IT-секторе деловой климат в целом в норме. Это связано с тем, что мы находимся «на острие прогресса» и нам и коллегам по рынку постоянно открываются новые ниши и инструменты, которые еще не так сильно зарегулированы государством.

За последний год настроение изменилось в сторону умеренного оптимизма, но это связано скорее с эмоциями, чем с логикой, ведь нельзя вечно ждать плохого.

А вот среди клиентов преобладает пессимизм, особенно в реальном секторе — в бизнесах, связанных с производством и поставками.

Мы даже не пытаемся работать за рубежом, поскольку от наших коллег по рынку знаем несколько кейсов — там больше издержек и стресса, чем прибыли. У нас очень неподъемное регулирование в сфере ВЭД.

Дмитрий Лукьянов, основатель продюсерского центра DLSHOW

Из организационных форм на данный момент я выбрал ИП, хотя ранее создавал и юридические лица. Живется в целом сейчас довольно комфортно: все фискальные требования власти понятны, фонды и размеры платежей известны, интернет работает на славу — сайты фондов, налоговиков, госуслуги и пр., вся информация поступает оперативно. Я даже пользуюсь интернет-бухгалтерией, что значительно упрощает жизнь и снижает расходы на содержание счета.

Безусловно, при обращении в органы лично возникает ощущение, что «гайки закручивают». Но я даже сторонник подобных процессов, поскольку налоги — это важный источник государства. Однако в нашем случае это делается не всегда по-человечески.

Поделюсь кейсом. После уплаты налогов за один из последних годов через пару лет я получаю требование об уплате штрафа за несвоевременную подачу декларации. Штраф, к слову сказать, в несколько раз превышает средний доход по Москве.

В ПФР меня встречает сотрудница уже в солидном возрасте, но моложавая, модная — очки в красной роговой оправе, браслеты и серьги известной марки. Нескольких приятных приветственных фраз. На мой вопрос «Почему?» она отвечает с чувством собственного достоинства: «Зато посмотрите, как мы вас быстро научили!».

Дама заглянула в компьютер, что-то откуда-то куда-то вставила. Вопрос был решен довольно быстро — никакой ошибки не было. «Испугали!», – заметил я. За мной стояла очередь примерно из 30 ипэшников, получивших подобные «письма счастья».

Владислав Варшавский, управляющий партнер

Мы испытываем давление из-за налогообложения, равно как и наши клиенты, которых мы консультируем. Это можно объяснить внесением значительных изменений в налоговое законодательство. В основном последние изменения связаны с ужесточением отношения фискальных органов к налогоплательщикам и усилением налогового администрирования. Давление налоговых органов, а также негативной судебной практики по налоговым спорам ощущается сильнее.

Для каждого бизнеса наиболее значимые проблемы будут разными. Для малого и среднего бизнеса, которые должны являться основой экономики, наибольшую проблему представляют вопросы применения разных налоговых режимов, например, общего режима и упрощенного. Для крупного бизнеса проблемой являются вопросы, связанные со взаимозависимостью лиц, а также трансферным ценообразованием.

В любом случае острой для любого бизнеса является вопрос недобросовестности контрагентов. Это обусловлено отсутствием четких критериев, они размыты, а также невозможностью оперативно отслеживать изменения в положении контрагента. Можно начинать работу с контрагентом, который не подпадает под критерии недобросовестного, но в процессе длительной работы он может таким стать.

Проверка контрагента сегодня уже не право предпринимателя, а его обязанность. Прежде всего потому, что неисполнение недобросовестным контрагентом обязательств влечет не только неполучение дохода, непоставку товара, неоказание услуги, но и является причиной претензий налоговой службы к предпринимателю.

Для проверки мы пользуемся открытыми источниками информации: сайтом ФНС РФ, данными по судебным делам, в которых участвует контрагент, сайтом ФССП, Единым федеральным реестром сведений о банкротстве.

Нельзя выделить какую-либо одну проблему, существует комплекс проблем. Отсутствие прогнозируемого роста экономики — одна из важнейших проблем. Законодатель чрезвычайно часто меняет правила игры, особенно в сфере налоговых правоотношений. Также следует отметить ухудшающуюся динамику рассмотрения споров с государственными органами в судах.

Задача государства — выработать условия для успешного развития предпринимательства в правовом поле, создать предпосылки для запуска и успешной работы бизнеса, развития и стимулирования, прежде всего, малого и среднего бизнеса.

Как таковых административных барьеров для начала ведения бизнеса нет. Барьеры появляются в процессе ведения деятельности. Наиболее часто встречающиеся — нарушение требований Кодекса РФ об административных правонарушениях. Миграционные вопросы, трудовые правоотношения, отходы, спецоценка условий труда, уведомление военкоматов, защита персональных данных — это лишь малая часть обязанностей рядового предпринимателя, за неисполнение которых он может быть привлечен к существенному денежному штрафу вплоть до приостановки деятельности предприятия.

Финансовое положение бизнеса нельзя назвать стабильным в полной мере, на это влияет множество факторов. Эффект от введения в действие каких-либо законопроектов проявляется не сразу.

Как мне кажется, одно из наиболее значимых изменений, которые повлияют на деятельность коммерсантов, — это передача полномочий ФСС по администрированию страховых взносов в ведение Федеральной налоговой службы РФ.

Не могу сказать, что деловой климат в нашей сфере можно назвать позитивным. Очевидно, что устойчивая тенденция развития сферы услуг пока не сложилась: с одной стороны, у бизнеса и частных клиентов всегда будут юридические проблемы, для решения которых требуется профессиональный консультант, с другой стороны, клиенты не торопятся расставаться с деньгами, пытаясь разрешить имеющуюся проблему на первоначальном этапе самостоятельно, своими силами. Имеющиеся трудности не являются фактором, способствующим снижению интереса к предпринимательству. Становясь предпринимателем, необходимо отдавать себе отчет о возможных рисках и сложностях.

Подписывайтесь на наш канал в Telegram, чтобы узнавать обо всех самых важных изменениях, которые касаются бизнеса!

Расчёт налоговых платежей на УСН Доходы минус расходы

У тех упрощенцев, которые выбрали этот объект налогообложения, порядок уменьшения налога другой. Уплаченные за себя страховые взносы не уменьшают рассчитанный налог, а просто учитываются вместе с другими расходами ИП.

Для примера возьмём предпринимателя, открывшего небольшую торговую точку. Расходы у него уже существенные: закупка товара, аренда помещения, транспортные расходы и др. Налоговая ставка стандартная – 15%.

В таблице пропишем доходы и расходы ИП по кварталам. Взносы, уплаченные за себя поквартально, будем указывать отдельно.

| Период | Доходы | Расходы, без взносов | Уплаченные взносы |

| 1 кв. | 320 000 | 243 000 | 6 500 |

| 2 кв. | 382 000 | 196 000 | 10 000 |

| 3 кв. | 158 000 | 84 000 | 3 000 |

| 4 кв. | 570 000 | 310 000 | 12 885 |

| Всего | 1 430 000 | 833 000 | 32 385 |

Считаем авансовые платежи к уплате:

- за первый квартал – (320 000 – 243 000 – 6 500) * 15% = 10 575 рублей

- за второй квартал – (382 000 – 196 000 – 10 000) * 15% = 26 400 рублей

- за третий квартал – (158 000 – 84 000 – 3 000) * 15% = 10 650 рублей

Рассчитанные налоги для ИП в 2021 году из нашего примера составят (1 430 000 – 833 000 – 32 385) * 15% = 84 692 рубля, но из этой суммы уже уплачено авансом 47 625 рублей. Доплатить надо ещё 37 067 рублей.

А вот расчёт дополнительного страхового взноса, который будет уплачен уже в следующем году, ведётся от всех доходов без учёта расходов, т.е. (1 430 000 – 300 000) * 1% = 11 300 рублей. Несправедливость такого подхода уже отметил Верховный суд, однако необходимые изменения в НК РФ до сих пор не внесены.

Устранены несоответствия по ОКВЭД для возможности применения пониженных взносов при УСН

Организации и индивидуальные предприниматели, применяющие УСН, вправе платить взносы по пониженным тарифам, если их основной вид деятельности в соответствии с ОКВЭД поименован в подпункте 5 пункта 1 статьи 427 НК РФ.

До недавнего времени перечень видов деятельности в НК РФ соответствовал перечню из ОКВЭД1. Однако этот классификатор с 01.01.2017 утратил действие. Вместо него применяется ОКВЭД2, в котором виды деятельности названы и сгруппированы иначе.

По этой причине многие плательщики в 2021 году, продолжая вести тот же «льготный» вид деятельности, лишились права на пониженные тарифы, так как в новом ОКВЭД2 такая деятельность входила в состав иных групп (подгрупп, разделов), в отношении которых не они применялись.

С 27.11.2017 подпункт 5 пункта 1 статьи 427 НК РФ действует в новой редакции (п. 76 ст. 2 Закона № 335-ФЗ). Теперь виды деятельности в нем поименованы так же, как в новом ОКВЭД2. При этом поправки распространяются на правоотношения, возникшие с 01.01.2017 (ч. 9 ст. 9 Закона № 335-ФЗ).

Следовательно, если плательщики на УСН, отвечающие требованиям для применения льготы, из-за упомянутых несоответствий платили в текущем 2021 году взносы по общим тарифам, они вправе пересчитать взносы, подать уточенные расчеты за истекшие отчетные периоды и заявление на зачет либо возврат переплаты.

Страховые взносы ИП за себя

Страховые взносы не являются налоговыми платежами, но это те суммы, которые ИП обязаны платить в бюджет на любых режимах налогообложения. Чтобы планировать свой бизнес, предпринимателю надо знать, какую сумму на уплату взносов придется перечислить, независимо от того, будут ли получены им доходы.

Размер взносов для ИП в 2021 году будет рассчитываться не от МРОТ, как в предыдущие годы, а от фиксированной суммы, установленной Правительством:

- на обязательное пенсионное страхование — 26 545 рублей

- на обязательное медицинское страхование — 5 840 рублей

Итого, фиксированная сумма взносов для ИП в 2021 году составит 32 385 рублей, при условии, что его годовые доходы не превысят 300 000 рублей.

Если же доход выше, то с разницы надо будет уплатить дополнительный взнос на пенсионное страхование в размере 1%. Например, при годовом доходе в 1 млн рублей дополнительный взнос составит (1 000 000 – 300 000 = 700 000) * 1%)= 7 000 рублей.

Предприниматели, нанимающие персонал, платят за себя такие же суммы взносов, как и ИП в 2021 году без работников.

Взносы за себя, перечисленные предпринимателем в бюджет, в большинстве случаев уменьшают его налоговые платежи, однако эта возможность зависит от выбранной системы налогообложения. Ниже мы рассмотрим режимы налогообложения для ИП в 2021 и порядок уменьшения налогов.

Единый сельскохозяйственный налог для ИП

Условия применения

В 2021 году ЕСХН могут применять:

- Индивидуальные предприниматели, производящие сельскохозяйственную продукцию (то есть, продукцию растениеводства, сельского и лесного хозяйства, животноводства и так далее);

- Индивидуальные предприниматели, осуществляющие вылов водных биологических ресурсов;

- Индивидуальные предприниматели, оказывающие услуги сельскохозяйственным товаропроизводителям в области растениеводства и животноводства.

Обратите внимание! Доля дохода от реализации перечисленных услуг должна составлять не менее 70%.

Освобождение от налогов

Индивидуальные предприниматели на ЕСХН освобождаются от уплаты следующих налогов:

- Налог на доходы физических лиц (в отношении доходов от предпринимательской деятельности);

- Налог на имущество физических лиц (по имуществу, используемому в предпринимательской деятельности);

- Налог на добавленную стоимость.

Плюсы ЕСХН для ИП:

- Упрощенный порядок ведения учета;

- Возможность совмещения с другими налоговыми режимами;

- Минимальная отчетность.

Минусы ЕСХН для ИП:

- Обязанность по ведению бухгалтерского учета в полном объеме.

Системы налогообложения для предпринимателей в РФ

Принято считать, что налоговая нагрузка российского малого бизнеса слишком велика. На самом деле, это не так. Если правильно выбрать подходящую систему налогообложения, то финансовая нагрузка предпринимателя будет даже меньше, чем у наемного работника с его зарплаты.

Сейчас в России действуют следующие виды налогообложения для ИП:

- общая система ОСНО

- упрощенная система УСН в вариантах «Доходы» и «Доходы минус расходы»

- единый налог на вмененный доход ЕНВД

- патентная система ПСН

- единый сельхозналог ЕСХН

Каждая налоговая система отличается порядком расчета и уплаты налогов, при этом по одному и тому же виду деятельности на разных режимах будут разные суммы к уплате. Пример расчета налоговой нагрузки для магазина есть в этой статье, а наши пользователи могут бесплатно получить такой расчет для своего бизнеса.

Выбирая налогообложение ИП и сравнивая налоговые платежи на разных режимах, надо обязательно учитывать возможность уменьшать рассчитанные суммы на взносы, уплаченные за себя.

| Виды налогообложения для ИП | Возможность учесть уплаченные взносы |

| ОСНО | Включаются в расходы, уменьшая налоговую базу для расчета налога |

| ПСН | Не учитываются и не уменьшают стоимость патента |

| ЕНВД | Уменьшают рассчитанный квартальный налог |

| ЕСХН | Включаются в расходы, уменьшая налоговую базу для расчета налога |

| УСН Доходы | Уменьшают рассчитанный авансовый платеж и налоги ИП на УСН по итогам года |

| УСН Доходы минус расходы | Включаются в расходы, уменьшая налоговую базу для расчета налога |

Важная особенность ЕНВД и УСН Доходы заключается в том, что взносы, уплаченные ИП в 2021 году без работников за себя, могут снизить рассчитанный платеж до нуля.

Например, налог на ЕНВД в 2021 году за квартал составил 7 800 рублей, при этом предприниматель заплатил в этом квартале часть взносов за себя на сумму 8 100 рублей. Налоговый платеж 7 800 рублей полностью уменьшается на уплаченные взносы, поэтому перечислять в бюджет ничего не надо. Налоги ИП на УСН уменьшаются в другом порядке, но тоже могут быть снижены до нуля.

Право выбирать режим налогообложения для ИП в 2021 году остается заявительным, т.е. предприниматель должен обратиться в налоговую инспекцию с соответствующим заявлением:

- на ЕНВД

- на получение патента (ПСН)

- на упрощенную систему (УСН)

Стоит заплатить налоги вовремя

Основная ответственность предпринимателя перед государством — своевременно и в полном объёме заплатить в бюджет все налоги и сборы, провести во внебюджетные фонды отчисления по страховым взносам. Государственные службы призывают не нарушать требования законодательства. Главный регулятор РФ — Федеральная налоговая служба — строго контролирует частный бизнес и предупреждает, что нарушения Налогового кодекса РФ могут привести к штрафам и административной ответственности, а при совершении особо крупных экономических преступлений могут возбудить и уголовное дело.

Незаконные действия, когда бизнесмен пытается скрыть часть доходов либо показывает увеличенные расходы на ведение своего дела, стараясь уменьшить налоговую базу, могут привести к штрафным санкциям со стороны ФНС РФ:

- опоздание при подаче декларации в ИФНС повлечёт за собой дополнительный сбор — 5% от суммы налога за каждый просроченный месяц (не более 30%, но и не менее 1 000 рублей),

- задержка уплаты налога — штраф от 20 до 40% от суммы налога.

При этом индивидуальное предпринимательство — самая не защищённая от взыскания штрафов структура. По долгам перед гос. бюджетом, а также по всем финансовым обязательствам перед контрагентами ИП несёт ответственность своим имуществом. Даже если собственность не относится к бизнес-деятельности, её могут учесть при взыскании долга.

Но при всех вышеперечисленных рисках у частного предпринимателя гораздо больше льгот и преимуществ, чем у ООО:

- облегчённая отчётность,

- меньшие штрафы за нарушения,

- свобода распоряжения своей прибылью,

- упрощённая процедура ликвидации (достаточно заявления на прекращение деятельности).