Добавлено в закладки: 0

Индивидуальное предпринимательство является самой распространенной формой организации бизнеса. Для физического лица, не имеющего специального образования, предлагается относительно простое ведение управленческого и налогового учета, а также более выгодный режим проведения оплаты. Остается открытым вопрос: как ИП может использовать прибыль? Для выяснения всех нюансов важно четко разграничить основные понятия. К примеру, что такое выручка, доход и прибыль ИП в году.

Распределение чистой прибыли ип

Прибыль и убытки товарищества на вере распределяются между его участниками пропорционально их долям в складочном капитале, если иное не предусмотрено учредительным договором или иным соглашением участников. Не допускается соглашение об устранении кого-либо из участников товарищества от участия в прибыли или в убытках.

Доходами предпринимателя считаются все средства, полученные как в денежной, так и в натуральной формах от реализации товаров, работ, услуг как собственного производства, так и приобретенных, реализации имущества (включая ценные бумаги) и имущественных прав (доход от реализации).

Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности получают законченную денежную оценку в системе показателей финансовых результатов.

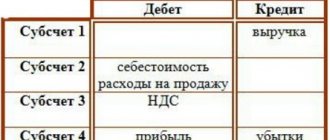

Распределение прибыли и убытков осуществляется в бухгалтерской документации по счету 99. Непокрытый убыток, как и прибыль, показывается в конце каждого отчетного периода. Финансовый результат переносится в счет 84, который показывает собственно убыток или прибыль ООО. Открытие ИП, по сравнению с другими формами собственности предприятий, значительно упрощено: нет необходимости в длительной юридической волоките, существенных капиталовложениях. Но ряд действий проделать все же придется.

Издержки ИП, которые можно отнести к расходам

Участниками полных товариществ могут быть только индивидуальные предприниматели и (или) коммерческие организации.

Следовательно, никаких записей по счету 80 «Уставный капитал» или по счету 75 «Расчеты с учредителями» в связи с совершением этой сделки в бухгалтерском учете общества не производится.

Законодатель регулирует распределение прибыли в части налоговых поступлений в бюджеты. Определение других направлений расхода оставшейся части прибыли – прерогатива копании. Порядок распределения и использования прибыли обязательно фиксируется в учредительных документах и утверждается руководителем компании.

Важно помнить, что некоторые виды деятельности выполняются по конкретным схемам налогообложения. Поэтому все вопросы следует прояснять до регистрации предпринимательства.

Система уплаты налогов

При использовании предпринимателем общей системы требуется осуществлять уплату некоторых налогов. Например: НДС и 13% НДФЛ. Также необходимо выполнять плату за имущество ИП, транспорт, а также земельные ресурсы. Упрощенная схема включает сдачу необходимых деклараций и уплату налога согласно ставкам: 15% и 6% от дохода. Такая система обладает рядом преимуществ.

При УСН доходы налогоплательщики освобождаются от сбора:

- НДС.

- НДФЛ.

- Имущественного налога, если в бизнесе не использовались транспорт или земля.

Кроме того, при УСН налог насчитывается при условии наличия фактического дохода. Это правило не действует, если предприниматель находится на ОСНО. Сбор не производится в случае приостановки бизнеса и отсутствии дохода. К примеру, когда была прекращена торговля или предоставление каких-либо услуг.

Используя ЕНВД в году, бизнесмен должен платить налог по ставке 15%. Вмененный доход насчитывается соответственно примерной выручке от конкретного вида деятельности. Патентный вид включает уплату 6% от суммы вероятного дохода за год. Размер годовой суммы для бизнеса, находящегося на ЕНВД, рассчитывается с учетом специфики региона и рода деятельности.

Поскольку налог при использовании ЕНВД и патента исчисляется с учетом будущего дохода, то производить его уплату необходимо при любых обстоятельствах, даже при остановке бизнеса в период отчетного времени. Своевременные взносы в налоговую службу, сдача квартальных и годовых отчетов позволят избежать штрафных санкций или заморозки счетов.

Каким образом происходит распределение прибыли ИП между ним и тремя физлицами?

В Книге учета (раздел I Книги учета) отражаются все доходы, полученные индивидуальными предпринимателями от осуществления предпринимательской деятельности, без уменьшения их на предусмотренные налоговым законодательством Российской Федерации налоговые вычеты.

В уставе ООО «Дом» указано, что распределение прибыли между участниками осуществляется поровну. По решению собрания от 28.03.2018 чистая прибыль за 2021 год в сумме 900000 руб. подлежит распределению между участниками. Не последнее место в формировании прибыли играет инновационная деятельность предприятия. Она обеспечивает обновление выпускаемых конкурентоспособных продуктов, рост объемов продаж и, соответственно, прибыли.

Чаще всего такая форма сотрудничества ИП и физического лица встречается между близкими родственниками. Малознакомые лица вряд ли надумают заниматься такой формой бизнеса.

Доход или прибыль

Доходом называют величину, на которую повышается капитал фирмы. При этом не учитываются зносы учредителей. Увеличение чистого дохода является основной задачей предпринимателя. Чистая прибыль ИП определяется путем вычитания от общей (валовой) прибыли всех возможных затрат.

В их число входят:

- возможные штрафы;

- налоги на прибыль физ. лиц;

- проценты по кредитам.

Какие налоги должен платить предприниматель напрямую зависит от выбранной им системы налогообложения.

Российская Федерация предоставляет широкий перечень возможных вариантов:

- ОСНО – общий вид налогообложения.

- УСН – упрощенная схема.

- ЕНВД – единый налог на вмененный доход.

- ЕСХН – при сельскохозяйственной деятельности.

- Патентный.

Платит ли ИП налог на прибыль? Нет. Обязательными плательщиками являются юридические лица. В свою очередь предприниматели делают взносы по НДФЛ. При этом декларация на прибыль для ИП не подается только при патентном варианте уплаты налогов, поскольку все требуемые для определения его размера показатели предприниматель предоставляет при подаче заявки. В остальных случаях отчет о прибыли ИП зависит от выбранного способа налогообложения.

На видео: Прибыль в розничной торговле (Управление ассортиментом)

Распределение и использование прибыли предприятия

Выбор в справочнике ОКВЭД кода деятельности, которой планируется заниматься. В заявлении его нужно будет указать.

В части, превышающей пропорциональную долю участия в уставном капитале, дивиденды признаются иным источников дохода.

Итогом деятельности компании за определенный период становится полученная прибыль. Как происходит формирование, распределение и использование прибыли, расскажем в данной публикации, разнообразив общие сведения частными примерами.

В части, превышающей пропорциональную долю участия в уставном капитале, дивиденды признаются иным источников дохода.

Образуется прибыль за счет различных источников, основным из которых является объем реализации, определяемый как разница между доходом от продаж и сопровождающими их затратами. Величина прибыли зависит от:

- объема продаж;

- уровня цен на продукцию;

- соответствия уровня издержек произведенным затратам.

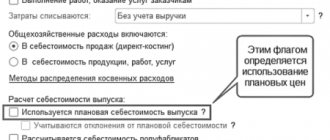

Стоимость приобретенных материальных ресурсов включается в расходы того налогового периода, в котором фактически были получены доходы от реализации товаров, выполнения работ, оказания услуг.

Прибыль как главный стимул предпринимательской деятельности обеспечивает потребности самого предприятия и государства в целом. Поэтому важно определить не только состав прибыли предпринимателя, но и раскрыть механизм ее формирования.

Стоимость реализованных товаров, выполненных работ и оказанных услуг отражается с учетом фактических затрат на их приобретение, выполнение, оказание и реализацию.

Прибыль или убытки не могут быть определены, пока предприятие не погасит все налоговые обязательства, не зафиксирует полную оплату уставного капитала. Решение о распределение прибыли не может приниматься, если в результате организация имеет статус банкрота или распределение прибыли приведет ее к этому.

В Вашей ситуации, Вам следует заключить многостороннее Соглашение о сотрудничестве (совместной деятельности).

Остались вопросы? Задайте их БЕСПЛАТНО нашему юристу!

Физ. лица, зарегистрированные в установленном законом порядке и осуществляющие предпринимательскую деятельность без образования юридического лица. Другой важный вопрос — распределение прибыли ИП. Важно точно знать, какую часть прибыли необходимо направить в развитие бизнеса, какую — желательно, а какую можно вывести из оборота и потратить на собственные нужды. Недофинансирование, как, впрочем, и неэффективные вложения — нередкая проблема, поэтому подходить к распределению прибыли стоит очень взвешенно.

Чтобы этого не произошло, обычно оформляются договоры займа. Те участники, что внесли свой вклад в развитие фирмы, оформляют заем на внесённую долю в отношении самого ИП. Прибыль, полученная компанией, распределяется между всеми участниками пропорционально вкладам.

Навыков и знаний (вы знаете алгоритмы составления бухгалтерских проводок или отлично разбираетесь в ремонте транспортных средств?

Какую выбрать систему налогообложения?

В зависимости от того, какое условие распределения дохода будет прописано в соглашении между союзниками, прибыль может делиться поровну или в оговоренных пределах.

Снимает наличку с расчетного счета через кассу в банке. При этом нужно указать в назначении платежа, что деньги снимаются на личные нужды.

Таким образом, доход в виде дивидендов, полученный индивидуальным предпринимателем как участником ООО, будет облагаться НДФЛ по налоговой ставке в размере 9% (п. 4 ст. 224 НК РФ), если он является налоговым резидентом России, или в размере 15%, если налоговым резидентом РФ он не признается (п. 3 ст. 224 НК РФ).

Чтобы избежать проблем, лучше не снимать крупные суммы и стараться оплачивать расходы картой, а также вовремя давать банку разъяснения и документы, если потребуется.

Выводы

Распоряжаться прибылью ИП просто — можно тратить все, что есть на счете, на любые нужды: предпринимательские и личные. Нужно просто следить, чтобы оставались деньги на расчеты с поставщиками, бюджетом и персоналом. Если не останется — придется платить из личных денег.

Спрашивать чьего-то разрешения, отчитываться за потраченные деньги — не нужно, второй раз платить налог со снятых денег тоже.

Тратить деньги желательно безналичным путем, а снимать наличку только в случае крайней необходимости. Операции с наличными могут привести к блокировке счета, если у банка возникнут подозрения.

Распределение прибыли предприятия

Вопрос выплаты дивидендов прошлых лет также долгое время оставался спорным. До 2002 года Минфин придерживался мнения о том, что юридической обязанности распределять прибыль прошлых лет у общества не возникает, поэтому сделка по распределению доходов ничтожна.

Понятие дивиденды применимо к юридическим лицам и соответственно налогообложение предусмотренное положениями Налогового кодекса так же применимо к юридическим лицам.

Закон не требует от индивидуального предпринимателя обладать какой-то фиксированной суммой для старта бизнеса, начальные средства предпринимательство официально не требует. Но бизнес всегда подразумевает какие-то затраты, и вкладывать средства обязательно придется. Капитал индивидуального предпринимателя, однако, остается на его усмотрение.

Отсюда следует, что индивидуальный предприниматель не является юридическим лицом, не формирует уставный капитал для осуществления предпринимательской деятельности.

Ваши доходы облагаются налогом один раз в зависимости от режима: НДФЛ, УСН, ПСН, ЕНВД или ЕСХН. Больше никаких дополнительных налогов с тех средств, которые выводите со счета, платить не нужно. Вносить в КУДиР средства, снятые на личные нужды не нужно, потому что это не расход.

Товарищество несет ответственность по своим обязательствам всем принадлежащим ему имуществом. В случае недостаточности имущества общества кредитор вправе предъявить требование к любому полному товарищу или ко всем сразу для исполнения обязательства.

Акционеры несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций.

Каждый комплект документов готовится строго по действующему законодательству РФ и перед подачей в ИФНС на регистрацию проходит очень качественную проверку юриста.

Расходы по материальным ресурсам, приобретенным впрок, либо использованным на изготовление товаров (выполнение работ, оказание услуг), не реализованных в налоговом периоде, а также не использованным полностью в отчетном налоговом периоде, учитываются при получении доходов от реализации в последующих налоговых периодах.

Цель любой предпринимательской деятельности – извлечение прибыли. Совокупность прибыли и процентов, получаемых при ее использовании, образует финансы ИП.

Выручка

Выручка – средства, которые получает хозяйствующий субъект за реализацию товара или предоставленные услуги. Часто под этим термином подразумевают реальные деньги, полученные продавцом и помещенные в кассу.

Когда покупатель приобретает продукцию с отсрочкой платежа, тогда деньги в кассу наступят немного позже. При этом доходы учитываются по факту зачисления. Деньги считают зачисленными с момента подписания договора о продаже. Таким образом, дневной доход увеличивается на полную стоимость товара, а не на сумму зачисленного аванса.

Кроме того, выручка бывает валовой и чистой. Первая включает весь объем средств, поступивших во время оплаты. Чистая выручка предполагает деньги, оставшиеся у ИП на руках после уплаты налогов, акцизов и пошлины.