С 01 сентября 2014 года отправка и прием деклараций осуществляются в соответствии с приказом ФНС РФ от 31.07.2014 N ММВ-7-6/[email protected] «Об утверждении Методических рекомендаций по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронной форме по телекоммуникационным каналам связи». Также данный приказ с 01 сентября 2014 года признает утратившим силу приказ ФНС России от 02.11.2009 N ММ-7-6/[email protected]

При передаче отчетности, подписанной сертификатом уполномоченного представителя, с каждой декларацией передается информационное сообщение о представительстве (см. Каковы особенности предоставления налоговой отчетности через уполномоченного представителя?).

Электронный документооборот с налоговой

Налогоплательщики ведут электронный документооборот с налоговой через сервисы для сдачи отчетности. Обмен информацией обеспечивают операторы ЭДО в сфере b2g («бизнес-государство»). А обмен документами с контрагентами происходит через системы ЭДО операторов в сфере b2b («бизнес-бизнес»). Поэтому пользователям удобнее работать, если системы ЭДО и интернет-отчетности интегрированы.

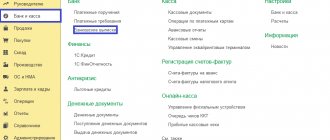

Сервис для сдачи отчетности Контур.Экстерн и система ЭДО Диадок связаны. Достаточно нескольких кликов для отправки в налоговую инспекцию документов из Диадока. Пользователям других систем отчетности понадобится сначала скачать электронные документы из Диадока на компьютер, а затем загрузить их в систему для представления в налоговую.

Представляйте документы в ФНС легко и удобно

Подключиться к Диадоку

Информационные выписки

Предоставление налоговыми органами информационных услуг в электронной форме по ТКС осуществляется в соответствии с приказом ФНС России от 13.06.2013 N ММВ-7-6/[email protected] (ред. от 04.03.2014):

- Запрос информации

: Налогоплательщик формирует запрос, подписывает его своей , шифрует и отправляет в адрес контролирующего органа. При отправке запроса уполномоченным представителем налогоплательщика вместе с запросом направляется информационное сообщение о представительстве с данными, указанными в доверенности. - Подтверждение даты отправки

: В момент получения оператором запроса формируется подтверждение оператора ЭДО, которое отсылается в сторону налогоплательщика и налоговой инспекции. - Извещение о получении подтверждения даты отправки

: Налогоплательщик и налоговая инспекция, получив подтверждение, автоматически подписывают его и отправляют обратно в сторону оператора. - Извещение о получении запроса

: В ответ на запрос налоговая инспекция посылает в сторону налогоплательщика извещение о получении запроса. Извещение свидетельствует о факте поступления документа на приемный комплекс ИФНС. Если на входе документ не удалось расшифровать или он не соответствует требованиям ФНС, вместо извещения о получении налогоплательщику высылается сообщение об ошибке. Необходимо исправить ошибки и повторить отправку запроса. - Результат приема

: Налоговая инспекция, формирует и отсылает в сторону налогоплательщика квитанцию, которая является результатом форматно-логического контроля и подтверждает прием запроса НИ. Если форматно-логический контроль не пройден, налогоплательщику высылается уведомление об отказе, документооборот завершается. В этом случае для получения выписки необходимо исправить ошибки и отправить новый запрос. - Извещение о получении результата приема оператором: При получении уведомления об отказе или квитанции о приеме оператор автоматически отсылает извещение о получении результата приема в сторону налоговой инспекции.

- Извещение о получении результата приема налогоплательщиком: При получении налогоплательщиком уведомления об отказе или квитанции о приеме автоматически отсылается извещение о получении результата приема в сторону налоговой инспекции, которое также проходит через сервер оператора ЭДО.

- Результат обработки (выписка)

: Налоговая инспекция, успешно получив и обработав файл с запросом, формирует выписку, которую отсылает в сторону налогоплательщика. Выписка формируется автоматически с помощью программного комплекса, на основании данных информационного ресурса ЕГРН по состоянию на дату запроса. Представляет собой файл формата RTF, XML, XLS, PDF. - Извещение о получении результата обработки

: При получении налогоплательщиком информационной выписки автоматически отсылается извещение о получении результата обработки в сторону налоговой инспекции, которое также проходит через сервер оператора ЭДО.

Документооборот длится 2-е суток.

Преимущества ЭДО с ФНС

- Отправка электронных документов — это быстро и удобно. С переходом на электронный формат сокращаются трудозатраты бухгалтеров, которые тратят в разы меньше времени на сбор документов по запросу налоговой.

- Система ЭДО Диадок автоматически проверяет документы на соответствие форматам. Это значит, что при приеме документов не возникнут ошибки из-за незаполненных полей или неверного количества знаков в реквизитах и документы не придется направлять повторно.

- С электронным документооборотом организации сокращают транспортные расходы, затраты бумагу и канцелярские принадлежности.

Отчетность

Электронный документооборот между налогоплательщиком и налоговой инспекцией регламентируется Приказом ФНС от 31.07.2014 № ММВ-7-6/[email protected]

- Первичный документ

: Налогоплательщик формирует отчет, подписывает его своей , шифрует и отправляет в адрес контролирующего органа. При представлении отчета уполномоченным представителем налогоплательщика вместе с отчетом направляется информационное сообщение о представительстве с данными, указанными в доверенности. - Подтверждение даты отправки

: В момент получения оператором отчета формируется Подтверждение даты отправки. Одно отсылается налогоплательщику, другое, вместе с отчетом направляется в НИ. - Извещение о получении подтверждения даты отправки

: Налогоплательщик и НИ, получив подтверждение даты отправки, автоматически подписывают его и отправляют обратно в сторону оператора. - Извещение о получении первичного документа

: В ответ на отчет налоговая инспекция посылает в сторону налогоплательщика извещение о получении первичного документа, которая также проходит через сервер оператора электронного документооборота. Отсылка извещения происходит автоматически. Извещение свидетельствует о факте поступления документа на приемный комплекс ИФНС. Если на входе документ не удалось расшифровать или он не соответствует требованиям ФНС, вместо извещения о получении налогоплательщику высылается Сообщение об ошибке. Это означает, что отчет не принят, документооборот по нему прекращается. Необходимо исправить ошибки и повторить отправку отчета. - Результат приема

: В случае положительного результата форматно-логического контроля, автоматически формируется квитанция о приеме. Квитанция отправляется налогоплательщику и проходит через сервер оператора ЭДО. Квитанция подтверждает факт исполнения налогоплательщиком своей обязанности по представлению отчетности,

но не является подтверждением того, что отчет сдан. Если представленный отчет не прошел проверку на соответствие формату, то вместо квитанции о приеме, налогоплательщик получает уведомление об отказе с указанием причин отказа. Это означает, что отчет не принят. Документооборот по нему прекращается. Необходимо исправить ошибки и повторить отправку отчета. - Извещение о получении результата приема оператором

: При получении уведомления об отказе или квитанции о приеме оператор автоматически отсылает извещение о получении результата приема в сторону налоговой инспекции. - Извещение о получении результата приема налогоплательщиком

: При получении налогоплательщиком уведомления об отказе или квитанции о приеме автоматически отсылает извещение о получении результата приема в сторону налоговой инспекции, которое также проходит через сервер оператора ЭДО. - Результат обработки

: Налоговая инспекция, убедившись в правильности заполненного отчета, формирует извещение о вводе, которое отсылает в сторону налогоплательщика. Извещение подтверждает факт переноса данных отчета в информационные ресурсы налогового органа. Именно этот документ означает, что ваш

отчет принят

. Если в отчете содержатся ошибки, то налоговая инспекция высылает в адрес налогоплательщика уведомление об уточнении, в котором указываются ошибки и содержится сообщение о необходимости представления пояснений или внесения соответствующих исправлений. Это означает, что отчет принят, но требуются уточнения. Необходимо сформировать и отправить корректирующий отчет с необходимыми уточнениями. также проходит через сервер оператора ЭДО. - Извещение о получении результата обработки оператором

: При получении уведомления об уточнении или извещения о вводе оператор автоматически отсылает извещение о получении результата приема в сторону налоговой инспекции. - Извещение о получении результата обработки налогоплательщиком

: При получении налогоплательщиком уведомления об уточнении или извещения о вводе автоматически отсылается извещение о получении результата обработки в сторону налоговой инспекции, которое также проходит через сервер оператора ЭДО.

Документооборот длится до 3 рабочих дней

. Более подробно просмотреть прохождение отчетности (фазы документооборота, идентификатор, количество файлов в письме) можно через параметры письма.

По сообщениям, перечисленным ниже, в соответствии с Приказом ФНС от 9 июня 2011 г. N ММВ-7-6/[email protected] (в ред. 21.11.2011 N ММВ-7-6/[email protected]) налоговая инспекция присылает лишь квитанцию о приеме или уведомление об отказе. Извещение о вводе в данном случае не предусмотрено

. В число таких сообщений входят:

- форма N С-09-1 «Сообщение об открытии (закрытии) счета (лицевого счета), о возникновении права (прекращении права) использовать корпоративное электронное средство платежа (КЭСП) для переводов электронных денежных средств»;

- форма N С-09-2 «Сообщение об участии в российских и иностранных организациях»;

- форма N С-09-3-1 «Сообщение о создании на территории Российской Федерации обособленных подразделений (за исключением филиалов и представительств) российской организации и об изменениях в ранее сообщенные сведения о таких обособленных подразделениях»;

- форма N С-09-3-2 «Сообщение об обособленных подразделениях российской организации на территории Российской Федерации, через которые прекращается деятельность организации (которые закрываются организацией)»;

- форма N С-09-4 «Сообщение о реорганизации или ликвидации организации».

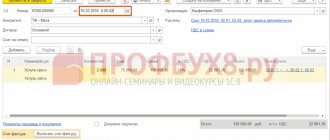

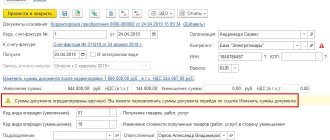

Пример документооборота с ФНС в Диадоке

Чтобы выгрузить документы из Диадока для представления в ФНС, скачайте весь архив документа целиком. Откройте нужный документ, нажмите на ссылку «Скачать» и выберите «Документооборот целиком».

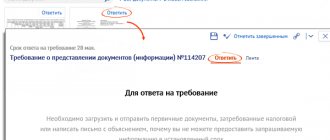

Если вы пользуетесь системой Контур.Экстерн, отправьте квитанцию о приеме требования и нажмите на кнопку «Ответить на требование». В новом окне выберите загрузку документов из Диадока. Опись к документам система сформирует автоматически.

Что это такое?

Прежде чем приступить к рассмотрению такой схемы, как ведение «формального документооборота», стоит более подробно ознакомиться с понятием «налоговая выгода».

Под налоговой выгодой понимается уменьшение размера фискальной обязанности бизнеса. Сократить размер отчислений можно путем уменьшения налогооблагаемой базы или путем получения налогового вычета или льготы. Размер уплачиваемых налогов будет меньше, если предприятие будет применять и более низкую налоговую ставку либо получит право на возврат (зачет) или возмещение налога из бюджета.

Соответственно, необоснованная налоговая выгода возникает, когда компания снижает налоговую нагрузку без реальных оснований, с помощью подложных документов и фиктивных операций. Формальный документооборот дает возможность фирме получить такие преференции. Формальным называют документооборот, не подтвержденный реальными хозяйственными операциями и созданный для получения необоснованной налоговой выгоды.

Что регулирует

Приказ от 16.07.2020 № ЕД-7-2/448 утвердил порядок:

- направления и получения документов, предусмотренных Налоговым кодексом РФ и используемых налоговыми органами;

- представления документов по требованию налогового органа в электронной форме по телекоммуникационным каналам связи (ТКС).

Одновременно признаны утратившими силу:

- приказ ФНС от 29.12.2010 № ММВ-7-8/781 с Порядком передачи акта совместной сверки расчетов по налогам, сборам, пеням и штрафам в электронном виде по ТКС;

- приказ ФНС от 17.02.2011 № ММВ-7-2/168 с Порядком направления требования о представлении документов (информации) и порядка представления их по требованию налогового органа в электронном виде по ТКС;

- приказ ФНС от 07.11.2011 № ММВ-7-6/735 с Порядком представления заявлений, уведомлений и запросов в электронном виде для целей учета в налоговых органах организаций и физлиц;

- приказ ФНС от 15.04.2015 № ММВ-7-2/149 с Порядком направления документов, используемых налоговыми органами;

- ряд норм федеральных законов и подзаконных актов.

Если быть точнее, то новый приказ по сути объединил в один документ положения перечисленных актов.

Регулирующее законодательство

Как таковой установленной законодательной базы, закрепляющей формальный документооборот, не существует. Рассмотреть данное понятие с правовой стороны возможно через необоснованную налоговую выгоду. Основными законодательными актами, регулирующими понятие «необоснованная налоговая выгода» и схемы ее получения, в том числе формальный документооборот, являются Постановление Пленума ВС РФ от 21 декабря 2021 года № 53 и статья 54.1 НК РФ.

В последнем установлено, что компании не имеют права уменьшать свою налоговую базу и сумму подлежащего уплате в бюджет налога путем искажения сведений о хозяйственной жизни организации и ее процессах. Указанная статья НК РФ препятствует созданию налоговых схем, направленных на незаконное уменьшение фискальных обязательств, в том числе путем неучета объектов налогообложения, неправомерно заявленных льгот и использования иной налоговой выгоды, предусмотренной законом.

Обратите внимание: норма имеет распространение и на прошедшие налоговые периоды, а именно на три года, предшествующих проверке. При назначении выездного контрольного мероприятия в 2021 году может быть также проверен и налоговый период за 2021 год (ст. 89 НК РФ, Определение КС РФ от 29 мая 2021 г. № 1152-О).

Помимо вышеперечисленных документов, существует множество судебных постановлений по делам, связанным с формальным документооборотом, и писем-разъяснений проверяющих органов.

Какую ЭЦП выбрать для сотрудника

Для организации кадрового ЭДО нужно, чтобы у сотрудников была ЭЦП. Она может быть трех типов:

- простая (ПЭП);

- усиленная неквалифицированная (НЭП);

- усиленная квалифицированная (КЭП).

В зависимости от того, какой документ подписывается, необходимо использовать тот или иной тип электронной подписи. К примеру, для ведения графика отпусков в формате Excel достаточно применять простую ЭЦП, а для ознакомления с локальной документацией компании нужно использовать неквалифицированную подпись. Если же нужно принять на работу сотрудника на удаленке, придется оформить и использовать только усиленную квалифицированную ЭЦП.

Электронные подписи можно использовать для таких документов:

- приказы на отпуска, командировки, расчетные листки, табель учета рабочего времени — все типы электронной подписи (ПЭП, НЭП, КЭП);

- должностные инструкции, журналы инструктажей по охране труда, правила внутреннего трудового распорядке — НЭП и КЭП;

- трудовые договоры, приказы об увольнении — только КЭП.

Простую и неквалифицированную ЭЦП выпускают только один раз — при трудоустройстве. Работодатель может сделать это самостоятельно в своей информационной системе. Важно — для НЭП требуется дополнительно приобрести специальную программу.

Оформление квалифицированной ЭЦП производится ежегодно через обращение в удостоверяющий центр, аккредитованный в Минкомсвязи.

Признаки формального документооборота

Для того чтобы не вызывать подозрений у контролирующих органов, компаниям стоит проверять себя на предмет наличия признаков формального документооборота. Ниже перечислены «симптомы», указывающие на искусственное сокращение размера налоговых отчислений бизнеса:

- создание организации незадолго до совершения хозяйственной операции;

- взаимозависимость участников сделок;

- неритмичный характер хозяйственных операций;

- нарушение налогового законодательства в прошлом;

- разовый характер сделок;

- осуществление операции не по месту нахождения предприятия;

- осуществление расчетов с использованием одного банка;

- осуществление транзитных платежей между участниками взаимосвязанных хозяйственных операций;

- использование посредников при осуществлении хозяйственных операций.

Стоит заметить, что наличие одного из перечисленных признаков не обязательно означает злой умысел и правонарушение. Для вынесения заключения об использовании схемы оптимизации налогообложения, такой как формальный документооборот, необходимо изучение каждого конкретного случая проверяющими органами в отдельности

Для чего нужна электронная подпись

Все документы нужно подписывать, электронные — тоже. В этом случае в роли подписи выступает специальная программа, которая защищена от взлома. Она гарантирует, что документ «подписал» именно её обладатель. Это и есть «усиленная квалифицированная подпись». Её выпускают специальные удостоверяющие центры, например контуровский.

Подпись необходима для любого электронного документооборота: для сделок, отчётности и работы с сотрудниками. Иногда её выпускают в рамках тарифа. Например, предприниматели покупают Эльбу и получают подпись для сдачи отчётности бесплатно.

Кстати, для сдачи отчётности недостаточно выпустить подпись. Необходимо работать со специальным оператором, например с той же Эльбой. Это правило придумали, чтобы обезопасить базу данных госорганов. Вдруг злоумышленники будут бомбардировать сервер налоговой запросами или подсовывать в отчёты вирусы.