Главная — Статьи

Когда товар возвращается поставщику, изменяются контрактные цены или условия поставки, а также при предоставлении скидок поставщики часто выставляют «отрицательные» («минусовые») счета-фактуры, на основании которых покупатель уменьшает сумму налоговых вычетов, а продавец — сумму исчисленного налога.

И это не удивительно, ведь для компаний, которые имеют большое количество контрагентов, прописанные в законодательстве правила внесения изменений в счета-фактуры порой трудноприменимы. Налогоплательщики обязаны корректировать суммы по каждому контракту и поставке за соответствующий налоговый период, представлять в налоговые органы уточненные налоговые декларации и доплачивать (предъявлять к вычету) дополнительные суммы налога, а иногда и пени. Более того, необходимо быть уверенным, что контрагент также подкорректировал свои налоговые обязательства по тем же правилам. Не проще ли выставить «отрицательный» счет-фактуру?

Что делать, если вы — получили корректировочный счет-фактуру вместо исправленного или — наоборот

СИТУАЦИЯ 1. Стоимость уменьшилась, соответственно, и сумма предъявленного вам НДС стала меньше. Разницу вы должны занести в книгу продаж (она увеличит начисленный за квартал налог) на дату получения от поставщика первичных документов на уменьшение стоимости товаров (работ, услуг ) подп. 4 п. 3 ст. 170 НК РФ . Таким документом может быть, к примеру, согласованный сторонами расчет изменения стоимости ранее принятых вами товаров в соответствии с указанными в договоре условиями о скидке по достижении определенного объема закупок. И неважно, что корректировочного счета-фактуры у вас нет: в вашей ситуации его наличие для признания этой разницы не обязательн о подп. 4 п. 3 ст. 170 НК РФ .

В рассматриваемой ситуации у вас как у покупателя проблем не возникает только в одном случае: вам поступило меньшее количество товаров, чем указано в договоре, а также в «отгрузочных» первичных документах и счете-фактуре (брак или недопоставка). Тогда вы должны были сразу зарегистрировать первоначальный счет-фактуру только на принятое количество товар а Письмо Минфина от 12.05.2012 № 03-07-09/48 . И независимо от того, корректировочный счет-фактуру поставщик выставил впоследствии или же — по ошибке — исправленный, вам ничего в учете править не надо.

Правила оформления

На составление и передачу покупателю корректировочного счета-фактуры отводится пять дней со дня принятия решения о внесении изменений и оформления его документально. Составить КСФ необходимо в двух экземплярах.

Если изменяются цены или количество по нескольким наименованиям первичного документа, то сведения необходимо по каждой позиции указывать отдельно.

Налоговый кодекс разрешает выставлять один корректировочный счет-фактуру на несколько отгрузочных, выставленных одному покупателю (пп. 13 п. 5.2 ст. 169). При этом сведения об одинаковых товарах (работах, услугах), отгрузка которых была оформлена несколькими документами в разное время, могут быть указаны суммарно. Такое возможно, если отгрузка производилась по одной цене и изменилось:

- количество поставки;

- цена на одинаковую величину, по сравнению с отгрузочной.

Пример составления КСФ

ООО «Компания» 26 марта отгрузило АО «Покупатель» товар. 25 мая было согласовано изменение цены на «Карандаш цветной» с 10 до 9 рублей. Также при пересчете поставленного товара обнаружено, что «Ручка шариковая» поставлена в количестве 202 шт., то есть на 2 больше, чем указано в отгрузочных документах. 28.05.2021 ООО «Компания» выставляет КСФ.

В строке 1 указываем дату и номер КСФ, а в строке 1б — реквизиты корректируемого документа.

В строках 2–4 — реквизиты участников сделки, а также валюту документа.

В табличной части указываем изменения по каждой позиции отдельно.

В конце формы не забываем поставить подписи ответственных лиц.

Отрицательные» счета-фактуры, суммовые разницы и другие нововведения в НДС

В случаях, когда организация работает по предоплате, никаких суммовых разниц не образуется, поскольку налоговая база формируется в момент оплаты и вся сумма будет отнесена на налоговую базу НДС. Об этом не раз сообщал Минфин (письма Минфина России от 04.05.2011 № 03-03-06/2/76, от 04.09.2008 № 03-03-06/1/508).

Поскольку та часть налога, которая соответствует доле товаров, не облагаемых НДС, включается в стоимость основных средств и в дальнейшем амортизируется, законодатель решил изменить учет входного НДС при приобретении основных средств в первом и втором месяцах налогового периода НДС для удобства признания расходов тех налогоплательщиков, которые платят налог на прибыль организаций ежемесячно.

Счёт на оплату

Оформляется счёт на оплату в двух экземплярах, один из которых отправляется потребителю услуги или покупателю, второй – остается у организации, его выписавшей. Заполнить счёт можно как на обычном листе А4 формата, так и на фирменном бланке организации. Второй вариант удобнее, так как не нужно каждый раз вносить сведения о предприятии.

Итак, счёт на оплату не является обязательным документом, ровно как и подотчетным бухгалтерским. Он никак не может влиять на движение финансовых средств, он может быть в любой момент приостановлен или не оплачен – такие явления встречаются довольно часто и не имеют никаких правовых последствий. Тем не менее, этот документ имеет равное значение для участников сделки, так как позволяет им заключить своего рода предварительное соглашение о перечислении денежных средств.

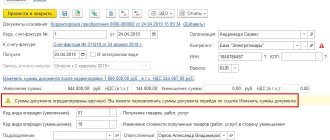

Поставщик выставил нам счет-фактуру с минусами

— Я считаю, что ваша компания не вправе принять к вычету НДС. Чтобы уточнить цену на сумму скидки, поставщик должен выставить корректировочный счет-фактуру, а не включать разницу в первичный. Даже отдельные строки в этом документе нельзя отражать с минусом. Отрицательные суммы препятствуют идентификации суммы НДС и стоимости товара. Значит, счет-фактура за апрель оформлен с нарушением. Основание — пункт 2 статьи 169 НК РФ. Поэтому надо потребовать от поставщика внести исправления в счет-фактуру за апрель. А на сумму скидки получить корректировочные счета-фактуры.

— Безопаснее попросить поставщика переоформить счет-фактуру с минусом. Иначе наверняка будут споры с инспекторами. Чиновники единогласно высказываются против отрицательных счетов-фактур, даже если с минусом записаны только отдельные строки, а не общая сумма по документу. Ведь ни кодекс, ни правила оформления счетов-фактур минусов не предусматривают.

Еще почитать: Возраст До Которого Берут На Службу В Уфсин Рф

Допускается ли выставление — отрицательных — счетов-фактур (ст

По мнению автора, установленный порядок заполнения счетов-фактур не предусматривает выставления «отрицательного» счета-фактуры. Поэтому скидки, предоставляемые покупателям по итогам года, организация должна отражать путем внесения исправлений в уже выставленные счета-фактуры.

Автор утверждает, что вопрос о правомерности выставления «отрицательных» счетов-фактур спорный. Учитывая позицию Минфина России, а также арбитражную практику, возможность уменьшения налоговой базы путем выставления «отрицательного» счета-фактуры, очевидно, придется доказывать в суде. Автор рекомендует для снижения налоговых рисков вместо оформления «отрицательных» счетов-фактур вносить изменения в уже выставленные счета-фактуры.

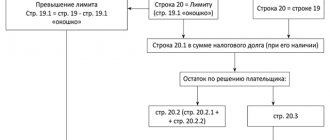

Уменьшаем не налог, а налогооблагаемую базу!

Да, действующее законодательство не предусматривает «отрицательных» счетов-фактур. Но ведь и не запрещает их!

На это обращают внимание арбитражные суды. Так, есть решения судов, в которых выставление «отрицательного» счета-фактуры признано правомерным (Постановления ФАС Московского округа от 11 сентября 2008 г. N КА-А41/8495-08-П, от 25 июня 2008 г. N КА-А40/5284-08).

Судьи отметили, что предоставление скидки своим покупателям является отдельной хозяйственной операцией, которая по времени ее совершения не совпадает со временем совершения операции по передаче товара.

В момент совершения хозяйственной операции (а если это не представляется возможным — непосредственно после ее окончания) должен составляться первичный учетный документ (п. 4 ст. 9 Федерального закона «О бухгалтерском учете», далее — Закон о бухучете). Унифицированная форма первичного документа по оформлению предоставления скидок не предусмотрена, поэтому налогоплательщик вправе ее разработать и использовать в целях отражения операций в учете.

В качестве таких документов, как правило, используются счета (кредит-ноты), в которых отражаются сумма скидки, а также сумма, приходящаяся на эту скидку. При этом кредит-ноты должны содержать все обязательные реквизиты, предусмотренные Законом о бухучете.

Таким образом, «отрицательный» счет-фактура не является документом, на основании которого производится вычет налога. Он становится документальным подтверждением уменьшения налоговой базы, которая приводит к изменению суммы исчисленного налога и не влияет на налоговые вычеты (ст. ст. 171, 172, п. 1 ст. 154 НК РФ). Поэтому вывод налоговой инспекции о нарушении норм п. п. 5 и 6 ст. 169 Налогового кодекса о неправомерности оформления «отрицательных» счетов-фактур не обоснован.

Счет-Фактура 2021: Корректировочный или исправленный

Таким образом, если стороны составили соглашение (акт), где согласовали изменение цены и количества отгруженных товаров, то продавец должен составить корректировочный счет-фактуру в 2х экземплярах: себе и покупателю (письмо ФНС России от 01.02.2013 № ЕД-4-3/[email protected], письмо Минфина России от 12.05.2012 № 03-07-09/48).

Это называется пересортицей. Как уже было отмечено ранее, корректировочный счет-фактура составляется в случае уточнения количества товара. Однако, в данном случае речь об уточнении количества не идет. Дело в том, в графе 1 корректировочного счета-фактуры приводится наименование отгруженных товаров, указанное в графе 1 счета-фактуры, к которому составляется корректировочный счет-фактура, по товарам, в отношении которых изменяется цена и (или) уточняется количество (пп. «а» п. 2 Правил заполнения корректировочного счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Как видим, корректировочный счет-фактура предназначен для отражения позиций, которые были перечислены в первоначальном счете-фактуре.

Отражение исправления в книгах покупок и продаж

Исправление в том же квартале

Действия продавца:

- Неправильный документ подлежит внесению в книгу продаж второй раз, при этом данные в графы с 13а по 19 указываются со знаком «-», этой процедурой аннулируется ранее зарегистрированный счет-фактура, содержащий ошибочные данные;

- ИСФ регистрируется обычным образом в этом же квартале.

Действия покупателя:

- Неверный бланк вносится в книгу покупок второй раз, при этом данные граф 15 и 16 указываются со знаком «-», таким образом аннулируется ошибочный счет-фактура;

- Исправленный документ повторно регистрируется в этом же квартале.

Исправление в другом квартале

Действия продавца:

- Создается дополнительный лист, относящийся к тому кварталу, в котором был подготовлен исходный счет-фактура.

- В этом листе книги покупок делается отрицательная регистрационная запись об ошибочном документе;

- Здесь же регистрируется исправленный бланк.

Действия покупателя:

- Аналогичный образом формируется дополнительный лист к тому кварталу, в котором сформирован первоначальный счет-фактура.

- В этом листе делается отрицательная регистрационная запись об ошибочном документе;

- ИСФ следует зарегистрировать уже в другом квартале книги покупок, в котором он и получен.

Счета-фактуры с отрицательными показателями

Отметим, что с данным мнением можно поспорить. Многим налогоплательщикам, которые не согласились с этой позицией и приняли сумму НДС к вычету в периоде получения первичного счета-фактуры, удалось отстоять свою позицию в суде (см., например, постановления ФАС Московского округа от 01.04.2009 N КА-А40/2368-09 и от 20.01.2009 N КА-А41/12080-08, ФАС Восточно-Сибирского округа от 28.01.2009 N А33-5811/2008-Ф02-4/2009, ФАС Западно-Сибирского округа от 14.01.2009 N Ф04-5838/2008(18624-А81-25)).

Об исправлениях в счетах-фактурах см. #M12291 901776354 постановление Правительства РФ от 02.12.2000 N 914 #S , письма Минфина России от 13.04.2006 N 03-04-09/06, от 21.03.2006 N 03-04-09/05, от 01.04.2009 N 03-07-09/17, ФНС России от 06.05.2008 N 03-1-03/1924. Порядок внесения изменений в книгу покупок и книгу продаж разъяснен в #M12293 0 90202263 0 0 0 0 0 0 0 206504532 письме ФНС России от 06.09.2006 N ММ-6-03/896 #S @.

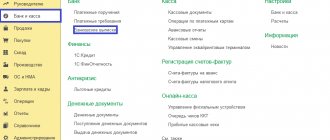

Как посадить минусовую счет фактуру

Возможен вариант, когда продавец в конце периода, за который предоставлена скидка, оформляет на имя покупателя отдельный кредит-ноту (акт) и счет-фактуру на сумму предоставленной скидки. Все суммы в этих документах продавец проставляет со знаком «минус». Указанный способ оформления скидки на ранее отгруженный товар является менее трудоемким, однако может привести к налоговым спорам и судебным разбирательствам.

Еще почитать: Почему Могут Отказать Погасить Ипотеку Материнским Капиталом

Необходимость скорректировать ранее выставленные счета-фактуры в сторону уменьшения налога может возникнуть в нескольких случаях. Например, при возврате товара, при предоставлении скидки на отгруженный товар, при ошибочном выделении налога в счете-фактуре, при возникновении отрицательной суммовой разницы.

Как отразить корректировочный счет-фактуру на уменьшение

В сводном КСФ тоже возможны ошибки, которые не позволят налогоплательщику претендовать на налоговый вычет. Основной специфичной ошибкой этого документа является указание в нем данных по нескольким покупателям (подп. 3 п. 5.2 ст. 169 НК РФ). Недопустимо также в сводном КСФ сворачивать итоги, если стоимость одних товаров уменьшается, а других — увеличивается.

05.07.2020 ООО «Тензор» приобрело партию продукции у ПАО «Резистор» на сумму 270 000 руб. (в том числе НДС 41 186,45 руб.). Спустя неделю договор между продавцом и покупателем был пересмотрен, и стоимость уже реализованной в адрес ООО «Тензор» партии продавец уменьшил до 256 500 руб. (в том числе НДС = 39 127,12 руб.).

Для чего нужна счёт-фактура

Документ, который составляется на стандартизированном бланке, включающем предусмотренную государством информацию, нужен и продавцам, и покупателям. Когда осуществляется торговая сделка, нужно подтверждение того, что товар фактически был отгружен, оказаны услуги, сделана работа. Счет-фактура – это и есть как раз такое документальное подтверждение.

НДС и счет-фактура

При оплате сделки продавцом начисляется налог на добавленную стоимость. Именно документ, который мы рассматриваем (счет-фактура), как подтверждение уплаты НДС регистрируется покупателем в специальной книге. На основании этого документа он заполняет соответствующие показатели в декларации по НДС. По закону, покупатель имеет право на налоговый вычет по этой статье налогообложения (ст. 169 НК РФ), если все оформлено правильно и корректно.

Есть ситуации, когда НДС не начисляется, например, для предпринимателей, работающих по системе УСН. Но часто покупатель, несмотря на это обстоятельство, просит выставить ему счет-фактуру, пусть даже без НДС. Это не обязанность продавца, но иногда стоит все же пойти навстречу просьбе покупателя и оформить счет-фактуру, только указать в документе, что она без налога на добавленную стоимость, не заполняя соответствующую строчку бланка.

ВАЖНО! Если вы не являетесь плательщиком НДС, не стоит указывать в счете-фактуре вместо о ставку в 0%. Даже нулевой процент показывает реальную ставку, на которую вы в таком случае не имеете права. Указание несоответствующей реальности ставки может создать много проблем получателю документа, начиная со штрафа и заканчивая начислением стандартной 18% ставки.

Счет фактура с минусом от поставщика 2021

Внимание! По мнению чиновников, выставление счета-фактуры с отрицательными значениями неправомерно, поэтому на основании такого документа суммы налога не могут быть уменьшены. Чиновники выпустили целый ряд писем, где подробно определяется порядок учета и документального оформления операций по предоставлению продавцом ретроспективных скидок в целях исчисления НДС (Письма Минфина России от 14 ноября 2005 г.

В них указывается: если скидка предоставлена путем изменения цены товара после передачи его покупателю, то продавец: — направляет покупателю исправленные накладную и счет-фактуру с указанием уменьшенной стоимости товара и суммы НДС; — документально подтверждает выполнение условия предоставления скидки покупателем (достижение необходимого объема закупок). Подтверждающими документами являются накладные на отпуск товара, утвержденные Постановлением Госкомстата России от 25 декабря 1998 г., и платежно-расчетные документы, подтверждающие выполнение покупателем определенных сроков оплаты товара; — оформляет дополнительный лист книги продаж за период, в котором товар был реализован.

Что делать с минусовой счет фактурой

Понятие « корректировочный счет-фактура » появилось в Налоговом кодексе благодаря Федеральному закону от 19.07.11 № 245-ФЗ. С 1 октября 2011 года продавцы при изменении стоимости или количества ранее осуществленной поставки должны выставлять покупателям корректировочные счета-фактуры 1 .

В июле произошли большие изменения в порядке учета НДС, которые введут с 01.10.2011 в экономический оборот счета-фактуры со знаком «минус». Рассмотрим, как законодатель предложил урегулировать данный вопрос и какие изменения в учете НДС ждут бухгалтеров в связи с указанным и другими новшествами. П осле многолетних споров наконец-то поставлена точка в вопросе учета образующихся суммовых разниц в части НДС и возможности выдачи счетов-фактур со знаком «минус».

27 Июн 2021 stopurist 1289

Поделитесь записью

- Похожие записи

- Норма Жилья На Человека Которую Не Могут Забрать Приставы

- Какие документы на регистрацию иностранного гражданина в мфц надо

- Как получить ветерана труда в 2021 году в коми

- Проводки внесение уставного капитала на расчетный счет

Итоги

После уже осуществленной отгрузки может потребоваться откорректировать данные по количеству или цене проданного в связи с достижением договоренности об изменении 1 из этих показателей. В таком случае составляют корректировочный документ, отражающий первоначальные данные по отгрузке, их новое значение и величину изменения. Для исправления допущенных при оформлении ошибок такой документ не используется.

Источники

- https://assistentus.ru/forma/schet-faktura/

- https://nalog-nalog.ru/nds/schetfaktura/obrazec_zapolneniya_korrektirovochnogo_scheta-faktury/

- https://nalog-nalog.ru/nds/schetfaktura/chto_takoe_korrektirovochnyj_schetfaktura_i_kogda_on_nuzhen/

- https://ppt.ru/forms/bolnichniy/korrektir-schet-factura

- https://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/korrektirovochnyy-ili-ispravlennyy-schet-faktura-v-2021-godu-kak-ne-promahnutsya/

- https://101million.com/buhuchet/otchetnost/deklaratsii/nds/schet-faktura/korrektirovochnyj/korr-i-ispravitelnyj.html

- https://nalog-nalog.ru/nds/schetfaktura/kak_otrazit_korrektirovochnyj_schetfakturu_na_umenshenie/

- https://online-buhuchet.ru/kogda-ispolzuetsya-ispravlennyj-schet-faktura/

- https://www.klerk.ru/buh/articles/464542/

- https://nalog-nalog.ru/nds/schetfaktura/v_kakih_sluchayah_ispolzuetsya_ispravlennyj_schetfaktura/