Ежегодно каждый работающий гражданин пользуется своим правом на отпуск. Перед тем как оформить период отдыха работодатель обязан соблюсти ряд установленных трудовым законодательством правил. В частности, отпускнику положена компенсация за дни отдыха.

Начисления зарплаты и отпускных при увольнении также имеют некоторые особенности, которые следует знать нанимателю.

И в том, и другом случае, главное — это соблюдение сроков по выплате денежных средств. Нарушение строго установленных временных правил может грозить организации в целом и ответственным лицам в частности весьма серьезными санкциями со стороны Трудовой инспекции и иных проверяющих органов.

Общие сведения

Чтобы выяснить, как производятся выплаты зарплаты и отпускных перед отпуском, необходимо дать определение основным понятиям. Они описываются в статьях Трудового Кодекса. Кроме этого, сведения относительно отдыха для сотрудников закреплены многочисленными федеральными законами.

Важно знать! Под отпуском понимается временное прекращение работы. Выделенный период предоставляется для отдыха сотрудника. В 122-ой статье ТК говорится о том, что он должен выделяться каждый год или минимум 1 раз в 2 года, если на это согласен сам гражданин.

В соответствии с данной статьей:

- Работник может потребовать отпуск через 6 месяцев непрерывного труда на одном месте.

- Сотрудник вправе запросить компенсацию вместо дней на отдых.

- По письменному заявлению, с согласия руководства, даты отгула можно перенести.

Ежегодный отпуск в обязательном порядке оплачивается нанимателем. Это означает, что работнику должны выплачивать среднюю з/п, даже смотря на то, что он отсутствует. Минимальный допускаемый срок такого отдыха – 28 дней. В статьях 117, 118 и 119 описываются категории трудящихся, имеющих право на дополнительный отпуск, который также оплачивается нанимателем.

Деньги вместо отпуска — только при увольнении

В некоторых случаях работодатель компенсирует работнику неистраченные дни отдыха. Не ходить в отпуск, а взять деньгами можно в двух случаях.

При увольнении, когда остались неистраченные дни отпуска

Если сотрудник решил уволиться, компания возместит ему неистраченный отпуск. Например, человек отработал шесть месяцев и «накопил» свои 14 дней. Написал заявление об увольнении, а в отпуске не был. В таком случае компания выплатит компенсацию за эти 14 дней.

И наоборот: с того, кто отработал первые полгода, успел отгулять 28 дней и после решил уволиться, могут удержать часть выплат. Потому что половину этого срока работник отгулял как бы авансом. По закону удержать можно не более 20% от выплачиваемой при увольнении зарплаты. Если они не покрывают долг, остаток можно получить, только если работник согласится вернуть его добровольно.

За дни сверх обычных 28 (для некоторых профессий)

Если вы учитель или врач, не собираетесь в отпуск, а хотите получить выплаты, можно написать заявление на имя руководителя. Платить или нет — остается на усмотрение начальства. Надо учитывать, что деньгами компенсируют не весь отпуск, а только дни свыше обязательных 28.

Выплаты перед уходом

114-ая статья ТК гарантирует возможность выхода в отпуск каждый год. Причем такой отдых оплачивается руководством. Перед уходом сотруднику должны предоставить всю сумму, которую определяют исходя из средней з/п и числа отработанных дней.

Определение суммы отпускных

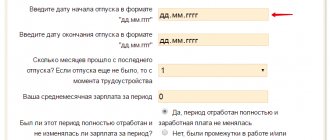

Подсчет размеров положенных выплат – это несложный процесс. Достаточно перемножить длительность дней предоставляемого отдыха и сумму среднего заработка за расчетный период.

К примеру, сотрудник отработал полный год. Средняя дневная з/а составляет 900 рублей, а длительность отпуска – 28 дней. Для определения размера положенных начислений эти цифры достаточно перемножить. В результате получится 25 200 руб. Это общая сумма, которую обязаны предоставить сотруднику перед тем, как он уходит в отпуск.

Внимание! Сам по себе расчет начислений не составляет труда. Однако у многих возникают сложности при определении среднего заработка. Поэтому следует подробнее ознакомиться с этой процедурой и узнать, что влияет на этот показатель.

Прежде всего определяется расчетный период. Это промежуток времени, который сотрудник работал и регулярно получал заработную плату. Как правило, он составляет 1 год, но нередко встречаются исключения.

В среднем, в каждом месяце 29.3 дня. Чтобы определить расчетный период, количество отработанных месяцев умножают на данное число.

Пример:

- Сотрудник трудился с 1 января 2021 по 31 декабря 2021.

- Срок был отработан полностью.

- Исходя из этого, расчетный период составит 29.3 * 12 = 351.

Этот показатель в дальнейшем используется при определении средней з/п за 1 день. В первую очередь вычисляют весь объем зарплаты за расчетный год. Затем полученную сумму делят на число дней в периоде.

Пример:

- За полные 12 месяцев сотрудник заработал 240 тыс. руб. при месячном окладе 20 тыс. руб.

- Чтобы посчитать среднюю з/п, эту сумму нужно поделить на количество дней расчетного периода.

- 240 000 / 351 = 683 руб.

Эта среднедневной заработок. Чтобы выяснить, сколько положено сотруднику перед уходом, эту сумму умножают на длительность предоставляемого отпуска.

Майские праздники

Остановимся подробнее на предстоящих майских праздниках.

Согласно Постановлению Правительства РФ от 15.10.2012г. №1048 «О переносе выходных дней в 2013 году», в связи с совпадением праздничных нерабочих дней 5 и 6 января с субботой и воскресеньем, а 23 февраля с субботой, предусмотрен перенос выходных дней с субботы 5 января на четверг 2 мая, с воскресенья 6 января на пятницу 3 мая и с понедельника 25 февраля на пятницу 10 мая.

Таким образом, в предстоящем мае мы не работаем с 1 по 5 мая включительно и с 9 по 12 мая включительно.

6, 7 и 8 мая – рабочие дни.

Всего в мае 31 календарный день, 18 рабочих дней, 2 праздничных дня и 11 выходных дней.

Два праздничных дня – это 1 и 9 мая (ст.112 ТК РФ). Все остальные дни являются переносом выходных и не рассматриваются, как праздничные дни с точки зрения трудового законодательства. Это обстоятельство важно, так как в соответствии со ст.120 ТК РФ, нерабочие праздничные дни, приходящиеся на период ежегодного оплачиваемого отпуска, в число календарных дней отпуска не включаются.

Совсем другое дело – выходные дни. Они включаются в число календарных дней отпуска. Соответственно, если сотрудник пишет заявление на отпуск с 1 по 10 мая, то он использует 8 календарных дней отпуска (1 и 9 мая в число дней отпуска не войдут). Из них 3 дня будут приходиться на рабочие дни и 5 – на выходные.

С точки зрения отпускных выплат это более приятный вариант. Однако, он совершенно не подходит большинству трудящихся, которым ценны сами дни отпуска. Таким образом, для экономии дней отпуска заявление на отпуск можно будет написать на 6, 7 и 8 мая – 3 дня.

В Таблице №4 приведем расчет «потерь» при таком выборе, используя данные Примера №1 (заработная плата 50 000 руб. «чистыми», цена отпускного дня 1 700.68 руб.).

Таблица №4

| 2013 год | кол-во рабочих дней в месяце | сумма зарплаты | цена рабочего дня | кол-во отработанных рабочих дней | Сумма зарплаты за отработанное время | Отпускные (1 700,68*3) | Итого “на руки” | Разница (зарплата – итого “на руки”) |

| май | 18 | 50 000,00 | 2 777,78 | 15 | 41 666,67 | 5 102,04 | 46 768,71 | 3 231,29 |

Как видно из приведенной Таблицы, «стоимость» майского отпуска на 3 рабочих дня составит 3 231,29 руб.

А теперь рассмотрим иной вариант соединения небольшого отпуска и майских праздников – 2 дня отпуска берутся в конце апреля (29 и 30). Таким образом, 2 последних выходных апреля прибавляются к 2 отпускным дням и к 5 дням первых майских праздников. Получаются каникулы длинною 9 дней, а так же экономия денег и 1 отпускного дня.

Расчет «стоимости» такого отпуска представлен в Таблице №5.

Таблица №5

| 2013 год | кол-во рабочих дней в месяце | сумма зарплаты | цена рабочего дня | кол-во отработанных рабочих дней | Сумма зарплаты за отработанное время | Отпускные (1 700,68*2) | Итого “на руки” | Разница (зарплата – итого “на руки”) |

| апрель | 22 | 50 000,00 | 2 272,73 | 20 | 45 454,55 | 3 401,36 | 48 855,91 | 1 144,09 |

Как видно из Таблицы №5, «стоимость» апрельского отпуска на 2 рабочих дня составит 1 144,09 руб. (плюс сохраняется один отпускной день ценой в 1 700,68 руб.), что гораздо выгоднее майского отпуска:

- экономия на выплатах 2 087,20 руб. + экономия отпускного дня 1 700,68 руб. = 3 787,88 руб. экономии всего.

Выбирайте даты отпуска с выгодой для себя!

Расчет заработной платы

На большинстве предприятий зарплата выдается дважды в месяц. Это установленная законом норма, нарушение которой грозит административными взысканиями. Поэтому все наниматели должны оплачивать труд граждан минимум 2 раза ежемесячно.

Совет! Самый удобный способ рассчитать зарплату – исходя из оклада. Он прописывается в трудовом договоре и его должен знать сотрудник при устройстве.

Вычисление осуществляется по формуле: (оклад/КРД)*КОД

- КРД – количество рабочих дней

- КОД– количество отработанных дней

Пример вычисления:

- Сотрудник трудится по окладу 20 тыс. руб. в месяц

- В июле из 23 КРД отработано 20 дней

- (20 000 / 23) * 20 = 17 391 руб.

Следует отметить, что из этой суммы еще необходимо отнять 13% подоходного налога:

- (17 391/100) * 13 = 2 260 руб.

- 17 391 – 2 260 = 15 131 руб. – сумма, которую выдадут сотруднику на руки с учетом НДФЛ

К сумме окончательной зарплаты могут добавляться надбавки, компенсации, поощрения, премии и аналогичные выплаты. Они не учитываются при расчете и в некоторых случаях не облагаются налогом.

Действия работника в случае невыплаты

Немало работодателей нарушает существующие законодательные нормы. Наемные лица должны знать, как отстаивать свои права и куда обращаться за помощью и поддержкой.

Несвоевременное перечисление средств – это прямое нарушение прав стороны трудового договора, поэтому никаких самостоятельных договоренностей с нанимателем достигать не следует.

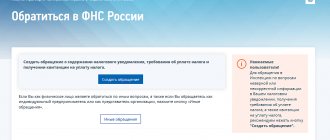

Пострадавшая сторона может обратиться по желанию в любую из трех инстанций:

- Трудовую инспекцию.

- Прокуратуру.

- Суд.

Очередность обращений не имеет значения, поэтому начать можно даже сразу с судебной инстанции, но логичнее пожаловаться сначала в Трудовую инспекцию. Эта организация стоит на страже соблюдения трудовых законодательных норм. При получении заявления о нарушениях она инициирует внеплановую проверку и выискивает подтверждения полученной информации. Если такие подтверждения выявлены, то она старается урегулировать конфликт путем принуждения к выплате или сама передает дело в суд.

Почему отпускные меньше зарплаты

Многие работники сталкиваются с подобной ситуацией. В большинстве случаев это не является нарушением, а представляет собой естественное следствие расчетов, производимых на основе прописанных законом норм. Поэтому, если при выплате зарплаты вместе с отпускными отмечается разница в суммах, следует учесть несколько аспектов.

К ним относятся следующие:

- При начислении отпускных некоторые выплаты, предоставляемые сотруднику, не учитываются.

- На размер пособия влияет количество пропущенных дней вследствие болезней или иных причин.

- В течение расчетного периода оклад может меняться.

- Отпускные также облагаются налогами.

Помимо этого, нужно понимать, что принцип начисления несколько отличается. З/П определяют, исходя из числа отработанных и рабочих дней. При подсчете отпускных берутся за основу усредненные показатели.

Сроки выплат

О том, когда выплачивают отпускные перед отпуском, можно узнать в ТК РФ. Последний пункт 136-ой статьи говорит о том, что оплату должны произвести не позже трех дней до ухода на отдых. Сумма может выдаваться на руки работнику либо переводиться на его банковский счет.

Распространен вопрос о том, может ли одновременно выдаваться зарплата и отпускные в одном месяце. Эта возможность есть, но только с согласия руководителя. Прямой обязанности производить такие выплаты вместе у нанимателя нет. Поэтому чаще всего средства предоставляются отдельно в разный период времени и это не является нарушением.

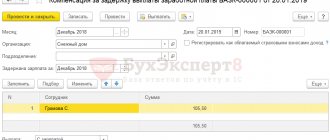

Информация о 6-НДФЛ

Форма 6-НДФЛ ввелась в оборот налоговых документов по отчету не так давно. С началом 2021 года все компании и предприниматели, которые наняли наемных работников, обязаны давать отчет в виде этой формы.

6-НДФЛ подлежит заполнению, чтобы организация смогла предоставить доходы работников и отправить их в ФНС.

Важно! Данная декларация подается в налоговые органы ежеквартально всеми компаниями, которые заключили договоры с физическими лицами.

Форма 6-НДФЛ

6-НДФЛ обязательно нужно оформлять, если нужно выдать зарплату по частям. Более того, если с сотрудника два раза вычитался подоходный налог по частям, то информацию нужно предоставлять также два раза. Аналогичные действия нужно предпринять к выдаче отпускных. Как же должным образом заполнить данную декларацию? Когда не нужно ее оформлять? И на что уделить особое внимание при отправке отчета в налоговую?

Основные моменты

Граждане, которые живут на территории Российской Федерации и получают заработную плату, обязательно должны платить налоги. Количество налогов зависит от зарплаты и статуса гражданина.

Уже всем известной и ставшей стандартом по отчетности является справка 2-НДФЛ. Эта справка оформляется как физическими, так и юридическими лицами.

Важно! Если ее нет, то взимается штраф.

2-НДФЛ

В прошлом году ФНС ввела еще одну форму, которая подается компаниями и организациями каждый квартал. Декларация 6-НДФЛ показывает особые нюансы, которые связаны с доходами и налогами.

Эта декларация заполняется работодателями за совокупный налог на зарплату сотрудников, являющимися физическими лицами и работающими в штате, а справка 2-НДФЛ относится к отчетности за конкретного работника.

Декларацию можно подать:

- в электронном виде;

- на бумаге.

Если декларация подается на бумаге, то данный способ больше подойдет организациям с количество работников не более 25 человек.

Важно! Если сотрудников много, то справку 6-НДФЛ нужно отправлять в электронном виде.

Форма 6-НДФЛ заполняется работодателям

Доходы, которые подлежат налогообложению НДФЛ, указываются в вышеприведенной справке. Туда входят, кроме зарплаты, еще и премии, поощрения и отпускные.

Как указать в 6-НДФЛ заработную плату вместе с отпускными?

При заполнении данной декларации важно помнить, что в ней нет необходимости указания доходов, необлагаемых налогами. В документе должна содержаться вся информация о налоговом агенте и его обязательствах перед налоговыми органами.

В декларации 6-НДФЛ отпускные и зарплата обязательны к указанию, как и премии вместе с больничными. Данный виды доходности облагаются налогом по ставке в 13 процентов, и их обязательно указывать в налоговых документах.

Помимо доходов, полученных физическими лицами, также нужно отображать и следующие данные:

- дата отправления денег на счет работника (фактическая);

- дата удержания налогового сбора по НДФЛ;

- день отправления налога в налоговые органы ФНС.

В форме 6-НДФЛ указываются доходы, облагаемые налогами

Одним из главных требований при подаче справки является обязательное соблюдение всех сроков, которые устанавливает ФНС. Первая справка отправляется в органы не позже мая, а последняя – до апреля последующего года.

Важно! Более того, крайний отчет нужно сдавать вместе с первой справкой за последующий начавшийся год, но не позже мая.

Чтобы не просрочивать подачу справок 6-НДФЛ, стоит самолично ходить в налоговые органы для сдачи справок. Если документация отправляется посредством почты, то нужно требовать официальное подтверждение получения письма.

Если декларация подается в электронном виде, то все даты будут указаны автоматически и не стоит о них беспокоиться.

Можно подавать декларацию 6-НДФЛ в электронном виде

Все данные по доходам сотрудников должны быть указаны в документе за конкретной датой. Например, если сотрудник взял отпуск, но не полный, а захотел поделить его на части, то, соответственно, оплаты указываются по отдельности. Аналогичные действия производятся и с зарплатой: указывается дата аванса и дата основной выплаты, которые пишутся отдельно друг от друга.

Важно! В случае, когда зарплата и отпускные были выплачены вместе, то компания указывает об этом в справке, иначе произойдет ошибка, что приведет к различным санкциям вплоть до штрафа.

Последствия задержки

Несвоевременная выплата возможна только при согласии трудящегося. Если же наниматель самовольно не предоставил отпускные в положенный срок, это расценивается как нарушение 136-ой статьи ТК. За такое действие положены следующие варианты наказаний:

- Для ИП – штраф до 5 тыс. руб.

- Юридическим лицам – взыскание на 30-50 тыс. руб.

- Должностным лицам – 10-20 тыс. руб.

Важно знать! Увеличение суммы возможно при многократном нарушении либо длительной задержке выплат. Помимо штрафов, сотрудник может потребовать возмещения материального ущерба.