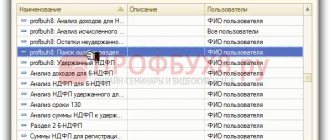

Что такое НДФЛ?

НДФЛ расшифровывается как “Налог на доход физических лиц”. Название даёт понять, что данным налогом облагаются физические лица, а конкретно — любой гражданин, имеющий любую форму дохода.

При том доход может быть не только в виде заработной платы, но и, например, от продажи или сдачи недвижимости в аренду.

Ваш работодатель, в соответствии с налоговым законодательством, должен выполнять функции вашего налогового агента, то есть взимать с вас часть средств и перечислять их в бюджет в виде налогов. Таким образом работодатель в этом смысле делает за вас большую часть бумажной работы.

Если у вас нет работодателя, и вы имеете иные источники дохода – например сдавая в аренду имущество, то вы сами себе являетесь налоговым агентом и сами должны подавать налоговую декларацию в инспекцию.

Просрочка подачи декларации ведёт к штрафу, при этом последующей ее подачи все равно не избежать.

Унифицированная форма декларации: 3-НДФЛ, подавать её необходимо по окончанию годового налогового периода, то есть до окончания тридцатого апреля следующего года.

Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой

Как отразить отпускные в 6-НДФЛ? В большинстве случаев ситуации по НДФЛ с отпускных сводятся к 2 вариантам:

- отпускные выплачивают отдельно от зарплаты по мере начисления — тогда они показываются в отдельных строках раздела 2 формы 6-НДФЛ по двум причинам: имеет место свой срок выплаты дохода и особый срок оплаты НДФЛ с него;

- отпускные выплачивают вместе с зарплатой (например, при отпуске с последующим увольнением) — в этом случае их все равно надо показать в отдельных строках раздела 2 формы 6-НДФЛ, т. к. при едином сроке выплаты дохода различным будет срок, установленный для оплаты НДФЛ с него.

Таким образом, в разделе 2 6-НДФЛ отпускные, как правило, окажутся отраженными отдельно от иных осуществленных выплат из-за несовпадения срока оплаты НДФЛ с них (письмо ФНС России от 11.05.2016 № БС-4-11/8312). В разделе 1 этой формы они войдут в общие суммы сделанных за отчетный период начислений доходов (стр. 020), удерживаемого с этих доходов налога (стр. 040) и фактически удержанного налога (стр. 070).

На границе периодов срок оплаты НДФЛ с отпускных, подчиняющийся общему порядку переноса его на ближайший рабочий день, если он попадает на выходной (п. 7 ст. 6.1 НК РФ), может перейти на следующий за отчетным периодом квартал. В такой ситуации строки 020, 040 и 070 будут заполнены в периоде выплаты дохода, а в раздел 2 данные по этой выплате попадут только в следующем отчетном периоде.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отразили отпускные в 6-НДФЛ. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Налоговый вычет

Это сумма, снижающая процент дохода, с которого удерживается налог. В некотором смысле это льгота, которую государство предоставляет определённым категориям граждан.

Вы имеете право вернуть из госбюджета уплаченный налог на тех или иных основаниях, то есть получить нал. вычет. Вычет можно получить при определённых жизненных ситуациях, так как государство старается поддерживать определённые слои населения.

Вот примеры таких жизненных ситуаций и нал. вычетов:

- Стандартный вычет на детей;

- Стандартный вычет «на себя»;

- По расходам за обучение;

- За лечение;

- Для тех кто копит на пенсию;

- Имущественный вычет;

- При продаже жилья.

Не путайте отпускные и компенсацию за неиспользованный отпуск

Несмотря на то что такая компенсация выплачивается увольняющемуся работнику за неотгулянные дни отпуска, отпускными она не является. И для НДФЛ-целей компенсация за неиспользованный отпуск считается полученной в последний день работы сотрудника, который увольняется. Конечно, при условии, что компенсация выплачена в срок — в последний день работы (п. 2 ст. 223 НК РФ). А налог с этой компенсации нужно перечислить не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ). С учетом этих особенностей сведения о сумме выплаченной компенсации и налога с нее и должны отражаться в 6-НДФЛ.

Сроки уплаты

Сроки уплаты налога для лиц, уплачивающих налог самостоятельно:

| Оплачивающий | Сроки уплаты |

| Физическое лицо (не Индивидуальный Предприниматель) | Не позже 15.07 года, идущего за отчетным. |

| Индивидуальный предприниматель | Авансовые выплаты по НДФЛ переходят в госбюджет по уведомлениям от ФНС не позже 15.07, 15.11 отчётного года, и 15.01 уже следующего года. Итоговый годичный налог будет перечислен в госбюджет не позже 15.07 года, идущего за отчётным. |

Cроки уплаты налога налоговыми агентами:

| Доход | Сроки уплаты |

| Официальная зарплата: Авансом (за половину месяца); Полным расчётом (за весь месяц). | Внимание! Весь НДФЛ с заработной платы (в том числе с аванса) будет перечислен в госбюджет лишь раз после итогового месячного расчёта. НДФЛ выплачивается максимум после 1 дня выплачивания зарплаты. |

| Прочие трудовые выплаты. | Налоговые перечисления осуществляются в последние сутки месяца, когда был выплачен данный доход, и не позже. |

| Дивиденды. | Когда дивиденды выплачиваются обществом с ограниченной ответственностью, налог должен быть уплачен до дня, идущего за днем когда будут перечислены дивиденды. Когда дивиденды выплачиваются Акционерным обществом, то максимальный срок – это месяц с времени выплаты дивидендов. |

Как показать переходящие отпускные и их перерасчет?

Как отразить в форме 6-НДФЛ отпускные, переходящие на другой месяц или квартал? Это делают по общим правилам:

- начисление дохода в виде отпускных и относящегося к нему налога, вне зависимости от того, к какому периоду они относятся, в соответствии с фактической датой этих начислений и установленным для них сроком платежа попадут в общие цифры раздела 1 формы 6-НДФЛ;

- выплата отпускных будет показана в разделе 2 формы 6-НДФЛ с выделением по дате ее осуществления и сроку уплаты налога.

То есть необходимость внесения в 6-НДФЛ отпускных, относящихся к разным отчетным периодам, будет определять факт их начисления и реальной выплаты, а не период, с которым они связаны (письмо ФНС России от 24.05.2016 № БС-4-11/9248).

Необходимость в перерасчете отпускных после сдачи отчетности с данными по ним может возникнуть в 2 ситуациях:

- При расчете отпуска была допущена ошибка, и в отчет попали неверные данные. В этом случае надо сдать уточненный отчет 6-НДФЛ с правильными сведениями в нем.

- Перерасчет имеет под собой законодательно обусловленные причины и правомерно осуществлен позже первичного расчета отпускных (например, при отзыве из отпуска, при увольнении, при переносе отпуска из-за несвоевременной выплаты отпускных). В такой ситуации данные по нему можно включить в соответствующие строки отчета того периода, в котором произведен перерасчет (письма ФНС от 24.05.2016 № БС-4-11/9248, УФНС по г. Москве от 12.03.2018 № 20-15/049940).

См. об этом также «Уточненка 6-НДФЛ: когда не нужна при перерасчете отпуска».

О сроках, установленных для сдачи отчета, читайте в этом материале.

Как в 6-НДФЛ отразить учебный отпуск, разъяснил Н. Н. Тактаров, советник государственной гражданской службы РФ 3 класса:

Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Оплата с отпускных

Начиная с 2021 года во взимании НДФЛ на выходе сотрудника предприятия в отпуск появились изменения.

Принимая во внимание то, что работодатель работает в роли налогового агента, появились нюансы в удерживании данного налога с отпускных, во времени его выплаты в государственный бюджет, а также в том, какую дату следует признавать временем получения дохода.

Если работник и работодатель заключили договор труда, то работодатель, в соответствии с трудовым кодексом РФ, обязуется раз в год обеспечивать работнику оплачиваемый отпуск до 28 календарных суток.

Такой отпуск называют основным, но при этом некоторым категориям работников, если они заняты в особо опасных, или географически нестабильных регионах, или на производствах с вредными трудовыми условиями, полагается также особый дополнительный отпуск, сроком не меньше семи календарных суток.

Узнать больше о предоставлении дополнительного оплачиваемого отпуска можно здесь.

Работник узнаёт о своём праве на отпуск непосредственно у своего работодателя только после того, как проработает без перерыва 6 месяцев подряд, хотя в некоторых случаях работникам предоставляют отпуск и раньше, если согласны обе стороны.

При этом раньше чем через полгода в отпуск без согласия работодателя могут выйти следующие категории работников:

- собирающиеся уйти в декрет женщины;

- несовершеннолетние;

- принявшие в семью ребёнка в возрасте до 3 месяцев.

Если работник попадает в один из перечисленных случаев, то достаточно только его письменного заявления (в соответствии со статьёй 122 Трудового кодекса РФ).

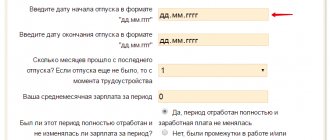

Минимум за трое суток до того, как работник уйдёт на отдых, работодатель обязан выплатить ему отпускные. Сумма выплат рассчитывается на базе среднего суточного заработка сотрудника, и эта цифра затем умножается на кол-во отпускных дней.

Отпускные средства должны быть переведены на личный счёт сотрудника, либо выданы наличностью.

Отпускные вместе с зарплатой в 6-НДФЛ: пример

Продемонстрируем на примере, как в 6-НДФЛ отразить отпускные вместе с зарплатой.

Пример. В ООО «Лотос» работают два человека:

- генеральный директор – с окладом 50 000 руб.;

- главный бухгалтер – с окладом 35 000 руб.

Главный бухгалтер ежемесячно получает стандартный налоговый вычет на единственного 7-летнего ребенка в размере 1 400 руб.

Общество 5 мая выплатило генеральному директору отпускные в размере 45 000 руб.

Все начисленные в пользу работников выплаты представлены в таблице ниже.

| Месяц начисления дохода | Вид дохода | Сумма начисленного дохода, руб. | НДФЛ с дохода (13%), руб. |

| Январь 2017 | Зарплата | 85 000 | 10 868* |

| Февраль 2017 | Зарплата | 85 000 | 10 868 |

| Март 2017 | Зарплата | 85 000 | 10 868 |

| Апрель 2017 | Зарплата | 85 000 | 10 868 |

| Май 2017 | Зарплата | 52 500 | 6 643 |

| Отпускные | 45 000 | 5 850 | |

| Июнь 2017 | Зарплата | 80 200 | 10 244 |

| ИТОГО: | Х | 517 700 | 66 209 |

В организации установлены следующие сроки выплаты заработной платы:

- за первую половину расчетного месяца – 20 число этого месяца;

- за вторую половину расчетного месяца – 5 число следующего месяца.

ООО «Лотос» заполнило расчет по форме 6-НДФЛ за полугодие 2017 года следующим образом.

Раздел 1 расчета 6-НДФЛ

Заполняется нарастающим итогом с начала 2021 года (в нашем примере до июня 2021 года).

по строке 010 – 13 / указывается ставка, по которой исчисляется и удерживается НДФЛ с доходов физлиц;

по строке 020 – 517 700 / указывается общая сумма дохода (включая отпускные), начисленного физлицам за период январь – июнь 2017 года;

по строке 030 – 8 400 / указывается сумма налоговых вычетов, предоставленных физлицам за период январь – июнь 2021 года;

по строке 040 – 66 209 / указывается НДФЛ, исчисленный с доходов физлиц;

по строке 060 – 2 / указывается количество физлиц, получивших доход (в т. ч. в виде отпускных) по всем налоговым ставкам;

по строке 070 – 55 965 / указывается НДФЛ, удержанный с общей суммы выплаченного физлицам дохода по всем налоговым ставкам за период январь – июнь 2021 года.

Обратите внимание! Поскольку НДФЛ с зарплаты, начисленной за июнь 2021 года, будет удержан только в июле при ее фактической выплате, значит соответствующая сумма налога не будет включена в показатель строки 070.

Раздел 2 расчета 6-НДФЛ

Заполняется только за последние 3 месяца отчетного периода (в нашем примере за апрель – июнь 2021 года).

Сведения о выплате дохода за март.

Кстати! Если операция начинается в одном отчетном периоде, а заканчивается в другом, то в разделе 2 формы 6-НДФЛ она отражается в периоде завершения. А момент завершения операции соответствует периоду, в котором наступает крайний срок уплаты налога. Таким образом зарплата за март 2021 года, выплаченная в апреле, попадет в отчет за 6 месяцев, а за июнь – только в отчет за 9 месяцев.

по строке 100 – 31.03.2017 / указывается дата получения дохода физлицами; для зарплаты – это последний день месяца, за который она начислена (п.2 ст.223 НК РФ);

по строке 110 – 05.04.2017 / указывается дата удержания НДФЛ с зарплаты, совпадает с датой ее выплаты работникам (абз.1 п.4 ст.226 НК РФ);

по строке 120 – 06.04.2017 / указывается крайний срок перечисления НДФЛ; для зарплаты – это день, следующий за днем ее выплаты (абз.1 п.6 ст.226 НК РФ);

по строке 130 – 85 000 / указывается сумма зарплаты, начисленной работникам;

по строке 140 – 10 868 / указывается НДФЛ, удержанный при выплате зарплаты работникам.

Сведения о выплате дохода за апрель (расшифровку строк смотрите выше).

по строке 100 – 30.04.2017;

по строке 110 – 05.05.2017;

по строке 120 – 10.05.2017;

Помните! Если установленный НК РФ срок уплаты налога выпадает на выходной или нерабочий праздничный день, то он переносится на ближайший следующий за выходным или праздником рабочий день (п.7 ст.6.1 НК РФ).

по строке 130 – 85 000;

по строке 140 – 10 868.

Сведения о выплате дохода за май.

Обратите внимание! В разделе 2 формы 6-НДФЛ «зарплатные» и «отпускные» выплаты отражаются отдельными блоками, поскольку для данных видов доходов установлен разный крайний срок уплаты налога (абз.1 и абз.2 п.6 ст.226 НК РФ).

1) Отпускные

по строке 100 – 05.05.2017 / указывается дата фактического получения дохода; для отпускных – это дата их выплаты физлицам (пп.1 п.1 ст.223 НК РФ);

по строке 110 – 05.05.2017 / указывается дата удержания НДФЛ с отпускных, совпадает с датой их выплаты физлицам (абз.1 п.4 ст.226 НК РФ);

по строке 120 – 31.05.2017 / указывается крайний срок перечисления НДФЛ, для отпускных – это последний день месяца, в котором они были выплачены (абз.2 п.6 ст.226 НК РФ);

по строке 130 – 45 000 / указывается сумма отпускных, выплаченных физлицам;

по строке 140 – 5 850 / указывается НДФЛ, удержанный при выплате отпускных физлицам.

2) Зарплата (расшифровку строк смотрите выше).

по строке 100 – 31.05.2017;

по строке 110 – 05.06.2017;

по строке 120 – 06.06.2017;

по строке 130 – 52 500;

по строке 140 – 6 643.

Заполненный образец расчета по форме 6-НДФЛ ООО «Лотос» за 6 месяцев 2021 года, в котором отражены отпускные вместе с зарплатой, представлен ниже.

Обязательства налогового агента

Статья 226 Налогового кодекса РФ подразумевает, что предприятия и индивидуальные предприниматели, от которых физ. лицо получило доходы, обязаны служить налоговыми агентами для этих физ. лиц, то есть удерживать и зачислять в госбюджет НДФЛ.

Это касается и отпускных выплат по аналогичной ставке, что и на зарплату:

- 13%, если работник является налоговым резидентом РФ (то есть находился в России не меньше 183 суток на протяжении 12 месяцев непрерывно);

- 30%, если работник является налоговым нерезидентом.

В обычном случае налоговый агент передаёт НДФЛ сотрудника организации в налоговый орган по месту своего нахождения.

Если же у данной организации существуют обособленные подразделения, то подоходный налог удержанный с работников данных подразделений отправляется в налоговые отделы по местам регистрации тех самых подразделений.

Предприниматели, которые применяют Вменёнку и Патентную систему налогообложения, перечисляют налог с доходов физ лиц по месту собственной деятельности. Данные положения исходят из пар. 7 с. 226 Налогового кодекса России.

Нарушения обязанностей налогового агента, возлагаемые на работодателя, и просрочка или невыполнения удержания или перечисления НДФЛ с заработной платы, отпускных, а также прочих доходов караются штрафом в соответствии со статьёй 123 Налогового кодекса Российской Федерации.

Штраф составляет 20% от неудержанной или непереведённой суммы налога.

До того, как в статью 226(6) Налогового кодекса были внесены изменения, действовал единый общий принцип перевода в бюджет НДФЛ нал. агентами:

- не позже, чем в день получения непосредственного дохода, получив деньги наличностью в банковской кассе либо прямым переводом на банковскую карточку;

- в следующий день выплачивания дохода, но если форма выплаты отличалась от стандартной, к примеру, в виде выдачи налички в руки.

Некоторые проблемы в данной теме, касающиеся зачисления “отпускных” налогов, в основном объясняются тем фактом, что российское законодательство не имело чётких определений на этот счёт.

Проблема заключается в том, что Федеральное Трудовое законодательство относит отпускные к одной из частей зарплаты работника. Таким образом, статья 136 Трудового кодекса России, декламирующая о порядках и времени выплаты заработной платы, даёт определение о том, что оплата отпуска осуществляется не позже чем за трое суток до того, как он начнётся.

Федеральным законом 02.05.15 г. №113 было установлено, что зачисление налога с выплат сотруднику осуществляется в действующие сроки:

| Форма дохода | Срок выплаты налога |

| Зарплата | Не позднее, чем после дня выплаты зарплаты |

| Натуральный доход | Не позже дня его получения |

| Больничный лист (пособие по инвалидности) | Не позже последнего дня месяца, когда оно выплачивалось |

| Отпускные | Не позже последнего дня месяца, когда они выплачивались |

Таким образом, становится понятно, когда следует уплачивать НДФЛ с отпускных: не позже последнего дня того месяца, в котором средства были выплачены.

Новые сроки выплаты отпускных налогов в 2018-м году позволят бухгалтерии предприятия перечислить НДФЛ одновременно с нескольких своих сотрудников.

Это прекрасная возможность сэкономить время, особенно летом, когда многие работники уходят в отпуск.

Помимо этого, НДФЛ с пособия по инвалидности в текущем году можно оплатить одним лишь распоряжением владельца счёта с НДФЛ с отпускных, если они выплачивались в том же месяце.

Следует отметить следующее: закон от второго мая 2015 года №113-ФЗ поменял только срок выплаты налога с отпускных в 2021 году, то есть отчисления налога в гос.бюджет. А вот счисление и удержание с отпускных, по прежнему, производится при их оплате (Ст. 226(4) Налоговый кодекс России).

Что отличает отпускные и больничные по части НДФЛ?

В форму 6-НДФЛ наряду с обычными выплатами, облагаемыми налогом на доходы физлиц, попадают отпускные и больничные. В отличие от заработной платы, выплачиваемой через каждые полмесяца (ст. 136 ТК РФ), их начисляют:

- отпускные — при оформлении отпуска с выплатой не позже 3 календарных дней до его начала (ст. 136 ТК РФ);

ВНИМАНИЕ! Чтобы не ошибиться с датой выплаты отпускных и не попасть на штраф от трудовой инспекции и на проценты за просрочку выплат работникам, прочтите нашу публикацию «Если отпуск с понедельника, выдать отпускные в пятницу нельзя».

- больничные — в течение 10 календарных дней после получения от работника соответствующего документа и выплачивают вместе с ближайшей зарплатой (п. 1 ст. 15 закона РФ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ»).

При различиях в сроках начислений и выплат для отпускных и больничных существуют одинаковые правила для определения:

- даты признания дохода полученным для целей расчета НДФЛ — он соответствует дате выплаты дохода (подп. 1 п. 1 ст. 223 НК РФ);

- срока для уплаты НДФЛ — ей является последняя дата месяца, в котором сделаны выплаты (п. 6 ст. 226 НК РФ).

В части последнего срока отпускные и больничные отличаются от всех прочих доходов, НДФЛ с которых должен платиться не позже первого рабочего дня, наступающего за днем выплаты (п. 6 ст. 226 НК РФ).

Из-за этой особенности в 6-НДФЛ отпускные и больничные в большинстве случаев будут показываться обособленно от иных выплат.

Об особенностях учета в 6-НДФЛ авансов по зарплате читайте в статье «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Примеры перечисления

Продемонстрируем пару вариантов перечисления налога из 2017-го года, чтобы показать изменения в работе системы:

- Итак, сотрудник подал заявление на отпуск с 05.06.17 г. на 28 суток. Провести выплаты в его пользу обязаны не позже трёх рабочих суток до начала отпуска, так что выплату бухгалтер компании должен провести уже 02.06.17 г. Уплата налога в этом случае проводится не позднее 30.06.17 г., но можно оплатить и раньше.

- Вот другой пример: сотрудник уходит в отпуск с 01.06.17 г. В этой ситуации выплатить отпускные нужно не позже 29.05.17 г. Разница в том, что месяц выплаты отличается, так что и перечисление НДФЛ нужно сделать не позже 31.05.

Отпускные в 6-НДФЛ

Чтобы правильно заполнить 6-НДФЛ в части отражения отпускных, нужно понимать, когда такой доход считается полученным в НДФЛ-целях и когда с этого дохода должен быть перечислен налог в бюджет.

Так вот, отпускные считаются полученными в день их выплаты, а налог с этих сумм необходимо перечислить в бюджет не позднее последнего дня месяца, в котором они выплачены (пп. 1 п. 1 ст. 223, п. 6 ст. 226 НК РФ). Таким образом, отпускные в 6-НДФЛ за 9 месяцев отражайте так.

- В Разделе 1:

- в стр.020 укажите всю сумму отпускных (включая НДФЛ), выплаченную за 9 месяцев;

- в стр.040 и 070 укажите сумму НДФЛ с выплаченных за 9 месяцев отпускных.

- В Разделе 2 расчета за 9 месяцев, по общему правилу, необходимо заполнить столько блоков строк 100 – 140, сколько дат выплат отпускных пришлось на июль – сентябрь. Но так как 30 сентября – воскресенье, срок уплаты НДФЛ с сентябрьских отпускных выпадает уже на октябрь (01.10.2018). Соответственно, сведения о сентябрьских отпускных и НДФЛ с них должны попасть в раздел 2 уже годового 6-НДФЛ (Письмо ФНС от 05.04.2017 № БС-4-11/[email protected]).

В самих строках укажите следующее:

- в стр. 100 и 110 – даты выплаты отпускных за июль и август;

- в стр. 120 – «31.07.2018» — для июльских отпускных, «31.08.2018» — для августовских отпускных;

- в стр.130 – сумму июльских/августовских отпускных;

- в стр.140 – НДФЛ с июльских/августовских отпускных.

Налог при неиспользованном отпуске

Когда работодатель расторгает трудовой контракт с работником, часто формируется положение, когда у него остаются неиспользованные дни отдыха. В соответствии со статьёй 127 Трудового кодекса в данном случае сотруднику обязаны выплатить материальную компенсацию за каждый из нереализованных отпускных.

Существует другой вариант – отправить работника отдыхать, при условии что он будет уволен в дальнейшем, только согласиться на это сотрудник должен сам, в письменном виде.

Имеет ли право работодатель оплачивать неиспользованные отпускные денежными средствами, если работник не собирается увольняться? На этот счёт в статье 126 ТК есть указание: она разрешает заменить отпуск деньгами, однако заменить можно только отдых, превышающий стандартный 28-дневный отпуск.

Таким образом, в статье описывается не обыкновенный, а удлинённый основной либо дополнительный отпуск, который и можно заменить материальными средствами по желанию самого работника.

Помимо этого, для отдельных категорий работников запрещено платить денежную компенсацию, не увольняя. К таковым относятся:

- Несовершеннолетние граждане и беременные;

- Трудящиеся, занятые на производствах с особо опасными или вредными для здоровья трудовыми условиями (в данном случае касается только доп. отпуска).

Денежные компенсационные выплаты считаются доходом физ. лиц и как и все остальные облагаются налогом.

Но при этом, в отличие от выплат с отпуска, НДФЛ с компенсационных доходов выплачивается в госбюджет максимум в день выплаты.

В справке 2-НДФЛ коды данных доходов тоже будут отличаться:

- 2012: отпускные;

- 4800: денежные компенсационные выплаты.

Если был перерасчет отпускных

Если в 3 квартале вы по какой-либо причине произвели перерасчет отпускных, выплаченных в 1 или во 2 кварталах, то отражение этих сумм в 6-НДФЛ зависит от того, в какую сторону произведен перерасчет (Письмо УФНС по г.Москве от 12.03.2018 № 20-15/049940). Если после перерасчета сумма отпускных увеличилась, то отразите сведения о ней в разделах 1 и 2 расчета 6-НДФЛ за 9 месяцев (за исключением случая, когда перерасчет был произведен в сентябре – этот перерасчет отразите по аналогии с сентябрьскими отпускными). Если же в результате перерасчета сумма отпускных уменьшилась, то работодателю придется подать уточненку за период, в котором была отражена первоначальная сумма отпускных.

Сложности в вопросе, когда перечислять НДФЛ с отпускных

Такие сложности в этом вопросе имели место до 2021 года, поскольку момент перечисления НДФЛ по ним не был законодательно установлен.

Налоговый кодекс в подп. 1 п. 1 ст. 223 определяет, что фактическим моментом получения дохода денежными средствами следует признавать день, когда произведена выплата. Применительно к расчетным счетам – это день, в который перечисляются средства на счет налогоплательщика или третьим лицам.

Но есть еще одно правило: при оплате труда дата получения дохода – это последний день того месяца, в котором этот доход начислен. Такое правило содержится в п. 2 этой же статьи НК РФ.

Сложностей в точном определении момента добавлял еще и п. 6 ст. 226 НК РФ в редакции, действовавшей до 2021 года. В нем говорилось, что налоговый агент должен перечислять удержанный НДФЛ не позднее того дня, в котором деньги для выплаты дохода получены в банке или переведены на счет налогоплательщика. Если ситуация иная, то налоговый агент обязан перечислить НДФЛ в бюджет на следующий день после получения дохода налогоплательщиком.

Проверьте, правильно ли вы рассчитали отпускные и определили срок перечисления НДФЛ, с помощью советов от КонсультантПлюс. Получите пробный доступ и бесплатно переходите к Готовому решению.