Необходимость в ликвидации части основного средства возникает при эксплуатации сложных объектов, состоящих из одного или нескольких предметов одного или разного назначения, имеющих общие приспособления и принадлежности, общее управление, смонтированных на одном фундаменте и выполняющих свои функции только в составе комплекса, а не самостоятельно. То есть когда объект представляет собой комплекс конструктивно сочлененных предметов, его можно списать не целиком, а только в той части, которая не подлежит восстановлению или морально устарела. При этом извлечение отдельных частей не влияет на дальнейшее использование основного средства по своему прямому назначению.

Зачастую процедура частичной ликвидации основного средства сопровождается последующей модернизацией либо реконструкцией объекта. В этом случае происходит усовершенствование объекта путем замены его конструктивных элементов и систем более эффективными, приводящее к повышению технического уровня и экономических характеристик объекта, изменяются параметры объекта, их части и качество инженерно-технического обеспечения.

Следует различать частичную ликвидацию основного средства и выбытие его части по причине ремонта, когда производится замена вышедших из строя (пришедших в негодность) элементов. Это разные мероприятия, и отражаются они в бюджетном учете по‑разному.

Ликвидационная комиссия

Для принятия решения о частичной ликвидации основного средства создайте комиссию, которая должна:

- определить возможность и целесообразность восстановления части основного средства, которая подлежит ликвидации;

- определить возможность использования отдельных узлов, деталей, материалов выбывающей части основного средства.

В состав комиссии должны входить главный бухгалтер, сотрудники, ответственные за сохранность основного средства, и другие сотрудники, назначенные приказом руководителя организации. Решение о частичной ликвидации основного средства, принятое комиссией, утверждается приказом руководителя организации. После ликвидации части основного средства оформляется акт. Акт о частичной ликвидации основного средства комиссия может составить по форме № ОС-4 или № ОС-4а.

Такой порядок следует из пункта 77 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Влияние ликвидации основных средств на налоги

Все операции с основными средствами отображаются в балансе предприятия. Их списание не является исключением, но в данном случае нужно правильно учитывать влияние этих проводок на расчет налоговой базы при начислении различных платежей в пользу государства.

Влияние на НДС:

- НДС не может быть рассчитан на основные средства, амортизация которых была списана в полном объеме;

- если на счетах еще учитывается остаток амортизации, НДС может быть восстановлен;

- если демонтаж оборудования или помещения осуществляет сторонняя организация, то, в соответствии с НК РФ, входящий НДС принимается к вычету в общем порядке;

- при реализации оставшихся деталей на основании расчетных документов обязательно нужно будет начислить НДС.

Оставшиеся детали после демонтажа старого оборудования или помещения учитываются в составе внереализационных доходов, несмотря на то, будут ли они в дальнейшем принимать участие в производстве или нет. Доходы будут считаться полученными сразу после подписания акта о списании объекта. Налоговая база в этом случае увеличится на размер стоимости новых деталей.

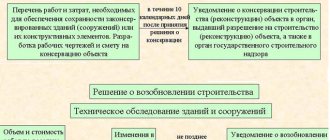

Частичная ликвидация здания

При частичной ликвидации здания (сооружения) уменьшается его общая площадь и прочие характеристики, которые были первоначально указаны при его госрегистрации. Например, этажность. Поэтому новые характеристики здания (сооружения) необходимо зарегистрировать в госреестре (п. 68 Правил, утвержденных приказом Минэкономразвития России от 23 декабря 2013 г. № 765). При этом здание (сооружение) не заново регистрируется, а производится лишь запись в реестре об изменении его характеристик.

Для регистрации изменений нужно представить в территориальное отделение Росреестра:

- заявление о внесении изменений в госреестр прав на недвижимое имущество и сделок с ним;

- документы, подтверждающие изменение соответствующих сведений, ранее внесенных в госреестр (например, справку из БТИ);

- платежное поручение на уплату госпошлины в сумме 1000 руб. (подп. 27 п. 1 ст. 333.33 НК РФ).

Об этом сказано в пунктах 4 и 5.1.1 Положения, утвержденного постановлением Правительства РФ от 1 июня 2009 г. № 457, разделе IX Методических указаний, утвержденных приказом Минюста России от 1 июля 2002 г. № 184.

Бухучет: частичная ликвидация

Организация обязана вести учет основных средств по степени их использования:

- в эксплуатации;

- в запасе (резерве);

- в стадии частичной ликвидации и т. д.

Об этом сказано в пункте 20 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Учет основных средств по степени использования можно вести с отражением или без отражения на счете 01 (03). Так, основные средства, находящиеся в стадии частичной ликвидации на протяжении длительного времени, целесообразно учитывать на отдельном субсчете «Основные средства в стадии частичной ликвидации». Такой подход согласуется с пунктом 20 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Дебет 01 (03) субсчет «Основные средства в стадии частичной ликвидации» Кредит 01 (03) субсчет «Основные средства в эксплуатации»

– начаты работы по частичной ликвидации основного средства.

По окончании частичной ликвидации сделайте проводку:

Дебет 01 (03) субсчет «Основные средства в эксплуатации» Кредит 01 (03) субсчет «Основные средства в стадии частичной ликвидации»

– завершены работы по частичной ликвидации основного средства.

Такой порядок следует из абзаца 2 пункта 14 ПБУ 6/01 и Инструкции к плану счетов (счет 01).

Бухучет: амортизация при частичной ликвидации

Начисление амортизации по основным средствам, находящимся в стадии частичной ликвидации, не приостанавливайте. Из этого правила есть исключение – если ликвидация части основного средства проводится в рамках реконструкции свыше 12 месяцев (п. 23 ПБУ 6/01, п. 63 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н). Подробнее об этом см. Как отразить в учете реконструкцию основных средств.

При получении акта о частичной ликвидации стоимость основного средства скорректируйте (абз 2 п. 14 ПБУ 6/01). Ежемесячную сумму амортизационных отчислений после частичной ликвидации рассчитайте исходя из скорректированной первоначальной (остаточной) стоимости основного средства и прежней нормы амортизации.

Срок полезного использования основного средства не пересматривайте. Исключением из этого правила является частичная ликвидация основного средства, проведенная в рамках реконструкции. Реконструкционные работы могут привести к увеличению срока полезного использования основного средства. В этом случае для целей бухучета оставшийся срок полезного использования реконструированного основного средства должен быть пересмотрен. Подробнее об этом см. Как отразить в учете реконструкцию основных средств.

Такой порядок следует из пункта 20 ПБУ 6/01 и пункта 60 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Ситуация: как определить на момент окончания частичной ликвидации основного средства сумму, на которую нужно уменьшить его первоначальную стоимость, и сумму начисленной амортизации?

Порядок уменьшения стоимости основного средства после его частичной ликвидации законодательством не установлен. Поэтому организация должна разработать его самостоятельно.

Оптимальный способ – определить первоначальную стоимость ликвидированной части основного средства по учетным данным. Например, если в первичных документах, представленных поставщиком при покупке основного средства, стоимость ликвидированной части выделена отдельной строкой, в этом случае сумму амортизационных отчислений, приходящихся на ликвидированную часть, можно рассчитать по формуле:

| Амортизационные отчисления, приходящиеся на ликвидированную часть основного средства | = | Первоначальная стоимость ликвидированной части основного средства | : | Первоначальная стоимость всего основного средства | × | Начисленная амортизация на момент окончания ликвидации |

Если определить первоначальную стоимость ликвидируемой части основного средства исходя из учетных данных невозможно, ее может рассчитать:

- комиссия, созданная из сотрудников организации;

- независимый оценщик.

При этом должна быть определена доля ликвидируемого имущества в процентном отношении к какому-либо физическому показателю, характеризующему основное средство. С учетом этой доли рассчитываются стоимость и сумма амортизации, приходящиеся на ликвидируемое имущество.

Например, по зданиям (сооружениям) первоначальную стоимость и амортизационные отчисления, приходящиеся на ликвидированную часть, можно определить расчетным путем:

| Первоначальная стоимость, приходящаяся на ликвидированную часть здания (сооружения) | = | Площадь ликвидированной части здания (сооружения) | : | Общая площадь здания (сооружения) до ликвидации | × | Первоначальная стоимость здания (сооружения) |

| Амортизационные отчисления, приходящиеся на ликвидированную часть здания (сооружения) | = | Площадь ликвидированной части здания (сооружения) | : | Общая площадь здания (сооружения) до ликвидации | × | Начисленная амортизация на момент окончания ликвидации |

Применяемый вариант корректировки первоначальной стоимости и суммы начисленной амортизации после частичной ликвидации основного средства закрепите в учетной политике для целей бухучета и для целей налогообложения.

После частичной ликвидации амортизацию по основному средству продолжайте начислять исходя из его стоимости, скорректированной на стоимость ликвидированной части.

Такой порядок подтвержден письмом Минфина России от 27 августа 2008 г. № 03-03-06/1/479. Хотя это письмо содержит ссылки на старую редакцию Налогового кодекса РФ, выводы, сделанные в нем, можно применять и сейчас с поправкой на действующие нормы права.

Разъяснение «Порядок списания основных средств при ликвидации с учетом длительного срока демонтажа»

статус документа

: материалы к заседанию КпТ

организация-разработчик:

НЧУ «БМЦ»

дата заседания

: 27 июня 2012

Разъяснение

«Порядок списания основных средств при ликвидации с учетом длительного срока демонтажа»

- Вопрос :

В какой момент надо списывать основное средство в бухгалтерском учете (К 01) при условии, что основное средство демонтируется в течение более 1 года: в момент принятия решения руководства о демонтаже или в момент физического завершения демонтажа?

В соответствии с утвержденной программой ликвидации объекта основных средств работы по демонтажу данных объектов будут длиться более 1 года.

Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/2001, утвержденное приказом Минфина РФ от 30.03.2001 №26н (по тексту – ПБУ 6/01), в п. 29 устанавливает, что: Стоимость объекта основных средств, который выбывает или не способен приносить организации экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета.

В то же время, п. 1 и 4 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» установлено:

1. Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

4. Первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным — непосредственно после ее окончания.

Ликвидация объекта с длительным сроком демонтажа может быть оформлена первичным документом по форме ОС-4 только после проведения всех работ и утверждения руководителем организации акта списания (ф. ОС-4).

- Разъяснение :

Основное средство с длительным сроком демонтажа подлежит списанию с бухгалтерского учета в периоде принятия руководством решения о демонтаже, независимо от периода окончания демонтажа.

Бухгалтерский учет представляет собой систему сбора, регистрации, группировки и представления информации об объектах учета. Особенностью бухгалтерского учета является тот факт, что информация о его объектах представляется в денежном, т.е. стоимостном выражении. Кроме того, и это также не менее важно, в качестве объектов бухгалтерского учета могут выступать не любые материальные и нематериальные объекты реального мира, а только те, которые в соответствие с действующим законодательством по бухгалтерскому учету признаются в качестве его объектов. К ним относятся: активы, обязательства, капитал, доходы и расходы организации.

Для активов, как объектов бухгалтерского учета одним из обязательных условий признания, наряду с возможностью их оценки, является способность приносить экономические выгоды в будущем. Поэтому актив, который не может приносить экономические выгоды по причине физического износа, вследствие решения руководства организации о его замене, продаже и т.д. или иной причине подлежит списанию с бухгалтерского учета. Именно поэтому ПБУ 6/01 в п.29 установило однозначную норму о списании стоимости объекта основных средств, который выбывает или не способен приносить организации экономические выгоды

(доход) в будущем,

с бухгалтерского учета.

Исполнение этого требования в отношении активов является условием представления достоверной отчетности. В частности, п. 6 Положения по бухгалтерскому учету ПБУ 4/1999 «Бухгалтерская отчетность организации», утвержденному приказом Минфина РФ от 06.07.1999 №43н, установлено: Отчетность должна давать достоверное иполное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету.

Таким образом, моментом списания ОС, по которому принято решение о ликвидации, должен быть момент его вывода из производственного процесса организации, о чем должен быть составлен соответствующий документ. Таким документом может быть приказ руководства организации о начале процедуры ликвидации ОС или иной документ, однозначно свидетельствующий о том, что ОС не будет в дальнейшем использоваться организацией в ее деятельности и, следовательно, не будет приносить организации экономические выгоды в будущем.

Форма акта о списании объекта основных средств ОС-4 (а, б) является утвержденным бланком первичного учетного документа, совмещающего в себе и свойства бухгалтерского регистра, в котором в обобщенном виде фиксируются данные о всей процедуре ликвидации ОС, а не только о ее начале. Полное его оформление и утверждение руководством организации может служить свидетельством о том, что процедура ликвидации завершена, а в ее процессе понесены определенные затраты и (или) получены определённые активы. При этом сам ликвидируемый актив в системе бухгалтерского учета уже не отражается в силу того что, не отвечает критериям признания в качестве актива. Кроме, того сам по себе первичный документ не может определять момент возникновения хозяйственной операции (в данном случае списание ОС), а всего лишь является средством ее оформления.

Затраты, которые организация несет в связи с ликвидацией ОС, признаются в бухгалтерском учете по мере их возникновения в периоде в котором соответствующие затраты были понесены. Основанием для отражения данных затрат в акте ОС-4 и бухгалтерском учете являются иные первичные документы непосредственно оформляющие процесс ликвидации -акты о завершении очередного этапа, а если этапов ликвидации ОС не предусмотрено, то акты, составляемые на конец каждого отчетного периода.

В случае если при принятии к учету объектов ОС, исходя из норм законодательных и иных нормативных правовых актов, судебных решений, договоров или в силу взятой на себя обязанности перед третьими лицами, у организации возникает обязательство через определённый промежуток времени ликвидировать эти объекты ОС, в бухгалтерском учете организации следует признавать оценочное обязательство с отнесением его величины на стоимость вводимых ОС.

| Рабинович Альмин Моисеевич: … следует признать оценочное обязательство с отнесением его величины на стоимость вводимых ОС соответствующего внеоборотного актива, отражаемого в балансе по статье «Прочие внеоборотные активы». |

При ликвидации таких объектов ОС расходы, связанные с ней, будут списываться за счет ранее признанного оценочного обязательства в соответствии с ПБУ 8/10.

В соответствии с Уставом и внутренними регламентами БМЦ вопросы налогового учета не рассматриваются по существу. Вместе с тем обращаем внимание, что

момент списания ОС с бухгалтерского учета является так же основанием для исключения их стоимости из налоговой базы по налогу на имущество. Так п.1 ст. 374 НК РФ установлено: Объектом налогообложения для российских организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе организации в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета…

Таким образом, НК РФ устанавливает однозначную связь между стоимостью ОС, отраженных в бухгалтерском учете и их стоимостью, выступающей в качестве объекта налогообложения. Следовательно, списание стоимости ОС с бухгалтерского учета влечет за собой уменьшение налоговой базы по налогу на имущество на ту же стоимость.

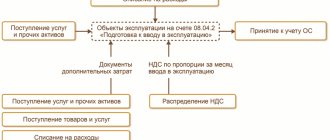

Бухучет: корректировка стоимости

В бухучете корректировку стоимости основного средства после его частичной ликвидации отразите проводками:

Дебет 01 (03) субсчет «Выбытие основного средства» Кредит 01 (03) субсчет «Основные средства в эксплуатации»

– учтена первоначальная (восстановительная) стоимость ликвидированной части основного средства;

Дебет 02 Кредит 01 (03) субсчет «Выбытие основного средства»

– списана сумма амортизационных отчислений, приходящаяся на ликвидированную часть основного средства;

Дебет 91-2 Кредит 01 (03) субсчет «Выбытие основного средства»

– списана остаточная стоимость ликвидированной части основного средства.

Такой порядок следует из Инструкции к плану счетов (счет 01).

Сумму, на которую была скорректирована первоначальная стоимость основного средства после частичной ликвидации, отразите в инвентарной карточке учета по форме № ОС-6 (№ ОС-6а) или в инвентарной книге по форме № ОС-6б (применяется малыми предприятиями).

Предусмотренные причины выбытия ОС

Организация утрачивает основные активы по различным возможным причинам:

- моральный и/или физический износ имущественного фонда;

- уничтожение в результате чрезвычайной ситуации (аварии, стихийного бедствия, катастрофы и т.п.);

- непоправимая порча (умышленная либо случайная);

- хищение основного средства;

- утрата объекта, выявленная при инвентаризации;

- совершение сделки купли-продажи, объектом которой выступает ОС;

- заключение относительно объекта договора дарения или бартера;

- передача другому юридическому или физическому лицу безвозмездно;

- основное средство стало вкладом или частью вклада в уставный капитал другого юрлица;

- подошел срок выкупа для имущества, сданного в аренду на правах лизинга.

ВНИМАНИЕ! Могут действовать и другие причины выбытия основных активов, главное условие для проведения процедуры – отсутствие или невозможность использования объекта по результатам очередной проведенной инвентаризации.

Если объект просто был перемещен между структурными подразделениями в рамках одной организации, это не считается выбытием.