Что такое инвестиционный налоговый вычет

Инвестиционный налоговый вычет — это сумма, с которой некоторым инвесторам — резидентам РФ (тем, кто проводит в стране более 183 дней в году) разрешается не платить налог на доходы физических лиц (НДФЛ). А если деньги в бюджет уже уплачены, то вернуть их. Большинство доходов россиян облагается НДФЛ в 13%. Но у государства существует набор налоговых вычетов для поощрения граждан: оно готово вернуть деньги, если вы совершаете что‑то, что им одобряется. Например, покупаете недвижимость, учитесь, рожаете детей. Инвестиционный налоговый вычет призван простимулировать граждан не хранить деньги в шкафу, а инвестировать в экономику. Если вы оформляете налоговый вычет на определённую сумму, вы можете вернуть 13% этой суммы.

Что делать, если объект ОС продан?

Если до истечения СПИ объект продается или выбывает из состава ОС по иной причине (кроме ликвидации), то сумма налога на прибыль, не уплаченная в связи с применением ИНВ в отношении этого объекта, подлежит восстановлению и уплате в бюджет с уплатой соответствующих сумм пеней, которые начисляются с того дня, когда был применен ИНВ.

| Объект продан после истечения СПИ | Объект продан до истечения СПИ |

| – | Восстановить налог, недоплаченный в бюджет в результате применения ИНВ |

| – | Уплатить пени (начисляются с момента применения ИНВ) |

| Доходы от реализации нельзя уменьшить на стоимость приобретения объекта | Доходы от реализации можно уменьшить на стоимость приобретения объекта |

Какими бывают инвестиционные налоговые вычеты и когда ими можно воспользоваться

Для тех, кто инвестирует, закон предусматривает три вида вычетов. На доход от продажи ценных бумаг Налог на доход от продажи или погашения ценных бумаг можно вовсе не платить, если соблюдается несколько условий: вы владели ими более трёх лет; вы купили их после 1 января 2014 года; ценные бумаги не учитывались на индивидуальном инвестиционном счёте. Налоговый вычет на доход от продажи ценных бумаг распространяется на акции и облигации, допущенные к торгам на российских биржах, или инвестиционные паи открытых паевых инвестиционных фондов, которыми управляют российские компании. Доход в данном случае — это разница между суммой, за которую вы продали акции, и расходами на их приобретение. Причём под расходами понимаются не только траты на сами ценные бумаги, но и, например, биржевой сбор. Однако размер вычета не может превышать число, высчитанное по формуле:

Размер вычета = 3 миллиона × Кцб

Коэффициент Кцб зависит от того, равное время вы владели проданными бумагами или нет. Если бумаги были куплены в один год и реализованы тоже в один и тот же год, Кцб равняется числу полных лет, в течение которых вы владели ими всеми. Скажем, если вы купили облигации в 2015 году и погасили в 2020‑м, то Кцб равняется четырём, так как полные годы владения — с 2016‑го по 2019‑й. Следовательно, максимальный вычет составит:

Размер вычета = 3 миллиона × 4 = 12 миллионов

Если заработали на акциях меньше, налог можно не платить. Если акции или облигации вы приобрели в разные годы, Кцб вычисляется по сложной формуле, которая выглядит так:

Vi — это доходы от реализации ценных бумаг, i — срок владения ими в полных годах. При определении доходов учитываются только акции и облигации, которые вы продали дороже, чем купили. n — количество сроков владения ценными бумагами в полных годах. Если срок владения двумя и более ценными бумагами совпадает, то n = 1. На примере будет чуть понятнее. Допустим, в 2021 году вы продали два пакета акций. Первым вы владели три полных года и заработали на продаже 300 тысяч. Для второго эти параметры составляют 5 лет и 500 тысяч. Посчитаем:

Кцб = 300 тысяч × 3 года + 500 тысяч × 5 лет / 300 тысяч + 500 тысяч = 4,25

Соответственно, предельный размер вычета будет таким:

Размер вычета = 3 миллиона × 4,25 = 12,75 миллиона

Впрочем, если ваши доходы от продажи ценных бумаг далеки от миллионов, со сложными расчётами можно не заморачиваться. Вы точно не дотянете до максимума и можете претендовать на инвестиционный налоговый вычет на всю сумму заработка. На доход по ИИС Индивидуальный инвестиционный счёт (ИИС) — вариант брокерского счёта со специальными условиями. Он был введён, чтобы мотивировать граждан активнее вкладывать деньги и получать от инвестиций чуть больше благодаря бонусам. Налоговый вычет — один из них. Он предоставляется на доходы по ИИС при его закрытии, если счёт существовал не менее трёх лет. Ещё одно условие — не пользоваться другим налоговым вычетом, доступным владельцам ИИС. Выбрать можно только один из них. Верхней планки у этого инвестиционного налогового вычета нет, НДФЛ можно не платить со всего дохода, полученного по индивидуальному инвестиционному счёту. На сумму, внесённую на ИИС Это второй вариант вычета для ИИС. Его предоставляют в размере внесённой на ИИС суммы, но не более 400 тысяч рублей в год, то есть вернуть можно до 52 тысяч рублей. Кладёте на ИИС меньше — вычет меньше (13% суммы, которую положили на счёт). Вносите больше — вычет получаете всё равно 52 тысячи рублей. В отличие от вычета на доход по ИИС, на который можно претендовать при закрытии счёта, вычетом на внесённую сумму можно пользоваться каждый год. Но сам ИИС всё равно должен существовать не менее трёх лет. Важно: предыдущие два вычета касались непосредственно доходов от операций с ценными бумагами. Вычет на сумму, внесённую на ИИС, позволяет не платить или вернуть НДФЛ, уплаченный на основные доходы. Например, если вы трудитесь официально и работодатель платит за вас налоги, то вы можете вернуть перечисленные деньги.

Прочие изменения

Сомнительная задолженность

Вносятся изменения в пункт 1 статьи 266 НК РФ, которая определяет порядок формирования сомнительной задолженности. Поправки коснутся ситуации, когда у организации и ее дебитора есть встречные долги.

В действующей редакции указанной нормы закона сказано, что часть, превышающая встречное обязательство налогоплательщика перед дебитором, признается сомнительной дебиторской задолженностью. Поправки коснутся ситуаций, когда дебитор имеет перед компанией сразу несколько задолженностей, сформированных в разные промежутки времени.

Теперь чтобы определить сомнительный долг, компания будет должна уменьшить на встречное обязательство самую раннюю из этих задолженностей. Разница и будет суммой сомнительного долга. Впервые это правило нужно будет применить при формировании резервов по сомнительным долгам по итогам первого отчетного периода 2018 года.

Расширен перечень безнадежных долгов

Список долгов, которые считаются нереальными ко взысканию, дополнили. С 1 января 2021 года к ним будут относиться долги физического лица, признанного банкротом, считающиеся погашенными либо те, по которым он освобожден от выплат. В большинстве своем к этой категории относятся долги, которые банкрот не смог выплатить из-за недостаточности своего имущества.

Напомним, сомнительные долги списываются во внереализационные расходы либо погашаются за счет соответствующих резервов.

В налоговое законодательство внесено множество поправок

Для ГУП и МУП увеличен состав облагаемых доходов

С 1 января 2021 года будет действовать новая редакция подпункта 26 пункта 1 статьи 251 НК РФ. Согласно поправкам, денежные средства, которые унитарные предприятия будут получать от собственника, должны быть включены в облагаемый доход. По действующим до конца текущего года правилам средства, которые передаются ГУП и МУП их собственниками, в доход не включаются.

Определен порядок признания доходов и расходов при добыче углеводородного сырья на новом морском месторождении

Целый ряд статей Налогового кодекса вводится в отношении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении. Все они вступили в силу с 27 ноября текущего года и распространяются на правоотношения, которые возникли с начала 2014 года. Налоговый кодекс пополнится сразу четырьмя новыми нормами: пунктом 1.1 статьи 271, пунктом 1.1 статьи 272, подпунктом 9 пункта 2 статьи 293.3, подпунктом 6 пункта 2 статьи 299.4.

Если кратко, то суть этих изменений в том, что водится особый порядок признания доходов и расходов по добывающим операциям, осуществляемым на новом морском месторождении. Положительная курсовая разница будет отнесена к доходам, а отрицательная — к расходам по этой деятельности.

С новыми морскими месторождениями, а точнее, с их поиском и оценкой, связано еще одно новшество. Оно не вводит каких-либо норм Налогового кодекса и не меняет существующие. Уточняется лишь порядок признания расходов по указанной деятельности. В соответствии со статьей 8 закона № 335-ФЗ, такие расходы должны быть включены в прочие затраты равномерно в течение 36 месяцев. Поправки относятся к периодам, начиная с 1 января 2014 года. Также водится четырехлетний срок хранения документов, подтверждающих такие расходы.

Преференции для компаний, попавших под санкции

И последнее нововведение в части налога на прибыль касается компаний, которые реализовали доли либо акции и попали под санкции и ограничения, введенные иностранными государствами и международными финансовыми организациями. При исполнении нескольких условий они не должны относить выручку от реализации долей (акций) к облагаемым доходам. Стоимость реализованных акций либо долей при этом в расходы не включается. Эти правила следуют из норм нового подпункта 57 пункта 1 статьи 251, а также в измененного подпункта 48.22 статьи 270 Кодекса.

Есть вопросы по налогу на прибыль? Рекомендуем ознакомиться с недавними разъяснениями ФНС.

Какие документы нужны, чтобы получить инвестиционный налоговый вычет

Вам понадобится справка 2‑НДФЛ о доходах и удержанных налогах за год. Её можно взять у работодателя или найти в личном кабинете на сайте налоговой, где она появится после 1 марта. Далее, в зависимости от вычета, список документов будет варьироваться. На доход от продажи ценных бумаг Вам понадобятся отчёты брокера, которые подтвердят: срок нахождения ценных бумаг на счету; правильность расчёта налогового вычета (если вы получаете возврат через налоговую); что проданные бумаги не учитывались на ИИС. Брокер определённо понимает, с чем имеет дело, так что просто обратитесь к нему. И вам выдадут нужные документы. На доход по ИИС Кроме справки 2‑НДФЛ о доходах и налогах вам потребуются: Документ, который подтверждает право на вычет: договор на ведение ИИС, или о брокерском обслуживании, или нечто подобное. Отчёты брокера об операциях на ИИС. На сумму, внесённую на ИИС Чтобы оформить инвестиционный налоговый вычет, в данном случае будут нужны: Документ, который подтверждает право на вычет, например договор на ведение ИИС или о брокерском обслуживании. Бумаги, доказывающие факт зачисления средств, например платёжное поручение или приходно‑кассовый ордер. Справка, что до этого вы не пользовались вычетом на внесённую на ИИС сумму. Она понадобится, если оформляете вычет через брокера. Получить её можно в налоговой.

Аналитика проектного учета

Для организации попроектного учета в систему бухгалтерского учета вносится дополнительная ось аналитики «Код инвестиционного проекта» при разнесении данных на счетах №51, №60 и две оси аналитики «Код инвестиционного проекта» и «Код объекта» на счетах №08, №07 и №01. В ось аналитики «Код инвестиционного проекта» вводится вручную, список инвестиционных проектов и их коды, прошедшие процедуру согласования.

Ответственность по загрузке списка инвестиционных проектов и их кодов из инвестиционного плана компании в систему бухгалтерского учета несет руководитель соответствующего подразделения – экономического анализа инвестиций. В ось аналитики «Код объекта» оператором по бухучету вводится код объекта и его наименование.

Ответственность за достоверный ввод кода объекта и его наименование в систему бухгалтерского учета несет бухгалтер (старший бухгалтер) осуществляющий учет капитальных вложений и учет основных средств.

Работа с финансовыми документами и налоговой отчетностью – не простая задача, которая может показаться на первый взгляд. Бухгалтеру приходится отслеживать все изменения законодательства, изучать состав и порядок составления налоговых отчетов, не пропускать сроки сдачи отчетности для ИП, правильно и своевременно оплачивать налоги, не ошибаться в реквизитах при перечислении налоговых платежей.

Как получить инвестиционный налоговый вычет через налоговую

При этом способе получения налогового вычета вы возвращаете ранее уплаченный налог. Таким вариантом можно воспользоваться для оформления всех видов инвестиционных вычетов. Но делать это придётся немного по‑разному. Есть два пути. Через личный кабинет на сайте налоговой Этот вариант подойдёт для оформления вычета по внесённой на ИИС сумме. У Лайфхакера есть подробная инструкция, как это сделать. Через специальную программу «Декларация» Для оформления вычетов на доходы от проданных акций или доходы по ИИС понадобится специальная программа «Декларация». Скачать её можно на сайте налоговой. Далее необходимо заполнить декларацию. Вот несколько шагов, которые придётся сделать. Задайте условия Из выпадающего списка выберите номер вашей инспекции и ОКТМО. Узнать всё это можно на сайте ФНС. Укажите номер корректировки. Если подаёте декларацию впервые, оставьте ноль. С каждым следующим разом, когда вы будете отправлять уточнённый документ в налоговую, надо будет прибавлять единицу. Выберите свой статус. Сразу поставьте галочку в строке «Сформировать заявление о возврате налога», ведь ради этого всё и затевается.

Укажите сведения о декларанте На этом этапе нужно внести персональные данные. Здесь всё интуитивно понятно.

Внесите данные о доходах, полученных в РФ Код дохода. Для большинства случаев подойдёт код 13, обозначенный жёлтым. Он включает зарплаты, гонорары и другие стандартные доходы. Если этот код вам не подходит, наведите курсор на каждое из цветных чисел — всплывёт пояснение, какой именно вид прибыли имеется в виду, и вы сможете выбрать соответствующий вариант.

Информация о доходах. Чтобы её добавить, сначала нужно нажать на верхний знак «+», а потом на нижний. Вся информация есть в справках 2‑НДФЛ, которые вы получили у работодателя или на сайте налоговой. На этом этапе среди прочего надо задекларировать доходы, полученные от операций с ценными бумагами.

Сначала заполняется источник выплат, потом информация о доходах

Данные об организации есть в справке 2-НДФЛ. Если доход получен от физлица, указываются его Ф. И. О.

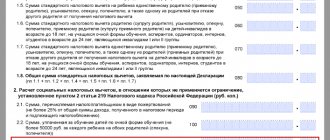

Внесите данные о вычете Переходим к важному. На вкладке «Вычеты» необходимо выбрать «Инвестиционные и убытки по ЦБ». Давайте разберёмся, что есть что: Сумма вычета, предусмотренная подпунктом 1 пункта 1 статьи 219.1 НК РФ, — это вычет на доходы по ценным бумагам. Если вас интересует он, введите в верхнее окошко размер вашей прибыли от продажи акций, облигаций или паёв, которую вы намерены освободить от налогов. Вычет, предусмотренный подпунктом 3 пункта 1 статьи 219.1 НК РФ, — это вычет на доход по ИИС. Поставьте галочку в окошке, если вам нужен он.

Особенности бухгалтерского и налогового учета у инвесторов

Инвестор – лицо, финансирующее строительство за счет собственных или заемных средств. В рамках данной статьи под инвесторами мы будем понимать юридических лиц – инвесторов, дольщиков и соинвесторов, которые сами не организуют строительство и не выполняют работы, то есть не совмещают функции застройщиков, заказчиков или подрядчиков.

Как правило, основными целями участия инвестора в строительстве являются увеличение собственных капитальных вложений (соответствующая доля готового объекта будет зачислена в состав основных средств) либо получение доли объекта для последующей перепродажи. Вместе с тем инвестор может уступить свои права другому лицу, не дожидаясь окончания строительства (передача имущественных прав). Поэтому в зависимости от преследуемой цели строительства бухгалтерский и налоговый учет у инвесторов может различаться.

Инвестирование строительства объектов для собственных нужд

Доля завершенного строительством объекта будет использоваться инвестором либо в производственной деятельности, либо для управленческих нужд, либо для сдачи в аренду. Известно, что в этом случае сформированная по дебету счета 08 первоначальная стоимость объекта списывается в дебет счета 01 «Основные средства» либо 03 «Доходные вложения в материальные ценности».

Первоначальная стоимость объекта основных средств формируется по правилам ПБУ 6/01 «Учет основных средств»[1]. В случае если при его создании использовались привлеченные денежные средства (кредиты и займы), бухгалтеру необходимо учитывать нормы ПБУ 15/2008 «Учет расходов по займам и кредитам»[2], в соответствии с п. 7 которого в стоимость инвестиционного актива включаются проценты, причитающиеся к оплате заимодавцу (кредитору), непосредственно связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива.

Обратите внимание: В силу п. 8 ПБУ 15/2008 дополнительные расходы по займам могут включаться равномерно в состав прочих расходов в течение срока займа (кредитного договора).

При приостановке сооружения инвестиционного актива на длительный период (более трех месяцев) проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость строительства с первого числа месяца, следующего за месяцем приостановления приобретения, сооружения и (или) изготовления такого актива. В указанный период проценты списываются в состав прочих расходов организации.

При возобновлении строительства начисленные проценты включаются в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем возобновления его сооружения.

Не считается периодом приостановки срок, в течение которого производится дополнительное согласование технических и (или) организационных вопросов, возникших в процессе строительства объекта.

Проценты за пользование заемными денежными средствами прекращают включаться в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем окончания строительства.

В случае если организация начала использовать инвестиционный актив для изготовления продукции, выполнения работ, оказания услуг несмотря на незавершенность работ по его сооружению, проценты прекращают включаться в стоимость такого актива с первого числа месяца, следующего за месяцем начала использования объекта (п. 13 ПБУ 15/2008).

В случае если на финансирование строительства инвестиционного актива израсходованы средства займов (кредитов), полученных на цели, не связанные с его сооружением, суммы начисленных процентов включаются в стоимость этого актива пропорционально доле указанных средств в общей сумме займов (кредитов), причитающихся к оплате заимодавцу (кредитору), полученных на цели, не связанные с приобретением, сооружением и (или) изготовлением данного актива. Пример такого расчета приведен в п. 14 ПБУ 15/2008.

Налоговая первоначальная стоимость объекта амортизируемого имущества формируется по правилам ст. 257 НК РФ и не включает в себя проценты, начисленные за пользование долговыми обязательствами (кредитами и займами). Суммы процентов на основании пп. 2 п. 1 ст. 265 НК РФ учитываются в составе внереализационных расходов инвестора (письма Минфина России от 03.02.2009 № 03‑03‑06/1/37, от 19.12.2008 № 03‑03‑06/1/699, от 05.12.2008 № 03‑03‑06/1/667 и др.).

Если инвестор планирует использовать полученную долю в готовом объекте в облагаемой НДС деятельности, то суммы налога, предъявленные ему застройщиком со стоимости его доли в готовом объекте, он может принять к вычету (п. 6 ст. 171, п. 1 и5 ст. 172 НК РФ). Для этого необходимо соблюсти два условия: оприходовать объект и получить от застройщика сводный счет-фактуру.

Обратите внимание: При выполнении этих условий право на вычет не зависит от наличия у инвестора в конкретном налоговом периоде оборотов по кредиту счета 68‑НДС. Если инспекция отказала в вычете только в связи с неосуществлением в данном квартале облагаемых операций, инвестор сможет доказать обоснованность предъявления НДС к вычету в судебном порядке (Постановление ФАС МО от 17.03.2009 № КА-А41/1603-09 и др.).

По мнению Минфина (Письмо от 21.11.2008 № 03‑07‑10/11), суммы НДС, предъявленные подрядной организацией, принимаются к вычету у налогоплательщика-инвестора по счетам-фактурам заказчика, оформленным на основании счетов‑фактур подрядчика по выполненным работам, при условии принятия данных работ к учету, в том числе на счете 08 «Вложения во внеоборотные активы». Однако на практике налоговые инспекторы нередко придерживаются иной позиции – право на вычет возникает после зачисления объекта в состав основных средств (отражения по дебету счета 01 или 03). В этом случае инвестор может отстоять свою точку зрения в судебном порядке (постановленияФАС МО от 08.04.2009 № КА-А40/2579-09, ФАС ПО от 23.04.2009 № А55-9765/2008 и др.).

Впрочем, предъявление НДС к вычету до момента отражения объекта по дебету счета 01 (либо 03) – не единственное основание для споров с инспекторами. Практика свидетельствует, что инспекции отказывают инвесторам в вычете по самым разным поводам. Например, потому, что счет-фактура составлен застройщиком с нарушением пятидневного срока, установленного п. 3 ст. 168 НК РФ. Однако суды неоднократно указывали, что нарушение срока составления счета-фактуры не входит в перечень требований к счету-фактуре, установленных п. 5 и6 ст. 169 НК РФ, и не может являться основанием для отказа в принятии сумм налога к вычету (постановления ФАС ПО от 19.05.2009 № А55-12068/2008, ФАС ВСО от 05.09.2007 № А19-2735/07-43‑Ф02-4551/07 и др.).

Отражение операций в бухгалтерском учете рассмотрим на примере.

Пример 1.

ООО «Инвестор» заключило инвестиционный договор с застройщиком на строительство офисного центра, предназначенного для сдачи в аренду. Взнос ООО «Инвестор» равен 59 000 000 руб. (в том числе НДС – 9 000 000 руб.). Финансирование строительства осуществляется тремя траншами:

– в августе 2008 г. – 17 700 000 руб.;

– в феврале 2009 г. – 14 160 000 руб.;

– в мае 2009 г. – 27 140 000 руб.

Доля в построенном здании принята в июле 2009 г. В августе ООО «Инвестор» произвело государственную регистрацию и ввело объект в эксплуатацию.

Операции отражаются в учете следующим образом:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| В августе 2008 г. | |||

| Перечислены денежные средства застройщику (I транш) | 76 | 51 | 17 700 000 |

| В феврале 2009 г. | |||

| Перечислены денежные средства застройщику (II транш) | 76 | 51 | 14 160 000 |

| В мае 2009 г. | |||

| Перечислены денежные средства застройщику (III транш) | 76 | 51 | 27 140 000 |

| В июле 2009 г. | |||

| Принята от застройщика доля в офисном центре (59 000 000 — 9 000 000) руб. | 08-3 | 76 | 50 000 000 |

| Отражен предъявленный НДС | 19 | 76 | 9 000 000 |

| Принят к вычету НДС | 68 | 19 | 9 000 000 |

| Перечислена госпошлина за регистрацию права собственности на долю в здании | 76 | 51 | 7 500 |

| В августе 2009 г. | |||

| Первоначальная стоимость доли здания увеличена на сумму госпошлины за регистрацию права собственности | 08-3 | 76 | 7 500 |

| Доля в офисном центре введена в эксплуатацию | 03 | 08-3 | 50 007 500 |

Фактические затраты на строительство, приходящиеся на долю инвестора, могут отличаться от суммы его инвестиционного взноса. Поэтому в договоре следует установить порядок покрытия отрицательной разницы (если затраты превышают инвестиционный взнос) или распределения положительной разницы (если затраты по строительству меньше размера инвестиционного взноса, образовавшаяся разница либо возвращается инвестору, либо остается в распоряжении застройщика как его доход).

Если объект предназначен для продажи

Порядок ведения бухгалтерского учета при инвестировании строительства для целей последующей продажи мало отличается от инвестирования для собственного потребления. Для учета взаимоотношений с застройщиком по инвестиционному договору инвестор также использует счет 76, субсчет «Расчеты с застройщиком». Получив от застройщика долю в готовом объекте, инвестор отражает ее стоимость на счете 41 «Товары». Соответственно, формирование фактической себестоимости производится по правилам ПБУ 5/01 «Учет материально-производственных запасов»[3] (затраты на государственную регистрацию права собственности включаются в фактическую себестоимость доли). Использовать в данном случае счета 01 и 03 не правильно, поскольку объект у инвестора не соответствует требованиям п. 4 ПБУ 6/01, так как изначально предназначен для перепродажи. Таким образом, у инвестора не возникает обязанности уплачивать с его стоимости налог на имущество. (В соответствии со ст. 374 НК РФ объектом налогообложения признается имущество, учитываемое на балансе организации в качестве объектов основных средств.) Правомерность данного вывода подтверждена постановлениями ФАС ВСО от 13.01.2009 № А33-2017/08‑Ф02-6774/08, ФАС ЦО от 03.04.2007 № А14-3166-200677/28 и др. Вместе с тем, если инспекторы установят факт использования объекта в хозяйственной деятельности (например, сдача в аренду), избежать доначисления налога на имущество не удастся (постановления ФАС СЗО от 06.03.2009 № А56-19655/2008 и ФАС ПО от 30.05.2008 № А12-12669/07).

Обратите внимание: Проценты по кредитам и займам, а также дополнительные расходы, связанные с привлечением долговых обязательств, в фактическую себестоимость полученной от застройщика доли не включаются, поскольку данный актив не является инвестиционным для целей применения ПБУ 15/2008.

Если дальнейшая реализация доли готового объекта облагается НДС, то сумму налога, полученного от застройщика, инвестор может принять к вычету. В противном случае НДС учитывается в стоимости доли.

Инвестирование строительства объектов, предназначенных для уступки прав

В данном разделе мы рассмотрим ситуацию, когда инвестор финансирует строительство с целью получения дохода от дальнейшей уступки своего имущественного права к застройщику. Заметим, что при передаче доли в строительстве речь идет не о денежных требованиях, а о передаче имущественных прав, вытекающих из договоров участия в долевом строительстве либо инвестиционных контрактов. Дело в том, что дольщик (инвестор) передает право требовать выполнения застройщиком своих обязательств по созданию объекта недвижимости и передаче его инвестору-дольщику.

Налог на добавленную стоимость

Передача имущественных прав признается объектом обложения НДС (пп. 1 п. 1 ст. 146 НК РФ). При этом п. 2 ст. 146 ист. 149 НК РФ установлены перечни операций, освобождаемых от налогообложения. Поскольку в данные перечни операции по передаче имущественных прав на жилые дома или жилые помещения, а также доли в них не включены, передача налогоплательщиками права требования (имущественных прав) на оплаченное ими строительство таких объектов является объектом налогообложения. Согласно п. 1ст. 153 НК РФ при передаче имущественных прав налоговая база по НДС определяется с учетом особенностей, установленных ст. 155 НК РФ.

На основании п. 3 ст. 155 НК РФ при передаче имущественных прав на жилые дома или жилые помещения, доли в жилых домах или жилых помещениях, гаражи или машино-места налоговая база определяется как разница между стоимостью, по которой передаются имущественные права, с учетом налога и расходами на приобретение указанных прав. Данная позиция нашла свое отражение в Письме Минфина России от 16.04.2008 № 03‑07‑11/149. С этой точкой зрения согласны и арбитражные суды (постановления ФАС ЗСО от 10.11.2008 № Ф04-6806/2008(15526‑А46-42), ФАС ВВО от 07.08.2008 № А28-370/2008-10/21 и др.).

Моментом определения налоговой базы является дата государственной регистрации сделки уступки (п. 8 ст. 167 НК РФ, Письмо УФНС по г. Москве от 28.03.2008 № 19-11/30092).

К сведению:гл. 21 НК РФ не определено, какие затраты признаются расходами на приобретение уступаемого имущественного права. В связи с этим арбитры ФАС ВВО в Постановлении от 07.08.2008 № А28-370/2008-10/21 указали, что для определения расходов на приобретение данных прав, на которые можно уменьшить налоговую базу по НДС, следует руководствоваться пп. 2.1 п. 1 ст. 268 НК РФ, то есть учитывать не только цену приобретения этих имущественных прав, но и расходы, связанные с их приобретением и реализацией.

Сумма НДС, подлежащего уплате в бюджет при уступке имущественных прав, определяется по расчетной ставке 18/118 (п. 4 ст. 164 НК РФ).

Пример 2.

До окончания строительства и ввода жилого дома в эксплуатацию дольщик в августе 2009 г. заключил договор уступки прав требования, по которому уступил свои имущественные права на квартиры и машино-места в строящихся домах другой организации. В результате налогоплательщик получил доход в общей сумме 23 600 000 руб. Общая сумма расходов, связанных с приобретением имущественных прав, равна 20 650 000 руб.

Налоговая база составит 2 950 000 руб. (23 600 000 — 20 650 000). Размер начисленного по сделке НДС равен 450 000 руб. (2 950 000 руб. х 18/118).

При передаче долей в строительстве нежилых зданий порядок определения налоговой базы по НДС ни ст. 155, ни другими нормами гл. 21 НК РФ не установлен. В связи с этим финансовое и налоговое ведомства считают, что бухгалтеру следует руководствоваться п. 2 ст. 153 НК РФ, согласно которому при определении налоговой базы выручка от передачи имущественных прав формируется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных имущественных прав (письма Минфина России от 14.07.2008 № 03‑07‑11/254, УФНС по г. Москве от 28.03.2008 № 19-11/30092). Причем в данном случае момент определения налоговой базы устанавливается по общему правилу – на основании п. 1 ст. 167 НК РФ, то есть начислить НДС необходимо в наиболее раннюю из следующих дат:

1) день передачи имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящей передачи имущественных прав.

Пример 3.

Участник долевого строительства бизнес-центра инвестировал денежные средства в размере 70 000 000 руб. В последующем была произведена уступка права на площади в строящемся здании другой организации за 86 140 000 руб.

Налоговая база по НДС составит 86 140 000 руб., а сумма налога – 13 140 000 руб. (86 140 000 руб. x 18/118).

Справедливости ради заметим, что некоторые специалисты считают возможным не начислять НДС при уступке имущественных прав на доли в нежилых зданиях. Эта позиция основана на том, что в данном случае имеется объект налогообложения (передача имущественных прав), но гл. 21 НК РФ не установлен порядок определения налоговой базы. Очевидно, что доказывать правомерность налоговой экономии инвестору (дольщику) придется в судебном порядке. К сожалению, нельзя утверждать, что арбитры встанут на сторону налогоплательщика, поскольку имеющиеся в справочно-правовых базах положительные судебные решения относятся к периоду до 2006 года, когда ст. 155 НК РФ вообще не регулировала уступку прав на доли в строящихся зданиях. Вместе с тем, поскольку новая редакция этой статьи, как было отмечено выше, не устанавливает правил определения налоговой базы по «нежилым» уступкам, не исключено, что суды по‑прежнему будут на стороне налогоплательщиков.

И еще один нюанс, касающийся вычета НДС. УФНС по г. Москве в Письме от 28.03.2008 № 19-11/30092 справедливо заметило, что особенностей применения вычета суммы НДС, уплаченной налогоплательщиком при приобретении имущественных прав, ст. 171 и172 НК РФ не установлено. Это означает, что право на вычет возникает при наличии счета-фактуры. Вместе с тем этот документ застройщик выписывает после завершения строительства и передачи доли готового объекта инвестору. Поэтому в периоде уступки права вычет НДС со стоимости доли (суммы денежных средств, перечисленных застройщику) не возможен. После окончания строительства этот инвестор уже не является инвестором, поскольку он передал свои права другому лицу. Значит, сводный счет-фактуру застройщик ему не выдаст, то есть вычет НДС не возможен и в более поздний период.

Поскольку проблема налогообложения и применения вычетов в отношении уступки прав на доли в нежилых зданиях законодательно не решена, можно рекомендовать инвесторам (дольщикам) по возможности не совершать таких сделок. Альтернативой является купля-продажа доли в завершенном строительством здании (НДС начисляется с цены договора, но предъявленный застройщиком налог принимается к вычету в общеустановленном порядке).

Налог на прибыль

Определение налоговой базы при уступке требования не зависит от вида недвижимости: жилая или нежилая. Налоговая база рассчитывается на дату государственной регистрации договора уступки как разница между доходом, полученным от уступки права, без учета НДС (пп. 1 п. 1 ст. 248, п. 1 ст. 249 НК РФ) и расходами на приобретение и реализацию уступаемого права (пп. 1 п. 1 ст. 253, пп. 2.1 п. 1 ст. 268 НК РФ). К расходам на реализацию имущественного права инвестор может отнести, например, затраты на оплату услуг по заключенным агентским договорам по поиску покупателей имущественных прав (Письмо УФНС по г. Москве от 06.12.2007 № 20-12/116732).

Обратите внимание: Уступка прав инвестором (дольщиком) не подпадает под действие п. 1 ст. 279 НК РФ, поскольку данная статья применяется только к договорам уступки денежных требований. На этом основании считаем, что при уступке доли в строительстве с убытком нужно руководствоваться общими нормами, изложенными в ст. 268 НК РФ.

Бухгалтерский учет

Поскольку изначально планируется уступка права на долю в строящемся объекте, возникшее у инвестора имущественное право следует квалифицировать как финансовое вложение (п. 2 и 3 ПБУ 19/02 «Учет финансовых вложений»[4]) и отражать на одноименном счете 58. Реализация (уступка) имущественного права отражается через счета учета продаж.

Пример 4.

ООО «Старт‑Строй» уступило ООО «Комфорт» права на площади в строящемся здании офисного центра за 86 140 000 руб. (в том числе НДС – 13 140 000 руб.). Согласно договору уступки денежные средства поступали на расчетный счет ООО «Старт‑Строй» в следующем порядке:

– предоплата 70% цены договора (60 298 000 руб.);

– 30% (25 842 000 руб.) после государственной регистрации сделки.

Фактические затраты ООО «Старт‑Строй» на приобретение данного имущественного права составили 70 000 000 руб.

В бухгалтерском учете необходимо сделать такие проводки:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| На дату получения частичной предоплаты | |||

| Получены денежные средства в счет уступки права | 51 | 76 | 60 298 000 |

| Начислен НДС с предоплаты (60 298 000 руб. / 118 х 18) | 76‑НДС | 68 | 9 198 000 |

| На дату государственной регистрации уступки | |||

| Отражен доход по договору уступки | 76 | 91-1 | 86 140 000 |

| Начислен НДС | 91-2 | 68 | 13 140 000 |

| Принят к вычету НДС с предоплаты | 68 | 76‑НДС | 9 198 000 |

| Списана сумма расходов, связанных с приобретением переданного имущественного права | 91-2 | 58 | 70 000 000 |

| Получены денежные средства в счет окончательного расчета по сделке | 51 | 76 | 25 842 000 |

Если инвестор (дольщик) применяет «упрощенку»

Денежные средства, полученные по договору уступки прав требования третьему лицу на участие в строительстве недвижимости, являются доходом от реализации имущественных прав и облагаются единым налогом в периоде их фактического поступления в кассу или на расчетный счет (Письмо Минфина России от 12.05.2008 № 03‑11‑04/2/83). При этом (если объектом налогообложения являются доходы за вычетом расходов) затраты на приобретение права организации-«упрощенцы» не вправе учитывать в расходах, так как данный вид расходов не предусмотрен п. 1 ст. 346.16 НК РФ (Письмо Минфина России от 31.07.2007 № 03‑11‑04/2/191).

[1] Утверждено Приказом Минфина России от 30.03.2001 № 26н.

[2] Утверждено Приказом Минфина России от 06.10.2008 № 107н.

[3] Утверждено Приказом Минфина России от 09.06.2001 № 44н.

[4] Утверждено Приказом Минфина России от 10.12.2002 № 126н.

Сохраните или распечатайте декларацию

После того как вы ввели данные, воспользуйтесь кнопкой «Проверить», чтобы убедиться, что вы всё заполнили. Если планируете сдать документ в налоговую лично, отправляйте его на печать. Или сохраните как файл с расширением .xml.

Отправьте декларацию В виде xml‑файла декларацию можно будет загрузить на сайт налоговой в личном кабинете. Для этого нужно пройти такой путь: главная → «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Загрузить».

Как быстро придут деньги

Если вы оформляете возврат налога и с первого раза всё заполнили правильно, то готовьтесь ждать до четырёх месяцев. У налоговой есть месяц на то, чтобы проверить декларацию, но ведомство может провести камеральную проверку, которая удлинит процесс до трёх месяцев. Если у налоговой будут вопросы, вам в зависимости от требования инспектора надо будет предоставить дополнительные документы или подать скорректированную декларацию, что, естественно, тоже отразится на времени ожидания. После того как инспектор одобрит вычет, на выплату денег отводится ещё месяц.