Особый вычет

При заполнении 3-НДФЛ, что относится к дорогостоящему лечению, имеет огромное значение. Дело в том, что на основании одного из абзацев подп. 3 п. 1 ст. 219 Налогового кодекса РФ сумма вычета по таким медицинским услугам законом не ограничена.

Таким образом, пациент имеет право заявить такую сумму дорогостоящего лечения в 3-НДФЛ, которую потратил на соответствующие медицинские манипуляции.

Важный момент: заявить в 3-НДФЛ вычет на дорогостоящее лечение можно при прохождении его не только в профильных организациях, но и у предпринимателей, которые официально ведут медицинскую практику.

Также см. «Социальные вычеты по НДФЛ в 2021 году: на что можно рассчитывать».

Условия для получения налогового вычета за протезирование

Для получения вычета за протезирование зубов необходимы следующие условия:

- Пациент стоматологической клиники официально трудоустроен и получает официальную заработную плату, с которой удерживается налог в размере 13 процентов;

- Стоматологическая клиника имеет лицензию на оказание медицинских услуг, выданную в соответствии с законодательством РФ;

- С момента лечения прошло менее 3-лет, обратиться за налоговым вычетом можно в течение 3-х лет с момента оплаты медицинских услуг.

Получить налоговый вычет можно двумя способами: через работодателя, либо через налоговую инспекцию.

Физические лица имеют право получить налоговый вычет до окончания года, в котором были оплачены расходы на протезирование, у работодателя. Для этого необходимо обратиться в налоговую инспекцию с заявлением и подтверждающими документами для получения уведомления на налоговый вычет. Затем предоставить уведомление в бухгалтерию по месту работы и написать заявление. После этого работодатель не будет удерживать налог с заработной платы до полного погашения суммы, понесенных расходов на лечение и протезирование.

Чтобы вернуть деньги за протезирование зубов через налоговую, необходимо подать пакет документов, включая декларацию по форме 3-НДФЛ. Инспекция проводит камеральную проверку, которая длится 3 месяца, и по окончании в течение месяца перечисляет денежные средства на расчетный счет. Документы можно подать лично в налоговую по месту регистрации физического лица, отправить через личный кабинет налогоплательщика, сдать в МФЦ, или направить по почте.

Декларация

Начинать заполнение 3-НДФЛ за дорогостоящее лечение имеет смысл только при наличии специальной справки из медицинского учреждения со специальной пометкой (утв. приказом Минздрава РФ № 289, МНС РФ № БГ-3-04/256 от 25.07.2001):

Обратите внимание в этой справке на поле код услуги. Дорогостоящее лечение в 3-НДФЛ есть основание заявлять только, когда стоит значение «2». Если «1», значит, право на вычет за лечение ограничено стандартной суммой в 120 000 рублей.

От того, какой код стоит в данной справке, вы будете понимать обычное лечение или дорогостоящее лечение в 3-НДФЛ можно заявить. То есть реальная сумма, которую вы заплатили, значения не имеет.

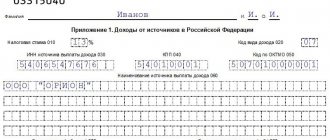

Указывать дорогостоящее лечение в декларации 3-НДФЛ довольно просто. Для этой цели предназначена строка 110 Листа Е1 (см. рисунок ниже). Особых правил ее заполнения не существует. Поэтому оформить образец 3-НДФЛ на дорогостоящее лечение обычно не вызывает затруднений.

Также см. «Как заполнить 3-НДФЛ на лечение за 2021 год».

Налоговый вычет на стоматологическое лечение

Стоматологическая клиника ООО «КОСМЕДЕНТ.РУ» является медицинской организацией, обеспечивающий высокий уровень медицинского обслуживания. Мы ориентированы не только на качество предоставляемых стоматологических услуг, но и стараемся сделать сам процесс лечения максимально комфортным для пациента. Поскольку деятельность клиники лицензирована на законодательном уровне, а финансовые отчеты полностью прозрачны, у нас имеется возможность помочь пациентам в получении социальной компенсации за пройденное в клинике лечение. Для получения документов вам нужно обратиться непосредственно к дежурному администратору на регистратуре, а так же предоставить ИНН платильщика. Администратор проконсультирует Вас по всем вопросам и подготовит необходимые бумаги и отчетную документацию для получения компенсации.

Что такое социальный налоговый вычет по расходам на лечение?

Медицинские услуги, в том числе и стоматологические, включая имплантацию и протезирование зубов, подпадают под действие пункта 3 статьи 219 «Социальные налоговые вычеты» Налогового кодекса РФ.

Возврат налога при лечении зубов можно получить:

- — Если вы оплачиваете стоматологические услуги по лечению собственных зубов самостоятельно.

- — Если вы оплачиваете стоматологические услуги вашим близким родственникам, а именно: родителям, супругу или детям.

- — Любые стоматологические услуги дают право вернуть вам налоговый вычет, если: в этом году вы получали доход, с которого уплачивался подоходный налог в 13% от заработной платы.

Компенсация не положена людям, имеющим неофициальный доход (трудоустройство без записи в трудовой книжке).

Какие документы необходимы для получения налогового вычета?

- — Паспорт.

- — Заявление на получение налогового вычета (оригинал).

- — Налоговая декларация по форме 3-НДФЛ (оригинал).

- — Справка 2-НДФЛ от работодателя (оригинал).

- — Финансовые документы, подтверждающие факт оплаты (копии).

- — Справка о лечении в стоматологической клинике по установленной форме (оригинал);

- — Договор пациента и стоматологической клиники об оказание услуг (копия заверенная).

- — Лицензия стоматологического учреждения (копия заверенная).

- — Реквизиты банка пациента или лица, оплачивающего услуги.

- — Копия документа, подтверждающего степень родства.

Часто пожилым людям приходится оплачивать стоматологические услуги. Если отец-пенсионер или мать-пенсионер сами не могут получить налоговый вычет за стоматологию, то это могут сделать дети, оплатив лечение. • В справке об оплате медицинских услуг в качестве налогоплательщика обязательно должен быть указан кто-то из детей родителя-пенсионера. • В справке об оплате медицинских услуг указывается ИНН платильщика.

Для того чтобы налоговая инспекция вернула налог, необходимо документально подтвердить право на социальный вычет на лечение родителей. Для этого необходима копия документа, подтверждающего степень родства, например, свидетельства о рождении (если медицинские услуги оплачены налогоплательщиком для родителей. —————————————————————————————————— Перечень необходимых документов, которые выдает пациентам наша клиника для получения налогового вычета:

- — Копию договора со стоматологической клиникой ООО»КОСМЕДЕНТ.РУ» об оказании платных медицинских услуг. Копия заверяется печатью организации и подписывается генеральным директором.

- — Оригинал справки об оплате медицинских услуг по форме, утвержденной Приказом Минздрава России №289, МНС России №БГ-3-04/256 от 25.07.2001. В этой справке указывается код медицинской услуги.

- — Копию лицензии стоматологической клиники ООО»КОСМЕДЕНТ.РУ» на осуществление медицинской деятельности. Копия заверяется печатью организации и подписывается генеральным директором.

- — Платёжные документы, подтверждающие фактические расходы на лечение, отдаются пациенту вместе с квитанцией об оплате во время прохождения лечения.

————————————————————————————————— Заявление может быть подано налогоплательщиком в течении 3-х лет со дня оплаты медицинских услуг. Заявление подается в Налоговый орган по месту жительства налогоплательщика. Налоговый орган принимает решение о предоставлении налогового вычета или об отказе в предоставлении налогового вычета.

На какие виды стоматологических услуг можно получить налоговый вычет? Перечни медицинских услуг, при оплате которых предоставляется вычет, утверждены Постановлением Правительства РФ от 19.03.2001 № 201. Правительство РФ разделило все медицинские услуги на два списка. Список №1 – код «1» – лечение не является дорогостоящим. Список №2 – код «2» – дорогостоящее лечение.

В Список №1 входят любые стоматологические услуги: протезирование, пломбирование и удаление зубов, лечение каналов зубов, лечение десен, исправление прикуса брекетами и капами и т.п. По этому списку Правительство РФ ограничивает налоговый вычет суммой в 120 000 рублей. Даже если вы потратили на лечение на сумму, превышающую 120 тыс. руб., она не будет учтена при расчете налогового вычета.

В Список №2 входят операция по дентальной имплантации, костно-пластические и реконструктивные хирургические операции на челюстях (синус-лифтинг и наращивание костной ткани). По этому списку верхний потолок налогового вычета не ограничен. Если вы потратили на имплантацию 1 миллион рублей, вы можете претендовать на возврат 13% с этой суммы.

Стоматологическая клиника ООО»КОСМЕДЕНТ.РУ», как лицензированная медицинская организация, указывает в документах для пациентов, какие из оказанных услуг входят в Список №1, а какие в Список №2, выставляя соответственно код «1» или «2».

Обращаем ваше внимание!

Поскольку наша клиника имеет лицензию на проведение медицинского массажа и мануальной терапии, соответственно, пациенты, получившие данную услугу в нашей клинике, могут возместить часть затраченных средств по программе налогового вычета на платное лечение.

Перечень

На 2021 год, что относится к дорогостоящему лечению в 3-НДФЛ, перечислено в постановлении Правительства РФ от 19 марта 2001 года № 201. Вот полный перечень:

| № | Вид лечения |

| 1 | Хирургическое лечение врожденных аномалий (пороков развития) |

| 2 | Хирургическое лечение тяжелых форм болезней системы кровообращения, включая операции с использованием аппаратов искусственного кровообращения, лазерных технологий и коронарной ангиографии |

| 3 | Хирургическое лечение тяжелых форм болезней органов дыхания |

| 4 | Хирургическое лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата, в том числе с использованием эндолазерных технологий |

| 5 | Хирургическое лечение тяжелых форм болезней нервной системы, включая микронейрохирургические и эндовазальные вмешательства |

| 6 | Хирургическое лечение осложненных форм болезней органов пищеварения |

| 7 | Эндопротезирование и реконструктивно-восстановительные операции на суставах |

| 8 | Трансплантация органов (комплекса органов), тканей и костного мозга |

| 9 | Реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов |

| 10 | Реконструктивные, пластические и реконструктивно-пластические операции |

| 11 | Терапевтическое лечение хромосомных нарушений и наследственных болезней |

| 12 | Терапевтическое лечение злокачественных новообразований щитовидной железы и других эндокринных желез, в том числе с использованием протонной терапии |

| 13 | Терапевтическое лечение острых воспалительных полиневропатий и осложнений миастении |

| 14 | Терапевтическое лечение системных поражений соединительной ткани |

| 15 | Терапевтическое лечение тяжелых форм болезней органов кровообращения, дыхания и пищеварения у детей |

| 16 | Комбинированное лечение болезней поджелудочной железы |

| 17 | Комбинированное лечение злокачественных новообразований |

| 18 | Комбинированное лечение наследственных нарушений свертываемости крови и апластических анемий |

| 19 | Комбинированное лечение остеомиелита |

| 20 | Комбинированное лечение состояний, связанных с осложненным течением беременности, родов и послеродового периода |

| 21 | Комбинированное лечение осложненных форм сахарного диабета |

| 22 | Комбинированное лечение наследственных болезней |

| 23 | Комбинированное лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата |

| 24 | Комплексное лечение ожогов с площадью поражения поверхности тела 30 процентов и более |

| 25 | Виды лечения, связанные с использованием гемо- и перитонеального диализа |

| 26 | Выхаживание недоношенных детей массой до 1,5 кг |

| 27 | Лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона |

Заметим, что данный перечень за последние более чем 10 лет не претерпел серьезных изменений. Поэтому рассчитывать на появление в нём новых позиций особо не приходится.

Признается ли протезирование зубов дорогостоящим лечением?

С 01.01.2021 г. в Перечне дорогостоящих видов лечения, утвержденный Постановлением Правительства РФ от 8 апреля 2021 г. N 458 указаны в том числе следующие медицинские услуги:

Медицинские услуги по ортопедическому лечению населения с врожденными и приобретенными дефектами зубов, зубных рядов, альвеолярных отростков, челюстей с опорой на зубные имплантаты при отсутствии условий для традиционного зубного протезирования (значительная атрофия или дефекты косной ткани челюстей).

Таким образом, протезирование зубов относится к дорогостоящим видам лечения и к возмещению подлежит фактическая сумма расходов.

А как же стоматология?

Один из самых популярных вопросов – входит ли в перечень дорогостоящего лечения для 3-НДФЛ стоматология? Оказывается – да. А именно – ТОЛЬКО операция по имплантации зубных протезов.

Иное зубопротезирование (т. н. стоматология ортопедическая) имеет код . То есть верхний предел вычета составляет 120 000 рублей вместе с иными социальными вычетами в налоговом периоде.

Эти выводы подтверждают письма Минздравсоцразвития России от 07 ноября 2006 года № 26949/МЗ-14 и от 08 ноября 2011 № 26-3/378332-2065.

Какую максимальную сумму можно вернуть за протезирование?

Медицинские услуги делятся на дорогостоящие (перечень утверждается Правительством РФ) и недорогостоящие. По недорогостоящему лечению (код услуги 1 в справке об оплате медицинских услуг) установлен лимит налогового вычета 120 000 руб., таким образом получить больше, чем 13 процентов от 120 000 руб., т.е. 15 600 руб. не получится. По дорогостоящим медицинским услугам (код услуги 2 в справке об оплате медицинских услуг) можно вернуть 13 процентов от фактической стоимости лечения — максимальная сумма Налоговым кодексом не установлена.

Сумма возмещения НДФЛ за протезировании зубов зависит от величины дохода пациента – нельзя вернуть налога больше, чем было удержано и уплачено в бюджет.