justice pro…

Если в один год Вы купили квартиру и потратили деньги на лечение, можно ли получить социальный и имущественный вычет одновременно? В статье расскажем, при соблюдении каких условий возможен налоговый вычет и за квартиру и за лечение, какие отличия в порядке предоставления вычета за медицинские услуги и покупку квартиры и возможен ли возврат налога за лечение, если Вы уже возместили 13 % за покупку недвижимости.

Можно ли одновременно получить налоговый вычет за квартиру и лечение?

Никаких препятствий для одновременного получения налогового вычета за покупку квартиры и лечение законом не установлено. Но следует помнить, что по доходам конкретного года не удастся вернуть налога больше, чем было удержано из Вашего дохода.

Пример 1

В 2021 году налогоплательщик оплатил лечение зубов на сумму 100 тыс. руб. и приобрел квартиру стоимостью 3 млн. руб. За 2021 год сумма удержанного НДФЛ составила 97500 рублей

За лечение в данном случае можно вернуть 13 % от расходов – 13 000 рублей.

За покупку квартиры 13 процентов от лимита 2 млн. руб. – 260 000 рублей.

Налогоплательщик сможет вернуть удержанный за 2021 год подоходный налог по расходам на лечение и покупку квартиры (продолжить получать имущественный вычет он сможет в любом следующем году).

Как получить социальный и имущественный вычет одновременно

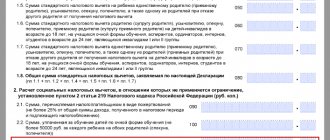

Чтобы вернуть налог за лечение и покупку квартиры в соответствующем году необходимо подать налоговую декларацию 3-НДФЛ (если вычет Вы собираетесь получать через налоговую инспекцию), в которой будут указаны расходы на лечение и приобретение квартиры. Для социальных и имущественных вычетов в налоговой декларации выделены отдельные листы, которые и нужно заполнить.

Однако если Вы хотите одновременно получить налоговый вычет при покупке квартиры и при лечении, то следует учитывать их различия в порядке предоставления. Рассмотрим их отличия по следующим параметрам.

Год, по доходам которого можно получить вычет за квартиру и лечение:

- вычет за лечение предоставляется по доходам того налогового периода, в котором налогоплательщиком фактически произведены расходы на оплату лечения (Письмо Минфина РФ от 20.03.2018 N 03-04-05/17128),

- вычет за покупку квартиры предоставляется за тот налоговый период, в котором возникло право на его получение, или в последующие налоговые периоды вне зависимости от периода, когда налогоплательщик произвел расходы по приобретению квартиры (Письмо ФНС РФ от 6 июля 2021 г. NБС-19-11/[email protected]).

Возможность переноса вычета за лечение и при покупке квартиры на другой год:

- перенос неиспользованного налогового вычета за лечение на последующие налоговые периоды статьей 219 Налогового кодекса РФ не предусмотрен (Письмо Минфина РФ от 20.03.2018 N 03-04-05/17128, Письмо ФНС от 16.08.2012 г. N ЕД-4-3/[email protected]). Пенсионеры также не смогут перенести вычет за лечение на предшествующие налоговые периоды (Письмо ФНС РФ от 17.01.2012 N ЕД-3-3/[email protected]).

- если в налоговом периоде имущественные налоговые вычеты по расходам на покупку недвижимости и по расходам на погашение процентов ипотеки не могут быть использованы полностью, их остаток может быть перенесен на последующие налоговые периоды до полного их использования (п. 9 ст. 220 НК РФ). Пенсионеры могут перенести остаток имущественного вычета на предшествующие налоговые периоды (п. 10 ст. 220 НК РФ).

Таким образом, если Вы оплатили лечение, то в декларации 3-НДФЛ за соответствующий год обязательно указывайте расходы на оплату медицинских услуг, иначе Вы можете потерять право на данный вычет. Если по доходам года, в котором Вы оплатили лечение, Вы планируете вернуть 13 % за покупку квартиры, то следует учитывать, что имущественный вычет можно получить по доходам другого года, а вычет за лечение – только по доходам года, в котором Вы оплатили медуслуги.

Пример 2

В 2021 году налогоплательщик оплатил дорогостоящее лечение на сумму 300 тыс. руб. (код услуги 2 в справке об оплате медицинских услуг) и приобрел долю в квартире (стоимость 2 млн. руб.). В декларации 3-НДФЛ он указал расходы на лечение, а также расходы на покупку доли в квартире. По доходам 2020 года налогоплательщик получит вычет за лечение и часть вычета за покупку доли в квартире (продолжить получать имущественный вычет он сможет в следующем году).

Можно ли получить социальный и имущественный вычет одновременно за один год?

Налоговый вычет за квартиру и лечение одновременно через работодателя

Можно ли получить имущественный и социальный вычет одновременно на работе? Да, такая возможность существует. Но обращаем внимание на следующие положения. Законом не установлен порядок определения последовательности предоставления налоговым агентом налоговых вычетов при обращении к нему физлица по разным основаниям. И, по мнению ФНС России, при наличии в течение налогового периода у налогового агента от налогоплательщика нескольких заявлений о предоставлении различных видов налоговых вычетов налоговый агент вправе предоставить такие налоговые вычеты в любой последовательности с учетом предпочтений налогоплательщика, при этом соблюдая особенности и ограничения в размере, установленные статьями 218, 219 и 220 Налогового кодекса (Письмо ФНС РФ от 28.06.2017 N БС-4-11/[email protected], Письмо Минфина РФ от 11.10.2018 N 03-04-05/73034).

Таким образом, если Вы планируете получить налоговый вычет за лечение и покупку квартиры в одном году через работодателя, то Вам следует сообщить бухгалтеру, что в первую очередь Вы хотели бы получить вычет по расходам на медицинские услуги (так как перенос вычета за лечение на последующие годы не предусмотрен).

Что делать, если Вы уже получили вычет при покупке квартиры за год, в котором оплатили лечение?

Если Вы по каким-то причинам не указали в налоговой декларации 3-НДФЛ расходы на лечение и получили по доходам соответствующего года вычет за квартиру, можно ли подать уточненную декларацию, чтобы вернуть 13 % за медицинские услуги? Ранее по данному вопросу Минфин давал разъяснение: «Если согласно поданной налогоплательщиком налоговой декларации был предоставлен имущественный налоговый вычет и соответствующая сумма налога на доходы физических лиц возвращена, представление уточненной налоговой декларации с целью уменьшения суммы имущественного налогового вычета и заявления суммы социального налогового вычета не допускается, поскольку возможность отказа налогоплательщика от уже полученного имущественного налогового вычета Кодексом не предусмотрена» (Письмо Минфина РФ от 9 декабря 2013 г. N 03-04-07/53635).

Но если Вы успеете подать уточненную декларацию 3-НДФЛ до возврата налога, то Вы вправе получить налоговый вычет и за квартиру и за лечение. В уточненной декларации необходимо заявить социальный налоговый вычет по медицинским услугам и произвести перерасчет остатка имущественного налогового вычета, переходящего на следующий год.

Отметим, что письма Минфина не является нормативными правовыми актами, поэтому, если Вы уже получили имущественный вычет (Вам вернули налог по доходам того года, когда Вы оплачивали лечение), по вопросу уточнения налоговой декларации в целях оформления вычета за медицинские услуги Вы можете обратиться в Вашу ИФНС.

Налоговый вычет за квартиру и лечение супругам

Если на момент оплаты медицинских услуг был зарегистрирован брак, то вычет за медицинские услуги, оказанные одному из супругов, вправе получить другой супруг. Также если квартира была приобретена в браке и между супругами не заключался брачный договор, вычет за покупку квартиры могут оформить каждый из супругов (с учетом установленных в законе ограничений). Эти положения Вы также можете учитывать при возврате налога при покупке квартиры и лечении.

Пример 3

В 2021 году налогоплательщик потратил на лечение 100000 руб. Но он не знал о возможности вернуть 13 процентов за медицинские услуги, поэтому в декларации за 2021 год налогоплательщик не указал данные расходы и по доходам 2021 года продолжил получать не использованный в 2021 году остаток вычета за квартиру. В данном случае было принято решение, что вычет за лечение, оказанное мужу, будет получать жена – она подаст декларацию 3-НДФЛ за 2021 год и вернет 13 % от потраченных средств.

Вы вправе одновременно офомрить налоговый вычет и за квартиру и за лечение. При этом сначала Вы получите социальный вычет, а потом имущественный. Для возврата налога за квартиру и лечение одновременно Вы можете подать декларацию 3 НДФЛ, в которой будут указаны расходы на оплату медицинских услуг и покупку квартиры.

Опубликовал:

Раленко Антон Андреевич

Москва 2020

Кому положен вычет

Получить имущественный вычет может только налоговый резидент РФ: человек, который живет на территории страны не менее 183 дней в году. Квартира, за которую получают вычет, должна также находиться в России.

Быть резидентом недостаточно. Важно официально работать и платить подоходный налог (НДФЛ) по ставке 13%.

Получить больше, чем отдали государству, не удастся: сумма рассчитывается исходя из налогооблагаемого дохода и стоимости квартиры.

Расходы, которые учитываются при расчете вычета:

- покупка квартиры или доли в ней, в том числе, в строящемся доме;

- отделка квартиры и подготовка сметы отделочных работ, если она приобреталась по договору без отделки;

- покупка материалов для отделки.

Если квартира покупалась в ипотеку, можно дополнительно возместить 13% от суммы процентов по кредиту, которые человек заплатил банку. Если вы приобрели квартиру после 2014 года, лимит такого вычета — 3 миллиона рублей (ст. 220 п. 3.11 НК РФ).

Получить вычет по расходам на проценты по ипотеке удастся только по одному объекту недвижимости. Если человек покупает квартиру в ипотеку, а спустя время — еще одну, вычет по процентам он получит только по первой или по второй.

Получать вычет по процентам можно даже если ипотека еще не закрыта полностью. Вернуть удастся 13% от суммы уплаченных процентов.

Если супруги покупали квартиру вместе, оба вправе получить вычет. Муж с женой сами решают, на какую сумму они будут претендовать, при этом размер доли совладельцев не важен. На кого оформлена покупка значения не имеет, потому что по закону — это их общая собственность.

Каждому супругу положен вычет в пределах 2 миллионов руб. Решение супругов фиксируется на бумаге в виде соглашения. Соглашение это пересмотреть не удастся, так что лучше взвесить все заранее (Письмо ФНС от 14.11.2017).

Распределение вычетам между супругами

Семья Грачевых купила квартиру за 2,5 миллиона. Они решили между собой, что супруг исчерпает лимит 2 миллиона, а супруга получит вычет в полмиллиона. Таким образом, мужу вернутся 260 тысяч рублей, а жене — 65 тысяч рублей. Оставшийся вычет в 1,5 миллиона супруга перенесет на еще одну квартиру, которую они купят в будущем.

Право переносить вычет на другие объекты появилось после 2004 года. Оно распространяется на недвижимость, приобретенную с 1 января 2004.

До 2004 имущественный вычет был доступен только по одному объекту недвижимости. Теперь это ограничение не действует: деньги будут возвращаться каждый год до тех пор, пока не израсходуется лимит. Главное, чтобы основания для этого сохранились: человек остался резидентом страны, платил налог по ставке 13% и ежегодно передавал в налоговую необходимые документы.

Право на имущественный вычет дается один раз в жизни. Иллюстрация Алины Ёроховой

Порядок действий и необходимые документы

Имущественный вычет оформляют двумя способами: самостоятельно или через работодателя. Рассмотрим оба варианта.

Получаем вычет самостоятельно

Документы подаются не раньше, чем на следующий год после покупки квартиры. Сделать это можно лично в налоговой по месту регистрации, через личный кабинет налогоплательщика или отправить по почте.

Необходимые документы:

- копия паспорта;

- справка по форме 2-НДФЛ;

- договор о приобретении квартиры;

- акт приема-передачи, если квартира в новостройке;

- свидетельство о государственной регистрации права на квартиру или выписка из ЕГРН;

- подтверждение оплаты: квитанции, банковские выписки, расписка от продавца, чеки;

- копия свидетельства о браке и письменное соглашение о распределении вычета, если квартиру покупали супруги;

- если квартира покупалась в ипотеку: кредитный договор, график платежей по процентам, справка из банка об уплате процентов;

- свидетельство о рождении несовершеннолетнего ребенка, если родители приобретали долю для него;

- заполненная декларация по форме 3-НДФЛ.

Оригиналы документов подавать не нужно, но лучше держать их под рукой. Некоторые налоговые требуют нотариально заверенные копии, но чаще достаточно приложить обычные.

Справку о доходах можно взять у работодателя или в личном кабинете налогоплательщика. Налоговая проверит документы и примет решение, после чего деньги зачислятся на счет, указанный в заявлении. Проверка занимает до трех месяцев.

Получаем вычет через работодателя

Перед тем, как запросить вычет у работодателя, важно получить письменное подтверждение этого права. В налоговую по месту жительства подается заявление на получение уведомления. Пишется оно в свободной форме и подкрепляется документами, подтверждающими право на вычет. Список документов тот же, что и в первом случае, только без декларации 3-НДФЛ.

Подать заявление можно в налоговой или через личный кабинет налогоплательщика. В среднем на рассмотрение уходит месяц. Когда налоговая примет положительное решение, человек получит уведомление, которое вместе с заявлением на вычет передается работодателю.

Уведомление подтвердит работодателю право на вычет. Деньги будут начисляться вместе с зарплатой.

- Образец заявления о подтверждении права на вычет

Когда вычет не положен

Если квартиру оплачивало государство или работа. Бюджетные средства, военная ипотека или материнский капитал для вычета не подойдут. Человек вернет только часть собственных налогооблагаемых средств, которые вкладывал в покупку.

Если человек платит налоги по упрощенной системе как ИП и не платит НДФЛ.

Если человек купил квартиру у супруга, родителей или сводного брата. Близкие родственники считаются взаимозависимыми, вычет при этой сделке не положен. Приемного родителя, опекуна или усыновленного ребенка государство также считает взаимозависимыми, а вот у тестя купить квартиру можно.

Если человек делал перепланировку или менял сантехнику, эти расходы не учтутся при расчете вычета, равно как и оформление сделки на покупку.

Если человек уже возвращал налог при покупке квартиры и исчерпал лимит. Право на имущественный вычет дается раз в жизни.

Право на имущественный вычет не имеет срока давности. Если человек покупал квартиру в 2000 году, он по-прежнему может вернуть подоходный налог. Но учесть НДФЛ можно только за последние три года: в 2021 вернется вычет за 2021, 2021 и 2017. Однако год покупки квартиры повлияет на сумму, которая вернется.

Максимальная сумма расходов, с которой исчисляется вычет в 2019 году — 2 миллиона рублей. До 2008 года он составлял 1 миллион рублей. Раньше вернуть удавалось до 130 тысяч рублей, сейчас — в два раза больше.

Если человек купил квартиру в 2021 году, к возврату положено 260 тысяч рублей. Напомню, что проценты по ипотеке считаются отдельно.

Особые условия имущественного вычета действуют для пенсионеров, ведь когда человек не работает, он не платит подоходный налог.

Если человек вышел на пенсию в 2021 году и хочет получить вычет за покупку квартиры, он вернет налог за три предыдущих года: 2021, 2017 и 2021. Это относится и к работающим пенсионерам: они также получат вычет за три года, предшествующих выходу на пенсию, если платили подоходный налог в этот период.

Передать право на вычет детям не получится.