25.01.2016 34 550 23 Время на чтение: 7 мин. Рейтинг:

Автор

: Константин Белый

Сегодня я хотел бы рассмотреть очень важный вопрос: кто такие резиденты и нерезиденты страны. Эти понятия очень актуальны во многих финансовых сферах, например, в банковском обслуживании, при уплате налогов, выводе средств за границу, оформлении наследства и в других случаях, поэтому нужно очень четко понимать, кто такой резидент, кто такой нерезидент, и в чем между ними разница. Об этом, применительно к физическим лицам, и пойдет речь в сегодняшней статье.

Отношения с налоговой

— Многие считают, что уехав за границу, они автоматически становятся свободными от налоговых обязательств перед своей страной. Но это не так.

1. Контролируйте свой налоговый статус.

В налогообложении физических лиц основную роль играет такое понятие как налоговый статус физического лица: то есть его налоговое резидентство. Фактически налоговое резидентство определяет страну, в которой человек должен уплачивать налоги со своего общемирового дохода.

| Екатерина Попова Юрист REVERA | Ольга Полозова Юрист REVERA |

Вы признаетесь налоговым резидентом Беларуси, если провели в стране более 183 дней в календарном году.

Пример. Если в октябре 2021 года вы переедете в США, то в 2021 вы еще будете считаться налоговым резидентом Беларуси, так как пробыли здесь более 183 дней. А это значит, что по доходам, полученным в 2021 из любых источников, вам нужно отчитаться перед белорусской налоговой, подав декларацию до 1 марта 2019 года включительно.

2. Подавайте налоговую декларацию. В этой же ситуации — когда вы переехали за границу и получаете там доход, но все еще являетесь налоговым резидентом Беларуси — вам нужно будет подать декларацию и заплатить подоходный налог в Беларуси. Таким доходом могут быть, например, дивиденды или зарплата.

Если вы получили доход от иностранных источников, сперва вам нужно подать декларацию по подоходному налогу в налоговый орган Беларуси по месту вашей регистрации не позднее 1 марта года, следующего за годом получения дохода. После этого не позднее 1 мая вы получите извещение с суммой подоходного налога к уплате и затем не позднее 15 мая — заплатите налог.

3. Заранее оформите доверенность. После того, как вы покинете страну, могут возникнуть вопросы, требующие вашего присутствия — та же подача налоговой декларации. Ее можно дистанционно направить по почте или сделать доверенность на человека, которому вы доверяете (родители, близкие родственники, друзья).

В доверенность стоит включить такие базовые полномочия, как подписание и подача заявлений, обращений, деклараций в налоговые и другие государственные органы, получение ответов и справок от них. Детально пропишите, в каких органах вы уполномочиваете доверенное лицо представлять интересы. Как правило, это налоговая инспекция, государственный таможенный комитет, банк.

4. Заранее возьмите справку о том, что вы налоговый резидент Беларуси. Это поможет сэкономить на налогах. У страны, в которой вы работаете или получаете дивиденды от местной компании, может быть заключено соглашение об избежании двойного налогообложения с Беларусью. В таком соглашении может быть указано, что ваш доход облагается налогом по месту налогового резидентства.

Пример. Если вы еще являетесь налоговым резидентом Беларуси и получаете дивиденды от компании Великобритании, по соглашению налог уплачивается только в Беларуси. Для этого в Великобритании (то есть в месте получения дивидендов) нужно предоставить справку о том, что вы налоговый резидент Беларуси — ее выдает белорусская налоговая. Такая справка поможет сэкономить на налоге с дивидендов, ведь платить его нужно будет только в Беларуси.

Фото с сайта lifestyle. abs-cbn.com

Но даже если налог был уплачен или удержан за границей, в белорусскую налоговую вы можете представить справку, заверенную иностранной налоговой. В ней должна быть указана сумма дохода и уплаченного налога. Такая справка либо эквивалентно уменьшит сумму налога в Беларуси, либо его вообще не нужно будет платить.

Всегда ли можно сделать такой зачет? Нет. Если доход получен с территории, которую белорусское законодательство признает офшорной (например, американский штат Делавэр), налог все равно придется заплатить в Беларуси по ставке 13%. То, что он уже был уплачен в офшорных территориях, не будет учитываться.

Проверить, есть ли со страной специальное соглашение или она признается офшором, можно на сайте Министерства по налогам и сборам.

5. Заранее продать автомобиль и спланировать другие крупные сделки. Даже если вы перестали быть резидентом Беларуси или России, вам все равно придется платить налоги по доходам, полученным здесь.

Например, если вы продадите свой автомобиль. Резиденты имеют право продать 1 авто за календарный год и не платить подоходный налог с такого дохода. Утратив статус резидента, заплатить налог придется. Какой из этого следует вывод? Продавать авто стоит заранее, до переезда и до утраты статуса налогового резидента.

Если вы все-таки не успели продать авто вовремя, при расчете налога документально подтвержденные расходы по покупке этого же автомобиля будут учитываться, и сумма налога будет меньше.

Или автомобиль можно подарить близкому родственнику. Подоходного налога в таком случае не возникнет.

А тех, кто утратил статус налогового резидента России, ждет неприятный сюрприз при продаже недвижимости. Для нерезидентов ставка подоходного налога по такому доходу составит 30% вместо 13%. Поэтому недвижимость выгодней продавать еще будучи налоговым резидентом России.

6. Какое-то время сохраняйте документы, которые подтвердят, что вы больше не налоговый резидент Беларуси. То есть те, которые подтвердят, что вы находились за пределами Беларуси более 183 дней в году (например, авиа-, авто- и железнодорожные билеты; старый паспорт с визами и отметками о въезде и выезде; трудовой договор с условием о месте работы за границей и др.).

Дело в том, что в переходный период, когда вы меняете страну и у налоговой нет всех данных о вашем новом статусе, могут появиться вопросы. В спорной ситуации с документами на руках вы сможете доказать, что не являетесь налоговым резидентом Беларуси — а, значит, вам не нужно платить здесь налог с доходов из-за границы.

Обратиться в ИФНС

Если вариант с брокером вам не подходит — например, вы не успели уведомить своего брокера до конца года, — то по итогам года можно направить декларацию в налоговую инспекцию самостоятельно.

Подробнее об этом мы писали в статье «Как заплатить НДФЛ самостоятельно».

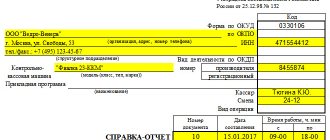

В первую очередь вам понадобится справка 2-НДФЛ от вашего брокера. Обычно ее можно заказать через личный кабинет, по телефону или запросом по почте. Если вы не сообщали брокеру о смене статуса и оставляли достаточно свободных денег на брокерском счете в январе для удержаний налогов, справка из примера выше будет выглядеть следующим образом:

На момент написания этого ответа заполнить декларацию 3-НДФЛ за 2018 год в отношении доходов по ценным бумагам можно только в бумажном виде или в программе «Декларация 2018». Заполненную в программе декларацию 3-НДФЛ можно отправить через личный кабинет налогоплательщика.

При заполнении надо выбирать тип декларации «3-НДФЛ нерезидента».

Данные из справки 2-НДФЛ надо перенести в раздел декларации «Доходы, полученные в РФ»: по каждой ставке, каждому месяцу и каждому коду дохода заполнить отдельную строчку.

Заполним декларацию в программе по справке 2-НДФЛ из примера выше. Все доходы нерезидента, полученные в рамках брокерских договоров, облагаются налогом по ставке 30%, кроме дивидендов. Для дивидендов применяется ставка налога 15%, а вычеты по коду 601 для нерезидентов не учитываются.

Программа «Декларация 2018» с сайта ФНС. Доходы, облагаемые по ставке 30%

Доходы в виде дивидендов

Сумму налога к уплате программа определит автоматически. Полученную сумму надо будет самостоятельно перечислить в бюджет до 15 июля — п. 4. ст. 228 налогового кодекса

Счет в иностранном банке

Если открываете счет в иностранном банке — убедитесь, что не нарушаете валютное законодательство Беларуси.

По валютному законодательству, если белорус за границей открывает счет в банке или совершает операции, связанные с движением капитала (покупает акции, ценные бумаги, недвижимость, размещает денежные средства в банках иностранных государств), он должен получить соответствующее разрешение Национального банка.

Когда вы переезжаете за границу, это не означает, что вы автоматически теряете статус валютного резидента Беларуси и не обязаны запрашивать у Нацбанка разрешение.

Разрешение не нужно получать только в некоторых случаях.

- При открытии счета за границей, когда вы законно проживаете там на основании визы, разрешения на временное проживание или вида на жительство

- При операциях, связанных с движением капитала, если вы непрерывно проживаете за пределами Беларуси более одного года; при этом важно, чтобы операции были не связаны с предпринимательской деятельностью на территории Беларуси

Допустим, вы больше года непрерывно проживаете и работаете в Литве. Вы решили разместить вклад в местном банке или купить ценные бумаги. Если эти операции не связаны с вашей предпринимательской деятельностью на территории Беларуси, разрешение Нацбанка можно не получать.

Фото с сайта jp.wsj.com

По последней информации, Нацбанк собирается отменить требование о получении разрешения физическими лицами на открытие банковского счета за границей, но пока оно по-прежнему действует.

Рассмотрим на примере, который часто встречается в нашей практике.

Вы уже какое-то время живете за границей и решили купить акции у иностранной компании, в которой работаете. Для того, чтобы оплатить их, вы планируете открыть счет в этой стране. Как понять, нужно ли вам получать разрешение на открытие счета и оплату акций?

Что касается оплаты акций — посчитайте, как долго вы проживаете за границей: если больше года и это легко можно подтвердить иммиграционными документами, то разрешение получать не нужно.

Что касается открытия счета — если у вас есть иммиграционные документы, которые позволяют вам законно находиться за границей, разрешение получать также не нужно.

В нашей практике был случай, когда клиенту нужно было купить акции иностранной компании. При этом он уже около 10 месяцев находился за пределами Беларуси — работал там. Сделку нужно было проводить оперативно, не было возможности ждать 2 месяца, пока срок его проживания за границей составит больше 1 года. В итоге мы решили обратиться в Нацбанк за разрешением на оплату акций, чтобы обезопаситься и исключить привлечение к ответственности за сделку без разрешения.

Ставка НДФЛ для нерезидентов и резидентов

Конечно, все ставки отличаются, поэтому разберем каждый по отдельности:

- Ставка в размере 30% применяется для налоговых нерезидентов, куда учитываются все доходы за исключением: дивидендов от российских предприятий (в данном случае 15% налога).

- Высококвалифицированные специалисты, вне зависимости от того, является человек резидентом или нет, налоговое обложение составит 13%.

- Девятипроцентная налоговая ставка применяется для резидентов страны, которые получают дивиденты от российских организаций и предприятий.

- Облигации с ипотечными покрытиями, которые были эмитированными до начала 2007 года.

Существуют специальные коэффициенты, которые устанавливаются государством ежегодно. Например:

- 1.329 налог на имущество физических лиц.

- 1.154 торговый сбор.

- 1.514 НДФЛ.

Оформление миграционного статуса

Правильно оформите иммиграционный статус и решите, нужно ли оформлять постоянное проживание за границей. Начнем с простого. Когда вы переезжаете за границу, даже на небольшое время, вам нужно оформить иммиграционный статус в новой стране (получить рабочую визу, оформить разрешение на проживание).

Как правило, статус зависит от того, сколько вы пробудете за границей и от цели переезда. Чтобы все сделать правильно и не нарушить иностранное миграционное законодательство, рекомендуем обращаться к местным консультантам по вопросам иммиграции.

Если вы знаете, что переехали надолго, вам также нужно решить, оформлять ли постоянное проживание за границей. Оформляется оно в Беларуси, в результате вам выдадут паспорт серии РР и поставят на консульский учет.

Этот вопрос очень индивидуальный, в нем есть свои плюсы и минусы, преимущества и опасения. Вот некоторые из распространенных недостатков.

1. Для того, чтобы получить паспорт РР, нужно сняться с регистрационного учета по месту жительства, то есть выписаться из квартиры. Если у вас нет права собственности на жилье, а отношения с родственниками напряженные, есть риск, что обратно вас уже не пропишут. Для многих это основной аргумент против.

Фото с сайта pravo.by

2. Нужно закрыть ИП — это тоже одно из условий получения паспорта PP. Возможный компромисс, если вы все же хотите продолжить заниматься бизнесом в Беларуси — закрыть ИП, но зарегистрировать юридическое лицо (например, ООО с одним участником).

3. Исполнить налоговые и алиментные обязательства: это не означает, что вы должны заплатить налоги или алименты наперед. Важно, чтобы на момент оформления паспорта серии РР у вас не было задолженности по этим платежам.

Плюсы паспорта серии PP очевидны.

1. Безопасность и обеспечение прав: если вы состоите на консульском учете, белорусскому государству легче обеспечивать ваши права и интересы в стране пребывания, в том числе и в кризисных ситуациях, гарантировать реализацию избирательного и других гражданских прав.

2. Перевозить через границу товары личного пользования и оформлять их будет проще и быстрее.

3. Дополнительное подтверждение статуса налогового нерезидента Беларуси: в спорных ситуациях на практике, паспорт серии РР и постановка на консульский учет — дополнительные аргументы при определении статуса.

Из всего этого можно сделать такой вывод: чем больше вы планируете оставаться за границей и чем тоньше связь с Беларусью, тем выгоднее оформить постоянное проживание за границей.

О том, каких правил стоит придерживаться, уезжая работать за границу из России, читайте в следующем материале.