вот что подкинула знакомая аудитор:

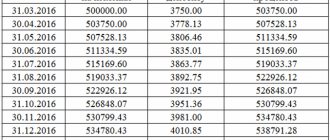

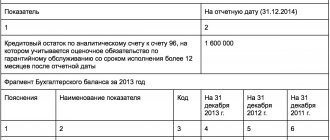

Для учета движения средств, вложенных организацией в банковские и другие вклады, Инструкцией по применению Плана счетов финансово-хозяйственной деятельности организаций (утв. Приказом Минфина России от 31.10.2000 N 94н) предлагается использовать субсчет 3 «Депозитные счета» счета 55 «Специальные счета в банках». Сумма денежных средств, внесенная на депозитный счет, в то же время признается финансовым вложением (п. 3 Положения по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02), утв. Приказом Минфина России от 10.12.2002 N 126н). Для учета же финансовых вложений указанная Инструкция предписывает использовать счет 58 «Финансовые вложения». При таком варианте для учета депозитов логично открыть специальный субсчет 5 «Банковский вклад (депозит)». Применение конкретного счета желательно закрепить в учетной политике организации (п. п. 4, 7 Положения по бухгалтерскому учету «Учетная политика организаций» (ПБУ 1/2008), утв. Приказом Минфина России от 06.10.2008 N 106н). Финансовые вложения учитываются по первоначальной стоимости (п. п. 8, 9, 21 ПБУ 19/02), которая в данном случае равна сумме денежных средств, внесенной во вклад. Таким образом, при размещении денежных средств на депозитном счете в банке осуществляется проводка: Дебет 58-5 (55-3) Кредит 51 — перечислены денежные средства на депозитный счет. Вне зависимости от того, на каком счете бухгалтерского учета отражаются депозиты, в бухгалтерском балансе информация о них должна показываться в составе финансовых вложений. Напомним, что: — по строке 1170 «Финансовые вложения» бухгалтерского баланса указывается стоимость долгосрочных финансовых вложений, срок обращения (погашения) которых превышает 12 месяцев (п. 19 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утв. Приказом Минфина России от 06.07.1999 N 43н, п. 41 ПБУ 19/02); — по строке 1240 «Финансовые вложения (за исключением денежных эквивалентов)» показывается информация о финансовых вложениях организации, срок обращения (погашения) которых не превышает 12 месяцев. Депозиты до востребования Положением по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011) (утв. Приказом Минфина России от 02.02.2011 N 11н) отнесены к высоколиквидным финансовым вложениям, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости (п. 5 ПБУ 23/2011). Такие активы отражаются по строке 1250 «Денежные средства и денежные эквиваленты». Проценты по депозиту, причитающиеся к получению, являются прочими доходами организации. Они признаются в учете за каждый отчетный период в соответствии с условиями договора банковского вклада в течение срока его действия (п. 34 ПБУ 19/02, п. п. 7, 10.1, 16 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. Приказом Минфина России от 06.05.1999 N 32н).

Статья: Учет депозитов (Митрич О.) («Практический бухгалтерский учет», 2012, N 10) имхо, двоякопонимаемо. однако, в 1с бухии я так и не нашел понятия «Депозиты до востребования».

Размещение денег на депозите — что это такое

Если у организации образуются свободные денежные средства, то чтобы они не лежали мертвым грузом на расчетном счете, организация может заставить их работать. Таким образом, деньги, не задействованные в обороте, способны приносить дополнительный доход. Одним из способов получения такого дохода является размещение средств на депозите.

Депозитный счет — это счет в банковском учреждении, на котором лицо размещает свободные денежные средства, а банк согласно условиям подписанного договора начисляет на них проценты в установленном размере. Обычно депозитные договоры заключаются на определенный срок. По его истечении денежные средства возвращаются их владельцу. На данный счет могут зачисляться денежные средства только в качестве вклада.

ВАЖНО! Депозитный счет не предусмотрен для осуществления расчетов по нему с третьими лицами.

Недостатки депозита и счета

К отрицательным характеристикам накопительных счетов относят:

- Более низкий доход по сравнению с банковскими вкладами. Процентная ставка даже по самым выгодным накопительным счетам обычно ниже, чем в среднем по депозитам.

- Проценты начисляют на минимальный остаток на счету. Даже если изначально вы пополнили баланс на 50 тыс. рублей, а через несколько дней сняли 30 тысяч, то доход начислят только на оставшиеся 20 тыс. рублей.

- Накопительный счет открывают только в российских рублях.

- В любой момент банковское учреждение может изменить условия пользования накопительным счетом и счет утратит свою привлекательность для накопления.

Недостатки накопительных вкладов:

- строгие условия использования вклада на протяжении всего срока действия;

- невозможно снять средства без потери части дохода;

- не всегда есть возможность пополнения суммы вклада.

Во время действия вклада уже невозможно изменить срок, процентную ставку, подключить капитализацию. Можно оформить продление либо изменить условия программы, но только в то время, когда срок предыдущего договора завершился.

Какие счета задействуются в бухгалтерских проводках по учету депозитных операций

Депозитный счет относится к так называемым специальным счетам в банке, для учета которых в бухгалтерии предназначен счет 55. К указанному счету Планом счетов (утв. приказом Минфина РФ от 31.10.2000 № 94н, в ред. от 08.11.2010) предусмотрено несколько субсчетов. Депозиты учитываются на субсчете 55.3 «Депозитные счета».

Поскольку депозитные вклады признают финансовыми вложениями согласно п. 3 ПБУ 19/02, то учитывать их можно и на счете 58 «Финансовые вложения» путем открытия соответствующего субсчета.

ОБРАТИТЕ ВНИМАНИЕ! Способ учета движения денег на депозите организация закрепляет в учетной политике.

Счета 55 и 58 являются активными, поэтому увеличение средств на депозите будет проходить по дебету, а их уменьшение на депозитном счете или возврат владельцу на расчетный счет — по кредиту.

Что касается проводок по поступлению процентов на расчетный счет и, соответственно, их начислению, то в них будет задействован счет 91 «Прочие доходы и расходы». Субсчет 1 к этому счету «Прочие доходы» предназначен для отражения различных поступлений, в том числе и полученных процентов, от деятельности, не связанной с основной.

Выгодные вклады и накопительные счета

Наиболее выгодные накопительные вклады, которые предлагают популярные российские банки. В таблице подобраны продукты, которые можно сравнить по схожим критериям:

| Вклад | Минимальный срок | Минимальная сумма | Процентная ставка | Пополнение/снятие |

| «Ваш успех» от Газпромбанка | 367 дней | 50 тыс. рублей | 7,05% | Нет |

| «Время роста» от ВТБ | 180 дней | 30 тыс. рублей | 7,25% | Нет |

| «Выгодный старт» от Сбербанка | 180 дней | 50 тыс. рублей | 5,85% | Нет |

Условия по накопительным счетам:

| Накопительный счет | Процентная ставка | Минимальная сумма | Срок | Пополнение/снятие |

| Накопительный счет от Газпромбанка | 5,30% | Не ограничена, но до 5 тыс. рублей ставка 0,01% | Не ограничен | Без лимитов |

| «Просто и выгодно» от Райффайзен банка | 6% | Не ограничена | Не ограничен | Без лимитов |

| Накопительный счет от Россельхозбанка | 5% | Не ограничена, но до 100 рублей ставка 0,01% | Не ограничен | Без лимитов |

Накопительный счета подходят для тех, кто хочет регулярно получать доход и сохранять возможность использовать средства со счета по мере необходимости. Вклад подходит тем, кто может пополнить баланс на большую сумму и не использовать ее на протяжении всего срока действия депозитного договора. По вкладу при соблюдении всех условий можно получить более высокую прибыль.

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

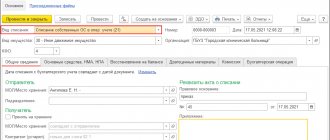

Начислены проценты по депозиту — проводка в бухгалтерском учете и ее значение для налогового учета

Как мы уже отметили, периодичность начисления процентов, так же как и их ставка, — одно из обязательных условий договора. При начислении процентов у организации — владельца средств на основании банковских документов должна быть сформирована следующая проводка:

Проценты по депозитам должны быть обязательно учтены в качестве внереализационных доходов при расчете налога на прибыль, если организация применяет основной режим, или единого налога при УСН по мере их начисления (либо поступления) — п. 6 ст. 250 НК РФ.

Проценты могут перечисляться на расчетный счет лица по мере их начисления, а могут накапливаться на депозитном счете и выплачиваться единовременно лишь по истечении срока договора. Перечисление процентов на расчетный счет отразится корреспонденцией:

Как оформлять вклады и счета

Вклад и накопительный счет можно оформить несколькими способами:

- В офисе. При личном обращении в банковское отделение. Понадобится предъявить паспорт, заполнить анкету, заключить договор с банком.

- В интернет-банке. Для этого нужно заполнить анкету на сайте, дождаться ответа банка, подтвердить открытие счета или вклада.

- В мобильном приложении. Процесс оформления такой же, как и для интернет-банка.

При оформлении банковского продукта в режиме онлайн некоторые финансовые учреждения предлагает клиентам повышенную процентную ставку и другие более выгодные условия. В личном кабинете удобнее переводить деньги на счет и контролировать начисление прибыли, вся информация о движение средств доступна круглосуточно.

Итоги

На депозите компания может разместить денежные средства, чтобы получить дополнительный доход. В учете появятся записи с использованием счета 55 или 58, где будут отражаться операции по перечислению денег на депозит и их возврату, и счета 91.1, где будут зафиксированы начисленные банком проценты в пользу владельца средств в составе прочих доходов.

В статье были приведены основные бухгалтерские проводки, которые должны появиться в учете при отражении операций по депозитным счетам.

Как получить доход с депозитов и накопительных счетов

Чтобы получить максимальных доход с депозитов и накопительных счетов, изучите предложения надежных банков. Проверьте участие кредитной организации в системе страхования. Часто случается так, что реальный доход оказывается гораздо ниже, чем тот, который показывают в рекламе.

По накопительному счету доход начисляют на ту минимальную сумму, которая хранилась на балансе в течение расчетного периода. Накопление дохода начинается с первого пополнения до крайнего дня месяца при ежемесячном получении процентов. При таких условиях выгоднее внести деньги на счет в начале месяца и пополнить его сразу на большую сумму. Если нужно закрыть счет, с наименьшими потерями это можно сделать в начале следующего месяца. Так при полном снятии средств минимальный остаток будет равен нулю, и доход не начислят.

В процессе выбора вклада внимательно изучите условия пользования. Определите наиболее выгодный продукт и соблюдайте условия, указанные в договоре, на протяжении всего срока действия депозита. Для валютных вкладов условия могут значительно отличаться, при сильных курсовых колебаниях можно потерять больше средств, чем вложили. Поэтому до открытия счета желательно изучить, какой прогноз дают эксперты и выбрать наиболее стабильную валюту.

Депозит в бухгалтерском балансе

В действующих нормативных документах по учету депозитов есть противоречие в порядке учета и отражения депозитов. Согласно Плану счетов учет денежных средств, вложенных в банковские вклады, осуществляется на субсчете 55.3 «Депозитные счета». Согласно пункту 3 ПБУ 19/02 «Учет финансовых вложений», утвержденного приказом Минфина России от 10 декабря 2002 г. № 126н, депозитные вклады отнесены к финансовым вложениям. Таким образом, возникает вопрос: на каком счете учитывать депозит и по какой строке отражать его в балансе?

Действующее законодательство позволяет организации самостоятельно выбрать способ учета, при этом он может быть закреплен в учетной политике и раскрыт в пояснительной записке к отчетности. Обратим внимание на то, что вне зависимости от способа учета аналитический учет депозитов организация должна вести по каждому вкладу.

Предложим несколько вариантов отражения депозитов на счетах бухгалтерского учета.

1. Депозиты вне зависимости от их вида отражаются на специальном счете 55.3 «Депозитные счета». При этом рекомендуется организовать раздельный учет по видам вкладов – срочный, до востребования, удостоверенный депозитным сертификатом и т. д.

2. Депозиты вне зависимости от их вида отражаются на счете 58 «Финансовые вложения». По мнению многих специалистов, такое отражение депозитов является наиболее целесообразным. В этом случае учет депозитов следует организовать на отдельном субсчете.

Согласно пункту 2 ПБУ 19/02 для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо, чтобы единовременно выполнялись следующие условия:

- наличие надлежаще оформленных документов, подтверждающих существование права у организации на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

- переход к организации финансовых рисков, связанных с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.);

- способность приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т. п.).

Средства, вложенные в депозиты, полностью отвечают требованиями указанного положения: 1) депозит оформляется договором банковского счета; 2) на время открытия депозита средства временно выбывают из оборота, так как организация не может ими фактически распоряжаться. В качестве исключения могут быть названы депозиты до востребования; 3) в период нахождения средств организации в депозитах она несет риски, связанные с деятельностью конкретного банка и функционированием рынка в целом; 4) основной целью открытия депозита является извлечение дохода. Банк обязан выплачивать проценты по депозитам в соответствии с условиями договора банковского вклада.

3. Смешанный учет в зависимости от видов депозита. Приведем пример учета депозитов на разных счетах. Депозиты, удостоверенные сертификатами, отражаются на счете 58 «Финансовые вложения». Депозиты, не удостоверенные сертификатами, отражаются на специальном счете 55.3 «Депозитные счета».

>Если депозиты до востребования включены в состав статьи «Денежные средств», то движение средств между расчетным и депозитным счетами в отчете о движении денежных средств не отражается.

Обращаясь к вопросу ведения налогового учета, следует помнить о том, что порядок ведения учета доходов в виде процентов, полученных в том числе по договорам банковского вклада, определен в статье 328 НК РФ. В соответствии с указанной статьей налогоплательщик на основании аналитического учета внереализационных доходов и расходов ведет их расшифровку в виде процентов по ценным бумагам, по договорам банковского счета, банковского вклада и т. п.

Так же, как и в бухгалтерском учете, при отражении операций по депозитам в отчетности существует несколько вариантов.

1. Отражение депозитов вне зависимости от вида в составе группы показателей «Финансовые вложения».

2. Отражение депозитов в зависимости от вида: по срочным депозитам, в том числе удостоверенным сертификатами, – в составе группы показателей «Финансовые вложения»; по депозитам до востребования – в составе статьи «Денежные средства».

Обратим внимание на следующее. Если депозиты до востребования включены в состав статьи «Денежные средства», то движение средств между расчетным и депозитным счетами в отчете о движении денежных средств не отражается.

Проценты по депозитам отражаются в отчете о прибылях и убытках в статье «Проценты к получению» и в отчете о движении денежных средств в статье «Полученные проценты». В то же время отметим, что согласно МСФО депозиты отражаются следующим образом:

- вклады до востребования – в составе денежных средств;

- срочные депозитные вклады в банках – в составе краткосрочных или долгосрочных финансовых вложений.

В отчетности страховых организаций для отражения депозитных вкладов введена специальная статья в составе иных инвестиций. В форме № 1-страховщик это строка 142 «Депозитный вклады», в форме № 5-страховщик – строка 335 «Депозитные вклады».

Что такое денежные средства и денежные эквиваленты?

Денежные средства и их эквиваленты включают все денежные средства и высоколиквидные активы с коротким сроком до погашения (обычно 90 дней или 3 месяца). Эта позиция всегда относится к категории текущих активов в балансе по строке 1250.

Пройдите наш авторский курс по выбору акций на фондовом рынке →

обучающий курс

Денежные эквиваленты включают банковские счета и рыночные ценные бумаги, которые представляют собой долговые ценные инструменты со сроком погашения менее 90 дней.

Однако зачастую денежные эквиваленты не включают в себя акции или пакеты акций, поскольку они могут колебаться в стоимости.

Примеры денежных эквивалентов включают коммерческие бумаги, казначейские векселя и краткосрочные государственные облигации со сроком погашения три месяца или менее. Рыночные ценные бумаги и активы денежного рынка считаются денежными эквивалентами, поскольку они являются ликвидными и не подвержены существенным колебаниям стоимости.

Порядок открытия валютного счета

Порядок открытия валютного счета в банке аналогичен порядку открытия расчетного счета.

Для открытия валютного счета в банке организация обязана предоставить следующие документы:

Заявление на открытие валютного счета, подписанное руководителем и главным бухгалтером организации;Договор банковского счета (два экземпляра) в валюте счета, подписанный на каждом листе;Свидетельство о государственной регистрации юридического лица;Копия выписки из единого государственного реестра юридических лиц заверенная нотариально или органом, выдавшим документ с датой выдачи не превышающей 1-го месяца до подачи документов;Копия надлежащим образом утвержденного устава (положения) с изменениями и дополнениями заверенная нотариально или органом, зарегистрировавшим документ;Копия учредительного договора, заверенная нотариально или вышестоящим органом;Протокол собрания учредителей;Копия трудового договора с руководителем организации;Копия приказа о вступлении в должность руководителя и назначением главного бухгалтера, заверенные оттиском печати и подписью руководителя организации;Карточка с образцами подписей и отписка печати руководителя предприятия и главного бухгалтера, заверенная нотариально;Ксерокопия паспортов лиц заявленных в карточке образцов подписей;Оригинал свидетельства о постановке на учет в налоговом органе и его нотариально заверенная копия;Копия информационного письма из территориального органа государственной статистики с присвоенными кодами и подтверждающего постановку на учет в государственный территориальный статистический орган, заверенная оттиском печати и подписями должностных лиц организации (не обязательно);Копии лицензии на виды деятельности, осуществлении которых требует наличие лицензий.

Перечень необходимых документов также, как и при открытии расчетного счета закреплен Инструкцией Банка России от 30.05.2014 N 153-И (ред. от 24.12.2018) «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов» (Зарегистрировано в Минюсте России 19.06.2014 N 32813).

Данные взяты из статьи: «Учет денежных средств на расчетном счете».

Важность применения данных категорий

Есть несколько основных причин, почему данные категории являются значимыми. Они отражены в таблице ниже.

| № п/п | Причина | Характеристика и описание | Уточнение |

| Источник ликвидности | Денежные эквиваленты хранятся с целью выполнения краткосрочных обязательств по денежным средствам, а не для инвестиционных или иных целей, и являются важным источником ликвидности. Таким образом, компании хотят иметь денежную подушку, чтобы выдерживать непредвиденные ситуации, такие как нехватка доходов, ремонт или замена оборудования или другие непредвиденные обстоятельства, не предусмотренные в бюджете. | Расчеты коэффициентов ликвидности важны для определения скорости, с которой компания может погасить свой краткосрочный долг. Различные варианты коэффициентов ликвидности включают: общий коэффициент ликвидности, коэффициент текущей ликвидности, коэффициент быстрой ликвидности. Общий коэффициент ликвидности: (денежные средства и их эквиваленты + рыночные ценные бумаги) ÷ текущие обязательства Коэффициент текущей ликвидности: оборотные активы ÷ текущие обязательства. Коэффициент быстрой ликвидности: (Текущий актив – запас) ÷ Текущие обязательства. | |

| Спекулятивная стратегия приобретения | Еще одна веская причина накопления – приобретение в ближайшем будущем. | В качестве примера рассмотрим остаток денежных средств на балансе Apple Inc: · Наличные = 13,844 миллиарда долларов · Общие активы = 231,839 миллиардов долларов · Денежные средства в% от общих активов = 13,844 / 231,839 ~ 6% · Общий объем продаж в 2014 году = $ 182,795 · Денежные средства в% от общего объема продаж = 13,844 / 182,795 ~ 7,5% Инвестиции в размере 13,844 млрд долл. США (денежные средства) + 11,233 млрд долл. США (краткосрочные инвестиции) + 130,162 млрд долл. США (долгосрочные инвестиции) составляют 155,2 млрд долл. США. Сочетание всего этого указывает на то, что Apple может искать какое-то приобретение в ближайшем будущем. |

Счёт учета депозита

В действующей системе бухгалтерского учёта существуют противоречия в учёте депозитных средств. Есть два варианта бухгалтерского учёта депозитных денежных средств, они учитываются на счёте:

- 55.03 «Депозитный счета»;

- 58.03 «Предоставленные займы».

Согласно действующему Плану счетов, выделен отдельный счёт по учёту депозитных средств, он называется 55.03.

Но так как депозит открывается организацией (фирмой), с целью получения материальной выгоды в виде процентов, то целесообразно его учитывать на счёте 58.03.

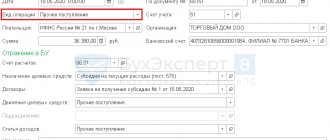

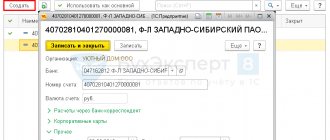

Денежные средства на депозитный счёт поступают с расчётного счёта, при этом формируются бухгалтерские проводки:

- Дебет сч. 55.03 «Депозитный счёт» и кредит сч. 51 «Расчётный счёт».

Составляется ли счет-фактура в валюте в 2020-2021 годах

При выставлении счета-фактуры в валюте налогоплательщику следует учитывать 2 фактора:

- п. 7 ст. 169 НК РФ допускает, что организация вправе в счете-фактуре указывать сумму в иностранной валюте, если средством платежа является именно она;

- п. 1 разд. II постановления Правительства «О заполнении документов при расчетах по НДС» от 26.12.2011 № 1137 содержит положение, согласно которому при указании в договоре платежей в рублевом эквиваленте при общей цене контракта в валюте, счет-фактура должна оформляться в рублях.

Возникшая несогласованность служит источником неприятностей для организаций, слишком буквально понимающих нормы Налогового кодекса. При проверках налоговики довольно часто оформляют на этой почве претензии. Однако судебная практика свидетельствует, что в подобных спорах выигрывает налогоплательщик. Судьи считают, что НК РФ имеет преимущество перед решением Правительства РФ.

Подробнее о правилах выставления валютного счета-фактуры читайте в материале «Счет-фактура в валюте – как выписать?».