Источник: Журнал «Казенные учреждения: бухгалтерский учет и налогообложение»

В деятельности казенных учреждений могут возникать ситуации, когда учреждению наносится ущерб, выражающийся в виде недостач, произошедших сверх норм естественной убыли, хищений и иных обстоятельств, а также ущерб в результате не соответствующего использования имущества. В этой статье рассмотрим особенности отражения в бюджетном учете расчетов по ущербу и иным доходам.

Счета учета расчетов по ущербу и иным доходам

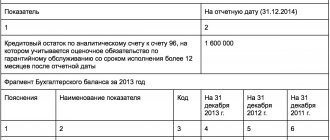

Согласно обновленной (в редакции Приказа Минфина РФ от 29.08.2014 № 89н) Инструкции № 157н для учета расчетов по ущербу и иным доходам используется счет 1 209 00 000.

Аналитический учет по указанному счету ведется в карточке учета средств и расчетов (ф. 0504051) в разрезе лиц, ответственных за возмещение причиненного ущерба (виновных лиц), видов имущества и сумм ущерба, в том числе по выявленным хищениям, недостачам (п. 222 Инструкции № 157н).

В соответствии с п. 221 Инструкции № 157н группировка расчетов по ущербу и иным доходам осуществляется на следующих счетах объектов учета:

а) 1 209 30 000 «Расчеты по компенсации затрат»;

б) 1 209 40 000 «Расчеты по суммам принудительного изъятия»;

в) 1 209 70 000 «Расчеты по ущербу нефинансовым активам»:

– 1 209 71 000 «Расчеты по ущербу основным средствам»;

– 1 209 72 000 «Расчеты по ущербу нематериальным активам»;

– 1 209 73 000 «Расчеты по ущербу непроизведенным активам»;

– 1 209 74 000 «Расчеты по ущербу материальным запасам»;

г) 1 209 80 000 «Расчеты по иным доходам»:

– 1 209 81 000 «Расчеты по недостачам денежных средств»;

– 1 209 82 000 «Расчеты по недостачам иных финансовых активов»;

– 1 209 83 000 «Расчеты по иным доходам».

Если спор выигран

Выигранный судебный иск ведет к возникновению «доходов» организации, которые следует отразить в БУ. Государственная пошлина в суд, согласно НК РФ (ст. 13-10), — федеральный сбор. Статья 265-1 (п.п. 4) позволяет включать во внереализационные расходы сумму госпошлины, такая же позиция содержится в письме Минфина №03-03-06/1/597 от 20-09-10 г. и ряде аналогичных.

Внереализационный расход в виде налогов, обязательных платежей, признается, согласно ст. 272-7(1) НК РФ, на дату начисления. Госпошлина – оплата за иски в суд, датой ее признания следует считать день подачи иска в судебные органы (разъяснения даны в письме Минфина №03-03-06/2/176 от 22-12-08 г.).

Внимание! Вне зависимости от факта последующего взыскания с проигравшей стороны спора, госпошлины включаются в расходы по налогу прибыль (пост. ФАС СЗО делу №А56-24492/2007 от 21-07-08 г.).

Вступившее в силу «положительное» решение суда является основанием для включения поступивших от проигравшей стороны сумм пеней, судебных издержек и других сумм санкций в доходы внереализационного характера (ст. 350 НК РФ).

При этом долг, ставший предметом судебного разбирательства, в доходы в целях НУ не включается, исходя из смысла статей ст. 249, 39 НК РФ и последующих разъяснений Минфина (письмо №03-03-06/1/597 от 2-09-10 г.). Однако вопрос этот все равно остается спорным, и организация должна быть готова предоставить пояснения в налоговую службу по поводу указанной суммы или отстаивать свою позицию в суде.

В отношении суммы долга и начисления по нему НДС вопрос остается открытым, поскольку факт реализации товара, работы, услуги в данном случае отсутствует (ст. 146 НК РФ).

Как уже было упомянуто выше, суммы, имеющие отношение к решению суда, проводятся через счет 91, госпошлины в суд – через счет 68 (начисление — по кредиту, перечисление в бюджет — по дебету). Для расчета с должником по решению суда, как правило, используют счет 76, открывая по нему субсчет «Расчеты по претензиям». Аналитический учет организовывается по должникам и отдельным претензиям.

Проводки:

- Дт 51 Кт 76 – поступление денег от контрагента.

- Дт 76 Кт 91 – возмещены гос. пошлина и убытки по судебным процедурам.

Задолженность должника (погашенную) можно провести внутренней проводкой на Кт субсчета «Расчеты по претензиям» счета 76 или аналогично с использованием счета 60 на Кт 76. Зафиксировать погашение нужно проводкой Дт 51 Кт 76.

Непогашенную задолженность списывают.

Стоимостная оценка причиненного ущерба

При выявлении факта нанесения учреждению ущерба следует оценить размер причиненного ущерба.

В этом случае при определении размера ущерба, причиненного недостачами, хищениями, следует исходить из текущей восстановительной стоимости материальных ценностей на день обнаружения ущерба. Под текущей восстановительной стоимостью понимается сумма денежных средств, которая необходима для восстановления указанных активов (п. 220 Инструкции № 157н).

Обратите внимание, что до внесения изменений Приказом Минфина РФ № 89н в Инструкцию № 157н при определении размера ущерба, причиненного учреждению при утрате, порче, хищении имущества, следовало исходить из рыночной стоимости имущества на день обнаружения ущерба (п. 220 Инструкции № 157н).

Исходя из положений ст. 246 ТК РФ размер причиненного работником ущерба определяется по фактическим потерям, исчисляемым из рыночных цен, действующих в этой местности на день причинения ущерба, но не ниже стоимости имущества по данным бухгалтерского учета с учетом степени его износа.

Таким образом, размер причиненного работником ущерба не может быть ниже стоимости имущества (с учетом его износа) по данным бюджетного учета. Кроме того, федеральным законом может быть установлен особый порядок определения размера подлежащего возмещению ущерба, причиненного работодателю хищением, умышленной порчей, недостачей или утратой отдельных видов имущества и других ценностей, а также в тех случаях, когда его фактический размер превышает номинальный.

До принятия решения о возмещении ущерба конкретными работниками работодатель обязан провести проверку для установления размера причиненного ущерба и причин его возникновения. Для проведения такой проверки работодатель имеет право создать комиссию с участием соответствующих специалистов.

Истребование от работника письменного объяснения для установления причины возникновения ущерба является обязательным. В случае отказа или уклонения работника от представления указанного объяснения составляется соответствующий акт.

Отражение в проводках излишков и недостач в кассе

Согласно пункту 5.1 Методических указаний нормы убыли могут применяться лишь при выявлении фактических недостач. Списывать те или иные ценности исходя лишь из одних норм убыли без проверки их фактического наличия недопустимо.

Балансовую стоимость недостающих материальных запасов в пределах норм естественной убыли включают в текущие расходы учреждения.

Но провести инвентаризацию – полдела, еще нужно правильно оформить и отразить результаты инвентаризации в учете. Поскольку в таком случае период получения ущерба не определен, полагаем, что изначально сумму ущерба следует отразить в составе доходов будущих периодов с применением счета 0 401 40 172 (п. 301 Инструкции № 157н).

Возмещение ущерба

Исходя из положений ст. 238 ТК РФ, работник обязан возместить работодателю причиненный ему прямой действительный ущерб, кроме случаев, поименованных в ст. 239 ТК РФ, а именно если ущерб возник вследствие:

- непреодолимой силы;

- нормального хозяйственного риска;

- крайней необходимости;

- необходимой обороны;

- неисполнения работодателем обязанности по обеспечению надлежащих условий для хранения имущества, вверенного работнику.

Под прямым действительным ущербом понимается реальное уменьшение наличного имущества работодателя или ухудшение состояния указанного имущества (в том числе имущества третьих лиц, находящегося у работодателя, если работодатель несет ответственность за сохранность этого имущества), а также необходимость для работодателя произвести затраты либо излишние выплаты на приобретение, восстановление имущества либо на возмещение ущерба, причиненного работником третьим лицам (ст. 238 ТК РФ).

За причиненный ущерб работник несет материальную ответственность в пределах своего среднего месячного заработка (ст. 241 ТК РФ).

Согласно положениям ст. 248 ТК РФ взыскание с виновного работника суммы причиненного ущерба, не превышающей среднего месячного заработка, производится по распоряжению работодателя. Распоряжение может быть сделано не позднее одного месяца со дня окончательного установления работодателем размера причиненного работником ущерба.

Если месячный срок истек или работник не согласен добровольно возместить причиненный работодателю ущерб, а сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок, то взыскание может осуществляться только судом.

Если с работником заключен договор о полной материальной ответственности, он обязан возместить причиненный работодателю ущерб в полном размере (ст. 243 ТК РФ).

Материальная ответственность в полном размере причиненного ущерба возлагается на работника в следующих случаях:

- возложения в соответствии с ТК РФ или иными федеральными законами на работника материальной ответственности в полном размере за ущерб, причиненный работодателю при исполнении работником трудовых обязанностей;

- недостачи ценностей, вверенных ему на основании специального письменного договора или полученных им по разовому документу;

- умышленного причинения ущерба;

- причинения ущерба в состоянии алкогольного, наркотического или иного токсического опьянения;

- причинения ущерба в результате преступных действий работника, установленных приговором суда;

- причинения ущерба в результате административного проступка, если таковой установлен соответствующим государственным органом;

- разглашения сведений, составляющих охраняемую законом тайну (государственную, служебную, коммерческую или иную), если предусмотрено федеральными законами;

- причинения ущерба не при исполнении работником трудовых обязанностей.

При выявлении фактов хищения, злоупотребления или порчи имущества в учреждении в обязательном порядке должна быть проведена инвентаризация (п. 1.5 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных Приказом Минфина РФ от 13.06.1995 № 49, п. 3 ст. 11 Федерального закона от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете»).

Возмещение ущерба может быть произведено разными способами: наличными деньгами, путем удержания из заработной платы по заявлению работника, через службу судебных приставов, в натуральном виде путем предоставления учреждению аналогичного имущества по согласованию с руководителем.

Производить удержания из заработной платы работника нужно с учетом ограничений, установленных ст. 137, 138 ТК РФ.

Проводки бухучета по ОС в бюджетных организациях

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Например, инвентаризация основных средств — процесс трудозатратный, поэтому проводить ее лучше в ноябре или декабре.

Пример 2. Бюджетное учреждение в IV кв. 2014 г. провело инвентаризацию материальных запасов. Сырье используется для осуществления деятельности, приносящей доход. Инвентаризация закончилась 24 декабря. В результате по данным бухгалтерского учета была выявлена недостача материалов на сумму 8500 руб.

Если хотя бы один член комиссии отсутствует, результаты инвентаризации могут признать недействительными (абзц. 4 п. 2.3 указаний, утв. Приказом Минфина России от 13.06.1995 № 49).

Виновное лицо внесло в кассу учреждения 9000 руб.По результатам инвентаризации по состоянию на 24 декабря бухгалтер отразил следующие записи:Д-т сч. 240110172 К-т сч. 210536440 — 8500 руб. — списана стоимость недостающих материалов;Д-т сч. 220974560 К-т сч. 240110172 — 9000 руб.

Данная сумма меньше балансовой стоимости недостающих нефинансовых активов. Виновное лицо будет возмещать ущерб денежными средствами на лицевой счет учреждения. Каким образом закрывается финансовый результат учреждения в таком случае? Какими бухгалтерскими записями отразить недостачу материальных запасов и основных средств?

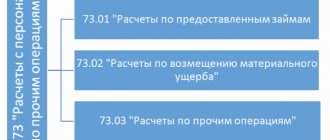

Удержание из заработной платы проводки

Бывают в случае порчи или утрате имущества (Дебет 70 Кредит 73.2), задолженности по подотчетным суммам (Дебет 70 Кредит 71). Также работодатель может удерживать из зарплаты сотрудника часть денежных средств в счет погашения ранее выданного им займа (Дебет 70 Кредит 73.1).

Еще одна ситуация: сотрудник взял полный оплачиваемый отпуск, но уволился до окончания периода, за который он взят. Суммы отпускных за те дни, на которые работник не имеет права, удерживаются (Дебет 70 Кредит 73).

Правило 2. Составить план-график инвентаризации

Если по результатам инвентаризации выявлены неучтенные объекты нефинансовых активов, следует это отразить следующей проводкой: Дебет соответствующих счетов аналитического учета счета 10000000 «Нефинансовые активы»- кредит счета 40110180 «Прочие доходы».

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Он вводит понятие «горизонтальные субсидии». Они могут быть направлены от региона к региону или от муниципалитета к муниципалитету.

В процессе инвентаризации, проводимой в учреждении перед подготовкой годовой бухгалтерской отчетности, была выявлена пропажа компьютера. Он относится к особо ценному имуществу и ранее был приобретен за счет средств от приносящей доход деятельности. Первоначальная стоимость ЭВМ — 54 000 руб. По нему была начислена амортизация в сумме 14 000 руб.

Начисление штрафных санкций проводки у бюджетного учреждения в 2021 году

На счетах бухгалтерского учета недостача отражается в том месяце, в котором была завершена инвентаризация (на дату составления акта инвентаризационной комиссии) (п. 5.5 Методических указаний N 49).

Недостачу и порчу материальных запасов (ценностей) в пределах норм естественной убыли необходимо списать на расходы текущего финансового года на основании распоряжения (приказа) руководителя бюджетного учреждения и актов по ф. 0504230 «Акт о списании материальных запасов» и 0504143 «Акт о списании мягкого и хозяйственного инвентаря».

Всегда готовы помогать в правовых вопросах для всех категорий населения. Размещайте свои вопросы, мы быстро проконсультируем Вас. Постоянное обновление информации.

В ходе инвентаризации может быть выявлено, что отсутствуют те или иные части основного средства в результате их порчи или хищения. Например мониторы к компьютерам. Таким образом, использование самого основного средства становится невозможным. Как быть в этой ситуации? Возможны два варианта.

Встречаются и более сложные ситуации, которые также следует классифицировать как недостачу: когда фактический остаток материальных ценностей соответствует данным учета, но сами данные учета неверны. В таком случае следует сначала исправить данные учета и только тогда сравнить фактический остаток с данными учета. И если остаток по данным учета превысит фактическое наличие, это и будет недостачей.

В бухгалтерском учете организации государственного сектора стоимость материальных запасов, выявленных в результате недостачи, относится в дебет счета 0 401 10 172 «Доходы от операций с активами». Тот же самый принцип применяют и в отношении имущества. Дает имущество учредитель? Значит, отражаем его по коду «4». Дает имущество иное юридическое или физическое лицо? Раз это не учредитель, значит, отражаем по коду вида финансового обеспечения «2», даже если имущество поступает от бюджетного учреждения, созданного тем же самым учредителем.

Обновления на сайте bino.ru

Покупайте поштучно издания и статьи!

Теперь на нашем сайте можно приобрести поштучно электронные издания в разделе «Издания 2013» и отдельные статьи в разделе «Статьи 2013».

Оплачивайте онлайн!

Вы можете оплачивать подписку онлайн (картой, электронными деньгами) и получать моментальный доступ.

Подписка

Продолжается подписка на II полугодие 2014 год через почтовые отделения, Издательский дом и в альтернативных агентствах подписки: https://bino.ru/Podpiska.

Рады вам предложить более гибкие варианты подписки на печатные издания! Теперь вы можете оформить подписку в издательстве не только на год, но и на полугодие, с приложением или без приложения.

Напоминаем, что в 2014 году журнал «БиНО: Некоммерческие организации» будет выходить только в электронном виде.

Познакомьтесь с журналами БиНО

Теперь перед покупкой подписки на электронную версию журналов БиНО вы можете ознакомиться с составом рассмотренных тем и их содержанием. Для этого в разделе «О журналах» https://bino.ru/Info_o_Jornal в зоне «Темы номеров» ознакомьтесь со списком тем и содержанием любой интересующей вас темы, кликнув на ее название.

Для руководителя

На сайте открыт раздел руководителя, в котором представлена первая тема «Покупка дорогостоящего оборудования». Тема находится в открытом доступе: https://bino.ru/razdel_rukovoditelya. Приглашаем всех руководителей посмотреть тему и написать свои отзывы и предложения на

Жизнь со вкусом

В рубрике «Жизнь со вкусом» вы узнаете о проверенных рецептах наполнения жизни вкусом; об улучшении мироощущения через радость открытия нового, через упрощение сложных задач, через ежедневное наслаждение процессом и результатом: https://bino.ru/life_with_taste

Электронные журналы

Для подписчиков электронных версий изданий доступен журнал «БиНО: Бюджетные учреждения» № 6/2014, «БиНО: Казенные учреждения» № 2/2014, «БиНО: Автономные учреждения» № 1/2014 и «БиНО: Некоммерческие организации» № 1/2014: https://bino.ru/Elektronniy_Journal.

На сайте bino.ru в разделах электронных версий журналов представлена удобная навигация по годам.

Бесплатный образец электронного журнала с темой номера «Создание web-сайта организации» https://bino.ru/Sample_journal_bino.

Архив статей БиНО

В архиве статей представлены около 100 материалов, опубликованных в наших журналах в 2008–2011 гг.: https://bino.ru/Arhiv_statey. Статьи находятся в открытом доступе!

Размышления у картины

Кубарев В.Г. У старого колодца: https://bino.ru/kubarev_u_starogo_kolodtsa.