Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Книга покупок и продаж

Назад

Опубликовано: 20.11.2018

Время на чтение: 4 мин

0

679

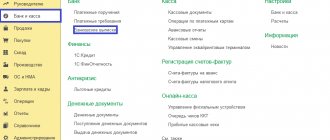

Целью ведения книги покупок является определение суммы НДС, которая подлежит вычету. В ней покупатели должны зарегистрировать выставленные продавцами счета-фактуры, полученные на бумажных и электронных носителях.

- Код вида операции в книге покупок

- Как отразить возврат аванса

- Заполнение декларации

Здесь содержатся первичные счета-фактуры, а также корректировочные и исправленные.

Код вида операции в книге покупок

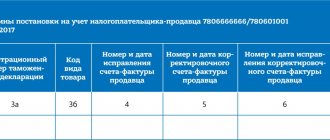

Книга покупок ведется поквартально и заполняется налогоплательщиком за каждый налоговый период. При ее заполнении необходимо учитывать Постановление Правительства от 2011 года №1137.

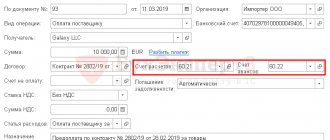

При возврате аванса покупателю продавец должен зарегистрировать эту операцию в книге покупок и произвести все необходимые корректировки в бухгалтерской и управленческой отчетности, связанные с возвратом. Этот факт отображается в графе 7 книги покупок. Здесь прописываются реквизиты документа, который подтверждает возврат данной предоплаты.

При ведении книги покупок нужно использовать установленные ФНС коды для разных видов операций. При возврате аванса продавец указывает в книге покупок реквизиты выписанного счета-фактуры на полученный аванс и ставит во второй графе код операции «22» (согласно пп. д, п. 6, 22 Правил ведения книги покупок).

Зарегистрировать счет-фактуру в книге покупок продавец обязан не позднее, чем через год после отказа покупателя от поставки. Это указано в абз. 2 п. 22 Приложения 4 к Постановлению Правительства №1137.

Дополнительно подтверждать право на получение вычета налогоплательщику следует с помощью документов, которые свидетельствуют о расторжении договора (например, дополнительным соглашением или односторонним отказом от исполнения договора) и возврате денег покупателю.

Перенос вычета по НДС

Пункт 1.1 статьи 172 НК РФ разрешает переносить налоговый вычет. Вычет можно заявить не позднее трех лет после принятия налогоплательщиком на учет приобретенных (ввезенных) товаров (работ, услуг, имущественных прав). Это правило предусмотрено для вычетов НДС (п. 2 ст. 171 НК РФ):

- предъявленного поставщиками при покупке товаров (работ, услуг), имущественных прав на территории РФ;

- уплаченного при ввозе товаров на территорию РФ в таможенных процедурах выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории;

- уплаченного при ввозе в РФ товаров, которые перемещаются через ее таможенную границу без таможенного оформления.

Что касается остальных вычетов, не поименованных в пункте 2 статьи 171 НК РФ, то их нельзя переносить в пределах трехлетнего периода, поскольку Налоговым кодексом это не предусмотрено.

В частности, нельзя переносить вычеты НДС, перечисленного налоговым агентом, уплаченного по командировочным и представительским расходам, авансового НДС, НДС, уплаченного в случае возврата товаров, отказа от них, изменения условий или расторжения договора.

Минфин России в письме от 10.04.2019 № 03-07-11/25201 напомнил, что на вычет НДС по “возвращенному” авансу не распространяется трехлетний срок, установленный пунктом 1.1 статьи 172 НК РФ.

Как отразить возврат аванса

В случае возврата аванса покупателю продавец получает право на получение вычета по НДС.

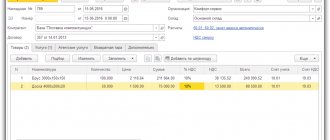

При получении аванса продавец начисляет НДС с полученной суммы. В бухучете для данной операции зафиксирована такая проводка: дебет 62 (аванс) и кредит – 68.

Когда аванс возвращается, указывается проводка: дебет 68 – кредит 62 (аванс). То есть делается диаметрально противоположная проводка в отличие от той, которая была сделана при начислении НДС с авансового платежа.

Когда был получен авансовый платеж, продавец оформляет авансовый счет-фактуру и в обязательном порядке регистрирует его в книге продаж. Числом регистрации счета-фактуры является фактическая дата поступления предоплаты на счет получателя. Это правило прописано в пп. 2 п. 1 ст. 167 Налогового кодекса. По закону неважно, когда произойдет окончательная отгрузка товаров или оказание услуг в рамках полученной предоплаты. НДС с полученного аванса продавцом начисляется в тот же день.

Авансовый счет-фактура отображается в книге продаж за тот квартал, когда получена предоплата, согласно пп. 3,17 Правил ведения книги продаж. Один экземпляр счета-фактуры передается покупателю по п. 3 ст. 168 Налогового кодекса. Это делается в течение 5 календарных дней после поступления предоплаты от покупателя.

Для того чтобы вернуть НДС при возврате аванса покупателю, эту операцию следует отобразить в декларации по НДС. Аванс отображается в строке 070 3 раздела декларации по НДС в квартале, когда он был получен (согласно п. 38.4 Порядка заполнения декларации).

При возврате аванса покупателю для принятия к вычету НДС нужно учитывать два важных правила (согласно п. 9 ст. 172 Налогового кодекса):

- Вернуть НДС можно только при условии, что этот возврат связан с изменением договорных условий или расторжением договора.

- Принять НДС к вычету продавец вправе только на дату фактического возврата аванса. Сумма налога к вычету будет рассчитываться следующим образом: сумма аванса, помноженная на ставку НДС: 10/110 или 18/118 (по п. 5 ст. 171, п. 4 ст. 172 Налогового кодекса).

Таким образом, указанные правила предполагают, что между продавцом и покупателем должен быть заключен договор, который предполагает перечисление аванса. Также в распоряжении покупателя должен быть ранее полученный счет-фактура от продавца и платежное поручение на перечисление аванса.

Вычет допускается применить только непосредственно в том квартале, когда были соблюдены вышеуказанные условия. Это означает, что перенос вычета на более поздние периоды не допускается. Эта позиция разъясняется в письме Минфина от 2015 года №03-07-11/41908.

Освобождение от НДС. Аванс – до, отгрузка – после

Предприятие работало с НДС до 01.04.2006 г. В декабре 2005 г. получен аванс от покупателя, с которого уплачен НДС в бюджет. С 01.04.2006 г. принято решение использовать право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС, по ст. 145 НК РФ. Отгрузка покупателю производилась в период использования права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС.

Имеем ли мы право на возвращение из бюджета НДС, уплаченного с аванса, так как покупателю счет-фактуру выписали без НДС в период действия освобождения по ст. 145 НК РФ? Если не имеем такого права, куда нужно списать НДС с полученного аванса?

Сразу скажем, что однозначно правильного ответа на заданный Вами вопрос об исчислении НДС не существует.

Проблема заключается в том, что в НК РФ абсолютно ничего не сказано

по поводу того, как исчислять НДС в случае, если аванс от покупателя фирма приняла

до получения

освобождения от исполнения обязанностей налогоплательщика НДС, а отгрузка товаров (работ, услуг) произошла

после

применения освобождения.

Поэтому все, что остается налогоплательщику в данной ситуации, – это по крупицам выбирать из НК РФ информацию, которая может быть применена в подобных случаях, и изучать судебную практику.

Рассмотрим, какие варианты исчисления НДС в данной ситуации существуют.

Вариант 1. Получить вычет

Согласно п.п. 2 п. 1 ст. 167 НК РФ

на день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав возникает

момент определения налоговой базы

по НДС.

П. 1 ст. 154 НК РФ

предусмотрено, что при получении налогоплательщиком оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база по НДС определяется исходя

из суммы полученной оплаты

с учетом НДС.

Следовательно, по авансам, полученным до момента получения освобождения от НДС, налогоплательщик обязан исчислить и уплатить в бюджет НДС с суммы полученного аванса.

После получения освобождения фирма производит отгрузку товаров.

В соответствии с п. 8 ст. 171 НК РФ

вычетам подлежат

суммы НДС, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг).

Такие вычеты производятся с даты отгрузки

соответствующих товаров (выполнения работ, оказания услуг).

Из этих норм можно сделать вывод, что фирма, которая, будучи налогоплательщиком, исчислила и уплатила в бюджет НДС с суммы предоплаты, вправе после отгрузки товара принять к вычету указанную сумму НДС.

Причем право на вычет не обусловлено

тем, начисляет ли фирма НДС в бюджет в момент отгрузки.

Однако, заявив к вычету сумму НДС с аванса, компания наверняка столкнется с неодобрением налоговиков.

Они считают, что п. 1 ст. 171 НК РФ

ограничивает круг лиц, которые имеют право на вычет НДС, только

налогоплательщиками

НДС.

А раз фирма, получившая освобождение от исполнения обязанностей налогоплательщика НДС, не является

налогоплательщиком НДС, то и сумму НДС с аванса такая фирма принять к вычету не вправе.

Но в п. 8 ст. 171 НК РФ

не говорится о том, что суммы НДС, исчисленные с сумм предоплаты, подлежат вычетам именно

у налогоплательщиков

НДС.

В данной норме сказано лишь, что «подлежат вычетам суммы НДС, исчисленные налогоплательщиком…», и не уточняется, должно ли являться лицо, заявляющее вычет, плательщиком НДС.

А на момент исчисления НДС с суммы предоплаты Вы являлись плательщиком НДС. То есть условия п. 8 ст. 171 НК РФ

Вами соблюдено.

Поэтому если лицо, будучи налогоплательщиком, исчислило НДС с авансов, то впоследствии оно вправе принять эту сумму НДС к вычету.

Имеются судебные решения, подтверждающие правомерность вычетов НДС по авансам в том случае, если отгрузка товаров (выполнение работ, оказание услуг), под которую ранее был принят аванс, произведена в период, когда фирма не являлась налогоплательщиком НДС (см. постановление ФАС Поволжского округа от 29.07.2004 г. № А55-902/2004-44, постановление ФАС Западно-Сибирского округа от 27.04.2006 г. № Ф04-1484/2006(21849-А45-7), постановление ФАС Дальневосточного округа от 18.02.2005 г. № Ф03-А51/04-2/4441, постановление ФАС Дальневосточного округа от 30.03.2005 г. № Ф03-А59/05-2/42, постановление ФАС Северо-Западного округа от 05.03.2004 г. № А13-8013/03-14).

Сразу оговоримся, что в большинстве из вышеперечисленных судебных решений спор возникал по поводу принятия к вычету НДС, уплаченного с авансов, фирмами, которые перешли с общего режима налогообложения на специальные налоговые режимы

.

Но при переходе на спецрежимы компании также не признаются плательщиками НДС. То есть эти судебные дела также можно отнести к положительной для лиц, освобожденных от исполнения обязанностей налогоплательщика НДС, судебной практике.

Отметим, что иногда суды высказываются против

применения лицами, не являющимися плательщиками НДС, вычетов НДС по авансам, полученным в период, когда они еще являлись плательщиками НДС. Такой вывод содержится в постановлениях ФАС Западно-Сибирского округа от 14.03.2005 г. № Ф04-995/2005(9027-А27-14) и ФАС Северо-Западного округа от 21.02.2005 г. № А05-12262/04-22.

Таким образом, если налогоплательщик будет действовать по этому варианту, у него практически стопроцентно возникнут разногласия с проверяющими. Доказывать правомерность вычетов по НДС с авансов Вам придется в суде.

И хотя большинство судебных решений свидетельствует о правоте налогоплательщиков в подобных спорах, все же риск проиграть дело существует, так как в некоторых решениях суды соглашаются с налоговиками.

Вариант 2. Получить вычет, заплатив НДС при отгрузке

Этот вариант можно отнести к разряду «вредных советов», поскольку он достаточно бестолковый.

Заключается он в том, чтобы, произведя отгрузку, выдать покупателю счет-фактуру с выделенной суммой НДС.

Согласно п. 3 ст. 173 НК РФ

сумма НДС, подлежащая уплате в бюджет, исчисляется лицами, не являющимися налогоплательщиками, или налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, в случае выставления покупателю

счета-фактуры

с выделением суммы НДС.

То есть, произведя отгрузку и выставив счет-фактуру с выделением суммы НДС, продавец (несмотря на то, что он освобожден от исполнения обязанностей налогоплательщика НДС) уплачивает НДС в бюджет.

А сумму НДС, исчисленную с предоплаты, полученной до момента освобождения, продавец принимает к вычету.

Налоговики и в этом случае пытаются возражать

против вычетов НДС с авансов, однако

суды

в таких ситуациях поддерживают налогоплательщиков, говоря о том, что если сумму НДС с авансов налогоплательщик к вычету не примет, то будет иметь место факт двойного налогообложения одних и тех же оборотов (см., например, постановление ФАС Уральского округа от 13.01.2006 г. № Ф09-6044/05-С2).

Однако с экономической точки зрения этот вариант применять нецелесообразно. Ведь при отгрузке фирма заплатит в бюджет ту же сумму НДС, что примет к вычету (или даже, если предоплата была не 100%-я, заплатит в бюджет больше, чем примет к вычету). И при этом еще придется поспорить с налоговиками (возможно даже в суде) по поводу права на вычет.

Иначе говоря, у бухгалтера будет много суеты, а в качестве результата – нулевой или отрицательный экономический эффект.

Так что действовать по этому варианту мы не советуем.

Вариант 3. Получить вычет, сделав перерасчет

Этот вариант пропагандируют чиновники.

Правда, их разъяснения касаются вычетов НДС, уплаченного по авансам, при переходе на спецрежимы

(УСН, ЕНВД). Но, как мы уже отметили выше, логика рассуждений и при освобождении от НДС, и при переходе на спецрежимы одинакова.

В письме от 10.09.2001 г. № 04-03-11/125 Минфин выразил мнение, что перерасчеты с бюджетом по НДС

, уплаченному в бюджет по авансам, полученным в налоговом периоде, в котором фирма являлась налогоплательщиком НДС, возможны после осуществления

перерасчетов с заказчиками

(заказчикам следует возвратить суммы НДС по полученным авансам, уплаченные в бюджет).

Позднее, в письме от 22.06.2004 г. № 03-02-05/2/41 чиновники также указывали, что суммы НДС, уплаченные в бюджет с сумм предоплаты, подлежат возврату по итогам перерасчетов с покупателем

.

А два года назад на эту тему высказалась ФНС РФ.

По мнению налоговиков, в том случае, если лица, являющиеся налогоплательщиками НДС, в соответствующий налоговый период получили авансовые платежи, с которых в установленном порядке исчислили и уплатили в бюджет сумму НДС, а произвели отгрузку товаров (выполнение работ, оказание услуг) в счет этих авансовых платежей после перехода на упрощенную систему налогообложения либо на уплату ЕНВД (т.е. в том периоде, когда не являлись налогоплательщиками НДС), то право на вычет сумм НДС, исчисленных и уплаченных с авансовых платежей, у указанных лиц не возникает

.

Но в случае внесения изменений

в соответствующий договор и возврата сумм НДС покупателям, суммы НДС, исчисленные продавцами (являющимися налогоплательщиками НДС) и отраженные в декларации по НДС с сумм авансовых или иных платежей в счет поставок товаров (выполнения работ, оказания услуг), осуществляемых в период после перехода продавцов на упрощенную систему налогообложения либо на уплату ЕНВД, принимаются к вычету

в последнемналоговом периоде

перед переходом на упрощенную систему налогообложения либо на уплату ЕНВД (см. письмо ФНС РФ от 24.11.2005 г. № ММ-6-03/[email protected]).

То есть налоговики, по сути, предлагают вернуть

покупателю часть аванса и указать в договоре, что новая цена товара (без НДС) равна изначально установленной в договоре цене

за минусом НДС

(например, старая цена = 118 руб. (в т.ч. НДС 18 руб.), новая цена = 100 руб.).

Напомним, что возможность вычетов сумм НДС, исчисленных и уплаченных продавцами с сумм предоплаты, в случаях изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей, предусмотрена п. 5 ст. 171 НК РФ

.

Таким образом, налоговики считают, что перерасчеты с покупателем и налоговый вычет на сумму НДС с предоплаты должны производиться продавцом до момента перехода на УСН, ЕНВД

(а равно –

до момента освобождения

от исполнения обязанностей налогоплательщика НДС).

Ваша фирма такие перерасчеты не делала и не заявляла НДС с аванса к вычету в последний перед получением освобождения период.

Поэтому этот вариант в Вашем случае неприменим.

Кстати, ФАС Уральского округа в постановлении от 29.11.2004 г. № Ф09-5089/04-АК признал, что фирма вправе получить вычет суммы НДС с предоплаты и в том случае, если перерасчет с покупателем и вычет НДС были произведены после того, как фирма перешла на УСН

(то есть перестала быть плательщиком НДС).

Однако, во-первых, это решение – единственное, которое нам удалось найти, а во-вторых, экономический эффект от всех этих операций будет нулевым

(к вычету фирма примет ту сумму НДС, которую отдаст покупателю).

Применять третий вариант целесообразно только тем фирмам, которые переходят на УСН (тогда сумма аванса у них будет учитываться при исчислении налоговой базы по единому налогу без НДС

).

В Вашей же ситуации действовать по этому варианту нецелесообразно.

Вариант 4. Оставить все, как есть

То есть не заявлять НДС к вычету, не производить перерасчеты с покупателем, и т.п.

Как мы видели выше (см. вариант 3), в письме от 24.11.2005 г. № ММ-6-03/[email protected] ФНС РФ разъясняет, что у тех продавцов, которые перерасчет с покупателями не производили, права на вычет НДС нет.

Так что, оставив все, как есть, Вы не вызовете подозрений налоговиков.

В бухгалтерском учете сумма НДС с полученного аванса будет отражаться следующими записями.

Например, сумма аванса 118 руб.

В бюджет с суммы полученного аванса было начислен и уплачен НДС в сумме 18 руб

. (118 руб. : 118 х 18).

После получения освобождения от НДС произведена отгрузка товаров на сумму 118 руб.

ДЕБЕТ 51 КРЕДИТ 62, субсчет «Авансы полученные»

– 118 руб.

– получена предоплата от покупателя;

ДЕБЕТ 62, субсчет «Авансы полученные» КРЕДИТ 68, субсчет «НДС»

– 18 руб.

– начислен в бюджет НДС с аванса;

ДЕБЕТ 68, субсчет «НДС» КРЕДИТ 51

– 18 руб.

– уплачен в бюджет НДС с аванса;

ДЕБЕТ 62 КРЕДИТ 90

– 118 руб.

– отгружены товары покупателю;

ДЕБЕТ 91 КРЕДИТ 62, субсчет «Авансы полученные»

– 18 руб.

– списан на расходы НДС, ранее исчисленный с суммы полученной предоплаты;

ДЕБЕТ 62, субсчет «Авансы полученные» КРЕДИТ 62

– 118 руб.

– сумма аванса зачтена в счет оплаты товаров.

Если же Вы проводите начисление НДС с авансов полученных записью: ДЕБЕТ 76, субсчет «НДС с авансов» КРЕДИТ 68

, то записи у Вас будут такими:

ДЕБЕТ 51 КРЕДИТ 62, субсчет «Авансы полученные»

– 118 руб.

– получена предоплата от покупателя;

ДЕБЕТ 76, субсчет «НДС с авансов» КРЕДИТ 68, субсчет НДС

– 18 руб.

– начислен в бюджет НДС с предоплаты;

ДЕБЕТ 68, субсчет «НДС» КРЕДИТ 51

– 18 руб.

– уплачен в бюджет НДС с аванса;

ДЕБЕТ 62 КРЕДИТ 90

– 118 руб.

– отгружены товары покупателю;

ДЕБЕТ 91 КРЕДИТ 76, субсчет «НДС с авансов»

– 18 руб.

– списан на расходы НДС, ранее исчисленный с суммы полученной предоплаты;

ДЕБЕТ 62, субсчет «Авансы полученные» КРЕДИТ 62

– 118 руб.

– сумма аванса зачтена в счет оплаты товаров.

Для целей налогообложения прибыли к прочим расходам, связанным с производством и реализацией

, относятся суммы

налогов

и сборов, таможенных пошлин и сборов, начисленные в установленном законодательством Российской Федерации порядке, за исключением перечисленных в

ст. 270

(

п.п. 1 п. 1 ст. 264 НК РФ

).

Согласно п. 19 ст. 270 НК РФ

при определении налоговой базы

не учитываются

расходы в виде сумм налогов, предъявленных налогоплательщиком

покупателю

(приобретателю) товаров (работ, услуг, имущественных прав), если иное не предусмотрено НК РФ.

Ваша фирма, отгружая товар, НДС покупателю не предъявляла

, о чем свидетельствуют отгрузочные документы (счета-фактуры с пометкой «Без налога (НДС)»).

Если Вы не поленитесь скорректировать также договор купли-продажи, заключенный с покупателем, таким образом, чтобы и по договору цена товаров не включала в себя НДС, то сумму НДС, исчисленную с полученного аванса, Вы сможете учесть в прочих расходах на основании п.п. 1 п. 1 ст. 264 НК РФ

.

Что выбрать

Несмотря на то, что в бухгалтерской литературе Вы можете встретить рекомендации поступать по варианту № 2 или № 3, применять их, как мы выяснили выше, нецелесообразно.

Первый вариант

выгоден для фирмы, но чреват разногласиями с налоговиками. Применять его можно, если сумма выгоды (то есть принимаемого к вычету НДС, ранее исчисленного с суммы предоплаты), достаточно велика, но только при условии, что фирма готова защищать свои интересы в суде.

Если же Вы сомневаетесь в том, что сможете выиграть в суде – оставьте все как есть

(вариант 4), это наименее трудоемкий и самый безопасный вариант.