Необходимость подтверждать нулевую ставку НДС появляется у продавца в том случае, когда товары реализуются на экспорт. В этом случае налог на добавленную стоимость не платится (в терминах бухгалтерского учета – «облагается по ставке 0%»).

Правда, нужно собрать пакет документов, подтверждающий легальность данной операции. Заметим, что в 1С эти документы не регистрируются; они предъявляются в налоговую инспекцию вместе с декларацией по НДС.

Существует определенный срок для подготовки всей необходимой документации – 180 дней.

Если за это время документы не собраны, НДС придется заплатить.

Рассмотрим последовательность действий в 1С Бухгалтерия 8.3 для подтверждения нулевой ставки НДС:

- Настроить учетную политику

- Правильно оприходовать товары, предназначенные на экспорт

- Правильно оформить реализацию товара на экспорт

- Сформировать документ «Подтверждение нулевой ставки НДС»

- Сформировать книгу покупок

Настройки по НДС

Первым делом зададим настройки программы по НДС.

В меню “ Главное — Настройки — Налоги и отчеты” перейдем на закладку “НДС”

Установим флажок “Ведется раздельный учет входящего НДС по способам учета”.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

В настройках функциональности на закладке “Торговля” установим флажок “Экспорт товаров”.

Наконец, в настройках плана счетов включим учет НДС по способам учета.

Как отразить в 1С экспорт товаров по ставке НДС 0%?

Отправить эту статью на мою почту

В статье рассмотрим, каким образом в конфигурации 1С оформить экспорт товаров по ставке НДС 0%. Подтверждение такой ставки у организации появляется в том случае, если товар предполагается экспортировать. Нулевая ставка означает, что в этом случае НДС организация не уплачивает. Следует отметить, что регистрация факта таких операций имеет свою специфику.

Настрою вашу 1С. Опыт с 2004 года. Подробнее →

Для подтверждения данной операции необходимо собрать ряд документов и после чего предъявить их вместе с декларацией по НДС в ИФНС. Период для подготовки документов ограничен и составляет не более 180 дней. В том случае, если документы за этот срок не были предоставлены, то организация будет обязана уплатить НДС.

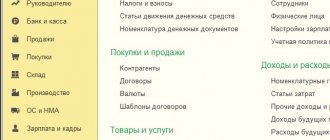

Прежде чем приступить к оформлению операций в программе 1С:Бухгалтерия необходимо произвести настройку учетной политики. Открываем раздел программы “Главное” и далее нас будет интересовать пункт “Учетная политика”. Если в базе заведено несколько организаций, то выбираем нужную в шапке и далее переходим по гиперссылке внизу формы “Настройка налогов и отчетов”.

В открывшемся окне настроек нас будет интересовать закладка “НДС”. Здесь необходимо проставить галочки у опций “Ведется раздельный учет входящего НДС” и “Раздельный учет НДС по способам учета”. Справа имеется символ “знака вопроса”, нажав на который можно вызвать подсказку. Далее выбираем месяц, с которого будет применяться настройка и нажимаем “ОК”.

Следующий шаг отражения в 1С экспорта товаров — регистрация документов. Перейдем в раздел “Покупки” и далее выберем пункт “Поступления (акты, накладные)”. Оформляем новое поступление товаров. Стандартным способом заполняем шапку документа, указав организацию, склад, контрагента и договор. Расчеты в нашем примере по договору ведутся в EUR. В табличной части выбираем нужную номенклатурную позицию и в колонке “Способ учета НДС” выбираем значение из списка “Блокируется до подтверждения 0%”.

После чего проводим документ и по кнопке “Зарегистрировать” в подвале документа регистрируем счет-фактуру. После чего на месте кнопки появится гиперссылка на документ.

Далее можно оформлять реализацию поступившего товара. Для этого переходим в раздел “Продажи” и выбираем пункт “Реализация (акты, накладные)”. Давайте создадим в нашем примере реализацию на основе оформленного поступления. Нажимаем в шапке “Создать на основании” и выбираем реализацию. В следующем окне выбираем форму документа “Товары (накладная)”. Последний способ удобен тем, что документ создается частично уже заполненным.

Остается указать покупателя и договор, а также при необходимости изменить данные в таб. части. Договор в нашем примере при продаже в USD.

Далее рассмотрим ситуацию, когда комплект документов собран вовремя и экспорт подтвержден. Переходим в раздел “Операции” и выбираем пункт “Регламентные операции НДС”. Создаем новый документ с типом “подтверждение нулевой ставки НДС”. Указываем согласно нашего примера организацию и нажимаем кнопку “Заполнить”. После чего в таб. части появится созданный документ реализации, а в колонке “Событие” отобразиться значение “подтверждена ставка 0%”. Остается провести документ.

Далее при закрытии месяца необходимо принять входящий НДС к вычету. Для этого следует сформировать книгу покупок, в которой отразится сумма НДС к вычету.

Если же мы не успели подать документа в срок, тогда в колонке «Событие» следует установить “Не подтверждена ставка 0%”, а также указать в поле “Статья прочих расходов” значение “Списание НДС на прочие расходы”. Счет-фактура в этом случае будет создана автоматически.

Далее также формируется книга покупок и ее доп. листы.

КАЖДЫЙ ДОЛЖЕН ЗАНИМАТЬСЯ СВОИМ ДЕЛОМ! ДОВЕРЬТЕ НАСТРОЙКУ «1С» ПРОФЕССИОНАЛУ. ПОДРОБНЕЕ →

Обсудить статью на 1С форуме?

Поступление товаров

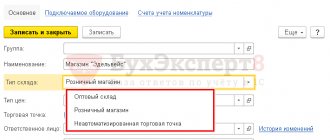

Создадим документ “Поступление (акты, накладные)” с операцией “Товары (накладная)”.

Важная особенность в том, что в поле “Способ учета НДС” доступен вариант “Блокируется до подтверждения 0%”. Он используется при продаже экспортных товаров.

Также для номенклатуры укажем код товарной номенклатуры (ТН ВЭД). Он определяет, является ли товар сырьевым, а именно сырьевой товар можно продавать по ставке 0%.

Проведем документ и посмотрим проводки.

Также регистрируем счет-фактуру и оплачиваем товар поставщику.

Оформление поступления и продажи товара

После включения флажков в документах Поступление товаров и услуг появляется колонка «Способ учета НДС». В нашем случае выбираем вариант «Блокируется до подтверждения 0%» (рис.2). Выбор такого способа – главная особенность при оформлении поступлении товаров, предназначенных для перепродажи на экспорт.

Рис.2

Не забываем зарегистрировать счет-фактуру поставщика и проверяем проводки приходной накладной (Рис.3).

Рис.3

Приобретая товар у поставщика, мы платим не только за сам товар, но и уплачиваем налог (НДС), который имеем право предъявить к вычету в дальнейшем (т.е. уменьшить сумму НДС с реализаций, которую платим в бюджет). В нашем случае «в дальнейшем» означает «при подтверждении нулевой ставки».

Рис.4

Во всех регистрах НДС пока заблокирован (рис.4).

Оформляем в 1С реализацию товара с нулевой ставкой (рис.5).

Рис.5

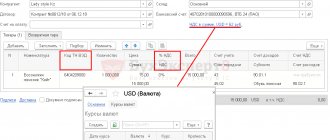

В договоре необходимо выбрать валюту. В данном примере расчеты ведутся в USD (рис.6), цена в расходной накладной также указана валютная.

Рис.6

Реализация товаров

Продадим товар с помощью документа “Реализация (акты, накладные)” с операцией “Товары (накладная)”.

В документе указываем ставку НДС 0%. Выбираем договор с покупателем в валюте, в данном случае в долларах.

Подтверждение нулевой ставки НДС

Для выполнения этой операции зайдем в меню “Операции — Закрытие месяца — Регламентные операции НДС”.

И создадим соответствующий документ.

Заполняем документ автоматически по кнопке “Заполнить”.

В документ попадает наша реализация. Затем в поле “Событие” выбираем, подтверждена ставка 0% или не подтверждена.

Сохраняем изменения. Документ проводок не делает, но формирует движения в регистрах по НДС.

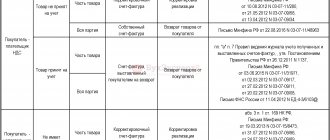

Реализация за наличный расчет

Еще один частый вопрос — это заполнение налоговой декларации, в частности раздела 9, а также книги продаж при осуществлении организацией реализации товаров в розницу за наличный расчет. Налогоплательщик счет-фактуру не оформляет, в книге продаж регистрирует первичные документы, и данные из книги продаж отражаются в разделе 9 декларации. Согласно письму Минфина РФ от 23.03.2015 № 03-07-09/15737, при реализации товаров, выполнении работ, оказании услуг населению в книге продаж регистрируются показатели контрольных лент ККТ (Z-отчета), бланков строгой отчетности:

- в графе 3 «Номер и дата счета-фактуры продавца» книги продаж указывается номер и дата контрольной ленты ККТ (Z-отчета), что соответствует строкам 020 книги продаж «Номер счета-фактуры продавца» и 030 «Дата счета-фактуры продавца» разд. 9 налоговой декларации по НДС;

- в графах 7 «Наименование покупателя» и 8 «ИНН/КПП покупателя» книги продаж — прочерки;

- графа 8 «ИНН/КПП покупателя» книги продаж соответствует строке 100 разд. 9 налоговой декларации по НДС;

- в графе 2 книги продаж указывается код вида операции — 26 «Составление первичных учетных документов при реализации товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками налога на добавленную стоимость, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанной с исчислением и уплатой налога»; графа 2 книги продаж отражается в строке 010 разд. 9 налоговой декларации.

Книга покупок

Для заполнения книги покупок создадим документ “Формирование записей книги покупок”. Он находится в списке регламентных операций НДС.

Ставим флажок “Предъявлен к вычету НДС 0%” и заполняем документ. Проверяем, чтобы в поле “Состояние” было установлено значение “Подтверждена реализация 0%” и сохраняем документ.

В проводках видим, что НДС принят к вычету.

Таможенная декларация

Программа позволяет создать таможенную декларацию. На ее основании заполняется отчет “Реестр по НДС: Приложение 05”.

Для этого зайдем в меню “Продажи — Таможенные декларации (экспорт)”.

В качестве документа-основания выбираем нашу реализацию и заполняем документ вручную.

Теперь в списке регламентированных отчетов создаем отчет “Реестр по НДС: Приложение 05”.

Отчет заполняется автоматически по данным таможенной декларации.

В декларации выявлены расхождения

Если налоговики прислали требование с указанием ошибок или расхождений в декларации по НДС, необходимо, во-первых, ответить на него. Иначе у налоговиков есть право заблокировать счет организации. Это можно сделать в произвольной форме или в соответствии с рекомендациями ФНС (см. письмо от 07.04.2015 № ЕД-4-15/5752). На ответ дается 5 рабочих дней, начиная со следующего дня после отправки электронной квитанции о получении требования из налоговой инспекции.

После окончания срока подачи декларации, то есть после 27.04.2015, многим необходимо отправить уточенную декларацию за I квартал. В нее включаются все разделы, которые были представлены в I квартале (Приказ ФНС РФ от 29.10.2014 № ММВ-7-3/[email protected]). Исправленные сведения показываются в дополнительных листах книг продаж и покупок, которые и будут являться основанием заполнения приложения 1 к разделам 8 и 9. В строке 001 этих приложений указывается признак 0, а в строке 001 разделов 8 и 9 — признак 1. Аннулированный вычет отражается в приложении 1 к разделу 8 с минусом. А дополнительная реализация — в приложении 1 к разделу 9 с плюсом.

Часто необходимость представлять уточненную декларацию возникает из-за ошибки в полученном счете-фактуре, который не позволяет установить продавца или покупателя, наименование или стоимость товаров, работ, услуг, ставку НДС или его сумму. При подаче уточненной декларации за квартал совершения ошибки:

- в разделе 3 на всю сумму вычета, заявленного в ошибочном счете-фактуре, уменьшается показатель соответствующей строки;

- в разделе 8: на первой странице в строке 001 ставится признак 0, а на других страницах раздела строка 001 прочеркивается;

- в раздел копируются сведения из раздела 8 первичной декларации, данные из ошибочного счета-фактуры в нем указываются без изменений, как и общая сумма вычета по строке 190 раздела;

- на всех страницах в строке 001 ставится прочерк;

Если нулевая ставка не подтверждена

В таком случае в документе “Подтверждение нулевой ставки НДС” указываем событие “Не подтверждена ставка 0%”. При проведении документа создается “Счет-фактура выданный”.

НДС списывается на прочие расходы. Сам счет-фактура попадет в Книгу продаж в дополнительный лист.

В документе “Формирование записей книги покупок” состояние будет “Не подтверждена реализация 0%”.

В Книге покупок заполняется дополнительный лист.

Методология учета НДС при экспорте

По вопросу отражения в бухгалтерском учете НДС при экспорте товаров Департаментом методологии бухгалтерского учета и отчетности Минфина было выпущено единственное разъяснение – Письмо от 27.05.2003 № 16 00 14/177. Какие бухгалтерские записи при экспорте товаров в нем рекомендованы?

На сумму НДС, исчисленную согласно п. 9 ст. 165 НК РФ по истечении 180 дней, производятся записи: Дебет 68 «Расчеты с бюджетом», субсчет «НДС к возмещению» Кредит 68 «Расчеты с бюджетом», субсчет «НДС к начислению», и, соответственно, Дебет 68 «Расчеты с бюджетом», субсчет «НДС к начислению» Кредит 51 «Расчетные счета» при перечислении НДС в бюджет.

Суммы НДС, подлежащие возврату (возмещению) организации в соответствии со ст. 176 НК РФ, отражаются в бухгалтерском учете проводкой Дебет 51 «Расчетные счета» (68 «Расчеты с бюджетом») Кредит 68 «Расчеты с бюджетом», субсчет «НДС к возмещению».

В случае неподтверждения налогоплательщиком обоснованности применения налоговой ставки в размере 0% суммы НДС списываются проводкой Дебет 91 «Прочие доходы и расходы» Кредит 68 «Расчеты с бюджетом», субсчет «НДС к возмещению»