Экологический сбор для производителей и импортёров товаров в упаковке

Пункт второй данных уточняет порядок исчисления и уплаты экологического сбора за упаковку и товары в упаковке. Согласно поправкам, экологический сбор должны выплачивать производители товаров и импортёры товаров, которые не обеспечивают самостоятельную утилизацию отходов от использования товаров.

Уплата экологического сбора производится по следующим правилам:

- по каждой группе товаров

- по каждой группе упаковки товаров

Кто должен платить экологический сбор за упаковку?

Его должны уплачивать либо сами производители упаковки, либо поставщики, которые ввозят на территорию России эту упаковку.

Если речь идет о группе товаров в упаковке, которые сами по себе не готовы к употреблению, то здесь уплачивается экологический сбор только за упаковку.

За какие товары и упаковку нужно выплачивать экологический сбор?

Для определения этих групп товаров и упаковок необходимо опираться на распоряжение Правительства Российской Федерации от 28 декабря 2021 г. N 2970-р.

Важный нюанс

В отношении упаковки, подлежащей утилизации после утраты потребительских свойств, обязанность выполнять нормативы утилизации возлагается на производителей и импортеров, которые используют эту упаковку для своих товаров (ч. 10 ст. 24.2 Закона № 89-ФЗ). При этом не играет роли, попадают ли сами товары в упомянутый перечень продукции, которая подлежит утилизации. Например, компания ввозит вино в бочках. Деревянные бочки входят в перечень товаров, подлежащих экосбору. С точки зрения законодательства неважно, компания ввозит бочки как товар или товаром является вино — за бочки и в том, и в другом случае придется заплатить.

Куда назначать уплату экологического сбора?

Уплата экологического сбора осуществляется путем перечисления денежных средств в валюте Российской Федерации:

- плательщиками, являющимися производителями товаров, — на счет территориального органа Федеральной службы по надзору в сфере природопользования в Федеральном казначействе по месту государственной регистрации плательщика;

- плательщиками, являющимися импортерами товаров, — на счет Федеральной службы по надзору в сфере природопользования в Федеральном казначействе,

- плательщиками, которые одновременно являются производителем товаров и импортером товаров, уплата экологического сбора осуществляется путем перечисления денежных средств в валюте Российской Федерации на счет Федеральной службы по надзору в сфере природопользования в Федеральном казначействе.

Кто освобожден от отчетности и платежей по экосбору

Если в Перечне нет товаров или упаковки, которые производит или импортирует предприятие, то оно полностью освобождено от отчетности и платежей по экосбору.

Кроме того, от уплаты экосбора освобождены:

• производители упаковки, реализующие ее для упаковки продукции другим производителям (как в примере выше, когда производитель картонных коробок реализует коробки кондитерской фабрике);

• производители и импортеры упаковки, которая впоследствии используется для собственных нужд (например, когда завод покупает коробки, чтобы транспортировать в них детали из одного цеха в другой);

• экспортеры товаров и упаковки;

• компании, которые самостоятельно утилизируют свои товары и упаковку в объемах не менее предусмотренных на отчетный год. Однако они не освобождаются от сдачи отчетности по экосбору.

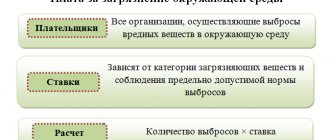

Порядок расчёта экологического сбора

Чтобы рассчитать экологический сбор, нужно умножить ставку экологического сбора

- на массу выпущенного в обращение на территории Российской Федерации товара, который реализован для внутреннего потребления на территории Российской Федерации за календарный год, предшествующий отчетному периоду, то есть на количество единиц товара в зависимости от вида товара,

- либо на массу выпущенной в обращение на территории Российской Федерации упаковки товара, реализованной для внутреннего потребления на территории Российской Федерации за календарный год, предшествующий отчетному периоду и на норматив утилизации, установленный на отчетный период и выраженный в относительных единицах.

Ставка экологического сбора*масса товара (упаковки)*норматив утилизации

Если нормативы утилизации отходов от использования товаров не достигнуты, то экологический сбор рассчитывается плательщиками посредством умножения ставки экологического сбора на разницу между установленным и фактически достигнутым значением количества утилизированных отходов от использования товаров.

Как платить

Авансы по платежам за НВОС должны платить юрлица, которые не относятся к числу субъектов малого или среднего предпринимательства. Осуществляются такие платежи трижды в год, по завершении I, II и III кварталов, не позднее 20-го числа месяца, наступающего по окончании соответствующего квартала. Субъекты МСП авансовые платежи не перечисляют, а платят единовременно в сумме за отчетный год до 1 марта года, следующего за отчетным.

Обратите внимание! Если срок оплаты за НВОС совпадает с выходным днем, перечислить платеж надо накануне. Переноса сроков на следующий рабочий день (как в НК РФ) в Законе № 7-ФЗ нет. Для окончательного расчета по году — предельная дата этого срока соответствует 1 марта года, наступающего за отчетным, то есть заплатить за 2021 год нужно будет не позднее 28.02.2020 (1 марта — выходной).

Расчет платы за загрязнение по году производится в декларации, в состав которой входят:

- титульный лист;

- раздел со сводными результатами расчетов;

- 3 специальных раздела (по числу основных видов источников загрязнения). Правила расчета в специальных разделах приводятся в приказе Минприроды России от 09.01.2017 № 3 и в постановлении Правительства РФ от 03.03.2017 № 255.

Кто и как будет контролировать правильность и своевременность уплаты экологического сбора?

Администратором экологического сбора являются:

- Федеральная служба по надзору в сфере природопользования

- территориальные органы Федеральной службы по надзору в сфере природопользования по месту государственной регистрации плательщика.

Администратор экологического сбора осуществляет контроль за правильностью исчисления суммы экологического сбора, полнотой и своевременностью его внесения с учетом информации, имеющейся в распоряжении администратора экологического сбора и (или) полученной им в установленном порядке при декларировании товаров и упаковки товаров, при представлении отчетности о выполнении нормативов утилизации и при проведении контроля выполнения установленных нормативов утилизации, а также федерального государственного экологического надзора.

Если при осуществлении контроля за правильностью исчисления суммы экологического сбора, полнотой и своевременностью его внесения, в расчете суммы экологического сбора выявлены ошибки или противоречия (несоответствия), либо выявлено несоответствие сведений, представленных плательщиком, либо установлен факт невнесения, внесения не в полном объеме или несвоевременного внесения экологического сбора, то тогда администратор экологического сбора составляет акт проведения контроля за правильностью исчисления суммы экологического сбора, полнотой и своевременностью его внесения. Форма акта проведения контроля утверждается Федеральной службой по надзору в сфере природопользования.

Ставки за размещение отходов

Также см. «Перечень новых штрафов Росприроднадзора».

Что указывается в Акте контроля?

а) факты ошибок, допущенных при выполнении расчетов, и противоречий (несоответствий) между сведениями, содержащимися в расчете суммы экологического сбора, и информацией, имеющейся в распоряжении администратора экологического сбора и (или) полученной им в установленном порядке при декларировании товаров и упаковки товаров, при представлении отчетности о нормативах и при проведении контроля выполнения установленных нормативов утилизации, а также федерального государственного экологического надзора;

б) факты невнесения, внесения не в полном объеме или несвоевременного внесения экологического сбора;

в) факт завышения размера исчисленного и (или) уплаченного экологического сбора;

г) требование о представлении администратору экологического сбора в течение 10 рабочих дней со дня получения такого требования обоснованных пояснений, касающихся расчета суммы экологического сбора, и (или) внесения в него исправлений для устранения фактов, указанных в подпункте «а» настоящего пункта, путем внесения изменений в расчет суммы экологического сбора, которые повторно направляются администратору экологического сбора, и (или) погашения задолженности по экологическому сбору в случае выявления фактов, указанных в подпункте «б» настоящего пункта.

Сам Акт направляется по средствам телекоммуникационных сетей или на бумажном носителе с уведомлением (взависимости от того, в какой форме предоставляется отчетность плательщиком) в течение 3 рабочих дней после подписания.

Несогласие с Актом контроля

В случае несогласия с требованием, указанным в акте контроля, плательщик в течение 10 рабочих дней со дня получения такого требования направляет администратору экологического сбора копии документов, подтверждающих обоснованность расчета суммы экологического сбора, уплату экологического сбора, а также пояснения о причинах несоответствия сведений, представленных плательщиком.

Федеральный закон от 28.12.2017 N 422-ФЗ

Этот закон вносит изменения в ст.14 Федерального закона «Об экологической экспертизе» и ст.12 Федерального закона «О внесении изменений в Федеральный закон «Об охране окружающей среды». В соответствии с этими изменениями, объекты капитального строительства I категории и предприятия, осуществляющие выбросы загрязняющих веществ в воздух, получают год отсрочки на проведение экологической экспертизы проектной документации и разработку обоснования для получения экологического разрешения.

До принятия Федерального закона от 28.12.2017 N 422-ФЗ все компании, осуществляющие хозяйственную и производственную деятельность, связанную с загрязнением атмосферы, должны были до 1 января 2021 года установить системы измерения и учета выбросов в воздух вредных веществ. Этот закон касался в первую очередь стационарных источников загрязнения атмосферы – газодобывающих компаний, нефтеперерабатывающих комплексов, предприятий, производящих минеральные удобрения и т.д. В соответствии с принятыми изменениями, срок установки специального оборудования для учета выбросов откладывается до 1 января 2021 года.

Еще одно изменение – отмена обязательного проведения экологической экспертизы при осуществлении капитального ремонта объектов, расположенных на землях особо охраняемых природных территорий. В соответствии с новым законом отменено требование передачи документов на экологическую экспертизу федерального и регионального уровня при планировании капитального ремонта.

Предупреждения руководителям и бухгалтеру

Если на предприятии образуются отходы 1-4 классов опасности, то паспорта необходимо иметь на каждый из них. Это касается и несортированного мусора, относящегося к бытовым помещениям. Иначе организации грозит штраф за то, что она не выполняет экологические требования. Размер штрафа доходит до 100 тысяч рублей.

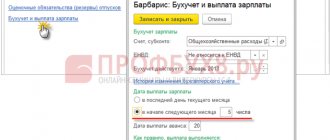

Материальные расходы в пределах утверждённых лимитов – вот в какой раздел включают экологические платежи, чтобы правильно рассчитать налог на прибыль. Но при расчёте налога не должны учитываться выбросы, которые выходят за пределы норматива.

Для единого налога на УСНО действуют аналогичные правила. Суммы платы за негативное воздействие на окружающую среду способны уменьшить налоговую базу.

Можно сказать, что экологические платежи – это такие же обычные налоговые сборы, требующие отражения в отчётности.

Но при расчётах налогов их включают лишь в том случае, если они уплачены за предельно допустимые сбросы и лимиты.

Всё остальное – это прочие расходы, которые просто не учитываются для налогообложения. Контролирующие органы могут запросить информацию по отходам, если на предприятии эксплуатируется транспорт, но плата за него не вносится.

При отсутствии реакции на запрос возникает опасность серьёзного штрафа.

back to menu ↑

Порядок расчета экологического налога за выбросы загрязняющих веществ в Беларуси значительно упрощен

Частные случаи уплаты экосбора

Рассмотрим также несколько частных случаев для определения ответственного за уплату экосбора:

1. Производство товаров по схеме толлинга (подразумевает продажу услуги производства): компания А делает заказ компании Б на производство продукции из сырья компании А. Компания А, которая выступает заказчиком, владеет полученным товаром на правах собственности, реализует данный товар и несет ответственность по экосбору.

Например, предприятие заказывает типографии печать блокнотов с логотипом компании и предоставляет для этого бумагу. Готовые блокноты принадлежат предприятию, поэтому оно несет ответственность по экосбору.

2. Производство товаров по схеме off-take (подразумевает продажу готового товара, сделанного на заказ): компания А делает заказ компании Б на производство продукции, при этом компания Б использует свое сырье. Получаемый товар компания Б (производитель) продает компании А (заказчику). Ответственность по экосбору несет производитель.

Например, предприятие заказывает типографии напечатать блокноты с логотипом компании, при этом для их изготовления используется сырье типографии. Готовые блокноты являются собственностью типографии, поэтому она несет ответственность по экосбору.

О платежах за загрязнение воздуха автомобилями

Раздел 2 в отчётности заполняют те организации, у которых есть передвижные источники загрязнения. Не важно, находятся ли они в собственности, или были арендованы.

Для транспортных средств отдельно не устанавливают предельный уровень выбросов в атмосферу. Зато есть технические нормативы по выбросам загрязняющих веществ в атмосферу.

При проведении техосмотра специалисты проверяют, насколько то или иное транспортное средство соответствует указанным требованиям.

Запрещается эксплуатировать транспорт, если он выделяет количество вредных веществ больше, чем указано в действующих нормативах. Или запрет накладывается до тех пор, пока не будут устранены нарушения.

Масса выброса загрязняющих веществ не определяет нормативы по плате. Здесь определяющим фактором выступает разновидность используемого топлива, его вид.

Нормативы нужно умножать на количество топлива, которое было фактически израсходовано. Первичные бухгалтерские документы по учёту помогут точно рассчитать, сколько топлива ушло в том или ином случае. В объёмных единицах топливо учитывается у тех, кто ведёт путевые листы.

Но за тонну топлива отдельно устанавливаются базовые нормативы платы. Литры переводятся в тонны для тех, кто заинтересован в точных расчётах. Для этого объём материала умножаем на плотность.

back to menu ↑

Какие налоги относятся к экологическим?

В связи с использованием определённых объектов природы, возникает необходимость уплатить налоговый сбор. Рассмотрим подробнее, в каких ситуациях это происходит.

- Транспортный налог. В 2021 году его надо платить, если доказано, что транспортное средство наносит вред окружающей среде.

- Налог по добыче полезных ископаемых. Например, при добыче природных ресурсов, включая уголь и нефть, которые относятся к числу исчерпаемых.

- Водный налог. Платится в России за внесение дисбаланса в окружающую среду при использовании водных ресурсов.

- Сбор за эксплуатацию водных биологических ресурсов в России, объектов животного мира. Этот налог платится, если ущерб природе причинён в результате охоты или других видов ловли животных.

- Земельный.

back to menu ↑

Расчёт платы и сопутствующие документы

Нормативные документы, которые действуют сейчас, не предусматривают дополнительного пакета документов к текущей отчётности. Но территориальные органы могут выдвинуть свои требования к предоставлению дополнительных бумаг.

- Документы для подтверждения фактического использования отходов.

- Приёмосдаточные акты.

- Договор на передачу отходов.

- Нормативные документы, включающие лимиты на размещение, ПДС, разрешения ПДВ и заключения.

- Договор аренды, свидетельство на то, что помещение находится в собственности.

Такая информация особенно важна, если дело касается крупных плательщиков. Иногда хватает лишь одной справки о производственной деятельности предприятия.

У каждого территориального органа свои правила сотрудничества. Лучше заранее об этом узнать, посетив соответствующий офис.

back to menu ↑

О некоторых особенностях расчёта

По каждому загрязняющему веществу и отходу суммы платежа учитываются отдельно. Это касается и каждого вида топлива, на котором работают передвижные объекты. Рассчитывая уплату за экологические выбросы, надо учитывать несколько факторов:

- Дополнительные коэффициенты 2 и 1,2.

- Коэффициент экологической значимости для региона.

Выбросы так же требуют определения сразу нескольких показателей:

- Коэффициент для взвешенных веществ.

- Дополнительный коэффициент 2.

- Экологическая значимость региона.

Наконец, когда считается плата за отходы, опираются на:

- Коэффициент месторасположения объекта, где размещаются отходы.

- Дополнительный коэффициент 2.

- Экологическая значимость.

Коэффициент с учётом инфляции может добавляться ко всем перечисленным выше схемам. Он устанавливается в Федеральных бюджетах на очередной календарный год.

back to menu ↑

Сроки и отчётность

Согласно действующему законодательству, экологический налог в 2016 году перечисляется до 20 числа месяца, который следует за отчётным периодом. А сам отчётный период – это календарный квартал.

Как уже сказано выше, все расчёты вместе со ставками организация проводит самостоятельно, в зависимости от объёма загрязнений, возникающих по причине осуществления деятельности. Декларация расчёта по подобным платежам состоит из нескольких частей:

- Начинается с титульного листа, согласно кодексу по налогам.

- Далее идёт общая сумма, которую нужно перечислить в бюджет.

- Потом Раздел 1. Он посвящён выбросу вредных веществ в атмосферу стационарными объектами.

- Раздел 2. То же самое, только по объектам передвижным.

- Раздел 3. С информацией по сбросам загрязняющих веществ в водные объекты.

- Раздел 4. Посвящён размещению отходов от производства и потребления.

В расчёт уплаты со ставками надо включить только те разделы, которые действительно необходимы организации. В зависимости от того, какое негативное воздействие на окружающую среду она оказывает. Например, не нужно прикладывать и заполнять 1-й раздел, если отсутствуют стационарные объекты, которые выбрасывают вредные вещества в окружающую среду.

Есть несколько способов для предоставления декларации вместе со ставками:

- В электронном виде, по телекоммуникационным каналам связи, или же на магнитных носителях.

- На бумажных носителях. Заказным письмом с уведомлением, или через представителя организации.

В электронном виде декларации и расчёты должны иметь формат XML, как говорит налоговый Кодекс РФ.

В электронном виде декларацию можно не представлять, если плата составляет менее 50 тысяч рублей. В противном случае это требование обязательно для выполнения.

back to menu ↑