Плюсы перехода на УСН

Для небольших предприятий применение «упрощенки», как правило, довольно выгодно. На то есть несколько причин.

1. Налоговая нагрузка на этом спецрежиме весьма щадящая. Ведь компании не нужно перечислять такие (неподъемные для многих) бюджетные платежи, как налог на прибыль, НДС и налог на имущество (правда, тут есть определенные исключения – см. п. 2 ст. 346.11 НК РФ).

2. Возможность выбора объекта налогообложения («доходы» или «доходы минус расходы»), что позволяет фирме адаптировать фискальную нагрузку под показатели своей хозяйственной деятельности. Причем если компания ошиблась в выборе, объект налогообложения потом можно поменять (с начала нового календарного года).

3. Не столь высокие налоговые ставки (6 и 15 процентов), которые региональные власти еще и могут понижать (ст. 346.20 НК РФ). Надо сказать, что многие субъекты РФ этим правом активно пользуются (например, в столице для ряда «доходно-расходных» упрощенцев предусмотрена 10-процентная ставка – Закон г. Москвы от 07.10.2009 № 41).

4. Стоимость основных средств и НМА, приобретенных в период применения УСН, включается в состав расходов в течение года (пп. 1 и 2 п. 3 ст. 346.16 Кодекса, письмо Минфина РФ от 14.06.2017 № 03-11-11/36922). То есть гораздо быстрее, чем на общем режиме.

5. Налоговый учет фирмы на УСН ведут в книге учета доходов и расходов, которая довольно проста в заполнении, и не должна заверяться в ИФНС. А декларация представляется «упрощенцем» только по итогам налогового периода (то есть календарного года), что тоже не может не вызывать интерес.

Недавно законодатели существенно повысили «упрощенные» лимиты, что дает возможность в следующем году применять данный спецрежим гораздо большему количеству организаций. О том, как грамотно перейти на УСН и какие нюансы при этом следует иметь в виду, и поговорим.

Переходим на УСН в 2021 году

Упрощенная система налогообложения является легальным способом налоговой оптимизации, ведь упрощенная система налогообложения позволяет сэкономить на налоге на прибыль и НДС. Важно учесть особенности перехода на УСН, в том числе в части восстановления НДС.

Прежде чем перейти на УСН, необходимо понять, соответствуете ли вы требованиям, установленным в налоговом законодательстве.

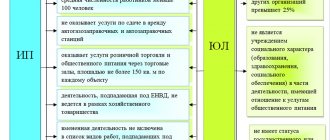

Для применения УСН необходимо выполнение определенных условий:

Сотрудников < 100 человек

Доход < 150 млн.руб.

Остаточная стоимость ОС < 150 млн. руб.

Отдельные условия для организаций:

- доля участия в ней других организаций не может превышать 25%;

- запрет применения УСН для организаций, у которых есть филиалы;

- организация имеет право перейти на УСН, если по итогам девяти месяцев того года, в котором организация подает уведомление о переходе, ее доходы не превысили 112,5 млн руб. (ст. 346.12 НК РФ).

Во-вторых, нужно понять, с какого момента возможно перейти на УСН.

Если налогоплательщик применял ЕНВД, но данный режим был упразднен, то перейти на УСН возможно с месяца, в котором прекратилась обязанность по уплате единого налога (абз. 2 п. 2 ст. 346.13 НК РФ).

Если налогоплательщик применял общую систему налогообложения, то в этом случае можно применять упрощенную систему налогообложения с 01 января 2021 года (п. 1 ст. 346.13, п. 1 ст. 346.19 НК РФ).

ПОЛЕЗНО ЗНАТЬ

Переход налогоплательщиков на УСН осуществляется в уведомительном порядке. Для этого не позднее 31 декабря года, предшествующего году, начиная с которого налогоплательщики переходят на УСН, в налоговый орган по месту своего нахождения нужно подать уведомление.

В-третьих, важно написать заявление в ИФНС.

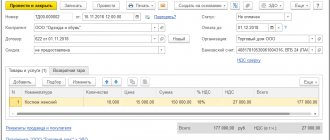

Приведем пример заявления.

Уведомление о переходе на упрощенную систему налогообложения. Подается при переходе на УСН с ОСН, ЕСХН. Форма № 26.2-1

На что нужно обратить внимание?

В заявлении нужно указать:

- размер своих доходов по состоянию на 01 октября года, в котором подается уведомление;

- остаточную стоимость основных средств по состоянию на 01 октября года, в котором подается уведомление.

Если вы планируете перейти на «упрощенку» с нового года, то заявление вы подаете не позднее 31 декабря года, предшествующего году, с которого вы планируете применять УСН.

В-четвертых, необходимо уведомление направить в налоговый орган по месту регистрации.

Заявление возможно подать:

- лично;

- в электронном виде;

- по почте.

ВАЖНО В РАБОТЕ

Налогоплательщик, прежде чем подать уведомление о переходе на УСН, должен оценить, выполняются ли все установленные НК РФ критерии, позволяющие применять этот специальный налоговый режим.

Восстановление НДС при переходе на УСН

По правилу, сформулированному в ст. 170 НК РФ, при переходе налогоплательщика на специальные налоговые режимы суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и имущественным правам в порядке, предусмотренном настоящей главой, подлежат восстановлению в налоговом периоде, предшествующем переходу на указанные режимы.

ПОЗИЦИЯ МИНФИНА

При переходе налогоплательщика на упрощенную систему налогообложения суммы налога на добавленную стоимость, принятые к вычету налогоплательщиком по объектам основных средств, подлежат восстановлению в налоговом периоде, предшествующем переходу на упрощенную систему налогообложения. Данные положения распространяются на лиц, являющихся налогоплательщиками налога на добавленную стоимость.

— Письмо от 12.01.2017 № 03-07-11/536.

Соответственно, возникает вопрос: каким образом необходимо восстановить НДС?

Во-первых, необходимо понять, в отношении какого имущества и нематериальных активов необходимо будет восстанавливать НДС.

Во-вторых, необходимо рассчитать сумму налога, которая подлежит восстановлению в бюджет.

Если вы купили материальные запасы или товары, то сумма НДС будет равна непосредственно той сумме, которую вы приняли к вычету.

Если вы купили основное средство или нематериальный актив, то воспользуйтесь формулой:

НДС к восстановлению = НДС к вычету x на бухгалтерскую остаточную стоимость : бухгалтерскую первоначальную стоимость

Суммы налога на добавленную стоимость, уплаченные по товарам (работам, услугам), использованным организациями, перешедшими на упрощенную систему налогообложения, при осуществлении операций по реализации товаров (работ, услуг), не облагаемых налогом на добавленную стоимость, вычету не подлежат (письмо Минфина РФ от 01.04.2010 № 03-03-06/1/205).

При получении предоплаты в счет предстоящей отгрузки товаров продавец обязан исчислить и уплатить в бюджет соответствующую сумму налога (пп. 2 п. 1 ст. 167, п. 1 ст. 168, п. 1 ст. 173 НК РФ). Однако к вычету «авансовый» НДС принимается только после отгрузки товаров покупателю (п. 8 ст. 171, п. 6 ст. 172 НК РФ). Очевидно, что если таковая произойдет уже после перехода на УСН, о вычете можно будет забыть, ведь он применяется только налогоплательщиками НДС, коими «упрощенцы» не являются.

Пример 1. Отгрузка и оплата произведены в одном периоде до перехода на УСН.

ИП Смирнов с 2021 года переходит на УСН. В декабре 2017 года он отгрузил товар на сумму 118 000 руб., в том числе НДС в размере 18%, или 18 000 руб. Плата за данную продукцию поступила в этом же месяце.

В этой ситуации момент возникновения налоговой базы по НДС придется на IV квартал 2021 года. ИП Смирнов в общем порядке начислит НДС в IV квартале 2021 года, находясь на общей системе налогообложения.

Пример 2. Оплата произведена позже отгрузки товара.

При тех же основных условиях предположим, что плата за отгруженный в декабре 2021 года товар поступила только в январе 2018 года.

Аналогично ситуации в предыдущем примере налоговая база по НДС образуется в IV квартале 2021 года, следовательно, ИП Смирнов в общем порядке начислит НДС в IV квартале 2021 года, находясь на общей системе налогообложения.

Пример 3. Оплата и отгрузка произведены после перехода на УСН.

ИП Смирнов, переходящий на УСН с 2021 года, в январе отгрузил товар на сумму 118 000 руб., плата за который поступила в том же месяце.

Налоговой базы по НДС в данном случае не возникает, так как согласно п. 2 ст. 346.11 НК РФ налогоплательщики, применяющие УСН, освобождены от уплаты налога на добавленную стоимость.

Третьим шагом будет доплата НДС в бюджет.

Четвертым шагом является подача уточненной декларации по НДС.

ПОЗИЦИЯ МИНФИНА

Налоговым периодом по НДС является квартал. Таким образом, восстановление сумм НДС необходимо осуществить в последнем налоговом периоде перед переходом на УСН, то есть в IV квартале года, предшествовавшего переходу. Если же НДС в связи с приобретением имущества по каким-либо причинам к вычету не принимался, обязанности восстанавливать его у налогоплательщика не возникает.

— Письмо от 16.02.2012 № 03-07-11/47.

Товарные остатки и налогооблагаемая база

В отношении товарных остатков важно понять, какие товарные остатки у нас остаются на складе. Это необходимо для правильного учета, а также для того, чтобы восстановить правильно НДС.

Оплаченные этими налогоплательщиками до перехода на УСН материальные расходы на приобретение сырья и материалов, числящихся на дату перехода на УСН в остатках товарно-материальных ценностей, включаются в состав расходов, учитываемых при исчислении налоговой базы по налогу, по мере списания остатков сырья и материалов в производство.

Уплаченные налогоплательщиками после перехода на УСН суммы налогов и сборов за период применения общего режима налогообложения включаются в состав расходов, учитываемых при исчислении налоговой базы по налогу в отчетных (налоговом) периодах их фактической уплаты.

Оплаченные налогоплательщиками до перехода на УСН расходы по оплате стоимости приобретенных для дальнейшей реализации товаров, реализация которых будет осуществлена после перехода на УСН, признаются расходами, учитываемыми при исчислении налоговой базы по налогу, на дату получения доходов от реализации данных товаров в периоде применения УСН.

В случае если доходы от реализации приобретенных, но неоплаченных покупных товаров фактически поступили налогоплательщикам до перехода на УСН, оплаченные ими после перехода на упрощенную систему налогообложения затраты, связанные с приобретением таких товаров, не подлежат включению в состав расходов, учитываемых при исчислении налоговой базы по налогу.

Расходы по страховым взносам

Страховые взносы уплачиваются при любой системе налогообложения. Однако если речь идет об индивидуальных предпринимателях, то важно помнить, что предприниматели могут снизить налог с учетом страховых взносов.

«Упрощенцы» с объектом налогообложения «доходы» могут уменьшить исчисленные авансовые платежи и налог на страховые взносы с выплат своим работникам (обязательные страховые взносы). К их числу относятся взносы (пп. 1 п. 3.1 ст. 346.21 НК РФ):

1) на обязательное пенсионное страхование (далее – взносы на ОПС);

2) на обязательное медицинское страхование (далее – взносы на ОМС);

3) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (далее – ВНиМ);

4) на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (далее – взносы на случай травматизма).

ПОЗИЦИЯ МИНФИНА

При переходе организации с упрощенной системы налогообложения с объектом налогообложения в виде доходов на общий режим налогообложения расходы в виде страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование и обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации, начисленные в период применения упрощенной системы налогообложения и оплаченные после перехода на общий режим налогообложения, организация вправе учесть при исчислении налога на прибыль организаций.

— Письмо от 03.05.2017 № 03-11-06/2/26921.

Особенности, влияющие на переход

Существует ряд особенностей, влияющих на переход на упрощенную систему налогообложения.

1. Добровольный и принудительный переход.

Как ни странно, но переход на «упрощенку» тоже может иметь принудительный характер.

Смена налогового режима для плательщика ЕНВД может иметь как добровольный, так и принудительный характер. Однако добровольно перейти на уплату УСН организация или предприниматель, уплачивающие ЕНВД, могут только со следующего календарного года.

Принудительный переход с ЕНВД осуществляется в случае, если налогоплательщик утратил право применять «вмененку».

Когда на практике переход может быть принудительным:

- если нормативным правовым актом представительных органов муниципальных районов и городских округов, законами городов федерального значения Москвы и Санкт-Петербурга (а сейчас и Севастополя) о системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности будет отменен данный режим налогообложения в отношении осуществляемого налогоплательщиком вида предпринимательской деятельности;

- если плательщик ЕНВД в течение календарного года прекратил вести предпринимательскую деятельность, облагаемую ЕНВД, и начал осуществлять иной вид предпринимательской деятельности.

2. Выбор объекта налогообложения.

Какой объект по упрощенной системе налогообложения целесообразнее применять, зависит от особенностей деятельности налогоплательщика, величины доходов и расходов. Следует также обратить внимание на то, что местными постановлениями регионов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15% в зависимости от категорий налогоплательщиков или на весь регион независимо от категорий. Также местные органы власти могут устанавливать дифференцированную ставку по «доходам» до 6%.

3. Особенности отражения доходов и расходов:

1) в составе доходов признаются доходы в сумме выручки от реализации товаров (выполнения работ, оказания услуг, передачи имущественных прав) в период применения упрощенной системы налогообложения, оплата (частичная оплата) которых не произведена до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления;

2) в составе расходов признаются расходы на приобретение в период применения упрощенной системы налогообложения товаров (работ, услуг, имущественных прав), которые не были оплачены (частично оплачены) налогоплательщиком до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления, если иное не предусмотрено гл. 25 НК РФ.

При переходе организации на упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, в налоговом учете на дату такого перехода отражается остаточная стоимость приобретенных (сооруженных, изготовленных) основных средств и приобретенных (созданных самой организацией) нематериальных активов, которые оплачены до перехода на упрощенную систему налогообложения, в виде разницы между ценой приобретения (сооружения, изготовления, создания самой организацией) и суммой начисленной амортизации.

4. Особенности перехода при наличии обособленных структурных подразделений.

При наличии структурного подразделения перейти на УСН возможно, а вот при наличии филиала и представительства – нельзя.

В вопросе применения УСН организациями, имеющими обособленные подразделения, следует помнить то, что в соответствии с п. 3 ст. 346.12 НК РФ не вправе применять данный спецрежим организации, имеющие филиалы и(или) представительства. Поскольку налоговое законодательство не содержит определения понятий «филиал» и «представительство» для целей налогообложения, на основании ст. 11 НК РФ в подобной ситуации институты, понятия и термины гражданского и других отраслей законодательства РФ, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

ПОЗИЦИЯ МИНФИНА

Обособленное подразделение – обособленным подразделением организации признается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца. Территориальная обособленность подразделения от организации определяется адресом, отличным от адреса указанной организации.

— Письмо от 18.08.2015 № 03-02-07/1/47702.

Лимиты и условия для применения УСН

Вначале необходимо понять, может ли компания в принципе перейти с будущего года на упрощенный режим.

Так, размер доходов фирмы за 9 месяцев 2021 года (без НДС) не должен превышать 112,5 млн рублей (п. 2 ст. 346.12 НК РФ). Для сравнения – чтобы перейти на УСН с 2021 года, данный показатель за 9 месяцев 2021 года не должен зашкаливать за 59,805 млн рублей (письмо Минфина РФ от 24.01.2017 № 03-11-06/2/3269).

Отметим, что вплоть до 01.01.2020 применение коэффициента-дефлятора в целях расчета этого норматива приостановлено. И еще один нюанс – для определения данного лимита задействуют сумму доходов от реализации и внереализационных доходов (ст. 248 НК РФ).

Необходимо соблюдение и еще одного порогового значения: бухгалтерская остаточная стоимость основных средств на 1 января 2018 года должна быть не более 150 млн рублей. Интересно, что при этом речь идет лишь о тех ОС, которые подлежат амортизации и признаются амортизируемым имуществом в соответствии с гл. 25 НК РФ (пп. 16 п. 3 ст. 346.12 Кодекса). То есть, например, земля и иные объекты природопользования, объекты незавершенного капстроительства в расчет не принимаются (ст. 256 НК РФ).

Обратите внимание: превышение 150-миллионного лимита по состоянию на 1 октября либо на дату подачи уведомления препятствием для перехода на «упрощенку» не является. Главное, чтобы остаточная стоимость основных средств не выходила за законодательно установленный норматив начиная с 01.01.2018.

Должны выполняться и общие условия применения «упрощенки». А именно — предприятие не должно иметь филиалов, средняя численность его работников – не выходить за пределы 100 человек, а максимальная доля иных компаний в уставном капитале – за 25-процентный показатель. Кроме того, на УСН не вправе работать банки, страховщики, НПФ, ломбарды, казенные и бюджетные учреждения, а также ряд других организаций.

Условия использования предпринимателями УСН

Чтобы в ведении бизнеса задействовать «упрощенку», требуется выполнение условий, касающихся:

- Численности персонала – до 100 работников.

- Остаточной стоимости ОС – до 150 млн. руб.

- Максимального размера дохода – непостоянная величина.

- Доли участия иных фирм – максимум 25%.

- Отсутствие филиалов и других отдельных структурных подразделений.

- Компания не относится к страховому, банковскому и прочим видам деятельности.

Размер первых двух критериев длительное время остается без изменения. Касательно величины заработанных доходов – она корректируется в сторону роста ежегодно.

Уведомляем налоговиков

Для перехода на УСН со следующего года организации нужно представить уведомление в ИФНС по своему месту нахождения не позднее 31 декабря текущего года. Вместе с тем 31 декабря 2021 года попадает на выходной день – воскресенье. А значит, согласно п. 7 ст. 6.1 НК РФ предельный срок подачи уведомления переносится на 1-й рабочий день будущего года – 09.01.2018. Справедливость такого вывода подтверждает и письмо Минфина РФ от 11.10.2012 № 03-11-06/3/70.

Сообщить об изменениии спецрежима надо обязательно, поскольку компании, своевременно не уведомившие налоговиков о переходе на «упрощенку», применять его не вправе (пп. 19 п. 3 ст. 346.12 НК РФ, письмо Минфина РФ от 13.02.2013 № 03-11-11/66). Иллюстрирует справедливость этого и свежий вердикт высших арбитров – Определение ВС РФ от 29.09.2017 № 309-КГ17-13365. Остановимся на нем чуть подробнее.

Гражданин, зарегистрировавшийся в качестве ИП, добросовестно применял УСН: представил декларацию и перечислил налог в бюджет. Однако в середине года фискалы потребовали от него декларацию по НДС, а до момента ее подачи заблокировали коммерсанту банковский счет. Причина – ИП до 31 декабря предыдущего года не подал уведомление о переходе на спецрежим, следовательно, права на «упрощенку» у него нет.

Интересно, что суд первой инстанции поддержал предпринимателя, указав, что он фактически применял УСН при отсутствии возражений инспекторов, а значит, требование работать на общем режиме незаконно. Однако все последующие инстанции, включая ВС РФ, встали на сторону контролеров, ссылаясь на четкое предписание нормы пп. 19 п. 3 ст. 346.12 Кодекса. Тот же факт, что коммерсант подал УСН-декларацию, а инспекция ее приняла, причем без каких-либо замечаний, не говорит об одобрении применения «упрощенки» со стороны фискалов. Ведь ИФНС не вправе отказать в принятии поданной плательщиком декларации (ст. 80 НК РФ).

Схожую точку зрения ВС РФ высказывал и ранее (Определение от 20.09.2016 № 307-КГ16-11322). С ней солидарен и АС Московского округа (постановления от 02.05.2017 № Ф05-3020/2017, от 27.04.2016 № Ф05-4624/2016). Детальные аргументы в пользу рассмотренной позиции также можно найти в Постановлении АС Западно-Сибирского округа от 10.12.2014 № Ф04-11632/2014.

Важно, что кроме уведомления подавать в инспекцию иные документы в данном случае не надо. Требовать от организации какую-то дополнительную информацию ревизоры также не вправе.

И еще – предприятиям, уже работающим на упрощенном режиме, уведомлять налоговиков о продолжении применения его в следующем году не требуется. Именно так считают служители Фемиды (Постановление ФАС Московского округа от 19.09.2007, 24.09.2007 № КА-А40/9540-07).

Учтите – переход на УСН в течение года невозможен, в том числе в связи с появлением у компании новых видов предпринимательской деятельности (письмо Минфина РФ от 21.04.2014 № 03-11-11/18274).

Как представить уведомление в ИФНС

Уведомление можно представить в инспекцию (либо-либо):

- на бумаге (рекомендуемая форма утверждена Приказом ФНС РФ от 02.11.2012 № ММВ-7-3/[email protected]). Отметим, что компания вправе подать уведомление и в произвольной форме с учетом требований ст. 346.13 Кодекса;

- в электронном виде (формат утвержден Приказом ФНС РФ от 16.11.2012 № ММВ-7-6/[email protected]).

Обратим внимание на некоторые особенности заполнения организацией, переходящей на УСН с общего налогового режима, рекомендуемой фискалами формы уведомления. В поле «Признак налогоплательщика» укажите «3», а в строке «Переходит на упрощенную систему налогообложения» – «1». И не забудьте, что сумма доходов за 9 месяцев нынешнего года показывается без НДС.

В незаполненных строках уведомления ставится прочерк. Документ подписывается руководителем компании и заверяется ее печатью (при наличии).

В целом же форма, состоящая всего лишь из одной страницы, довольно проста в заполнении. Каких-либо трудностей возникнуть с ней не должно.

Уведомление можно представить в ИФНС лично, через уполномоченного представителя или послать по почте заказным письмом. В первом и во втором случаях датой подачи будет день поступления документа в секретариат или канцелярию инспекции. В последнем – день, указанный на почтовом штемпеле.

Отметим, что если уведомление представляется через представителя фирмы, в его нижнем поле отражается наименование документа, подтверждающего полномочия этого лица. Данный документ (его копию) следует приложить к уведомлению.

Как правильно посчитать лимит поступлений

Сумма, содержащая доход предприятия, состоит из двух основных частей. Это доход от:

- реализации;

- внереализационный.

НДС в состав предельного дохода не включается.

НДС при УСН

Важно не ошибиться в подсчете поступлений. Не все их виды плюсуются в общий размер доходов. В расчет не принимаются поступления:

- не имеющие отношения к предпринимательству;

- от реализации некоммерческой недвижимости, которая была закуплена до того, как предприниматель изменил статус;

- кредитные и заемные средства;

- доходы по депозитам.

Каждый отдельный вид бизнеса отличается определенными особенностями. Это означает, что формирование и ограничение величины дохода также имеет свою специфику. Она состоит в следующем:

- Когда на предприятии ныне используется лишь ЕНВД, переход на УСН с 2021 года возможен без учета ограничения по доходам. Для таких налогоплательщиков он не применяется.

- Предприятия, совмещающие ЕНВД с ОСН, в допустимый доход включают только поступления от деятельности, относящейся к общему режиму.

- Для ИП перевод бизнеса на УСН происходит вне зависимости от размера доходов. Индивидуальные предприниматели имеют право проделать переход на УСН в 2021 г., не принимая во внимание размеры своих поступлений. Для них не существует никакого конкретного предела по доходам.

Какой объект выбрать

В уведомлении необходимо зафиксировать выбранный объект налогообложения, остаточную стоимость ОС и размер доходов по состоянию на 1 октября 2021 года.

Выбор объекта налогообложения – важнейшая процедура для организации. Как правило, объект «доходы» более выгоден, если расходы компании не столь значительны. Если же затраты существенны и при этом на них можно будет уменьшить базу по УСН-налогу (напомним, что перечень «упрощенных» расходов является закрытым – ст. 346.16 НК РФ), то выгоднее применять «доходно-расходную упрощенку».

Приблизительную выгоду можно просчитать с помощью сопоставления налоговых баз и ставок двух УСН-объектов, из которого следует: если расходы фирмы составляют менее 60 процентов от ее доходов, лучше выбрать объект «доходы». Если же более – то альтернативный вариант.

Однако для более точного расчета следует учесть и ряд других факторов, в том числе какие ставки единого налога установлены на 2018 год в зависимости от вида деятельности и категории налогоплательщика в вашем регионе. И лишь после детального анализа фиксировать свой выбор в уведомлении.

А если уведомление уже подано, но чуть позже фирма решила изменить первоначально выбранный объект налогообложения? Тогда компания может (вплоть до вышеупомянутого предельного срока) представить в ИФНС новое уведомление с иным объектом налогообложения, приложив письмо о том, что первоначальное аннулируется (письма Минфина РФ от 14.10.2015 № 03-11-11/58878 и от 16.01.2015 № 03-11-06/2/813). Если же предельный срок (в нашем случае – 09.01.2018) пропущен, то поменять объект предприятие сможет лишь с начала нового налогового периода, то есть с 2019 года. Сделать это в течение 2021 года не получится (п. 2 ст. 346.14 НК РФ, письмо УФНС РФ по г. Москве от 07.05.2009 № 20-18/2/[email protected]).

На практике бывают случаи, когда организация фактически применяет не тот объект налогообложения, что указан в уведомлении. ИФНС наверняка сочтет это неправомерным и пересчитает налоговые обязательства компании со всеми вытекающими последствиями. И судьи, скорее всего, согласятся с фискалами. Например, в Постановлении Шестого ААС от 01.10.2014 № 06АП-5107/2014 отмечено: переход на упрощенный режим, выбор объекта налогообложения, несмотря на добровольный характер, осуществляются плательщиком не произвольно, а с соблюдением условий и порядка, четко указанных в гл. 26.2 НК РФ. И если организация в нарушение установленного порядка фактически изменила УСН-объект, ей придется за это ответить.

Правила заполнения уведомления

Бланк легко заполнить, он помещается всего на одну страницу, но нужно знать обязательные требования:

- Выбрать объект налогообложения. В бизнес считается, что если расходы компании составляют более 60% от ее доходов, выгоднее выбирать «доходы минус расходы», если менее 60% – «доходы».

У налогоплательщика есть право менять объект налогообложения каждый год. Об этом также нужно уведомить налоговый орган до 31 декабря предыдущего года. В случае если организация применяет не тот объект, который прописан в уведомлении, чиновники могут сделать доначисление по налогам.

- Указать остаточную стоимость основных средств и размер доходов по состоянию на 1 октября текущего года.

- В случае подачи уведомления через доверенное лицо в форме заявления обязательно нужно указать документ, подтверждающий его полномочия и приложить его копию.

- Форму уведомления стоит заполнить в 2-х экземплярах. Один хранится в налоговой инспекции, второй — у заявителя (с отметкой о принятии). Нередко налоговые инспекторы просят предоставить им оба экземпляра — на этот случай можно сделать еще одну копию.

Ждать ли реакции от инспекторов

Переход на УСН носит уведомительный характер. И какого-либо специального разрешения о применении фискалы не выдают. Поэтому организация (ИП) может вести деятельность без получения подтверждения ИФНС о применении УСН (письмо Минфина РФ от 16.02.2016 № 03-11-11/8396).

Вместе с тем налогоплательщик имеет право в любой момент направить в свою инспекцию запрос о подтверждении факта применения им упрощенного спецрежима. Рекомендованную форму запроса можно найти в Приложении № 6 к Административному регламенту, который утвержден Приказом Минфина РФ от 02.07.2012 № 99н. Однако запрос позволено составить и в произвольной форме.

ИФНС в соответствии с п. 93 Административного регламента в течение 30 календарных дней с момента регистрации запроса должна выслать плательщику информационное письмо по форме 26.2-7 (утв. Приказом ФНС РФ от 02.11.2012 № ММВ-7-3/[email protected]). В нем в том числе фигурирует дата представления в инспекцию плательщиком уведомления о переходе на «упрощенку» — но не более того.

Таким образом, вся ответственность за соблюдение критериев, необходимых как для перехода на данный спецрежим, так и для его дальнейшего применения, полностью лежит на самой организации.

Самостоятельной реакции следует ждать от инспекторов только в одном случае: если компания нарушит срок представления уведомления. Тогда чиновники направят предприятию сообщение по форме 26.2-5 (утвержденное Приказом ФНС РФ от 02.11.2012 № ММВ-7-3/[email protected]), означающее невозможность применения «упрощенки».

Хотели перейти на УСН, но потом передумали…

Бывает, что организация, изъявившая желание перейти со следующего года на «упрощенку» и подавшая уведомление в ИФНС, по какой-либо причине передумывает и решает остаться на общем налоговом режиме. Как следует поступить в такой ситуации?

По мнению чиновников, организация обязана уведомить о своем новом решении фискалов до 15 января года, с которого планировалось применение УСН. Подобный вывод сделан на основании п. 6 ст. 346.13 НК РФ, несмотря на то, что в этой норме речь идет о плательщиках, уже работающих на «упрощенке» и захотевших перейти на иной режим налогообложения с начала календарного года. Итак, если компания так не поступит, она, по убеждению ведомств, не сможет в 2021 году применять ОСН (письмо Минфина РФ от 30.05.2007 № 03-11-02/154, направленное для сведения и использования в работе письмом ФНС РФ от 27.06.2007 № ХС-6-02/[email protected], письмо ФНС РФ от 19.07.2011 № ЕД-4-3/11587).

Однако служители Фемиды в этом вопросе чиновников не поддерживают. Взять хотя бы Постановление АС Западно-Сибирского округа от 06.05.2016 № Ф04-1942/2016, в котором сказано: налогоплательщик вправе самостоятельно, в отсутствие одобрения ИФНС, до начала применения «упрощенки» изменить свое решение и остаться на ОСН вне зависимости от причины. Определяющим фактором является фактическое ведение деятельности в соответствии с выбранным с начала года режимом налогообложения.

В Постановлении ФАС Восточно-Сибирского округа от 03.11.2010 № А33-2847/2010 судьи также подчеркнули: правовое значение имеет то, что налогоплательщик, уведомив инспекцию о переходе на УСН, не начал ее применять, фактически работая на общем налоговом режиме, то есть отказался от «упрощенки» до начала ее использования. Разделяет такой подход и ФАС Северо-Кавказского округа, отметивший, что перешедшими на УСН считаются лишь компании и предприниматели, уведомившие об этом ИФНС и фактически перешедшие на данный налоговый режим (Постановление от 14.03.2014 № А53-10176/2013).

Однако во избежание излишних споров с фискалами мы советует все же уведомить их об изменении своего первоначального решения. Благо дело это нетрудоемкое, а времени и нервов может сэкономить немало.

Основы УСН

Применение УСН дает возможность облегчить подготовку отчетности, а также уменьшает количество и размер уплачиваемых налогов. Переход на упрощенную систему освобождает предприятие от уплаты таких налогов, как НДС, на прибыль и имущество, хотя есть ряд исключений. Региональные власти имеют право самостоятельно уменьшать налоговые ставки на УСН.

Во время подачи заявления, предприятие в качестве объекта налогообложения может выбрать:

- «Доходы». Уплата налогов происходит со все всей суммы выручки. Стандартная ставка составляет 6% (на региональном уровне может быть уменьшена до 1%).

- «Доходы минус расходы». Налоговая ставка устанавливается в размере 15%, однако региональные власти могут определять ее в размере от 5 до 15%. В качестве налоговой базы учитывается разница между выручкой и расходами. Это значит, что чем больше у компании затрат, тем меньше налога ее нужно будет уплатить. Снижение базы происходит только на размер расходов, которые прописаны в статье 346.16 НК РФ. В конце года может оказаться, что размер налога меньше 1% от суммы доходов. В этом случае необходимо доплатить разницу.

Поменять объект налогообложения можно со следующего года.

На упрощенной системе учет налогов нужно вести в книге учета расходов и доходов, форма которой утверждена Приказом Минфина России от 22.10.2012 №135н. Книгу нет необходимости заверять в ИФНС.

По окончании отчетного года следует подать налоговую декларацию по УСН: организациям — до 31 марта, индивидуальным предпринимателям — до 30 апреля включительно.