Кто считается подотчетным лицом

Очень часто в ходе хозяйственной деятельности затраты на нужды предприятия приходится осуществлять работникам по указанию руководителя организации. В таком случае работнику дают деньги под отчет, т. е. за этим следует его обязанность представления отчета за полученные и потраченные суммы. Такой работник для бухгалтерии является подотчетным лицом.

Деньги подотчетникам могут быть выданы:

- на хозяйственные и административные расходы — в размере, определенном производственной необходимостью, и на сроки, определенные производственной необходимостью;

- на командировочные расходы — на срок, установленный приказом руководителя о направлении работника в командировку, и в сумме, в которую должны быть включены расходы на проезд, затраты на проживание и суточные.

Учет подотчетных сумм (их поступление, списание, отражение остатка или перерасхода) проводится на бухгалтерском активно-пассивном счете 71 «Расчеты с подотчетными лицами».

ВАЖНО! Аналитический учет бухгалтер должен вести по каждой сумме, выданной под отчет.

Сколько может быть в организации подотчетников?

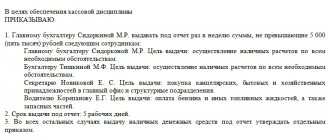

В законодательстве конкретно не указывается, сколько подотчетных работников может быть в организации, а потому руководитель самостоятельно принимает решение по данному вопросу. Как правило, в компаниях выбирают несколько подотчетных лиц, которые непосредственно связаны с покупкой товарно-материальных ценностей, а также работников, которые ввиду своих должностных обязанностей могут быть направлены в командировку.

Конкретный перечень сотрудников, которым разрешено получать деньги в подотчет, составляется на основе целесообразности их включения в данный список. При этом руководителем организации издается соответствующий приказ.

О порядке издания подобного приказа читайте в статье «Составляем приказ о подотчетных лицах — образец 2020-2021».

Организация бухгалтерского учета расчетов с подотчетными лицами

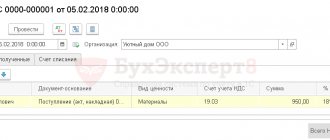

Выдаются средства под отчет согласно п. 6.3 указания Банка РФ от 11.03.2014 № 3210-У на основании завизированного руководителем (или ИП) заявления работника с прописанными в нем суммой и сроком, на который берутся деньги. С 19.08.2017 (указание Банка России от 19.06.2017 № 4416-У) такое заявление не является обязательным, и выдача может быть осуществлена без заявления на основании распоряжения руководителя (или ИП). Выдачу наличных из кассы осуществляют по расходному кассовому ордеру.

О правилах оформления этого документа читайте в статье «Как заполняется расходный кассовый ордер (РКО)?».

За подотчетные деньги работник должен отчитаться. Для этого существует такой документ, как авансовый отчет, в котором отражается полученная сумма средств и то, на что она была потрачена. К отчету также необходимо также приложить документы, подтверждающие произведенные расходы. С 30.11.2020 срок сдачи подотчетным лицом авансового отчета организация может установить самостоятельно, требование о том, что АО должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено.

Что делать, если работник не вернул подотчетную сумму и не предоставил авансовый отчет о расходах? Как отразить невозврат подотчетной суммы в бухгалтерском и налоговом учете? Ответы на эти и другие вопросы есть в КонсультантПлюс. Если у вас еще нет доступа, получите пробный онлайн-доступ к системе бесплатно.

См. также «Срок сдачи авансового отчета подотчетным лицом».

Отражение дебиторской задолженности в балансе

Состояние активов и пассивов фирмы отражается в основном документе – балансе.

Каждый из активов имеет важное значение. Он необходим для анализа источников получения средств, наличия займов

На основании подвижных и ликвидных оборотных фондов можно оценить эффективность и платежеспособность предприятия

Он необходим для анализа источников получения средств, наличия займов. На основании подвижных и ликвидных оборотных фондов можно оценить эффективность и платежеспособность предприятия.

Особенно важным в данном вопросе является дебиторская задолженность в балансе.

Оформление данного вида активов должно быть правильным. По нему можно определить долговые обязательства компании. Поэтому работа выполняется опытными бухгалтерами. Для грамотного составления требуется изучить различные тонкости процесса. Долговые обязательства формируются из выдачи кредитов фирмой.

Нюансы командировочных расходов

Служебная командировка — это выезд сотрудника в местность, отдаленную от его основного места работы, для выполнения служебных функций. Оформление документов, на основании которых нужно вести бухгалтерский учет расчетов с подотчетными лицами в этом случае, должно проводиться в соответствии с постановлением Правительства РФ «Об особенностях направления работников в служебные командировки» от 13.10.2008 № 749.

Выдача денег для поездки в командировку рассчитывается исходя из стоимости проезда туда и обратно, расходов на жилье и суточных.

При этом нужно учесть, что:

- днем выезда и днем приезда считаются даты, зафиксированные в транспортных билетах;

- расходы за проживание должны будут учитываться по факту на основании предоставленных подотчетником документов;

- суточные могут быть установлены и выданы в соответствии с внутренними документами, регламентирующими их размер, например, положением о командировках (ст. 168 ТК РФ).

Для правильного расчета налогооблагаемой базы по НДФЛ суточные учитывают в пределах норм, установленных законом: 700 руб. по России и 2500 руб. — в загранкомандировке (абз. 12 п. 3 ст. 217 НК РФ), для расчета налога на прибыль в расходы включается сумма в пределах размера, оговоренного внутренними документами работодателя (трудовым договором, приказом, положением о командировках).

ВАЖНО! Та часть суточных, которая выплачена сверх нормы, установленной законодательством, считается доходом работника, и облагается НДФЛ и страховыми взносами.

О нюансах отражения суточных в налоговой отчетности вы можете узнать из статьи «Как правильно отразить суточные сверх нормы в 6-НДФЛ?».

Дебиторская задолженность это актив или пассив

Все о торговле акциями Вы здесь представляет собой способ группировки имущества компании. Разделы бухгалтерского баланса Чем отличается дебиторская от кредиторской задолженности Чтобы понять, чем отличается дебиторская от кредиторской задолженности, нужно подробнее рассмотреть каждое из этих явлений. Если говорить понятным каждому человеку языком, то: Бухгалтерский учет — его виды и методы Цели и принципы бухгалтерского учета Дебиторская задолженность – обязательная оставляющая оборотных средств коммерческой организации.

Шпаргалка: Характеристика пассива и актива баланс — основная форма бухгалтерской отчетности.

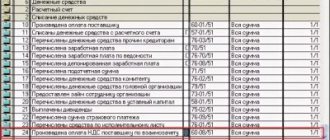

Проводки для ведения учета на счете 71

Согласно разделу VI инструкции по применению плана счетов (приказ Минфина РФ от 31.10.2000 № 94н) счет 71 «Расчеты с подотчетными лицами»:

- дебетуется со счетами денежных средств 50 «Касса» (если подотчетнику выдаются наличные) или 51 (когда средства выданы в безналичной форме);

- кредитуется со счетами, на которых учитываются расходы, связанные с хоздеятельностью работодателя, и счетами денежных средств в случае возврата неистраченных сумм.

Суммы, за которые работник не отчитался, он должен вернуть работодателю — такая операция будет записана по кредиту счета 71 и дебету денежных счетов 50, 51.

Если остаток денег числится в долгу у работника, то его следует учесть по дебету счета 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетом 71. Такая задолженность может быть удержана из зарплаты сотрудника, в этом случае будет проведена проводка Дт 70 Кт 94. Когда у работодателя нет возможности удержать долг из зарплаты, используется счет 73 «Расчеты с персоналом по прочим операциям», и проводка будет выглядеть так: Дт 73 Кт 94.

Обратите внимание! Если сотрудник потерял (или забыл взять) подтверждающие расход документы, то решение о возмещении расходов работнику принимает руководитель компании. Подтверждающим документом будет приложенная к авансовому отчету объяснительная записка от сотрудника, а основанием для принятия авансового отчета — приказ директора фирмы.

Обобщим информацию о том, с какими счетами может корреспондировать счет 71.

| Счет 71 «Расчеты с подотчетными лицами» корреспондирует: | |||

| по дебету со счетами | по кредиту со счетами | ||

| Наименование операции | Корр. счет | Наименование операции | Корр. счет |

| Выданы средства в подотчет или на возмещение перерасхода подотчетных сумм | 50, 51, 52 | Приобретение материальных ценностей, товара | 07, 08, 10, 41 |

| Потрачены средства на издержки, хознужды | 20, 23, 25, 26, 44 | ||

| НДС по купленным ТМЦ | 19 | ||

| Возврат остатка подотчетных денег | 50, 51 | ||

| Произошла просрочка возврата подотчетных сумм | 94 | ||

Сданный в бухгалтерию авансовый отчет проверяет бухгалтер, а утверждение его (путем подписания) осуществляет руководитель (или ИП). После этого бухгалтер может сделать все необходимые проводки по расходам в учете.

Как учитывать расходы по авансовому отчету при расчете налога на прибыль, пояснили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к Готовому решению.

ГЛАВБУХ-ИНФО

Указанные денежные средства выдаются из кассы под отчет работникам организации, т. е. работники в последующем должны представить отчетоб израсходованных суммах с приложением оправдательных документов.

Работники, получающие денежные средства под отчет, называются подотчетными лицами.

Выдача подотчетных сумм и представление отчетности по их использованию осуществляются в соответствии с Порядком ведения кассовых операций в РФ, утвержденным решением Совета директоров ЦБ России от 22.09.1993 № 40.

Основанием для выдачи подотчетных сумм являются приказы руководителя организации или командировочные удостоверения.

Подотчетные суммы выдаются работникам в размерах и на сроки, определяемые руководителем организации.

Лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, или со днявозвращения их из командировки предъявить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчетпо ним.

Выдача наличных денег под отчет производится при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу.

Передача выданных под отчет наличных денег одним лицом другому лицу запрещается.

Выдача подотчетных сумм из кассы организации производится по расходным кассовым ордерам, в которых должно быть указано целевое назначение подотчетной суммы.

Расходование подотчетных сумм на иные, не указанные цели не допускается.

По истечении срока, на который были выданы подотчетные суммы, подотчетные лица обязаны представить в бухгалтерию авансовый отчетс приложением всех оправдательных документов, подтверждающих факт расходования и целевого использования денежных средств.

Авансовый отчет подается по установленной унифицированной форме № АО-1 «Авансовый отчет», проверяется бухгалтерией и утверждаетсяруководителем организации.

На основании данных, отраженных в авансовом отчете, бухгалтерия списывает с подотчетного лица, фактически израсходованные денежные средства.

Выданные, но не израсходованные подотчетным лицом суммы, подлежат возврату в кассу организации, что оформляется приходным кассовым ордером.

В случае перерасхода (когда работник истратил сумму, большую, чем полученный аванс) работнику выплачивается разница между фактически потраченной суммой и суммой аванса, что оформляется расходным кассовым ордером.

Учет расходов с подотчётными лицами ведется на активно-пассивном счете 71 «Расчеты с подотчетными лицами».

Выдача подотчетных сумм работникам отражается по дебету счета 71 «Расчеты с подотчетными лицами» в корреспонденции с кредитом счетов по учету денежных средств.

На израсходованные подотчетными лицами суммы счет 71 «Расчеты с подотчетными лицами» кредитуется в корреспонденции со счетами учета затрат и учета приобретенных ценностей или другими счетами в зависимости от характера произведенных расходов.

Пример 9. Допустим, что работнику организации сроком на три дня выдано 1000 руб. для приобретения канцелярских товаров.

При сдаче авансового отчета работник представил товарные и кассовые чеки, подтверждающие приобретение канцелярских товаров на сумму950 руб. Остаток в сумме 50 руб. возвращен в кассу организации.

№ п/п

| Содержание хозяйственных операций | Корреспондирующие счета | Сумма, руб. | ||

| Дебет | Кредит | |||

| 1 | Выдан работнику в подотчет аванс на приобретение канцелярских товаров | 71 | 50 | 1 000 |

| 2 | Приняты к учету на основании авансового отчета канцелярские товары, приобретенные через подотчетное лицо | 10-9 | 71 | 950 |

| 3 | Возвращен в кассу организации неизрасходованный остаток подотчетной суммы | 50 | 71 | 50 |

Подотчетные суммы, не возвращенные работниками в установленные сроки, переносятся с кредита счета 71 «Расчеты с подотчетными лицами»в дебет счета 94 «Недостачи и потери от порчи ценностей».

В случае если работник отказывается своевременно возвратить остаток неизрасходованной подотчетной суммы, администрация организации может произвести его удержание из сумм оплаты труда работника.

Не возвращенные в установленный срок подотчетные суммы списываются со счета 94 «Недостачи и потери от порчи ценностей» в дебет счета70 «Расчеты с персоналом по оплате труда» в случае, когда они могут быть сразу же удержаны из оплаты труда работника.

В случае когда не возвращенные в установленный срок подотчетные суммы не могут быть сразу же удержаны из оплаты труда работника, они предварительно списываются со счета 94 «Недостачи и потери от порчи ценностей» в дебет счета 73 «Расчеты с персоналом по прочим операциям» (субсчет 73–2 «Расчеты по возмещению материального ущерба»). Затем эти суммы удерживаются из заработной платы работника, что отражается записью по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 73.

При отправлении транспортного средства до 24 часов включительно днем отъезда, а командировку считаются текущие сутки, а с 00 часови позднее — последующие сутки.

Вопрос о явке работника на работу в день выезда в командировку и в день приезда из командировки решается по договоренности с работодателем

Цель командировки работника определяется руководителем командирующей организации и указывается в служебном задании.

Для оформления и учета служебного задания для направления в командировку, а также отчета о его выполнении применяется унифицированная форма № Т-10а «Служебное задание для направления в командировку и отчет о его выполнении».

Служебное задание подписывается руководителем структурного подразделения э котором работает командируемый работник Затем оно утверждается руководителем организации или уполномоченным им лицом и передается в кадровую службу для издания приказа (распоряжения)о направлении в командировку по форме № Т-9 При направлении группы работников оформляется приказ (распоряжение) по форме № Т-9а.

Направление работника в командировку на территории РФ оформляется командировочным удостоверением. Командировочное удостоверение составляется по форме № Т-9 и служит документом, удостоверяющим время пребывания в служебной командировке (дата приезда в пунктназначения и дата выезда из него). Командировочное удостоверение оформляется в одном экземпляре и подписывается работодателем, вручается работнику и находится у него в течение всего срока командировки.

Фактический срок пребывания в месте командирования определяется по отметкам о дате приезда в место командирования и дате выезда из него,которые делаются в командировочном удостоверении и заверяются подписью полномочного должностного лица и печатью, которая используетсяв хозяйственной деятельности организации, в которую командирован работник, для засвидетельствования такой подписи.

В случае если работник командирован в организации, находящиеся в разных населенных пунктах» отметки в командировочном удостоверениио дате приезда и дате выезда делаются в каждой из организаций, в которые он командирован.

Работнику при направлении его в командировку выдается денежный аванс на оплату расходов по проезду и найму жилого помещенияи дополнительных расходов, связанных с проживанием вне места постоянного жительства (суточные).

Выдача наличных денег под отчет на расходы, связанные со служебными командировками, производится в пределах сумм, причитающихся командированным лицам на эти цели, Выдача подотчетных сумм из кассы организации производится по расходным кассовым ордерам, в которыхдолжно быть указано целевое назначение подотчетной суммы.

Средний заработок за период нахождения работника в командировке, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути, сохраняется за все дни работы по графику, установленному в командирующей организации

Работнику, работающему по совместительству, при командировании сохраняется средний заработок у того работодателя, который направил егов командировку. В случае направления такого работника в командировку одновременно по основной работе и работе, выполняемой на условияхсовместительства, средний заработок сохраняется у обоих работодателей, а возмещаемые расходы по командировке распределяются между командирующими работодателями по соглашению между ними.

После возвращения из командировки в организацию работником (подотчетным лицом) составляется авансовый отчет по форме № А01с приложением документов, подтверждающих произведенные расходы Авансовый отчет составляется не позднее 3 рабочих дней со днявозвращения работника из командировки

В соответствии со ст. 168 ТК РФ в случае направления в служебную командировку работодатель обязан возмещать работнику

- расходы по проезду;

- расходы по найму жилого помещения,

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы произведенные работником с разрешения работодателя.

В соответствии со ст. 168 ТК РФ и Положением порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом организации.

Дополнительные расходы, связанные с проживанием вне места жительства (суточные), возмещаются работнику за каждый день нахожденияв командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановкив пути.

Расходы по проезду к месту командировки на территории РФ и обратно к месту постоянной работы и по проезду из одного населенного пунктав другой, если работник командирован в несколько организаций, расположенных в разных населенных пунктах, включают расходы по проезду транспортом общего пользования соответственно к станции, пристани, аэропорту и от станции, пристани, аэропорта, если они находятся за чертойнаселенного пункта, при наличии документов (билетов), подтверждающих эти расходы. В эти расходы также входят страховой взнос на обязательноеличное страхование пассажиров на транспорте, расходы на оплату услуг по оформлению проездных документов и предоставлению в поездахпостельных принадлежностей.

В случае вынужденной остановки в пути работнику возмещаются расходы по найму жилого помещения, подтвержденные соответствующими документами, в порядке и размерах, определяемых коллективным договором или локальным нормативным актом.

Расходы по бронированию и найму жилого помещения на территории РФ возмещаются работникам (кроме тех случаев, когда им предоставляется бесплатное жилое помещение) в порядке и размерах, определенных коллективными договорами или локальным нормативным актом.

Направление работника в командировку за пределы территории РФ производится по распоряжению (приказу) работодателя без оформления командировочного удостоверения, кроме случаев командирования в государства — участники Содружества Независимых Государств, с которымизаключены межправительственные соглашения, на основании которых в документах для въезда и выезда пограничными органами не делаютсяотметки о пересечении государственной границы..

Порядок выезда из Российской Федерации и въезда в Российскую Федерацию определен Федеральным законом от 15.08.1996 № 114-ФЗ (с учетомпоследующих изменений и дополнений).

Выезд из Российской Федерации и въезд в Российскую Федерацию граждане РФ осуществляют по действительным документам, удостоверяющим личность гражданина РФ за пределами территории РФ.

Порядок оформления, выдачи и изъятия этих документов определяется Федеральным законом № 114-ФЗ.

Основными документами, удостоверяющими личность гражданина РФ, по которым граждане РФ осуществляют выезд из Российской Федерациии въезд в Российскую Федерацию, признаются:

- паспорт;

- дипломатический паспорт;

- служебный паспорт;

- паспорт моряка (удостоверение личности моряка).

Как правило, время фактического пребывания работника в заграничной командировке подтверждается отметками в загранпаспорте о пересечениигосударственной границы РФ.

При направлении работника в командировку на территории государств — участников Содружества Независимых Государств, с которыми заключены межправительственные соглашения, на основании которых в документах для въезда и выезда пограничными органами не делаются отметкио пересечении государственной границы, даты пересечения государственной границы РФ при следовании с территории РФ и на территорию РФ определяются по отметкам в командировочном удостоверении, оформленном как при командировании в пределах территории РФ.

Оплата и/или возмещение расходов работника в иностранной валюте, связанных с командировкой за пределы территории РФ, включая выплату аванса в иностранной валюте, а также погашение не израсходованного аванса в иностранной валюте, выданного работнику в связис командировкой, осуществляются в соответствии с Федеральным законом «О валютном регулировании и валютном контроле».

Выплата работнику суточных в иностранной валюте при направлении работника в командировку за пределы территории РФ осуществляетсяв размерах, определяемых коллективным договором или локальным нормативным актом.

За время нахождения в пути работника, направляемого в командировку за пределы территории РФ, суточные выплачиваются:

а) при проезде по территории РФ — в порядке и размерах, определяемых коллективным договором или локальным нормативным актом для командировок в пределах территории РФ;

б) при проезде по территории иностранного государства — в порядке и размерах, определяемых коллективным договором или локальным нормативным актом для командировок на территории иностранных государств.

При следовании работника с территории РФ дата пересечения государственной границы РФ включается в дни, за которые суточные выплачиваютсяв иностранной валюте, а при следовании на территорию РФ дата пересечения государственной границы РФ включается в дни, за которые суточные выплачиваются в рублях.

Даты пересечения государственной границы РФ при следовании с территории РФ и на территорию РФ определяются по отметкам пограничных органов в загранпаспорте.

При направлении работника в командировку на территории двух или более иностранных государств суточные за день пересечения границы между государствами выплачиваются в иностранной валюте по нормам, установленным для государства, в которое направляется работник.

Работнику, выехавшему в командировку на территорию иностранного государства и возвратившемуся на территорию РФ в тот же день, суточныев иностранной валюте выплачиваются в размере 50 процентов нормы расходов на выплату суточных, определяемой коллективным договором или локальным нормативным актом, для командировок на территории иностранных государств.

Расходы по найму жилого помещения при направлении работников в командировки на территории иностранных государств, подтвержденные соответствующими документами, возмещаются в порядке и размерах, определяемых коллективным договором или локальным нормативным актом. Расходы по проезду при направлении работника в командировку на территории иностранных государств возмещаются ему в порядке,предусмотренном при направлении в командировку в пределах территории РФ.

Работнику при направлении его в командировку на территорию иностранного государства дополнительно возмещаются:

- расходы на оформление заграничного паспорта, визы и других выездных документов;

- обязательные консульские и аэродромные сборы;

- сборы за право въезда или транзита автомобильного транспорта;

- расходы на оформление обязательной медицинской страховки;

- иные обязательные платежи и сборы.

Возмещение иных расходов, связанных с командировками в случаях, порядке и размерах, определяемых коллективным договором или локальным нормативным актом, осуществляется при представлении документов, подтверждающих эти расходы.

Для целей бухгалтерского учета все виды командировочных расходов для работников коммерческих организаций компенсируются работнику полностью в размере фактических расходов при наличии подтверждающих документов (проездные билеты, квитанции об оплате за пользованиепостельными принадлежностями в поезде, счета за проживание в гостинице и т. п.).

Налоговые аспекты. Для целей налогообложения прибыли расходы на служебные командировки учитываются в составе прочих расходов, связанных с производством и/или реализацией готовой продукции (работ, услуг).

Так, для целей налогообложения прибыли могут учитываться следующие расходы:

- на проезд работника к месту командировки и обратно к месту постоянной работы;

- на наем жилого помещения;

- суточные или полевое довольствие;

- на оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

- консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы.

Полевое довольствие выплачивается работникам геолого-разведочных и топографо-геодезических организаций, выполняющим геолого-разведочные и топографо-геодезические работы на территории РФ, работникам лесоустроительных организаций, а также работникам старательских артелей и других коммерческих организаций, занятым на разработке россыпных и небольших рудных месторождений драгоценных металлов и драгоценных камней.

Для целей налогового учета расходы по проезду к месту назначения и обратно компенсируются работнику полностью в размере фактических расходов при наличии подтверждающих документов (проездные билеты, квитанции об оплате за пользование постельными принадлежностямив поезде и т. п.).

В соответствии с постановлением Правительства РФ от 02.03.2005 № 111 стоимость комплекта постельного белья может быть включенав стоимость проезда, оформленного проездным документом (билетом). Если стоимость комплекта постельного белья не включена в стоимостьпроезда в поезде дальнего следования, то пассажир по своему желанию и за отдельную плату обеспечивается комплектом постельного белья.

В этом случае согласно письму Министерства финансов РФ от 12.05.1992 № 30 затраты за пользование в поездах постельными принадлежностями возмещаются по фактическим расходам, подтвержденными соответствующими документами.

Оплаченные работнику расходы по проезду к месту командировки и обратно, не подтвержденные документально, не учитываются для целей налогообложения прибыли.

По статье «наем жилого помещения» подлежат возмещению расходы на проживание в гостинице, а также расходы работника на оплатудополнительных услуг, оказываемых в гостиницах (за исключением расходов на, обслуживание в барах и ресторанах, расходов на обслуживаниев номере, расходов за пользование рекреационно-оздоровительными объектами).

Для целей налогового учета расходы по найму жилого помещения, подтвержденные документально, принимаются в размере фактически произведенных затрат.

С 1 января 2009 г. для коммерческих организаций больше не нормируются для целей налогообложения прибыли суммы суточных и полевогодовольствия.

Согласно п. 38 ст. 270 НК РФ из перечня расходов, не учитываемых при налогообложении прибыли, исключены суммы сверхнормативных суточныхи полевого довольствия.

Данная норма распространяется также на служебные командировки за пределы территории РФ.

С 1 января 2009 г. порядок и размеры возмещения суточных и полевого довольствия организации будут определять самостоятельно сих отражением в коллективных договорах или локальных нормативных актах организации.

До 2009 г. постановлением Правительства РФ от 08.02.2002 № 93 было установлено, что суточные за каждый день нахождения в командировкена территории РФ не должны превышать 100 рублей.

Аналогично размеры выплаты суточных при заграничных командировках были установлены в приложении к постановлению Правительства РФ от 08.02.2002 № 93.

Однако следует иметь в виду, что с 1 января 2008 г. отдельные виды командировочных расходов нормируются для целей налогообложения налогомна доходы физических лиц.

Согласно п. 3 ст. 217 НК РФ при оплате работником расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются суточные, выплачиваемые в соответствии с законодательством РФ, но не более:

- 700 руб. за каждый день нахождения в командировке на территории РФ;

- 2500 руб. за каждый день нахождения в заграничной командировке.

Во втором случае для определения подлежащей налогообложению величины суточных, выплаченных в иностранной валюте, необходимо перевестиих стоимость в рубли по курсу, действовавшему на дату выдачи суточных.

При командировке на территории РФ при сумме суточных свыше 700 руб. в день с суммы, превышающей 700 руб. в день, необходимо начислитьи уплатить в бюджет налог на доходы физических лиц.

При заграничной командировке при сумме суточных свыше 2500 руб. в день с суммы, превышающей 2500 руб. в день, необходимо начислитьи уплатить в бюджет налог на доходы физических лиц.

Не облагаются налогом на доходы физических лиц, фактически произведенные и документально подтвержденные целевые расходы на проезддо места назначения и обратно, сборы за услуги аэропортов, комиссионные сборы, расходы на проезд в аэропорт или на вокзал в местахотправления, назначения или пересадок, на провоз багажа, расходы по найму жилого помещения, оплате услуг связи, получению и регистрациислужебного заграничного паспорта, получению виз, расходы, связанные с обменом наличной валюты или чека в банке на наличную иностранную валюту.

При непредставлении работником документов, подтверждающих оплату расходов по найму жилого помещения, суммы такой опиаты освобождаются от налогообложения НДФЛ в соответствии с законодательством РФ, но не более:

- 700 руб. за каждый день нахождения в командировке на территории РФ;

- 2500 руб. за каждый день нахождения в заграничной командировке.

Во втором случае для определения подлежащей налогообложению величины расходов по найму жилого помещения, выплаченных в иностраннойвалюте, также необходимо перевести их стоимость в рубли.

В таких случаях с суммы, превышающей указанные выше лимиты расходов по найму жилого помещения, необходимо начислить и уплатить налогна доходы физических лиц.

Суммы НДС, уплаченные по расходам по проезду к месту служебной командировки и обратно (включая затраты за пользование в поездахпостельными принадлежностями), а также по расходам по найму жилого помещения, подлежат вычету при расчетах с бюджетом при соблюдении определенных условий.

При оплате за наличный расчет услуг по найму жилого помещения, по перевозке работников к месту служебной командировки и обратно, включая услуги по предоставлению в пользование в поездах постельных принадлежностей, основанием для регистрации в книге покупок и вычета сумм НДС, уплаченных по таким услугам, являются заполненные в установленном порядке бланки строгой отчетности с выделенными в них отдельной строкой суммами НДС.

Заполненные в установленном порядке бланки строгой отчетности (или их копии) с выделенной отдельной строкой суммой НДС хранятсяу организации-покупателя в журнале учета полученных счетов-фактур.

При отсутствии бланков строгой отчетности основанием для вычета сумм НДС являются счет-фактура и документы, подтверждающие фактическую уплату суммы налога (в том числе кассовые чеки с выделенной в них отдельной строкой суммой НДС).

Командировочные расходы, связанные со служебными командировками на территории РФ, отражаются в бухгалтерском учете в следующемпорядке.

Выдача подотчетных сумм на командировочные расходы отражается в учете по дебету счета 71 «Расчеты с подотчетными лицами»в корреспонденции со счетами учета денежных средств. В зависимости от категории персонала и цели командировки, израсходованные подотчетные суммы списываются в дебет счетов 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственныерасчеты» (44 «Расходы на продажу» в торговых организациях) в корреспонденции с кредитом счета 71 «Расчеты с подотчетными лицами».

Суммы НДС, уплаченные по расходам по проезду к месту служебной командировки и обратно, а также по расходам по найму жилого помещения, учитываются на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» в корреспонденции с кредитом счета 71 «Расчетыс подотчетными лицами».

Вычет этих сумм НДС отражается по кредиту счета 19 «Налог на добавленную стоимость по приобретенным ценностям» в корреспонденциис дебетом счета 68 «Расчеты по налогам и сборам» (субсчет 68–1 «Расчеты по налогу на добавленную стоимость»).

В общем случае расходы по учету командировочных расходов на территории РФ (при сумме суточных не более 700 рублем в день) отражаются следующими проводками:

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Выдан работнику в подотчет аванс на командировочные цели | 71 | 50 |

| 2 | На основании авансового отчета фактические и документально подтвержденные командировочные расходы отнесены на себестоимость продукции (расходы на продажу) без учета НДС | 20, 25, 26. (44) | 71 |

| 3 | Отражена сумма НДС от стоимости произведенных расходов на проживание и проезд | 19 | 71 |

| 4 | Предъявлены к вычету суммы НДС, уплаченные по расходам на проезд и проживание | 19-1 | 10 |

| 5 | Отражен возврат остатка неизрасходованной подотчетной суммы | 50 | 71 |

Командировочные расходы, связанные со служебными командировками на территории иностранных государств, отражаются в бухгалтерском учетев следующем порядке

При наличии валютных средств на текущем валютном счете организация в установленном порядке может получить наличную иностранную валютув уполномоченном банке для оплаты командировочных расходов.

При отсутствии валютных средств на валютном счете в банке организации могут без специального разрешения ЦБ РФ покупать в безналичномпорядке за рубли через уполномоченные банки иностранную валюту для оплаты командировочных расходов.

Покупка наличной иностранной валюты для оплаты командировочных расходов запрещена.

Учет операций по покупке иностранной валюты подробно изложен в п. 3. Купленная иностранная валюта зачисляется в полном объеме на текущийвалютный счет организации и может использоваться только для оплаты командировочных расходов в иностранной валюте через кассу организации

Поступление иностранной валюты в кассу организации отражается по дебету счета 50 «Касса обособленно (например, на субсчете 50–4 «Кассав иностранной валюте») и кредиту счета 52 «Валютные счета (субсчет 52–2 «Текущие валютные счета*).

Выдача иностранной валюты работнику на командировочные расходы отражается по кредиту счета 50 «Касса» (субсчет 50–4 «Касса в иностраннойвалюте») в корреспонденции со счетом 71 «Расчеты с подотчетными лицами» (например, субсчет 71–2 «Расчеты с подотчетными лицамив иностранной валюте»).

При этом выдачу подотчетных сумм в рублях можно учитывать по субсчету 71–1 «Расчеты с подотчетными лицами в рублях».

Бухгалтерский и налоговый учет расходов по загранкомандировкам производится в том же порядке как и при командировках в пределах РФ Особого внимания требуют лишь операции с иностранной валютой и учет курсовой разницы.

Курсовые разницы, возникающие при изменении курса валют за время командировки, отражаются по дебет/ (кредиту) счета 91 «Прочие доходыи расходы» в корреспонденции со счетами 50 «Касса» (субсчет 50–4 «Касса в иностранной валюте») и 71 «Расчеты с недолетными лицами» (субсчет 71–2 «Расчеты с подотчетными лицами в иностранной валюте»?

Бухгалтерский учет по валютным счетам организации и операциям в иностранной валюте ведется в рублях на основании пересчета иностранной валюты по официальному курсу РФ на дату совершения операции.

Операции по учету расходов на загранкомандировки (при сумме суточных не более 700 руб. в день при проезде по территории РФ и при сумме суточных не более 2500 руб. в день при нахождении на территории иностранных государств) можно отразить в учете следующими проводками:

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Получены по чеку деньги для выдачи работнику аванса на командировку в рублях | 50-1 | 51 |

| 2 | Получены деньги с текущего валютного счета для выдачи работнику аванса на командировкув иностранной валюте | 50-4 | 52-2 |

| 3 | Выдан работнику в подотчет аванс на загранкомандировку в рублях | 71-1 | 50-1 |

| 4 | Выдан работнику в подотчет аванс на загранкомандировку в иностранной валюте | 71-2 | 50-4 |

| 5 | Отражена положительная курсовая разница на дату выдачи валютных средств из кассыв подотчет | 50-4 | 91-1 |

| 6 | Отражен возврат неизрасходованной подотчетной суммы в иностранной валюте | 50-4 | 71-2 |

| 7 | Отражен возврат неизрасходованной подотчетной суммы в рублях | 50-1 | 71-1 |

| 8 | Отражена отрицательная курсовая разница, возникшая по возвращенной неизрасходованной подотчетной сумме в иностранной валюте на дату ее возврата в кассу | 91-2 | 71-2 |

| 9 | На основании авансового отчета фактические и документально подтвержденные командировочные расходы в иностранной валюте отнесены на себестоимость продукции | 20 | 71-2 |

| 10 | Отражена отрицательная курсовая разница, возникшая по командировочным расходамв иностранной валюте, на дату их списания на себестоимость продукции | 91-2 | 71-2 |

| 11 | На основании авансового отчета фактические и документально подтвержденные командировочные расходы в рублях отнесены на себестоимость продукции (без учета НДС) | 20 | 71-1 |

| 12 | Отражена сумма НДС по произведенным командировочным расходам в рубляхв пределах РФ | 19 | 71-1 |

| 13 | Предъявлены к вычету суммы НДС, относящиеся к командировочным расходам в рубляхв пределах РФ | 68-1 | 19 |

Организация должна проводить инвентаризацию подотчетных сумм, в ходе которой проверяются отчеты подотчетных лиц по выданным авансамс учетом их целевого использования, а также суммы выданных авансов по каждому подотчетному лицу (даты выдачи, целевое назначение).

| < Предыдущая | Следующая > |

Итоги

Учет расчетов по денежным средствам, выданным подотчетному лицу, основывается прежде всего на правильном и своевременном документальном оформлении всех операций. В числе таких операций – выдача денег на расходы, отчетность подотчетного лица, возврат неизрасходованных сумм, отражение в учете произведенных расходов.

Источники:

- Налоговый кодекс РФ

- Трудовой кодекс

- Указание Банка России от 11.03.2014 N 3210-У

- приказ Минфина РФ от 31.10.2000 № 94н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Порядок утверждения должностной инструкции

Порядок, по которому происходит утверждение должностных инструкций должен быть закреплен в одном из локальных актов компании. Однако это не является обязательным условием. Утверждение должностной инструкции происходит в следующем порядке:

- В первую очередь разрабатывают проект конкретной инструкции;

- Издают приказ об утверждении новой инструкции;

- Приказ и инструкцию согласовывают с юридическим отделом или юристом компании, если он есть и передается на утверждение руководителю организации;

- Инструкции присваивают определенный номер.

Важно! В случае необходимости должностную инструкцию могут регистрировать в специальном журнале, если в компании такой журнал ведется.

Обязательной должностная инструкция становится только после того, как работник с ним ознакомится.Подтверждением того, что работник ознакомился с инструкцией является его подпись (