Как отражаются в учете организации операции, связанные с розливом приобретенного в цистернах моторного масла в канистры?

Торговая организация в марте 2007 г. приобрела у организации-производителя в цистернах 20 000 л моторного масла для карбюраторных двигателей по цене 588 844 руб. (в том числе акциз 59 020 руб., НДС 89 824 руб.). Для розлива данного масла организация приобрела 4000 канистр емкостью по 5 л общей стоимостью 180 000 руб. (в том числе НДС 27 458 руб.). В этом же месяце организация осуществила розлив масла в канистры, затраты по розливу составили 200 000 руб. Согласно учетной политике организации данные затраты для целей бухгалтерского учета включаются в состав расходов на продажу.

Масло моторное какой счет бухгалтерского учета

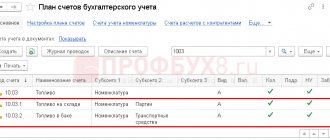

На каком счете учитывать Тосол — 105 36 или 105 33?

В соответствии со словарем финансовых и юридических терминов к ГСМ как особому виду производственных запасов относятся:

- топливо (бензин, дизельное топливо, сжиженный нефтяной газ, сжатый природный газ);

- смазочные материалы (моторные, трансмиссионные и специальные масла, пластичные смазки);

- специальные жидкости (тормозные и охлаждающие).

Определение ГСМ в словаре взято из Методических рекомендаций по бухгалтерскому учету горюче-смазочных материалов в сельскохозяйственных организациях, утв. Минсельхозом России 16.05.2005. Это ведомственный нормативный акт, который применяется только сельскохозяйственными организациями.

Тосол – торговое обозначение незамерзающей охлаждающей жидкости, ее основными компонентами являются вода и производные спирта. Состав охлаждающих жидкостей регулируется документом «ГОСТ 28084-89 (СТ СЭВ 2130-80). Государственный стандарт Союза ССР. Жидкости охлаждающие низкозамерзающие. Общие технические условия», утв. и введен в действие постановлением Госстандарта СССР от 30.03.1989 № 913.

Строго говоря, Тосол и другие охлаждающие жидкости (антифризы) по своему составу ГСМ не являются. Если обратиться к данным единой Товарной номенклатуры внешнеэкономической деятельности, утв. решением Совета Евразийской экономической комиссии от 16.07.2012 № 54, антифризы относятся к другой номенклатурной группе, отличной от ГСМ.

В Общероссийском классификаторе продукции по видам экономической деятельности ОК 034-2014 (КПЕС 2008), утв. приказом Росстандарта от 31.01.2014 № 14-ст, антифризам присвоен код 20.59.43.120. Они входят в группировку 20.59.4 «Материалы смазочные; присадки; антифризы», однако к смазочным материалам не относятся и учитываются под отдельным кодом.

Следовательно, Тосол можно отнести к прочим материальным запасам – продукции химической промышленности и учитывать на счете 105 06.

В то же время многие коммерческие организации и государственные (муниципальные) учреждения принимают решение об учете специальных жидкостей (тормозных и охлаждающих) в составе ГСМ. В частности, в целях планирования так сделано в МВД России (письмо МВД России от 30.11.2016 № 1/12588 «О принятых мерах по выполнению представления Счетной палаты Российской Федерации»).

В силу пп. 117, 118 инструкции, утв. приказом Минфина России от 01.12.2010 № 157н, для учета ГСМ предназначен счет 105 03, на котором учитываются все виды топлива, горючего и смазочных материалов – дрова, уголь, торф, бензин, керосин, мазут, автол и т.д. Этот перечень является открытым.

Кроме того, согласно разд. III приложения 1 распоряжения Минтранса России от 14.03.2008 № АМ-23-р расход тормозных, охлаждающих и других рабочих жидкостей контролируется и рассчитывается. Это обстоятельство является дополнительным аргументом в пользу того, чтобы учитывать Тосол на счете 105 03.

В связи с тем, что в отношении специальных жидкостей (тормозных и охлаждающих) нет четких ведомственных рекомендаций или дополнительных разъяснений, во избежание претензий со стороны ревизоров учреждение вправе закрепить в учетной политике наиболее приемлемый счет учета – 105 03 или 105 06.

На наш взгляд, оба варианта допустимы и не являются ошибкой. Главное, чтобы выбор счета был подтвержден документально. Принимая во внимание сложившуюся практику, рекомендуем учитывать специальные жидкости (тормозные и охлаждающие) на счете 105 03 «Горюче-смазочные материалы».

Акцизы

О С 01.01.2007 данная проблема решена, поскольку согласно п. 3 ст. 182 НК РФ в целях гл. 22 НК РФ к производству приравниваются только розлив алкогольной продукции и пива, осуществляемый как часть общего процесса производства этих товаров.

Таким образом, при розливе моторного масла в канистры у организации не возникает обязанностей по начислению акциза, то есть организация не производит другого подакцизного товара и, соответственно, у нее не возникает права на вычет суммы акциза, предъявленной поставщиком моторного масла.

——————————————————————————T——————T——————T———————T————————————————¬ | Содержание операций |Дебет |Кредит| Сумма,| Первичный | | | | | руб. | документ | +—————————————————————————+——————+——————+———————+————————————————+ | | | | | Отгрузочные | |Оприходовано моторное | | | | документы | |масло4) | 41—1 | 60 |499 020| поставщика | +—————————————————————————+——————+——————+———————+————————————————+ |Отражена сумма НДС, | | | | | |предъявленная поставщиком| | | | | |масла | 19 | 60 | 89 824| Счет—фактура | +—————————————————————————+——————+——————+———————+————————————————+ |Принята к вычету | | | | | |предъявленная сумма НДС | 68 | 19 | 89 824| Счет—фактура | +—————————————————————————+——————+——————+———————+————————————————+ |Оплачено поставщику за | | | |Выписка банка по| |моторное масло | 60 | 51 |588 844|расчетному счету| +—————————————————————————+——————+——————+———————+————————————————+ | | | | | Отгрузочные | |Оприходованы канистры | | | | документы | |(180 000 — 27 458) | 41—3 | 60 |152 542| поставщика | +—————————————————————————+——————+——————+———————+————————————————+ |Отражена сумма НДС, | | | | | |предъявленная поставщиком| | | | | |канистр | 19 | 60 | 27 458| Счет—фактура | +—————————————————————————+——————+——————+———————+————————————————+ |Принята к вычету | | | | | |предъявленная сумма НДС | 68 | 19 | 27 458| Счет—фактура | +—————————————————————————+——————+——————+———————+————————————————+ |Оплачено поставщику за | | | |Выписка банка по| |канистры | 60 | 51 |180 000|расчетному счету| +—————————————————————————+——————+——————+———————+————————————————+ | | | | | Накладная на | |Отражен отпуск канистр | | | | внутреннее | |для розлива в них | | | | перемещение | |моторного масла | 44 | 41—3 |152 542| товаров, тары | +—————————————————————————+——————+——————+———————+————————————————+ | | | | | Расчетно— | |Отражены расходы, | | | | платежная | |связанные с розливом | | 69, | | ведомость, | |моторного масла в | | 70 | | Бухгалтерская | |канистры | 44 | и др.|200 000| справка—расчет | L—————————————————————————+——————+——————+———————+————————————————— ———————————————————————————————— В данной схеме не рассматриваются операции, связанные с реализацией моторного масла, разлитого в канистры, которые отражаются в учете в общеустановленном порядке. Н.А.Якимкина Консультационно-аналитический центр по бухгалтерскому учету и налогообложению 26.04.2007 ————

Правильная организация учета

В большинстве своем учитывать нужно именно отработанные моторные масла. Они требуются для эксплуатации авто. Рассмотрим главные особенности их учета:

- Установление класса опасности масел. При этом используется актуальный классификатор отходов.

- Организация временного хранения масла. При этом требуется позаботиться о наличии документального оформления.

- Своевременная инвентаризация.

Отработанное масло считается отходом, если оно не соответствует требованиям ТР ТС030/2012.

Учет растительного масла

Растительное масло, в отличие от моторного, может не являться отходом. Оно может быть направлено на переработку. Отработанное масло перерабатывается, к примеру, в биотопливо. Для переработки масло продается другим организациям.

Учет покупки

Бухучет масла проводится по Инструкции по использованию Плана счетов, установленной Приказом Минфина №94н от 30 ноября 2000 года. Для учета используются эти счета:

- Сч. 10. Используется для обобщения сведений о движении сырья.

- Сч. 41. Нужен для обобщения сведений о наличии ТМЦ, купленных в качестве продукции под продажу.

- Субсчет 10-1. Служит для учета сырья, которое используется в изготовлении товара.

- Субсчет 41-1 «Продукция на складах». Служит для учета наличия или движения запасов, хранящихся на базах.

Организация учета моторного масла

Отработанное моторное масло нельзя сбрасывать в окружающую среду. Запрещено также распылять и сжигать его, сливать в водоемы, выливать на почву. То есть просто так утилизировать масло не получится. Связано это с угрозой окружающей среде. Важно правильно организовать сбор отработанного масла. Для этого выполняются действия:

- Назначение ответственных за сбор и хранение сырья.

- Организация сборных пунктов, в которых есть вся нужная тара.

- Поиск возможностей для дальнейшего использования масла.

- Обеспечение контроля, создание отчетности.

- Осуществление инструктажа по технике безопасности при взаимодействии с отходами.

Отработанное масло подлежит утилизации. Альтернативный вариант – регенерация для повторного применения сырья.

Особенности учета

Учет отработанного масла – это работа специально назначенных лиц с соответствующей ответственностью. Для учета нужно создать журнал движения отходов. Ведением его занимаются ответственные лица. Их нужно назначить приказом руководителя. Эти лица будут нести ответственность за правдивостью всех сведений, вносимых в журнал. Учет выполняется бухгалтерами на основании накладных.

Отработанные масла – это вторичные материальные ресурсы. Стоимость выбывающих отходов на основании пункта 11 ПБУ 10/99 фиксируется в составе прочих трат. Для учета используются эти записи:

- ДТ1060 КТ20, 31. Оприходование возвратных отходов в складское помещение.

- ДТ62 КТ91. Признание выручки от продажи отходов.

- ДТ91 КТ68, субсчет «Расчеты по НДС». Начисление НДС.

- ДТ91 КТ1060. Списание стоимости проданных возвратов.

В пункте 5 Положения по бухучету ПБУ 5/98, установленного приказом Минфина №25н от 15 июня 1998 года, указано, что отработка принимается к учету по реальной себестоимости. Фактическая себестоимость – это совокупность затрат фирмы, связанных с приобретением сырья. В число расходов можно включить эти суммы:

- Таможенные пошлины.

- Суммы по договору.

- Расходы на консультационные услуги.

- Траты на заготовку сырья.

Законодательная база

Владельцам организаций, их бухгалтерам и просто интересующимся лицам мы рекомендуем особо внимательно ознакомиться с правовой базой, которая имеет место быть в российском законодательстве, касаемо лизинга. Арендные отношения, что и подразумевает под собой лизинг, достаточно давно начали развиваться в нашей стране. Соответственно, накопленный на практике опыт взаимодействия с такой формой отношений нашел свое отражение в нормативных документах.

В частности, обращаем ваше внимание на статью 607 Гражданского Кодекса РФ о так называемых «непотребляемых вещах». Далее обязательно прочтите хотя бы частично Федеральный Закон от 29 октября 1998 года № 164-ФЗ «О финансовой аренде (лизинге)». В нем очень подробно описано, на каких началах могут сотрудничать лизингодатель и лизингополучатель, при каких обстоятельствах лизингополучатель обязан вернуть предмет аренды ее владельцу и на каких условиях он может оставить его себе. Также в 164-ФЗ очень интересно описаны юридические стороны вопроса, когда предмет аренды числится на балансе арендатора или же остается у ее первоначально владельца.

Масло моторное какой счет бухгалтерского учета

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

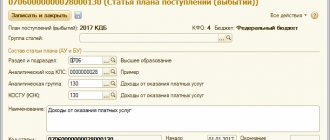

По какому КОСГУ отразить приобретение стеклоомывающей жидкости для автомобилей (платеж с указанием подстатьи 346 КОСГУ орган казначейства отклонил с замечанием уточнить КОСГУ платежа)? Возможна ли в сложившейся ситуации оплата по подстатьям 343 или 349 КОСГУ?

Рассмотрев вопрос, мы пришли к следующему выводу:С 2021 года для определения КОСГУ применяются положения Порядка N 209н, в которых содержится прямое указание: отнесение материальных запасов на соответствующие подстатьи статьи 340 КОСГУ осуществляется по целевому (функциональному) назначению материального запаса. Иными словами, принципиальное значение имеет не то, что именно мы купили, а для чего будем это использовать. Стеклоомывающая жидкость для автомобилей представляет собой жидкое химическое вещество, используемое для хозяйственных нужд — в целях ухода за транспортным средством (очистки его от грязи), а значит, ее приобретение можно отнести на подстатью 346 «Увеличение стоимости прочих оборотных запасов (материалов)» КОСГУ.

Обоснование вывода:С 1 января 2021 года действует новый Порядок применения классификации операций сектора государственного управления, утвержденный приказом Минфина России от 29.11.2017 N 209н (далее — Порядок N 209н). В этой связи письмом от 29.06.2018 N 02-05-10/45153 (далее — Методические рекомендации) Минфина России были доведены методические рекомендации по применению нового порядка. Согласно п. 11.4 Порядка N 209н статья 340 «Увеличение стоимости материальных запасов» КОСГУ детализирована подстатьями 341-349 КОСГУ, отражающими увеличение стоимости материальных запасов по объектам. При этом отнесение приобретения отдельных объектов материальных запасов осуществляется в том числе согласно Общероссийскому классификатору продукции по видам экономической деятельности (ОК 034-2014 (КПЕС 2008)), утвержденному приказом Росстандарта от 31.01.2014 N 14-ст (п. 3 раздела II Методических рекомендаций). Стеклоомывающая жидкость предназначена для удаления грязи с лобового (реже заднего) окна автомобиля, а в отдельных случаях, в современных автомобилях, омываются не только стекла, но и фары. В состав стеклоомывателя входят поверхностно-активные вещества, красители и отдушки, используются смеси технического этилового спирта с водой. Согласно ОК 034-2014 (КПЕС 2008) стеклоомывающая жидкость относится к подкатегории 20.41.32.112 «Средства моющие для автомобилей» в разделе 20 «Вещества химические и продукты химические». По сути стеклоомывающая жидкость представляет собой химическое вещество в жидкой форме, используемое для хозяйственных нужд — в целях ухода за транспортным средством (очистки его от грязи). Согласно п. 11.4.6 Порядка N 209н, Информации Минфина России от 13.05.2019 «Примеры и особенности отнесения отдельных операций на соответствующие статьи (подстатьи) классификации операций сектора государственного управления (КОСГУ)» на подстатью 346 «Увеличение стоимости прочих материальных запасов» КОСГУ среди прочего относятся следующие расходы: — на приобретение химических реактивов; — на приобретение хозяйственных товаров; — на приобретение средств ухода, экипировки животных; — другие аналогичные расходы. Приобретение стеклоомывающей жидкости по смыслу соответствует понятию «аналогичные расходы, отражаемые с применением элемента 346 КОСГУ». На подстатью 343 «Увеличение стоимости горюче-смазочных материалов» КОСГУ относятся расходы по оплате договоров на приобретение (изготовление) горюче-смазочных материалов (далее — ГСМ), в том числе все виды топлива, горючих и смазочных материалов, присадок, иных материалов, используемых в качестве топлива и (или) смазочных материалов для обеспечения функционирования топливных систем (п. 11.4.3 Порядка N 209н). Специалисты финансового ведомства в письме от 01.08.2019 N 02-07-07/58075 к горюче-смазочным материалам относят все виды топлива, горючего и смазочных материалов: дрова, уголь, торф, бензин, керосин, мазут, автол. Данные позиции топлива и ГСМ поименованы в разделе 19 «Кокс и нефтепродукты» классификатора ОК 034-2014 (КПЕС 2008). Отнести к указанным материальным запасам стеклоомывающую жидкость не представляется возможным, а значит, и отражение расходов на ее оплату по подстатье 343 КОСГУ представляется сомнительным. Перечень материальных запасов, относимых на подстатью 349 «Увеличение стоимости прочих материальных запасов однократного применения» КОСГУ, является закрытым, поэтому данный код КОСГУ может применяться только для материальных запасов, прямо поименованных в описании к нему. Стеклоомывающей жидкости в данном перечне нет. Учитывая, что учреждение также пришло к выводу о применении кода 346 КОСГУ при оплате поставки стеклоомывающей жидкости, рекомендуем обратиться за дополнительными пояснениями о причинах отказа в платеже в обслуживающий орган казначейства.

Бухгалтерская пресса и публикации

«Бюджетные учреждения здравоохранения: бухгалтерский учет и налогообложение», 2006, N 6

БУХГАЛТЕРСКИЙ УЧЕТ ОПЕРАЦИЙ ПО ПОСТУПЛЕНИЮ И РАСХОДОВАНИЮ

ГОРЮЧЕ-СМАЗОЧНЫХ МАТЕРИАЛОВ

В апреле 2006 г. Министерство юстиции Российской Федерации зарегистрировало Приказ Минфина России N 25н (далее — Приказ N 25н). Несмотря на то что данный Приказ вступает в силу с момента официального опубликования, его действие распространяется на отношения, возникшие с 1 января 2006 г. Поскольку почти все бюджетные учреждения, в том числе и медицинские, имеют на балансе автотранспортные средства, при эксплуатации которых используются горюче-смазочные материалы (ГСМ): бензин, масла, смазочные и специальные жидкости, в бухгалтерском учете возникает необходимость отражения операций по их поступлению и списанию. В предлагаемой статье освещен порядок отражения данных операций в бюджетном учете согласно требованиям Приказа N 25н.

———————————————————————————————— Приказ Минфина России от 10.02.2006 N 25н «Об утверждении Инструкции по бюджетному учету».

Оприходование горюче-смазочных материалов

ГСМ относятся к материальным запасам и учитываются на счете 0 105 03 000 «Горюче-смазочные материалы». Оприходование материальных запасов отражается в регистрах бюджетного учета на основании первичных учетных документов (накладных поставщика и т.п.).

В случае расхождения с данными документов поставщика составляется Акт о приемке материалов (ф. 0315004). Форма утверждена Постановлением N 71а . Составление данного документа необходимо в следующих случаях:

— при приемке материальных запасов от поставщика (особенно когда поставка осуществляется за счет или транспортом поставщика) возможно расхождение поставленного ассортимента, количества или качества материалов с данными сопроводительных документов поставщика;

— при приемке материалов, поступивших без документов, акт также необходим для предъявления претензии поставщику или отправителю;

— при получении материалов ответственным лицом по доверенности возможна ситуация, когда материалы доставляются не в полном объеме или ненадлежащего качества.

———————————————————————————————— Постановление Госкомстата России от 30.10.1997 N 71а «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве».

Принятие к бюджетному учету материальных запасов производится по их фактической стоимости, сформированной при приобретении с учетом сумм налога на добавленную стоимость, предъявленных учреждению поставщиками и подрядчиками (кроме их приобретения (изготовления) в рамках деятельности, приносящей доход, облагаемой НДС).

Если масла, тосол и другие специальные жидкости для автомобиля, относящиеся к горюче-смазочным веществам, как правило, приобретаются либо подотчетными лицами, либо безналичным путем оплаты счета поставщикам и подрядчикам, то бензин приобретается:

— по талонам на ГСМ, дающим право на заправку автомашин на сторонних заправочных пунктах;

— по договору на обеспечение ГСМ с компанией, которая оформляет на каждую автомашину учреждения специальную пластиковую карточку, дающую право на заправку в подведомственных компании заправочных пунктах;

— на заправочных станциях подотчетными лицами.

Порядок отражения в бюджетном учете операций по обеспечению ГСМ в зависимости от способа их приобретения имеет свои особенности. Рассмотрим их на примерах.

Приобретение ГСМ по талонам

Талоны на бензин приобретаются у топливной компании на основании накладной и счета-фактуры, в которых отражается количество талонов и их стоимость, в соответствии с требованиями госконтракта (договора). Талоны получает ответственное лицо по доверенности. Прием талонов в кассу производится по приходному кассовому ордеру (ф. 0310001) и отражается в бюджетном учете на счете 0 201 05 000 «Денежные документы». По расходному кассовому ордеру (ф. 0310002) водителям выдаются талоны под отчет.

Необходимо отметить, что обязательно нужно регистрировать приходные и расходные кассовые ордера на прием и выдачу талонов на бензин в Журнале регистрации приходных и расходных кассовых документов (ф. 0310003), но отдельно от операций по денежным средствам. Аналитический учет талонов на бензин ведется по их видам (по марке бензина) в Карточке учета средств и расчетов. Операции по поступлению в кассу и выбытию из нее талонов отражаются в Журнале по прочим операциям.

Талоны выдаются под отчет водителям, а получаемые по ним ГСМ приходуются на основании авансовых отчетов водителей с приложенными корешками талонов. Во избежание нарушений бюджетного учета бухгалтеру при принятии от водителей авансовых отчетов нужно обращать внимание на приложенные к отчету документы. В качестве подтверждения заправки автотранспорта по талонам к авансовому отчету должен быть приложен корешок талона, в котором указаны марка ГСМ и номер талона. Номер на отрывном корешке подтверждает факт использования именно тех талонов, которые были получены под отчет.

Вместе с авансовым отчетом представляются путевые листы, подтверждающие факт заправки и расходования ГСМ. На основании данных путевых листов списываются ГСМ.

От редакции. О порядке оформления путевых листов читайте в статье Ю. Некрасовой в этом номере журнала на с. 46.

Рассмотрим на примере, как в бухгалтерском учете отражается приобретение ГСМ по талонам.

Пример 1. В январе 2006 г. медицинское учреждение приобрело за счет бюджетных средств 100 талонов на бензин А-76. Каждый талон рассчитан на 20 л бензина. Цена одного литра — 13,50 руб. Талоны на бензин оприходованы в кассу учреждения и затем выданы под отчет водителям: Андрееву А.В. — 12 талонов и Алексееву В.В. — 10 талонов.

В бухгалтерском учете будут сделаны следующие записи:

—————————————————————————————T————————————T————————————T—————————¬ | Содержание операции | Дебет | Кредит | Сумма, | | | | | руб. | +————————————————————————————+————————————+————————————+—————————+ |Оприходованы талоны |1 201 05 510|1 302 22 730| 27 000 | |на бензин в кассу учреждения| | | | +————————————————————————————+————————————+————————————+—————————+ |Произведена оплата |1 302 22 830|1 304 05 340| 27 000 | |поставленных в учреждение | | | | |талонов | | | | +————————————————————————————+————————————+————————————+—————————+ |Приняты соответствующие |1 501 03 340|1 502 01 340| 33 750 | |бюджетные обязательства | | | | +————————————————————————————+————————————+————————————+—————————+ |Выданы талоны под отчет |1 208 22 560|1 201 05 510| 3 240 | |водителю Андрееву А.В. | | | | |(13,5 руб. х 12 тал. х 20 л)| | | | +————————————————————————————+————————————+————————————+—————————+ |Выданы талоны под отчет |1 208 22 560|1 201 05 510| 2 700 | |водителю Алексееву В.В. | | | | |(13,5 руб. х 10 тал. х 20 л)| | | | L————————————————————————————+————————————+————————————+——————————

Приобретение ГСМ по пластиковым картам

Горюче-смазочные материалы можно приобрести по пластиковым картам. Бюджетное учреждение заключает договор с процессинговой компанией. В данном случае оно перечисляет на счет компании аванс, при этом условия и размер аванса должны быть отражены в договоре.

В соответствии с п. 37 Постановления N 101 бюджетным учреждениям, финансируемым из федерального бюджета, при приобретении ГСМ разрешено выплачивать аванс в размере 100%. На региональном и местном уровнях решение о размерах и условиях авансирования за счет региональных и местных бюджетов принимается соответственно властями субъектов РФ и местными администрациями. Например, в Нижегородской области согласно ст. 26 Закона Нижегородской области от 29.12.2005 N 210-З аванс при приобретении ГСМ разрешено вносить только в размере 30% суммы договора.

———————————————————————————————— Постановление Правительства РФ от 22.02.2006 N 101 «О мерах по реализации Федерального закона «О федеральном бюджете на 2006 год».

Закон Нижегородской области от 29.12.2005 N 210-З «Об областном бюджете на 2006 год».

На каждую карту на основании письма бюджетного учреждения зачисляется определенная сумма, на которую водитель имеет право заправляться в течение определенного периода, как правило, месяца. Заправка ГСМ по пластиковым картам производится только на тех заправочных станциях, которые их принимают, до тех пор, пока не закончится аванс по карте. Как правило, заправку по «нулевой» пластиковой карте топливная компания не производит.

Ежемесячно компания представляет учреждению информационный отчет, который содержит данные об отпущенных по карточкам ГСМ, а именно по номерам пластиковых карт, а также количество, номенклатуру, стоимость отпущенного бензина. Кроме того, в отчете отражается дата, время, место заправки и остаток средств на пластиковой карте.

В конце месяца каждый водитель представляет путевые листы. К каждому путевому листу прилагаются чеки заправочной станции, подтверждающие количество, вид топлива, стоимость заправленных по конкретной топливной карте ГСМ, а также дату и время заправки.

На основании данных топливной компании и путевых листов по каждой единице автотранспорта бухгалтер учреждения списывает перечисленный компании аванс и, если это необходимо, производит доплату на ее счет.

Рассмотрим отражение в бюджетном учете операций по поступлению бензина по пластиковым картам на примере.

Пример 2. Медицинское учреждение заключило договор с компанией на заправку 5 автотранспортных средств (используются в уставной деятельности) по пластиковым картам. В договоре отражено, что учреждение ежемесячно перечисляет на счет компании аванс в сумме 50 000 руб. За счет средств бюджета медицинское учреждение перечислило аванс — 50 000 руб. Согласно письму учреждения компания зачислила на каждую пластиковую карту по 10 000 руб. Пластиковые карты выданы под отчет водителям. В конце месяца получен счет-фактура, подтверждающий заправку по каждой пластиковой карте, на общую сумму 50 000 руб.

В бухгалтерском учете данные операции отразятся следующими записями:

—————————————————————————————T————————————T————————————T—————————¬ | Содержание операции | Дебет | Кредит | Сумма, | | | | | руб. | +————————————————————————————+————————————+————————————+—————————+ |Перечислен компании аванс |1 206 22 560|1 304 05 340| 50 000 | |за приобретение ГСМ | | | | +————————————————————————————+————————————+————————————+—————————+ |Приняты соответствующие |1 501 03 340|1 502 01 340| 50 000 | |бюджетные обязательства | | | | +————————————————————————————+————————————+————————————+—————————+ |Получен отчет от компании |1 105 03 340|1 302 22 730| 50 000 | |за заправленные по карточкам| | | | |автомобили | | | | +————————————————————————————+————————————+————————————+—————————+ |Произведен зачет аванса |1 302 22 830|1 206 22 660| 50 000 | |на основании счета—фактуры | | | | L————————————————————————————+————————————+————————————+——————————

Приобретение ГСМ через подотчетные лица

Возможна ситуация, когда ГСМ приобретается через подотчетных лиц. Как правило, денежные средства на приобретение ГСМ выдаются под отчет в начале месяца (на срок, равный одному месяцу) либо недели (на срок, равный одной неделе). Авансовые отчеты представляются водителями в конце месяца (недели). Таким образом, оприходование и списание ГСМ производится в конце месяца. Порядок представления авансовых отчетов отражается в учетной политике организации.

Пример 3. Медицинское учреждение выдало водителю по заявлению под отчет денежные средства на приобретение бензина А-76 в сумме 1300 руб.

В бухгалтерском учете будут сделаны следующие записи:

—————————————————————————————T————————————T————————————T—————————¬ | Содержание операции | Дебет | Кредит | Сумма, | | | | | руб. | +————————————————————————————+————————————+————————————+—————————+ |Выданы водителю под отчет |1 208 22 560|1 201 04 610| 1300 | |денежные средства | | | | |на приобретение ГСМ | | | | +————————————————————————————+————————————+————————————+—————————+ |Оприходован бензин А—76 |1 105 03 340|1 208 22 560| 1300 | |на основании авансового | | | | |отчета водителя — 100 л | | | | |по цене 13 руб. | | | | L————————————————————————————+————————————+————————————+——————————

Порядок отражения в бюджетном учете бензина и другого вида ГСМ через подотчетное лицо за счет средств, полученных от приносящей доход деятельности, имеет свои особенности. Рассмотрим их.

Пример 4. Медицинское учреждение приобрело 10 канистр масла по цене 236 руб. за штуку (в том числе НДС 18% — 36 руб.) для использования в предпринимательской деятельности. Деятельность медицинского учреждения не облагается НДС. Счет медицинского учреждения обслуживается кредитной организацией.

Данные операции отразятся в бухгалтерском учете следующим образом:

—————————————————————————————T————————————T————————————T—————————¬ | Содержание операции | Дебет | Кредит | Сумма, | | | | | руб. | +————————————————————————————+————————————+————————————+—————————+ |Поступило 10 канистр масла |2 106 04 340|2 302 22 730| 2360 | |за счет средств, полученных | | | | |от предпринимательской | | | | |деятельности | | | | +————————————————————————————+————————————+————————————+—————————+ |Произведена оплата по счету—|2 302 22 830|2 201 01 610| 2360 | |фактуре за поставку бензина | | | | |за счет средств, полученных | | | | |от предпринимательской | | | | |деятельности | | | | +————————————————————————————+————————————+————————————+—————————+ |Оприходованы ГСМ |2 105 03 340|2 106 04 440| 2360 | L————————————————————————————+————————————+————————————+——————————

Списание горюче-смазочных материалов

Списание ГСМ производится на основании Норм расхода топлива и смазочных материалов на автомобильном транспорте (далее — Нормы расхода топлива).

———————————————————————————————— Руководящий документ Р3112194-0366-03 «Нормы расхода топлива и смазочных материалов на автомобильном транспорте» утвержден Минтрансом России 29.04.2003.

Нормы расхода топлива предназначены для организаций, эксплуатирующих автомобильную технику на территории РФ, независимо от их формы собственности.

В указанном нормативно-методическом документе приведены значения базовых норм расхода топлива для всех видов автомобильного транспорта, смазочных материалов, определен порядок применения норм и методы расчета нормируемого расхода топлива при эксплуатации.

Базовое значение расхода топлива определяется для каждой модели, марки или модификации автомобиля в качестве общепринятой нормы. Кроме того, в Нормах расхода топлива указано расчетное нормативное значение расхода топлива, учитывающее выполняемую транспортную работу и условия эксплуатации автомобиля.

Нормы списания ГСМ установлены в литрах на 100 км.

Для учреждения нормы расхода ГСМ на каждое автотранспортное средство устанавливаются приказом руководителя в соответствии с требованиями Норм расхода топлива. В данном приказе обязательно должна быть определена базовая норма расхода топлива, а также поправочные коэффициенты, которые увеличивают или уменьшают базовую норму.

Нормы расхода топлива могут повышаться при следующих условиях:

1. При работе автотранспорта в зимнее время года в зависимости от климатических условий районов страны — от 5 до 20%. Например, для Нижегородской области надбавка в зимнее время установлена в размере 10%, срок ее действия — с 1 ноября по 31 марта. Необходимо отметить, что при значительных отклонениях (понижениях или повышениях) температуры от средних суточных или среднестатистических значений (температурная граница — -5 град. С) руководителем учреждения может быть принято решение об уточнении начала и конца периода применения зимних надбавок, но только по согласованию с региональными (местными) службами Гидрометцентра РФ.

2. При работе автотранспорта в городах с населением:

— свыше 3 млн человек — до 25%;

— от 1 до 3 млн человек — до 20%;

— от 250 тыс. до 1 млн человек — до 15%;

— от 100 до 250 тыс. человек — до 10%;

— в городах и поселках городского типа (при наличии светофоров и других знаков дорожного движения) с населением до 100 тыс. человек — до 5%.

3. При работе автотранспорта, требующей частых технологических остановок, связанных с погрузкой и выгрузкой, посадкой и высадкой пассажиров, обслуживания пенсионеров, инвалидов, больных и т.п. (при этом остановки у светофоров, перекрестков и переездов не учитываются) — до 10%.

4. При пробеге первой тысячи километров новыми автомобилями (обкатке) и автомобилями, вышедшими из капитального ремонта, а также при централизованном перегоне таких автомобилей своим ходом в одиночном состоянии — до 10%, при перегоне автомобилей в спаренном состоянии — до 15%, в строенном — до 20%.

5. Для автомобилей, находящихся в эксплуатации более 5 лет, — до 5%, более 8 лет — до 10%.

6. В зимнее или холодное (при среднесуточной температуре ниже +5 град. С) время года при простоях и прогреве автомобилей и автобусов, а также при простоях с работающим двигателем в ожидании пассажиров (в том числе больных, инвалидов и т.п.) устанавливается нормативный расход топлива из расчета один час простоя соответствует 10 км пробега автомобиля.

Обратите внимание: норма расхода топлива может снижаться при работе на дорогах общего пользования за пределами пригородной зоны на равнинной слабохолмистой местности (высота над уровнем моря до 300 м) до 15%.

В случае эксплуатации автотранспорта в пригородной зоне вне границы города поправочные (городские) коэффициенты не применяются.

Пример 5. На балансе учреждения находится легковой автомобиль ГАЗ-3102 2000 г. выпуска с двигателем ЗМЗ-4022.10. Согласно данным путевого листа от 15 апреля 2006 г. ГАЗ-3102 пройдено 400 км, в том числе: в городе с населением от 250 тыс. до 1 млн чел. — 50 км, в пригородной зоне — 330 км и в поселке городского типа (при наличии светофоров и других знаков дорожного движения) с населением до 100 тыс. чел. — 20 км.

Согласно данным транспортного средства базовая норма расхода топлива на 100 км пробега составляет 13 л.

Определим расчетное нормативное значение расхода топлива:

— расход топлива в городе с населением от 250 тыс. до 1 млн человек — 50 км — может быть увеличен на 15%:

50 км х 13 л х 115% / 100 км = 7,5 л;

— в пригородной зоне пройдено 330 км — увеличение базовой нормы не производится:

330 км х 13 л / 100 км = 42,9 л;

— в поселке городского типа (при наличии светофоров и других знаков дорожного движения) с населением до 100 тыс. человек автомобилем пройдено 20 км. В данном случае базовая норма может быть увеличена на 5%:

20 км х 13 л х 105% / 100 км = 2,7 л.

Всего израсходовано топлива 15 апреля 2006 г. 53,1 л (7,5 + 42,9 + 2,7).

Кроме того, данный автотранспорт 2000 г. выпуска, то есть автомобиль эксплуатировался более 5 лет, поэтому приказом руководителя учреждения определена надбавка — 5%, таким образом, количество израсходованного топлива составит 55,76 л (53,1 л х 105%).

В случае если Нормы расхода топлива не содержат базовой нормы расхода топлива для автотранспорта, находящегося на балансе учреждения на основании распоряжения руководителя, возможно следующее:

— для марок и модификаций автомобилей, не имеющих существенных конструктивных отличий от базовой модели (одинаковый двигатель, коробка передач, главная передача, шины, колесная формула, кузов) и не отличающихся от базовой модели собственной массой, нормы расхода топлива применяются в тех же размерах, что и для базовой модели;

— для марок и модификаций автомобилей, не имеющих конструктивных отличий, но отличающихся от базовой модели своей массой (при установке фургонов, дополнительного оборудования, бронировании и т.д.), норма расхода топлива определяется по индивидуальной заявке Минтрансом России. Для этого учреждение направляет письмо с просьбой определить норму списания топлива на конкретное автотранспортное средство, на которое не предусмотрена базовая норма в Руководящем документе. На период установления норм учреждение либо не должно эксплуатировать данный транспорт, либо должно установить временные нормы. Временные нормы устанавливаются после проведения контрольного замера расхода топлива.

При необходимости применения одновременно нескольких надбавок норма расхода топлива устанавливается с учетом суммы или разности этих надбавок.

Относительно других смазочных материалов заметим, что их списание производится также на основании приказа руководителя учреждения в соответствии с требованиями Норм расхода топлива.

Нормы эксплуатационного расхода смазочных материалов установлены из расчета на 100 л от общего расхода топлива, рассчитанного по нормам для данного автомобиля. Так, нормы расхода масел установлены в литрах на 100 л расхода топлива, а нормы расхода смазок — в килограммах на 100 л расхода топлива.

Нормы расхода масел могут быть увеличены до 20% для автомобилей после капитального ремонта и находящихся в эксплуатации более пяти лет.

Расход тормозных, охлаждающих и других рабочих жидкостей определяется в количестве и объеме заправок и дозаправок на один автомобиль в соответствии с рекомендациями заводов-изготовителей, инструкциями по эксплуатации и т.п.

Пример 6. Используя условия предыдущего примера, рассчитаем норму списания моторного и специального масел.

Норма расхода моторного и специального масел согласно Нормам расхода топлива составляет:

— моторные масла — 1,7 л на 100 л топлива;

— специальные масла и жидкости — 0,05 л на 100 л топлива.

Списание моторного масла в апреле 2006 г. должно быть произведено в количестве 6,8 л (400 х 1,7 / 100).

Списание специальных масел и жидкостей произведено в количестве 0,2 л (400 х 0,05 / 100).

В части отражения операций по списанию горюче-смазочных материалов в бюджетном учете заметим, что Приказ N 25н внес некоторые изменения в порядок отражения данных операций. Ранее, согласно п. 56 Инструкции N 70н списание и отпуск материальных запасов осуществлялись по средней фактической стоимости. При этом материальные запасы оценивались по каждой группе запасов путем деления общей фактической стоимости группы запасов на их количество, складывающееся из средней фактической стоимости и количества остатка на начало месяца и поступивших запасов в течение данного месяца.

———————————————————————————————— Инструкция по бюджетному учету утверждена Приказом Минфина России от 26.08.2004 N 70н.

С 2006 г. материалы могут списываться либо по фактической стоимости каждой единицы, либо по средней фактической стоимости (на усмотрение бюджетного учреждения). Способ списания материалов отражается в учетной политике учреждения.

Отметим, что средняя фактическая стоимость определяется с учетом запасов, поступивших в течение текущего (ранее — данного) месяца на дату списания.

Обратите внимание: отражение в учете операций по перемещению ГСМ внутри учреждения осуществляется в регистрах аналитического учета материальных запасов путем изменения материально-ответственного лица на основании Ведомости выдачи материальных ценностей на нужды учреждения (ф. 0504210). В бухгалтерском учете данные операции отражаются по дебету счета 0 105 03 340 «Увеличение стоимости горюче-смазочных материалов» и кредиту счета 0 105 03 340 «Увеличение стоимости горюче-смазочных материалов».

Все виды топлива и смазочных материалов списываются в расход на основании Ведомости выдачи материальных ценностей на нужды учреждения (ф. 0504210) и Путевого листа (ф. 0340002, 0345001, 0345002, 0345004, 0345005, 0345007), а также Акта о списании материальных запасов (ф. 0504230).

Списание израсходованных материальных запасов, в том числе ГСМ, на основании оправдательных документов отражается по дебету счета 0 401 01 272 «Расходование материальных запасов» и кредиту счета 0 105 03 440 «Уменьшение стоимости горюче-смазочных материалов».

Рассмотрим проводки по списанию ГСМ на примере.

Пример 7. Медицинское учреждение за счет средств, полученных от бюджетной деятельности, приобрело в марте 2006 г. 10 канистр тосола на общую сумму 1500 руб. По состоянию на 01.03.2006 по этой группе оставались остатки в количестве 3 канистр стоимостью 360 руб. В течение марта 2006 г. по указанной группе материальных запасов списано 9 канистр тосола. Согласно принятой медицинским учреждением учетной политики на 2006 г. списание материальных запасов производится по средней фактической стоимости. Лицевой счет медицинского учреждения обслуживается территориальным органом Федерального казначейства.

Средняя фактическая стоимость тосола составит 143,08 руб. ((1500 + 360) руб. / (3 + 10) кан.).

Средняя фактическая стоимость остатка 1 канистры тосола по состоянию на 01.04.2006 равна 143,07 руб. ((1500 + 360) руб. / (3 + 10) кан. — (9 кан. х 143,08 руб.)).

Операции по списанию ГСМ в данном случае отразятся в бюджетном учете учреждения в следующем порядке:

—————————————————————————————T————————————T————————————T—————————¬ | Содержание операции | Дебет | Кредит | Сумма, | | | | | руб. | +————————————————————————————+————————————+————————————+—————————+ |Поставлено поставщиком |1 105 03 340|1 302 22 730| 1500 | |10 канистр тосола | | | | +————————————————————————————+————————————+————————————+—————————+ |Оплачен тосол медицинским |1 302 22 830|1 304 05 340| 1500 | |учреждением | | | | +————————————————————————————+————————————+————————————+—————————+ |Приняты соответствующие |1 501 03 340|1 502 01 340| 1500 | |бюджетные обязательства | | | | +————————————————————————————+————————————+————————————+—————————+ |Списан израсходованный тосол|1 401 01 272|1 105 03 440| 1287,72 | |(143,08 руб. х 9 кан.) | | | | L————————————————————————————+————————————+————————————+——————————

В завершение заметим, что регистры учета материальных запасов определены Инструкцией N 25н, тогда как сами формы и порядок их заполнения утверждены Приказом Минфина России от 23.09.2005 N 123н .

———————————————————————————————— Приказ Минфина России от 23.09.2005 N 123н «Об утверждении форм регистров бюджетного учета».

Аналитический учет ГСМ ведется на Карточках количественно-суммового учета материальных ценностей. Материально-ответственные лица должны вести учет материальных запасов в Книге (или Карточке) учета материальных ценностей по их наименованиям, сортам и количеству.

Учет операций по расходу материальных запасов, их выбытию из эксплуатации, перемещению внутри учреждения ведется в Журнале операций по выбытию и перемещению нефинансовых активов.

М.Волчкова

Эксперт журнала

«Бюджетные учреждения здравоохранения:

бухгалтерский учет и налогообложение»

Подписано в печать

23.05.2006

—————————————————————————————————————————————————————————————————— ———————————————————— ——

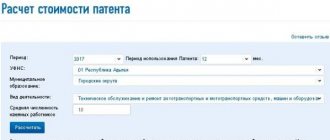

Учет ГСМ в 1С 8.3: пошаговая инструкция

От простой для отдельных компаний до комплексной автоматизации крупных холдингов.

Сдача регламентированной отчетности в соответствии с законодательством РФ.

Учреждения и организации, имеющие транспортные средства, вынуждены ежедневно покупать бензин, дизельное топливо и другие горюче-смазочные материалы. Наиболее распространенные способы приобретения ГСМ – за наличные или с оформлением авансового отчета, а также по топливным картам.

Рассмотрим, как эти способы учета ГСМ реализованы в «1С:Бухгалтерии 8.3».

Учет по картам

Система оплаты пластиковой топливной картой является наиболее удобной и выгодной формой расчетов за топливо. Организация заключает договор с поставщиком ГСМ на приобретение бензина с применением топливной карты, на которой хранится информация об установленных лимитах на количество и ассортимент нефтепродуктов и сопутствующих услуг, а также об объеме денежных средств, в пределах которого можно получить нефтепродукты и сопутствующие услуги.

Оприходование стоимости топливной карты (если она есть, так как в большинстве случаев карту используют бесплатно при условии ее возвращения) можно оформить как поступление — «Поступление (акты, накладные)» — создать поступление «Услуги (акт)»).

При этом саму топливную карту учитывают как бланк строгой отчетности на забалансовом счете 006 и отражают в учете с помощью ручной операции – меню «Операции» — «Операции, введенные вручную».

Обратите внимание, в случае изготовления топливной карты бесплатно, карта также отображаются на забалансовом счете 006 «Бланки строгой отчетности» по условной цене – 1 карта = 1 рубль.

Поставщик топлива по окончании месяца предоставляет документы, отражающие количество литров, фактически приобретенных, что являться основанием для учета на счете 10.03.1 «Топливо» и оформляется через «Поступление товаров (накладная)», в меню «Покупки» — «Поступление (акты, накладные».

Создаем новый документ «Поступление товаров (накладная), заполняем организацию, поставщика, договор, склад и добавляем строки в табличную часть «Товары», используя кнопку «Добавить» или «Подбор». При создании номенклатуры обязательно указать тип номенклатуры – ГСМ.

Таким образом, мы оприходовали ГСМ от поставщика. Сформировалась проводка – Дт. 10.3 — Кт. 60.

Нормативное регулирование

Бухгалтерский и налоговый учет

Как и все материалы, ГСМ принимаются к учету в сумме фактических затрат на их приобретение (п. 5, п. 6 ПБУ 5/01). В целях налога на прибыль фактическая стоимость МПЗ определяется исходя из покупных цен (без учета входящего НДС и акцизов) и иных затрат на их приобретение (п. 2 ст. 254 НК РФ).

Приобретение ГСМ может происходить как за наличный расчет, так и безналичный.

В безналичной форме выделяют:

- прямую безналичную оплату: по банковской карте или через расчетный счет;

- косвенную безналичную оплату: по топливным картам, талонам, ведомостям, другим документам, позволяющим получить определенное количество заранее оплаченного топлива.

Поступление ГСМ и дальнейший его учет производится на счетах (план счетов 1С):

- 10.03.1 «Топливо на складе»;

- 10.03.2 «Топливо в баке».

Для контроля за его движением необходимо организовать учет по местам хранения и материально ответственным лицам (МОЛ) в разрезе различных видов ГСМ.

НДС

Вопрос принятия НДС к вычету при покупке ГСМ стоит особенно остро там, где имеется большой автопарк и затраты на ГСМ занимают значительную долю в структуре общих затрат.

При приобретении материалов НДС принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ) :

- материалы должны использоваться в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- материалы приняты на учет (п. 1 ст. 172 НК РФ).

Причем, если говорить о безналичной оплате, то эти три условия выполняются при заключении любого из договоров поставки топлива: на оптовый склад покупателя, по топливным картам, талонам, ведомостям. По каждому из указанных договоров покупатель получает от поставщика накладную и счет-фактуру.

В случае приобретения ГСМ за наличные принять НДС к вычету может быть проблематично.

Можно ли принять к вычету НДС по кассовым чекам, полученным на АЗС и приложенным к авансовому отчету?

Если ГСМ куплены на АЗС за наличные без предъявления счета-фактуры, то НДС по нему к вычету принять не получится (Письмо Минфина РФ от 24.01.2017 N 03-07-11/3094). Чек ККТ, отраженный в книге покупок, не найдет себе «пару» в общей базе счетов-фактур по России.

Подробнее об НДС в кассовом чеке

Топливные карты и талоны на ГСМ — денежные документы или нет?

Учет топливных карт и талонов не регламентирован бухгалтерскими нормативными документами. В Инструкции по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н, топливные талоны и карты не поименованы как денежные документы, но список таких документов является открытым.

Исходя из анализа Инструкций, утвержденных Приказами Минфина РФ от 31.10.2000 N 94н и от 01.12.2010 N 157н, можно выделить несколько признаков денежных документов:

- документ имеет фиксированную стоимость;

- товар (услуга) по документу оплачен, но не получен;

- получение актива имеет, как правило, единовременный характер.

Исходя из этого, можно сделать вывод: количественно-суммовые и суммовые талоны на ГСМ можно считать денежными документами по договорам, где право собственности на топливо переходит в момент заправки. Учет денежных документов организован в 1С на счете 50.03 «Денежные документы».

Топливная карта не имеет денежной оценки и может применяться многократно. По нашему мнению, она не отвечает признакам денежного документа и может учитываться на забалансовом счете, например, МЦ.04 «Инвентарь и хозяйственные принадлежности в эксплуатации».

Поступление ГСМ по авансовому отчету

Чтобы отразить самостоятельную покупку водителем бензина за наличность, выданную ему, оформляем авансовый отчет. При этом сначала необходимо оформить выдачу денежных средств подотчетному сотруднику. Выдача денег из кассы фиксируется документом «Выдача наличных» с видом операции «Выдача подотчетному лицу».

Теперь создадим сам «Авансовый отчет» через «Банк и касса» — «Авансовые отчеты».

С помощью кнопки «Создать» создаем новый документ, в котором заполняем первую закладку «Авансы»: фиксируем документ выдачи аванса (у нас «Выдача наличных»), а внизу – прикрепленных к отчету документов. Далее переходим к заполнению табличной части, в которой подбираем приобретенную номенклатуру (Бензин Аи-95), указав количество и цену.

Таким образом, мы оприходовали ГСМ через авансовый отчет. Его проводки – Дт. 10.3 — Кт. 71.01. Нажав кнопку «Печать» получаем печатную форму документа.