С 1 января 2021 года на территории РФ начинает действовать новая система налогообложения на жилые объекты недвижимости, сюда входит квартира, дом, коттедж, земельный участок. Если ранее налог насчитывался по методике БТИ, то с этого года налог рассчитывается по рыночной, кадастровой стоимости на основании адреса.

Теперь простым гражданам придется отдавать в десять раз больше личных денег государству. Если нет денег, чтобы оплачивать налог, власти предлагают продавать квартиру и искать более доступный вариант или снимать жилье. Конечно, принятие этого закона вызвало волнение среди простых граждан, ведь как должны оплачивать кадастровый налог пенсионеры и малоимущие граждане РФ.

Что такое налог на имущество

Узнать все про налог на имущество на законодательном языке можно из Налогового кодекса (глава 32). Этот язык знаком далеко не всем гражданам РФ, поэтому традиционно в статье делаем перевод.

Налог на имущество – это сумма, которую налогоплательщик уплачивает в региональный бюджет с каждого объекта недвижимости, которым владеет.

Налогоплательщиками являются физические лица, которым на праве собственности принадлежат квартиры, комнаты, дома и другая недвижимость. Чем большим количеством объектов владеет собственник, тем большую сумму заплатит. Количество зарегистрированных на квадратных метрах жильцов никак не влияет на размер отчислений в бюджет. Платит не тот, кто живет, а тот, кто владеет.

В механизме расчета налога на имущество произошли серьезные изменения в последние годы. До 2014 года базой, т. е. отправной точкой в определении суммы к уплате, была инвентаризационная стоимость объекта. Ее определяли работники БТИ. И она была далека от реальных цен на рынке. Например, квартира стоимостью более 2 млн руб. могла иметь инвентаризационную стоимость всего 100–200 тыс. руб.

Получается, что собственник и налог на имущество платил не с 2 млн руб., а только с 200 тыс. руб. Какое же государство такое потерпит? Оно и не потерпело. С 2015 года порядок изменился. Теперь сумму к уплате в бюджет начисляют не с инвентаризационной, а с кадастровой стоимости, которая в идеале должна приближаться к рыночной.

Но сразу перейти к новой методике не получилось, потому что не было полной информации о кадастровой стоимости всех объектов недвижимости по регионам РФ. Сделали переходный период, чтобы все подготовились, в том числе и налогоплательщики, у которых объективно имущественный налог должен вырасти.

В 2021 г. адаптация закончилась. С этого года налог рассчитывается только от кадастровой стоимости. Исключение сделано для г. Севастополя, у них – с 2021 г.

Чтобы переход не был резким и люди не смотрели с ужасом в свои платежки, придумали переходные коэффициенты – от 0,2 до 0,6 для первых трех лет уплаты налогообложения по-новому. Далее я расскажу о них более подробно.

Как узнать начисления по налогу

Узнать налог на имущество можно, зная кадастровый номер либо точный адрес объекта. Чтобы узнать задолженность по налогу, надо перейти на официальный сайт налоговой службы, в левом верхнем углу выбрать свой регион. Далее во вкладке «электронный сервисы» надо перейти на «все сервисы», найти «Калькулятор земельного налога и налога на имущество физических лиц, исчисляемых исходя из кадастровой стоимости». Дальнейшие действия будут такими:

- Если есть кадастровый номер объекта, то его следует ввести и нажмите «Далее». Если известен только адрес, то можно узнать кадастровый номер при помощи сервиса Росреестра.

- Если узнать кадастровый номер не удалось, то можно ввести характеристики недвижимости вручную. Для этого следует нажать «Далее», не заполняя «Кадастровый номер».

- Следующим шагом является введение площадь объекта, которая указана в паспорте, а также свидетельстве на право собственности.

- Указывается период владения имуществом, вводится размер налогового имущественного вычета, исходя из вида недвижимости: 50 для дома, 20 для квартиры, 10 для комнаты. Для земельных участков вычет не предусмотрен.

- Указывается ставка налога: 0.1% для квартир, домов, гаражей, 0.5% – для прочих объектов и 2% – для ВИП недвижимости, торговых центров с кадастровой стоимостью от 300 млн.руб. Для тех, кто владеет участками, которые используются для сельского или подсобного хозяйства, садоводства, действует ставка 0.3%, для остальных участков – 1.5%. Региональные власти могут менять данные ставки, если такие участки есть, точные ставки по ним и инвентаризационную стоимость можно проверить на портале.

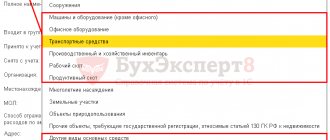

Объекты налогообложения

Исчерпывающий список объектов недвижимости, с которых владелец должен уплатить имущественный налог, дан в статье 401 НК РФ:

- жилой дом, в том числе постройки, которые находятся на земле личных подсобных хозяйств, ИЖС, огородничества и садоводства (дачи, садовые домики);

- квартира, комната;

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- другие объекты.

По объектам, которые не подлежат государственной регистрации, ничего платить не надо, как и по имуществу многоквартирного дома, относящегося к общедомовому (лифты, лестничные клетки и пр.).

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Если объект принадлежит нескольким собственникам, то каждый платит пропорционально своей доле. А за детей, владельцев имущества, расплачиваются родители, опекуны и другие законные представители.

Как определить налоговую базу

С 1.01.2020 налоговой базой является кадастровая стоимость объекта. Во всех регионах РФ она рассчитана.

Рассмотрим способы, как узнать кадастровую стоимость своей недвижимости.

- Сайт Росреестра

Достаточно заполнить онлайн-заявку и получить все необходимые сведения.

- Личный кабинет налогоплательщика на сайте ФНС

В разделе “Мое имущество” находятся все объекты, которыми вы владеете. В карточке можно сразу увидеть кадастровый номер. Например, если хотите сделать запрос на сайте Росреестра, он понадобится. А если кликнуть по недвижимости мышкой, то попадете в описание, где и находится кадастровая стоимость.

- Калькулятор на сайте ФНС

Последовательно заполняется информация. После введения кадастрового номера высвечивается стоимость объекта. В моем случае это все те же 1 816 986,38 руб.

- Публичная кадастровая карта

На карте нет квартир, только земельные участки и жилые дома.

- Налоговая квитанция

Если у вас нет личного кабинета на сайте ФНС или вы написали заявление о своем желании получать уведомления в бумажном виде по почте, то в присланной в прежние годы квитанции есть кадастровая стоимость.

На окончательную величину налоговой базы влияют льготы: федеральные и местные. Про них будет отдельный раздел в статье.

Расчет по инвентаризационной стоимости

Сейчас для налогоплательщиков действует переходный период: налог на имущество берут не полностью, а умножают на понижающие коэффициенты. Но сначала покажем, как считают полную сумму.

При расчете налога на имущество по кадастровой стоимости ее уменьшают на вычет и умножают на ставку налогообложения. Еще важен срок владения: если он меньше года, сумма налога на имущество пропорционально уменьшается. Если владеете только частью объекта, налоговые обязательства пропорционально делят между всеми собственниками.

Н = Б × С × КПВ × Д

Здесь Н — сумма налога на имущество, Б — налоговая база, или кадастровая стоимость объекта после вычета, С — ставка налога на имущество в регионе для этого объекта, КПВ — коэффициент периода владения, Д — размер доли собственности в объекте.

Налогоплательщик купил квартиру 20 июня, а 20 декабря ее продал. Тогда июнь в периоде не учитывается, а декабрь считается. Срок владения — 6 месяцев. КПВ равен 6/12, то есть 0,5.

В личном кабинете на сайте ФНС тоже можно посмотреть формулу расчета. Она не обязательно совпадет с нашей, потому что мы привели пример без учета понижающих коэффициентов. Чтобы их применить, организация сначала считает налог на имущество по инвентаризационной стоимости. Как это сделать, расскажем дальше, но сначала посчитаем полный налог на имущество по кадастру на реальном примере.

В некоторых регионах все еще берут налог на имущество по инвентаризационной стоимости. В остальных регионах его вычисляют, чтобы затем подставить в формулу для снижения налога на имущество по кадастровой стоимости.

Предлагаем ознакомиться: Пошаговая инструкция при покупке квартиры через риэлтора

Сумму по инвентаризационной стоимости тоже считает налоговая, но для наглядности опишем, как получается итоговая сумма. Формула расчета похожа. Только за налоговую базу берут не кадастровую, а инвентаризационную стоимость, умноженную на коэффициент-дефлятор. Коэффициент-дефлятор устанавливает правительство.

Налоговые вычеты не применяются.

Н = И × КД × С × КПВ × Д

Здесь Н — сумма налога на имущество, И — инвентаризационная стоимость объекта, КД — коэффициент-дефлятор, С — ставка налога на имущество в регионе для этого объекта, КПВ — коэффициент периода владения, Д — размер доли собственности в объекте.

Полную сумму налога на имущество по кадастровой стоимости большинство собственников пока не платят. Для плавного перехода к новой налоговой нагрузке ввели понижающие коэффициенты. 2021 год — срок, в который должен был завершиться переходный период для регионов, начавших считать по-новому в 2015 году.

Н = (Н1 − Н2) × К Н2

Здесь Н — окончательная сумма налога на имущество за текущий год.

Н1 — полный размер налога на имущество по кадастру. Как его считают, мы рассказали выше.

Н2 — налоговые обязательства по инвентаризационной стоимости за последний период, когда их считали. Например, в Москве это 2014 год, в Омской области — 2015 год.

К — понижающий коэффициент. В первый год после перехода на кадастр он равен 0,2, во второй год — 0,4, в третий год — 0,6.

С четвертого года налоговая сравнивает полную сумму налога на имущество по кадастровой стоимости с суммой за прошлый год. Если полная сумма выросла больше чем на 10%, организация увеличивает сумму налоговых обязательств в текущем периоде на 10%. Если не больше — с этого момента берут в полном размере.

Н = ((Б х С — Н2) х К Н2) х КПВ х Д — Л

где Л — налоговая льгота.

Когда сумма по кадастровой стоимости меньше налога на имущество по инвентаризационной, понижающие коэффициенты не действуют.

Налоговые ставки

В НК РФ даны базовые значения ставок. Окончательные их размеры устанавливают региональные власти.

| Вид объекта | Ставка, % |

| Жилой дом и его часть, квартира и ее часть, комната, объект незавершенного строительства, единый недвижимый комплекс и жилой дом в его составе, гараж и машино-место, хоз. строения и сооружения площадью до 50 кв. м | 0,1 Ставка может быть снижена до 0 или увеличена, но не более, чем до 0,3 % |

| Объекты стоимостью более 300 млн руб., недвижимость из п. 7 и абз. 2 п. 10 ст. 378.2 НК РФ | 2 |

| Прочая недвижимость | 0,5 |

Всю информацию о ставках и льготах можно получить по ссылке. Я даю пример по г. Иваново, где проживаю. Вам достаточно поменять субъект, чтобы увидеть актуальные сведения по своему региону.

Проходя в каждую вкладку, вы узнаете ставки, вычеты, местные и федеральные льготы. Например, по г. Иваново никаких местных льгот нет. А ставка для категории объектов, в которую входят квартиры, дома, комнаты и т. д., меняется от 0,1 до 0,3 в зависимости от стоимости недвижимости.

Налог от кадастровой стоимости

Имущественный налог рассчитывается на основе кадастровой собственности в субъектах, принявших соответствующий нормативный правовой акт. Сведения о стоимости содержатся в госкадастре недвижимости.

Утверждается кадастровая стоимость также актом муниципалитета или субъекта согласно данным, полученным при проведении массовой государственной кадастровой оценки, которая осуществляется в каждом субъекте не реже, чем раз в пять лет.

Базой для исчисления налога с учетом различных категорий недвижимого имущества является кадастровая стоимость конкретной недвижимости за вычетом кадастровой стоимости:

- 20 м2 (квартиры);

- 10 м2 (комнаты);

- 50 м2 (индивидуальные дома).

Все виды жилья, гаражи и прочие сопутствующие постройки облагаются налогом по ставке 0,1%.

Для владельцев элитной недвижимости (оцененной на сумму, превышающую 300 миллионов рублей), зданий, включенных в специальный перечень (торговые, офисные комплексы) ставка увеличена до 2%. Собственники иных видов имущества должны платить 0,5%.

Региональным законодательством указанные тарифы могут быть увеличены не более, чем в 3 раза, или снижены до нуля.

Если недвижимость приобреталась или права на нее утрачивались в течение налогового периода, то к исчисленной сумме налога применяется коэффициент, исчисляемый, как соотношение числа полных месяцев владения недвижимостью к 12 (число месяцев в году).

Налоговые льготы

По налогу на имущество предусмотрены вычеты. Налоговая база уменьшается на кадастровую стоимость:

- 20 кв. м квартиры или части дома;

- 10 кв. м комнаты или части квартиры;

- 50 кв. м жилого дома.

Пример. Определим налоговую базу по жилому дому площадью 140 кв. м и стоимостью 3 млн руб.:

- Стоимость 1 кв. м = 3 000 000 / 140 кв. м = 21 428,57 руб.

- Налоговый вычет = 50 кв. м * 21 428,57 = 1 071 428,5 руб.

- Налоговая база = 3 000 000 – 1 071 428,5 = 1 928 571,5 руб.

Если в единый недвижимый комплекс входит жилой дом, то налоговая база уменьшается на 1 млн руб.

Для многодетных семей (3 и более детей) дополнительно к выше рассмотренным вычетам налоговая база уменьшается на стоимость:

- 5 кв. м квартиры или ее части, комнаты на каждого ребенка;

- 7 кв. м жилого дома или его части на каждого ребенка.

НК РФ установлены федеральные льготы разным категориям граждан. Они обязательны к применению на всей территории РФ. Местные власти могут их дополнять своими. Некоторые регионы ограничиваются только федеральными льготами.

Список граждан, которые имеют право вообще не платить налог на имущество или платить его в меньшем размере, внушительный. Посмотреть его можно в статье 407 НК РФ. Среди льготников герои Советского Союза и РФ, инвалиды, пенсионеры, люди, владеющие помещениями для осуществления творческой деятельности или собственники хозяйственных построек площадью менее 50 кв. м.

Правила получения льготы:

- Допустимо только для объектов, которые не используются для предпринимательской деятельности.

- Все объекты разделены на 5 категорий. Налогоплательщик может выбрать только один объект из каждой категории для получения льготы.

- Льготы имеют заявительный характер, т. е. налогоплательщик должен предоставить в ФНС заявление. Если объектов в собственности несколько, то владелец должен выбрать тот, по которому он хочет снизить налогообложение. Решение можно менять каждый год до 31 декабря отчетного периода.

- Если льготник не выбрал объект для льготного налогообложения, то налоговая инспекция освободит от уплаты налога тот, у которого наибольшая кадастровая стоимость.

- Документы, подтверждающие право на льготу, прикладывать к заявлению не надо. С 1.01.2018 ФНС сама запрашивает в соответствующих органах и проверяет необходимые сведения.

- Недвижимость стоимостью более 300 млн руб. не освобождается от уплаты налога на имущество.

Пример. Пенсионер имеет в собственности две квартиры и гараж. У него есть право на 100-процентное освобождение от налога на имущество. Объекты относятся к разным категориям недвижимости, поэтому пенсионер может не платить по одной из квартир и гаражу. Квартиру для льготного налогообложения он выбирает сам, или это делает за него ФНС.

Пример расчета

Рассчитаем полную сумму налога на имущество по кадастровой стоимости для нашей квартиры в Омске за 2021 год. Ее кадастровая стоимость — 810 000 Р. Площадь — 60 м².

Сначала применим налоговый вычет. Для этого посчитаем кадастровую стоимость одного квадратного метра: 810 000 / 60 = 13 500 Р.

Площадь после вычета — 40 м², поэтому стоимость после вычета составит 13 500 × 40 = 540 000 Р.

Ставка налогообложения для квартир в Омске равна 0,1%

Если налогоплательщик владел такой квартирой полный год, КПВ равен единице. Если он единственный собственник, Д — тоже единица.

Полная сумма налога на имущество: 540 000 × 0,1% = 540 Р.

Если налогоплательщик владел квартирой только полгода, КПВ будет 0,5.

Полная сумма налога на имущество: 540 × 0,5 = 270 Р.

А если налогоплательщику принадлежит только четверть квартиры, Д — 0,25.

Полная сумма налога на имущество: 540 х 0,25 = 135 Р.

Посчитаем налог на имущество по инвентаризационной стоимости для нашей омской квартиры. Омская область перешла на учет по кадастру в 2016 году, поэтому последний период для расчета по инвентаризационной стоимости — 2015 год. Инвентаризационная стоимость — 230 000 Р. Коэффициент-дефлятор в 2015 году — 1,147.

На сайте ФНС выясняем налоговую ставку в Омске за 2015 год. Для квартир стоимостью до 300 000 Р это 0,1%.

Налог на имущество по инвентаризационной стоимости: 230 000 × 1,147 × 0,1% = 264 Р.

Если срок владения квартирой — полгода, указанная сумма уменьшится вдвое и составит 132 Р.

Если налогоплательщику принадлежит только четверть этой квартиры, он заплатит 66 Р.

Налог на имущество по инвентаризационной стоимости получился в два раза меньше, чем по кадастровой. Поэтому при переходе на новый способ расчета действуют понижающие коэффициенты.

Посчитаем, как растет размер налога на имущество за нашу квартиру в Омске. В 2015 году его брали по инвентаризации, и мы заплатили 264 Р. Полная сумма по кадастру — 540 Р. Допустим, что кадастровая стоимость меняться не будет.

Сроки и способы уплаты

Срок уплаты налога на имущество – до 1 декабря года, следующего за отчетным. Например, до 1 декабря 2021 г. владельцы недвижимости платят за 2021 год. А за 2021 г. – до 1 декабря 2021 г.

Ежегодно налоговый орган рассылает каждому налогоплательщику уведомление со всей необходимой информацией по объекту, сумме и сроках уплаты. Если у вас есть на сайте ФНС личный кабинет, то документ поступит туда. Если нет, то по почте России.

Способы уплаты:

- Онлайн на сайте ФНС России через сервис “Уплата налогов и пошлин”.

- Онлайн через личный кабинет непосредственно после получения уведомления.

- В банке по квитанции. В уведомлении уже есть квитанция, ее просто надо отнести в банк и оплатить наличными или картой необходимую сумму.

- Через портал Госуслуги (вкладка “Оплата”).

Какие налоги можно проверить

Какие налоги у человека имеются? Всю недвижимость и суммы, по ней начисленные, можно узнать на официальном портале ФНС. Для проверки доступны любые виды платежей, включая налоги для наследников. Все зарегистрированное имущество по ИНН позволяет вовремя увидеть актуальную информацию по платежам, задолженностям, начисленным пеням и штрафам, срокам их оплаты. Но надо учитывать, что информацию по штрафам можно получить только в том случае, если уже открыто делопроизводство по задолженности.

При помощи официального портала можно узнать инвентаризационную, кадастровую стоимость, полный объем имущества, которое числиться за конкретным человеком. Но дополнительные функции, например, оплата налога, возможны только через авторизацию в Личном кабинете.