Кто платит налог на имущество

Обязательства выплачивать налог на имущество в соответствии со статьей 400–401 НК РФ возложены на граждан, имеющих в собственности:

- недвижимость жилого назначения;

- гаражи, места в паркинге;

- объекты незаконченного строительства;

- прочая недвижимость.

Камеры видеонаблюдения https://www.minimaks.ru/catalog/videokamery/videokamera-antivandalnaya/

Не подлежит налогообложению общедомовое имущество, принадлежащее собственникам жилья в многоквартирных домах.

Для отдельных категорий граждан законодательством введены льготы, предусматривающие освобождение налогоплательщика от выплаты, касающейся одного объекта в каждой из следующих категорий:

- квартиры (комнаты);

- гаражи (машино-места);

- индивидуальные жилые дома;

- хозпостройки площадью менее 50 м2;

- помещения, используемые гражданами исключительно для творческой деятельности (мастерские, студии, галереи).

В частности, право на льготы имеют:

- пенсионеры;

- инвалиды;

- различные категории военнослужащих, лиц к ним приравненных, и члены их семей.

Статья 407 НК РФ предусматривает и ограничения, связанные с применением льгот: недвижимость нельзя использовать в коммерческих целях, и ее кадастровая стоимость не должна быть больше 300 миллионов рублей.

Как посчитать УСН «доходы»

Прибыль для целей ее обложения соответствующим налогом представляет собой доходы, уменьшаемые на величину расходов (ст. 247 НК РФ). Как посчитать прибыль за год? Так же как и для отчетных периодов, исходя из того, что и отчетные, и налоговый периоды отсчитываются от начала года (ст. 285 НК РФ) и, соответственно, брать данные для обеих составных частей расчета величины прибыли нужно нарастающим итогом.

Объемы доходов и расходов для исчисления базы по прибыли определяются по правилам гл. 25 НК РФ, а т. к. эти правила далеко не всегда соответствуют правилам, применяемым в бухучете, то возникает необходимость:

- в обособленном ведении налогового учета, из которого будет взята информация о данных для расчета прибыли (ст. 313 НК РФ);

- отражении в бухучете у лиц, не освобожденных от применения ПБУ 18/02 (утверждено приказом Минфина России от 19.11.2002 № 114н), величины налога, относящейся к постоянным и временным разницам, образующимся между бухгалтерским и налоговым учетом.

Предлагаем ознакомиться: Как рассчитать налог на дом при помощи калькулятора

И налоговые доходы, и налоговые расходы делятся:

- На связанные с реализацией. Причем в объем доходов здесь войдут и поступления от разовых продаж (например, излишков запасов, которые в бухучете традиционно не учитываются в объеме поступлений от обычной деятельности).

- Внереализационные.

К результату, полученному после проведения последних операций, и применяется основная налоговая ставка.

Покажем, как рассчитать прибыль за год, на конкретных цифрах.

ООО «Сигнал», осуществляющее деятельность в сфере производства, подводя итоги работы за 2021 год, получило в налоговом учете следующие данные для внесения в декларацию по прибыли:

- доходы от реализации — 1 187 815 905 руб.;

- расходы, связанные с получением доходов от продаж, — 1 092 937 959руб.;

- внереализационные доходы — 25 325 673 руб.;

- внереализационные расходы — 18 820 380 руб.

В течение 2021 года организация произвела ряд убыточных продаж устаревшего технологического оборудования. Общая величина такого убытка составила 2 539 141 руб.

У ООО «Сигнал» имеется налоговый убыток за 2021 год в сумме 7 279 418 руб.

За 2021 год организация начислила авансы по прибыли в общей сумме 15 550 284 руб., в т. ч. в общероссийский бюджет — 2 332 543 руб., в бюджет региона — 13 217 741 руб.

Внеся цифры из нашего примера в расчет налога от прибыли за год, отражаемый в листе 02 декларации по этому налогу, получим такую картину (в привязке к номерам строк листа 02):

- Доходы от реализации, строка 010 — 1 187 815 905.

- Внереализационные доходы, строка 020 — 25 325 673.

- Расходы, уменьшающие сумму доходов от реализации, строка 030 — 1 092 937 959.

- Внереализационные расходы, строка 040 — 18 820 380.

- Убытки, строка 050 — 2 539 141.

- Итого прибыль (убыток), строка 060 — 103 922 380.

- Налоговая база, строка 100 — 103 922 380.

- Сумма убытка или части убытка, уменьшающего налоговую базу, строка 110 — 7 279 418.

- Налоговая база для исчисления налога, строка 120 — 96 642 962.

- Ставка налога всего, строка 140 — 20, в т. ч.:

- в федеральный бюджет, строка 150 — 3;

- бюджет субъекта, строка 160 — 17.

- Сумма исчисленного налога всего, строка 180 — 19 328 592, в т. ч.:

- в федеральный бюджет, строка 190 — 2 899 289;

- бюджет субъекта, строка 200 — 16 429 303.

- Сумма начисленных авансовых платежей всего, строка 210 — 15 550 284, в т. ч.:

- в федеральный бюджет, строка 220 — 2 332 543;

- бюджет субъекта, строка 230 — 13 217 741.

- Сумма налога к доплате:

- в федеральный бюджет, строка 270 — 566 746;

- бюджет субъекта, строка 271 — 3 211 562.

Напомним, что все показатели, участвующие в расчете величины налоговой базы для исчисления налога, детализируются по составу в приложениях к листу 02.

ВАЖНО! Декларацию за 2021 год нужно сдавать по новой форме.

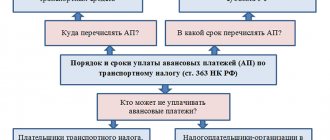

Налоговая база транспортного налога в 2019–2020 годах рассчитывается по-разному для отдельных видов транспортных средств (ст. 359 НК РФ).

НК РФ предусматривает всего два метода формирования налогооблагаемой базы:

- Кассовый метод, при котором НБ исчисляется на основании проведенных кассовых операций. Например, сумма дохода исчисляется на основании проведенных кассовых поступлений на расчетный счет компании за отгруженный товар, выполнение работ, услуг. Расходами признаются только те траты, которые были фактически оплачены в отчетном периоде. Иными словами, данный метод отражает реальные (фактические) операции налогоплательщика.

- Метод начисления или накопительный, при котором дата фактического получения дохода или осуществления расходной операции значения не имеет. К расчету принимают те операции, которые были начислены, накоплены в отчетном периоде. Например, учитываются начисленные суммы дохода без учета фактов оплаты. Расходами в данном случае признаются все принятые обязательства, вне зависимости от произведенной оплаты.

Отметим, что налогоплательщик имеет право определять собственный метод исчисления НБ. Исключением является только НДФЛ. Для исчисления подоходного налога применяется только кассовый метод, то есть НДФЛ считают по дате выплаты, получения дохода.

Как известно, налоговая база юридических лиц и индивидуальных предпринимателей исчисляется в особом порядке по каждому фискальному обязательству. Определим ключевые особенности расчета НБ для подоходного налога.

При обложении доходов населения ставка налога применяется к НБ, определенной в соответствии с главой 23 НК РФ. Следовательно, облагаемая сумма дохода — это налоговая база для исчисления подоходного налога. Отметим, что обложению подлежат не все доходные поступления российского или иностранного гражданина. Чиновники определили перечень доходов, не учитываемых при определении налоговой базы.

Помимо перечня исключаемых доходов, законодатели предусмотрели и ряд фискальных льгот и послаблений. Например, для НДФЛ — это налоговые вычеты (имущественные, социальные, стандартные, инвестиционные и профессиональные).

Предлагаем ознакомиться: Как правильно рассчитать зарплату оклад плюс прценты

Аналогичным методом исчисляется и НБ для налога на прибыль. К учеты принимаются все доходы компании, полученные за отчетный период. Причем сумма определяется методом, который выбрала компания самостоятельно и закрепила в учетной политике. Например, при кассовом методе считается вся выручка, фактически зачисленная на расчетные счета, и полученная наличность.

Отметим, что для налога на прибыль законодатели также определили перечень необлагаемых доходов. Так, при исчислении налоговой базы не учитываются доходы, поименованные в ст. 251 НК РФ. Их нужно исключить из расчета.

Затем общая сумма облагаемой выручки уменьшается на расходы, оплаченные фактически либо по объему принятых обязательств. Полученный результат и есть НБ для налога на прибыль организаций.

Перед тем как рассчитать налог УСН 6%, надо найти значение налоговой базы. Определение налоговой базы при этом объекте налогообложения не представляет больших трудностей, поскольку не предполагает вычета расходов и, соответственно, проведения работы по установлению состава последних для целей налогообложения.

Для того чтобы узнать налоговую базу за период начисления налога, фактически полученные доходы подсчитываются поквартально нарастающим итогом. В конце налогового периода (года) подводится общий результат по доходам за этот период.

Пример

ООО «Омега» будет производить при УСН 6% расчет налога следующим образом.

Перед тем как рассчитать налог УСН — доходы за год, бухгалтеру следует определить суммы всех авансовых платежей.

- Как рассчитать налог УСН: определение суммы авансового платежа по итогам 1 квартала.

850 000 руб. × 6% = 51 000 руб.

51 000 руб. × 50% = 25 500 руб.

51 000 руб. – 21 000 руб. = 30 000 руб.

Авансовый платеж к уплате по итогам 1-го квартала будет равен 30 000 руб.

- Как рассчитать налог по УСН 6%: определение суммы авансового платежа по итогам полугодия.

1 640 000 руб. × 6% = 98 400 руб.

44 300 руб. 17 000 руб. = 61 300 руб.

98 400 руб. – 49 200 руб. = 49 200 руб.

49 200 руб. – 30 000 руб. = 19 200 руб.

Таким образом, по итогам полугодия сумма аванса к уплате составит 19 200 руб.

- Как посчитать налог УСН 6%: определение суммы авансового платежа по итогам 9 месяцев.

2 305 000 руб. × 6% = 138 300 руб.

66 300 руб. 17 000 руб. 7 000 руб. = 90 300 руб.

Как рассчитывается налог на имущество физических лиц

В отношении налога на имущество граждан установлен переходный период, предполагающий постепенный переход к исчислению указанного сбора от величины кадастровой стоимости.

Решение о таком переходе принимается на региональном уровне.

Налог за 2015 год по-новому будет рассчитываться в 28 субъектах РФ, в следующем отчетном периоде таких регионов будет уже 49.

В связи с большим общественным интересом к новым правилам исчисления имущественного налога, Федеральной налоговой службой (ФНС) внедрен сервис, позволяющий осуществить предварительный расчет суммы платежа. Потребуется знать всего лишь кадастровый номер, присвоенный зданию или помещению.

Налог на прибыль уплачивают все организации, если они не перешли на индивидуальную систему выплат. Налог на прибыль: ставка, расчет и заполнение декларации, читайте внимательно.

Подробно о том, как расчитать единый налог на вмененный доход, читайте тут.

Бюджет государства пополняется за счет различных налогов и сборов. Здесь https://businessmonster.ru/buhuchet/nalogooblozhenie/vidyi-nalogov.html рассмотрим, какие выплаты и отчисления положены для юридических и физических лиц.

Использование льгот при расчете суммы налога

Установленные федеральным, региональным или местным законодательством льготы сокращают сумму налоговых отчислений. Это может быть полное или частичное освобождение от уплаты налога. Могут применяться и другие варианты. Например, при уплате налога на доходы физических лиц указанные в НК РФ суммы вычитаются из налоговой базы перед умножением ее на ставку.

Налоговые льготы позволяют существенно экономить. Поэтому перед тем как начать рассчитывать сумму налога, обязательно нужно выяснить, нет ли у вас этих льгот.

Налог от кадастровой стоимости

Имущественный налог рассчитывается на основе кадастровой собственности в субъектах, принявших соответствующий нормативный правовой акт. Сведения о стоимости содержатся в госкадастре недвижимости.

Утверждается кадастровая стоимость также актом муниципалитета или субъекта согласно данным, полученным при проведении массовой государственной кадастровой оценки, которая осуществляется в каждом субъекте не реже, чем раз в пять лет.

Базой для исчисления налога с учетом различных категорий недвижимого имущества является кадастровая стоимость конкретной недвижимости за вычетом кадастровой стоимости:

- 20 м2 (квартиры);

- 10 м2 (комнаты);

- 50 м2 (индивидуальные дома).

Все виды жилья, гаражи и прочие сопутствующие постройки облагаются налогом по ставке 0,1%.

Для владельцев элитной недвижимости (оцененной на сумму, превышающую 300 миллионов рублей), зданий, включенных в специальный перечень (торговые, офисные комплексы) ставка увеличена до 2%. Собственники иных видов имущества должны платить 0,5%.

Региональным законодательством указанные тарифы могут быть увеличены не более, чем в 3 раза, или снижены до нуля.

Если недвижимость приобреталась или права на нее утрачивались в течение налогового периода, то к исчисленной сумме налога применяется коэффициент, исчисляемый, как соотношение числа полных месяцев владения недвижимостью к 12 (число месяцев в году).

Как рассчитать налоговую базу по средней (среднегодовой) стоимости

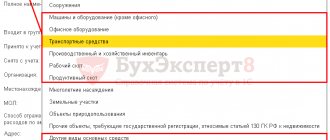

Понятие средней стоимости применимо только в отношении имущества, имеющегося в отчетном периоде (п. 4 ст. 376 НК РФ). Для расчета за год она называется среднегодовой (средней за год). Но принципы определения средней и средней за год стоимости одинаковы. Делается такой расчет по всем налогооблагаемым объектам в целом без выделения из их перечня конкретных единиц. До его выполнения из общего списка имущества исключают то, которое:

- не считается объектом для обложения налогом (п. 4 ст. 374 НК РФ);

- освобождено от налога (ст. 381 НК РФ);

- облагается от иной базы (ст. 378.2 НК РФ);

- относится к капвложениям в некоторые объекты, осущественным в период с 01.01.2010 по 31.12.2024 (п. 6 ст. 376 НК РФ).

С 01.01.2019 налогом не облагается движимое имущество. Но информацию о нем нужно отображать в годовой декларации.

Вычисляют среднюю (среднюю за год) стоимость облагаемого налогом имущества с использованием сведений о его остаточной стоимости, определяемой на первые числа каждого из месяцев расчетного периода и на первое число месяца, наступающего вслед за этим периодом. То есть в расчете будет задействовано то количество показателей этой стоимости, которое на 1 превышает число месяцев расчетного периода. И на это количество показателей нужно будет поделить сумму всех значений остаточной стоимости, участвующих в вычислении, чтобы получить величину средней (средней за год) стоимости за расчетный период.

Например, для расчета за 1-й квартал потребуется 4 значения остаточной стоимости (обозначим их буквами):

- на 01 января — a;

- на 01 февраля — b;

- на 01 марта — c;

- на 01 апреля — d.

Тогда средняя стоимость за 1-й квартал определится по формуле:

Сср = (a b c d) / 4.

Причем даже в том случае, если имущество на какую-то (какие-то) из дат отсутствует или его остаточная стоимость имеет нулевое значение, этот показатель все равно участвует в расчете. То есть в сумму стоимости входит и нулевая ее величина, а в числе, соответствующем количеству показателей за период, учитывается и эта единица с нулевым значением стоимости.

От инвентаризационной стоимости

До 2021 года регионы вправе рассчитывать налог, основываясь на информации об инвентаризационной стоимости.

Такая стоимость определялась органами техинвентаризации (БТИ) на основе сведений о технической инвентаризации недвижимости и до 01.03.2013 направлялась ими в соответствующие налоговые инспекции.

Налоговая база вычисляется путем умножения инвентаризационной стоимости на специальный коэффициент-дефлятор. Размер этого показателя ежегодно устанавливается Минэкономразвития РФ. При определении размера платежа за прошлый год используется коэффициент 1,147. Ставки налога устанавливаются субъектами РФ в зависимости от стоимостных характеристик объекта налогообложения.

Сроки, установленные в отношении авансов по имуществу

Срок уплаты авансов по субъектам РФ будет различаться (п. 1 ст. 383 НК РФ). Уточнить сроки для каждого региона можно на сайте ФНС.

При этом отчетными следует считать определяемые поквартально отрезки года, равные в привязке к виду налоговой базы (п. 2 ст. 379 НК РФ):

- кварталу, полугодию, 9 месяцам, если базу определяют по средней (среднегодовой) стоимости;

- кварталу, если база зависит от кадастровой оценки.

Именно на них нужно ориентироваться при определении срока уплаты авансов.

Налог по новым правилам в первые 4 года: пример расчета

В начальный четырехлетний период применения нового порядка расчета налоговых платежей действует особый способ расчета суммы, подлежащей уплате в бюджет. Размер платежа определяется по формуле:

N = (N1 – N2) х k + N2,

- где N – размер налога, подлежащего уплате;

- N1 – налог, вычисленный путем умножения налоговой базы, рассчитанной из кадастровой стоимости, на процентную ставку;

- N2 – размер платежа, уплаченного за предыдущий налоговый период (рассчитанный от инвентаризационной стоимости);

- k – коэффициент (0,2 – в первый из четырех лет применения специального режима; 0,4 – во второй; 0,6 – в третий и 0,8 – в четвертый).

Если N1 меньше, чем N2, то данная формула не применяется. В этом случае, а также по истечении четырех лет, сумма налога рассчитывается, как N1.

Алгоритм расчета:

| Исходная информация по квартире | Вычисления |

| Кадастровая стоимость, руб. | 3 658 800 |

| Ставка налога, % | 0,2 |

| Площадь, м2 | 30 |

| Налог за 2014 год, исчисленный на основе инвентаризационной стоимости, руб. | 401 |

| Вычет, руб. | 2 439 200 (3 658 800 / 30 х 20) |

| Налоговая база, руб. | 1 219 600 (3 658 800 – 2 439 200) |

| Размер налога, исчисленного от кадастровой стоимости, руб. | 2439 (1 219 600 х 0,2%) |

| Налог, подлежащий уплате за 2015 год, руб. | 809 ((2439 – 401) х 0,2 + 401) |

Нюансы определения базы по кадастровой оценке

Налоговая база, зависящая от кадастровой оценки, возникает применительно к недвижимым объектам, имеющим вполне конкретное назначение (п. 1 ст. 378.2 НК РФ), после того как в субъекте РФ:

- утверждены итоги по оценке такой стоимости;

- принят закон о порядке формирования базы для расчета налога по этим объектам;

- обнародован не позднее начала очередного года список объектов, попадающих под обложение от такой базы.

В случае соблюдения всех этих условий соответствующий объект в наступившем году имеет базой для обложения налогом кадастровую оценку, утвержденную для него на начало этого года. В течение всего года величина этой базы не меняется (п. 15 ст. 378.2 НК РФ), но может уменьшаться за счет льгот, введенных региональным законом.

Налог от кадастровой оценки придется считать отдельно в отношении каждого из таких объектов, применяя соответствующие коэффициенты, учитывающие:

- долю владения — когда налогоплательщик является владельцем только части объекта, имеющего базой кадастровую оценку (п. 6 ст. 378.2 НК РФ);

- долю местонахождения — когда объект располагается одновременно в двух (или нескольких) субъектах РФ (п. 2 ст. 378.2 НК РФ).

Объект, вошедший в список подлежащих обложению налогом от кадастровой оценки (при условии, что он не относится к имуществу иностранной организации), уже никогда не попадет в базу, зависящую от средней (средней за год) стоимости (п. 2 ст. 378.2 НК РФ).

Налоговое уведомление

Вся необходимая для налогоплательщика информация по начислению и уплате налогов содержится в едином налоговом уведомлении, которое формируется и не менее, чем за 30 дней, до даты платежа, направляется гражданам налоговыми органами.

В форму налогового уведомления в том числе включен раздел по налогу на имущество, содержащий сведения необходимые для расчета платежа и уплаты:

- сумма платежа;

- расчетный период;

- расчетная база;

- применяемые коэффициенты и льготы.

Сроки уплаты

Оплата проходит в 2 этапа. Сначала производится расчет и перечисление авансовых платежей, затем определяется окончательная сумма налога к уплате за год. Расчет авансовых платежей сдается раз в квартал. Исходя из уплаченных авансов и налога за год, организация сдает декларацию в ИФНС.

Региональными властями могут быть отменены авансовые платежи. В таком случае предприятия сдают декларацию и перечисляют сам налог. У каждого региона свои сроки оплаты авансовых платежей и налога.

Как узнать задолженность

Получить информацию о состоянии расчетов по налогу на имущество возможно и, если собственник не получил уведомления. Для этого можно воспользоваться следующими электронными услугами:

- «Личный кабинет налогоплательщика» на портале ФНС;

- «Узнай свою задолженность» на сайте госуслуг.

Сведения о задолженности предоставляются гражданам и при личном обращении в налоговую инспекцию.

В некоторых случаях предприниматели имеют право перейти на упрощенную систему уплаты налогов. Предусмотрена ли упрощенная система налогообложения для ООО? Читайте далее.

Полезные советы о том, как открыть страховую компанию, вы найдете на этой странице.

Проверка необходимости расчета суммы налога

Перед тем как заняться расчетом, нужно убедиться. что это необходимо. Чтобы у вас возникла необходимость уплаты, нужно быть налогоплательщиком иобладать объектом налогообложения.

Налогоплательщики — это те физические или юридические лица, на которых обязанность по уплате отчислений возложена законом. Если вы не указаны в качестве налогоплательщика конкретного налога, платить вы его не должны и рассчитывать ничего не нужно.

Объект налогообложения — это обстоятельство, наличие которого вызывает необходимость уплаты налога. Обстоятельства могут быть разными: получение дохода или прибыли, занятие определенным видом бизнеса, наличие в собственности определенного имущества и т. п. Если у вас нет объекта налогообложения — например, вы не получили дохода — уплачивать налог не требуется. Только убедившись в том, что вы или ваша организация являетесь налогоплательщиками, имеет смысл начать рассчитывать сумму налога.