Утрата права на УСН

1.

Вы должны перейти на ОСНО с начала того квартала, в котором нарушили условия применения УСН (п. 4 ст. 346.13 НК РФ).

В течение 15 календарных дней после окончания этого квартала нужно сообщить в инспекцию о переходе (п. 5 ст. 346.13 НК РФ).

Для этого подайте сообщение об утрате права на применение УСН по рекомендованной форме N 26.2-2, утвержденной Приказом ФНС России от 02.11.2012 N ММВ-7-3/[email protected]

С начала квартала, в котором вы «слетели» с УСН, рассчитывайте и платите налоги по общей системе налогообложения. Если вы перешли с УСН на ОСНО в срок, то штрафы и пени за несвоевременное перечисление налогов и авансовых платежей платить не придется (п. 4 ст. 346.13 НК РФ, Письмо Минфина России от 14.07.2015 N 03-11-09/40378 (направлено Письмом ФНС России от 12.08.2015 N ГД-4-3/14234)).

Помимо этого, налог по УСН вы должны доплатить за последний период на «упрощенке» (например, если нужно рассчитать минимальный налог). Это необходимо сделать не позднее 25-го числа месяца, следующего за кварталом, в котором вы потеряли право на нее (п. 7 ст. 346.21, п. 3 ст. 346.23 НК РФ). Если последний день срока пришелся на нерабочий день, подайте декларацию не позднее следующего рабочего дня (п. 7 ст. 6.1 НК РФ).

Готовое решение: Как перейти на ОСНО при утрате права на применение УСН (КонсультантПлюс, 2020) {КонсультантПлюс}

2.

Подать сообщение можете по форме, которую рекомендовала ФНС России, на бумаге лично (через представителя) или по почте. Либо направьте его в электронном виде по ТКС.

Сдайте сообщение не позднее 15-го числа месяца, следующего за кварталом, в котором вы утратили право на применение УСН.

Заполнить форму легко.

Готовое решение: Как подать сообщение об утрате права на применение УСН (КонсультантПлюс, 2020) {КонсультантПлюс}

3.

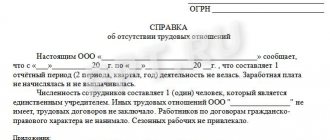

Сообщение об утрате права на применение упрощенной системы налогообложения (форма N 26.2-2)

Приказ ФНС России от 02.11.2012 N ММВ-7-3/[email protected] «Об утверждении форм документов для применения упрощенной системы налогообложения» {КонсультантПлюс}

4.

Рассчитать и заплатить итоговый единый налог за последний период на УСН вы должны не позднее 25-го числа месяца, следующего за кварталом, в котором вы потеряли право на спецрежим. Если вы утратили право на УСН в середине года, ваш последний налоговый период на «упрощенке» совпадет с последним отчетным периодом перед кварталом, в котором вы «слетели» с нее (п. 4 ст. 346.13, п. 7 ст. 346.21, п. 3 ст. 346.23 НК РФ, п. 2 Письма ФНС России от 27.03.2012 N ЕД-4-3/[email protected], Постановление Президиума ВАС РФ от 02.07.2013 N 169/13).

Например, организация «Альфа» в III квартале 2021 г. утратила право на УСН. Она должна рассчитать и заплатить итоговую сумму налога по УСН за период с 1 января по 30 июня не позднее 26 октября 2020 г., потому что 25 октября — выходной день.

Если вы применяли УСН с объектом «доходы минус расходы» и сумма налога за последний налоговый период получилась меньше 1% ваших доходов, то вам нужно рассчитать и заплатить минимальный налог. При этом не имеет значения, какой период стал для вас последним налоговым периодом на «упрощенке»: полный год или меньше (п. 2 Письма ФНС России от 27.03.2012 N ЕД-4-3/[email protected], Постановление Президиума ВАС РФ от 02.07.2013 N 169/13).

Начиная с квартала, в котором вы потеряли право на «упрощенку», вы должны рассчитывать и уплачивать налоги, от которых были освобождены (п. 4 ст. 346.13 НК РФ):

налог на прибыль и авансовые платежи по нему;

налог на имущество со среднегодовой стоимости (авансовые платежи);

НДС.

За несвоевременную уплату ежемесячных платежей в течение того квартала, в котором вы перешли на ОСН, пени и штрафы вы не уплачиваете (абз. 3 п. 4 ст. 346.13 НК РФ).

| 1.1. Как рассчитать налог на прибыль и авансовые платежи по нему из-за утраты права на УСН |

Авансовые платежи рассчитывайте так же, как вновь созданные организации (п. 4 ст. 346.13 НК РФ). Для этого:

определите, каким способом вы будете уплачивать авансовые платежи по налогу на прибыль.

Учтите, что платить ежемесячные авансовые платежи в течение квартала, в котором вы потеряли право на «упрощенку», не нужно. Пени и штрафы за их неуплату вам не грозят (п. 5 ст. 287, п. 6 ст. 286, п. 4 ст. 346.13 НК РФ);

определите первый период, за который нужно перечислить авансовый платеж;

рассчитайте авансовый платеж исходя из прибыли, полученной в первом периоде по налогу на прибыль, и подайте декларацию.

Например, если право на УСН вы утратили с III квартала, вам нужно рассчитать авансовые платежи исходя из прибыли, полученной в III квартале, и подать декларацию за девять месяцев.

Налог на прибыль по итогам года рассчитывайте в общем порядке: как произведение налоговой базы и ставки за вычетом авансовых платежей (п. 1 ст. 286, п. 1 ст. 287 НК РФ).

Готовое решение: Как рассчитать налоги в переходный период при переходе с УСН на ОСН (КонсультантПлюс, 2020) {КонсультантПлюс}

5.

Начисляйте НДС по всем облагаемым операциям начиная (п. п. 4, 6 ст. 346.13 НК РФ):

1-го числа квартала, в котором вы утратили право на спецрежим.

Так, начислить НДС нужно, если после этой даты вы (п. 4 ст. 166, п. 1 ст. 167 НК РФ, Письмо Минфина России от 24.05.2018 N 03-07-11/35126):

получили аванс в счет предстоящей поставки. Этот налог вы потом сможете принять к вычету (п. 8 ст. 171, п. 6 ст. 172 НК РФ);

отгрузили товары, выполнили работы, оказали услуги (даже если аванс в счет поставки вы получили еще в период применения УСН).

Если вы получаете оплату по поставке, которая произошла в период применения УСН, начислять на ее сумму НДС не нужно.

Также после перехода на ОСН вам нужно оформлять счета-фактуры (в том числе при получении авансов), регистрировать их в книге продаж (п. 3 ст. 168, п. 3 ст. 169 НК РФ, п. 1 Правил ведения книги продаж). При утрате права на УСН в течение квартала это нужно сделать и по тем операциям, которые произошли с начала квартала до момента утраты.

Например, если организация утратила право на УСН в августе, то по операциям с 1 июля нужно начислить НДС, оформить счета-фактуры и зарегистрировать их в книге продаж.

| Что делать, если в договоре цена указана без НДС |

Рекомендуем обратиться к контрагенту с предложением заключить допсоглашение. В нем вы укажете новую цену товаров (работ, услуг, имущественных прав) с учетом НДС. Однако если контрагент откажется скорректировать цену, вам придется начислить НДС сверх цены и заплатить налог из собственных средств.

Если вы применяли УСН с объектом «доходы минус расходы», то вы можете принять к вычету «входной» НДС, который вы имели право, но не успели учесть в затратах по УСН. Право на вычет возникает в первом квартале после перехода на общий режим, если соблюдаются все условия для этого. Это означает в том числе, что покупки вы будете использовать для операций, облагаемых НДС (п. 6 ст. 346.25 НК РФ, Письма Минфина России от 30.12.2015 N 03-11-06/2/77709, ФНС России от 16.03.2015 N ГД-4-3/[email protected]).

Например, заявить налог к вычету вы сможете (пп. 1 п. 3 ст. 346.16, пп. 1, 2 п. 2 ст. 346.17 НК РФ, п. 16 Обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 НК РФ в отношении субъектов малого и среднего предпринимательства, утвержденного Президиумом ВС РФ от 04.07.2018, направлен Письмом ФНС России от 30.07.2018 N КЧ-4-7/14643, Письмо Минфина России от 01.10.2013 N 03-07-15/40631):

по приобретенным товарам для перепродажи, которые вы не успели продать в период применения УСН;

по поставленным вам материалам и сырью для производства, которые вы не оплатили и не использовали в период применения спецрежима;

по расходам на строительство ОС, которое введено в эксплуатацию после перехода на ОСН. Если ОС вы ввели в эксплуатацию до перехода на ОСН, вычет применить нельзя.

Для вычета зарегистрируйте счета-фактуры поставщиков в книге покупок (п. 1 Правил ведения книги покупок).

Если вы применяли УСН с объектом «доходы», принять к вычету «входной» НДС, который вам предъявили при УСН, вы не можете (Письма Минфина России от 07.04.2020 N 03-07-11/27295, от 01.09.2017 N 03-07-11/56374, ФНС России от 17.07.2015 N СА-4-7/[email protected], Определение Конституционного Суда РФ от 22.01.2014 N 62-О).

Готовое решение: НДС при переходе с УСН на ОСН (КонсультантПлюс, 2020) {КонсультантПлюс}

6.

«Слетев» с УСН, упрощенцы обычно предлагают покупателям изменить задним числом условия договоров — указать в них цену с НДС. Может бывший упрощенец покупателям, договоры с которыми были изменены, выставить счета-фактуры с НДС с нарушением 5-дневного срока по товарам, отгруженным в октябре? Чем ему это грозит?

— Изменение цены договора после его заключения допускается в случаях и на условиях, предусмотренных договором, законом либо в установленном законом порядке <5>. Изменения в договор могут быть внесены по соглашению сторон <6>. А в некоторых случаях договор может быть изменен и по требованию одной из сторон решением суда <7>. По общему правилу изменение договора влечет изменение обязательств сторон лишь на будущее время. Но стороны могут договориться и о действии изменений задним числом <8>.

Если в результате изменений в договор цена товаров установлена задним числом с НДС, изменены первичные документы, то полагаю возможным выставление счетов-фактур на дату утраты права на УСН.

Скажем, товары были отгружены покупателю 02.10.2017 и 16.10.2017. После утраты права на УСН бывший упрощенец договорился с покупателем, что цена товаров, отгруженных начиная с 01.10.2017, включает НДС. В накладные от 02.10.2017 и 16.10.2017 внесены изменения — указана сумма НДС. Тогда 03.11.2017 бывший упрощенец, по моему мнению, может выставить счета-фактуры по этим товарам.

В этом случае срок выставления счетов-фактур будет нарушен. Однако налоговым законодательством ответственность за такое нарушение не установлена.

— Сможет ли покупатель — плательщик НДС, которому бывший упрощенец выставил счет-фактуру с нарушением 5-дневного срока, заявить к вычету выделенный в нем НДС?

— Согласно арбитражной практике и позиции Минфина нарушение срока выставления счета-фактуры не может быть причиной отказа в вычете НДС. А значит, покупатель — плательщик НДС вправе принять к вычету налог, предъявленный бывшим упрощенцем в связи с изменением условий договора в отношении товаров (работ, услуг), реализованных им в квартале утраты права на УСН <9>.

— Ольга Сергеевна, предположим, что бывший упрощенец изменения в договоры с покупателями и в первичные документы не внес. НДС он исчислил «сверху» цены, уплатил за свой счет. И счета-фактуры покупателям по товарам, отгруженным в IV квартале 2017 г. ранее 29.10.2017, бывший упрощенец не выставил. Требуется ли ему составить счета-фактуры в одном экземпляре, только для регистрации в книге продаж? Не приведет ли отсутствие счетов-фактур к штрафу по ст. 120 НК РФ?

— Нет, в этом случае составление счета-фактуры законодательством не предусмотрено. И отсутствие счета-фактуры в такой ситуации также не может быть расценено как грубое нарушение, за которое установлен штраф ст. 120 НК РФ.

— Но если счета-фактуры бывший упрощенец не составляет, какие тогда документы ему регистрировать в книге продаж?

— В книге продаж возможно зарегистрировать первичные документы, составленные при отгрузке товаров (выполнении работ, оказании услуг) в октябре, ранее 29.10.2017. В этом случае в графе 13 книги продаж следует указать стоимость товаров (работ, услуг) из первичного документа, увеличенную на сумму исчисленного НДС. Кроме того, для регистрации в книге продаж возможно составить сводный счет-фактуру по товарам, отгруженным с начала квартала до даты утраты права на УСН. Такой сводный счет-фактуру следует датировать 03.11.2017.

Интервью: НДС-регистры бывшего упрощенца («Главная книга», 2021, N 23) {КонсультантПлюс}

7.

Статья: «Слет» с «упрощенки» и вычеты НДС (Дурново Д.В.) («НДС: проблемы и решения», 2021, N 11) {КонсультантПлюс}

Когда утеряно право применять УСН

Сделать это необходимо по истечении 15 календарных дней с момента окончания отчетного (налогового) периода, в котором право на УСН было утрачено. В нашем рассмотренном примере, срок истечения подачи уведомления о переходе на общий режим налогообложения закончится 15 октября 2021 г.

Если компания своевременно не представит уведомление о смене режима налогообложения, ей грозит штраф в размере 200 рублей.

Также необходимо помнить, что при прекращении применения упрощенной системы налогообложения сдать декларацию нужно будет не позднее 25 числа месяца, который следует за кварталом, в котором право на применение упрощенной системы налогообложения было утрачено. Согласно нашему примеру, сдать декларацию по упрощенной системе налогообложения необходимо будет до 25 октября 2021 г.

Относитесь внимательно к проводимым в деятельности изменениям. Учитывайте ситуации, при которых Вы теряете право на применение упрощенной системы налогообложения. Своевременно отчитайтесь при возникновении таких ситуаций.

Если Вам необходима помощь в подготовке сообщения или Вы заинтересованы в бухгалтерском обслуживании, звоните по телефону (495) 661-35-70

Автор: Ширяева Наталья