Что такое при ЕНВД коэффициент К1 2021?

Использование специального вмененного режима предусмотрено как для юридических лиц, так и для индивидуальных предпринимателей и осуществляется согласно нормам глав. 26. 3 НК. При ведении бизнеса на ЕНВД К1 для ИП в 2021 году, равно как и для организаций, утверждается только органами власти федерального уровня. Контрольным органом является Минэкономразвития РФ. В то же время, коэффициент К2 регулируется органами власти районов, округов, отдельных городов федерального значения (п. 3 стат. 346.26 НК).

Понятие коэффициента-дефлятора К1 при ЕНВД 2021 г. уточняется в стат. 346.27, где сказано, что этот показатель утверждается на год (календарный). В отличие от К1 корректирующий показатель К2 уточняет БД (базовая доходность) и учитывает различные особенности бизнеса на вмененке. В первую очередь, подразумеваются такие факторы, как вид продукции, режим и место осуществления работ, сезонность деятельности, площадь поля и число транспорта для рекламы и т.д.

Почему для налогоплательщиков ЕНВД корректирующий коэффициент К1 так важен? Поскольку этот показатель напрямую участвует в расчетах суммы налога по вмененке, определить НБ (налогооблагаемая база) без значения дефлятора невозможно. В соответствии с п. 2 стат. 346.29 НБ исчисляется путем перемножения значения БД и физического показателя по конкретному виду коммерческой деятельности. А согласно п. 4 стат. 346.29 величина базовой доходности должна корректироваться на два коэффициента – К1 для ЕНВД в 2021г. и К2. Далее посмотрим, какая принята величина К1 для ЕНВД с 2018 года.

Коэффициенты К1 и К2 для ЕНВД на 2021 год

Расчет К2 ЕНВД в 2021 году

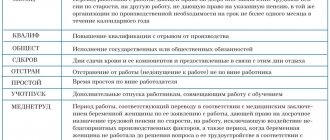

Как видно из текста приведенной таблицы, в ней отражена только одна составляющая часть К2 – это Квд. Что означает данный коэффициент? Если изучить нормы Решения № 37, в п. 2 указано, что корректирующий показатель К2 рассчитывается по формуле:

К2 = Квд х Кмд, где:

- Квд – первый расчетный коэффициент (ведения деятельности) для вычисления К2, утверждаемый органами региональной власти в зависимости от вида отраслевой деятельности.

- Кмд – второй расчетный коэффициент (места деятельности) для вычисления К2, утверждаемый органами региональной власти в зависимости от места фактического ведения предпринимательской деятельности.

Соответственно, расчет коэффициента К2 для ЕНВД выполняется согласно Приложениям 1, 2 Решения № 37 в актуальной редакции. А величина составляющих частей формулы тем выше, чем прибыльнее бизнес. На уровень прибыльности влияют как вид деятельности, так и адрес его осуществления. Чтобы было понятно, продолжим пример рассмотрения Ростовского законодательства и приведем несколько величин значений Кмд по городу:

| Территориальный признак места ведения бизнеса в г. Ростове-на-Дону | Нормативное значение К2 – показатель Кмд |

| Вся ул. Ленина, включая территории от начала пл. Ополчения вплоть до окончания улицы | 1,0 |

| Весь пр. Семашко, включая районы от улицы Тургеневской до улицы Садовой | 1,0 |

| Вся ул. Московская, включая территории от переулка Островского до проспекта Ворошиловского | 1,0 |

| Вся ул. Нансена | 0,8 |

| Мкр. СЖМ, включая все протяженности улиц Добровольского и Волкова, а также проспект Королева | 0,8 |

| Весь проспект Сиверса – на протяжении от улицы Красноармейской до Садовой | 0,8 |

| Те районы города, которые не поименованы в п. 1, 2 Приложения 2 Решения № 37 | 0,6 |

Размер К1 для ЕНВД на 2021 год

Так чему равен К1 для ЕНВД 2021? Предположим, имеются три предпринимателя, которые занимаются оказанием транспортных услуг. Вид деятельности у них одинаковый, но территориально граждане проживают в разных районах. К примеру, одно ИП зарегистрировано по месту прописки физлица в Ставропольском крае, второе – в Мурманске, а третье – в Санкт-Петербурге? Какой будет К1 по ЕНВД для 1 кв. 2018 г.?

Необходимо сразу отметить, что значение величины дефлятора утверждается сразу на год (календарный). Следовательно, показатель на 1 кв. равен показателю на 2 кв. и т.д. Что касается территориальной стороны вопросы, К1 утверждается федеральным законодательством. А значит, неважно идет речь о К1 по ЕНВД в 2018 году в Ставропольском крае или о К1 на 2021 год по ЕНВД в Мурманске. В том и другом случае в расчетах применяется единое значение коэффициента.

Обратите внимание! Эта же норма действует и для городов федерального назначения. Соответственно, размер К1 для ЕНВД в 2018 году в СПб берется по общему показателю.

Чтобы узнать новый К1 для ЕНВД в 2021 году, требуется изучить нормы Приказа № 579 от 30.10.17 г., принятого Минэкономразвития РФ. Этот документ прошел официальную регистрацию в Министерстве юстиции 13.11.17 г. под № 48845. Здесь утверждена обновленная величина К1 на год 2021 в размере 1,868. Независимо от того, в какой территории России осуществляется предпринимательская вмененная деятельность, а также от того, каким видом ОКВЭД занимается ИП, значение К1 остается неизменным.

Обратите внимание! Если налогоплательщик применяет не вмененный, а иной специальный режим, для него также утверждаются коэффициенты-дефляторы. Но значение таких показателей будет иным. Чтобы узнать каким, следует руководствоваться все тем же Приказом № 579. Здесь установлены К1 для НДФЛ, УСН, торгового сбора, патента, налога с имущества физлиц.

ЕНВД К2 для ИП в 2021 году

Как и юрлица, предприниматели вправе вести коммерцию на вмененном спецрежиме. Эта система налогообложения выгодна по той причине, что позволяет уменьшить фискальную нагрузку на бизнес. Кроме того, расчет налога не сложен и доступен для лиц без соответствующего бухгалтерского образования. Как при исчислении налога с ЕНВД в 2021 году посчитать коэффициент К2 для ИП?

Алгоритм действий единый для организаций и предпринимателей. Определить К2 можно, зная вид рабочей деятельности и точный адрес ее осуществления. Данные берутся из законодательных документов региона предпринимателя. Причем утверждение коэффициентов выполняется на уровне местных властей. То есть, допустим, если ИП имеет бизнес в г. Аксае, ориентироваться на Решение № 37 г. не нужно, т.к. оно действует именно для г. Ростова-на-Дону. А для Аксая будет свой документ.

Как рассчитать К2 для ЕНВД на 2021 год – пример

Разберемся на конкретных цифрах, как же посчитать коэффициент К2. Предположим, предприниматель Иванов Н. О. занимается розничной торговлей продуктами. Его магазин расположен на ул. Волкова в Северном районе г. Ростова-на-Дону. Какой показатель К2 будет действовать для этого предпринимателя? Расчеты делаются следующим образом:

- Квд – по Приложению 1 к Решению № 37 равен 0,85 (повышен в ред. от 29.08.14 г.).

- Кмд – по приложению 2 к Решению № 37 равен 0,8.

- К2 = 0,85 х 0,8 = 0,68.

Именно такая величина К2 будет действовать для магазина ИП Иванова в 2021 г. Применять рассчитанную величину коэффициента следует в течение всего 2021 г. Никаких изменений внутри года быть не может, поскольку расчетное значение этого коэффициента утверждается сразу на год. Какой показатель будет действовать в 2019 г.? Если произойдут изменения, органы власти должны успеть утвердить их до конца 2021 г. Если же обновления редакции Решения № 37 вовремя не выпустят, значение коэффициента останется на прежнем уровне.

К1 ЕНВД 2021 по видам деятельности

Нередко у компаний образуются изменения в рабочих ОКВЭД. Эта ситуация является совершенно законной и возникает по разным причинам – от перемены видов деятельности до полного прекращения одного и создания другого. К примеру, в 1 кв. 2021 г. ИП занимался розничной реализацией оборудованием, но в марте перестал торговать, а занялся оказанием парикмахерских услуг. При работе на ЕНВД за 1 квартал 2021 К1 останется тот же или поменяется?

Ответ дан в 346.27, где сказано, что от особенностей деятельности фирмы зависит К2, но не К1. Значит, независимо от того, как часто меняются ОКВЭД, показатель дефлятора всегда един. Если величина коэффициента уже прошла официальное утверждение в Минюсте, его значение на год (календарный) будет одинаковым для всех налогоплательщиков вмененки без каких-либо исключений. Допустим, К1 на 2021 год по ЕНВД в Курске и К1 в Краснодаре для ЕНВД идентичны. Различия возможны только тогда, когда речь идет не о вмененке, а о других налогах. К примеру, о ЕНВД и ПСН или о ЕНВД и УСН и т.д.

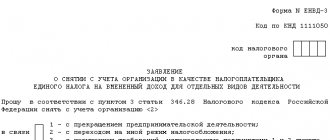

Штрафы за декларацию по ЕНВД

Как мы уже сказали выше, срок сдачи декларации по ЕНВД – 20 число первого месяца следующего налогового периода (п. 3 ст. 346.32 НК РФ). Т.к. 20.10.2018 – выходной день, то декларацию по ЕНВД за 3 квартал 2021 года нужно сдать не позднее 22.10.2018.

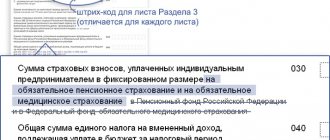

Перечислить в бюджет ЕНВД за 3 квартал 2021 года нужно не позднее 25.10.2018. Вот образец заполнения платежки на уплату ЕНВД за 3 кв. 2021 года.

Штрафные санкции за нарушение сроков подачи декларации предусмотрены п. 1 ст. 119 НК РФ и зависят от того, был ли фактически уплачен налог. Если платеж не был произведен, то штраф составит 5% от суммы налога по декларации за каждый полный и неполный месяц просрочки, но не более 30% суммы. Если же налогоплательщик рассчитался с бюджетом, то штраф применяется в минимальном размере – 1000 руб.

Также налоговики могут заблокировать счета налогоплательщика, не сдавшего декларацию в срок, если просрочка составила более 10 дней (п. 3 ст. 76 НК РФ).

Кроме того, ответственные должностные лица могут быть дополнительно наказаны штрафом в размере от 300 до 500 руб. по ст. 15.5 КоАП.

Изменение К1 по ЕНВД на 2021 год

Неизменно любой бизнесмен стремится получить как можно большую прибыль от своей деятельности. Чем меньше налогов платится, тем больше денег останется у владельца бизнеса. Рост К1 в 2021 г. составляет 3,89 %. Проще говоря, перечислить в казну придется на почти 4 % больше, чем в 2021 г. Если учесть, что это первое повышение дефлятора с 2015 г., для многих такой скачок стал сюрпризом.

Тем не менее с другой стороны К1 увеличился ненамного, и такая нагрузка, по мнению экспертов, вполне по силам большинству предпринимателей. Чтобы быть уверенным в нормативных изменениях по К1 на 2021 год для ЕНВД налог.ру (официальный портал ФНС) публикует все актуальные новшества в соответствующих разделах. Там же размещены и значения К2 по регионам, ставки налогов, правила исчисления и уплаты, а также много другой полезной справочной информации. Пользоваться данными очень просто – налогоплательщику достаточно выбрать свой субъект РФ и получить все нужные сведения.

Вывод – в этой статье мы подробно рассказали, что такое коэффициент-дефлятор К1, каким образом он влияет на расчеты сумм налога к уплате. Отдельно уточнено, какой размер дефлятора утвержден на 2021 г. и промежуточные кварталы. При уточнении информации по актуальной величине коэффициента, в первую очередь необходимо понимать, для каких целей ИП необходим этот показатель.

Если предпринимательство ведется на вмененке, значение К1 принято на одном уровне – 1,868. Если же фирма использует УСН, на другом – 1,481. Если ИП применяет ПСН, величина равна 1,481. Это же значение действительно и для налога по имуществу граждан. В случае исчисления НДФЛ берется величина 1,686. А при расчетах по торговому сбору – 1,285. Будьте внимательны в процессе исчисления фискальных платежей, чтобы не иметь проблем с налоговыми органами.

Как узнать К2 для ЕНВД 2021

На первый взгляд кажется, что самостоятельно определить величину К2 сложно. Но это не так. Правильно рассчитать коэффициент можно и самому. Однако, если у вас есть трудности, рекомендуется обращаться непосредственно в свои налоговые органы за получением справочной информации. Инспектор поможет вам вычислить действующую величину К2. Имейте в виду, что многие СПС размещают на своих сайтах актуальные версии законодательных документов. Но обновления не всегда поступают вовремя. Будьте внимательны, изучая нормативную базу: ищите действующие редакции документов.

Вывод – в этой статье мы детально рассмотрели, что такое по налоговому законодательству корректирующие коэффициенты и какими они бывают. Отдельно приведен порядок утверждения показателя К2, его минимально и максимально возможные значения. В связи с тем, что К2 утверждается органами власти субъектов России, чтобы налогоплательщик мог получить точную информацию о размере коэффициента, рекомендуется брать справку в своем отделении налоговой инспекции.

Кроме того, каждый может ознакомиться с актуальными данными на официальном портале ФНС. Здесь учитываются все нормативные изменения, а информация размещена по регионам РФ. Не забывайте, что утверждение коэффициента должно состояться до начала будущего года (календарного), в противном случае используются размеры прошлого периода.