Компании могут оплачивать путевки своим работникам. При этом такое благодеяние по общим правилам на налоговые расходы фирмы не влияет. Однако есть альтернативный вариант, по которому и «волки» будут сыты, и «овцы» целы.

Многие компании частично или полностью оплачивают путевки своим работникам в различные санатории за счет средств фирмы. При этом путевки приобретают не только для сотрудников, но и для членов их семей.

Все это, несомненно, имеет положительный эффект и укрепляет атмосферу внутри компании. Но у этой медали есть и обратная сторона — бухгалтерский и налоговый учет подобных операций. Ведь недопустимо, чтобы благие намерения работодателя были подпорчены проблемами с контролерами. А для этого бухгалтеру нужно правильно отразить все операции в учете, уплатить соответствующие налоги, и желательно как можно меньше.

Рассмотрим, какие налоговые последствия имеет оплата отдыха для организаций. Кроме того, попробуем разобраться с бухучетом и страховыми взносами во внебюджетные фонды.

Новое в НК РФ

С 1 января 2021 года Закон № 113-ФЗ дополнил статью 255 НК РФ новым пунктом 24.2. В расходы на оплату труда можно включать средства, затраченные на оплату отдыха работников и членов их семей. Для этого одновременно должны быть соблюдены условия: отдыхать должны сотрудник и члены его семьи; туристские услуги должны быть получены у туроператора или турагентства. Договор должен быть заключен самим работодателем (см. письмо Минфина России от 23.05.2018 № 03-03-05/34637); отдых должен быть организован на территории РФ; стоимость отдыха на каждого человека (самого сотрудника и каждого члена его семьи) должна составлять не более 50 000 рублей в год. Кроме того, совокупная сумма расходов на оплату отдыха вместе с расходами на добровольное личное страхование и на оплату медицинских услуг работников не должна быть больше 6 процентов ФОТ организации (п. 16 ст. 255 НК РФ).

Одновременно откорректирован пункт 29 статьи 270 НК РФ о расходах, не учитываемых при налогообложении прибыли. В общем случае оплату путевок на лечение или отдых, экскурсий или путешествий учитывать в расходах нельзя. И даже наличие в трудовом или коллективном договоре условия о предоставлении работникам возможности “отдохнуть за счет работодателя” ситуацию не меняет. Но с 1 января 2021 года из необлагаемых исключены туристские услуги, отвечающие перечисленным требованиям нового пункта 24.2 статьи 255 НК РФ. Полностью уменьшить налогооблагаемую базу на эти траты удастся лишь тем, кто уложится в норматив. Это, скорее всего, будут крупные компании с большим ФОТ. И в случае, если сочтут нужным оплачивать отдых.

Начисление страховых взносов

При решении вопроса относительно начисления страховых взносов на стоимость путевки необходимо учитывать, состоит ли получатель путевки в трудовых отношениях с организацией и как оформлено ее предоставление.

Объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые в рамках трудовых отношений. Таким образом, если лицо, для которого приобретена путевка, не работает в компании, то страховые взносы начислять не надо. Соответственно не начисляются взносы по путевкам, приобретенным для:

- бывших сотрудников;

- детей сотрудников и иных членов семьи, не работающих в фирме;

- инвалидов и детей до 16 лет, не являющихся работниками организации.

В случае же, когда путевка предоставлена работнику компании, необходимо начислить взносы. Поскольку подобная операция проведена в рамках трудовых отношений и такие вознаграждения в пользу работника не упоминаются в перечне исключаемых из базы начисления взносов. Следовательно, работник получает вознаграждение в натуральной форме, на которое надо начислить взносы.

А вот когда передача путевки оформляется по договору дарения, то обязанности начислить взносы не возникает. Об этом говорилось в письме Минздравсоцразвития России от 27 февраля 2010 г. № 406-19.

Кому можно оплачивать путевки

О том, кому можно оплачивать путевки, подробно рассказано в новом пункте 24.2 статьи 255 НК РФ. Оплатить санаторно-курортное лечение или отдых компания может своим работникам, их супругам, родителям, детям и подопечным. При этом ребенок, в том числе усыновленный, должен быть или в возрасте до 18 лет, или в возрасте от 18 до 24 лет и одновременно учащимся образовательной организации по очной форме обучения.

Аналогичные правила предусмотрены для подопечного. Ему также еще не должно быть 18 лет или, если ему от 18 до 24 лет и опека или попечительство прекращены, он должен очно учиться в образовательном учреждении.

Что можно включить в затраты

Состав затрат, которые включены в налоговую льготу, ограничен. Но в путевку, помимо лечения, можно включить дополнительные услуги.

Расходы, учитываемые при налогообложении:

- Услуги по лечению и оздоровлению.

- Проживание, питание, отдых.

- Проезд до места проведения оздоровления, отдыха или туризма и обратно.

- Экскурсионные программы и услуги.

ВАЖНО!

Все виды трат должны быть четко оговорены в договоре с туроператором. В противном случае зачесть издержки не получится. Например, если сотрудник самостоятельно приобретал экскурсии, то компенсировать эти суммы ему никто не обязан.

Какие услуги можно оплатить и признать в расходах

Компания может оплачивать и учитывать в расходах стоимость таких услуг для туристов:

- проезд по территории РФ поездом, самолетом, водным или автомобильным транспортом до места отдыха и обратно;

- проживание в гостинице, санаторно-курортной организации или ином месте отдыха в РФ;

- питание, если оно включено в услуги проживания;

- санаторно-курортное обслуживание;

- экскурсионные услуги.

Договор должен быть заключен фирмой непосредственно с турагентом или туроператором. Если договор заключен непосредственно с исполнителями услуг (гостиницами, перевозчиками, экскурсоводами (гидами) и другими), расходы учитывать нельзя.

Условия оплаты оздоровления за счет работодателя

Законодатели определили несколько важных требований, которые придется соблюсти, чтобы получить льготы по налогообложению. К таковым относят следующие.

- Льгота на оплату санаторно-курортного лечения предусмотрена только в отношении российского туризма и оздоровления. Заключить договор на санаторно-курортное лечение за пределами РФ допускается, но при этом право на привилегию по налогообложению утрачивается.

- Получить льготу по налогообложению можно только при условии, что расходы оплачивает сам работодатель. Например, если работник приобрел путевку самостоятельно и потом требует компенсировать затраты, то компании эти траты не учтут при налогообложении. Хотя компенсация санаторно-курортного лечения работодателем возможна, например, за счет чистой прибыли компании.

- У привилегии есть ограничение по сумме. На одного работника в год положено не более 50 000 рублей. И это не единственное ограничение. В совокупности затраты на оздоровление работников вместе с тратами на добровольное медицинское страхование не могут превышать 6 % от фонда оплаты труда. Если сумма превысила допустимые 6 %, то зачесть траты при налогообложении нельзя.

- Нововведения распространяются не только на санаторно-курортное лечение работников, но и на организацию отдыха подчиненных, а также на услуги по туризму. Важно правильно составить договор между нанимателем и турагентом или туроператором.

Памятка для работодателя

| Действие | Результат |

| Наниматель заключил договор с туроператором на оплату оздоровления подчиненных. | Затраты на оплату можно учесть при налогообложении по ОСНО и УСН 15 % в предельно допустимых значениях. |

| Работник приобрел путевку самостоятельно, а работодатель компенсировал расходы. | Траты компании нельзя учесть при налогообложении. К тому же такие издержки подлежат дополнительным налоговым обязательствам в виде страховых взносов, уплачиваемых за счет нанимателя. |

| Компания выделила денежные средства работнику на приобретение путевки. | Важен вид финансового стимулирования работника. Например, если это материальная помощь, то необлагаемыми считаются лишь 4000 рублей от всей суммы. С остальных денег придется удержать НДФЛ и заплатить страховые взносы. Премии и иные вознаграждения на оплату санаторно-курортного лечения подчиненных не могут быть учтены в качестве льготы и подлежат обложению по полной программе. |

НДФЛ

Освобождается от НДФЛ стоимость санаторно-курортной путевки, приобретенной работодателем для своих работников и (или) членов их семей, если данные затраты не отнесены к расходам, учитываемым при определении налоговой базы по налогу на прибыль. Это не новая норма (п. 9 ст. 219 НК РФ). Еще одно требование – санаторно-курортная или оздоровительная организация, куда едут работник и его семья, должна располагаться на территории РФ. В качестве таких организаций имеют в виду санатории и профилактории, базы отдыха, пансионаты, оздоровительные или спортивные детские лагеря.

На первый взгляд, эта норма годится для того, чтобы не платить НДФЛ с расходов компании на отдых сотрудников, разрешенных Законом № 113-ФЗ. Но это не так. На турпутевки освобождение от налога не распространяется. В пункте 9 статьи 217 НК РФ прямо сказано, что от НДФЛ освобождается стоимость путевок, на основании которых физлицам оказывают услуги санаторно-курортные и оздоровительные организации, за исключением туристских. То есть при оплате турпутевки работникам работодателю придется удержать НДФЛ.

Вопросы НДС

По налогу на добавленную стоимость предусмотрена льгота в отношении санаторно-курортных путевок, оформленных на установленном бланке строгой отчетности.

Однако в применении данной льготы есть некоторая неопределенность. В частности, нет единого мнения, может ли ей воспользоваться не та организация, которая непосредственно оказывает оздоровительные услуги, а фирма-работодатель, предоставляющая путевки.

Это интересно

НДФЛ со стоимости путевки не удерживают с сотрудников, вышедших на пенсию, независимо от того, устроились ли они куда-либо в другую фирму или нет (письмо Минфина России от 19 февраля 2009 г. № 03-04-06-01/36).

Финансовое ведомство придерживается мнения, что работодатели в данной ситуации могут воспользоваться льготой (письмо Минфина России от 16 марта 2006 г. № 0305-01-04/68). А вот у судей на этот счет противоположное мнение. Они указали на то, что льготу могут применять только организации, которые непосредственно занимаются саноторно-курортной и оздоровительной деятельностью (постановление Президиума ВАС РФ от 3 мая 2006 г. № 15664/05 по делу № А27-31250/2004-6). Хотя при этом арбитры отметили, что облагать эти суммы НДС не надо, поскольку в этом случае добавленная стоимость не создается, следовательно, отсутствует объект обложения.

Условия налогового учета расходов

Обязательные критерии, позволяющие бухгалтерии работодателя снижать за счёт купленных сотрудникам путевок налог на прибыль таковы:

- Место отдыха/туризма – территория России.

- Подписание с туроператором или турагентом одного или нескольких договоров о реализации туристского продукта.

Туристский продукт – комплекс услуг по перевозке и размещению, оказываемых за общую цену (независимо от включения в общую цену стоимости экскурсионного обслуживания и/или других услуг) по договору о реализации туристского продукта (ст. 1 Закона от 24.11.1996 № 132-ФЗ «Об основах туристской деятельности в Российской Федерации»).

УСН

Организации с объектом налогообложения «доходы, уменьшенные на величину расходов» не учитывают при расчете единого налога стоимость путевок, оплаченных за счет средств организации. Ведь такие расходы отсутствуют в закрытом перечне расходов, приведенном в пункте 1 статьи 346.16 Налогового кодекса РФ. При этом организации, которые платят единый налог с разницы между доходами и расходами, включают в состав расходов суммы начисленных на стоимость путевок страховых взносов (подп. 7 п. 1 ст. 346.16 НК РФ).

Организации, которые платят единый налог с доходов, не учитывают при расчете налога никакие расходы (п. 1 ст. 346.18 НК РФ).

Однако единый налог (авансовый платеж) можно уменьшить на сумму взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний, фактически уплаченных (в пределах начисленных сумм) в том периоде, за который начислен единый налог. При этом общий размер вычета не должен превышать 50 процентов от суммы единого налога (авансового платежа). Об этом сказано в пункте 3.1 статьи 346.21 Налогового кодекса РФ. Подробнее о том, какие суммы входят в состав налогового вычета при расчете единого налога, см. Как на УСН рассчитать единый налог с доходов.

Хватит ли денег?

Достаточно ли 50 000 рублей, чтобы отдохнуть? Приобрести туристическую путевку за эту сумму вполне реально. Анализ цен на пакетные туры показал, что можно отдохнуть в Крыму, Сочи и Анапе.

Так, средняя стоимость на двоих человек примерно 37-38 тыс. рублей на семь ночей. Неделя в Сочи на двоих человек стоит около 43 тысяч, а в Анапу поездка для пары обойдется в 53-54 тысячи.

Пятьдесят тысяч рублей вполне достаточно для отдыха. Однако, скорее для тех, кто живет в курортных зонах. У остальных же могут возникнуть трудности со стоимостью билетов.

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы расходы, связанные с оплатой путевок для сотрудников, не влияют.

Страховые взносы, начисленные со стоимости путевки и фактически уплаченные (в пределах начисленных сумм) в том периоде, за который начислен единый налог, можно вычесть из суммы единого налога. При этом общий размер вычета не должен превышать 50 процентов от суммы ЕНВД. Об этом сказано в пунктах 2 и 2.1 статьи 346.32 Налогового кодекса РФ. Подробнее о том, какие суммы входят в состав налогового вычета при расчете ЕНВД, см. Как рассчитать ЕНВД.

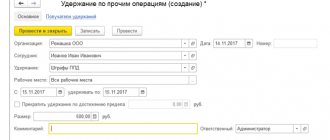

Бухучет: выдача путевок

Порядок учета выдачи путевок, приобретенных (полученных) организацией, зависит от источников их оплаты:

- за счет средств сотрудника;

- за счет средств организации;

- за счет взносов на страхование от несчастных случаев и профзаболеваний.

Стоимость путевок, приобретенных организацией самостоятельно, можно списать либо за счет сотрудника, либо за счет собственных средств организации. Кроме того, стоимость (часть стоимости) путевок, приобретенных для детей сотрудников, может быть компенсирована за счет средств регионального бюджета.

Если стоимость путевки (ее часть) погашает сотрудник организации, в учете сделайте записи:

Дебет 73 Кредит 50-3

– отражена стоимость путевки, подлежащая возмещению за счет сотрудника;

Дебет 50 (70) Кредит 73

– внесена в кассу (удержана из зарплаты) стоимость путевки.

Если организация приобретает путевку за счет собственных средств, возможны два варианта. На оплату путевки можно направить нераспределенную прибыль текущего года или нераспределенную прибыль прошлых лет. Стоимость путевки включите в состав прочих расходов:

Дебет 73 Кредит 50-3

– отражена стоимость путевки, выданной сотруднику;

Дебет 91-2 Кредит 73

– списана стоимость путевки за счет прибыли текущего года.

Такие проводки нужно делать независимо от того, направлена на оплату путевки нераспределенная прибыль прошлых лет или текущего года (в т. ч. прибыль по итогам квартала, полугодия, девяти месяцев). Дело в том, что отражать подобные расходы с использованием счета 84 нельзя. Это будут прочие расходы, которые также влияют на финансовый результат организации. Соответственно, такие расходы нужно отразить по дебету счета 91-2. Аналогичные разъяснения приведены в письмах Минфина России от 19 декабря 2008 г. № 07-05-06/260 и от 19 июня 2008 г. № 07-05-06/138.

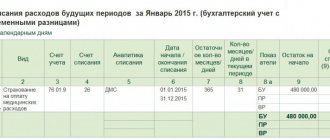

Пример отражения в бухучете операций, связанных с приобретением и выдачей путевки. Организация приобрела путевку самостоятельно. Стоимость путевки возмещается за счет нераспределенной прибыли

При распределении чистой прибыли за 2014 год на общем собрании акционеров ООО «Альфа» было принято решение зарезервировать 80 000 руб. для оплаты путевок сотрудникам в 2015 году. 18 мая 2015 года «Альфа» приобрела путевку в детский оздоровительный лагерь круглогодичного действия для ребенка менеджера организации А.С. Кондратьева. Стоимость путевки составляет 18 400 руб., продолжительность отдыха – 21 день.

22 мая 2015 года путевка была выдана Кондратьеву. Расчет стоимости путевки, оплаченной за счет нераспределенной прибыли, оформлен бухгалтерской справкой.

В учете организации сделаны следующие записи.

18 мая 2015 года (получение путевки от продавца):

Дебет 50-3 Кредит 76 – 18 400 руб. – приобретена путевка для ребенка сотрудника организации;

Дебет 76 Кредит 51 – 18 400 руб. – оплачена стоимость путевки продавцу.

23 мая (выдача путевки сотруднику):

Дебет 73 Кредит 50-3 – 18 400 руб. – отражена стоимость путевки, выданной сотруднику;

Дебет 91-2 Кредит 73 – 18 400 руб. – списана стоимость путевки за счет нераспределенной прибыли прошлых лет.