1 июля 2021 года – это дата второго этапа масштабного внедрения онлайн-касс. Напомним, что кассовые аппараты нового образца, с подключением к интернету, работают уже год, но вопросов по их применению всё ещё очень много. Более того, до сих пор в закон «О применении контрольно-кассовой техники» депутаты продолжают вносить изменения.

Обращаем ваше внимание на то, что законопроект про онлайн кассы для ИП на ЕНВД (отсрочка до 2021 года) так и не был одобрен. Вместо него принят закон от 27.11.2017 № 337-ФЗ, который значительно сократил период отсрочки в применении касс для льготных режимов.

Кто может применять ЕНВД

Для использования ЕНВД существует гораздо больше условий, чем при использовании упрощенной системы налогообложения (см. «Упрощенная система налогообложения для ИП: чем она выгодна и как ей пользоваться»). И в этом, пожалуй, главное неудобство «вмененки». Главное ограничение состоит в том, что ее можно применять только по отдельным видам деятельности, которые перечислены в пункте 2 статьи 346.26 НК РФ. В частности, это:

- розничная торговля через небольшой магазин — с площадью торгового зала до150 кв. м (интернет-магазины ЕНВД применять не вправе);

- общественное питание, если площадь зала обслуживания посетителей составляет не больше 150 кв. м;

- бытовые услуги;

- перевозка людей и грузов, если в собственности налогоплательщик находится не больше 20 единиц соответствующей автотехники;

- ремонт, техобслуживание и мойка автомобилей;

- ветеринарные услуги;

- сдача в аренду мест на автостоянках;

- размещение наружной рекламы на рекламных конструкциях — щитах, стендах, табло и транспорте;

- сдача в аренду жилья, если общая площадь помещений для временного размещения и проживания составляет не более 500 кв. м;

- сдача в аренду земли для торговли и общепита.

- сдача в аренду торговых мест на рынке или в торговом комплексе, палаток, лотков, а также точек общепита без залов обслуживания посетителей.

Местные власти (на уровне муниципальных образований) могут вводить ЕНВД в отношении видов деятельности из приведенного выше списка.

Также нужно помнить, что ЕНВД не вправе применять те предприниматели, у которых численной наемных работников превышает 100 человек.

Санкции за нарушение закона «О ККТ»

Санкции для предпринимателей, не выполняющих требования закона об использовании касс, предусмотрены статьёй 14.5 КоАП РФ:

- от ¼ до ½ суммы покупки, но не менее 10 000 рублей за неприменение ККТ (отсутствие или фактическое неиспользование кассы; технические проблемы; отсутствие модели кассы в официальном реестре; касса, не поставленная на учет в ИФНС; пробитие чека на меньшую сумму);

- предупреждение или штраф от 1 500 до 3 000 рублей за непредставление информации и документов, содержащих сведения о ККТ, по запросам налоговых органов.

Налоговые инспекции прекрасно знают про все ИП на ЕНВД, стоящих у них на учёте по месту деятельности и занимающихся розничной торговлей или общепитом. С большой вероятностью, именно в отношении таких предпринимателей с 1 июля 2021 года будут проводиться контрольные закупки.

Надзорные каникулы на мероприятия налогового контроля не распространяются, поэтому проверяющие руководствуются только служебным поручением о проведении проверки. Это означает, что о проведении контрольной закупки заранее в известность не поставят, а инспекторы будут приобретать и оплачивать товары или услуги под видом обычных покупателей. После совершения покупки инспектор предъявит поручение на проведение проверки и запросит документы, подтверждающие приобретение и регистрацию кассового аппарата.

Особенное подозрение могут вызвать ИП, занимающиеся розничной торговлей и общепите, нанимавшие работников до 1 июля 2021 года. Дело в том, что отсутствие работников в рознице и общепите позволяет работать без кассы ещё один год (до середины 2021 года), поэтому некоторые работодатели массово уволили свой персонал.

На самом деле, работники продолжают выполнять свои обязанности, а их увольнение происходило только на бумаге. Если при проверке выяснится, что оплату без ККТ в магазине или кафе принимает не сам предприниматель лично, то можно получить ещё и штраф за нарушение трудового законодательства.

Как перейти на «вмененку»

Переход на ИП осуществляется добровольно. Перейти на «вмененку» можно в любой момент. Для этого в течение 5 дней с начала применения «вмененки» необходимо подать соответствующее заявление.

Налоговики часто ориентируются на дату заключения договора аренды или дату первого договора с поставщиком. Чтобы избежать лишних вопросов, срок подачи заявления на ЕНВД лучше отсчитывать с этого дня.

Предположим, вы решили открыть магазин и решили применять выбрали ЕНВД. Вам надо подать заявление на ЕНВД в течение 5 рабочих дней с даты заключения договора аренды или даты первого договора с поставщиком. Для налоговой не важно, когда вы «открыли» ИП или начали вести другую деятельность. Имеет значение самая ранняя дата, которая связана именно с открытием магазина.

Если вы хотите перейти на ЕНВД с другой системы (например, с «упрощенки») — подайте заявление в течение 5 рабочих дней с начала года.

Заявление нужно подать в налоговую инспекцию по месту осуществления предпринимательской деятельности, даже если вы регистрировались как ИП в другом городе. Однако есть три исключения, когда нужно обращаться в налоговый орган по месту жительства индивидуального предпринимателя. Это делается при осуществлении следующих видов деятельности:

- перевозка пассажиров и грузов

- развозная и разносная розничная торговля (например, торговля с автомобиля или с рук);

- размещение рекламы на транспорте.

В течение 5 дней вас поставят на учёт как плательщика ЕНВД и выдадут подтверждающее уведомление.

Итоги

Ещё раз кратко об особенностях применения онлайн-касс для предпринимателей на вменёнке:

- В отношении онлайн кассы для ИП на ЕНВД отсрочка до 2021 года полностью отменена.

- С 1 июля 2021 года выдавать кассовый чек в розничной торговле и сфере общепита обязаны предприниматели-вменёнщики, имеющие работников.

- С 1 июля 2021 года применять ККТ должны также ИП, торгующие и оказывающие услуги общепита без работников.

- Если предприниматель после 1 июля 2021 года торгует или занимается общепитом без работников, а потом нанимает персонал, то установить кассу он обязан в течение 30 дней после заключения трудового договора.

- С 1 июля 2021 года предприниматели, оказывающие услуги населению, не имеют права выписывать БСО типографского образца. Вместо него надо выдавать кассовый чек или БСО, сформированный автоматизированной системой (аналог ККТ).

- Для получения вычета на приобретение кассы (в пределах 18 000 рублей за одну единицу ККТ) надо соблюдать установленные сроки и порядок уменьшения исчисленного квартального налога.

Как рассчитывается налог

Единый «вмененный» налог рассчитывается по формуле:

БД×К1×К2×(Ф1+Ф2+Ф3)×15%, где

– БД — базовая доходность (ее значения приведены в статье 346.29 НК РФ); – Ф1, Ф2, Ф3 — значение физического показателя. Для каждого вида деятельности в статье 346.29 НК РФ предусмотрен свой физический показатель (например, площадь торгового зала или число сотрудников); – К1 — коэффициент, который устанавливает правительство. В 2021 году равен 1,798, в 2021 году — 1,868 (см. «Утверждены коэффициенты-дефляторы на 2021 год»); – К2 — коэффициент, устанавливаемый местными властями (его можно узнать в вашей налоговой инспекции или в администрации муниципального образования). – 15% — ставка налога ЕНВД.

Проще всего рассчитать налог можно с помощью веб-сервиса «Контур.Эльба». Для этого нужно выбрать вид деятельности и указать размер физических показателей, а значение базовой доходности и коэффициенты система подставит автоматически.

Подключиться к «Контур.Эльбе», вести учет и сдавать отчетность по ЕНВД (для новых ИП — год бесплатно)

Существует несколько законных способов уменьшить исчисленную сумму налога:

1. Если вы перешли на ЕНВД или прекратили бизнес в середине квартала, то налог уплачивается только за отработанные на ЕНВД дни. 2. Налог уменьшается на сумму страховых взносов:

- ИП без сотрудников может уменьшить сумму налога полностью (вплоть до нуля) на страховые взносы «за себя»;

- ИП с сотрудниками уменьшает налог не более чем наполовину.

Рассчитать взносы «за себя», налоги по УСН и сдать отчетность через интернет

3. Предприниматель может уменьшить налог при приобретении онлайн-кассы (см. «Налоговый вычет за онлайн-кассы: как максимально уменьшить налог на ЕНВД или патенте»).

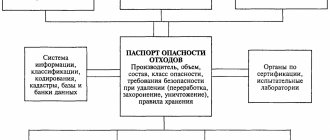

Коды и БД

Исчисление осуществляется посредством данных, которые подает таблица базовой доходности ЕНВД 2021 года. БД являет собой условный доход на величину физпоказателя. Эти два параметра установлены в законе.

Таблица базовой доходности ЕНВД 2021 года отображает неизменные константы, корректируемые К1 и К2.

Отобразим ее вместе с кодами предпринимательства для декларации:

Все коды и значения отображены в налоговом кодексе и в подзаконных актах.

Их нужно строго соблюдать, так как в случае ошибки ИФНС не примет декларации и иные документы.

back to menu ↑

Декларация по ЕНВД

Когда сдавать декларацию

Декларация по ЕНВД сдается ежеквартально. Сроки представления отчетности следующие:

- за 1 квартал — до 20 апреля;

- за 2 квартал — до 20 июля;

- за 3 квартал — до 20 октября;

- за 4 квартал — до 20 января.

Если сроки выпадают на выходной или праздник, то последним днём сдачи будет следующий рабочий день.

Сдать через интернет новую декларацию по ЕНВД Сдать бесплатно

Срок уплаты налога, соответственно, до 25 апреля, июля, октября, января.

Куда сдавать декларацию

Форма декларации утверждена приказом ФНС России от 04.07.14 № ММВ-7-3/[email protected]

Декларацию необходимо представить в ту налоговую инспекцию, в которую вы подавали заявление о переходе на ЕНВД. Отчетность можно сдать следующими способами:

- Лично отнести в инспекцию в бумажном виде.

- Сдать бумажный отчет по почте заказным письмом с описью вложения.

- Отправить отчет через интернет в электронном виде. Например, с помощью «Контур.Эльбы».

Кто из предпринимателей на ЕНВД обязан применять кассу в 2018 году

Специальный режим ЕНВД известен тем, что при расчёте налога здесь не учитывается доход, реально получаемый налогоплательщиком. Нужна ли онлайн касса на вменёнке, если предприниматель не отчитывается о размере выручки от реализации товаров и услуг?

Да, нужна, причем, послаблений в обязанности применять кассовую технику лишили не только плательщиков ЕНВД, но и многие другие категории бизнесменов (например, не отложили до 2021 года переход на кассы для ИП на ПСН).

Сроки обязательного перехода на кассы зависят от вида деятельности ИП и от наличия у него работников:

- для торгующих в розницу или оказывающих услуги общественного питания с привлечением наёмного персонала – с 01.07.2018, а при отсутствии работников — с 01.07.2019;

- для оказывающих услуги населению, независимо от наличия работников — с 01.07.2019.

В спорной ситуации оказались предприниматели, оказывающие услуги населению удалённо. С одной стороны, они ещё год вправе работать без кассы и выписывать БСО. Но с другой – при отсутствии прямого контакта с клиентом передать ему бумажный документ нет возможности. Последние новости по этому вопросу пришли от Минфина – ведомство считает, что в этом случае надо выдавать кассовый чек в электронном виде.

Совмещайте ЕНВД с УСН, патентом или ОСНО

ЕНВД можно совмещать с любой другой системой налогообложения (см. «Налоги у ИП или ООО: как выбрать «выгодную» систему налогообложения»).

Распространенная ситуация — вы торгуете через стационарный магазин и через интернет. Для стационарной точки применяете ЕНВД, а интернет-магазин переведен на УСН. В этой ситуации нужно вести раздельный учёт — доходы по УСН учитывать отдельно от доходов на ЕНВД.

Вести учет при УСН, сдавать отчетность через интернет (для новых ИП — год бесплатно)

Какая документация ведется

Субъекты на ЕНВД в 2021 году пользуются послаблениями, одним из которых является упрощенная отчетность.

Ее вести, как и бухгалтерский учет, не обязательно, но это не значит, что упраздняются полностью инструменты контроля и фиксации.

Они дают возможность отслеживать изменения в предприятии соответствующими органами.

«Вмененщики» ведут следующую документацию:

- учетность физпоказателей;

- налоговую декларацию (сроки сдачи отчетности в 2021 году ЕНВД ежеквартальные);

- как правило, ведут также бухгалтерский баланс, отчеты по работникам;

- дисциплину по кассе.

Важно: В 2021 году те предприятия, которые осуществляют расчеты с клиентами, как наличными, так и электронными деньгами обязаны установить и зарегистрировать онлайн-кассы.

back to menu ↑