Подтверждающие документы для авансового отчета

Сотрудник компании становится подотчетным лицом, когда получает деньги из кассы для выполнения служебных поручений. Наиболее распространенные виды поручений — поездка в командировку или приобретение каких-либо предметов для офиса. Независимо от того, какие расходы сотрудник понес — командировочные (проезд до места назначения и обратно, проживание, питание), общехозяйственные или др., он обязан подтвердить это, предоставив в бухгалтерию компании авансовый отчет со всеми необходимыми документами.

Документы для авансового отчета должны содержать основные реквизиты (дату, регистрационный номер и пр.), а также информацию о расходах на товары или услуги. Помимо популярного кассового чека, в качестве подтверждающих документов также могут использоваться:

- Бланк строгой отчетности (БСО) — в его роли может выступать билет на самолет или поезд, посадочный талон, абонемент на посещение курсов или тренингов и т.п.

- Приходный кассовый ордер (ПКО) — его заполняет бухгалтер или руководитель компании.

- Товарный чек — его, в отличие от кассовой квитанции, заполняет продавец (от руки или в электронном виде), он также не является фискальным документом — его не всегда выпускает официально зарегистрированная касса.

Отметим, что минус всех бумажных документов — это качество их печати и возможность утери. Однако сегодня со всем этим отлично борется цифровизация, причем как самих документов (о нововведениях с 1 июля 2021 года читайте в материале Подотчет с 1 июля 2019), так и формата подготовки авансового отчета.

Например, в приложении Hamilton Авансовый отчет сотрудник может за пару минут заполнить авансовый отчет онлайн с любого мобильного устройства, приложив к нему фото всех бумажных чеков или их электронные версии. Менеджер подтверждает электронный авансовый отчет в один клик, визируя его ЭЦП. Все проводки по расходам формируются автоматически – бухгалтеру останется лишь по необходимости осуществить выплату сотруднику.

В каких случаях разрешено оформление авансового отчета без кассового чека?

Документ, подтверждающий оплату за фактически полученные товары, работы и услуги обязательно должен содержать ряд обязательных элементов: номер и дату выдачи, информацию об организации, содержание хозяйственной операции.

К таким первичным учетным документам, подтверждающим факт проведения расчета, относятся:

- товарный чек;

- приходный кассовый ордер (далее ПКО);

- бланк строгой отчетности (далее БСО).

Рассмотрим отражение каждого из этих подтверждающих документов при заполнении авансового отчета без кассового чека.

В соответствии с положениями ст. 2 закона «О применении ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 22.05.2003 № 54-ФЗ индивидуальные предприниматели или организации, деятельность которых подпадает под ЕНВД или патент (у ИП), имеют право не пользоваться кассовыми аппаратами, а выдавать своим покупателям вместо кассовых товарные чеки. Следовательно, товарный чек, выданный бухгалтерией подобного субъекта предпринимательской деятельности, считается первичным документом, пригодным для подтверждения расходов в целях бухгалтерского и налогового учета.

Отметим, что нормами российского законодательства не утверждена какая-либо обязательная форма «товарника». Однако к обязательным реквизитам, которые нужно заполнить при оформлении товарного чека, следует отнести:

- дату составления и номер документа;

- название организации или Ф. И. О. индивидуального предпринимателя, выдавшего чек;

- индивидуальный налоговый номер организации или ИП;

- наименование оплаченных товаров, работ, услуг, их цену и количество;

- общую сумму по чеку в рублях;

- должность, инициалы и подпись работника бухгалтерии, оформившего документ.

В случаях, когда у продавца нет возможности составить корректный приходный кассовый ордер или бланк строгой отчетности (об особенностях этих документов мы поговорим в следующих разделах), продавца можно попросить выписать товарный чек. Заметим такую особенность, что «товарник» выдается именно по просьбе покупателя, ведь в принципе его выдача не является обязанностью продавца.

Если товарный чек оформлен правильно, он может быть приложен к авансовому отчету в качестве документа, подтверждающего факт оплаты соответствующего товара (работы, услуги). Бухгалтерия обязана принять и провести авансовый отчет с товарным чеком без кассового чека.

Авансовый отчет без чека

В законах, регламентирующих порядок составления отчетов по авансовым средствам, нет информации, что к этому документу должны в обязательном порядке прикрепляться кассовые чеки. Но в официальном бланке (форма АО-1) есть ячейки, в которых необходимо зафиксировать сведения о квитанциях и других документах, подтверждающих расходы. В эти ячейки необходимо ввести их номер и дату, а также расшифровать содержание затрат, указав общую сумму.

Из этого следует, что провести авансовый отчет без чеков бухгалтерия может только тогда, когда к нему приложен один из альтернативных подтверждающих документов. Почему так?

Во-первых, подтверждающие документы строго необходимы для бухгалтерской отчетности.

Во-вторых, отчетные средства, выданные сотруднику на профессиональные расходы, компания может принимать к снижению налоговой базы — чтобы уменьшить сумму выплат, необходимо предоставить в налоговый орган установленный законом перечень документов, которые свидетельствуют о понесенных сотрудником расходах.

В-третьих, сотруднику эти документы потребуются для подтверждения работодателю факта затрат на выполнение служебного задания или покупку товаров для нужд компании.

Рассмотрим варианты составления авансовых отчетов без чеков, но с применением других подтверждающих документов.

Как правильно оформлять авансовый отчет? Образец и правила

Работник организации может сам отправиться за приобретением необходимых товаров (работ, услуг) за свои собственные средства. В данном случае нет необходимости заполнять авансовый отчет. Как правильно оформить вышеописанные действия?

Рекомендуем прочесть: Льготы ветеранам труда в 80 лет в свердловской области в 2021 году

Командировкой называют поездку работника с целью выполнения своих должностных обязанностей вне места расположения компании. Она никогда не обходится без расходов, которые подлежат компенсации сотруднику в соответствии с действующим законодательством.

БСО вместо чека

Дополнить авансовый отчет можно авиа- или ж/д билетом, талоном на питание и другими видами бланков строгой отчетности. Особенность БСО заключается в том, что составляется он только при предоставлении услуг — при продаже товаров бланк не предоставляют.

Единственное условие использования бланка строгой отчетности в авансовом отчете без чека — прилагаемый документ должен полностью соответствовать требованиям п. 3 Постановления № 359 от 6.05.08, а именно содержать следующие реквизиты:

- наименование (например, «Пассажирский билет», «Багажная квитанция» и т.д.);

- серию и номер;

- наименование организации, предоставляющей услугу, ее юридический адрес и ИНН;

- расшифровка предоставляемой услуги;

- дата оплаты услуги;

- ФИО, должность, подпись представителя организации;

- печать, при ее наличии.

Законодательно установленный бланк этого документа включает два раздела: основной и отрывной. После заполнения сотрудник получает отрывную часть, которую и прилагает к авансовому отчету без товарного и кассового чеков, и на основе которого заполняет соответствующие графы в нем. Если корешок БСО не отрывной, например, в транспортном билете, то к отчету прикрепляются обе части бланка.

Подотчетному лицу необходимо убедиться в соблюдении правил заполнения бланка строгой отчетности и наличии в нем требуемых реквизитов, ведь только грамотно заполненный БСО является полноценной заменой кассовому чеку.

Какие реквизиты должны быть в чеках и БСО, принесенных подотчетником с 1 июля

- наименование покупателя / клиента;

- ИНН покупателя / клиента;

- сведения о стране происхождения товара – при осуществлении расчетов за товар;

- сумма акциза – при продаже подакцизных товаров;

- регистрационный номер таможенной декларации – при осуществлении расчетов за товар, ввезенный продавцом из-за пределов РФ (Федеральный закон от 3 июля 2021 г. № 192-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации»).

С 1 июля 2021 года кассовый чек или бланк строгой отчетности, сформированные при осуществлении расчетов с использованием наличных денежных средств денег или банковских карт, в дополнение к прежним должны содержать новые реквизиты (п. 1 ст. 4.7 Федерального закона от 22 мая 2021 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации»):

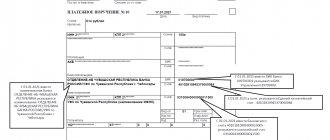

ПКО вместо чека

Приходный кассовый ордер фиксирует поступление денежных средств в кассу компании. Этот документ также состоит из двух частей — основной и отрывной, и по аналогии с БСО нужен сотруднику при сдаче авансового отчета.

В отличие от БСО этот документ используется не только при предоставлении услуг, но и при фиксации сделки купли-продажи различных товаров.

Требования к ПКО для отчетности:

- базовые реквизиты: номер, дата, название организации и т.п.;

- печать компании, которая продала товар или предоставила услугу;

- сумма товара или услуги в числовом формате с расшифровкой прописью.

Перед тем как прикреплять приходный кассовый ордер к авансовому отчету, необходимо убедиться в наличии реквизитов и его соответствии форме КО-1, установленной Госкомстатом.

***

Подводя итоги, скажем, что кассовый чек — не единственный документ, который сотрудник может приложить к авансовому отчету, чтобы отчитаться по средствам, выданным на хозяйственные расходы. Функцию кассового чека также может выполнить товарный чек, корешок квитанции приходного кассового ордера или корешок БСО.

Похожие статьи

- Как проверить кассовый чек на подлинность?

- Нужен ли кассовый чек для налоговой

- Штраф за невыдачу кассового чека в 2017

- Где указан номер кассового чека?

- Кассовый чек при оплате банковской картой

Товарный чек вместо кассового

Использовать товарные чеки имеют право индивидуальные предприниматели, а также предприятия, использующие ЕНВД (Единый налог на вменённый доход).

Строгой формы для его оформления законодательством не установлено — он должен содержать номер, дату, наименование компании-продавца или ФИО предпринимателя, а также перечисление товаров или услуг с количеством, стоимостью и итоговой суммой.

Товарные чеки без печати могут прилагаться к авансовому отчету только в том случае, если содержат все перечисленные реквизиты.

Проверьте себя: какие обязательные реквизиты должны быть в кассовом чеке с 2021 года

- Название организации.

- Адрес торговой точки.

- Название и порядковый номер документа за смену, вид операции (приход, возврат прихода, расход, возврат расхода).

- ФИО и должность работника, оформляющего покупку.

- Перечень товаров, работ, услуг.

- Цена за единицу с учетом скидок, и итоговая сумма покупки.

- Ставка и выделенная сумма НДС за единицу и общую стоимость (если применяется).

- Вид расчета (наличный или безналичный) и сумма оплаты.

- Сайт, где можно проверить подлинность документа и указанного в нем фискального признака (QR-кода).

- Данные ККТ (регистрационный номер кассы, заводской номер фискального накопителя, фискальный признак документа — QR-код).

- Порядковый номер фискального документа.

- ИНН организации или ИП.

- Система налогообложения продавца.

- Номер смены.

- Дата, время проведения операции; фискальный признак сообщения (если информация хранится в фискальном накопителе или передается ОФД).

В некоторых случаях, специально предусмотренных в п. 7 ст. 7 ФЗ N 290-ФЗ (которым вводятся изменения по онлайн-кассам в 54-ФЗ), продавцы после 1 июля 2021 года могут не использовать кассовый аппарат и оформлять только товарный чек.

Обязательные реквизиты кассового чека и БСО в 2021 году

Отметим, что в данный момент существует проект постановления Правительства РФ, согласно которому срок обязательной маркировки в части вывода из оборота должен быть сдвинут на 1 июля, а приемки УПД — на более поздний срок.

Что касается продавцов — неплательщиков НДС, то они могут не указывать в кассовом чеке ставку и сумму налога. В этом случае они могут выставить один из двух документов: электронный кассовый чек, без указания наименования ставки НДС (тег 1199) «НДС не облагается»; кассовый чек в печатной форме со значением «-» или «НДС не облагается». А вот реквизит «сумма расчета по чеку без НДС» придется указать в любом случае. Поскольку он обязателен для всех кассовых чеков и БСО (п. 4 примечаний к Таблице 20 Приложения № 2 к приказу ФНС России от 21 марта 2021 г. № ММВ-7-20/[email protected]).