С 1 января 2021 года изменятся реквизиты для уплаты налогов

Главное изменение касается индивидуальных предпринимателей, нотариусов, адвокатов и глав КФХ. С 1 октября 2021 года коды статуса плательщика «09», «10», «11» и «12» утратят силу. Вместо них перечисленные выше налогоплательщики будут указывать код «13», которые соответствует налогоплательщикам-физлицам.

Также часть кодов будет удалена или отредактирована. Добавятся и новые коды:

- «29» — для политиков, которые перечисляют в бюджет деньги со специальных избирательных счетов и специальных счетов фондов референдума (кроме платежей, администрируемых налоговой);

- «30» — для иностранных лиц, не состоящих на учёте в российской налоговой, при уплате платежей, администрируемых таможенными органами.

С 1 октября перечень кодов основания платежа уменьшится. Исчезнут коды:

- «ТР» — погашение задолженности по требованию налоговой;

- «АП» — погашение задолженности по акту проверки;

- «ПР» — погашение задолженности по решению о приостановлении взыскания;

- «АР» — погашение задолженности по исполнительному документу.

Вместо них нужно будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное. Раньше этот код применялся исключительно для добровольного закрытия долгов.

Также с 1 октября удалят код «БФ» — текущий платеж физлица, уплачиваемый со своего счёта.

В этом поле указывается номер документа, который является основанием платежа. Его заполнение зависит от того, как заполнено поле 106.

Новый код для основания платежа в четырёх утративших силу случаях — «ЗД». Но несмотря на это, удалённые коды будут фигурировать в составной части номера документа — первые два знака. Заполняйте поле в следующем порядке:

- «ТР0000000000000» — номер требования налоговой об уплате налогов, сборов, взносов;

- «АП0000000000000» — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АР0000000000000» — номер исполнительного документа.

Например, «ТР0000000000237» — требование об уплате налога № 237.

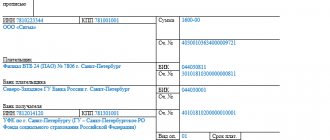

Заполнение платежного поручения по налогам с 1 января 2021

ФНС предупредила, что банковский номер счета получателя, который является составной частью казначейского счета, является обязательным реквизитом. Ранее поле «15» налогоплательщики не заполняли.

Прежде чем привести образец платежного поручения по налогам на 2021 г., напоминаем, что в документе также указываются:

- реквизиты плательщика (ИНН, КПП, при необходимости — адрес физического лица, номер расчетного счета, БИК и корсчет банка налогоплательщика);

- реквизиты получателя (ИНН, КПП, в наименовании — территориальное УФК и в скобках ИФНС, администрирующая этот бюджетный платеж).

Согласно приказу Минфина России от 14.09.2020 № 199н в 2021 г. вступают в силу новые правила указания информации в платежных поручениях. В частности, для иностранных организаций или физических лиц, не состоящих на учете в ИФНС, разрешено вместо ИНН указывать «0».

Прочие реквизиты

При уплате налога в платежном поручении необходимо заполнить и другие поля документа. Правила предусматривают обязательное проставление:

- номера поручения, даты, суммы;

- вида оплаты (ставится «01»), очередности (для налогов обычно «5»);

- УИН (при наличии);

- бюджетных кодов, позволяющих идентифицировать платеж – КБК (шифр конкретного налога, состоящий из 20 цифр, на 2021 г. утв. Приказом Минфина от 08.06.2020 № 99н) и ОКТМО (8 или 11 цифр, для определения платежа по территориальной принадлежности);

- основания платежа и периода, за который вносится сумма.

Порядок заполнения перечисленных реквизитов в платежном поручении по налогам в 2021 году остается прежним.

Заполним по новым правилам платежное поручение по налогу.

Образец платежного поручения на 2021 год

С 1 января 2021 года меняются реквизиты для уплаты налогов

С 2021 г. есть некоторые изменения по КБК. В частности:

- утвержден КБК для 15%-го НДФЛ, исчисляемого с доходов, превышающих 5 млн руб., — 182 1 0100 110;

- введен КБК для уплаты земельного налога в отношении участков, расположенных в границах муниципальных округов, необходимо перечислять на КБК 182 1 0600 110;

- появился КБК для уплаты налога, взимаемого в связи с применением ПСН, зачисляемого в бюджеты муниципальных округов, — 182 1 0500 110;

- введен КБК для уплаты НДПИ при добыче прочих полезных ископаемых, в отношении которых при налогообложении установлен рентный коэффициент, отличный от 1, — 182 1 07 01080 01 1000 110.

КБК по основным налогам/взносам остались неизменны.

Далее вы найдете таблицы с КБК на 2021 год по основным налогам и страховым взносам.

КБК для уплаты налогов для организаций и ИП на ОСН

| Наименование налога, сбора, платежа | КБК |

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| — в федеральный бюджет (ставка — 3%) | 182 1 0100 110 |

| — в региональный бюджет (ставка от 12,5% до 17%) | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество: | |

| — по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 0600 110 |

| — по имуществу, входящему в ЕСГС | 182 1 0600 110 |

| НДФЛ (ИП «за себя») | 182 1 0100 110 |

| Наименование налога, сбора, платежа | КБК |

| Налог при УСН, когда применяется объект налогообложения: | |

| — «доходы» | 182 1 0500 110 |

| — «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| Наименование налога, сбора, платежа | КБК |

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| НДС (как налоговый агент) | 182 1 0300 110 |

| НДС по импорту из Беларуси и Казахстана | 182 1 0400 110 |

| Налог на прибыль при выплате дивидендов: | |

| — российским организациям | 182 1 0100 110 |

| — иностранным организациям | 182 1 0100 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 0100 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 0100 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог | 182 1 06 0603х хх 1000 110 где ххх зависит от места расположения земельного участка |

| Водный налог | 182 1 0700 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120 где х зависит от вида загрязнения окружающей среды |

| НДПИ | 182 1 07 010хх 01 1000 110 где хх зависит от вида добываемого полезного ископаемого |

| Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний | 182 1 0100 110 |

Как заполнить платёжное поручение по налогам и взносам в 2021 году

| Наименование платежа | КБК |

| Cумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) | 182 1 0300 110 |

| Пени по платежу | 182 1 0300 110 |

| Проценты по платежу | 182 1 0300 110 |

| Суммы денежных взысканий (штрафов) по платежу | 182 1 0300 110 |

| Наименование платежа | КБК |

| Cумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) | 182 1 0400 110 |

| Пени по платежу | 182 1 0400 110 |

| Проценты по платежу | 182 1 0400 110 |

| Суммы денежных взысканий (штрафов) по платежу | 182 1 0400 110 |

| Наименование платежа | КБК |

| Cумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) | 153 1 0400 110 |

| Пени по платежу | 1531 0400 110 |

| Проценты по платежу | 1531 0400 110 |

| Суммы денежных взысканий (штрафов) по платежу | 1531 0400 110 |

- Правила заполнения платежных поручений

- Изменения в КБК

- Заполнение реквизитов банка Федерального казначейства по классификатору БИК

- Платежи в бюджет на казначейские счета с 01.01.2021

- Изменение статуса плательщика и оснований платежа при перечислении в бюджет с 01.10.2021

- Прочие платежи контрагентам-бюджетникам

Что меняется в платежном поручении на перечисление налога

Налогоплательщикам придется корректировать сразу несколько реквизитов. Изменения в платежном поручении на уплату налога, в основном,относятся к счету получателя:

- в наименовании банка получателя через знак «//»добавляется название соответствующего счета казначейства (поле «13» поручения);

- будет указываться другой БИК (поле «14»);

- добавляется новый реквизит — номер счета банка получателя (поле «15»);

- в поле «17» ставится номер казначейского счета.

Всю информацию по изменениям реквизитов в разрезе территориальных УФК ФНС зафиксировала в единой таблице (Приложение к письму ФНС от 08.10.2020 № КЧ-4-08/[email protected]).

С 1 января 2021 года изменятся реквизиты казначейских счетов для уплаты налогов

Если сейчас мы указываем БИК соответствующего отделения Банка России, то с 2021 года нужно указывать БИК не отделения Центробанка, а БИК территориального органа Федерального казначейства.

У каждого регионального управления Федерального казначейства в субъекте Российской Федерации теперь свой банковский идентификационный код.

При оформлении платежного поручения сейчас мы не заполняем номер счета банка-получателя

(поле 15), мы лишь указываем

номер счета получателя

(поле 17).

С 2021 года нам придется заполнять номер банка-получателя

(поле 15) и указывать новый

номер счета-получателя

(поле 17).

Под номером счета банка-получателя

теперь подразумевается номер банковского счета, входящего в состав единого казначейского счета.

- Единый казначейский счет — это счёт Федерального казначейства, где аккумулируются денежные средства федерального бюджета и отражаются операции по исполнению федерального бюджета.

При формировании платежа на уплату налогов, сборов, страховых взносов под Наименованием получателя

подразумевается администратор соответствующих поступлений в бюджет — это наименование налоговой инспекции, где налогоплательщик поставлен на налоговый учет.

При этом сейчас мы указываем свою налоговую инспекцию в скобках после наименования соответствующего регионального управления Федерального казначейства, например: УФК по Воронежской области (ИФНС России № 1 по Воронежской области).

Под Номером счета получателя

при налоговых переводах теперь подразумевается номер отдельного казначейского счета (в случае с уплатой налогов — это поступления, являющиеся источниками доходов бюджетов бюджетной системы Российской Федерации).

Это значит, что с 01.01.2021 года номер счета получателя в поле 17 будет отличным от номера, который мы указываем сейчас.

Таким образом, с 2021 года в платежках нужно будет указывать два счета, а также новые БИК.

Как изменились реквизиты казначейских счетов

С 01.01.2021 года вступил в силу ФЗ № 479-ФЗ «О внесении изменений в Бюджетный кодекс РФ в части казначейского обслуживания и системы казначейских платежей». Коротко расскажем о сути главного новшества.

Все поступления в бюджет отныне обслуживает казначейство, а если точнее, то территориальные органы федерального казначейства (ТОФК). Бюджетные деньги учитываются на казначейских счетах, и казначейство, как оператор, распределяет эти средства. Госорганы, в том числе налоговая и страховые фонды, получают деньги на казначейские счета. Поэтому понятие «кассовое обслуживание» заменено на «казначейское обслуживание».

Новый порядок введён во исполнение принципа единства кассы. Деньги зачисляются на единый бюджетный счёт, и с него же распределяются. Это должно ускорить поступление денег в бюджет и упростить их распределение.

Поэтому с 2021 года изменились реквизиты казначейских счетов федерального казначейства и реквизиты счетов, входящих в состав единого казначейского счёта (ЕКС).

Казначейский счёт отличается от банковского структурой счёта. Еще казначейский счёт всегда начинается с 0. Таблицу соответствия банковских счетов новым казначейским можно посмотреть на сайте Казначейства России. Эта таблица пригодится вам при заполнении платёжных поручений.

Согласно Приказу Казначейства России от 13.05.2020 № 20н, у всех бюджетных организаций с 2021 года должны быть открыты счета в ТОФК. Соответственно, счета, открытые в подразделениях ЦБ РФ или в кредитных организациях, будут закрыты. О дате закрытия старых счетов поговорим чуть позже. Если сразу хотите узнать о сроках

закрытия, смотрите предпоследний раздел статьи.

Новые реквизиты в платёжках по налогам и взносам. Таблица от ФНС

| НАЛОГ | КБК |

| НДС на товары (работы, услуги), реализуемые на территории РФ | 182 1 03 01000 01 1000 110 |

| НДС на товары, ввозимые на территорию РФ из стран — участниц Таможенного союза (из Республик Беларусь и Казахстан) | 182 1 04 01000 01 1000 110 |

| НДС на товары, ввозимые на территорию РФ, на таможне | 153 1 04 01000 01 1000 110 |

Этот налог – главный «наполнитель» казны РФ, поэтому с его уплатой предпринимателям стоит быть особенно внимательным. Он платится с реализации товаров и/или услуг, а также с импортных товаров, реализуемых в России. Также его должны платить при передаче товаров для собственных нужд, если это не нашло отражения в налоговой декларации. Актуален он и при импорте товаров.

В уплате налога на добавленную стоимость пару лет назад произошли очень серьезные изменения, поэтому на 2021 год законодатели коснулись этого налога лишь мимоходом, чтобы дать предпринимателям возможность адаптироваться.

НДС – налог, требующий ежеквартальной декларации и уплаты. Он рассчитывается по итогам каждого квартала: разница налоговой базы и вычетов умножается на налоговую ставку. Таким образом, бюджет получает данные налоговые отчисления четырежды в год.

ВАЖНАЯ ИНФОРМАЦИЯ! Если законные вычеты превысили доходную часть НДС, то бюджет возмещает недостающую долю: сумма будет засчитана в будущие платежи или на погашение какой-либо недоимки. При отсутствии недоимок закон разрешает перечислить сумму возмещения на расчетный счет предпринимателя.

Налоговой базой считается основная характеристика реализуемого товара или услуги – их стоимость на день отгрузки товара или передачи услуги либо день их оплаты (дата того события, которое наступило раньше).

Есть некоторые нюансы, касающиеся налоговых ставок НДС:

- одинаковая ставка – одинаковая база;

- если операции облагаются НДС по разным ставкам, то их база тоже считается отдельно;

- стоимость всегда считается в национальной валюте, выручка от импорта переводится в рубли по текущему курсу.

- С 1 января вступают в действие льготные ставки на реализацию предусмотренных НК товаров и услуг. Для некоторых товаров она признана нулевой.

- Упрощены условия подтверждения права на льготный тариф НДС.

- Исключения двойного налогообложения для применяющих УСН и ЕСХН при выставлении счетов-фактур.

- Упразднение бумажных носителей: с этого года сдавать декларацию по НДС можно только в электронном виде.

- Новые коды бюджетной классификации на операции по НДС.

ОБРАТИТЕ ВНИМАНИЕ! Налоговые ставки и способ расчета НДС изменений не претерпели.

Переходный период

Новые реквизиты бюджетных получателей начнут применяться с 01.01.2021 г. ФНС в письме № КЧ-4-8/[email protected] заявила, что до 01.05.2021 г. будет действовать переходный период, во время которого допускается одновременное использование как старых, так и новых счетов. Поэтому при уплате налогов заполнить платежное поручение можно и по прежним реквизитам, но только до 30.04.2021 г. Однако не исключено, что банки начнут требовать использования нового порядка уже с 1 января 2021 года.

Таким образом, в 2021 году налогоплательщикам придется менять в программах, используемых для заполнения платежек, реквизиты получателей бюджетных платежей. Казначейство начнет применять другие счета сразу после нового года. Перечисление налогов по прежним данным допускается во время действия переходного периода, то есть, до 30.04.2021 г.

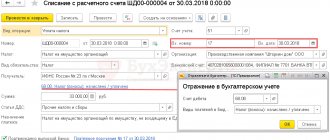

Правила заполнения платежных поручений с 2021 в 1С

- В платежных поручениях раньше не указывался реквизит №15, сейчас он обязателен. И туда прописывается номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС))

- Поменялся БИК банка (Реквизит №14)

- Название Банка получателя (Реквизит №13)

- Номер счета получателя (указывается номер казначейского счета в реквизите №17)

Если Вы не поняли как поменялись реквизиты, Вам нужна помощь в оформлении платежных поручений или возник любой другой вопрос по бухгалтерскому и/или налоговому учету — получите бесплатную консультацию у наших специалистов по телефону, указанным на сайте или оставьте заявку на обратный звонок тут.

Отмечу, что новые реквизиты вводятся с 1 января 2021 года, но они будут действовать одновременно со старыми реквизитами до 1 мая 2021 года.

Начиная 1 мая 2021 года, при заполнении платежных поручений на оплату налогов и взносов необходимо будет использовать только новые реквизиты Федерального казначейства.

По общему правилу исчисленный за квартал НДС нужно уплачивать в бюджет ежемесячно тремя равными долями в течение трех месяцев, следующих за отчетным кварталом (ст. 163, п. 1 ст. 174 НК РФ).

Одним платежом НДС перечисляют только (ст. 163, п. 5 ст. 173, п. 4 ст. 174 НК РФ):

- неплательщики НДС и лица, которые освобождены от уплаты налога;

- налоговые агенты по сделкам с нерезидентами при приобретении у них работ или услуг.

Исчисленный по итогам квартала 2021 года НДС нужно уплачивать ежемесячно тремя равными долями. Каждая треть исчисленного налога должна быть перечислена в бюджет в срок не позднее 25-го числа каждого из трех месяцев, следующих за истекшим кварталом (ст. 163, п. 1 ст. 174 НК РФ). Если 25-е число месяца приходится на выходной или нерабочий праздничный день, срок уплаты переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Пример:

За I квартал 2021 г. сумма налога, исчисленного к уплате в бюджет, составляет 150 000 руб. Уплатить НДС в бюджет нужно так: не позднее 27 апреля – 50 000 руб. (перенос на 06.05.2020 из-за коронавируса); не позднее 25 мая – 50 000 руб.; не позднее 25 июня – 50 000 руб.

Также см:

- Сроки уплаты НДС в 2021 году: таблица

- Ставки НДС в 2021 году

- Как в 2021 году проверяют декларацию по НДС

Документом, в котором производится расчет НДС, является декларация. Составляется она (если речь не идет о налоге, возникающем при импорте из государств-членов ЕАЭС) ежеквартально, охватывая данные за период, равный только что завершившемуся кварталу.

Поскольку НДС представляет собой налог, в отношении которого применяются вычеты, может возникнуть ситуация, когда сумма вычетов превысит налог по операциям, требующим начисления налога к уплате. Такая ситуация достаточно обычна для экспортеров. У прочих же плательщиков в результате произведенных в декларации расчетов налог, как правило, оказывается начисленным к уплате.

Поскольку НДС относится к числу перечислений, формирующих основную часть налоговых поступлений в бюджет (его сумма для налогоплательщика может представлять достаточно существенную величину), для этого налога установлен особый порядок платежей.

Его разрешено перечислять не единовременно, а разбивая начисленную сумму на 3 части, оплачиваемые помесячно в течение квартала, наступающего после того периода, в отношении которого сделаны начисления (п. 1 ст. 174 НК РФ).

Срок платежа в каждом из месяцев квартала оплаты истекает в один и тот же день — 25 числа. Но он может смещаться на более позднюю дату, если попадает на выходной (п. 7 ст. 6.1 НК РФ).

С учетом этих правил сроки уплаты НДС 2021 представлены в таблице:

| Период | Дата платежа |

| 4 квартал 2021 года | 27.01.2020 |

| 25.02.2020 | |

| 25.03.2020 | |

| 1 квартал 2021 года | 27.04.2020 |

| 25.05.2020 | |

| 25.06.2020 | |

| 2 квартал 2021 года | 27.07.2020 |

| 25.08.2020 | |

| 25.09.2020 | |

| 3 квартал 2021 года | 26.10.2020 |

| 25.11.2020 | |

| 25.12.2020 | |

| 4 квартал 2021 года | 25.01.2021 |

| 25.02.2021 | |

| 25.03.2021 |

Если же налогоплательщику удобно сделать единовременный платеж, он может совершить такое перечисление, но только в первом из месяцев квартала, отведенного для оплаты, с соблюдением установленного для оплаты срока.

Как заполнять платёжные поручения по новым правилам

Когда соберётесь уплачивать налог или страховой взнос, возьмите обычную платёжку и внимательно посмотрите на 4 реквизита (графы):

- Реквизит 13 — банк получателя. Здесь необходимо указать наименование банка и через знак «//» наименование управления федерального казначейства (УФК).

- Реквизит 14 — БИК банка получателя. Идентификационный код будет новым.

- Реквизит 15 — номер счёта банка получателя средств (единый казначейский счёт). До 2021 года эту графу вообще не заполняли.

- Реквизит 17 — номер счёта получателя (номер казначейского счёта). Он будет начинаться с 0. Раньше указывали банковский номер, который начинался с 40101.

Чтобы было понятнее, объясним на примере.

Предприниматель Андрей работает на территории Санкт-Петербурга и хочет уплатить налог на добавленную стоимость. Андрей знает, что информация о новых реквизитах казначейских счетов есть в приложении к Письму ФНС от 08.10.2020. Сначала он открывает таблицу с реквизитами и находит в ней УФК по г. Санкт-Петербургу.

Потом Андрей начинает заполнять платёжку:

- В графе 13 пишет наименование банка получателя и управление федерального казначейства (УФК). Это СЕВЕРО-ЗАПАДНОЕ ГУ БАНКА РОССИИ//УФК по г. Санкт-Петербургу г. Санкт-Петербург.

- В графе 14 указывает БИК банка получателя (БИК ТОФК). Новый БИК для Питера — 014030106.

- В графу 15 вносит номер банковского счета, входящего в состав единого казначейского счета. Это 40102810945370000005.

- В графе 17 указывает обновлённый номер казначейского счета. Это 03100643000000017200.

Важно.

Между названием банка и управлением федерального казначейства без пробелов ставится знак «//».

Так выглядит образец платёжки, заполненной по новым правилам.

Вот и всё, ничего страшного. Главное, будьте внимательны с цифрами.

С 1 января 2021 года изменятся реквизиты казначейского счета для уплаты налогов

От платежного поручения налогоплательщика платежка налогового агента фактически отличается только статусом плательщика (в поле 101 агент ставит код 02) и назначением платежа (нужно сделать отметку о том, что платится «агентский» НДС).

Чтобы не допустить ошибок, получите пробный бесплатный доступ к КонсультантПлюс и переходите к Готовому решению по оформлению налоговым агентом платежки на уплату НДС. Там же вы найдете заполненный образец.

Обратите внимание ан правильное заполнение отдельных полей платежки по НДС. Приведем реквизиты платежки, заполняемые при уплате НДС в таблице:

| Поле | Что указывается | Как заполнить |

| 101 | Статус плательщика |

|

| 104 | КБК |

|

| 105 | ОКТМО | ОКТМО по месту нахождения организации (месту жительства ИП) |

| 106 | Основание платежа |

|

| 107 | Показатель налогового периода | КВ.XX.YYYY, где XX – номер квартала (к примеру, за 1-ый квартал, код 01), YYYY – год, за который производится уплата (например, 2020) |

| 108 | Номер документа-основания платежа | При уплате текущих платежей на основании налоговой декларации или при добровольном погашении задолженности при отсутствии требования ИФНС (основание платежа «ТП» или «ЗД») указывается 0 |

| 109 | Дата документа основания платежа |

|

| 24 | Назначение платежа | К примеру, «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ (3 платеж за 1 квартал 2020 г.)» |

Платежное поручение по НДС нужно заполнить по правилам, которые указаны в Приложениях N N 1, 2, 5 к Приказу Минфина России от 12.11.2013 N 107н.

Форма платежного поручения приведена в Приложении 2 к Положению Банка России от 19.06.2012 N 383-П.

При заполнении платежного поручения по НДС обратите внимание на следующие поля.

В поле 101 укажите код статуса плательщика (Приложение N 5 к Приказу Минфина России от 12.11.2013 N 107н):

- «01» — если вы юрлицо;

- «09» — если вы ИП.

В реквизитах плательщика укажите (п. 4 Приложения N 1 к Приказу Минфина России от 12.11.2013 N 107н, Приложение 1 к Положению Банка России от 19.06.2012 N 383-П):

В поле 8 — полное или сокращенное название вашей организации.

Если вы предприниматель, то укажите полностью свои Ф.И.О. и в скобках пометку «ИП», а также свой адрес. Перед адресом и после него поставьте знак «//».

В поле 60 — ИНН вашей организации или ИНН предпринимателя.

В поле 102 — КПП вашей организации. ИП в этом поле ставят ноль «0».

В реквизитах плательщика указываются данные того лица, которое заполняет платежное поручение на перевод налога в бюджет.

В реквизитах получателя указываются реквизиты налогового органа — получателя НДС.

Поля 22, 104–109 заполняются данными, предоставленными лицом, чья обязанность по уплате налога исполняется.

платежного поручения по уплате налога за третье лицо можно на нашем сайте.

- Документы для заполнения 3-НДФЛ

- Инструкция по заполнению налоговой декларации 3-НДФЛ за 2020 год

- ОКТМО ОНЛАЙН

- Коды доходов

- Коды налоговых вычетов

- Коды документов

- Коды регионов

- Новости

- Заявление на возврат НДФЛ

- Расчет налогов

- Налог при продаже авто

- Бланки отчетности

- Документы для имущественного вычета

- Документы для социального налогового вычета

- Примеры 3-НДФЛ 2016

- Примеры 3-НДФЛ 2017

- Примеры 3-НДФЛ 2018

- Примеры 3-НДФЛ 2019

- Примеры 3-НДФЛ 2020

- ИФНС Москвы

- ИФНС по Московской области

- Налоговые вычеты

- Бланки

- Отделения ПФР в Москве

- Филиалы ФСС г.Москвы

- Заплатить налоги

- Коды ОКТМО по г.Москве

- Коды ОКТМО по Московской области

- Публикации

- ФСС по номеру ИФНС Москвы

- Документы

- Судебная практика

- ОКТМО

- Семинары

Какие КБК в 2021 году для юридических лиц указывать в платежных поручениях при уплате налога на добавленную стоимость? На какие КБК платить пени и штрафы? Утверждены ли новые КБК по НДС? В данной статье вы найдете таблицу КБК по НДС на 2021 год.

Сумму НДС, рассчитанную юридическим лицом (организацией) по итогам квартала, в 2021 году нужно уплачивать равномерно в течение следующих трех месяцев. Сроки уплаты – не позднее 25-го числа каждого из этих месяцев. Допустим, сумму НДС, подлежащую уплате в бюджет за I квартал 2021 года, нужно перечислить равными долями в сроки не позднее 25 апреля, 27 мая и 25 июня 2021 года. Это общее правило уплаты НДС в 2021 году и оно никак не изменилось. Однако имейте в виду, что по НДС в 2021 году действует довольно много поправок.

Платежные поручения на перечисление налога оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и приложениями 1 и 2 к приказу Минфина России от 12 ноября 2013 г. № 107н.

Если НДС в 20189 году заплатить позже установленных сроков, то ИФНС может начислить юридическому лицу пени (ст. 75 НК РФ). Если неуплата (неполная уплата) НДС выявлена по результатам проверки, юридическое лицо может быть привлечено к налоговой или административной ответственности в виде штрафа (ст. 122 НК РФ, ст. 15.11 КоАП РФ). Пени и штрафы нужно будет заплатить на специальные КБК для их перечисления, чтобы они были приняты в счет уплаты.

Какие правила оформления платежного поручения по НДС в 2018 году? Образец этой платежки с актуальными КБК и другими реквизитами приведены в данной статье.

Сумму НДС, рассчитанную по итогам каждого квартала 2021 года, нужно платить равномерно в течение следующих 3-х месяцев. Сроки уплаты – не позднее 25-го числа каждого из этих месяцев.

Если 25-е число попадает на выходной или нерабочий праздничный день, то НДС заплатите не позднее первого рабочего дня, который идёт за этим нерабочим днем (п. 7 ст. 6.1 НК РФ). Таким образом, заплатить НДС за I квартал 2021 года нужно в следующие крайние сроки:

- 25 апреля 2021 года включительно;

- 25 мая 2021 года включительно;

- 25 июня 2021 года включительно.

1 января 2021 года вступили в силу положения Федерального закона 479-ФЗ от 27.12.2019 «О внесении изменений в Бюджетный кодекс Российской Федерации в части казначейского обслуживания и системы казначейских платежей».В связи с этим с 1 января 2021 года при оформлении платежных поручений на уплату налогов, сборов, страховых взносов и иных обязательных платежей, администрируемых ФНС России, необходимо указывать новые реквизиты счетов УФК.

Изменения коснулись полей 13, 14, 15 и 17 платежных поручений на уплату налогов:

- В полях 13,14 и 17 указываются новые значения

- В поле 15 теперь необходимо указывать номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)). Ранее это поле в платежных поручениях на уплату налогов было пустым.

Рассмотрим новые реквизиты налоговых платежей, действующие с 1 января 2021 года, на примере реквизитов для перечисления средств в налоговые органы Чувашской Республики:

| Поле в платежном поручении | Старое значение | Новый реквизит | Новое значение |

| Поле 13 Банк получателя | ОТДЕЛЕНИЕ-НБ ЧУВАШСКАЯ РЕСПУБЛИКА | Наименование банка получателя средств | ОТДЕЛЕНИЕ-НБ ЧУВАШСКАЯ РЕСПУБЛИКА БАНКА РОССИИ//УФК по Чувашской Республике г. Чебоксары |

| Поле 14 БИК банка получателя | 049706001 | БИК банка получателя средств (БИК ТОФК) | 019706900 |

| Поле 15 Номер счета банка получателя (Корреспондентский счет) | Пусто | Номер банковского счета, входящего в состав единого казначейского счета (ЕКС) | 40102810945370000084 |

| Поле 17 Номер счета получателя (Расчетный счет) | 40101810900000010005 | Номер счета получателя (номер казначейского счета) | 03100643000000011500 |

Смотрите

Как настроить отправку налоговых платежей по новым правилам в программе Инфо-Предприятие?

- Обновите Инфо-Предприятие до версии 4.6 (134) от 12.01.2021. В данной версии при обновлении справочника банков в справочник будет добавлена информация о реквизитах казначейских счетов Федерального казначейства согласно Приложению к письму ФНС России от 08.10.2020 № КЧ-4-08/[email protected].

- Обновите справочник банков: меню Справочники — Обновить справочники. Обязательно поставьте галки Загрузить с сайта ЦБР и Загрузить с сайта И-П (ФИАС и другие). В справочник будет добавлена информация о реквизитах счетов УФК. Временно, пока не налажена выгрузка на сайте ЦБ, справочник казначейских счетов будет скачиваться с сайта разработчика Инфо-Предприятие.

- Зайдите в меню Справочники — Получатели бюджетных платежей и заполните новыми значениями соответствующие поля справочника.

Если у вас нет возможности обновить программу, добавьте в справочник банков (Справочники — Дополнительно — Банки) новую запись вручную, заполнив БИК, название, кор. счет.

Как узнать новые реквизиты для перечисления налогов и взносов в бюджет других субъектов России? Они были опубликованы в письме ФНС России от 08.10.2020 № КЧ-4-8/[email protected].

Внимание!Если вы уже перечислили налоги в бюджет по старым реквизитам, не стоит волноваться! В течение 4 месяцев, с 1 января по 30 апреля 2021 года действует переходный период, в течение которого допустимо оформлять платежные поручения как по новым, так и по старым правилам.

Не забудь рассказать друзьям