О.И. Прохорова автор статьи, консультант Аскон по бухгалтерскому учету и налогообложению

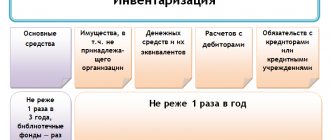

Все организации обязаны провести инвентаризацию перед составлением годовой бухгалтерской отчетности (ч. , 2, ст. 11 Федерального закона от 06.12.2011 N 402-ФЗ, п. п. 26, 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина России от 29.07.1998 N 34н (далее – Положение N 34н), п. 27 Методических указаний по инвентаризации имущества и финансовых обязательств, утв. Приказом Минфина России от 13.06.1995 N 49 (далее – Методические указания по инвентаризации), п. 38 ПБУ 4/99, Приложение к Письму Минфина России от 19.01.2018 N 07-04-09/2694, Приложение к Письму Минфина России от 09.01.2013 N 07-02-18/01).

Цель годовой инвентаризации — выявление фактического наличия имущества, сопоставление его с данными бухгалтерского учета, проверка полноты отражения в учете обязательств, обеспечение достоверности данных бухгалтерского учета и бухгалтерской отчетности (п. 1.4 Методических указании по инвентаризации).

Порядок проведения инвентаризации

Обязательные условия инвентаризации:

- Сбор инвентаризационной комиссии в полном составе;

- Подсчет единиц, находящихся на складе;

- Демонстрация отчетов и всей документации по ТМЦ и расписки всех ответственных лиц;

- Обязательная фиксация акта проведения инвентаризация в описи.

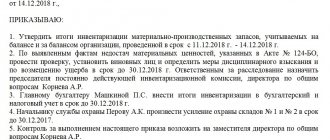

Первым этапом проведения инвентаризации является создание приказа о сборе специальной комиссии. Издается он руководителем предприятия в вольной форме в соответствии с бланком формы ИНВ-22. В его содержании должны быть все данные о предприятии и товаре. Затем комиссия составляет план проведения инвентаризации, который руководство должно подтвердить.

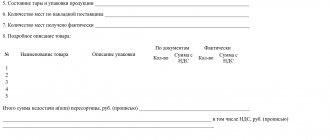

После выполнения первого этапа комиссия проводит пересчет материально ценных вещей на складе, в ходе которого делается опись по форме ИНВ-3. Важно помнить, что при совершении ошибки в описи, не следует переписывать все заново, пользоваться корректором и т.д., нужно просто зачеркнуть неверные данные одной аккуратной чертой, после чего сверху пишется исправление. Дефективный товар также вносится в учет, в соответствии с формой ТОРГ-16. Желательно, чтобы весь товар был проверен по сопроводительным документам для выявления отличий. Все товары, имеющие собственную упаковку, засчитываются согласно маркировке.

Штраф за непроведение инвентаризации

Налоговая инспекция или иные госорганы не могут оштрафовать организацию только за то, что она не провела годовую инвентаризацию. Такого штрафа нет в законодательстве.

Однако без инвентаризации:

- невозможно получить положительное аудиторское заключение;

- бухгалтерская отчетность может быть недостоверна, что влечет штрафы как для самой организации, так и для ее должностных лиц (ст. 120 НК РФ; ст. 15.11 КоАП РФ);

- возможны ошибки в налоговом учете, доначисление налогов, пеней и штрафов (ст. ст. 75, 120, 122 НК РФ).

Итоговая проверка

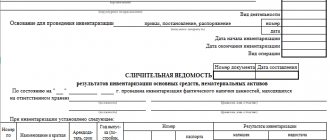

Далее, основываясь на результатах проверки, ответственные лица подтверждают свое согласие с итогами. Затем оформляется акт о проведении инвентаризации, в ходе которого выявляются остатки ценностей на складе. Стоит отметить, что этот документ считается одним из самых значимых. В своем содержании акты инвентаризации могут отличаться. Для проявления существующих сведений бухгалтер заполняет ведомость, в которой прописываются все данные об излишках товара или недостачах. Важно чтобы ведомость была подписана каждым участником комиссии, так как на ее основаниях с материально-ответственных лиц происходит взыскание. Все итоги проведенной инвентаризации фиксируются в отчетности месяца. В годовой отчет, входят результаты отчетности.

Внимание

Сотрудники, которые занимаются подсчетом товара, должны детально разобрать весь товар, посерийно пересчитать его, после чего внести данные в ведомость.

Товар раскладывается в порядке серийного возрастания.Если хранение товара осуществляется на дополнительных местах, то работник должен занести точную информацию о фактическом местоположении товара.

По завершении подсчета, весь состав работающих лиц расписывается в инвентаризационно листе, который впоследствии копируется и отдается оператору для внесения данных в систему. Затем проводится перепроверка подсчетов. При выявлении расхождений старший оператор забирает документы для их исправления.

Совет

Случаются нераскрытые факты хищения собственности. Кроме всего остального персонал, который работает на складе, ошибается во время принятия и расфасовки товара. Человеческий фактор, вследствие которого образуются недостачи, переизбытки и прочее. При индивидуальном хранении товара подобных недочетов можно избежать. Кроме того, не стоит забывать об ошибках в оформлении документов и арифметических неточностях в подсчетах.

Для устранения ошибок в учетах используется опись имущества. Общее количество проведенных инвентаризаций регулируется приказом об учетной политике предприятия, но оно должно соответствовать статье 12 Закона «О бухгалтерском учете»,согласно которому, инвентаризация должна проводиться как минимум один раз в год перед оформлением ежегодного отчета. Но на практике, основная часть складов, использует чуть ли не ежедневную инвентаризацию товара. Делается это с целью снятия материальной ответственности. Поэтому во время каждой смены кладовщиков производится опись поврежденных или испорченных материально ценных грузов.

Таким образом, становится сразу ясно, кто виноват в повреждении того или иного товара, и кто будет нести материальную ответственность.

Особенности годовой инвентаризации в 2021 году

При проведении инвентаризации перед составление отчетности за 2020 год следует учесть последние изменения бухгалтерского законодательства.

С 2021 года в обязательном порядке будет применятся новый стандарт по учету .

Утверждены два стандарта, применение которых обязательно с отчетности за 2022 год, но по желанию можно перейти на новые правила раньше: ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения» (Приказ Минфина России от 17.09.2020 N 204н).

Возможно, это потребует от организации более тщательного подхода к проверке и отражению остатков в бухгалтерском учете и отчетности.

Кроме того, по итогам 2021 года особого внимания заслуживают расчеты с подотчетными лицами и инвентаризация остатков по счету 71.

Это связано с вынужденной отменой командировок из-за коронавирусных ограничений и необходимостью для многих налогоплательщиков корректировать свои планы.

Состав комиссии по инвентаризации

В состав инвентаризационной комиссии входят:

- Председатель;

- руководитель склада;

- генеральный бухгалтер;

- представители от работников;

- дежурные по складу;

- представитель охраны.

Время от времени к проведению инвентаризации привлекаются агенты аудиторских служб. В случае если хотя бы один из членов ратифицированной комиссии в день проведения инвентаризации даже и не слышал о ней, то инвентаризация считается недействительной. В процессе проведения данной процедуры все отчеты должны быть внесены в системы учетной программы. Все избытки и остатки подсчитаны, а расхождения в цифрах документально объяснены.

Важная информация

О фактах различия материально-ответственные лица обязаны поставить в известность и предоставить председателю описной комиссии расписку. Бухгалтерия должна предоставить ведомость о результатах проведенной инвентаризации. Отдельные ведомости для вещей на ответственном хранении.

Внимание

При поступлении товара на него создается отдельная опись “Товарно-материальные ценности, поступившие во время инвентаризации”, форма ИНВ-3. При подведении итогов инвентаризации эти данные будут приложены к отчету склада.

Во время инвентаризации, товар может быть пересчитан вручную или при помощи терминалов, которые работаю по принципу сканирования штрихкодов.

Стоит отметить, что не всегда штрихкоды на товарах правильные. Поэтому следует проверять этикетку товара и соответствие кода во время сканирования.

Списание безнадежной задолженности

Списание безнадежной задолженности происходит на основании акта инвентаризации расчетов (форма ИНВ-17) и приказа руководителя (п. 77 Положения по бухучету N 34н, ст. 266 НК РФ, Письма Минфина России от 27.12.2018 N 03-03-06/1/95709, от 13.10.2017 N 03-03-06/1/67057, от 11.07.2017 N 03-03-06/1/43877).

Безнадежная дебиторская задолженность подлежит списанию за счет резерва по сомнительным долгам. Если резерва не хватит, остаток долга идет в расходы (ст. 265 НК РФ, Письмо Минфина от 16.01.2018 N 03-03-06/2/1551). В бухгалтерском учете все организации обязаны создавать такой резерв, в налоговом учете — это право организации (п. 70 Положения N 34н, ст. 266 НК РФ, Письмо Минфина России от 31.08.2020 N 03-03-06/2/76195).

Дебиторка подлежит списанию в расходы вместе с НДС (ст. 266 НК РФ, Письмо Минфина от 21.10.2008 N 03-03-06/1/596). По мнению Минфина, при списании долгов по выданным авансам НДС, принятый к вычету с этой предоплаты, необходимо восстановить (Письмо Минфина от 28.01.2020 N 03-07-11/5018).

После списания безнадежная дебиторская задолженность отражается на забалансовом счете 007 в течение пяти лет (п. 77 Положения N 34н).

При УСН списанная дебиторка не учитывается ни в расходах, ни в доходах (Письма Минфина от 20.02.2016 N 03-11-06/2/9909, от 22.07.2013 N 03-11-11/28614).

Безнадежная кредиторская задолженность учитывается в составе доходов и при ОСНО, и при УСН (п. 78 Положения N 34н, пп. 2 п. 1 ст. 248, п. 18 ст. 250, п. 1 ст. 346.15 НК РФ). Если организация на УСН списывает кредиторку по полученному от покупателя авансу, то дохода не возникнет, т.к. доход отражен по мере получения предоплаты (п. 1 ст. 346.17 НК РФ, Письмо Минфина России от 14.03.2016 N 03-11-06/2/14135).

Списание кредиторской задолженности перед поставщиком не обязывает покупателя восстанавливать НДС, ранее принятый к вычету (Письмо Минфина от 21.06.2013 N 03-07-11/23503). При списании кредиторки по полученному авансу исчисленный с него НДС принять к вычету нельзя. Включать его в доходы или в расходы не нужно (ст. 248 НК РФ, Письмо Минфина от 07.12.2012 N 03-03-06/1/635).

Конечный этап

При обнаружении различий между фактическим и учетным количеством товара, выводится итог инвентаризации, в материальном виде.

Это либо экономия, что бывает крайне редко, либо недостача. И в первом, и во втором варианте дальнейшие операции проводят службы безопасности.

Совет

Благодаря инвентаризации выявляются виновные, к которым применяются особые взыскательные меры, в том числе и административная, а порой и уголовная ответственность. Суммы недостачи компенсируются из заработных плат материально ответственных лиц. В особых случаях по итогам инвентаризации должностные лица теряют свои должности.

Оприходование излишков

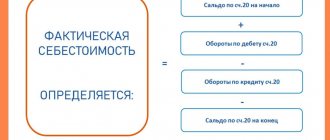

Активы, оказавшиеся в излишке, подлежат оприходованию и зачислению на финансовые результаты организации (п. 5.1 Методических указаний по инвентаризации).

В налоговом учете излишки включают во внереализационные доходы по рыночной стоимости (п. 8, п. 20 ст. 250 НК РФ, Письмо Минфина России от 11.09.2020 N 03-11-06/2/80113). Рыночная стоимость определяется с учетом положений ст. 105.3 НК РФ (п. 5 и ст. 274 НК РФ, Письмо Минфина России от 28.08.2020 N 03-03-06/1/75787). По оприходованным основным средствам можно начислять амортизацию, но амортизационную премию применять нельзя.

ТМЦ учитываются как обычно. Данное имущество может быть списано в производство или продано. Что касается реализации, то полученный в результате таких операций доход уменьшается на сумму рыночной стоимости реализуемого имущества (учтенной как внереализационный доход), по которой оно было принято к учету (пп. 2 п. 1 ст. 268 НК РФ, Письма Минфина России от 23.09.2011 N 03-03-06/1/583, от 11.02.2011 N 03-03-06/1/88, Постановление ФАС МО от 21.02.2013 по делу N А40-2055/12-20-9).

Идеальная инвентаризация

Что под собой предполагает идеальная инвентаризация? Какие преимущества и качества она имеет? Идеальная инвентаризация должна быть:

- Краткосрочной — инвентаризация процесс небыстрый, но должна занимать не более 2 недель, в зависимости от размера склада.

- Экономически выгодной — без недостатка товара и лишних вложений.

- Оригинальной, с подтверждением качества — после проведения инвентаризации руководитель должен быть уверен в достоверности данных.

Можно с уверенностью заявить, что именно по этим параметрам инвентаризация будет называться идеальной, той, которую хочет получить каждая компания.

Инвентаризация «по старинке» на небольших складах

Данный метод наиболее популярен среди небольших компаний. Технология этого способа инвентаризации проста и всем знакома. Осуществляется она при помощи ручки/карандаша, бумаги и достаточно большого количества времени. Основная мысль такого способа — ручной подсчет всех единиц товара. У такого метода инвентаризации много минусов, о которых догадаться не сложно:

- Процедура занимает много времени, в лучшем случае неделю, в худшем — месяц и больше;

- Для проведения такого вида инвентаризации требуется закрытие склада, а значит это влечет за собой потери потенциальных клиентов и прибыли.

- Требует определенных вложений, в том числе оплату в двойном размере сотрудникам, а иногда и наем персонала.

- В большинстве случаев результаты инвентаризации не идеальны. Выявляются недочеты, излишки, недостачи и т.д. А самой главной проблемой является то, что руководитель не может быть уверен в точности данных, вследствие чего возникает целый ряд других проблем.

Преимущество такого метода заключается в экономии денежных средств, но оно весьма сомнительно. Для небольших складов данный способ инвентаризации действительно поможет сэкономить средства, но для больших- это крайне затратно. Если брать в расчет количество возможных ошибок, а их будет много, можно с уверенностью сказать, что расходы на инвентаризацию будут в разы меньше, чем убытки от такой “экономии”.

Заказать инвентаризацию у профессионалов гораздо выгоднее, чем допускать ошибки, каждая из которых, обойдется потом в копеечку. Но, перед тем как доверить сохранение своих средств и нервов специалистам, следует убедиться, что данная услуга подходит именно вам:

- Актуально для больших складов и предприятий. Стоимость одной инвентаризации будет варьироваться от 30000р до 50000р

- Вам придется полностью довериться профессионализму сторонних специалистов и в дальнейшем всегда использовать их услуги.

- Ваши сотрудники не будут получать новых знаний., а их компетенция не будет расти. Более того, ваши работники перестанут полностью контролировать склад.

Безусловно, даже такой способ инвентаризации может нести за собой риски и издержки, хотя, на первый взгляд, кажется наиболее удобным и выгодным.

Результаты инвентаризации. Расхождения с регистрами учета

[goo_mid] Если инвентаризационной комиссией выявлены объекты, которые не годятся к дальнейшей эксплуатации, она должна составить отдельную опись. В ней указываются основные данные о таком объекте и общее описание причин, по которым этот объект признается негодным.

Впоследствии на основании данных этой описи руководством будет приниматься решение о последующих мероприятиях в отношении такого основного средства.

Если выявляется, что основное средство в результате проведенного восстановления, реконструкции или переоборудования изменило свое назначение, то в инвентаризационную опись запись о нем делается по его новому назначению.

Если же выясняется, что в бухгалтерских регистрах не были учтены проведенные в отношении основных средств работы, носящие капитальный характер, то по совокупности данных о стоимости таких работ определяется размер изменения стоимости основного средства. В инвентарную опись данные о таком объекте вносятся с учетом рассчитанных изменений.

Если обнаруживаются объекты, которые не приняты на учет, или объекты, на которые в бухучете нет полных данных или они указаны неверно, в инвентаризационную опись включают все имеющиеся сведения по ним.

Инвентаризация на средних и больших складах

Вторым способом инвентаризации складов является подсчет товара при помощи специальных терминалов. Эти устройства представляют собой систему сбора данных, которое работает на платформе Goods. Этот метод позволит избежать большого количества недочетов и ошибок благодаря автоматизированию процесса фиксирования данных. Как это происходит? Сотрудники получают специальные терминалы и сканируют штрих коды товаров. Это помогает значительно сэкономить время работников.

Не удивительно, что далеко не каждая компания готова к таким изменениям. Чаще всего, на подобное идут зрелые и “ уверенно стоящие на ногах” бизнесы.

Используя такой вид инвентаризации склада вы:

Экономите свои деньги

- Вам не придется переплачивать вашим сотрудникам или же расширять штат;

- Вы не будете нуждаться в сторонних специалистах, сэкономив на этом немалые деньги;

- Вы перестанете терять деньги на ошибках ваших сотрудников, прибыль от закрытия склада под инвентаризацию и прочее.

Экономите свое время и силы

- Благодаря этому методу, инвентаризация склада будет занимать в разы меньше времени и сил;

- Ошибки, вызванные человеческим фактором, сводятся к нулю;

- Полученное свободное время для сотрудников, может быть использовано ими более рационально.

Получите уверенность в данных

- В ходе сбора данных таким методом инвентаризации можно быть уверенным в их достоверности.

- Вы получаете уверенность в своих сотрудниках, вы будете видеть, как растет их опыт;

- Вам больше не придется переживать за инвентаризацию склада, ведь с таким методом проведения, она станет легкой.