Закон позволяет индивидуальному предпринимателю получить скидку на страховой тариф по взносам на травматизм.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Однако нужно учитывать, что показатели, позволяющие рассчитывать на снижение размера взносов, были изменены. Скидка предоставляется далеко не всем.

Чтобы гражданин мог рассчитывать на уплату взносов на льготных условиях, нужно изучить правила подачи заявления в ФСС до 1 ноября 2020 года.

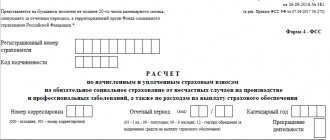

ФСС последняя редакция, скачать форму отчета

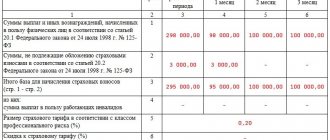

В этой таблице указываются расходы по взносам на травматизм. По строкам 1-8 заполняются графы 3 (количество дней) и 4 (сумма). Следует указать сведения о выплатах:

- по строке 1 — в связи с несчастными случаями;

- по строке 4 — в связи с профзаболеваниями;

- по строке 7 — за отпуск на санаторное лечение.

Данные по этим выплатам детализируются. Указываются количество дней и сумма в отношении лиц, которые:

- пострадали при работе по внешнему совместительству (строки 2 и 5);

- пострадали, работая в другой организации (строки 3, 6 и 8).

По остальным строка указывается такая информация:

- строка 9 — сумма, потраченная на меры профилактики травматизма и профзаболеваний;

- строка 10 — общая сумма затрат (сумма строк 1, 4, 7 и 9);

- строка 11 — сумма пособий, которые были начислены, но не выплачены.

Здесь отражаются сведения о численности пострадавших лиц. В таблице всего 5 строк, в который указывается:

- в строке 1 — количество лиц, пострадавших из-за несчастных случаев, на основании актов о несчастных случаях на производстве по форме Н-1;

- в строке 2 — количество лиц, пострадавших в несчастных случаях со смертельным исходом (входит в показатель из строки 1);

- в строке 3 — количество лиц, пострадавших от профессиональных болезней, на основании актов о случаях профессиональных заболеваний;

- в строке 4 — общее количество пострадавших (строка 1 + строка 3);

- в строке 5 — количество лиц, потерявших трудоспособность только временно, на основании данных из больничных листов.

В строках 1-3 указываются страховые случаи за отчетный период по дате проведения экспертизы.

Обычно перед началом очередного отчетного сезона бухгалтерское сообщество волнует вопрос: не «порадовали» ли их нежданным обновлением отчетных форм, в том числе не появилась ли с отчетности за 2 квартал новая форма 4-ФСС.

Пока волноваться причин нет. Актуальную на сегодняшний день форму 4-ФСС назвать новой затруднительно — последние ее корректировки произошли летом 2021 года (приказ ФСС РФ от 07.06.2017 № 275).

Несколько слов об изменениях, внесенных в 4-ФСС приказом № 275:

- Появилось новое поле «Бюджетная организация» на титульном листе, в котором бюджетные организации указывают источник финансирования.

- В таблицу 2 добавили две новые строки — 1.1 (для отражения суммы задолженности за реорганизованным страхователем) и 14.1 (отражающая задолженность ФСС).

Корректировок, способных повлиять на правила заполнения 4-ФСС за 2 квартал 2021 года, в последнее время не вносилось. Это касается не только правил заполнения, но и формы (бланка) этого отчета. По этой причине мы не называем новой форму 4-ФСС за 2 квартал 2020 года.

Актуальный бланк 4-ФСС за 2 квартал 2021 года вы можете скачать тут.

По-прежнему порядок заполнения 4-ФСС регламентируется приказом Фонда соцстрахования от 26.09.2016 № 381 (приложение № 2).

Рассмотрим на примере, как заполнить расчет по итогам полугодия. Обратите внимание, что показатели для расчета собираются нарастающим итогом — за 1 квартал, полугодие, 9 месяцев и год, поэтому расчет, хотя и содержит данные в том числе за 2 квартал, но в целом объединяет полугодовые показатели (п. 5.4 Порядка, утвержденного приказом № 381).

Пример

В ООО «Красный Бор» трудятся 38 человек. Перед оформлением 4-ФСС за первое полугодие специалисты ООО «Красный Бор» собрали необходимую информацию:

1. Определились с составом расчета с учетом того, что в компании отсутствовали несчастные случаи, пособия по НС и ПЗ в отчетном периоде не выплачивались, сотрудники по договору аутсорсинга другим компаниям не передавались. В результате показатели для заполнения таблиц 1.1, 3 и 4 отсутствуют — указанные таблицы не заполняются и не представляются (п. 2 Порядка, утвержденного приказом № 381). Заполнить необходимо титульный лист и обязательные разделы 1, 2 и 5.

2. Рабочих мест с вредными и/или опасными условиями труда в ООО «Красный Бор» нет.

3. По данным спецоценки, проведенной в 2021 году, обследовано 12 из 25 подлежащих данной процедуре рабочих мест. Эти данные будут отражены в полугодовом расчете.

4. Сведения о суммах облагаемых взносами выплат и начисленных травмовзносах представлены в таблице:

Образец заполнения формы 4-ФСС ( 2 квартал 2021)

4-ФСС представляется всеми, кто использует труд физических лиц и уплачивает за них взносы «на травматизм». К этой категории относятся организации и предприниматели, а также граждане без статуса ИП, которые нанимают персонал, например, личного водителя.

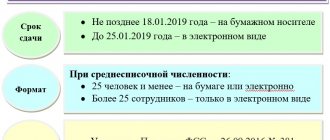

4-ФСС подаётся ежеквартально. Его вид – бумажный или электронный – выбирается в зависимости от количества застрахованных. Если их более 25 человек, то необходимо направлять расчёт в ФСС в электронной форме. При меньшем количестве сотрудников можно выбрать форму подачи самостоятельно.

В настоящее время действует форма 4-ФСС, утверждённая приказом фонда от 26.09.2016 № 381. В этом же документе приводится и инструкция по заполнению расчёта. В соответствии с ней, обязательно заполнение следующих разделов: титульный лист, Таблица 1, Таблица 2 и Таблица 5. Данные в остальных таблицах указываются при наличии в отчётном периоде соответствующих операций:

- Таблица 1.1 – если персонал временно направлен к другому работодателю (взносы начисляются по его тарифам);

- Таблицы 3 и 4 – если были случаи профзаболеваний или травм.

Рассмотрим подробнее актуальную форму 4-ФСС и инструкцию по её заполнению в 2021 году.

Срок сдачи 4-ФСС зависит от формы подачи. Существуют две крайние даты представления расчёта: 20 и 25 число месяца, который следует за отчётным. Если форма подаётся на бумаге, то представить её в ФСС нужно до 20 числа, если в электронном виде – до 25 числа. При выпадении крайней отчётной даты на выходной день или праздник срок продлевается до ближайшего рабочего дня.

Однако в 2021 году свои коррективы в отчётные сроки внёс коронавирус. В связи с этим 4-ФСС за 1 квартал нужно было представить до 15 мая. Остальные крайние даты представления формы таковы: за полугодие – 20 / 27 июля, за 9 месяцев – 20 / 26 октября, за 2021 год – 20 /25 января 2021 года.

Актуальной для сдачи расчета за 2021 год является форма 4-ФСС, последняя редакция которой утверждена приказом ФСС РФ от 7 июня 2017 г. №275 «О внесении изменений в приложения № 1 и № 2 к приказу Фонда социального страхования Российской Федерации от 26 сентября 2016 г. № 381 «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения»». Отчет этой форме сдаётся далеко не в первый раз, поэтому «новой» форму можно назвать весьма условно.

Для заполнении расчета нужно руководствоваться порядком, который приведен в приложении №2 приказа ФСС РФ № 381 с уточнениями приказа ФСС РФ от 7 июня 2021 г. №275. При заполнении бумажного варианта расчета необходимо использовать ручку синего или черного цвета, используя печатные буквы. Можно заполнять форму на компьютере.

На каждой странице страхователю необходимо указать свой регистрационный номер и код подчиненности, Эти данные указаны в уведомлении, выдаваемом при регистрации страхователя фонде социального страхования. Подпись страхователя и дата подписания документа указывается внизу страницы.

На титульном листе указывается номер корректировки «000», если форма за квартал сдается первый раз. В дальнейшем, если сдается уточненный расчет, то ставится «001», последующие уточнении этого же отчета – «002» и т.д. Уточненный расчет подлежит сдаче по той форме отчетности, которая действовала в тот период, за который выявлены ошибки.

Отчетными периодами признается первый квартал, полугодие, и девять месяцев календарного года, которые соответственно обозначаются «03», «06» и «09». Расчетным периодом признается календарный год, который обозначается цифрой «12».

Страницы формы надо пронумеровать и их количество, а также и число страниц приложений (при наличии) указываются на титульном листе.

Денежные суммы в расчете округлению не подлежат, т.е. указываются в рублях и копейках. Если показатель является нулевой, то в соответствующей графе ставится прочерк.

Таблица 1 – в ней отражается расчет базы для начисления взносов на «травматизм». Показатели указываются нарастающим итогом с начала года, и разбиваются по месяцам последнего квартала отчетного периода.

Таблица 1.1 — заполняется страхователями в том случае, если свои работники на основании договора отправлялись на работу к другим работодателям. (п. 2.1 ст. 22 закона от 24.07.1998 № 125-ФЗ).

Таблица 2 — расчет заполняется по данным бухгалтерского учета страхователя о состоянии расчетов по взносам и расходам.

Таблица 3 — заполняется, когда есть расходы по «травматизму», то есть выплаты по листам временной нетрудоспособности по несчастным случаям на производстве или полученным травмам, оплаты отпуска на лечение профессиональных заболеваний на курортах и в санаториях.

Таблица 4 — в ней указывается количество пострадавших человек от профзаболеваний и от несчастных случаев на производстве. Данные указываются на основании соответствующих актов. Эта таблица расположена на той же странице, что и таблица 3.

Таблица 5 – указываются сведения о результатах специальной оценки условий труда и проведенных медицинских осмотрах работников. В таблице отражается количество рабочих мест, подлежащих оценке, количество работников на вредных условиях производства и соответственно число оцененных рабочих мест и количество работников, прошедших медосмотры на начало года.

ФСС России разработал проект приказа об утверждении новой отчетной формы 4-ФСС. Новый документ введут в действие с отчетности за 1 квартал 2021 года. Изменения связаны с переходом на прямые выплаты работникам из фонда.

Что изменится в расчете:

- На титульном листе появится графа «Код подчиненности» — код органа ФСС, где страхователь состоит на учете.

- Таблица 1 сменит название на «Расчет сумм взносов», в нее добавили новую строку «Исчислено страховых взносов».

- Таблица 1.1 дополнится расшифровкой сведений о базе и взносах для организаций с выделенными самостоятельными классификационными единицами (СКЕ). Она формируется в разрезе видов деятельности: в первой строке «Основной ВЭД» надо указывать данные, относящиеся к той части производства (деятельности), которая не выделена в СКЕ.

- Таблица 2 предназначена для страхователей, временно направляющих своих работников по договору об аутсорсинге.

- Таблицы 2 и 3 из действующей формы расчета удалят.

- Действующие таблицы 3, 4 и 5 изменят нумерацию.

Последний срок, когда сдается отчет в Соцстрах по форме 4-ФСС за 4 квартал 2021 года, зависит от способа подачи. Для страхователей, формирующих отчетность на бумаге, отчет сдается не позднее 20.01.2021. Для плательщиков взносов на травматизм, отчитывающихся в электронном виде, установлен срок до 25 января.

Единая памятка бухгалтеру, срок сдачи новой формы 4-ФСС на 2020 год в одной таблице:

| В электронном виде | На бумаге |

|

|

ВАЖНО! Действуют особые правила для выбора вида сдачи отчетов 4-ФСС: для страхователей со среднесписочной численностью до 25 человек предусмотрено их предоставление на бумаге, для плательщиков с численностью 25 и более сотрудников — исключительно в электронном виде.

Страхователь самостоятельно определяет, как сдать 4-ФСС электронно: использовать бесплатный государственный портал ФСС либо приобрести лицензию для отправки электронной отчетности через оператора электронного документооборота.

Компании приостанавливают ведение деятельности нечасто. В большинстве случаев такая ситуация возникает у некоммерческих организаций, бюджетников «замораживают» намного реже.

Если деятельность субъекта приостановлена, облагаемых начислений в пользу наемных работников нет, необходимо сдавать нулевой 4-ФСС. Даже если в расчетном периоде не было ни одного начисления в пользу штатных работников, например если в некоммерческой организации не было выплат в течение всего 2021 года, то отчет все равно предоставьте вовремя.

Никаких исключений чиновники не предусмотрели, нулевой отчет 4-ФСС сдается контролерам в обязательном порядке. За несданную «нулевку» выпишут штраф. Чтобы не допустить применения санкций, придется заполнить титульный лист бланка 4-ФСС и таблицы под номерами 1, 2 и 5.

Первоначальные данные

Если у индивидуального предпринимателя имеются наемные работники, он должен перечислять взносы на травматизм.

Их расчет осуществляется на основании действующего тарифного плана, а также с учетом существующих скидок или надбавок.

Тариф по общему правилу зависит от того, какой деятельностью занимается индивидуальный предприниматель или организация. При этом ФСС имеет право установить дополнительные скидки или надбавки.

Чтобы компания получила право на осуществление взносов на льготных условиях, осуществляется сравнение ее показателей безопасности труда со среднеотраслевыми значениями.

Принимая решение о предоставлении скидки, работники ФСС принимают во внимание следующие показатели:

- количество страховых случаев, приходящихся на 1000 работающих человек;

- общие расходы, которые пришлось понести ФСС на выплату по страховым случаям у работодателя, а также общая сумма начисленных взносов;

- количество дней нетрудоспособности, которые пришлись на один страховой случай.

Сегодня индивидуальные предприниматели могут рассчитывать на получение скидки на 2021 год. Для этого им необходимо подать заявление в ФСС до 1 ноября 2021 года.

Заявка будет рассмотрена. Если ее удовлетворят, в грядущем периоде предприниматель должен будет платить взносы в меньшем размере.

При этом разрешается подать заявление непосредственно 1 ноября 2020 года. Выполнение действия не будет являться нарушением срока.

Кто имеет право подать заявку

Рассчитывать на скидку может любая организация или индивидуальный предприниматель, но только при выполнении следующих условий:

- на момент подачи заявления у страхователя не имеется задолженности по взносам на травматизм;

- предприниматель производит оплату взноса без задержек;

- компания была зарегистрирована и фактически функционирует три и более года;

- в организации не имеется случаев со смертельным исходом.

Если во время осуществления трудовой деятельности работник скончался в результате наступления страхового случая, и в произошедшем отсутствует вина третьих лиц, рассчитывать на получение скидки не стоит.

Возможность произведения взносов на льготных условиях — это право предпринимателя, а не обязанность.

Если по какой-либо причине он не хочет снизить размер отчислений, закон не заставляет обращаться в ФСС с заявлением.

Автоматическое снижение величины взносов даже при наличии права на скидку осуществлено не будет.

Срок предоставления заполненного бланка

Обратиться в ФСС с заявлением необходимо не позднее 1 ноября года, который предшествует периоду взносов. Так, если человек хочет получить скидку в 2021 году, он должен подать заявление в 2020 году.

Если действие не будет осуществлено, привилегию в течение следующего периода не предоставят. Закон позволяет подавать заявление до 1 ноября включительно.

Так, если человек обратится в ФСС в этот день, это не будет являться нарушением. Работники учреждения не имеют права отказать в предоставлении скидки. Если заявка будет подана 2 ноября 2021 года, получить скидку в 2021 году не удастся.

Правовая база

Предоставление скидки осуществляется строго в соответствии со нормами действующего законодательства.

Если человек хочет произвести расчёт на льготных условиях, предварительно стоит ознакомиться с:

| ФЗ №125 «Об обязательном социальном страховании от несчастных случаев» от 24 июля 1998 года | Содержит весь перечень норм, в соответствии с которыми осуществляется социальное страхование работников и предоставление выплат. Здесь же оговаривается, кто обязан производить взносы в ФСС, а также фиксируются особенности осуществления действия. Нормативно-правовой акт определяет размер единовременной и ежемесячной страховой выплаты. Работодатель не имеет права отклоняться от установленных сроков. Нарушение норм закона чревато привлечением к ответственности |

| Постановление Правительства РФ №524 “Об утверждении правил установления страхователям скидок” от 10 декабря 2016 года | Фиксирует правила, в соответствии с которыми человек может рассчитывать на снижение количества денежных средств, которые он обязан заплатить в ФСС за работников |

| Приказ Минтруда РФ №177-н «Об утверждении административного регламента предоставление ФСС услуги по установлению скидки к страховому тарифу» от 6 сентября 2012 года | Определяет круг лиц, которые могут выступать в роли заявителя, а также утверждает стандарт предоставления госуслуги. Приложением к приказу выступает бланк заявления, который необходимо заполнить, чтобы получить скидку |

4-ФСС за 2021 год: бланк и образец

Рассмотрим наглядный пример заполнения формы 4-ФСС: ГБОУ ДОД СДЮСШОР «АЛЛЮР» получает финансирование из регионального бюджета. ОКВЭД 93.1 соответствует 1 группе — тариф 0,2%. Среднесписочная численность сотрудников за отчетный период составила 28 человек. Со всеми сотрудниками заключены трудовые договоры.

Общие начисления за четыре квартала 2021 года — 9 000 000 рублей, в том числе в 4 квартале 2021:

- октябрь — 1 000 000 рублей;

- ноябрь — 1 000 000 рублей;

- декабрь — 1 000 000 рублей.

| Наименование раздела формы 4-ФСС | Как заполнять |

| Титульный лист | Вписываем сведения об организации в следующем порядке:

|

| Таблица 1 | В табличной части указываем сведения о произведенных начислениях сотрудникам, суммы, не включаемые в расчеты страховых взносов, налогооблагаемую базу. Сведения указываем в разрезе месяцев, общую сумму — нарастающим итогом. Информацию для заполнения отчетной формы получаем, сформировав оборотную ведомость по счету 302.10 «Расчеты по оплате труда и начислениям на выплаты по оплате труда». Определяем тариф взносов в соответствии с классом профессионального риска. |

| Таблица 2 | Заполняем сведения о начисленных страховых взносах на травматизм и сведения о перечислении платежей в бюджет. Данные для таблицы получаем, сформировав оборотную ведомость по счету 303.06 «Расчеты по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний». |

| Таблица 3 | Заполняется в случае наличия:

|

| Таблица 4 | Сведения о сотрудниках, пострадавших на территории бюджетного учреждения либо при выполнении их служебных обязанностей. Если таких нет, ставим прочерки. |

| Таблица 5 | Сведения о проведенной специальной оценке условий труда. Если спецоценка не проводилась, поставьте прочерки в ячейках. |

Обязанность по предоставлению формы 4-ФСС не зависит от того, какая организационно-правовая форма у работодателя и какой режим налогообложения она применяет. Рассмотрим более конкретно:

- ИП без работников находится на УСН, поэтому ему нет необходимости предоставлять в ФСС форму 4-ФСС;

- ИП с работниками на ЕНВД должен сдавать 4-ФСС;

- ИП с работниками, с которыми заключаются договоры ГПХ, где не предусмотрена уплата взносов на травматизм – сдавать 4-ФСС не нужно;

- ООО с наемными работниками на ОСНО обязано сдавать 4-ФСС;

- ООО без работников – обязаны представлять 4-ФСС.

Таким образом, если в компании отсутствуют наемные работники, то сдавать форму 4-ФСС не нужно только предпринимателям. Организациям в этом случае придется сдавать нулевую форму 4-ФСС.

Отчет 4-ФСС в электронном виде представляется, если среднесписочная численность в компании за предшествующий год (в нашем случае за 2017) более 25 чел. Остальные компании вправе самостоятельно определиться – сдать отчет на бумаге или через оператора в электронном виде.

Бланк формы 4-ФСС за 2 квартал 2021 года

За 2 квартал отчет сдают по форме 4-ФСС, утвержденной приказом ФСС №381 от 26.09.2016. для сдачи отчетности за 1 полугодие 2021 года новый бланк формы не предусмотрен.

При заполнении формы следует помнить следующее:

- Форма 4-ФСС включает в себя титульный лист и 6 разделов. Однако заполнять абсолютно все таблицы в форме не нужно

- Компании и ИП на УСН должны заполнять титульный лист и 1, 2 и 5 таблицу формы;

- Таблица 1.1 заполняется работодателями, передающие своих работников другим организациям или ИП;

- Таблица 3 заполняется работодателями, выплачивающих расходы за травматизм за счет ФСС;

- Таблица 4 заполняется работодателями, у которых на производстве были несчастные случаи.

Важно! Заполнить форму можно от руки или с на компьютере. Если форма заполняется вручную, то использовать можно перьевую или шариковую ручку с чернилами синего или черного цвета.

В каждую строку можно вписать только один показатель, а если они отсутствуют, то проставляются прочерки. Номера страниц проставляются в поле «стр», в сквозном порядке. На каждой странице формы необходимо указать регистрационный номер и код подчиненности. Это показатели указываются в верхней части листа. Подпись необходимо проставить на каждом листе формы, включая титульный лист. Это можно сделать страхователь или его представитель.

Если после того, как в форме, заполненной вручную, обнаружена ошибка, исправить ее можно так:

- сначала неверное значение перечеркивается;

- затем вносятся верные данные;

- под исправлением ставится подпись и дата исправления, а также печать, если компания ее использует.

При этом следует помнить, что использовать корректор или иные аналоги этого средства нельзя.

| Строка 1 | Выплаты и вознаграждения, исчисленные с начала года и за 3 последних месяца |

| Строка 2 | Суммы, которые не облагаются страховыми взносами (ст. 20.2 №125-ФЗ) |

| Строка 3 | База для начисления взносов (строка 1 – строка 2) |

| Строка 4 | Выплаты инвалидам |

| Строка 5 | Страховой тариф в зависимости от класса риска |

| Строка 6 | % скидки к тарифу |

| Строка 7 | % надбавки к тарифу |

| Строка 9 | Тариф с учетом скидки или надбавки |

| Строка 1, 4 и 7 | Расходы, произведенные по ОСС от НС и профзаболеваний |

| Подстроки 2 и 5 | Расходы по внешним совместителям |

| Подстроки 3, 6 и 8 | Расходы в другую организацию |

| Строка 9 | Расходы на предупредительные меры для сокращения травматизма на производстве |

| Строка 11 | Сумма начисленных пособий, но не выплаченных, кроме пособий, начисленных в последнем месяце |

| Графа 3 | Оплаченные дни нетрудоспособности по НС и профзаболеваниям |

| Графа 4 | Расходы с начала года, зачтенные в счет взносов на ОСС от НС и профзаболеваний |

| Строка 1 | Сведения из актов по форме Н-1 |

| Строка 3 | Сведения из актов о профзаболеваниях |

| Строка 4 | Строка 1 + Строка 3 |

| Строка 5 | Сведения о пострадавших (временно нетрудоспособных) |

При заполнении 1 и 3 строки учитываются страховые случаи отчетного периода по дате экспертизы (проверки наступления случая).

Здесь указываются данные по общему числу рабочих мест, которые подлежат оценке, а также число работников, которые заняты на вредных или опасных работах.

| 3 графа строки 1-6, 7 | Число получателей пособий сверх обязательных Число работников, которые использовали выходные дни для ухода за детьми-инвалидами |

| 3, 4, 7, 10, 13, 16, 19 графы | Строка 1-2 – число оплаченных дней Строка 3-5 – выплаты Строка 6 – количество выплаченных пособий сверх обязательных |

Обращаем внимание, что в расчете 4-ФСС титульный лист, а также таблицы 1, 2 и 5 является обязательными для заполнения всеми плательщиками страховых взносов! Остальные таблицы заполняются при наличии соответствующих данных для отражения.

В таблице 5 указываются данные по проведению специальной оценки условий труда (СОУТ) и проведению предварительных и (или) периодических медицинских осмотров работникам страхователя (далее – ПМО) по состоянию на 1 января отчетного года.

Таблица 5 заполняется страхователем в первом квартале каждого отчетного года, а в дальнейшем данные дублируются в каждом последующем квартале без изменений.

Данные по СОУТ считаются суммарно за 5 лет, предшествующих отчетному году, а данные по проведению ПМО указываются за 1 год, предшествующий отчетному году.

Напоминаем также, что Расчет по форме 4-ФСС сдается поквартально и составляется нарастающим итогом с начала года.

Если Вам необходимо подать уточненный Расчет за периоды до 2021 года, воспользуйтесь формой бланков, действовавших в соответствующих периодах.

Если пример отчета не загрузился, пожалуйста, обновите данную страницу.

В ситуации, когда в отчетном периоде деятельность компанией не велась, и, соответственно, никакие отчисления сотрудникам не производились, расчет по форме 4-ФСС все равно придется сдать, но он будет нулевой. Ведь информация о том, что бизнес не ведется, также должна быть в ФСС. В таком случае необходимо включить в отчет только обязательные данные (титульный лист, таблицы 1, 2 и 5) с прочерками.

Можно приложить к нулевому отчету пояснение, что деятельность не велась, зарплата не начислялась, и, соответственно, отчисления в фонд не производились. Однако делать этого не обязательно. При необходимости специалисты ФСС сами запросят нужные сведения.

Порядок оформления заявления в инстанцию

Чтобы предпринимателю была предоставлена скидка, он должен заполнить заявление. Документы предоставляются в отделение ФСС по месту учета организации.

Фото: заявление в ФСС

Форма бумаги закреплена законодательно. Чтобы документ был признан действительным, в нем должны быть отражены следующие данные:

- название территориального подразделения ФСС, в которое осуществляется обращение;

- название страхователя и информация о нём;

- код ОКВЭД;

- ИНН заявителя;

- дата начала осуществления финансово-хозяйственной деятельности;

- регистрационный номер в ФСС;

- ФИО страхователя и подпись;

- дата подачи заявления;

- ФИО и подпись лица, принявшего заявление, а также дата осуществления действия.

Заявка рассматривается в течение 1 месяца. Ещё 5 дней отводится на то, чтобы сообщить заявителю о принятом решении. Бланк заявления в ФСС можно .

Пакет необходимых документов

Если предприниматель хочет получить скидку, он должен выполнить ряд условий, в перечень которых входит:

- необходимо обратиться в местное подразделение ФСС с заявлением о предоставлении скидки не позднее 1 ноября года, который следует перед периодом, в течение которого предприниматель хочет осуществлять отчисления в фонд на льготных условиях;

- компания, желающая уменьшить размер отчислений, должна осуществлять финансово-хозяйственную деятельность в течение минимум 3 лет. Так, в 2021 году рассчитывать на получение скидки могут только те организации, которые начали функционировать до 2016 года;

- в течение указанного выше периода не должно быть случаев со смертельным исходом. Временная нетрудоспособность работников за этот период не станет поводом для отклонения заявки;

- у организации не должна иметься задолженность по страховым взносам. Отчисления в ПФР и налоговую во внимание не принимаются.

Из вышеуказанных условий следует, что предоставлять подтверждающие документы не нужно. Единственной бумагой, которая требуется для получения скидки, выступает заявление.

Оно должно быть заполнено на установленном законе бланке и содержать полный набор необходимых сведений.

Способы подачи

Сегодня существует 2 способа подачи заявления. Предприниматель может заполнить классический бумажный бланк и лично предоставить его в организацию или воспользоваться электронной формой документа.

В первом случае должны соблюдаться стандартные правила подачи заявления. Закон не фиксирует, как именно должен быть заполнен бланк.

Это позволяет предпринимателю внести в него данные на компьютере или от руки. Если выбран второй способ, в бумаге не должно содержаться исправлений.

Если допущена ошибка, необходимо заполнить документы повторно. Данные лучше вносить чёрной или синей ручкой. Информация должна быть разборчивой.

Эксперты рекомендуют заполнять бумагу печатными буквами. В графы, предназначенные для указания ИНН, регистрационного номера страхователя, а также кода ОКВЭД в каждый квадрат нужно вносить только по одной цифре.

Если гражданин решил предоставить документ в электронном виде, бумага должна быть подписана усиленной квалифицированной электронной подписью. Документы, не соответствующие вышеуказанным требованиям, рассмотрены не будут.