Подчинен счету «Расчеты с поставщиками и подрядчиками» (60).

Тип счета: Пассивный.

Вид учета на счете:

- Валютный

- Налоговый

Аналитика по счету «60.31»:

| Субконто | Только обороты | Суммовой учет | Учет в валюте |

| Контрагенты | Нет | Да | Да |

| Договоры | Нет | Да | Да |

| Документы расчетов с контрагентом | Нет | Да | Да |

Счет 60

Этот счет используется, чтобы обобщить все данные о таких операциях между организацией и ее поставщиками и подрядчиками, как:

- получение материалов, товаров или работ;

- потребление услуг, включая данные по использованной электроэнергии, газу, воде и т. д.;

- оплата товаров, работ, услуг.

Все операции по поставкам отображаются независимо от того, произошла ли оплата за них или нет.

Внимание! Счет 60 является активно-пассивным, то есть на начало и конец анализируемого времени может быть отображено как дебетовое, так и кредитовое сальдо.

Более наглядной формой оценки взаимодействия с поставщиками за период является составление оборотно — сальдовой ведомости.

Как оформить перевод долга

Чтобы перевести обязательство, первоначальный должник и организация, на которую переводится долг, подписывают соответствующий договор. А кредитор должен поставить свою отметку на этом договоре о том, что не против перевода. Такого согласия требует пункт 1 статьи 391 Гражданского кодекса РФ.

Или же можно заключить трехстороннее соглашение. Подпись кредитора в нем и будет означать его согласие.

По умолчанию первоначальный и новый должники несут солидарную ответственность перед кредитором. То есть кредитор может требовать, чтобы должники исполнили обязательство совместно. Также он вправе заявить такое требование к каждому из них в отдельности.

В то же время в соглашении о переводе долга стороны могут предусмотреть и субсидиарную ответственность. Она предполагает, что если новый должник не исполнил требование, то первоначальный должник обязан его исполнить.

Можно и вовсе освободить первоначального должника от обязательства (п. 3 ст. 391 ГК РФ).

Оборотно — сальдовая ведомость по расчетам с поставщиками и подрядчиками

Ее формирование является одним из ключевых элементов, дающих возможность контролировать документооборот на предприятии для дальнейшего составления отчетностей в налоговые органы

Структура ведомости

В общем виде она представлена следующим рисунком:

Оборотно-сальдовая ведомость по счету 60

В первом столбце указывается наименование всех продавцов. Начальное сальдо позволяет увидеть задолженности и авансы, переведенные ранее. Сальдо по дебету указывает на произведенные перечисления денежных средств, по которым не было поставки материалов или документы не были вовремя предоставлены в бухгалтерию; по кредиту – сумма всех поступивших товарно-материальных ценностей, приобретение которых не было оплачено.

В течение периода возникают текущие взаиморасчеты. Аналогично сальдо в обороты по дебету попадают все платежи, по кредиту – поступления. Продолжительность времени анализа выбирается произвольно (от операций в один определенный день до любого произвольно выбранного интервала). Конечное сальдо указывает на какие-либо неразрешенные вопросы с поставками и позволяет четко отследить документооборот и оплаты.

Совет! При ведении бухучета в специализированных программных продуктах, можно рассматривать не только общий вид расчетов, но и ведомости отдельно по выплаченным авансам и покупкам.

Пример заполнения

Организация приобрела новый компьютер за 20000 рублей. По условиям соглашения оплату можно производить частями по 5000 рублей в месяц. В бухгалтерском учете данные действия отражаются следующими проводками:

- Дт10 Кт 60 — 20000 получен компьютер от поставщика

- Д60 Кт51 – 5000 перечислен первый платеж по компьютеру

По результатам проверки взаиморасчетов видим, что долг организации перед контрагентом составляет 15000 рублей на конец периода. Необходимо отслеживать данные задолженности, чтобы компании – продавцы были заинтересованы в работе с компанией.

Возникающие ошибки

В эпоху активного развития технологий практически нигде не используется ручной способ рисования счетов, но широко распространены различные программные продукты, лидерами из которых являются разработки 1С. В них можно сформировать регистры бухгалтерского учета, чтобы более качественно анализировать состояние всех платежей и поступлений.

Преимуществом использования оборотно — сальдовой ведомости в 1С для контроля является возможность анализировать не только общую ведомость, но и рассматривать отдельно выплаченные авансы (60,02) и возникающую задолженность за поступившие товары, работы, услуги (60,01). Кроме того, из ведомости можно перейти в анализ счета конкретно по операциям с данным контрагентом и в случае возникновения вопросов сразу посмотреть наличие или отсутствие документов.

Встречаются ситуации, когда одна и та же сумма попадает в обороты по 60.01 и 60.02 и не перекрывается. Это может быть связано в первую очередь с нарушением последовательности проведения документов. Если перепроведение не изменило ситуации, то следует обратить внимание на возможную привязку оплат и поступлений к различным договорам или счетам.

Как сформировать оборотно-сальдовую ведомость по счету 60 в 1С можно посмотреть в видео:

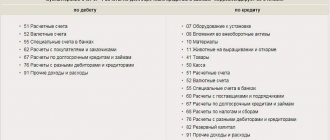

Корреспонденция по дебету

Рассматриваемый счет (76) по дебету может корреспондировать со следующими: «Основные средства» (01), «Оборудование к установке» (07), «Доходные вложения в МЦ» (03), «Вложения во внеоборотные активы» (08), «Нематериальные активы» (04). Из второго раздела плана счетов он взаимодействует с пунктами «Материалы» (10), «Животные на выращивании и откорме» (11), «Заготовление и приобретение МЦ».

76 счет может корреспондировать по дебету со всеми пунктами раздела «Затраты на производство», а также со счетами 44 41, 45 и 43, категории «Готовая продукция и товары». Часто выполняются проводки с денежными счетами: 52, 50, 58, 51, 55, а также с расчетными: 60, 67, 66, 62, 73, 70, 76, 71, 79. Кроме этого, по дебету осуществляется корреспонденция со следующими счетами: 99 (отражает прибыли и убытки), 91 (фиксирует разные доходы и расходы), 90 «Продажи», 97 «Расходы будущих периодов», 86 «Целевое финансирование».

Расчеты с покупателями и заказчиками

Покупатели и заказчики для любой организации – залог получения выручки. Для расширения бизнеса и поиска потенциальных заказчиков в условиях высокой конкуренции на рынке, продавцы часто прибегают не только к всевозможным скидкам и акциям, но и к отсрочке платежей. Здесь возникает необходимость ежедневной проверки взаиморасчетов. Все операции с покупателями регистрируются на счете 62.

Внимание! Счет 62 также является активно-пассивным, то есть на начало и конец выбранного промежутка времени может быть отображено как дебетовое, так и кредитовое сальдо.

Примеры хозяйственных операций (по дебету)

Понять материал, изложенный в статье, помогут некоторые примеры из таблицы.

| Корреспонденция | Содержание хозяйственной операции |

| Д76 К20 | Уменьшилась стоимость незавершенного основного производства за счет дебиторов и кредиторов. Это может быть начисление задолженности страховой компании по случаю (ЧП или форс-мажор). |

| Д76 К28 | Потери от брака отнесены на счет о расчетах с кредиторами и дебиторами. |

| Д76 К60 | Получение задолженности перед поставщиками, согласно документам, подтверждающим согласие на перевод средств. |

| Д76 К50 | Оплата денежных средств кредиторам наличными деньгами (из кассы). |

| Д76 К68-НДС | Выявление задолженности по бюджету (по НДС) во время определения выручки для налогообложения. |

| Д76 К26 | Общехозяйственные затраты компенсируются благодаря разным дебиторам и кредиторам. |

| Д76 К43 | Учитывание долгов от разных дебиторов по готовой продукции. |

| Д76 К29 | Стоимость незавершенного обслуживающего производства снизилась благодаря перечислению денежных средств организации от дебиторов. |

Счет 62

На этом счете формируются все расчеты с покупателями и заказчиками, а именно:

- реализованная продукция собственного производства;

- проданные товары;

- оказанные услуги;

- получение авансов в счет будущих поставок;

- оплата от покупателей.

Для детального рассмотрения расчетов с покупателями также может быть использована оборотно — сальдовая ведомость.

Субсчет 76.АВ «Налог на добавленную стоимость по авансам и платежам»

Обобщать информацию о расчетах по уплате НДС с предварительных оплат позволяет счет 76.АВ. Бухгалтерский учет ведется с теми заказчиками и покупателями, от которых заблаговременно поступили деньги под планируемую отгрузку товаров или для оказания разных видов услуг.

Хозяйственные операции могут быть разными. Например: Д68.02 К76.АВ – учет налога на добавленную стоимость по оплате, полученной от клиента заблаговременно. Д 76.АВ К68.02 – начисление НДС по средствам, заранее полученным от покупателей. Счет 76. АВ имеет следующие субконто (аналитические признаки): «Контрагенты», «Счета-фактуры».

Оборотно — сальдовая ведомость по расчету с покупателями

Позволяет обобщить данные по всем покупателям для выявления задолженностей. Как и в расчете с поставщиками, оборотно – сальдовая ведомость 62 счета дает возможность анализировать показатели за период в разрезе.

Структура

Дебетовое сальдо в начале и конце периода свидетельствует о невыполненных условиях соглашения, т. е. обязательства по договору перед покупателями были исполнены, однако, оплата не поступила. Кредитовое сальдо говорит о наличии неотгруженных товаров. Обороты, регистрирующие операции в течение выбранного времени: по дебету – отгрузка, по кредиту – поступающие платежи.

Пример заполнения

Организация получила авансовый платеж за свои товары стоимостью 10000 рублей. Фирма отгрузила половину. В бухгалтерии движения по условиям договора могут быть представлены следующими проводками.

- Дт51 Кт 62 — 10000 получен авансовый платеж в счет будущей поставки

- Д62 Кт 41 – 5000 отгружена первая партия

Из анализа ведомости можно сделать вывод о необходимости дальнейшей отгрузки для закрытия всех обязательств.

Видео как сформировать оборотно-сальдовую ведомость по счету 62.

Счет 76: субсчета 3 и 4

В пункте 76.3 ведется контроль по причитающимся фирме дивидендам и другим видам доходов, не противоречащим договору товарищества. Д76 К91 – прибыль, подлежащая получению (распределению). Д51 К76 – средства, полученные организацией от дебиторов.

Четвертый субсчет предназначен для того, чтобы принимать во внимание суммы, начисленные работникам предприятия, но не выплаченные в определенный срок по причине неявки получателей. В подобных случаях выполняется следующая проводка: Д70 К76. Когда трудящийся получает деньги, выполняется запись в дебет счета 76.

Как получить депонированную зарплату?

Если сотрудник предприятия пропустил выдачу заработной платы, но желает получить ее после выхода на рабочее место, он обязан заявить о своих намерениях в письменной или устной форме бухгалтеру.

Не всегда заработная плата выдается сразу после заявления работника, поэтому можно рассмотреть следующие варианты:

- Получение зарплаты вместе с авансом.

- Выдача средств может происходить в отведенный на предприятии день для выплаты депонированных зарплат.

- Получение депонированной суммы вместе со следующей заработной платой.

Достаточно часто встречаются проблемы с выплатами заработной платы. Многие предприятия стремятся выплачивать своим сотрудникам зарплату вовремя. Депонирование зарплаты является необходимым условием для компаний, осуществляющих выплату своим работникам через кассу предприятия. Разобравшись во всех тонкостях депонирования, можно не беспокоиться о нарушениях законодательства.

Если вы бизнесмен и открываете свое дело, вы наверняка столкнетесь с необходимостью уплаты НДС. Что такое НДС простыми словами? Кто платит этот налог и по каким ставкам? Читайте на нашем сайте.

Способы расчета пени по ставке рефинансирования разберем в этом материале.

Пример

Перейдем от теории к практике, так как, прочитав большое количество информации, не всегда точно знаешь, что за чем делать.

В апреле 2013 года сотруднику Корнееву И.П. было начислено 55 000 руб. заработной платы. Из них 7 150 руб. было отчислено на уплату НДФЛ. Получение зарплаты осуществляется на протяжении 3 рабочих дней. Сроки для выплат установлены на 11-е и 29-е число.

Денежные средства поступили на предприятие 29 апреля, но наш сотрудник заболел и не был на работе с 27 апреля по 5 мая. В бухгалтерии произведены следующие записи:

- Д 44; К 70 – 55 000 руб. начисленная заработная плата.

- Д 70; К 68 (субсчет «Расчет по НДФЛ») – 7 150 руб. удержание на НДФЛ.

- Д 50; К 51 – 47 850 руб. заработная плата на 29 апреля.

- Д 68 (субсчет «Расчеты по НДФЛ»); К 51 – 7 150 руб. сумма НДФЛ перечислена в бюджет.

- Д 70; К 76 (сусчет «Расчеты по депонированным суммам») -47 850 руб. депонированная заработная плата, неполученая сотрудником (3 мая).

- Д 50; К 51 – 47 850 руб. полученная сумма в кассу (6 мая).

- Д 76 (субсчет «Расчеты по депонированным суммам»); К 50 -47 850 – выдача зарплаты работнику (6 мая).

Следует отметить, что перечисление НДФЛ осуществляется в день выплаты оклада, если он выдается из наличной выручки.

Отчеты о кредиторской и дебиторской задолженности в системе 1 С

Компания, пользующаяся системой «1С: Предприятие 8», должна вести отчет о размере дебиторской задолженности контрагентов. Ознакомиться с информацией можно, если после запуска программы войти в раздел «Контрагенты». В открывшемся поле имеется список организаций и индивидуальных предпринимателей. Среди них есть дебиторы и кредиторы. Контактные данные, счета и договоры, расписание работы – все это всегда можно посмотреть. Именно из этого меню можно зарегистрировать новую организацию, входящую в холдинг.

Узнать точную задолженность предприятий не составит труда. Для этого следует войти в раздел «Задолженность по контрактам», на панели «Выводить задолженность» выбрать «Дебиторскую» и установить требуемую дату. Перед пользователем появится список всех контрагентов, среди которых можно выбрать конкретные предприятия (с большими долгами). Если организаций много и весь список не умещается на одной странице, информацию можно представить в наглядном виде. Для этого понадобится перейти в раздел «Диаграмма». Аналогичным образом осуществляется работа с кредиторской задолженностью.

Вот и все, что необходимо знать о счете 76, отражающем расчетные операции с дебиторами (кредиторами). Поскольку законодательство Российской Федерации систематически меняется, следует регулярно пользоваться справочно-правовыми системами, в которых всегда есть актуальный план счетов и ПБУ. Тогда специалисты всегда будут в курсе любых изменений, касающихся их профессиональной деятельности, и смогут принимать правильные решения при ведении бухгалтерского учета.

Как депонировать зарплату?

Депонирование имеет ряд особенностей, которые необходимо знать.

В этом разделе представлен алгоритм депонирования заработной платы:

- Уточните период, в который происходит выдача денег на фирме. Данные сроки указаны в приказе руководителя.

- В случае неполучения оплаты в срок, необходимо отметить это в документации.

- Если на предприятии используется ведомость, оформленная по форме №Т-49, то в графе 23 напротив ФИО работника пропустившего выплаты, необходимо оставить запись «Депонировано».

- Если на фирме используется форма №Т-52, то аналогичную отметку нужно сделать в графе пять.

- В ведомости необходимо указать общую сумму депонирования.

- После окончания периода выдачи денег работникам, оставшуюся сумму нужно передать в банк. Депонированный оклад отражают в реестре.

Следует отметить, что общепринятого бланка реестра не существует. Составить его можно самостоятельно в свободной форме.

Работник после выхода на работу может потребовать свое вознаграждение, и компания должна его выплатить. Требование может быть выраженно в устной форме или на бумаге. Для предприятия не существует конкретного срока, когда оно должно произвести выплату.

Все операции по выплате депонированных денежных сумм записываются в реестровую книгу, где ранее были отражены депонированные суммы, возле фамилии работника.

Сотрудники предприятия имеют три года для получения своего денежного вознаграждения, после истечения этого периода вся сумма депонирования переходит предприятию.

Особенности депонирования

Депонированная зарплата – это денежное вознаграждение работника предприятия, которое было начислено к выдаче, но не получено им в установленный организацией период.

Депонирование заработной платы – это просто сохранность денег работника на счете компании.

Происходит это в случае, если работник не забрал свои деньги в указанный срок. Это может быть вязано с болезнью работника, отпуском или отъездом в командировку. Период выплат зарплаты персоналу через кассу определяется руководством. В зависимости от количества сотрудников период выдачи денег может меняться. Однако он не должен быть больше 5 рабочих дней, в этот период включается день получения наличных с банковского счета.

Если после истечения срока в кассе остаются деньги, предназначенные для оплаты труда, их нужно направить обратно на счет фирмы в банке. Это является обязательным требованием Центрального Банка.

Отражение в бухгалтерском учете

Как отражать в балансе депонированную зарплату? Все операции по распределению денежных средств должны иметь свое отражение в бухгалтерской отчетности.

Для этого используется принцип двойной записи проводок. Учет депонированной заработной платы будет состоять из следующих проводок:

- Появление депонированных средств Дебет 70; Кредит 76-4.

- Передача денег из кассы предприятия обратно в банк: Дебет 51; Кредит 50.

- Выдача работникам депонированной оплаты: Дебет 76-4; Кредит 50.

- Если выплаты заработной платы не были произведены после истечения срока, то вся сумма переносится на внереализационные расходы: Дебет 76-4; Кредит 91.

Все проводки по депонированной заработной плате осуществляются на одинаковую сумму.