Декларация по налогу на доход физлиц 3-НДФЛ подается в ИФНС предпринимателями, не применяющими налоговые спецрежимы, частными адвокатами и нотариусами, а также физическими лицами, получившими доход, с которого налог не удерживался налоговыми агентами, либо желающими получить налоговый вычет. Сроки подачи налоговой декларации 3-НДФЛ установлены законодательством. Рассмотрим их подробнее, а также выясним, чем грозит представление 3-НДФЛ не вовремя и когда декларацию можно сдать с нарушением срока.

Для кого подача документов в налоговую обязательна?

Согласно действующему законодательству, предоставление декларации 3 НДФЛ обязательно для государственных служащих, лиц, занимающихся индивидуальным предпринимательством и частной практикой (адвокаты, нотариусы, репетиторы), а также граждан, которые в истекшем году получили денежные средства определенными способами. Последних довольно много. Речь о них пойдет ниже.

Денежные средства, подлежащие декларированию, могут быть получены посредством:

- Продажи движимого и недвижимого имущества;

- Сдачи в аренду жилья, нежилого помещения, транспортного средства, специализированного оборудования;

- Наследования имущества, представляющего собой произведение искусства, культуры или науки;

- Выигрыша в лотерею;

- Дарения со стороны гражданина, не являющегося родственником.

Кроме того, иногда работодатели не удерживают налоги с доходов, получаемых их сотрудниками. Если вы относитесь к числу последних, то подать декларацию в налоговые органы все-таки придется. Самое главное – ознакомиться перед этим со всей необходимой информацией, которая должна быть предоставлена вашим начальством.

Не следует забывать о том, что кроме обязанностей у россиян есть и права. В частности, отдельная категория граждан имеет право получить обратно денежные средства, потраченные на уплату подоходного налога. Для этого просто нужно подать декларацию, соответствующую установленному государственному образцу. Подробности приведены ниже.

Самостоятельная уплата НДФЛ гражданами

Исчерпывающий перечень ситуаций, когда физлица должны сами уплатить налог, содержится в ст. 228 НК РФ.

Случаи и сроки уплаты НДФЛ за год для этой группы граждан собраны в таблице:

Сроки уплаты НДФЛ за 2021 год

Доходы, полученные от граждан или организаций, не являющихся налоговыми агентами

Доходы от продажи имущества, если оно было в собственности меньше минимального срока владения (менее 3 лет)

Доходы от зарубежных источников, если получатель — налоговый резидент РФ

Доходы, с которых налоговые агенты не удержали налог, хотя такая возможность была

Выигрыши, налог с которых не был удержан налоговым агентом или удержан не полностью

Авторские вознаграждения, полученные наследниками (правопреемниками) авторских прав

Получение жертвователем денежного эквивалента недвижимости и ценных бумаг, переданных на пополнение целевого капитала некоммерческой организации

Доход, с которого у налоговых агентов не было возможности удержать налог и они сообщили об этом в ИФНС

(перенос срока, поскольку 01.12.2019 — выходной)

Последняя ситуация является исключением из общего правила. В этом случае декларацию подавать не надо, платеж производится на основании налогового уведомления, которое налоговики должны прислать гражданину.

Подробнее об имущественном налоговом вычете

Чаще всего уплаченный ранее налог пытаются вернуть те граждане, которые купили недвижимость. В подобных случаях из государственного бюджета возмещается сумма до 260-ти тысяч рублей, что составляет 13% от 2-х миллионов. Если квартира была приобретена в ипотеку, то к сумме возврата будут добавлены проценты, выплаченные банку. Это значит, что помимо упомянутых ранее 260-ти тысяч рублей можно получить еще 390 тысяч.

У описываемого права отсутствуют сроки давности. Проще говоря, даже если жилье было куплено более 10 лет назад, то получить уплаченный налог можно. При этом его выдача осуществляется сразу за несколько лет. Деньги, выдаваемые собственнику жилой недвижимости, и процедура их получения носит название имущественного налогового вычета.

Что нужно знать о социальных налоговых вычетах?

Чаще всего россияне возвращают 13% подоходного налога, вошедшие в общую стоимость платного обучения. Примечательно то, что выдача денег из государственного бюджета производится всем, кто получил образование на платной основе в возрасте до 24-х лет. Единственное условие – форма обучения должна быть очной.

Возврат уплаченного подоходного налога возможен в ряде случаев. Например, таким способом можно компенсировать часть расходов на медикаменты и лечение. В первом случае в налоговую помимо заявления надо подать копии рецептов и чеки из аптек, что довольно проблематично. В ситуации с лечением все намного проще, ведь в любой платной клинике с легкостью выдадут все необходимые бумаги.

Социальные налоговые вычеты могут быть произведены даже за оплату обучения в автошколе, образовательных курсов, танцевальных кружков, спортивных секций и т.д. Об этом, кстати, знают далеко не все жители нашей страны. Во всех приведенных выше случаях возвращается 13% от общей суммы расходов. Единственное, о чем следует помнить, – право получения имущественного и социального вычетов сохраняют за собой только официально трудоустроенные россияне.

Как подать документы в налоговые органы?

Существует 4 способа подачи документации в налоговую инспекцию. Более подробно о каждом из них будет рассказано ниже. Приведенная информация будет полезна тем гражданам, которые помнят о том, что сроки подачи декларации 3 НДФЛ за 2021 год скоро истекут, но по каким-то причинам еще не предоставили необходимые бумаги в государственные органы.

Подать документы в налоговую инспекцию, органы социальной защиты, паспортный стол и прочие инстанции можно через интернет.

С целью уменьшения «живых» очередей и удобства граждан был создан портал www.gosuslugi.ru. Представленный вариант хорош за счет того, что вы сможете решить имеющуюся у вас проблему, не выходя из дома. Единственное неудобство заключается лишь в том, что на сайте придется зарегистрироваться.

Второй способ похож на первый по той причине, что подача документов опять же осуществляется через интернет, но на этот раз вам надо будет воспользоваться официальным сайтом ФНС, расположенным по адресу www.nalog.ru. Перед отправкой бумаг необходимо войти в личный кабинет, для чего потребуется знание логина и пароля. Это и есть главный минус описываемого способа, ведь данные для авторизации выдаются в налоговой инспекции по месту жительства.

Третий способ – личная подача документов. Для этого со всеми необходимыми бумагами надо будет посетить налоговую. Это самый известный и простой вариант, который знаком каждому, кто хотя бы раз декларировал свои доходы.

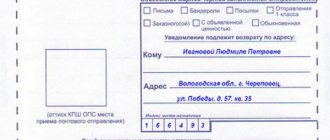

Четвертый способ – отправка бумаг почтой, например, заказным письмом. Данный вариант достаточно надежен, но у него есть определенные недостатки. Во-первых, это довольно медленно. Во-вторых, у вас не будет возможности отследить процесс проверки, как это можно сделать в случае подачи документов через сайт www.nalog.ru.

Способы перечисления налога

Гражданин вправе перечислить сбор 4 путями:

- банк;

- касса местной ФНС;

- почтовое отделение;

- небанковское кредитное предприятие с разрешением на проведение таких операции, которое выдал Центробанк.

Налоги за других лиц, в том числе родственников, рекомендовано уплачивать наличными средствами. Если плательщик внесет налоговые средства через банковскую карту, не заполняя платежку, а по реквизитам ФНС, то система определит в качестве плательщика владельца карты. В этой ситуации у человек, за которого вносили деньги, появится недоимка и штрафы.

Как правильно заполнить налоговую декларацию?

Если вы желаете быстро создать документ, требующийся налоговым органам, тогда воспользуйтесь программой «Декларация». Она бесплатна. Единственное, о чем стоит помнить, – нужно использовать актуальную версию, т.е. если вы хотите задекларировать доходы, полученные за 2021 год, то вам подойдет только программа «Декларация 2017».

После запуска приложения переходите к созданию документа. На первом этапе вы должны задать условия. Это значит, нужно ввести номер той налоговой инспекции, в которую вы собираетесь подавать бумаги.

Далее следует предоставить информацию о декларанте. В этом нет ничего сложного, ведь надо всего лишь ввести личные данные. Как правило, указывается ФИО, дата рождения, адрес, номер паспорта, ИНН и т.д.

Следующий пункт касается доходов, полученных в РФ. В данном случае вам потребуется справка о доходах, выдача которой производится по месту работу. Имея ее, вы без труда справитесь с этой частью заполнения налоговой декларации.

Далее нужно предоставить информацию о вычетах. Это значит, вы должны указать количество воспитываемых вами детей. Если их у вас нет, тогда пропустите этот пункт.

Дальнейшее заполнение декларации зависит от заданной ситуации. Если вы собираетесь предоставить в налоговые органы только информацию о доходах, то больше от вас ничего не потребуется. Если же вы планируете получить социальные вычеты, тогда придется заполнить еще несколько пунктов.

Программа «Декларация» проста и удобна, но, если вы не сможете разобраться в ней, тогда обратитесь к бухгалтеру, который за небольшую плату создаст необходимый документ за вас. Подобная услуга стоит около 500 рублей. Конторы, занимающиеся ее предоставлением, как правило, располагаются рядом с налоговыми инспекциями.

Актуальный бланк

Действующий бланк 3-НДФЛ в 2021 году вместе с электронным форматом и правилами заполнения по-прежнему закреплён приказом ФНС России от 24 декабря 2014 года № ММВ-7-11/671, но в новой редакции – приказа от 25 октября 2021 года № ММВ-7-11/822 (далее – Приказ № ММВ-7-11/822):

Что будет, если не подать декларацию вовремя?

Если сроки подачи налоговой декларации были нарушены гражданином, то здесь все зависит от обстоятельств. Если вместе с бумагами гражданин был обязан заплатить налог, то за просрочку ему выпишут штраф. Если же надо было предоставить только документ, то штрафные санкции за нарушение сроков в таком случае не предусмотрены.

Что касается декларации, составляемой по форме 3 НДФЛ, по имущественным и социальным вычетам, то подавать ее до какой-то определенной даты необязательно. Данный документ является бессрочным. Он принимается налоговыми органами в течение всего года.

В случае, когда индивидуальный предприниматель нарушит сроки подачи налоговой декларации, то ему придется заплатить штраф. Если показатели, приведенные в документе, будут нулевыми, то сумма штрафа составит 1 тысячу рублей. Если предприниматель не только затянет с подачей документов, но и откажется платить налог, то меры будут более суровыми. В подобной ситуации гражданином погашается налоговая задолженность, выплачивается штраф и проценты за просрочку.

Оплата налогов иностранцами, работающими по найму

Еще одна категория плательщиков сбора на дополнительную прибыль — иностранцы, работающие по найму на граждан России. Две группы иностранных работников, уплачивающих налог:

- которые трудятся на физлиц и исполняют обязанности для личных, подсобных и других нужд, не осуществляя предпринимательскую работу;

- которые работают на юрлиц, нотариусов, адвокатов, других лиц, которые ведут частную практику или индивидуальных предпринимателей по контракту ГПХ.

Эти граждане становятся налоговыми резидентами, после нахождения в России более 183 календарных дней подряд, но сбор исчисляется с момента подписания трудового договора. Дата внесения платежей по сбору зависит от того на каком режиме трудится иностранец:

- «На себя» или спецрежимы (ОСН, УСН, ЕНВД, ЕСХН) — до 15 июля того года, который идет за отчетным. Авансы: 15 июля, 15 октября, 15 января.

- Иностранцы на ПСН. Дата внесения авансовых средств — до начала срока действия патента или продления последнего.

Если иностранный гражданин прекращает работать в России и планирует уезжать, то об этом нужно уведомить налоговиков за один месяц до отъезда.