Вводная информация о счетах-фактурах

Внимание! С 1 октября 2021 года форма счет-фактуры опять изменилась. Также введены новые формы журнала учета счетов-фактур, книги продаж и покупок. Скачать новый бланки документов вы можете в статье “ “.

Счет-фактура – это основание для принятия покупателем предъявленных продавцом сумм НДС к вычету (возмещению) (п. 1 ст. 169 НК РФ). Счет-фактуру требуется оформлять при каждой реализации товаров, работ, услуг или имущественных прав. Счета фактуры могут оформляться «на бумаге» или в электронном формате.

Форма счета-фактуры и правила ее заполнения утверждены в приложении 1 к Постановлению Правительства РФ от 26 декабря 2011 г. № 1137. Этот бланк применяется при оформлении бланка счета-фактуры «на бумаге».

Постановлением Правительства РФ от 26.12.2011 № 1137 утверждены действующие формы и Правила заполнения (ведения) следующих документов, используемых при расчетах по НДС:

- счета-фактуры (Приложение № 1);

- корректировочного счета-фактуры (Приложение № 2);

- журнала учета полученных и выставленных счетов-фактур (Приложение № 3);

- книги покупок (Приложение № 4);

- книги продаж (Приложение № 5).

Также продавец может направлять покупателям счета-фактуры в электронном виде (если покупатель согласен). Однако средства приема, обмена и обработки счетов-фактур в электронном виде продавца и покупателя должны быть совместимы. Они должны отвечать установленным форматам (абз. 2 п. 1 ст. 169 Налогового кодекса РФ).

Когда выставляют корректировочные счета-фактуры

В Налоговом кодексе РФ закреплена обязанность выставления корректировочных счетов-фактур (абз. 3 п. 3 ст. 168 НК РФ). Такие счета-фактуры продавцы товаров (работ, услуг) выставляют в случае корректировки стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав. Такое может быть когда меняется, например, цены или количество(объем) товаров (работ, услуг), имущественных прав.

Особенности

| Параметр | Значение |

| Кто выдает и зачем | Счет фактура на металлолом в 2021 году выдается продавцом. Реализация лома в 2021 году счет фактура отображает по стандартным правилам, как для обычных ТМЦ. Обязанность платить НДС лежит на покупателях. Но это не касается случаев, когда приобретается у физических лиц, которые не обладают статусом ИП. Приобретатель, покупающий у плательщика НДС, платит указанный платеж, независимо от того, имеет ли он сам статус налогоплательщика, и счет фактура в 2018 году ему требуется для того чтобы возместить уплаченную подать. То есть, субъекты на спецрежимах и освобожденные от н/о, покупая товар все же должны платить НДС, но только если они купили у субъекта, являющего плательщиком этого налога. |

| Пример | Если приемщик вторсырья принимает его у физлица не ИП, НДС пункту приема платить не надо. Аналогично, когда завод покупает у контрагентов-неплательщиков, которые, к примеру, на УСН (Упрощенной системе налогообложения). |

| Отметка если покупается у неплательщика | Для клиента важно иметь подтверждение, того что он приобретает у неплательщика, поэтому такая счет фактура на металлолом в 2018 году содержит указание «Без налога» (абз. 6 п. 8 ст. 161 НК). |

| Особенности | Счет фактура с 01.01 2021 года выписывается продавцом. Когда клиент является плательщиком НДС и платит его при покупке, реализатор, если также имеет статус налогоплательщика, обязан выставить ее. Такой образец счет фактуры в 2021 году имеет указание «НДС исчислен н/а», так как именно клиент вносит платеж. Указанное выше в полной мере касается частичных выплат, тогда сч/ф выписывается в счет будущих отгрузок, Корректировочный бланк счет фактура также использует. При этом изменять допускается все числовые значения, но это должно подтверждаться первичными документами-основаниями изменения количества ТМЦ, цен (например, подтверждения повышения стоимости расходников, электроэнергии). |

| Экспорт | При экспортных манипуляциях реализация лома в 2021 году счет фактура выдается по нулевым ставкам. |

Итак, подытожим и выведем особенности, которыми обладает счет фактура в 2021 году по лому:

back to menu ↑

Что должно быть в счетах-фактурах: обязательные сведения

Ы счете-фактуре должны быть заполнены все реквизиты. Однако в некоторых ситуациях отдельные реквизиты вписывать не нужно.

Cчет-фактура на отгруженные товары: что можно не заполнять

В счете-фактуре на отгруженные товары в 2021 году могут не заполняться:

- строка (5) – номер и дата платежного поручения. Заполняется она, только если товары оплачены авансом (пп. 4 п. 5 ст. 169 НК РФ);

- графы 2, 2а, 3 и 4 – единица измерения, цена и количество товара. Графы заполняются, только если договор на поставку товаров предусматривает цену за единицу товара и эта единица есть в разд. 1 или разд. 2 ОКЕИ;

- графы 10, 10а и 11 – сведения о стране происхождения товаров и таможенной декларации. Графы заполняются только при продаже импортных товаров (Письмо от 12.01.2017 № 03-10-11/613).

Счет-фактура на работы и услуги: что можно не заполнять

В счете-фактуре на выполненные работы или оказанные услуги не заполняются:

- строки (3) и (4) – наименование и адрес грузоотправителя и грузополучателя (пп. “е”, “ж” п. 1 Правил заполнения счета-фактуры);

- строка (5) – номер и дата платежного поручения. Заполняется она, только если работы (услуги) оплачены авансом (пп. 4 п. 5 ст. 169 НК РФ);

- графы 2, 2а, 3 и 4 – единица измерения, цена и количество работ или услуг. Графы заполняются, только если договор на выполнение работ или оказание услуг предусматривает цену за их единицу и эта единица есть в разд. 1 или разд. 2 ОКЕИ (Письмо Минфина от 02.02.2016 № 03-07-09/4701);

- графы 10, 10а и 11 – сведения о стране происхождения товаров и таможенной декларации (Письмо Минфина от 20.09.2012 N 03-07-08/275).

Онлайн-кассы: первые шаги и первые сложности

В июле 2021 года внесены изменения в Федеральный закон от 22.05.2003 № 54-ФЗ о порядке применения ККТ, они кардинально перестроили схему работы держателей контрольно-кассовой техники. Данные о каждом чеке они обязаны передавать в ФНС через оператора фискальных данных. Срок, когда организация должна была начать проводить расчеты с использованием новых ККТ и передавать данные через оператора фискальных данных, — 1 июля 2021 года, уже прошел. Послабление сделано лишь для малого бизнеса на специальных налоговых режимах: ЕНВД, патент и др. У них еще есть в запасе время, чтобы до 1 июля 2018 года модернизировать кассу.

Однако в КоАП уже предусмотрена административная ответственность за несоблюдение требований 54-ФЗ:

- если ККТ не соответствует установленным требованиям, на организацию может быть наложен штраф от 5 000 до 10 000 руб., на должностных лиц и ИП – от 1 500 до 3 000 руб.;

- если покупателю не был предоставлен чек в бумажном или электронном виде, организации придется выплатить штраф в размере 10 000 руб., ИП — 2 000 руб.;

- за отсутствие ККТ продавец может поплатиться штрафом в сумме до 30 000 руб.

Это значит, что разбираться с тонкостями перехода придется всем, кто связан с кассовыми расчетами. А изменений немало: обновлены правила проведения кассовых операций, уменьшилось количество унифицированных форм, оформляемых по каждой единице ККТ, в чеках появились новые реквизиты и пр. Конечно, множество вопросов возникает в ходе практической работы с онлайн-кассами. К сожалению, не на все из них организации могут ответить самостоятельно.

Cчет-фактура на аванc: что можно не заполнять

В счете-фактуре на аванс можно не заполнять:

- строки (3) и (4) – наименование и адрес грузоотправителя и грузополучателя;

- графы 2, 2а, 3 и 4 – единица измерения, цена и количество товаров, работ или услуг;

- графа 5 – стоимость товаров (работ, услуг) без НДС;

- графа 6 – сумма акциза;

- графы 10, 10а и 11 – сведения о стране происхождения товаров и таможенной декларации.

Вот как выглядит бланк счета-фактуры в 2021 году:

Также вы можете новый бланк корректировочного счета фактуры, действующего с 1 июля, в формате Excel.

Вывод

С 1 июля 2021 года при реализации товаров (работ, услуг) по госзаказам поставщики должны будут указывать в счетах-фактурах идентификатор государственного контракта, договора (соглашения). Новые требования установлены Федеральным законом от 03.04.2017 № 56-ФЗ. Однако формы счета-фактуры и корректировочного счета-фактуры не поменялись. Их по-прежнему потребуется выставлять по формам, установленным Постановлением Правительства РФ от 26.12.2011 № 1137.

Пример применения

Предприятиями, в деятельность которых входит реализация металлолома в 2021 году, счет-фактура должна выставляться.

Эти изменения в счет фактуре обусловлены тем, что по таким операциям отменили льготы по н/о (ФЗ от 27.11.2017 N 335).

Когда происходит реализация металлолома в 2021 году счет фактура выставляется продавцом, как и по обычным ТМЦ.

Рассмотрим несколько нюансов процесса ее оформления в зависимости от того, кто платит НДС.

Приобретая лом у плательщика НДС, клиент обязан исполнять функции налогового агента по этой подати и нормы закона при этом не освобождают реализаторов от создания сч/ф. Когда указанный платеж должен вноситься налоговым агентом (клиентом), то продавцом-налогоплательщиком выставляется счет фактура на металлолом в 2021 году с о. Этот налог по таким операциям, реализатором не исчисляется.

Со своей стороны приобретатель должен начислить указанную пошлину (18%) и отобразить это в книгах по продажам.

Счет фактура в 2021 году позволит ему при пользовании общим режимом налогообложения вычесть этот платеж.

Для этого и требуется счет фактура на металлолом в 2018 году.

Следует учесть, что при применении спецрежима н/о, покупатель также должен осуществить исчисление НДС с цены лома, но в этом случае сделать заявку по вычету невозможно.

Если в роли приобретателей выступают физлица, то с платежом по добавленной стоимости реализатору необходимо определяться самому и платить его в бюджет.

Для него это будет облагаемая указанной податью операция. После того как осуществляется такая реализация металлолома в 2021 году счет фактура создается по стандартным правилам.

back to menu ↑

Формат счетов-фактур с 1 июля 2021 года: что изменилось

С 1 июля 2021 года допускается формирование счетов-фактур в электронной форме исключительно по новому формату, утвержденному приказом ФНС от 24.03.2016 № ММВ-7-15/155.

Корректировочный счет-фактура с 1 июля 2021 года также можно передавать только в новом формате, который утвержден приказом ФНС от 13.04.2016 № ММВ-7-15/189.

Заметим, что форматы электронных счетов-фактур утверждены приказами ФНС России от 24.03.2016 № ММВ-7-15/155 и от 04.03.2015 № ММВ-7-6/93. До 1 июля 2021 года оба формата действуют одновременно. И в период с 7 мая 2021 года по 30 июня 2021 года допускается формировать счета-фактуры в любом формате: как в старом, так и в новом. Однако с 1 июля 2021 года в «старый» электронный формат счетов-фактур применять нельзя (п.п. 2 и 3 приказа ФНС России от 24.03.2016 № ММВ-7-15/155).

Что изменилось в формате

В новом формате нет изменений в показателях, форме или структуре данных счета-фактуры. Причиной появления нового формата послужила введенная возможность указывать в счетах-фактурах дополнительные сведения, в том числе реквизиты первичного документа. По сути, новый формат счета-фактуры стал и форматом универсального передаточного документа (УД).

Также новый формат счета-фактуры с 1 июля 2021 года может включать не один файл, как прежде, а два, которые при этом имеют разнонаправленное движение: от продавца к покупателю и от покупателя к продавцу.

Новая форма «Счет-фактура»

официально утверждена документом Приложение N 1 к постановлению Правительства Российской Федерации от 26 декабря 2011 г. N 1137 (в ред. Постановления Правительства РФ от 19.08.2017 № 981) .

Подробнее о применении формы «Счет-фактура»:

- Составление брокером счетов-фактур при закупе товаров на бирже

Поставщика нефтепродуктов) счета-фактуры посредник-брокер выписывает два экземпляра счета-фактуры и нумерует… хронологией выставляемых им счетов-фактур. Брокер указывает дату счета-фактуры, выставленного продавцом… стоимость приобретенных нефтепродуктов в счете-фактуре поставщика нефтепродуктов может превышать количество… от поставщика счета-фактуры в журнале полученных и выданных счетов – фактур (часть… и выданных счетов – фактур. В этом документе проводится счет-фактура на комиссионное… - Что будет, если «упрощенец» выставит счет-фактуру?

Контрагентов в части предоставления счетов-фактур. Однако предоставление счетов-фактур может привести к необходимости… контрагентов в части предоставления счетов-фактур. Однако предоставление счетов-фактур может привести к необходимости… необходимо все-таки выставлять счет-фактуру. «Упрощенец» должен выставлять счет-фактуру, если компания выступает… , в котором выставлен счет-фактура, необходимо уплатить налог в бюджет. Счет-фактура фактически является… - Счет-фактура: подписание неустановленным лицом

Заполнению и оформлению счет-фактуры, которые необходимо соблюдать. Счет-фактура – один из… и неверно оформленные документы (счета-фактуры). Энергоснабжающая организация не согласилась с… налоговым органом, складе. Подписание счета-фактуры неустановленным лицом, по мнению энергоснабжающей… необходимую должную осмотрительность. 2) Счета-фактуры оформляются строго по правилам, … Имеется практика подтверждения полномочий подписантов счетов-фактур должностными лицами контрагентов – запрашиваются… - Заполнение счет-фактуры по новым правилам: какие требования контрагентов оправданы, а какие нет

Заполненным таким образом счетам-фактурам, мы не видим. Счет-фактура должен иметь строку… РФ). Однако ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам… РФ). В состав обязательных реквизитов счета-фактуры (корректировочного счета-фактуры) с 1 июля 2017 … порядка заполнения соответствующих строк счета-фактуры. Адрес в счете-фактуре Из буквального толкования положений… и графы из утвержденной формы счета-фактуры, корректировочного счета-фактуры (п. 9 Правил, … - О выставлении счетов-фактур при применении УСНО

Собственной инициативе) счет-фактуру с выделенным НДС. Причем такие счета-фактуры им не нужно… 17338). Указанные последствия выставления «упрощенцем» счета-фактуры с выделенным НДС (уплата налога… указали, что НДС, отраженный в счетах-фактурах, выставленных при реализации организацией, применяющей… применения покупателем вычета НДС по счетам-фактурам, выставленным продавцом по операциям, освобожденным… в использовании вычетов на основании счетов-фактур, выставленных продавцом. Акцент на… - Заполняем счета-фактуры по-новому

Сохранения формы счета-фактуры. Но Правила заполнения корректировочного счета фактуры, применяемого при… налога. Сохраняйте счета-фактуры. Скорректирован порядок хранения счетов-фактур и некоторых других… . Первоначальные, корректировочные и исправленные счета-фактуры, подтверждения оператора электронного документооборота, … извещения покупателей о получении счета-фактуры (в том числе корректировочного, … продавцом счетов-фактур в электронном виде клиент должен хранить счета-фактуры, выставленные… - Оформление счетов-фактур: первая половина 2021 года

Каждому покупателю единый корректировочный счет-фактуру. Покупатель использует данный счет-фактуру для получения вычета… НК РФ ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговикам при… НК РФ, при выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем либо… п. 6 Правил заполнения счета-фактуры первый экземпляр счета-фактуры, составленный на бумажном носителе… - Нужно ли отражать отражать в книге покупок счета-фактуры с пометкой «без НДС»?

Обязан составить счет-фактуру, вести журналы учета полученных и выставленных счетов-фактур, книги… исключены положения, определяющие особенности составления счетов-фактур при реализации товаров (работ, … ведомства, запрета на составление счетов-фактур при осуществлении освобожденных от налогообложения… предусматривает выставление счета-фактуры, можно предположить, что оформление такого счета-фактуры не соответствует… на регистрацию таких счетов-фактур, полагаем, что полученные счета-фактуры могут быть и… - НДС и счета-фактуры в 2021 году

Двух и более счетов-фактур, на практике же количество счетов-фактур может превышать… продаж. Изменения в оформлении счетов-фактур В счете-фактуре обязательно указывается код вида товаров… клиенту. Это сводный счет-фактура. Теперь экспедитор может перевыставлять счета-фактуры, тогда в графе… наступает момент выставить сводный счет-фактуру, то есть полученные счета-фактуры разбивают по инвесторам… В Журнале полученных и выставленных счетов-фактур регистрируются счета-фактуры, полученные до срока сдачи… - О вычете НДС на основании сводного счета-фактуры техзаказчика

Застройщику-инвестору и соинвестору: сводный счет-фактуру; копии первичных документов, подтверждающих… приема оказанных услуг, накладные); копии счетов-фактур, выставленных продавцами (поставщиками и… и копии счетов-фактур) был представлен обществу одновременно со сводным счетом-фактурой; договор не… них напрямую первичные документы и счета-фактуры. Перечисленные обстоятельства позволили арбитрам… при отсутствии: сводного счета-фактуры; копий первичных документов и счетов-фактур; акта приема-передачи… - Новая форма счетов-фактур с 01.10.2017

Статьи 169 Налогового кодекса РФ счет-фактура – это документально оформленное основание, … июля изменения коснулись формы счета-фактуры и корректировочного счета-фактуры. Эти изменения были прописаны… характер. Новые правила заполнения счета-фактуры предусматривают внесение в форму идентификатора… . Эти положения действуют, если счет-фактуру составляет экспедитор, застройщик или заказчик… называемые, «сводные» счета-фактуры, в которых нужно указывать информацию счетов-фактур сторонних перевозчиков. … - Можно ли принять к вычету НДС по счет-фактуре устаревшей формы после 01.07.2017?

Документу. Обоснование позиции: Напомним, что счет-фактура является документом, служащим основанием для… июля 2021 года в счетах-фактурах и корректировочных счетах-фактурах должен быть указан идентификатор… ;, как в форму счета-фактуры, так и форму корректировочного счета-фактуры. По нашему мнению… .2017 является обязательным реквизитом формы счета-фактуры, в случае отсутствия идентификатора данный… по прежнему формату (формат корректировочного счета-фактуры, применяемого при расчетах по налогу… - Ставка НДС и счет-фактура при реализации коммунального ресурса

Цен (тарифов), без включения НДС. Счет-фактура. Счет-фактура согласно п. 1 ст. 169 … все количество поставленных (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг… налога (фиксируется в графе 5 счета-фактуры); налоговая ставка (в рассматриваемой ситуации… графа 8 счета-фактуры); стоимость всего количества поставленных (отгруженных) по счету-фактуре товаров (выполненных… руб./Гкал. Приведем фрагмент заполнения счета-фактуры в указанной ситуации. Наименование товара… - Новый показатель в счете-фактуре

… (соглашения)? Кто его указывает? В счете-фактуре появится новый реквизит – идентификатор государственного… виде показателя, который включен в счет-фактуру – документ, предназначенный для учета… государственного контракта в составляемых им счетах-фактурах, поскольку это не является предметом… обязанности указывать идентификатор, действующую форму счета-фактуры не корректируют. Напомним также об… налогоплательщики оформляют вместо накладной и счета-фактуры. Его рекомендуемая форма направлена Письмом… - Невыставление счетов-фактур

Продавца выставлять такие счета-фактуры покупателям. При этом счета-фактуры должны будут составляться… фактически отсутствует необходимость в получении счетов-фактур, поскольку, применяя упрощенную систему… подписании соответствующего документа о несоставлении счетов-фактур контролировать налоговый статус покупателя… наличие должным образом оформленного счета-фактуры. Сохранение обязанности плательщиков НДС… виде, предназначенную для регистрации счетов-фактур (контрольных лент контрольно-кассовой…

Когда нужно выставлять, а когда нет

Рассмотрим, когда без документа не обойтись и когда он не обязателен:

| Требуется | Не требуется |

| Бланк счет фактура не обязывает заполнять по операциям без НДС, кроме ТМЦ, реализуемых в регион ЕАЭС. | |

| Для всех операций с НДС, включая получение аванса по сделкам, облагаемых им. | Приобретатель или заказчик не плательщик НДС и имеет c продавцом соглашение о не выставлении. |

| В коммерческих отношениях со взаимозависимыми лицами, продавцом увеличивается стоимость до рыночного уровня и производится коррекция налоговой базы. |

Когда реализовываются ТМЦ освобожденные от налогообложения, сч/ф выставляется по желанию продавца.

То есть, она не требуется, но и не запрещено ее оформлять, например, если этого требует клиент.

При этом ставят о. Журнал регистрации счетов фактур в 2021 году должен вестись как обычно.

back to menu ↑

Порядок выдачи

Образец счет фактуры в 2021 году создают как на бумажных носителях, так и посредством электронных форм.

Подготовленная форма счет фактуры вручается или пересылается контрагенту в процессе получения им товара или сразу же после этого.

Для этого законом установлены специальные сроки и правила.

Форма счет фактуры подготовленная в электронном виде применяется, когда на это есть обоюдное согласие и наличие совместимых техсредств.

Такие счета необходимо отправлять только через определенных операторов данного вида документооборота, их список есть на сайте ФНС.

Важно: Правила заполнения счетов фактур допускают выставлять их одновременно на бумаге и в электронном виде. Сч/ф оформляют по каждому первичному документу, но не запрещено и объединять операции по нескольким таким документам в одном бланке, указывая в нем общее количество ТМЦ.

back to menu ↑

Сроки

Правила заполнения счетов фактур имеют свои сроки, ограниченные периодом в 5 дней (календарных) со дня предоплаты или принятия выполненного, или отгрузки товара.

Крайним днем в последних двух случаях считается время выдачи первой первичной бумаги.

Если срок один и тот же для нескольких таких документов, то их можно объединить в одном бланке.

| На товары | На услуги |

| 5 дн. с даты | 5 дн. с даты |

| Отгрузки или передачи прав на объект. | Подписания актов, подтверждающих принятие работ/услуг. |

| Получения предоплаты (счет фактура на аванс 2021 год обладает отдельными правилами заполнения) | Получения аванса |

| Сроки отсчитывают с даты, следующей за той, когда произошла отгрузка (передача прав) или получение аванса. | Сроки исчисляют со дня, следующего за тем, когда подписали акт или когда деньги поступили на счет исполнителя. |

Это можно делать, если отношения контрагентов осуществляются на постоянной основе (например, ежедневная продажа одному и тому же субъекту).Счет фактура с 01.01 2021 года образец позволяет выставлять один общий документ на все проданные ТМЦ по окончании месяца.

В случае сч/ф создается каждый месяц до 5 числа.

Подготовленная как один бланк счет фактура возможна на много сделок, если на протяжении 5-дневного периода после первой операции оформлено еще несколько соглашений по продажам этому же клиенту. В указанный срок выставляют один сч/ф.

При торговле в розницу, если оплата делается наличными, правила заполнения счетов фактур позволяют не обозначать НДС в спецстроке на ценниках и иных бланках.

Он входит в цену и формирование рассматриваемого документа не требуется.

Важно: При множестве безналичных операций документ допускается создавать одним бланком в конце налогового периода.

back to menu ↑

Кто выставляет

Оформляется сч/ф, как и журнал регистрации счетов фактур в 2018 году, такими субъектами:

- поставщиками;

- компаниями-исполнителями строительно-монтажных работ для своих нужд или когда они выполнили работы (услуги) для внутриорганизационных потребностей, затраты на которые не учитываются при исчислении налога на прибыль;

- налоговыми агентами по НДС. То есть, компаниями, приобретающими ТМЦ у зарубежных юрлиц, не числящихся на налоговом учете в РФ, включая арендаторов государственной недвижимости и покупателей таких объектов, не закрепленных за госорганизациями;

- посредниками от себя, но использующими средства заказчика, если такой применяет общий режим налогообложения;

- экспедиторами, организовывающими перевозки для заказчиков с использованием ресурсов третьих лиц, а также застройщиками или заказчиками, выполняющими их функции;

- занимающимися организацией строительных работ для инвесторов посредством привлечения подрядчиков;

- освобожденными от НДС поставщиками товаров в ЕАЭС.

back to menu ↑

Как заполнять

Образец счет фактуры в 2021 году содержит следующие поля для заполнения:

В самом конце образец счет фактуры в 2021 году заверяется подписью руководства и специалиста бухгалтерии, если последнего нет на предприятии, то только первой.

Печатью организации скрепляется заполненная счет фактура с 01.01 2018 года образец ее, как и прежде, выдается покупателю.

Обязательно должны быть указаны регистрационные данные предприятия.

Правила заполнения счетов фактур должны соблюдаться – это основа для последующих учетных действий при расчете НДС.

back to menu ↑

Общие требования

Счёт фактура — единственный документ по которому можно заявить вычет НДС(п. 1 ст. 172 НК РФ). Кассовый чек с выделенной суммой НДС не подойдёт.

ФНС в тестовом режиме запустили сервис «проверка корректности заполнения счетов-фактур»

Счет-фактуру можно оформить даже по операциям не облагаемым НДС(например при УСН). Ведь НК дает право не оформлять СФ, но и не запрещает этого, только нужно вписать «Без НДС» (письме от 7 ноября 2021 г. № 03-07-14/64908).

В счет-фактуру на товары, включать услуги по их перевозке не нужно (Письмо Минфина от 13 апреля 2021 г. № 03-07-09/21127).

Если вам необходимо аннулировать счет-фактуру(например, документ выставили преждевременно) то заказчику необходимо написать письмо о том что выставили счет-фактуру ошибочно. Чтобы аннулировать запись в (корректировочной) счете-фактуре необходимо использовать новые страницы в книге покупок за тот квартал в котором вы сделали неверную запись. (письмо от 26 декабря 2021 г. № 03-07-09/77996).

Счёт-фактуру необходимо выставлять в течение 5 рабочих дней после отгрузки или оказания услуги. День отгрузки также включают в этот срок (письмо Минфина от 18.10.2018 № 03-07-14/74899).

Если предоплата и отгрузка товара, происходят в течение 5-ти календарных дней, т.е. происходят в один налоговый период, то продавец может не оформлять счет-фактуру на аванс(Минфин России в письме от 10 ноября 2021 г. № 03-07-14/65759).

Для начисления НДС у поставщиков и покупателей разные подходы. Поставщик начисляет НДС по датам когда получены все авансы и произошла отгрузка. Покупатель же отражает НДС по датам указанным в счетах-фактурах(можно также отразить счета-фактуры отчетного квартала полученные после окончания квартала но до подачи декларации).

Заменять первичку с ошибкой на новую

запрещает закон о бухучете. Необходимо вносить исправления. (письмо Минфина от 23 октября 2021 г. № 03-03-10/69280).

Нюансы заполнения

В заключении хочется отметить несколько особо важных нюансов заполнения документа:

| Показатели | Описание |

| Бланк подписывается только руководителем организации, главным бухгалтером | и доверенными лицами, имеющими право подписи |

| Важно правильно заполнять все пункты, указанные в бланке для сдачи отчетности в налоговую | если в документе будет допущена ошибка, препятствующая идентификации фирмы, вам могут отказать в вычете по НДС |

| Оформлять СФ необходимо в день приема товара | либо в течение 5 дней, считая день прихода поставки |

| Нумеровать документы нужно в хронологическом порядке, начиная от авансовой счет | фактуры, заканчивая корректировочной |

Важно правильно указывать все данные. Начиная от реквизитов, заканчивая информацией о товаре. Если в ходе проверки была найдена ошибка, следует составить дополнительную корректировочную бумагу и указать изменения в книге покупок. Это пункт фиксируется на отдельном листе за конкретный период покупки.

Пустой бланк

Авансовая счет-фактура . За отсутствие авансового счета-фактуры инспекторы могут оштрафовать компанию на 10 тыс. руб. Если эти документы не оформляли в течение двух и более кварталов — 30 тыс. руб. Если продавец отгружает товар в течение 5-ти дней то авансовую счет-фактуру не выставляют(п. 3 ст. 168 Налогового кодекса РФ , письмо Минфина России от 18 января 2021 г. № 03-07-09/1695).

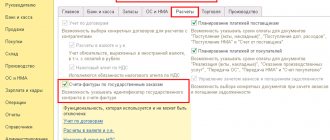

Можно автоматизировать процесс с помощью . 30 дней там бесплатно, можно в это время сформировать документы. Сформировать и отчитаться по НДС через интернет.

Как должны выдавать обособленные подразделения?

Обособки должны выписывать счета-фактуры от имени головной организации и при этом в строке 2б «ИНН/КПП продавца» указывать свой КПП (Письмо Минфина от 18.05.2017 № 03-07-09/30038).

Строка 1 «дата СФ»

Дата составления счета-фактуры должна быть не ранее даты составления первичного документа.

Строка 1а «Номер и дата исправления»

Строка заполняется только в случае составления исправленного счета-фактуры: в строке указывается порядковый номер и дата исправления. Если в счет-фактуру не вносятся исправления, то в этой строке ставят прочерк.

Строка 2 «Продавец»

На основании учредительных документов вносят сокращенное или полное наименование юридического лица – продавца, для индивидуального предпринимателя — ФИО.

Строка 2а «Адрес»

На основании учредительных документов вносится место нахождения юридического лица – продавца, для индивидуального предпринимателя – место жительства. С 1 октября 2021 года адрес нужно брать из ЕГРИП или ЕГРЮЛ (), а не из учредительных документов. Кстати адрес можно сокращать «ул.» «г.» и пр. (письмо Минфина от 20.10.2017 № 03-07-14/68778).

Строка 2б «ИНН/КПП продавца»

Вписывают идентификационный номер налогоплательщика, а также код, разъясняющий причину постановки на учет налогоплательщика-продавца

Строка 3 «Грузоотправитель»

Если Продавец и Грузоотправитель являются одним и тем же лицом, вносится запись «он же». Если счет-фактура составляется налоговым агентом или на выполнение работы (оказание услуги), в этой строке ставится прочерк.

Строка 4 «Грузополучатель»

Полное или сокращенное наименование, адрес, в соответствии с учредительными документами. Если счет-фактура составляется налоговым агентом или на выполнение работы (оказание услуги), в этой строке ставится прочерк.

Работникам, подписавшим счет-фактуру, можно указывать в них свои должностию. Кстати адрес можно сокращать «ул.» «г.» и пр. (письмо Минфина от 20.10.2017 № 03-07-14/68778).

Строка 5 «К платежно-расчетному документу»

Если счет-фактура составляется при получении оплаты, частичной оплаты в счет предстоящих поставок с применением безденежной формы расчетов в этой строке ставится прочерк.

Строка 7 «Валюта»

Цифровой код по ОК валют (Постановление Госстандарта России от 25.12.2000 N 405-ст). Если оплата по договору предусмотрена в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или у.е., то в качестве наименования валюты указывается рубль и его код 643. Важно! В у.е. счет-фактуру составлять нельзя. Евро-978, Доллар США — 840

В новой строке 8 «Идентификатор государственного контракта, договора (соглашения)» с 1 июля 2021 года необходимо указывать идентификатор государственного контракта на поставку товара (выполнение работ, оказание услуг), договора (соглашения) о предоставлении из федерального бюджета юридическому лицу субсидий, бюджетных инвестиций, взносов в уставный капитал. Если у вас нет данных об идентефикаторе то строку можно оставить пустой (письмо Минфина России от 08.09.2017 № 03-07-09/57870).

Графы:

Графа 1 «Наименование товара»

Вносят наименование товара (отгружаемого или поставляемого), описание оказанных услуг или выполненных работ, переданных имущественных прав. Если была получена частичная или полная оплата за предстоящую поставку товара (оказание услуг, выполнение работ), передачу имущественных прав, то пишут наименование поставляемых товаров, описание услуг и работ, имущественных прав. Наименование на иностранном языке не допускается(письмо ФНС от 10.12.2004 № 03-1-08/2472/16). Хотя Минфин считает что Наименование товара может быть на иностранном языке (Письмо Минфина РФ от 18.05.2017 № 03-01-15/30422) лучше переводить на русский.

Графа 1а «Код вида товар»

С 1 октября 2021 года. Заполняют только те компании которые вывозят(экспортируют) товары в Белоруссию, Казахстан, Армению или Киргизию (постановление от 19.08.2017 № 981).

Графа 2 «Код»

Графа 2 и 2а заполняется в соответствии с ОК 015-94 (МК 002-97). «Общероссийский классификатор единиц измерения» (утв. Постановлением Госстандарта РФ от 26.12.1994 N 366) .

Графа 2а «Единица измерения»

Графа 3 «Количество (объем)»

При отсутствии показателя ставится прочерк. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 4 «Цена (тарифа) за единицу измерения»

При отсутствии показателя ставится прочерк. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 5 «Стоимость товаров»

Графа 3 помноженная на графу 4.

Графа 6 «В том числе сумма акциза»

При отсутствии показателя вносится запись «без акциза». При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 7 «Налоговая ставка»

Можно автоматизировать процесс с помощью . 30 дней там бесплатно, можно в это время сформировать документы. Сформировать и отчитаться по НДС через интернет.

Графа 8 «Сумма налога, предъявляемая покупателю» . Сумму налога НДС нельзя тут писать с округлением. Нужно с копейками.

Графа 5 помноженная на графу 7. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса РФ, вносится запись «без НДС».

Графа 9 «Стоимость товаров (работ, услуг), имущественных прав с налогом — всего» Сумму налога НДС нельзя тут писать с округлением. Нужно с копейками.

Сумма граф 5 и 8.

Графа 10 «Страна происхождения»

Заполняется если страна происхождения не Россия. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк. Заполняется в соответствии с Общероссийским классификатором стран мира .

Графа 10 «Цифровой код»

Графа 10 и 10а заполняется в соответствии с ОК стран мира (МК (ИСО 3166) 004-97) 025 – 2001.

Графа 11 «Номер таможенной декларации»

Заполняется если страна происхождения не Россия. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Правила заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (показать/скрыть)

II. Правила заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость

1. В строках указываются:

Основные моменты

По сути, — это самый важный бухгалтерский документ, относящийся к первичной документации. Неправильное оформление СФ может привести к проблемам с Налоговыми органами и отказу от получения вычета по НДС.

Владельцы крупных и малых предприятий знают, какое значение имеет эта бумага. И какими последствиями может обернуться невнимательность к оформлению счет — фактуры.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Что это такое

Счет-фактура – это документ, который оформляется при поступлении денежных средств со счета покупателя на счет поставщика. Эта бумага используется в работе юридических лиц.

Фото: Счет-фактура

Она необходима для:

- Подтверждения о получении денежных средств.

- Фиксировании сделки о купле-продаже.

- Подтверждения суммы налога.

Иными словами, осуществляя продажу продукции, вы обязаны отразить все данные в счет-фактуре. Документ выписывается в двух экземплярах, один из которых выдается на руки покупателю, другой же остается на предприятии. Он относится к первичной бухгалтерской документации и необходим не только для фиксирования денежных операций о продаже, но и для ведения управленческого учета.

При его оформлении указываются:

- наименование товара или услуги;

- количество товара и его условное обозначение;

- индивидуальный код для каждого вида товара;

- стоимость товара без учета налога;

- общая стоимость поставки с прибавлением налога НДС;

- стоимость за одну единицу товара с налогом и без.

Существует единая форма заполнения счет — фактуры, утвержденная на законодательном уровне. Любые отклонения от нормы оформления могут привести к потере денежных средств, поскольку такой документ может быть признан недействительным.

Счет-фактура может представляться в двух формах — электронной и бумажной. Она также имеет два вида:

| Показатели | Описание |

| Стандартный | выписывается в случаях полной оплаты поставки или услуги |

| Авансовый | выписывается в случаях частичной оплаты. В ней не указываются стандартные данные — наименование, количество единиц и цена, данные о получателе и отправителе |

Чем регулируется

Согласно статье 169 Налогового кодекса РФ любое юридическое лицо обязано вести книгу продаж и покупок с прикреплением всех имеющихся счет-фактур.

Статья 168 НК РФ содержит основную информацию о сроках оформления документа. Например, при продаже товаров или услуг предприятие обязано предоставить счет — фактуру не позднее пяти рабочих дней включительно.

Все операции о поставках регулируются Федеральным законом и Налоговым кодексом РФ.

Подозрительно для налоговой

Налоговики могут снять расходы или вычеты ориентируясь на признаки:

- Цены на товар занижены или завышены.

- Грузовая машина перевезла товаров больше чем может по тех.паспорту.

- Товары перевозят нецелесообразным маршрутом.

- Работники подрядчика/продавца/покупателя не появлялись на сделке/объекте, когда это было необходимо.

- Организация подготовила документы для проверки за своего контрагента(говорит о том что организации взаимозависимы).

- Организация подготовила слишком много документов(подозрительно).

Дата: 12.09.18

С 01 октября 2021 года используется новая форма счета-фактуры. Поправки формы счета-фактуры определены Постановлением Правительства РФ от 19.08.2017 № 981. Какой стала счет-фактура с 01.10.2017 года? Образец скачать в excel можно по ссылке в конце статьи

.

Изменения в форме счета-фактуры с 01.10.2017.

Счет-фактура пополнилась новой графой «1а» под названием «Код вида товара».

Графа «Код вида товара»

подлежит заполнению хозяйствующими субъектами, осуществляющими экспорт продукцию в страны Еврозийского Экономического Союза. В настоящий момент в него входят Армения, Беларусь, Казахстан, Киргизия и Россия. Код вида товара необходимо указывать на основании пп.15 п.5 ст.169 НК РФ в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС. Этот код надо было указывать и раньше, но для него не было специальной графы и он указывался в графе «1» непосредственно после наименования товара. С 01.10.2017 года при отсутствии данных в в графе «1а» ставится прочерк.

Аналогично откорректирована форма корректировочного счета-фактуры – туда добавлена новая графа «1б» для кода вида товара

Введена графа для подписи уполномоченного лица индивидуального предпринимателя

В форму включена графа для подписи лицом, которому ИП предоставил право подписи счета-фактуры.

Лицо, уполномоченное индивидуальным предпринимателем, имеет право подписывать счета-фактуры только на основании заверенной у нотариуса доверенности.

В предыдущей форме такие графы существовали только для лиц, которые расписываются за руководителя или главного бухгалтера.

Изменено название графы «11»

Теперь графа «11» называется «Регистрационный номер таможенной декларации». До 01 октября 2021 года она называлась «Номер таможенной декларации». Отныне в этой графе указывается регистрационный номер таможенной декларации

. В соответствии с совместным приказом ГТК РФ № 543 и ФНС РФ № БГ-3-11/240 от 23.06.2000, регистрационный номер таможенной декларации присваивается при ее принятии должностным лицом таможенного органа. Начиная с октября месяца именно регистрационный, а не порядковый номер, следует вносить в графу 11 счета-фактуры для товаров, произведенных за пределами Российской Федерации. Следует акцентировать внимание на том, что регистрационный номер таможенной декларации и номер таможенной декларации -это совершенно разные номера. Это следует из Приказа ГТК РФ № 543 и ФНС РФ № БГ-3-11/240 от 23.06.2000.

Уточнена строка «8»

Введённая с 1 июля 2021 г. строка «8» об идентификаторе госконтракта/договора теперь приведена в соответствие с Правилами заполнения счетов-фактур и дополнена словами «при наличии».

1: 18210202010061010160 — КБК страховые взносы 2018 год

Раздел: КБК 18210202010061010160 является кодом бюджетной классификации со следующей расшифровкой — это страховые взносы на обязательное пенсионное страхование…

2: 18210202101081013160 -код бюджетной классификации

Раздел: КБК 18210202101081013160 — это КБК для уплаты страховых взносов на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования

3: Форма и образец заполнения РСВ за 3 квартал 2018 года

Раздел: Страховые взносы Расчет по страховым взносам за 3 квартал 2021 года надлежит сдавать по форме, утвержденной приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551. Представлен образец заполнения Расчета по страховым взносам за 3 квартал 2021 года.

И вот опять принята новая редакция постановления Правительства РФ от 29.12.2011 № 1137, которая вступит в силу уже с 1 октября 2017 г. О том, как с 1 октября меняется форма счета-фактуры, расскажем в нашей статье.

Последние изменения и новости

Счет фактура с 01.01 2021 года наделен некоторыми усовершенствованиями во внешнем виде и в нормах по его заполнению (Постановление №1137):

- образец счет фактуры в 2021 году дополнен графой для кода вида ТМЦ, которая заполняется организациями, поставляющими их в ЕАЭС (Евразийский экономический союз);

- счет фактура с 01.01 2021 года должен иметь местонахождение сторон, вписанное по ЕГРЮЛ и ЕГРИП;

- для импорта вводится не номер по порядку, а регистрационное цифровое значение деклараций с таможни;

- реализация металлолома в 2021 году счет фактура оформляет согласно изменениям в законодательстве, поскольку такая коммерческая деятельность стала облагаться налогом. Счет фактура с 01.01 2021 года создается по операциям с ними;

- счет фактура 2021 года образец которой претерпел некоторые новшества, изменил также форму деклараций по НДС.

back to menu ↑

Как изменится счет-фактура с 1 октября 2021

Счет-фактура, выставленный продавцом – это документ, согласно которому покупатель может принять к вычету предъявленный ему НДС (ст. 169 НК РФ). Как правило, счета-фактуры оформляются в «бумажном» виде, но, с согласия покупателя, продавец может заполнять их электронно.

Очередные изменения в действующий бланк и правила заполнения счетов-фактур внесены Постановлением Правительства РФ от 19.08.2017 № 981. Каким станет новый бланк счета-фактуры с 1 октября 2021 г., можно увидеть в конце статьи, а основные изменения заключаются в следующем:

- Добавленная с 01.07.2017 г. строка «8» об идентификаторе госконтракта/договора, была приведена в соответствие с Правилами заполнения счетов-фактур и дополнена словами «при наличии».

- В отдельную графу «1а» счета-фактуры с 1 октября выделен код вида товара по единой Товарной номенклатуре ЕАЭС. Его указывают те, кто занимается экспортом, вывозя товары из России в страны ЕАЭС (Беларусь, Казахстан, Киргизию, Армению). Ранее код можно было вносить в одну графу с наименованием товара. Аналогичное дополнение внесено и в форму корретировочного счета-фактуры – для кода вида товара добавлена графа «1б».

- Внесена ясность в наименование графы 11 – теперь в нее добавлено слово «регистрационный», что уточнило, о каком номере таможенной декларации идет речь. Согласно приказа ГТК РФ № 543 и ФНС РФ № БГ-3-11/240 от 23.06.2000, регистрационный номер таможенной декларации присваивается при ее принятии должностным лицом таможенного органа – именно его, а не порядковый номер, следует вносить в графу 11 счета-фактуры для товаров нероссийского происхождения.

- Для индивидуальных предпринимателей уточнили формулировку строки, предназначенной для подписи – теперь она звучит, как «Индивидуальный предприниматель или иное уполномоченное лицо». Напомним, что подписывать счет-фактуру за ИП могут лица, имеющие на это нотариально заверенную доверенность.

Новые реквизиты в платежках

Со 2 октября 2021 года вступают в силу отдельные положения приказа Минфина России от 05.04.2017 N 58н.

При заполнении платежных документов два новых статуса:

- «27» — кредитные организации (филиалы кредитных организаций), составившие распоряжение о переводе денежных средств, перечисленных из бюджетной системы РФ, не зачисленных получателю и подлежащих возврату в бюджетную систему РФ;

- «28» — участник внешнеэкономической деятельности — получатель международного почтового отправления.

Изменения касаются только кредитных организаций, «Почты России» и получателей международных почтовых отправлений.

Кроме того, для таможенных платежей в реквизите «106» будут добавлены два новых значения:

- «ПД» — пассажирская таможенная декларация;

- «КВ» — квитанция получателя международного почтового отправления.

Как заполнять счета-фактуры с 1 октября

Правила заполнения счетов-фактур тоже претерпели изменения, к основным из них следует отнести следующие:

- Новый порядок заполнения адреса продавца в строке «2а» предусматривает, что с 1 октября его нужно указывать согласно ЕГРЮЛ для юрлиц, или ЕГРИП для ИП. На сегодня эта строка заполняется в соответствии с местом нахождения фирмы, или по месту жительства ИП.

- Правила заполнения нового счета-фактуры с 1 октября пополнились пунктами для экспедиторов, застройщиков или заказчиков с функциями застройщика, приобретающих товар от своего имени у одного или более продавцов.

- Организуя перевозку силами третьих лиц, экспедитор может составлять сводные счета-фактуры. При их оформлении экспедиторы указывают в строке 1 номер и дату составления согласно собственной хронологии, а также могут вносить свои данные, а не третьих лиц, в строки 2 «Продавец», 2а «Адрес» и 2б «ИНН/КПП». Наименование товаров указывается экспедитором в отдельных позициях по каждому продавцу (графа 1).

- Застройщики (заказчики с функциями застройщика) указывают в отдельных позициях графы 1 наименования строительно-монтажных работ, товаров, услуг, из счетов-фактур, выставленных им продавцами.

- Изменение счет-фактуры с 1 октября 2021 г. коснулось и оформления корректировочных счетов-фактур . Теперь в них можно добавлять строки и графы, в том числе для внесения реквизитов первичного документа. При этом утвержденная форма корректировочного счета-фактуры должна быть соблюдена.

Новые правила расчета пеней

С 1 октября 2021 меняется порядок начисления пени за неуплату налога в отношении организаций. Изменения внесены в пункт 4 статьи 75 НК Федеральным законом от 30.11.2016 № 401-ФЗ.

При просрочке уплаты до 30 календарных дней пеня будет рассчитываться как обычно — исходя из одной трехсотой ставки рефинансирования Банка России. Согласно новому правилу, начиная с 31-го дня пеня составит одну стопятидесятую учетной ставки.

Ставка рефинансирования сейчас 8,5 % годовых.

Изменения касаются только юридических лиц. Для физических лиц, включая ИП, все остается по-прежнему.

Напомним, посчитать пени можно с помощью сервиса на нашем сайте «Калькулятор пеней».

Новые обязанности по карте МИР

1 октября вступили в силу поправки в закон о защите прав потребителей, согласно которым продавцы (исполнители) обязаны обеспечивать прием карт «Мир», если выручка от реализации у них за предшествующий год превышает 40 млн. рублей.

До этой даты принимать карты национальной платежной системы обязаны торговые организации с доходом от 120 млн. рублей в год. Учитывая, что лимит доходов по «упрощенке» в 2021 году составлял 79,740 млн. рублей, такие налогоплательщики до 01.10.17 не подпадали под действие данной нормы по оснащению точки оборудованием для приема карт «Мир».

С 1 октября плательщикам УСН с выручкой более 40 млн. рублей придется обеспечить в своих магазинах прием национальных карт. За нарушение данной нормы компаниям грозит административный штраф до 50 тыс. рублей.