Изменения по заработной плате и НДФЛ

С 2021 года размер МРОТ предположительно составит 9 489 руб. (законопроект прошел первое чтение).

Правительство должно увеличить и детские пособия на коэффициент 1,032. В этом случае с 1 февраля размер пособий будет таким:

- постановка на учет в ранние сроки беременности — 632,76 руб.;

- при рождении ребенка — 16 873,54 руб.;

- по беременности и родам — 43 675,80 руб. (минимум) и 282 493,40 руб. (максимум);

- по уходу за ребенком до полутора лет — 3 163,79 руб. (минимум на первого ребенка для нетрудоустроенных и ИП), 3795,60 руб. (минимум на первого ребенка для работников со стажем менее двух лет или с низкой заработной платой), 6327,57 руб. (минимум для второго и последующего), 24 536,57 руб. (максимум).

Несмотря на то, что на момент подготовки статьи проект по утверждению повышающего коэффициента находится на стадии рассмотрения, вероятность его принятия крайне высока.

С 2021 года перечень необлагаемых НДФЛ доходов увеличится. Единовременные выплаты адресной социальной помощи за счет местных бюджетов, бюджетов субъектов РФ, федерального бюджета и внебюджетных фондов освобождены от налогообложения (п. 8 ст. 217 НК РФ, Федеральный закон от 30 октября 2021 № 304-ФЗ).

Изменения коснутся также и отчетности: должен появиться новый бланк 3-НДФЛ. Есть проект и по новой форме 6-НДФЛ.

В 2021 году форма справки 2-НДФЛ остается прежней, но заполнять ее нужно по-новому: ФНС РФ вводит новые коды для ее заполнения.

Теперь для того, чтобы отразить компенсацию за неиспользованный отпуск, бухгалтер должен указать код «2013», для выходных пособий — «2014», списанный безнадежный долг — «2611».

Подоходный налог ↑ наверх

В части подоходного налога произошли следующие изменения:

- Была введена новая форма 6-НДФЛ с 2021 года. Состав этой формы изменен не был. Отчет, как и раньше, состоит из титульной страницы и двух разделов. В первом разделе приводятся обобщенные показатели, а во втором – даты и суммы полученной прибыли, а также размер вычтенной с нее налога.

Изменения в 6-НДФЛ с 2021 года следующие:

- Был изменен штрих-код.

- На титульник добавлены новые графы для заполнения, а также разработаны новые кодовые значения.

- Был обновлен порядок заполнения формы при реорганизации юрлица.

- Были разработаны новые кодовые значения для заполнения графы о месте предоставления отчета.

Сроки сдачи 6-НДФЛ в 2021 году изменены не были. Все так же отчет за кварталы нужно сдать до последнего числа месяца, который идет за кварталом отчета. Годовой отчет необходимо сдать до первого апреля будущего года. Однако если последняя дата сдачи выпадает на праздник или выходной день, крайний день сдачи переносится на ближайший трудовой день.

За 2021 год юрлицам и частным бизнесменам придется отчитываться уже по новой форме. О сроках сдачи 6-НДФЛ за 2017 год мы подробно говорили в статье 6-НДФЛ за 4 квартал: срок сдачи.

Срок сдачи 6-НДФЛ за 4 квартал 2021 года выпадает на второе апреля 2021 года. Вообще, крайний срок сдачи годового отчета – первое апреля. Однако в текущем году первое апреля выпадает на воскресенье, поэтому применяется правило переноса: отчет можно предоставить в ближайший трудовой день, то есть, второго апреля.

Это значит, что срок сдачи 6-НДФЛ за 2021 не изменился. Просто он перенесен на один день в связи с тем, что крайний срок сдачи (первое число) приходится на выходной.

- Еще одним изменением в части подоходного налога стало введение новой формы 2-НДФЛ с 2021 года. Принципиально новой формы разработано не было. Состав отчета остался прежним. Просто некоторые строчки были полностью убраны из формы, а некоторые новые строчки добавлены. Так, изменения в 2-НДФЛ в 2018 году следующие:

- На титульник были добавлены две новые графы. В первой из них прописывается кодовое значение формы реорганизации юрлица, а во второй – ИНН или КПП реорганизованного юрлица или его филиала.

- Из второго раздела формы была убрана строчка, в которой прописывался адрес проживания физлица, в отношении которого формировалась справка.

- Из четвертого раздела были исключены инвестиционные вычеты.

- Изменился порядок заполнения справки при реорганизации юрлица.

- Для доходов и вычетов были введены новые кодовые значения.

Сроки сдачи 2-НДФЛ в 2021 году были изменены. Теперь крайняя дата предоставления отчета зависит от того, был ли удержан налог с выплаченных доходов. Если налог удержан, справка должна быть предоставлена до первого апреля, а если не удержан – до первого марта.

Изменения по страховым взносам

С 1 января 2021 года должны действовать новые лимиты для страховых взносов:

- на обязательное пенсионное страхование —1 021 тыс. руб.

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 815 тыс. руб.

Для ИП поменяются фиксированные взносы, уплачиваемые в фонды:

- Пенсионный фонд — 26 545 руб.

- Фонд медицинского страхования — 5 840 руб.

Еще одно изменение по страховым взносам — новый бланк РСВ, но пока это проект. Даже если он будет подписан, отчитываться за 2017 год нужно будет пока по старой форме.

Изменения по налогу на прибыль

С 1 января 2021 года по 31 декабря 2022 года для налогоплательщиков, осуществляющих туристско-рекреационную деятельность на территории Дальнего Востока, установлена нулевая ставка по налогу на прибыль.

Для этого должны соблюдаться определенные условия. Приведем лишь два из них:

- наличие у налогоплательщика в собственности гостиницы и/или иных средств для размещения туристов

- доля доходов от туристско-рекреационной деятельности должна составлять не менее 90%.

Основание — Федеральный закон от 18 июля 2021 года № 168-ФЗ.

Перечень видов деятельности, попадающих под данную льготу, будет установлено Правительством РФ.

Изменения затронули также состав расходов на НИОКР. Так, с 2021 по 2021 года, в расходы на НИОКР, учитываемые с К=1,5, можно включить затраты на приобретение исключительных прав на изобретения, образцы и полезные модели, которые использовались в процессе разработки.

С 1 января 2021 года в прочие расходы, к которым применяется норматив 75% от расходов на оплату труда, можно отнести страховые взносы.

Основание — Федеральный закон от 18 июля 2021 г. № 166-ФЗ.

Порядок предоставления сведений

Налогоплательщикам придется напоминать инспекциям о предоставленных ранее документах. Если при получении запроса соответствующее извещение не будет отправлено, контролирующий орган приобретет право наложить взыскание. Ответственность наступит за отказ от раскрытия данных.

Сроки пересылки документов по встречным проверкам тоже подверглись коррекции. Теперь на выполнение требования отводится не 5, а 10 суток. Поправка позволяет компаниям и предпринимателям собрать полный объем информации. Законодатель сохранил за налогоплательщиками право ходатайствовать о продлении срока.

Лицам, привлеченным к контрольным процедурам в качестве свидетелей, вручат протоколы под подпись. Отказ от получения документа зафиксируют. Нововведение призвано сократить случаи фальсификации материалов проверки.

Изменения по налогу на имущество

С 1 января льготы по налогу на имущество ограничат. Согласно п. 10 ст. 1 Федерального закона от 30 сентября 2021 № 286-ФЗ налогоплательщики будут вправе применять льготы по имуществу, только если они предусмотрены региональным законодательством.

Речь идет об:

- имуществе, которое находится на территории российской части дна Каспийского моря;

- объектах с высокой энергетической эффективностью;

- движимом имуществе, которое было поставлено на учет после 1 января 2013 года.

В 2021 году изменения коснутся имущество иностранных юридических лиц, которые не осуществляют деятельность в РФ через постоянные представительства.

Речь одет об объектах, налог по которым исчисляется исходя из кадастровой стоимости. В соответствии с Федеральным законом от 30 сентября 2021 года № 286-ФЗ если кадастровая стоимость установлена в середине года, то расчет авансовых платежей и налога на имущество делают за текущий год. Важен день внесения данных в ЕГРН.

Более того, поменялась декларация по налогу на имущество. Это значит, что компании будут заполнять новую форму уже по итогам 2017 года (приказ ФНС России от 31 марта 2021 года № MMB-7-21/271).

Налоговые изменения с 2021 года

Изменения в частях первой и второй Налогового кодекса РФ вступают в силу поэтапно.

В части первой Налогового кодекса РФ с 27.11.2017 уточнены формулировки для иностранных организаций, оказывающих российским заказчикам услуги в электронной форме, облагаемые НДС (п. 4.6 ст. 83, подп. 4 п. 5 ст. 84 НК РФ). Речь идет об услугах, оказанных через Интернет автоматизировано, с использованием информационных технологий (п. 1 ст. 174.2 НК РФ).

Уточнено, что зарегистрироваться в российской налоговой инспекции и сдавать декларацию по НДС должны иностранные организации в случае оказания услуг в электронной форме различным российским заказчикам (не только физическим лицам — не предпринимателям).

Остальные изменения в части первой Налогового кодекса РФ вступают в силу с 01.01.2018.

Во-первых, официальная публикация коэффициентов-дефляторов стала возможна не только в Российской газете (п. 2 ст. 11 НК РФ).

Во-вторых, правила уплаты налогов, сборов, страховых взносов (пеней, штрафов) при реорганизации юридического лица, установленные статьей 50 Налогового кодекса РФ, будут распространены на случаи исполнении обязанности налогового агента по уплате НДФЛ при реорганизации (п. 11 ст. 50 НК РФ).

В части второй Налогового кодекса РФ уточнены нормы, касающиеся НДС, акцизов, НДФЛ, налога на прибыль организаций, НДПИ, УСН, ЕСХН, государственной пошлины и страховых взносов.

С 27.11.2017

Освобождена от налогообложения НДФЛ часть первоначального взноса в счет стоимости приобретаемого автомобиля, профинансированная за счет средств федерального бюджета (п. 37.3 ст. 217 НК РФ).

Облагаемый НДФЛ доход считается полученным физическим лицом на дату списания его долга с баланса организации, только если между ними существует взаимозависимость (подп. 5 п.1 ст. 223 НК РФ). Речь идет о долгах, списанных с 01.01.2017.

Уточнен порядок признания доходов и расходов, в том числе в иностранной валюте, от осуществления деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья (п. 1.1 ст. 271, п. 1.1 ст. 272, подп. 1 п. 1 ст. 275.2, п. 2 ст. 299.3, п. 2 ст. 299.4 НК РФ).

При применении УСН с объектом налогообложения «доходы» за периоды с 01.01.2017 и при уплате ЕНВД снято 50-процентное ограничение по уменьшению налога для предпринимателей, не выплачивающих вознаграждения физическим лицам (п. 3.1 ст. 346.21, п. 2.1 ст. 346.32 НК РФ).

Приведен в соответствие с ОКВЭД2 перечень видов деятельности, по которым организации и предприниматели, работающие на УСН, могут применять пониженные тарифы страховых взносов, начиная с 01.01.2017 (подп. 5 п. 1 ст. 427 НК РФ). Таким организациям и предпринимателям стоит проверить, не подпадает ли их деятельность под льготу после изменения формулировок Налогового кодекса РФ.

Уточнено условие применения пониженных тарифов страховых взносов некоммерческими организациями (за исключением государственных (муниципальных) учреждений), применяющими УСН и осуществляющих деятельность в области:

- социального обслуживания граждан,

- научных исследований и разработок,

- образования,

- здравоохранения,

- культуры и искусства (деятельность театров, библиотек, музеев и архивов);

- массового спорта (за исключением профессионального).

Для указанных организаций 70-процентный лимит доходов определяется путем суммирования доходов, указанных в пункте 1 и подпункте 1 пункта 1.1 статьи 346.15 Налогового кодекса РФ (п. 7 ст. 427 НК РФ).

Изменен срок для уплаты страховых взносов на обязательное пенсионное и медицинское страхование с суммы дохода, превышающей 300 000 рублей за календарный год, для плательщиков взносов, не выплачивающих вознаграждений физическим лицам – предпринимателей и «самозанятых» лиц (адвокатов, медиаторов, нотариусов, занимающихся частной практикой, арбитражных управляющих, оценщиков, патентных поверенных и иных лиц, занимающихся частной практикой. Крайний срок уплаты таких страховых взносов перенесен с 1 апреля на 1 июля года, следующего за истекшим календарным годом (п. 2 ст. 432 НК РФ).

С 01.01.2018

В 2021 году вступают в силу изменения по НДС, акцизам, НДФЛ, налогу на прибыль организаций, госпошлине, НДПИ (по добыче нефти), УСН, ЕСХН, ПСН, транспортному налогу, налогу на имущество организаций, земельному налогу и страховым взносам.

Налог на добавленную стоимость

Для целей налогообложения НДС уточнен порядок определения места оказания:

- услуг по сдаче в аренду авиационных двигателей и прочего авиационно-технического имущества. Такие услуги не считаются оказанными на территории РФ, если в соответствии с законодательством иностранного государства местом реализации таких услуг признается территория такого иностранного государства (подп. 4 п. 1 ст. 148 НК РФ);

- услуг по транспортировке трубопроводным транспортом природного газа. Эти услуги считаются оказанными в России в случаях, предусмотренных международными договорами РФ (подп. 4.1 П. 1 ст. 148 НК РФ).

Отменено освобождение от налогообложения НДС лома и отходов черных и цветных металлов (подп. 25 п. 2 ст. 149 НК РФ). С 2018 года реализация такого имущества облагается налогом.

Продлено до конца 2021 года применение ставки НДС 10 процентов при:

- передаче племенного скота и птицы во владение и пользование по договорам финансовой аренды (лизинга) с правом выкупа (ст. 26.3 Федерального закона от 05.08.2000 № 118-ФЗ).

- оказании услуг по внутренним воздушным перевозкам пассажиров и багажа (ч. 6 ст. 3 Федерального закона от 06.04.2015 № 83-ФЗ).

Уточнены налоговые последствия увеличения стоимости отгруженных сырых шкур животных, а также лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов (п. 10 ст. 154 НК РФ). Налоговую базу по НДС по таким операциям определяют налоговые агенты, то есть организации и предприниматели — покупатели этого имущества. Они же платят налог в бюджет по расчетной ставке и могут принять его к вычету, а также сдают декларации по НДС в электронной форме по ТКС. В случае использования приобретенного имущества для необлагаемых НДС операций налог придется восстановить (п. 8 ст. 161, п. 4 ст. 164, п. 15 ст. 167, п. п. 1, 2 ст. 169, подп. 3, 4 п. 3 ст. 170, п. п. 3, 12 ст. 171, п. 4.1 ст. 173, п. 5 ст. 174 НК РФ).

По новым правилам эти налоговые агенты должны учитывать увеличение стоимости указанного имущества при определении налоговой базы по НДС за квартал, в котором оформлены документы для составления корректировочных счетов-фактур. При этом продавец составляет счета-фактуры, корректировочные счета-фактуры без учета сумм НДС и с надписью (штампом) «НДС исчисляется налоговым агентом» (п. 5 ст. 168 НК РФ). При уменьшении стоимости указанного имущества покупатель принимает к вычету разницу между суммами НДС, исчисленными исходя из стоимости отгрузок до и после такого уменьшения (п. 13 ст. 171 НК РФ).

А продавцы сырых шкур животных, а также лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов обязаны платить НДС, если покупатели – физические лица, а также в случаях, указанных в абзацах 7 и 8 пункта 8 статьи 161 Налогового кодекса РФ (п. 3.1 ст. 166, п. 1 ст. 168 НК РФ).

Уточнены налоговые последствия в случае приобретения товаров (работ, услуг), в том числе основных средств и нематериальных активов, имущественных прав, за счет субсидий и бюджетных инвестиций. «Входной» и «ввозной» НДС по таким объектам не принимается к вычету, а учитывается в составе расходов для целей налогообложения прибыли – при условии ведения раздельного учета сумм НДС (п. п. 1, 2.1 ст. 170 НК РФ).

Если же бюджетные инвестиции получены на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), то НДС, принятый к вычету, следует восстановить. При частичном возмещении затрат восстановлению подлежит сумма налога, принятая к вычету, в соответствующей доле (подп. 6 п. 3 ст. 170 НК РФ).

Акцизы

Для целей обложения акцизами установлен порядок выдачи свидетельства о регистрации лица, совершающего операции по переработке средних дистиллятов (ст. 179.6 НК РФ). Уточнены определения прямогонного бензина и средних дистиллятов, понятия «получение прямогонного бензина, бензола, параксилола, ортоксилола» (подп. 10, 11, 25 п. 1 ст. 181, подп. 21 п. 1 ст. 182 НК РФ). Уточнен объект обложения акцизами при передаче в структуре организации произведенных подакцизных товаров для дальнейшего производства (подп. 8 п. 1 ст. 182 НК РФ). Появились новые объекты обложения акцизами и порядок предъявления этих сумм к вычету (подп. 32, 33 п. 1 ст. 182, п. 2 ст. 195, п. 4 ст. 199, п. 25 ст. 200, п. п. 25, 26 ст. 201 НК РФ).

Освобожден от обложения акцизами объем возвращенной покупателем производителю алкогольной продукции, маркируемой федеральными специальными марками (п. 14 ст. 187, п. 5 ст. 200 НК РФ).

Ставки акцизов дифференцированы на I и II полугодия 2021 года и установлены на 2021 год (п. 1 ст. 193 НК РФ). На 1 полугодие 2018 года повышены ставки акциза:

- на табак трубочный, курительный, жевательный, сосательный, нюхательный, кальянный — с 2520 рублей до 2772 рубля за 1 кг;

- на сигары – с 171 рубля до 188 рублей за 1 штуку;

- сигариллы (сигариты), биди, кретек – с 2671 рубля до 2428 рублей за 1 000 штук;

- автомобильный бензин класса 5 с 10 535 рублей до 11 213 рублей за 1 тонну.

- дизельное топливо – с 7072 рублей до 7665 рублей за 1 тонну;

- средние дистилляты – с 8112 рублей до 8662 рубля за 1 тонну.

При этом на 1 полугодие 2021 года снижены акцизные ставки на сигареты, папиросы – до 1562 рубля за 1000 штук + 14,5 процента расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 2123 рублей за 1000 штук.

На период 2021 – 2021 годов установлены ставки акцизов на легковые автомобили:

- с мощностью двигателя свыше 147 кВт (200 л. с.) и до 220 кВт (300 л. с.) включительно;

- с мощностью двигателя свыше 220 кВт (300 л. с.) и до 294 кВт (400 л. с.) включительно;

- с мощностью двигателя свыше 294 кВт (400 л. с.) и до 367 кВт (500 л. с.) включительно;

- с мощностью двигателя свыше 367 кВт (500 л. с.).

Уточнены:

- порядок применения коэффициента для вычетов акциза, исчисленного налогоплательщиком, имеющим свидетельство на переработку прямогонного бензина (п. 15 ст. 200 НК РФ);

- порядок вычета авансового платежа акциза при приобретении коньячных дистиллятов (п. 16 ст. 200 НК РФ):

- расчетный срок при предоставления банковской гарантии при закупке (передаче), ввозе коньячного дистиллята на территорию РФ с территорий государств — членов Евразийского экономического союза, а также срок действия такой банковской гарантии (п. 11, подп. 2 п. 12 ст. 203.1 НК РФ);

- уплаты при приобретении коньячного дистиллята авансового платежа акциза (подп. 2.1, 3.1 ст. 204 НК РФ).

Плательщикам акцизов, имеющим свидетельство о регистрации лица, совершающего операции по переработке средних дистиллятов, разрешено возмещение (зачет, возврат) по итогам месяца разницы между исчисленным акцизом и вычетами (подп. 6 п. 1 ст. 203.1 НК РФ).

Налог на доходы физических лиц

Из состава расходов на приобретение ценных бумаг, учитываемых при налогообложении доходов от их реализации, исключена сумма уплаченного НДФЛ (п. 13 ст. 214.1 НК РФ).

Уточнены обязанности правопреемника реорганизованной организации по представлению отчетности по формам 2-НДФЛ, 6-НДФЛ и по форме из Приложения № 2 к декларации по налогу на прибыль организаций, утвержденной приказом ФНС России от 19.10.2016 № ММВ-7-3/[email protected] (п. 5 ст. 230 НК РФ).

Налог на прибыль организаций

Не учитываются при налогообложении:

- доходы унитарного предприятия в виде имущества (за исключением денежных средств), которое безвозмездно получено от собственника или уполномоченного им органа (подп. 26 п. 1 ст. 251 НК РФ);

- доходы от реализации акций (долей), полученные организацией, которая подпадает под действие иностранных санкций в отношении России (подп. 57 п. 1 ст. 251 НК РФ). Соответственно, стоимость таких акций (долей) не включается в состав расходов (п. 48.22 ст. 270 НК РФ). Правило действует по 31.12.2027 включительно.

Для целей создания резерва по сомнительным долгам уточнены:

- порядок уменьшения дебиторских задолженностей с разными сроками возникновения на кредиторскую задолженность. Уменьшение таких задолженностей на кредиторскую задолженность производится, начиная с первой по времени возникновения (п.1 ст. 266 НК РФ);

- основания для признания дебиторской задолженности безнадежной. Новое основание – освобождение гражданина, признанного банкротом, от дальнейшего исполнения требований кредиторов по таким долгам (они считаются погашенными) в соответствии с Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (п. 2 ст. 266 НК РФ).

Для организаций введен инвестиционный налоговый вычет в размере не более 90 процентов от суммы расходов на приобретение (создание), достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение основных средств, относящихся к третьей — седьмой амортизационным группам, по месту нахождения организации и ее обособленных подразделений (новая статья 286.1 НК РФ). В случае применения инвестиционного вычета такие суммы не списываются на расходы через амортизацию, в том числе с применением амортизационной премии (п. 2 ст. 256, п. 5.1 ст. 270 НК РФ).

На 10 процентов от суммы таких расходов организация вправе уменьшить налог на прибыль (авансовый платеж), исчисленный по общеустановленной ставке и зачисляемый в федеральный бюджет, на 80 процентов от суммы таких расходов – налог (авансовый платеж), рассчитанный по общеустановленной ставке и зачисляемый в бюджет субъектов РФ. При этом сумма налога к уплате в федеральный бюджет может быть снижена до нуля. А оставшуюся сумму расходов можно учесть в составе инвестиционного вычета в последующие годы.

Не вправе применять инвестиционный вычет:

- организации — участники региональных инвестиционных проектов;

- организации — резиденты особых экономических зон;

- организации — участники Особой экономической зоны в Магаданской области;

- организации, осуществляющие деятельность, связанную с добычей углеводородного сырья на новом морском месторождении углеводородного сырья;

- организации — участники свободной экономической зоны;

- организации — резиденты территории опережающего социально-экономического развития либо резиденты свободного порта Владивосток;

- организации — участники проекта «Сколково»;

- иностранные организации, признаваемые налоговыми резидентами РФ.

Решение о применении инвестиционного налогового вычета применяется ко всем основным средствам организации, относящимся к третьей — седьмой амортизационным группам, и отражается в учетной политике для целей налогообложения. Применение (отказ от применения) инвестиционного вычета допускается с начала очередного налогового периода – календарного года.

Обратите внимание: с 2021 года сделки российских экономических субъектов с российской организацией, применившей инвестиционный вычет, являются контролируемыми независимо от суммы сделки (подп. 9 п. 2 ст. 105.14 НК РФ). При камеральной проверке декларации по налогу на прибыль организаций, в которой заявлен инвестиционный вычет, налоговая инспекция вправе требовать представить в течение пяти дней пояснения о применении инвестиционного вычета, а также первичные и иные документы, подтверждающие правомерность применения вычета (п. 8.8 ст. 88 НК РФ).

Если основное средство, в отношении которого организация применила инвестиционный вычет, выбыло (за исключением ликвидации) до истечения срока его полезного использования, то не уплаченную сумму налога на прибыль придется восстановить и перечислить в бюджет с уплатой пеней (п. 12 ст. 286.1 НК РФ). При таком условии разрешено уменьшить доход от реализации основного средства на его первоначальную стоимость (подп. 4 п. 1 ст. 268 НК РФ).

УСН и ЕСХН

При применении УСН не включаются в состав доходов суммы, полученные:

- товариществами собственников жилья,

- товариществами собственников недвижимости,

- управляющими организациями,

- садоводческими, огородническими или дачными некоммерческими товариществами (некоммерческими партнерствами),

- жилищными, садоводческими, огородническими, дачными или иными специализированными потребительскими кооперативами

от собственников (пользователей) недвижимости в оплату коммунальных услуг, оказанных сторонними организациями (п. 1.1 ст. 346.15 НК РФ).

Для организаций и предпринимателей – плательщиков ЕСХН уточнено основание для освобождения от уплаты налога на имущество. Теперь платить налог не нужно только с того имущества, которое используемого при производстве сельскохозяйственной продукции, первичной и последующей (промышленной) переработке и реализации этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями (п. 3 ст. 346.1 НК РФ).

Патентная система налогообложения (ПСН)

Предприниматель считается утратившим право на применение ПСН в двух случаях (п. 6 ст. 346.45 НК РФ):

- если с начала календарного года доходы от реализации по всем видам предпринимательской деятельности, в отношении которых применяется ПСН, превысили 60 млн рублей (при совмещении с иными системами налогообложения этот показатель определяется по всем видам деятельности);

- если в течение года средняя численность наемных работников составила 15 человек или более по всем видам деятельности.

При утрате права на применение ПСН предприниматель считается перешедшим либо на общий режим налогообложения, либо на тот спецрежим, который он совмещал с применением ПСН. В связи с этим уточнены нормы пункта 8 статьи 346.45 и пункта 3 статьи 346.46 Налогового кодекса РФ.

Транспортный налог

В отношении дорогостоящих автомобилей (от 3 до 5 млн рублей), с года выпуска которых прошло до 2 лет, снижен повышающий коэффициент (п. 2 ст. 362 НК РФ). Данное новшество представлено в таблице 1.

Таблица 1

. Изменение повышающих коэффициентов по транспортному налогу

| Срок с года выпуска автомобиля | Повышающий коэффициент | |

| Стало | Было | |

| не более 1 года | 1,1 | 1,5 |

| от 1 года до 2 лет | 1,3 | |

| от 2 до 3 лет | 1,1 | |

Налог на имущество организаций

Уточнен порядок налогообложения движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств.

Если с даты выпуска имущества прошло не более 3 лет или оно отнесено к инновационному высокоэффективному оборудованию, субъекты РФ могут установить дополнительные налоговые льготы вплоть до полного освобождения от налогообложения. В противном случае ставка налога по такому имуществу не может превышать 1,1 процента (п. 3.3 ст. 380, ст. 381.1 НК РФ).

Земельный налог

С 2021 года уточнен порядок расчета земельного налога (авансового платежа по нему). Теперь налог (авансовый платеж) рассчитывается с применением коэффициента владения в случаях (п. 7.1 ст. 396 НК РФ):

- изменения вида разрешенного использования земельного участка;

- перевода участка из одной категории земель в другую;

- изменения площади земельного участка.

Такие изменения учитываются со дня внесения изменений в Единый государственный реестр недвижимости (п. 1 ст. 391 НК РФ).

Страховые взносы

С 01.01.2018 уточнен объект налогообложения страховыми взносами:

- для организаций и предпринимателей, выплачивающих вознаграждения физическим лицам по договорам от отчуждении исключительного права и по лицензионным договорам. Теперь страховыми взносами облагаются выплаты по указанным договорам, предметом которых являются любые результаты интеллектуальной деятельности, указанные в подпунктах 1 — 12 пункта 1 статьи 1225 Гражданского кодекса РФ, а не только произведения науки, литературы, искусства (подп. 3 п. 1, п. 4 ст. 420, п. 8, подп. 4 п. 9 ст. 421, подп. 2 п. 3 ст. 422 НК РФ);

- для не выплачивающих вознаграждения предпринимателей и «самозанятых» лиц — адвокатов, медиаторов, нотариусов, занимающихся частной практикой, арбитражных управляющих, оценщиков, патентных поверенных и иных лиц, занимающихся частной практикой. Теперь объект обложения страховыми взносами – осуществление предпринимательской (профессиональной) деятельности (п. 3 ст. 420 НК РФ).

На период 2021 -2020 годов уточнен размер страховых взносов в фиксированном размере для предпринимателей и «самозанятых» лиц, не выплачивающих вознаграждений физическим лицам. Данное изменение представлено в таблице 2.

Таблица 2.

Изменения по страховым взносам в фиксированном размере

| Вид страховых взносов | Стало | Было | Норма НК РФ |

| Взносы на ОПС с дохода, не превышающего 300 000 рублей за год | В фиксированном размере: 26 545 рублей за расчетный период 2021 года, 29 354 рублей за расчетный период 2021 года, 32 448 рублей за расчетный период 2021 года | В размере, определяемом как произведение МРОТ, установленного на начало календарного года, за который уплачиваются страховые взносы, увеличенного в 12 раз, и тарифа страховых взносов на ОПС | Подпункт 1 пункта 1 статьи 430 Налогового кодекса РФ |

| Взносы на ОПС с дохода свыше 300 000 рублей за год | В фиксированном размере: 26 545 рублей за расчетный период 2021 года (29 354 рублей за расчетный период 2021 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период | В размере, определяемом как произведение МРОТ, установленного на начало календарного года, за который уплачиваются страховые взносы, увеличенного в 12 раз, и тарифа страховых взносов на ОПС плюс 1,0 процента суммы дохода, превышающего 300 000 рублей за расчетный период | |

| Взносы на ОМС | В фиксированном размере: 5840 рублей за расчетный период 2021 года, 6884 рублей за расчетный период 2021 года, 8426 рублей за расчетный период 2021 года | Фиксированный размер взносов определяется как произведение МРОТ, установленного на начало календарного года, за который уплачиваются страховые взносы, увеличенного в 12 раз, и тарифа страховых взносов на ОМС | Подпункт 2 пункта 1 статьи 430 Налогового кодекса РФ |

| Взносы на ОПС в целом по крестьянскому (фермерскому) хозяйству | Произведение фиксированного размера, составляющего: 26 545 рублей за расчетный период 2021 года, 29 354 рубля за расчетный период 2021 года, 32 448 рублей за расчетный период 2021 года, и количества всех членов крестьянского (фермерского) хозяйства, включая главу крестьянского (фермерского) хозяйства | По каждому виду обязательного страхования как произведение МРОТ, установленного на начало календарного года, за который уплачиваются страховые взносы, увеличенного в 12 раз, тарифов страховых взносов на ОПС и на ОМС, и количества всех членов крестьянского (фермерского) хозяйства, включая главу крестьянского (фермерского) хозяйства | Пункт 2 статьи 430 Налогового кодекса РФ |

| Взносы на ОМС в целом по крестьянскому (фермерскому) хозяйству | Произведение фиксированного размера страховых взносов, составляющего: 5840 рублей за расчетный период 2021 года, 6884 рубля за расчетный период 2021 года, 8426 рублей за расчетный период 2021 года, и количества всех членов крестьянского (фермерского) хозяйства, включая главу крестьянского (фермерского) хозяйства |

Предприниматели и «самозанятые» лица, не выплачивающие вознаграждений физическим лицам, могут не платить страховые взносы «за себя» на обязательное пенсионное и медицинское страхование за определенные периоды, указанные в части 1 статьи 12 Федерального закона от 28.12.2013 № 400-ФЗ, если в это время они не вели предпринимательскую или иную профессиональную деятельность. Чтобы законно не платить страховые взносы, таким лицам следует подать в налоговую инспекцию по месту своего учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы (п. 7 ст. 430 НК РФ).

С 01.01.2018 расчет по страховым взносам считается непредставленным, если в нем (п. 7 ст. 431 НК РФ):

- допущены ошибки в сведениях по каждому физическому лицу о сумме вознаграждений в их пользу, базе для исчисления страховых взносов на обязательное пенсионное страхование в пределах установленной предельной величины и сумме таких взносов, базе для исчисления страховых взносов на обязательное пенсионное страхование по дополнительному тарифу, сумме страховых взносов на обязательное пенсионное страхование по дополнительному тарифу за расчетный (отчетный) период и (или) за каждый из последних трех месяцев расчетного (отчетного) периода:

- суммы одноименных показателей по всем физическим лицам не соответствуют этим же показателям в целом по плательщику взносов;

- указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц.

С 01.01.2019

С 2021 года будет отменено освобождение налогоплательщиков ЕСХН от уплаты НДС – утратит силу абзац 2 пункта 3 статьи 346.1 Налогового кодекса РФ. А «входной» НДС нельзя будет учесть для целей ЕСХН в составе расходов (подп. 8 п. 2 ст. 346.5 НК РФ).

Не платить НДС смогут организации и предприниматели (п. 1 ст. 145 НК РФ):

- или в году перехода на уплату ЕСХН,

- или если за предшествующий год сумма дохода от реализации товаров (работ, услуг) при осуществлении видов деятельности, в отношении которых уплачивается ЕСХН, без учета НДС не превысила в совокупности:

- 100 млн рублей за 2021 год,

- 90 млн рублей за 2021 год,

- 80 млн рублей за 2021 год,

- 70 млн рублей за 2021 год,

- 60 млн рублей за 2022 год и последующие годы.

Чтобы воспользоваться освобождением, нужно будет подать соответствующее письменное уведомление в налоговую инспекцию по месту учета организации или предпринимателя (п. 3 ст. 145 НК РФ).

С 2021 года при переходе на уплату ЕСХН необходимо будет восстановить НДС, ранее принятый к вычету, по правила подпункта 2 пункта 3 статьи 170 Налогового кодекса РФ (п. 8 ст. 346.3 НК РФ).

Кроме того, будет уточнен порядок налогообложения НДС услуг, оказанных иностранными организациями в электронной форме. Такие услуги облагаются налогом, только если местом их оказания признается территория РФ. С 2021 года подтверждать место оказания услуг в электронной форме придется специальными реестрами операций (п. 5 ст. 148 НК РФ). Платить НДС при оказании электронных услуг российским организациям и предпринимателям иностранные организации, зарегистрированные в российских налоговых инспекциях, должны будут самостоятельно (п. п. 2 – 4 ст. 174.2 НК РФ). После этого они смогут заявить вычет НДС — при наличии договора, расчетного документа с выделением суммы НДС и указанием ИНН и КПП иностранной организации, а также документов на перечисление оплаты, иностранной организации, включая НДС. Сведения о таких иностранных организациях будут размещены на официальном сайте ФНС России (п. 2.1 ст. 171, п. 1 ст. 172 НК РФ).

Изменения по спецрежимам

С 1 января 2021 года:

- утверждена новая форма КУДиР.

Не забываем, что лимит доходов для перехода на УСН: 112, 5 млн. руб./9 месяцев за 2017 год.

Более того, при расчете единого налога не нужно учитывать:

- активы в качестве вклада в имущество;

- дивиденды, от которых отказались участники.

Основание — Федеральный закон от 30 сентября 2021 г. № 286-ФЗ.

Установлены новые коэффициенты- дефляторы.

С 1 января 2021 года индивидуальные предприниматели на ЕНВД и/или патенте вправе учесть расходы на приобретение ККТ при расчете единого налога, но не более 18 000 руб. за 1 ККТ.

При этом должны соблюдаться следующие условия:

- ККТ состоит в реестре контрольно-кассовой техники;

- регистрация ККТ прошла в период с 1 февраля 2021 года до 1 июля 2019 года.

Узнайте, кому дали отсрочку по онлайн-кассам.

Упрощенная система ↑ наверх

Изменения налога УСН в 2021 году следующие:

- Была введена новая форма книги доходов и затрат. В ней было изменено следующее:

- Появился новый раздел, в котором прописываются сведения о торговом сборе.

- Пропала необходимость заверять книгу.

- Не нужно отражать лишнюю прибыль.

- Частные бизнесмены теперь могут отражать взносы на страхование.

- Коэффициент-дефлятор приобрел новое значение. Его величина составила 1,481. Лимит доходов, который позволяет остаться на этом режиме или перейти на него, должен быть проиндексирован на этот коэффициент. Однако до 2021 года это правило не применяется.

- В затраты по упрощенке стало разрешено включать затраты на сетевое обучение. Затраты можно учитывать в том случае, если компания трудоустроила хоть одного выпускника ВУЗа как минимум на один год.

- Лимит полученных доходов (как реализационных, так и внереализационных) для юрлиц для перехода на упрощенную систему обложения налогами с января текущего года составит 112,5 миллионов рублей. Для частных бизнесменов лимит полученных доходов по-прежнему не установлен.

- Было уточнено, что в доходы по упрощенной системе обложения налогами не включаются взносы ТСЖ, СНТ и управляющих компаний.

- Взносы в имущественные объекты участников, вне зависимости от доли в УК, не увеличивают доходы на упрощенке. До начала 2021 года помощь участников не увеличивала доходы по упрощенке только в двух исключительных случаях:

- Участник передал имущественный объект для пополнения чистых активов;

- Деньги или имущественный объект внес участник, владеющий в УК долей более пятидесяти процентов.

Изменения по транспортному налогу

Расчет транспортного налога за 2021 год необходимо отразить в новой декларации, форма которой утверждена приказом ФНС России от 5 декабря 2021 г. № ММВ-7-21/668.

В новом бланке появились новые строки, которые позволяют отразить платежи по системе «Платон», и тем самым, уменьшить транспортный налог.

Также изменения коснулись второго раздела декларации. Теперь он включает в себя:

- «Дата регистрации транспортного средства»;

- «Дата прекращения регистрации транспортного средства (снятия с учета)»;

- «Год выпуска транспортного средства».

Отчет о финансовых результатах деятельности (ф. 0503721)

Основные изменения заключаются в следующем:

- Коды КОСГУ по прочим доходам и обслуживанию долговых обязательств приведены в соответствие дополнительной детализации введенной приказами Минфина РФ от 20.09.2018 № 198н и от 27.12.2017 № 255н в Указания № 65н.

- Перенесены в другие разделы показатели: доходы будущих периодов (счет 0 401 40 000); расходы будущих периодов (счет 0 401 50 000); резервы предстоящих расходов (счет 0 401 60 200). Порядок их заполнения не изменился, уточнено, что такие показатели могут быть отражены со знаком минус.

- В разделе «Операции с нефинансовыми активами»:

- изменен порядок формирования показателей уменьшения стоимости основных средств, нематериальных активов, непроизведенных активов;

- добавлен показатель «Чистое поступление прав пользования активом»

. - В отчет не включаются показатели доходов, расходов, изменения активов и обязательств, сформированные по счетам или в корреспонденции со счетами, предназначенными для отражения ошибок прошлых лет (при исправлении ошибок прошлых лет, выявленных в отчетном периоде).

Более подробное описание приведено в статье Составление отчетов (ф. 0503721, 0503723, 0503738) с учетом последних изменений.

Изменения по земельному налогу

Если кадастровая стоимость участка поменялась в связи с изменением вида разрешенного использования или переводом земли в другую категорию, то для расчета налога нужно учитывать день внесения таких сведений в ЕГРН (Федеральный закон от 30 сентября 2021 г. № 286-ФЗ).

Новый порядок вступает в силу с 1 января 2021 года.

Ранее считалось, что изменений кадастровой стоимости земли отражается на расчете налога только начиная со следующего года (письмо ФНС России от 19 апреля 2021 г. № БС-4-21/7402).

Показатели для расчета земельного налога за 2021 год необходимо отразить в новой декларации (приказ ФНС России от 10 мая 2021 г № ММВ-7-21/347).

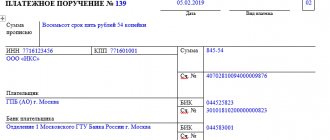

Новые КБК

Поменялись некоторые КБК — они утверждены Приказами Минфина от 06.06.2017 № 84н и 09.06.2017 № 87н. Мы собрали их в следующей таблице.

Таблица 1. Новые КБК в 2021 году

| КБК | Расшифровка |

| Для акцизов по табачным изделиям | |

| 182 1 0300 110 | электронные сигареты |

| 182 1 0300 110 | жидкости с никотином |

| 182 1 0300 110 | табак, который предназначен для потребления путем нагревания |

| Для налога на прибыль с процентов по российским облигациям | |

| 182 1 0100 110 | налог на прибыль |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| Для курортного сбора* | |

| 000 1 1500 140 (первые три значения — код администратора дохода) | |

*Курортный сбор будет вводиться в некоторых регионах РФ не ранее 1 мая 2021 года. Размер платы — не более 50 рублей с одного туриста в сутки (закон от 29.07.2017 № 214-ФЗ).