Некоторые посредники – не налоговые агенты

В первую очередь, свежие новости про изменения в НДС в 2021 году принёс Федеральный закон от 27.11.2017 № 335-ФЗ (далее – Закон № 335-ФЗ). Согласно ему, с 01 января приобретатели ряда товаров должны исполнять обязанности налоговых агентов по НДС.

Касаются эти изменения в НДС лома металлов с 2021 года. А также (новый п. 8 ст. 161 НК РФ):

- отходов чермета и цветмета;

- сырых шкур животных;

- алюминия вторичного и его сплавов.

Реализация в России этих видов товаров теперь больше не освобождена от налога на добавленную стоимость. То есть покупатель как налоговый агент исчисляет НДС. Исключение сделано только для обычных физлиц, у которых нет статуса ИП.

Напомним, что налоговые агенты должны рассчитать и перечислить в казну соответствующую сумму НДС независимо от того, лежат ли на них обязанности плательщика данного налога.

Также см. «Как рассчитывать НДС».

1. Субъектов общероссийской платежной системы.

2. Операторов связи, которые указаны в Законе от 27.06.2011 № 161-ФЗ «О национальной платежной системе».

Последствия перемен: ↑

У организаций еще долго будут вызывать вопросы, связанные с нововведениями, которые появились благодаря принятому ФЗ № 238-ФЗ от 21.07.2014 г.

Правительство постаралось учесть все нюансы и слабые стороны действующего ранее законодательства.

С вступлением в силу нововведений упростилось ведение коммерческой деятельности, как организаций-продавцов, так и предприятий-покупателей.

Плюсы

Среди достоинств принятых изменений стоит отметить:

- упрощение документооборота;

- уменьшение количества показателей в книге покупок (нет необходимости отмечать цену без НДС);

- определение даты реализации недвижимости;

- снижение образования несогласованности финансовых операций;

- исключение двойного налогообложения. Это новшество благоприятно отразиться на предприятиях, которые открывают или имеют заграницей представительства или филиалы;

- частичная отмена ведения журналов по движению счетов-фактур.

Плюсы принятых изменений достаточно ощутимы для организаций, работающих как на внутреннем рынке России, так и за рубежом. Однако у каждого принимаемого закона есть и свои слабые стороны.

Недостатки

Деятельность каждого предприятия очень специфична. Ведь организацию можно назвать живым организмом, который ежедневно меняется.

Современные компании должны эффективно работать и моментально реагировать на различные внешние и внутренние факторы.

Власти постоянно принимают и вносят изменения в действующее законодательство. Руководители предприятий обязаны принимать во внимание нововведения, особенно те, которые касаются системы налогообложения.

Изменения, которые принес принятый летом ФЗ № 238-ФЗ от 21.07.2014 г., должны благоприятно отразиться на деятельности организаций.

Возможно из-за выполнения каких-либо специфических операций, некоторые компании ощутят недостатки введенных изменений. Покажет время.

Практические примеры

Компания продавец, находящаяся на ОСНО (общей системе налогообложения) оказала услуги фирме, использующей УСН (упрощенную систему налогообложения).

Согласно законодательству, которое действовало до 01.10.2014 г. продавец должен выставить счет-фактуру с выделенным НДС.

Однако организации заключили соглашение о невыставлении счетов-фактур. В данном случае продавец имеет право не оформлять счет-фактуру покупателю.

Следующий пример. Продавец получил аванс от покупателя в размере 118 000 руб. и с этой суммы заплатил в бюджет НДС 18 000 руб.

Фирма-покупатель эту сумму приняла к вычету. Продавец передал продукции на сумму 94 400 руб. (в том числе НДС 14 400 руб.).

Согласно заключенного договора в счет оплаты отгрузки идет в зачет только половина авансового платежа, то есть 59 000 руб., где НДС 9 000 руб.

Благодаря принятым нововведениям продавец, выполнив первую отгрузку, имеет право заявить к вычету, а компания-покупатель должна восстановить налог, который приходится на 59 000 руб., те есть 9 000 руб.

Сумму оставшегося авансового НДС продавец примет к вычету, а покупатель восстановит, когда произойдет зачет аванса в счет состоявшейся отгрузки.

Каковы изменения по части НДС?

Изменения затронули налог на имущество организаций, налог на прибыль и НДС. Кроме того внесён ряд корректировок в часть первую НК РФ, касающихся налоговых проверок и контролируемых сделок.

Уточнён порядок определения налоговой базы по НДС при получении налогоплательщиком предоплаты в счёт предстоящей передачи имущественных прав. Например, при передаче прав на жилые дома, гаражи и машино-места. Налоговая база будет определяться как разница между суммой аванса и суммой расходов на приобретение указанных прав.

Списание в расходы затрат на отдых сотрудников

С 1 января 2021 года заработает положение закона от 23.04.2018 № 113-ФЗ. Можно будет списать в расходы по налогу на прибыль стоимость путевок для сотрудников. Но лишь в том случае, если они удовлетворяют таким условиям:

- Работодатель не организовывал тур самостоятельно, а приобрел путевку у туроператора.

- Сотрудник отдыхает на территории России.

- На отдых каждого сотрудника или члена его семьи потрачено не более 50 000 рублей. При этом стоимость отдыха, ДМС и медуслуг для сотрудников не должна быть более 6% от суммы расходов на оплату труда.

- Год приобретения путевки — 2021. Путевка может быть приобретена для работника, его супруга/супруги, ребенка, родителя.

Обратите внимание! Зачастую бывает сложно разобраться со сроками вступление в силу законодательных изменений, поскольку они не всегда явно прописаны. В этом поможет таблицы, .

С какой целью внесены поправки?

Закон был разработан по результатам проведённой экспертами и бизнес-сообществом работы по определению мер, требующих первоочередного решения в рамках «настройки» налоговой системы, на необходимость которой указал Президент России в своём Послании Федеральному Собранию от 01.12.2016.

Поправки направлены на оптимизацию документов, представляемых в налоговые органы, на снижение административной нагрузки на бизнес, обеспечение стабильности и предсказуемости системы налогообложения.

Когда нет права на вычет входного НДС

Также изменения в НДС с 1 января 2021 года затронули получателей субсидий и инвестиций из казны. С этой даты у плательщиков нет права брать к вычету входной НДС по товарам, работам или услугам, приобретенным за счет указанных госсредств (новый п. 2.1 ст. 170 НК РФ).

Права на вычет НДС нет и в том случае, когда если субсидия идёт в уставный капитал предприятия.

В связи с этой поправкой более детально прописан механизм восстановления налога, когда субсидия оплачивает стоимость покупки, но частично.

Также см. «Самые распространённые нарушения по НДС на 2017 год».

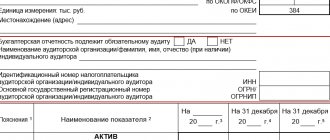

Рост ставки НДС до 20%

Закон № 303-ФЗ от 03.08.2018 меняет привычную ставку НДС. С 1 января 2021 года она установлена на уровне 20% вместо нынешних 18%. Изменение коснулась только базовой ставки — льготная, как и прежде, остается на уровне 10%. Напомним, что в соответствии со статьей 164 НК РФ, к льготным категориям товаров относятся детские, медицинские товары и продукты питания, которые входит в определенный перечень.

Будет изменена и расчетная ставка НДС — с 15,25% до 16,67%. Применяется она по требованиям статьи 158 и пункта 5 статьи 174.2 НК РФ. То есть в том случае, когда предприятие продается целиком как имущественный комплекс, а также при оказании электронных услуг компаниями из-за рубежа.

Обратите внимание! Минфин в письме от 06.08.2018 № 03-07-05/55290 поясняет вопрос, который интересует многих плательщиков НДС. Какую ставку применять, если предоплата получена до начала 2021 года, а отгрузка состоится уже в следующем году? По мнению чиновников, в этом случае нужно применять ставку 20%.

Нет НДС при передаче целевого имущества в особых экономических зонах

На основании Закона от 27.11.2017 № 351-ФЗ с 01.01.2018 нет НДС при безвозмездной передаче региональным и муниципальным властям имущества, созданного для воплощения в жизнь соглашений о создании особых экономических зон – ОЭЗ (ст. 146 и 170 НК РФ).

Пример

Акционерное предприятие, 100% акций которого принадлежит РФ, созданное в рамках ОЭЗ, передаёт имущество созданными с его участием обществам – управляющим компаниям ОЭЗ.

Вдобавок, АО и УК ОЭЗ больше не обязаны восстанавливать суммы НДС, ранее взятые к вычету по такому имуществу.

С 2021 года движимое имущество не облагается налогом на имущество организаций. Из объекта налогообложения исключено такое понятие, как «движимое имущество».

В связи с отменой налога на движимое имущество, изменён порядок определения налоговой базы. Согласно новой редакции п.1 ст.376 НК РФ налоговая база определяется отдельно в отношении каждого объекта недвижимого имущества. Соответственно, упраздняются все нормы о льготе по движимому имуществу в пределах ставки 1,1%, которые сейчас могут устанавливать регионы.

Отменяется налог на движимое имущество юридических лиц

С начала следующего года вступит в силу и определенное налоговое послабление. Коснется оно организаций, обладающих движимым имуществом — эти объекты облагаться налогом больше не будут. До начала 2021 года сохраняется старый порядок, когда льготы на движимое имущество устанавливаются регионами.

Таким образом, с 1 января 2021 года юридические лица будут платить налог на имущество только с имеющейся на балансе недвижимости.

Обратите внимание! Включить в отчет по налогу на имущество за 2018 год необходимо все активы, иначе на компанию может быть наложен штраф.

Нулевой НДС для реэкспорта: условия

Операции по реализации товаров, вывезенных в рамках реэкспорта, коснулось в 2021 году изменение ставки НДС на нулевую (Федеральный закон от 27.11.2017 № 350-ФЗ, далее – Закон № 350-ФЗ). При этом обязательное условие НДС 0% – если ранее товары (в т. ч. продукты переработки, отходы, остатки) проходили следующие таможенные процедуры (подп. 1 п. 1 ст. 164 НК РФ):

- переработку на таможенной территории;

- свободную таможенную зону;

- свободный склад.

По закону, чтобы подтвердить нулевой НДС при реэкспорте нужно подать в ИФНС, помимо прочего, следующие документы:

- оригинал или копию внешнеторгового контракта;

- оригинал или копию таможенных деклараций;

- копии транспортных и товаросопроводительных справок.

Заявительный порядок возмещения НДС

Поправками в статью 176.1 НК РФ минимальный порог уплаченных налогов для использования заявительного порядка возмещения НДС снижен с 7 млрд до 2 млрд рублей. Для поручителей также снижается требование по уплате налогов с 7 млрд до 2 млрд рублей. При этом с 20% до 50% от стоимости чистых активов увеличивается сумма обязательств по поручительствам.

Да, с 3 до 2 месяцев сокращается срок проведения камеральной налоговой проверки декларации по НДС. Налоговики смогут продлить срок проверки до 3 месяцев в случае установления фактов, указывающих на наличие нарушений. Например, таковым основанием для продления проверки до 3 месяцев может служить факт расхождения в документах продавца и покупателя.

Нулевой НДС для реэкспорта: условия

Стал возможен отказ от нулевой ставки НДС при экспорте и смежным с ним услугам – это очередное новое в уплате НДС в 2021 году благодаря Закону № 350-ФЗ (новая редакция ст. 164 НК РФ).

Данные изменения дают экспортерам право отказаться от ставки НДС 0%:

- непосредственно при экспорте товаров;

- их перевозке.

Для этого надо подать соответствующее заявление в налоговую инспекцию. Срок – до 1-го числа квартала, с которого фирма хочет отчислять НДС по ставке 10 или 18%.

Причём нельзя:

- применять разные ставки к товару, даже когда его приобретают разные лица;

- выборочно отказываться от нулевого НДС по конкретным сделкам.

Кроме того, при отказе от нулевого НДС вернуться к нему можно лишь через 1 год.

Установлена ставка НДС 0% для реализуемых товаров, которые вывозятся из России в страны Евразийского экономического союза (ЕАЭС): Армения, Белоруссия, Казахстан, Киргизия. Прописан порядок её применения.

Подтвердить ставку НДС 0% при экспорте можно будет контрактом с российской организацией на поставку товаров её обособленному подразделению за пределами таможенной территории ЕАЭС. Сейчас, чтобы подтвердить нулевую ставку, нужен контракт с иностранной организацией или его копия. Из-за этого требования возникают трудности.

Контракты (договоры), ранее представленные в налоговый орган, не подлежат повторному представлению для целей применения нулевой ставки НДС. Вместо этого следует направить налоговикам уведомление. В нём указываются реквизиты документа, с которым представлялся контракт или договор, а также то, в какую именно инспекцию его направляли.

Значительные изменения претерпевают нормы о документах, подтверждающих право на нулевую ставку НДС по экспортным операциям. Из списка таких документов исключены копии транспортных, товаросопроводительных и (или) иных документов. Указанные документы нужно будет представлять только при вывозе припасов, а также по требованию налоговых органов, в случае выявления каких-либо несоответствий.

Предусмотрены и иные поправки в экспортном НДС.

Отмена необходимости предоставлять документы на вывоз товара

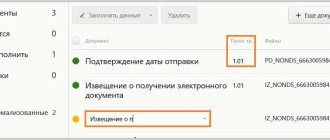

Упомянутый выше 302-ФЗ даст экспортерам возможность проще применять нулевую ставку по НДС при экспорте. Если документы ранее подавались в электронном виде, то представлять их при вывозе необходимости не будет. Налоговая получит информацию из Таможни. Правило применяется с 1 октября 2021 года.

В случае обнаружения недействительных сведений у налогоплательщика будут запрошены данные и копии документов, которые подтвердят вывоз товара за границу Таможенного союза. Это требование нужно удовлетворить в течение 30 дней с даты получения, иначе нулевая ставка подтверждена не будет.

Какое нововведение позволит грамотнее спорить с налоговиками?

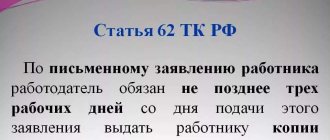

Инспекторы будут обязаны вручать копию протокола допроса свидетелю лично под расписку. Напомним, сейчас инспекторы не обязаны предоставлять свидетелю (зачастую работнику проверяемой организации) копию протокола допроса, даже если он попросит об этом. Теперь полученная копия протокола позволит лучше подготовиться к возможному спору с налоговой инспекцией.

С пяти до 10 рабочих дней продлён срок представления документов и информации по конкретной сделке. Срок исчисляется со дня получения требования налоговиков. Такие сведения могут быть затребованы у участников сделки или иных лиц, располагающих нужными сведениями. Если документов и информации у вас нет, сообщите об этом в тот же срок.

Документы для нулевого НДС с посылок за границу

Помимо платёжек, можно выбирать, что представить из 2-х вариантов (новый подп. 7 п. 1 ст. 165 НК РФ):

- оригинал или копию декларации CN 23 (с отметками российских таможен);

- оригинал или копию таможенной декларации (с отметками российских таможен) и оригинал или копию декларации CN 23.

Суть в том, что на 2021 год отдельный список подтверждающих документов для международных почтовых посылок в НК РФ не был чётко прописан.

Напомним, что обосновать экспортный НДС нужно за 180 календарных дней после начала этой таможенной процедуры. Документы подают вместе с декларацией по этому налогу.

Также см. «Новая форма декларации по НДС с 2021 года: что в ней изменилось».

Обзор важных новостей и нововведений

Итак, на октябрь благодаря значительным корректировкам законодательства запланированы изменения, которые станут основой для использования ставок по НДС в 2021 году.

Внесение предоплаты по имущественному праву

Относительно изменений в данной сфере всю информацию раскрывает ст. 154 НК РФ. Согласно документу, получение предоплаты предусматривает расчет налоговой базы на основании полученной суммы с учетом НДС, начала работать корректировка с 1 октября 2018 года.

Относительно имущественного права получил корректировку пункт 1 данной статьи. Согласно нововведениям, налоговая база будет равна разнице между суммой предоплаты и той, которая указана к требованиям относительно выплаты по передаче прав, рассчитанная на основании предоплаты, по которой передаются существенные права.

То есть НДС будет требоваться к вычету с даты передачи имущественных прав, рассчитанный на основании указанной схемы. Тут вы узнаете, что поменялось в порядке получения вычета по земельному налогу.

Изменения и нововведения 2021 года по НДС детально разобраны в следующем видео:

Расширение перечня операций с учетом 0 ставки

С 2021 года расширился список участников экспортных поставок, которые смогут использовать НДС под 0%.

Ранее такую ставку имели право на основании ограничений использовать только те перевозчики, которые предоставляли железнодорожный подвижной состав и контейнеры к перевозке продукции, на основании собственности транспорта или его аренды.

Теперь данное ограничение снято, а это значит, что использовать нулевую ставку сможет большее количество налогоплательщиков.

Нововведение при экспорте

В 2021 году ФЗ № 350 получил редактирован в новом формате на основании применения № 164 НК РФ, гарантирующего возможность отказаться от нулевой ставки при транспортировке товара за границу и подобными ему услугами.

Отказ от ставки 0% теперь стад возможен:

- непосредственно в процессе перевозки продукции;

- при ее экспорте.

Появилась такая возможность по причине наличия нескольких проблем относительно использования нулевого процента:

- усложненное применения 0%, право на него приходиться постоянность подтверждать, в противном случае придется уплатить НДС под 18% по всем контрагентам;

- по счетам-фактурам к вычету доступно использовать НДС только под 18%, а не под 0%.

Важно: срок для отказа 1-е число квартала, с которого налогоплательщик предполагает применение ставки под 10% или 18%.

Для этого необходимо обратиться в ФНС с соответствующим заявлением.

При этом недопустимо:

- использовать по одной партии товара различные ставки, даже если покупка совершена различными лицами;

- по определенным действиям совершать выборочный отказ;

- при отказе от 0% по НДС возврат обратно можно совершить только через год. Здесь содержится пошаговая инструкция по возмещению НДС из бюджета.

С 2021 года, чтобы использовать нулевую ставку при экспорте посылок почтой можно в качестве подтверждения использовать такие документы как:

- платежки – их оригиналы и копии;

- унифицированная форма отчетности CN 23 – в оригинале или ксерокопия, главное присутствие отметок российской таможни;

- таможенная декларация по факту или ксерокопия с соответствующими отметками российской стороны.

Важно: конкретизация относительно перечня документов в 2021 году произошла за счет утверждения ст. 165 НК РФ, так как до этого момента данный список был неопределенным.

При этом для предприятий теперь отпала необходимость применять внешнеторговый контракт на основании изменений в ФЗ № 350.

Важно: при этом документы на обоснование экспортного налога необходимо подавать вместе с декларацией не позже 180 календарных дней после начала таможенной процедуры.

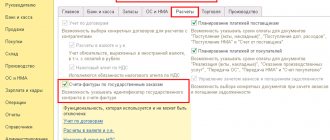

Какие новые правила возмещения НДС?

Уточнение относительно заявительного порядка на возмещение НДС

С начала октября существенно снизятся барьеры для тех, кто хочет получить возмещение по НДС с бюджета. Возможно такое применение новых изменений в рамках ст. 176.1 НК РФ.

В пределах проведения камеральной проверки воспользоваться подобной возможностью смогут:

- те, кто за предшествующие 3 года заплатили не менее 2 млрд. рублей в бюджет по различным налогам и сборам, за минусом агентских и экспортно-импортных налогов. Изменен в данном случае лимит, так как ранее он составлял 7 млрд. рублей;

- тот предприниматель, которым был заключен и представлен в ФНС договор относительно поручительства по уплате НДС, что является гарантией если в процессе проведения камеральной проверки инспектор обозначит другую сумму или, откажут в возмещении;

- поручитель теперь должен иметь в распоряжении не более 50% по чистым активам, так как ранее этот показатель был равен 20%.

Сроки камеральной проверки декларации по НДС

На основании ФЗ № 302 от 2021 года теперь максимальный период совершения камеральной проверки сокращен до 2 месяцев. Но инспекторы вправе увеличить этот период при подозрении в совершении налогоплательщиком неправомерных действий.

При этом такое сокращение периода возможно только в отношении проверки по декларациям, поданным в ФНС после вступления закона в силу, а именно после 3 августа.

Важно: при этом иностранные фирмы, налогообложение которых регулируется ст. 83 НК РФ остаются на прежнем временном режиме для проверки в полгода.

Введено ли ограничение на повторное истребование документов?

Да, поправками определено, как действовать в случае, если проверяющие затребовали документы или информацию повторно. Установлено, что ранее представленные в налоговые органы документы (информация) независимо от основания для их представления могут не представляться при условии уведомления налогового органа в течение 10 рабочих дней с момента получения требования о том, что они уже были представлены.

В уведомлении нужно указать, куда представлялись запрашиваемые сведения, а также дать реквизиты документа, с которым их направили.

Уточнено «правило пяти процентов»

В части НДС новое в законодательстве в 2021 году затрагивает фирмы, у которых есть облагаемые и не облагаемые этим налогом операции. Изменения внесены Законом № 335-ФЗ.

Так, уточнён п. 4 ст. 170 НК РФ, который говорит о «правиле пяти процентов». В частности:

- его соблюдение позволяет брать входной НДС к вычету целиком, при этом с 01.01.2018 не вести при этом раздельный учет нельзя;

- данное правило не применимо, когда товар задействован только в необлагаемых НДС операциях.

Уточнены основания признания сделок контролируемыми, благодаря чему их станет меньше. Например, освобождены от контроля за трансфертными ценами внутрироссийские сделки на сумму свыше 1 млрд рублей.

Cделки через посредников, а также сделки со взаимозависимыми иностранцами будут контролироваться, если доходы по ним за год превышают 60 млн рублей. До принятия поправок такие сделки попадали под контроль независимо от размера дохода.

Расширен перечень лиц, признаваемых налоговыми агентами по НДС. Теперь к ним также относятся российские перевозчики на железнодорожном транспорте, осуществляющие на территории РФ деятельность в интересах другого лица на основе посреднических договоров, связанную с оказанием услуг по предоставлению подвижного состава и (или) контейнеров.

Изменения по НДС с 1 октября 2019 года: ↑

Представители Правительства не раз предлагали повысить ставку по НДС. Это связано с тем, что данный налог приносит в федеральный бюджет большую долю доходов.

Ведь такой платеж перечисляют не только организации, работающие на внутреннем рынке РФ, но и предприятия-импортеры товаров.

В связи с санкциями, которые приняли в отношении России многие страны, аналитики прогнозируют падание импортируемой продукции, соответственно, снизиться и поступление в бюджет НДС от предприятий, работающих с импортом.

Однако современные реалии показывают, что от повышения НДС в первую очередь пострадают организации, функционирующие на внутреннем рынке РФ.

Поэтому активные разговоры о повышении ставки налога на добавленную стоимость пока остаются только разговорами.

Это вызывает облегчение у крупных, средних и мелких предприятий, обязанных начислять и уплачивать в бюджет данный платеж.

Рассмотрим подробно, что же происходит с НДС с 01.01.2014 г.. Каких статей коснулись нововведения.

Уточнение содержания ст. 148

Реализация услуг, продукции или работ облагается НДС в том случае, если она произведена на территории РФ. С 01 октября в статью 148 внесены поправки.

Отныне уточняется место реализации товаров, услуг или работ: берутся данные, указанные в учредительных документах при государственной регистрации предприятия.

Внесенные изменения касаются филиалов и представительств организации. Если в учредительной документации отмечено, что филиал предприятия расположен заграницей, то реализация работ (товаров, услуг) у этого представительства НДС не облагается.

Данное правило принято, чтобы организации могли избежать двойного налогообложения, выполняя реализацию не на территории России.

Изменения по п. 16 ст. 167

В данной статье изменился пункт 16 «Момент определения налоговой базы», связанный с реализацией недвижимости.

Временем отгрузки признавался наиболее ранний день из двух:

- дата полной или частичной оплаты;

- день передачи товара, выполнения работы, оказания услуг.

Теперь при реализации недвижимого имущества датой определения налоговой базы необходимо считать момент передачи недвижимости покупателю по документу о передаче, например, передаточному акту.

Изменения по вычетам (ст. 170 и ст. 172)

Внесены поправки в п. 6 ст. 172 НК РФ «Порядок изменения налоговых вычетов» и в подпункт 3 ст. 170 НК РФ «Порядок отнесения сумм налога по производству и реализации товаров, работ, услуг».

Данные изменения коснулись тех случаев, когда расчеты межу покупателем и продавцом осуществляются по частичной или полной предоплате.

Рассмотрим пример. Фирма-продавец получила от покупателя предоплату за продукцию. Организация отгрузила товар, но его стоимость оказалась меньше размера полученной предоплаты.

В такой ситуации покупатель обязан восстановить НДС в том размере, который отмечен в счете-фактуре. Получается, что сумма восстановления равна сумме налога, указанного компанией-продавцом.

Нововведения предусматривают и те случаи, когда в договоре между сторонами указано, что предоплата включает расчеты за выполнение отдельных стадий оказания услуг или выполнения работ, а также отдельных партий продукции.

В таких случаях налог на добавленную стоимость восстанавливается в размере, который приходится на часть предоплаты.

Согласно действующему законодательству организация-продавец в срок получения от покупателя предоплаты должна рассчитать и перечислить НДС.

Однако теперь она имеет право принять сумму НДС, которая рассчитана с предоплаты, к вычету после оказания услуг, выполнения работ или отгрузки товара. Это правило отмечено в п. 1 ст. 172 НК РФ.

Новая редакция ст. 169

До принятия ФЗ № 238-ФЗ от 21.07.2014 г. все налогоплательщики, которые совершают разнообразные рабочие сделки, обязаны были выписывать счета-фактуры.

Видео: бухгалтер LIVE. Изменения по НДС с 1 октября 2019 г. (238-ФЗ)

Согласно нововведению в законодательство отныне налогоплательщики имеют право не составлять счет-фактуру для тех контрагентов (покупателей услуг, работ, товаров), которые не относятся к плательщикам НДС или освобождены от платы налога на добавленную стоимость.

Важное замечание. Продавец вправе не составлять счет-фактуру только в том случае, если между ним и покупателем оформлено обоюдное согласие об этом в письменной форме.

Если согласия нет, то сторонам необходимо действовать в ранее установленном порядке.

Уточнение по ст. 174

Нововведения коснулись пунктов 5, 5.1 и 5.2 ст. 174 НК РФ. Они начнут действовать с 01 января 2021 г.

Так, с начала следующего года налогоплательщики, которые были обязаны вести журнал учета полученных и выставленных счетов-фактур, могут этого не делать.

Однако это изменение затрагивает не всех. Например, сюда не относятся посредники, даже те, кто не является плательщиками НДС. Такой группе журнал вести придется.

НДС 0% по воздушным перевозкам в Калининградской области

Закон от 27.11.2017 № 353-ФЗ с 1 января 2021 года ввёл нулевой НДС по внутренним воздушным перевозкам пассажиров и багажа по Калининградской области. Это новый подп. 4.2 п. 1 ст. 164 НК РФ.

Уточнена процедура рассмотрения материалов, полученных налоговыми органами в ходе налоговых проверок и дополнительных мероприятий налогового контроля. Теперь проверяемое лицо (его представитель) вправе знакомиться с материалами проверки до их рассмотрения. Если налогоплательщику такую возможность не предоставят, исследовать соответствующие доказательства во время рассмотрения не будут.

Также уточнён порядок проведения дополнительных мероприятий налогового контроля (запрос документов, допрос свидетелей и проведение экспертиз). Если до принятия поправок никакого единого документа, завершающего допмероприятия инспекторы не составляли, то теперь они будут обязаны оформить дополнение к акту налоговой проверки.

Благодаря этому будет проще понять, в чём конкретно претензии проверяющих. Налоговики должны будут вручить налогоплательщику дополнение к акту в течение 5 рабочих дней со дня, когда оформлено это дополнение. К нему они должны будут приложить материалы, полученные при допмероприятиях. Налогоплательщик сможет подать письменные возражения на дополнение к акту в течение 15 дней со дня получения такого дополнения.

Закон о tax free

Закон вступит в силу 3 сентября 2021 года, за исключением отдельных положений. Например, поправка об уплате НДС с предоплаты в счёт передачи имущественных прав заработает 1 октября.

Для иностранцев изменения в уплате НДС с 2021 года будут особо актуальны. Дело в том, что Закон от 27.11.2017 № 341-ФЗ с 1 января наконец-то ввёл в России механизм tax-free. Это право иностранцев (не из стран ЕАЭС) на возврат НДС с покупок, сделанных в России (tax free).

Причём на подакцизные товары новая система возврата НДС точно не действует. Не исключено, что Правительство РФ расширит этот стоп-лист.

Для возврата НДС иностранцу необходимо в течение суток приобрести товары на сумму от 10 000 рублей. Вернуть налог можно безналом либо наличными через оператора в аэропорту. Это регулирует новая статья 169.1 НК РФ.

Важно, что продавцы, которые участвуют в механизме tax free, смогут брать к вычету НДС, который вернули иностранным физлицам. Считается, что это очень выгодная система для бюджета нашей страны.

1. Предприятие (её обособка) занимается торговлей в розницу.

2. Оно отчисляет НДС.

3. Входит в специальный реестр Минпромторга России.

И это не всё. Правительство РФ отдельным постановлением устанавливает:

- места размещения таких торговых фирм;

- условия, которым они должны соответствовать, чтобы входит в систему tax free.

В итоге продавцу налог вернут на основании чека tax free с отметкой таможни о вывозе товара и при условии, что НДС по нему компенсирован иностранцу. Вычет продавцу положен в течение 1 года с дня, когда иностранцу компенсирован НДС.

Уточним, что компенсировать иностранцам НДС будут непосредственно торговые фирмы или другие плательщики, заключившие с ними соглашения. Данные услуги подпадают под НДС 0%. Право на нулевой налог, конечно, придётся подтверждать. Но с 01.10.2018 делать это будет проще.

Новые причины для пересчета кадастровой стоимости недвижимости

С 1 января 2021 года вступит в силу закон от 03.08.18 № 334-ФЗ, который изменит список причин для перерасчета кадастровой стоимости недвижимости. Со следующего года он будет выглядеть так:

- Ошибка в данных ЕГРН или при определении кадастровой стоимости.

- Решение комиссии или суда в случае недостоверной стоимости имущества.

- Изменение качественных и (или) количественных характеристик объекта.

- Установление рыночной стоимости объекта комиссией или судом.

Пока же таких причин всего две: решение комиссии о рассмотрении споров либо суда, а также неверно исчисленная кадастровая стоимость.

Перечень аэропортовых услуг установит Правительство РФ

Как известно, нет НДС по услугам, оказание которых идёт непосредственно в российских аэропортах и воздушном пространстве нашей страны по обслуживанию воздушных судов, включая аэронавигационное обслуживание (подп. 22 п. 2 ст. 149 НК РФ). Но какие именно это услуги в аэропортах? Похоже, давней неразберихе в этом вопросе пришёл конец.

Так, Закон от 30.10.2017 № 305-ФЗ с изменениями в НК РФ говорит, что с 01.01.2018 список аэропортовых услуг, которые свободны НДС, определяет отдельным документом Правительство РФ.

Нет НДС при выпуске матценностей из госрезерва

В силу Закона от 14.11.2017 № 316-ФЗ с 01.01.2018 освобожден от НДС выпуск материальных ценностей ответственным хранителям и заемщикам из государственного резерва по причине:

- их освежения;

- замены;

- в порядке заимствования.

Также регламентированы особые правила определения налоговой базы и порядок определения ставки НДС при реализации матценностей ответственными хранителями и заемщиками.

Также см. «Что изменится в 2021 году: налоги, страховые взносы, отчетность, бухучет и новый сбор».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

Блокировка счета из-за неподачи РСВ

Федеральный закон № 232 от 29.07.2018 изменил пункт 3.2 статьи 76 Налогового кодекса. Теперь руководитель налоговой инспекции может принять решение о блокировке расчетного счета компании или ИП, если вовремя не был представлен Расчет страховых взносов. Раньше за это нарушение полагался только штраф.

Новое правило вступило в силу 30 августа текущего года, так что бухгалтерам стоит быть внимательнее и не пропустить срок сдачи очередного расчета. Напомним, что РСВ за 9 месяцев нужно подать не позднее 30 октября.

Налог на прибыль

С 2021 года не пройдет схема внесения участниками средств (имущества, имущественных прав или неимущественных прав в размере их денежной оценки) на счет или на баланс организации с формулировкой «в целях увеличения чистых активов общества». Подобная формулировка исключена из пп. 3.4 п. 1 ст. 251 НК РФ в редакции Федерального закона от 30.09.2017 № 286-ФЗ.

От налогообложения с 1 января 2021 года будут освобождаться (пп. 3.4, 3.7 п. 1 ст. 251 НК РФ в ред. Федерального закона от 30.09.2017 № 286-ФЗ):

- доходы в виде невостребованных участниками дивидендов, либо части распределенной прибыли хозяйственного общества или товарищества, восстановленных в составе нераспределенной прибыли (то есть то, что уже было у организации);

- доход в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном ГК РФ.

Освобождается от налогообложения доход в виде имущественных прав на результаты интеллектуальной деятельности, выявленные в ходе проведенной налогоплательщиком инвентаризации. Данная льгота действует лишь два года: с 1 января 2021 года по 31 декабря 2019 года включительно. Такой срок установили законодатели для выявления и законного оформления ранее неучтенных нематериальных активов (новый пп. 3.6 п. 1 ст. 251 НК РФ, введенный Федеральным законом от 18.07.2017 № 166-ФЗ).

С 1 января 2021 года налогоплательщики могут применять к норме амортизации специальный повышающий коэффициент, но не выше 2, лишь к объектам основных средств, имеющим высокую энергетическую эффективность и не являющимся зданиями (пп. 4 п. 1 ст. 259.3 НК РФ в ред. Федерального закона от 30.09.2017 № 286-ФЗ).

Государственная пошлина

Изменилась редакция статьи 333.33 НК РФ, в ее пункт 1 добавлен новый подпункт 138. Его нормами установлена государственная пошлина за выдачу федеральных специальных и (или) акцизных марок с двухмерным штриховым кодом для маркировки алкогольной продукции. Ее размер составляет 0,16 рубля за каждую марку.

По нормам новой редакции статьи 333.18 НК РФ при обращении за совершением юридически значимого действия, указанного в новом подпункте 138 пункта 1 статьи 333.33 НК РФ, оплату госпошлины необходимо произвести после подачи заявления и документов на совершение такого действия, но до выдачи федеральных специальных марок и акцизных марок.