Что такое КБК и для чего он нужен

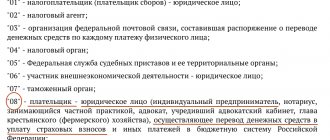

КБК — это код бюджетной классификации. Иначе говоря, это специальный ряд из 20 чисел, по которому можно установить, что это за платеж, кто получатель и отправитель платежа, вид дохода, принадлежность платежа и т. д. Впервые такой код был установлен в 1999 году. С того времени коды менялись очень много раз. Запоминать КБК не имеет смысла. Для плательщиков предусмотрены специальные справочники КБК, которые ежегодно изменяются Минфином в зависимости от изменения законодательства. Коды разработаны на основании Бюджетного кодекса РФ. Полный актуальный список всех КБК можно найти в приказе Минфина РФ от 06.06.2019 № 85н. Также справочник КБК размещен на официальном портале ФНС. КБК нужен в финансовой системе государства для того, чтобы каждый полученный рубль налога, сбора, пошлины, штрафа, пени был учтен и проанализирован в финансовом потоке.

Налог при УСН перечислен не на нужный КБК. Как исправить положение

Индивидуальный предприниматель на УСН (доходы) с 2009 г. За 2009 год при сдаче декларации по УСН «доходы» был указан КБК «доходы, уменьшенные на расходы». Налоги были тоже перечислены на этот КБК. Как исправить данную ситуацию? Нужно сдать корректирующую декларацию и написать письмо о зачете платежей на нужный КБК? Будут ли насчитаны пени?

Согласно п.п. 1 п. 3 ст. 45 НК РФ

обязанность по уплате налога

считается исполненной

налогоплательщиком с момента предъявления в банк

поручения

на перечисление в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика в банке при наличии на нем достаточного денежного остатка на день платежа.

Обязанность по уплате налога не признается исполненной

в строго оговоренных в

п. 4 ст. 45 НК РФ

случаях:

– отзыва

налогоплательщиком или возврата банком налогоплательщику неисполненного поручения на перечисление соответствующих денежных средств в бюджетную систему РФ;

– неправильного указания

налогоплательщиком в поручении на перечисление суммы налога

номера счетаФедерального казначейства и наименования банка получателя

, повлекшего неперечисление этой суммы в бюджетную систему РФ на соответствующий счет Федерального казначейства;

– если на день предъявления налогоплательщиком в банк (орган Федерального казначейства, иной уполномоченный орган, осуществляющий открытие и ведение лицевых счетов) поручения на перечисление денежных средств в счет уплаты налога этот налогоплательщик имеет иные неисполненные требования

, которые предъявлены к его счету (лицевому счету) и в соответствии с гражданским законодательством РФ исполняются в первоочередном порядке, и если на этом счете (лицевом счете) нет достаточного остатка для удовлетворения всех требований.

Таким образом, исполнение обязанности по уплате налога никак не связано

с правильным (неправильным) указанием кода бюджетной классификации

в платежном поручении на уплату налога.

Кроме того, ст. 45 НК РФ

предписывает перечислить налог в бюджетную систему,

не конкретизируя

, что налог должен быть перечислен в соответствующий бюджет.

Согласно п. 7 ст. 45 НК РФ

поручение на перечисление налога в бюджетную систему РФ на соответствующий счет Федерального казначейства заполняется налогоплательщиком в соответствии с правилами заполнения поручений.

При обнаружении налогоплательщиком ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления этого налога в бюджетную систему РФ

на соответствующий счет Федерального казначейства, налогоплательщик вправе подать в налоговый орган по месту своего учета

заявление о допущенной ошибке

с приложением документов, подтверждающих уплату им указанного налога и его перечисление в бюджетную систему РФ на соответствующий счет Федерального казначейства,

с просьбой уточнить основание, тип и принадлежность платежа

, налоговый период или статус плательщика.

По предложению налогового органа или налогоплательщика может быть проведена совместная сверка

уплаченных налогоплательщиком налогов.

Результаты сверки оформляются актом

, который подписывается налогоплательщиком и уполномоченным должностным лицом налогового органа.

Налоговый орган вправе требовать от банка копию поручения налогоплательщика на перечисление налога

в бюджетную систему РФ на соответствующий счет Федерального казначейства, оформленного налогоплательщиком на бумажном носителе.

Банк, в свою очередь, обязан представить в налоговый орган копию указанного поручения в течение пяти дней со дня получения требования налогового органа.

На основании заявления

налогоплательщика и акта совместной сверки расчетов по налогам, сборам, пеням и штрафам, если такая совместная сверка проводилась,

налоговый орган принимает решение об уточнении платежа на день фактической уплаты налогоплательщиком налога

в бюджетную систему РФ на соответствующий счет Федерального казначейства.

При этом налоговый орган осуществляет пересчет пеней

, начисленных на сумму налога, за период со дня его фактической уплаты в бюджетную систему РФ на соответствующий счет Федерального казначейства до дня принятия налоговым органом решения об уточнении платежа.

Вышеуказанные действия и налогоплательщик, и налоговый орган производят при любой ошибке налогоплательщика в заполнении платежного поручения.

Главное – чтобы был верно указан счет Федерального казначейства

.

О неправильности КБК в статье 45 НК РФ

– ни слова.

В письмах от 14.08.2007 г. № 03-02-07/1-377, от 17.06.2008 г. № 03-02-07/1-288 Минфин РФ разъяснил, что если сумма налога была зачислена в надлежащий бюджет

при отсутствии потерь государственной казны,

возможно учесть осуществленный платеж в установленном порядке без начисления пеней

.

То есть в случае принятия налоговым органом решения об уточнении платежа пени не начисляются

.

А в письме от 13.09.2006 г. № 03-02-07/1-249 Минфин РФ прямо заявил, что ошибка, возникшая в связи с указанием налогоплательщиком в поручении на перечисление единого налога, взимаемого с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, кода бюджетной классификации по единому налогу, взимаемому с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, может быть устранена в соответствии

с

п. 7 ст. 45 НК РФ

.

Форма заявления об уточнении платежа

не утверждена, поэтому может быть составлена

в произвольной форме

.

Пример.

Заявление об уточнении отдельных реквизитов в платежном поручении

Индивидуальный предприниматель Гвоздикин И.И. 28 апреля 2010 года перечислил в бюджет налог при упрощенной системе налогообложения за 2009 год в сумме ___ руб. 00 коп.

При заполнении платежного поручения была допущена ошибка в КБК.

В соответствии с п. 7 ст. 45 НК РФ прошу уточнить принадлежность платежа по платежному поручению от 28.04.2010 г. на день его фактической уплаты (на 28.04.2010 г.) и произвести перерасчет пеней по налогу.

Прошу отнести платеж по следующим значениям показателей (указать всю информацию, идентифицирующую платеж, в том числе правильный КБК).

К заявлению прилагаются

копия платежного поручения и выписка банка по расчетному счету предпринимателя.

Отметим, что арбитражная практика по данному вопросу сложилась и полностью на стороне налогоплательщиков.

Так, по мнению ФАС Московского округа

(постановление от 10.02.2010 г. № КА-А40/344-10),

ошибочное указание налогоплательщиком кода бюджетной классификации

в платежном поручении

не повлияло на исполнение его обязанностей по уплате налога

и не повлекло неперечисления налога в бюджетную систему РФ на соответствующий счет Федерального казначейства, в связи с чем

начисление сумм пени является необоснованным

.

ФАС Уральского округа

указывает, что законодательство о налогах и сборах

не связывает факт уплаты налоговых платежей с правильностью указания

налогоплательщиком (налоговым агентом)

КБК

в соответствующем поле назначения платежа расчетных документов на перечисление налогов на счета по учету доходов и средств бюджетов всех уровней бюджетной системы РФ.

Налоговое законодательство не содержит такого основания для признания налога неуплаченным, как неправильное указание кода бюджетной классификации

(постановления от 12.12.2006 г. № Ф09-9925/06-С2, от 11.03.2009 г. № Ф09-1198/09-С2).

Поэтому пишите заявление, уточняющее платеж.

Пени налоговый орган должен пересчитать, то есть сторнировать начисленные ранее.

Чем опасна ошибка в КБК

Во время заполнения платежки или квитанции на уплату налога, пошлины и других неналоговых сборов нужно быть очень внимательным при указании КБК. Если будет допущена ошибка в КБК, то ваша оплата попадет в невыясненные поступления и будет там «висеть» до тех пор, пока вы с ней не разберетесь. Но хуже всего, что по тому налогу или сбору, который вы уплатили ошибочной платежкой или квитанцией, появится недоимка и будут начисляться пени. А если это была госпошлина за совершение юридически значимых действий либо выдачу документов, то вам попросту откажут в данном действии. Например, не примут исковое заявление в суд, не выдадут водительское удостоверение или дубликат необходимого документа.

Неуплаченные налоги, сборы и взносы могут быть также взысканы в судебном порядке. Однако, если в платежном поручении правильно указаны номер счета (расчетного и корсчета) и реквизиты банка получателя, обязанность по уплате налога считается исполненной с момента предъявления в банк платежного поручения на перечисление денежных средств (подп. 1 п. 3 ст. 45 НКРФ) при условии достаточности средств на расчетном счете хозсубъекта. С этим мнением согласна и налоговая служба, выпустив соответствующее письмо от 10.10.2016 № СА-4-7/[email protected] Также аналогичное письмо есть у Минфина от 19.01.2017 № 03-02-07/1/2145.

О штрафе за неуплату вовремя НДФЛ мы писали в статье.

Бухгалтерские проводки для отражения операций по страховым взносам

Для отображения бухгалтерией перечислений страховых взносов в фонды, а также зачислений из фондов используется счет 69:

- ДТ 69 КТ 51 — зачисление денег в бюджет;

- ДТ 99 КТ 69 — санкции (штраф, неустойка);

- ДТ 51 (52) КТ 69 — возврат денег по страховым платежам, избыточно уплаченным в фонды;

- ДТ 20 (91 и др. счета учета трат) КТ 69 — доначисление взносов по страхованию.

Настоящий счет применяется организациями и ЧП для фиксации сведений обо всех взаиморасчетах по страховым платежам. При необходимости к нему используются субсчета. К примеру, 69.06 — для перечислений фиксированных взносов ЧП.

Пример 1. Просчет при оплачивании юрлицом страховых общеобязательных сборов за 2021 год

Организация обязана заплатить январские взносы ОПС (страховая линия) за 2021 год. Оформляя расчетный документ, ответственный бухгалтерский работник организации некорректно внес кодировку: вместо 182 1 0210 160 был записан 182 1 02 02010 06 1000 160 (до 1.01. 2017). Платежные операции были проведены вовремя, но не по тому коду.

В итоге перечисленные деньги отобразилась по коду, прописанному в расчетном документе (период до 1.01.2017). У плательщика к этому моменту не было долгов по части страхования, посему образовалась переплата.

Из-за описанной погрешности по требуемому коду 182 1 02 02010 06 1010 160 зачислений не было. Тут возникает недоимка и начисляется пеня.

Чтобы поправить ситуацию, обязанное лицо должно обратиться к налоговикам. Ему необходимо подготовить заявление об уточнении платежной операции и о корректировке КБК (НК РФ, ст. 45, п. 7). Задолженностей по взносам у заявителя нет, страховые платежи внесены по реквизитам ИФНС в 2021 вовремя, поэтому налоговая уточнит платеж, а пеня сторнируется.

Пример 2. Применение бюджетной классификации при внесении платы по страхованию в 2021 г (доход ЧП превысил максимальный предел 300 тыс. руб.)

Частный предприниматель обязан оплатить квартальный общеобязательный сбор за 2021 год на ОПС (по страховой части) с прибыли, превосходящей лимитированный предел 300 тыс. руб.

Новыми правилами бюджетной квалификации не предусмотрен специальный код для исчисления сборов с прибыли ЧП большей, чем лимитированный порог 300 тыс. руб. Действующие коды, которые прописываются в расчетном документе:

- 182 1 0200 160 — фиксированные (далее по тексту — закрепленные) общеобязательные сборы ПС на оплачивание страховой пенсии (далее — СП) до 1.01.2017 (доход обязанного лица не превысил установленный предел);

- 182 1 0200 160 — закрепленные общеобязательные сборы на оплачивание СП до 1.07.2017 (доход обязанного лица больше установленного предела);

- 182 1 0210 160 — закрепленные общеобязательные сборы на оплачивание СП с 1.01.2017.

В расчетном документе ЧП нужно прописать кодировку, которая отображает закрепленный размер общеобязательных сборов с 2017 года.

Что делать, если КБК указан неправильно

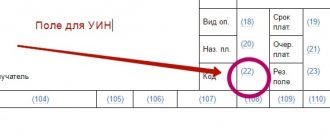

В законодательстве прямо не прописано, что делать хозсубъекту, если он ошибся в указании КБК налогового платежа. Однако организациям и физическим лицам можно руководствоваться абз. 2 п. 7 ст. 45 НК РФ, который устанавливает порядок действий в случае обнаружения ошибки в платежном поручении, которая не привела к уплате налога. Итак, если вы неправильно указали КБК при перечислении налогового платежа, то необходимо как можно быстрее написать заявление в ИФНС по месту постановки на учет на уточнение платежа. Ведь из-за некорректного КБК ваша оплата не поступит по назначению и платеж будет неправильно отражен в личной карточке. Значит, у вас образуется недоимка и будут начисляться пени.

Если же хозсубъект допустил ошибку в КБК госпошлины, то заявление также пишется в ИФНС, но к такому документу дополнительно надо приложить подтверждение из Федерального казначейства о поступлении денег в бюджет. Заявления об уточнении платежа всегда подаются в налоговую, если необходимо уточнить КБК налога, сбора и иных обязательных платежей, администрируемых налоговыми органами, в бюджетную систему РФ. При этом значения не имеет, был ли в результате ошибки налог или сбор зачислен в тот же бюджет или нет. Официальной формы данного заявления нет, поэтому составить его можно произвольно. В заявлении необходимо указать:

- наименование организации, ИП или Ф. И. О. налогоплательщика — физического лица;

- ИНН, ОГРН или ОГРНИП;

- юридический и фактический адрес;

- контактный телефон для связи.

Далее в тексте заявления необходимо объяснить подробно, что именно необходимо уточнить и в чем заключается ошибка. К заявлению необходимо приложить копию платежки, по которой был перечислен «ошибочный» платеж.

Готовое заявление необходимо отправить в налоговую инспекцию одним из способов:

- сдать заявление в ИФНС лично или по доверенности;

- отправить заказным письмом по почте или курьерской службой;

- отправить по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

В нашей статье вы можете заявления на уточнение налогового платежа.

Если в платежном поручении вы забыли указать КБК, то в таком случае подается заявление на поиск и возврат ошибочно перечисленных средств.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Несмотря на то что получателем средств является Федеральное казначейство, напрямую с плательщиками оно не работает, поэтому заявления об уточнении или возврате платежей подаются администратору УФК, указанному в платежке как получатель.

Что делать, если при перечислении налогового платежа вы допустили ошибку в других реквизитах платежного поручения, читайте в готовом решении «КонсультантПлюс». Если у вас пока нет К+, воспользуйтесь пробным бесплатным доступом к системе.

Распространенные ошибки при уплате страховых взносов

| Часто встречающиеся ошибки | Исход и варианты корректировки допущенных ошибок |

| Декабрьские страховые взносы за 2021 г. зачислены январем 2017 г. в ПФР (указаны реквизиты фонда, а не налоговой службы, неточный КБК) | Обязательство по оплате взносов не выполнено. Чтобы исправить ситуацию, обязанное лицо вправе написать заявление в фонд на возврат ошибочно перечисленных денег. В обращении указываются данные организации (налоговой), куда следует возвратить деньги |

| Взносы зачислены правильно, на требуемый счет налоговой службы, но КБК указан не тот (нужен код за период с 1.01.2017, а вместо этого записан код, используемый до 1.01.2017) | Повторно уплачивать взносы не надо, пеня здесь начисляться не будет. Плательщик должен обратиться с просьбой об уточнении КБК к налоговикам |

| Перечислена избыточная сумма по страховым платежам | Плательщик вправе воспользоваться одним из вариантов: · вернуть переплату; · зачесть избыток в счет будущих платежей. Для этого он должен подать соответствующее заявление (на зачет либо возврат избыточной суммы) налоговикам |

Решение об уточнении платежа

В течение 5 рабочих дней налоговая инспекция рассмотрит ваше заявление. До принятия решения пени начисляются, и пока решение не принято, налоговый орган может потребовать их уплаты. Также ИФНС может провести сверку расчетов с плательщиком либо запросить у банка платежное поручение на перечисление налога.

При благоприятном исходе ИФНС примет решение об уточнении платежа. Форма решения утверждена приказом ФНС России «Об утверждении формы решения об уточнении платежа и порядка ее заполнения» от 29.12.2016 № ММВ-7-1/[email protected] Кроме того, налоговый орган должен будет пересчитать начисленные пени со дня фактической уплаты налога или сбора (т. е. это дата вашего «ошибочного» платежа) до дня принятия решения об уточнении платежа. Нелишним будет впоследствии запросить в налоговой инспекции справку об отсутствии задолженности или акт сверки расчетов, в котором вы увидите, что ваш ошибочный платеж скорректирован, недоимки нет и пени пересчитаны.

Об акте сверки мы писали в статье.

Документы, необходимые для проведения корректировки просчетов при уплате страховых сборов

Ключевым документом, который фигурирует в исправлении подобных ошибок, является заявление обязанного лица. Это может быть заявление на уточнение платежа либо зачета избыточной суммы, которая была уплачена.

Образец заявления о зачете избыточной суммы сбора пени штрафа

Образец свободной формы заявления об уточнении платежа