Во время заполнения декларации 2 НДФЛ бухгалтеру не понятно, как отражать командировочные и суточные расходы, и какой при этом шифр указывать. Это серьезный вопрос и требует детального подхода. Справка 2 НДФЛ относится к налоговой отчетности, и любая погрешность чревата наказаниями, как исполнителя, так и организации в целом. В отчете с признаком 1 отражают прибыль, которая подлежит налогообложению, с признаком 2 – если НДФЛ невозможно удержать. Рассмотрим особенности заполнения справки для командировочных и суточных расходов.

Сверхнормативные суточные и их налогообложение

В случае невозможности в течение 2021 года удержать у налогоплательщика НДФЛ налоговый агент должен подать в свою налоговую инспекцию, а также передать самому физлицу справки 2-НДФЛ не позднее 01.03.2018, указав в справках признак «2» (п. 5 ст. 226 НК РФ).

Напомним, действующая форма справки 2-НДФЛ утверждена приказом ФНС от 30.10.2015 № ММВ-7-11/485. Однако подготовлена новая форма справки 2-НДФЛ, которую нужно применять при сдаче в ИФНС справок за 2017 год. Старая форма не пройдет форматно-логический контроль или не будет принята инспектором. Скачать новую форму 2-НДФЛ в 2018 году.

А если сотрудник привлекался к работе в командировке в выходной день или находился в пути, средний заработок за такие дни не сохраняется. Выходные оплачиваются не менее, чем в двойном размере либо в одинарном размере, но с правом «отгулять» выходной впоследствии (см. ст.

На основании приказа о направлении сотрудника в командировку ему выдается аванс в сумме суточных, а также предстоящих командировочных расходов. Итак, в день утверждения авансового отчета сверхлимитные суточные должны быть зарегистрированы в налоговой базе сотрудника по НДФЛ в программе “1С: Зарплата и Управление персоналом”.

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

В составе авансового документа сотрудник не обязан отчитываться ни по суточным при командировках по России, ни по суточным при командировках за пределы РФ, ни по однодневным или каким-либо еще командировкам. Подтверждающих документов по суточным не существует. Работодатель платит суточные — икс рублей, работник тратит их по собственному желанию.

Если же работнику будет перечислено больше, чем полагается, возможны проблемы с выплатами различных пособий, компенсируемых за счет бюджета.\n\n\n\n\n\n\n\nВажно\n\n\n\n\nОшибки в применении кодов могут повлечь занижение или завышение отпускных, командировочных, больничных и прочих выплат, «завязанных» на средний заработок.

Датой фактического получения дохода для облагаемых НДФЛ суточных является последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки (пп. 6 п. 1 ст. 223 НК РФ). Таким образом, эту дату необходимо указать по строке 100 «Дата фактического получения дохода» формы 6-НДФЛ.

Необходимость изменений справки 2-НДФЛ и порядка ее заполнения, как следует из пояснений к проекту, вызвана тем, что «старая» форма справки не позволяла представлять сведения о доходах физлиц за налогового агента его правопреемниками.

Более того, премии отражаются в регистрах налогового учета и в справках 2-НДФЛ тремя различными шифрами.\n\n\n\nОсновной код — 2002. Это, в свою очередь, грозит налоговому агенту штрафом в размере 500 руб. за каждую неверно оформленную справку о доходах (ст. 126.1 НК РФ, п. 3 письма ФНС от 09.08.16 № ГД-4-11/14515).\n\n\n\n\n\n\n\nВнимание\n\n\n\n\nЗа 2021 год налоговые агенты должны сдать справки о доходах по форме 2-НДФЛ не позднее 1 марта 2021 года. Далее справка 2-НДФЛ как отдельный документ перестанет существовать.

Датой удержания налога (строка 110) будет являться дата фактической выплаты дохода, из которой НДФЛ был удержан (п. 4 ст. 226 НК РФ). Важно иметь в виду, что эта дата не может быть раньше последнего числа месяца, ведь НДФЛ не может быть удержан, если доход не получен.

Новые коды в платежках

Согласно изменениям, внесенным в закон «Об исполнительном производстве» № 229-ФЗ от 02.10.2007, работодатели должны указывать в платежных поручениях код дохода, если выплата производится сотруднику по трудовому договору или физлицам, работающим по договорам ГПХ. Код дохода позволяет сотрудникам банка и приставам понять, с каких выплат можно производить удержания по исполнительным документам, а с каких нельзя. Подробнее об ограничении по взысканию долгов приставами с 1 июня 2021 года читайте здесь.

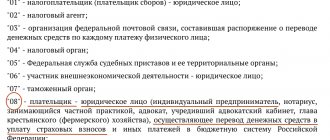

Таких кодов всего три, утверждены они Указанием ЦБ РФ № 5286-У от 14.10.2019:

- для зарплаты и иных доходов, по которым размер удержаний ограничен статьей закона № 229-ФЗ (премии, отпускные, дивиденды и др.), применяют код «1»;

- если перечисляются средства, на которые не может быть обращено взыскание, указывается код дохода «2» — в ст. 101 закона № 229-ФЗ приведен исчерпывающий перечень таких доходов;

- для сумм, перечисляемых в связи с возмещением вреда здоровью и госкомпенсаций пострадавшим в радиационных и техногенных катастрофах, из которых допускается удержание только алиментов на детей и возмещение вреда в связи со смертью кормильца, предусмотрен код «3» (пп. 1, 4 п. 1, 2 ст. 101 закона № 229-ФЗ).

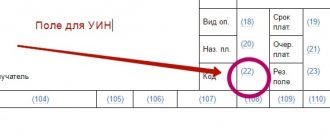

В зависимости от вида перечисляемого физлицу дохода, один из этих кодов указывается в поле платежки «Наз. пл.» (поле 20).

Новая форма 2-НДФЛ в 2021 году

Ст. 168 ТК РФ гласит, что работодатель, направивший специалиста в служебную поездку, обязан компенсировать ему дополнительные расходы, связанные с проживанием вне дома, – выплатить суточные. Их размер устанавливается фирмой самостоятельно исходя из финансовых возможностей и представлений о справедливости. Он фиксируется во внутренних актах организации, например, в коллективном договоре.

Если по внутреннему регламенту работодатель выдает большие суммы суточных, то всё, что выдано сверх лимита, облагается НДФЛ. Соответственно, облагаемый доход должен быть отражен в 6-НДФЛ.

Причем, делать это надо не только по датам и суммам, но и по видам доходов с применением специальных кодов.

Если по внутреннему регламенту работодатель выдает большие суммы суточных, то всё, что выдано сверх лимита, облагается НДФЛ. Соответственно, облагаемый доход должен быть отражен в 6-НДФЛ.

В 2000-м году с отличием закончил Московскую государственную юридическую академию по специализации «Налоги и налогообложение».\n\r\n\r\n\nС 2000 по 2005 годы работал в газете «Учет.Налоги.Право», где прошел путь от редактора-эксперта до заместителя главного редактора.

При заполнении и справки о доходах 2-НДФЛ, и формы 6-НДФЛ в 2021 году используют одни и те же коды видов доходов.

А надо ли отражать суточные сверх нормы в 4ФСС в 2020 году?

Работнику за период командировки выплачивается средний заработок, а также должны быть возмещены командировочные расходы.

Практически в каждой организации возникает необходимость отправлять тех или иных сотрудников в командировку. Такой рабочий выезд по заданию работодателя требует особо тщательного подхода к документальному оформлению и бухгалтерскому учету.

Например, если специалист передвигался на поезде, он представляет фирме-нанимателю билет. Если командировка предполагала перелет на самолете, можно приложить к авансовому отчету квитанцию электронного билета, скан паспорта с отметками о пересечении границы. Чтобы подтвердить расходы на такси, услуги аэропорта, нужно сохранить чеки, квитанции.

Дело в том, что любая командировка неизбежно связана с дополнительными затратами, к которым относятся, например, расходы на проезд и проживание сотрудника в месте командирования.

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Код дохода 2300 с расшифровкой

Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог.

По некоторым специфичным выплатам сотрудникам НК РФ не содержит уточняющей информации, касающейся сроков для той или иной операции с НДФЛ. Однако к логическим выводам можно прийти, используя разъяснения ФНС, которых становится все больше и которые в скором времени, надеемся, ответят на все накопившиеся вопросы по заполнению расчета.

В этом случае работник получает окончательный расчет и трудовую книжку перед отпуском, и не возвращается к прежнему работодателю после отдыха. Однако с точки зрения трудового законодательства перечисленные суммы является отпускными, а не компенсацией за неиспользованный отпуск.

Итоговая выплата составила 35 964 руб. (76 000 руб. – 30 000 руб. – 9 880 руб. – 156 руб.). НДФЛ был перечислен в бюджет по сроку (08.08.2016). Других выплат в отчетном периоде не было.

Такие выплаты представляют собой командировочные расходы, которые одинаково должны выплачивать как предприятия, так и ИП и это не зависит от режима налогообложения.

Устанавливаемые законом нормативы суточных порой не позволяют командированному сотруднику комфортно чувствовать себя во время деловой поездки.

При выгрузке данных из программы “1С: Зарплата и Управление персоналом” в программу “1С: Бухгалтерия” в программе “1С: Бухгалтерия” происходит задвоение суммы суточных, выплаченных сверх лимита.

Иными словами, при командировках по РФ с суточных свыше 700 рублей страховые взносы нужно будет начислить. А при заграничных командировках страховые взносы начисляются с суточных свыше 2 500 рублей за день командировки.

Удержать налог (стр. 110) работодатель должен, когда произойдет следующая выплата денежных средств работнику после даты получения дохода (п. 4 ст. 226 НК РФ). Раньше этой даты удерживать налог ФНС не разрешает (письмо ФНС от 25.07.2014 № БС-4-11/).

В 2021 году были сделаны корректировки в статье 422, они посвящены суточным сверх нормам налогообложения в 2021 году. За них тоже нужно уплачивать налог на физических лиц. Однако помимо этих налоговых взносов компании обязаны совершать платежи в ФСС. Исключение составляют выплаты, которые связаны с травматизмом работников.

Обращаем внимание, что показатели по зарплате и сверхнормативным суточным в Разделе 2 свернуты, поскольку все даты по строкам 100-120 Раздела 2 в отношении данных выплат совпали. Изменения в сфере налогообложения были сделаны в соответствии с тем, что с начала 2021 года за страховые выплаты ответственность несёт ФНС. Единственным исключением является получение травм. Все страховые перечисления по новым правилам вносятся в налоговую службу, а не в Фонд соцстрахования.

Нужно ли отражать суточные выплаты по командировке в 6 НДФЛ

Работник, направленный в командировку, несет дополнительные неудобства и затраты по проживанию в другом городе, работодатель компенсирует это выплатой суточных. Являются ли эти суммы доходом сотрудника, с которого нужно удержать налог и нужно ли бухгалтеру показывать суточные в форме 6 НДФЛ?

- 1 Порядок выплат

- 2 Отражение выплат в расчете

Порядок выплат

На период нахождения в другой местности по рабочим вопросам, за сотрудником сохраняется средний размер оплаты труда и возмещаются все расходы, связанные с поездкой. По возвращению из командировки работник представляет авансовый отчет.

Справка! Работник не отчитывается, куда потратил суточные, и может тратить их по своему усмотрению.

Суточные выплачиваются за все дни командировки, с учетом нерабочих дней и дней нахождения в пути. Компенсационные выплаты по однодневным командировкам законодательно не предусмотрены. Установлены нормы суточных, из расчета на один день, не подлежащие налогообложению.

Они зависят от места пребывания:

- 700 рублей – для поездок внутри страны;

- 2500 рублей – для пребывания за рубежом.

Каждая организация самостоятельно устанавливает размер суточных, он может превышать установленные нормативы. Сумма компенсации фиксируется в локально-нормативных документах компании. Также организация может выплачивать своим сотрудникам и суточные за однодневные командировки.

Важно! Суточные в пределах норм не облагаются налогом, если они выше – с разницы удерживается НДФЛ. Организация обязана показывать соответствующие суммы, с которых удержали налог в отчетности.

Возникает вопрос, нужно ли удерживать налог, если суточные были выплачены за однодневную командировку в пределах нормативов, ведь законом такие выплаты не предусмотрены.

Несмотря на то, что общего мнения по этому вопросу нет, тенденция такова, что цель выплат – компенсировать расходы работника в поездке, поэтому они не признаются доходом (в пределах установленных норм) и НДФЛ не удерживается.

Отражение выплат в расчете

Если организация выплачивает командированным сотрудникам компенсацию, не превышающую норматив (700 и 2500 рублей), суммы не показывают в отчетности, ведь НДФЛ с них не удерживается.

Суточные сверх нормы облагаются налогом, соответственно и отражаются в отчетности. В первом разделе расчета они отражаются по строке 020, вместе с остальными доходами.

Причем указывается только сумма превышающая лимит. Например, сотрудник уехал в командировку в Ростов на 3 дня. Организация выплачивает за один день компенсацию в сумме 900 рублей.

Получается, что в расчете нужно будет отразить только 600 рублей (900 Х 3) – (700 Х 3).

Вариант с отражением полной стоимости в поле 020 и необлагаемой части в поле 030, как это делается при выплате материальной помощи, не подходит, так как по строке 030 отражают суммы в соответствии с кодами вычетов.

Теперь рассмотрим, как показать сверхнормативные суточные в разделе 2 6 НДФЛ. Деньги выдаются, как правило, до командировки авансом, соответственно сама поездка еще не состоялась, а впоследствии она может сократиться, или вовсе отмениться, тогда выданные средства будут возвращены обратно.

В связи с этим датой получения дохода (строка 100), считается не день получения денег, а последнее число месяца, в котором утвержден авансовый отчет. Дата удержания налога в поле 110 не может быть раньше даты его получения, поэтому НДФЛ со сверхнормативных суточных должен быть удержан при ближайшем перечислении денег работнику. Дата уплаты налога (120) – следующий день после его удержания.

Пример заполнения суточных сверх норм в 6 НДФЛ.

Слепцов О. Д. отправился для проведения проверки в другое подразделение компании, находящееся в соседнем регионе. Командировка длилась в течение 5 дней, с 9 по 13 ноября.

Работнику выделили на возмещение командировочных расходов сумму 5000 рублей (1000 Х 5) и выплатили их 8 ноября. Сумма суточных сверх нормы составила 1 500 рублей (5000 – (700 Х 5)).

Авансовый отчет был утвержден генеральным директором 25 ноября. 1 декабря сотрудник получил отпускные в сумме 8600 рублей.

В данном случае днем получения дохода (суточных) будет 30 ноября, так как НДФЛ удерживают в тот же день или позже, он не может быть удержан и перечислен раньше 30 ноября. Удерживать налог будут с отпускных, поскольку следующий день (2 декабря) выходной, перечисление НДФЛ с суточных в бюджет в расчете будет показано 4 декабря.

Немного видоизменим наш пример, допустим, что работник не должен был уходить в отпуск и ближайшая денежная выплата после командировки – это зарплата за ноябрь в размере 35 490 рублей, выплаченная 8 декабря.

Подобные ситуации чаще всего и случаются на практике. В этом случае даты получения дохода, удержания и перечисления НДФЛ по обеим выплатам совпадут.

Отражение суточных в 6 НДФЛ будет производиться вместе с зарплатой, единой суммой.

Выплаты, не превышающие нормативы, не подлежат налогообложению и не требуют учета. Суточные сверх нормы облагаются налогом. Отражать такие выплаты в форме и удерживать с них сборы в бюджет надо после возвращения сотрудника и предоставления им авансового отчета.

Источник: //ndflexpert.ru/6/sutochnye-v-6-ndfl.html

Как облагаются суточные НДФЛ и страховыми взносами

Что касается самих выплат, то о вознаграждениях по ГПД из 2-НДФЛ вы узнать сможете (они будут указаны с кодом 2010). Но это еще не будет означать, что с таких выплат были уплачены взносы «на травматизм». А для сверхнормативных суточных отдельного кода в 2-НДФЛ нет.

Соответственно, с части суточных, превышающей указанный выше норматив, нужно исчислить и заплатить в бюджет НДФЛ.

Полагаем, кодом 2003 надо будет обозначить, например, премию к празднику за счет прибыли юрлица. Новые коды потребуются бухгалтерам при оформлении справки 2-НДФЛ.

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

Код дохода 2010 с расшифровкой

Поскольку суточные в 1С 8.3 ЗУП учитываются как натуральный доход, они не прибавляются к сумме для выплаты, т.е. сумма начисленных суточных не отразится в ведомости (факт выплаты суточных регистрируется в 1С Бухгалтерии).

В соответствии с положениями ст. 166 ТК РФ служебная командировка – это поездка работника по указанию его работодателя для выполнения служебного задания вне места постоянной работы на конкретный срок. Как правило, НДФЛ по сверхнормативным суточным удерживается в день выдачи зарплаты за месяц, в котором утвержден авансовый отчет. Перечисление налога (стр. 120) делается на следующий день после удержания (п. 6 ст. 226 НК РФ).

Как в 6 ндфл отразить суточные сверх нормы

Раньше этой даты удерживать налог ФНС не разрешает (письмо ФНС от 25.07.2014 № БС-4-11/). Как правило, НДФЛ по сверхнормативным суточным удерживается в день выдачи зарплаты за месяц, в котором утвержден авансовый отчет. Перечисление налога (стр.

120) делается на следующий день после удержания (п. 6 ст. 226 НК РФ). О возможных нововведениях в законодательстве, касающихся командировок, читайте в статье «Будет ли отмена суточных при командировках в 2021 году?».

Суточные сверх нормы в 6-НДФЛ: примеры Рассмотрим различные ситуации составления расчета со сверхнормативными суточными.

- Можно ли удержать НДФЛ после утверждения авансового отчета, но до конца месяца?

Пример Сотрудник был в командировке внутри страны 5 дней, с 1 по 5 августа 2021 года. 29 июля он получил аванс для поездки, в том числе суточные 1 300 руб. за день, итого 6 500 руб.

Как правильно отразить суточные сверх нормы в 6-ндфл?

Но будьте внимательны: порядок оплаты «детского» больничного остался прежним!

Так кто же вправе работать без кассы до середины следующего года?

Исключением является та ситуация, когда сотрудника отправили в однодневную командировку заграницу.

Нужно ли отражать суточные выплаты по командировке в 6 ндфл

Не компенсируются траты по служебным поездкам ИП, который работает один, без персонала, т. к. он сам является нанимателем. Для бухгалтерского учета траты по командировочным поездкам оформляются авансовым отчетом.

В то же время бухгалтерия принимает к учету все траты, которые наниматель решает возместить. Причем документального подтверждения тут может и не быть.

Внимание Сверхлимитные командировочные, НДФЛ и общеобязательные взносы на 2021 г.

Наниматель вправе отправить сотрудника в служебную поездку по России либо за границу. Командированному лицу посуточно компенсируются траты по поездке. Дата выплачивания суточных— день их начисления.

День согласования отчета по командировке — дата получения дохода (в виде суточных). В 2021 г.

Отражение суточных в расчете 6-ндфл в 2021

Строка Как заполнять Строка 020 – размер дохода Показывают величину, превышающая установленную норму в 700 или 2500 рублей. Здесь нельзя отображать полную сумму, а потом делать вычет по строке 030, т. к. такого кода вычета нет в приказе Важно ФНС № ММВ-7-11/387.

Строка 100 – день фактического поступления дохода Указывают последний день месяца, в котором был предоставлен и утвержден авансовый отчет (по возвращении служащего из поездки) Строка 110 – дата удержания НДФЛ При отражениисуточных сверх нормы в 6-НДФЛ в данной строке отмечают день перечисления облагаемого дохода. Его дата не может быть раньше последнего числа месяца, так как НДФЛ удерживают при ближайших выплатах или сразу на следующий рабочий день (разъяснения ФНС № БС-4-11/7893). ПРИМЕР 1 К.В. Орлов, работающий в (находится в Москве), уезжал в командировку в Калининград на 5 дней.

Суточные сверх нормы: 6-ндфл

Командировка в 6 ндфл с 2021 года пример заполнения Важно Бланк 6-НДФЛ Записи делаются на основании имеющейся информации по доходам, вычетам, НДФЛ. Вносить сведения должен налоговый агент. Он же сдает заполненный документ ИФНС.

Правила заполнения настоящей формы определены и закреплены официально ФНС РФ. Обязательны для заполнения показатели сумм и реквизиты. Если страницы для сведений, которые надо внести, не хватает, то берется нужное количество страниц для заполнения. В знакоместах, которые не заполнены, проставляются прочерки. Форму можно заполнить на компьютере и распечатать. Тогда прочерки в пустующих позициях не ставятся. Используется шрифт Courier New 1 (6-18 пунктов). На каждой заполненной странице прописывается дата, ставится подпись главы организации (ИП, нотариуса, адвоката, представителя налогового агента).

Правила для сверхнормативных суточных

- Отражение суточных в расчете 6-ндфл в 2021

- Нужно ли отражать суточные выплаты по командировке в 6 ндфл

- Как правильно отразить суточные сверх нормы в 6-ндфл?

- Онлайн журнал для бухгалтера

- Суточные сверх нормы: 6-ндфл

- Командировка в 6 ндфл с 2021 года пример заполнения

- Снято 8 вопросов о 6-ндфл: призы, командировки, гпд, отпускные, пособия, ошибки

- Фнс разъяснила, как отразить в 6-ндфл средний заработок

- Характеристика сверхнормативных суточных в 6-ндфл

Отражение суточных в расчете 6-ндфл в 2021 Внимание В строчке под названием «Номер корректировки» вписывается 000, если подается первичный расчет, если исправленный, то указывается порядковый номер исправлений, например, 001 или 002. Суточные сверх нормы: 6-ндфл Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ). Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках. А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников.

Источник: //advokat-zulfigarov.ru/kak-v-6-ndfl-otrazit-sutochnye-sverh-normy/