Особенности заполнения 6-НДФЛ за 2021 год

Необходимо отметить, что форма 6-НДФЛ, составляемая по итогам года, лишь для упрощения именуется отчетом за 4 квартал. Расчет составляется нарастающим итогом с начала года, поэтому более правильно говорить не об отчете за 4 квартал 2021 года, а о годовом Расчете 6-НДФЛ за 2021 год.

Бланк 6-НДФЛ за 4 квартал 2021 года не изменился, как и состав формы, представляемой в налоговую инспекцию:

- Титульный лист (Стр. 001)

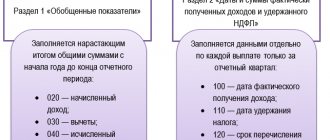

- Раздел 1 «Обобщенные показатели»

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»

Напомним, что в Разделе 2 годового Расчета суммы НДФЛ, удержанные в 1-ом, 2-ом или 3-ем квартале, не показываются. Отражаться они будут только в Разделе 1 формы 6-НДФЛ.

Общие требования по заполнению формы 6-НДФЛ можно посмотреть в нашей консультации.

Сроки сдачи и предусмотренная ответственность

Законодательство сообщает, что сдать данную форму отчетности нужно в налоговые органы до того, как наступит последний день месяца, который идет за отчетным кварталом. А отчет за год должен быть сдан до начала апреля следующего года.

В 2021 году сроки сдачи отчета такие:

- 1ый квартал – до четвертого мая 2021 года:

- 2ой квартал – до первого августа 2021 года;

- 6-НДФЛ за 3 квартал – до тридцать первого октября 2016 года;

- 4ый квартал – до третьего апреля 2021 года.

В некоторых случаях крайние даты сдачи отчета перенесены из-за праздников или выходных.

Стоит не затягивать со сдачей формы, так как за просрочку предусмотрена ответственность в виде штрафа. Он составляет одну тысячу рублей за каждый просроченный месяц. Подробнее о штрафах за несвоевременное предоставление 6 НДФЛ читайте в статье.

Срок сдачи 6-НДФЛ за 2021 год

Если промежуточные Расчеты по форме 6-НДФЛ сдаются не позднее последнего числа месяца, следующего за соответствующим кварталом, то для годового Расчета этот срок удлинен. Сдать форму 6-НДФЛ за год нужно не позднее 1 апреля (абз. 3 п. 2 ст. 230 НК РФ).

При этом нужно учитывать, что если последний день срока сдачи Расчета приходится на выходной или нерабочий праздничный день, сдать Расчет можно в ближайший следующий за таким днем рабочий день (п. 7 ст. 6.1 НК РФ).

Поскольку 01.04.2017 – суббота, сдать форму 6-НДФЛ за 2016 год нужно не позднее 03.04.2017.

Санкции за нарушения

За нарушения срока и формы подачи 6-НДФЛ предусмотрена налоговая и административная ответственность. Все санкции собраны в следующей таблице.

Таблица 1. Возможные санкции за нарушение порядка и срока подачи 6-НДФЛ

| Нарушение | Санкция | Регулирующая норма |

| Форма не подана | 1 тыс. рублей за каждый месяц (полный и неполный) | п. 1.2 ст. 126 НК РФ |

| Расчет не поступил в ИФНС в течение 10 дней после окончания срока сдачи | Блокировка расчетного счета | п. 3.2 ст. 76 НК РФ |

| Ошибка в расчете (если выявлена налоговым органом до того, как агент ее исправил) | 500 рублей | ст. 126.1 НК РФ |

| Несоблюдение формы (подача на бумаге вместо направления по ТКС)* | 200 рублей | ст. 119.1 НК РФ |

| Нарушение срока подачи | 300-500 рублей на должностное лицо | ч. 1 ст. 15.6 КоАП РФ |

*Примечание. Налоговые агенты, подающие расчет в отношении 25 и более застрахованных лиц, должны сдавать его в электронной форме по ТКС. Все прочие могут выбирать форму на свое усмотрение.

К административной ответственности привлекаются должностные лица компании. Например, штраф за несвоевременную подачу 6-НДФЛ наложат на главного бухгалтера, если в его должностной инструкции указано, что он отвечает за своевременную подачи отчетности.

6-НДФЛ за 4 квартал: пример заполнения

Представим в таблице данные для подготовки Расчета по форме 6-НДФЛ. Для этого сведения о начисленных доходах работников за 9 месяцев, использованные для заполнения формы 6-НДФЛ за 9 месяцев 2016 года, дополним информацией о доходах 4-го квартала 2016 года.

Предположим также, что заработная плата за декабрь 2021 года в полной сумме выплачена досрочно 29.12.2016. Однако НДФЛ с декабрьской зарплаты удержан в декабре не будет, поскольку на момент выплаты средств доход еще не был получен.

В этом случае НДФЛ нужно будет удержать при ближайшей выплате денежных средств работникам. Предположим, это будет дата выплаты аванса за январь 2021 года – 16.01.2017.

Кроме того по выплаченным 21.12.2016 отпускным срок перечисления НДФЛ – 09.01.2017, поскольку 31.12.2016 приходится на выходной (субботу).

Следовательно, суммы аванса и зарплаты за декабрь, удержанный 16.01.2017 НДФЛ, а также информация о выданных 21.12.2016 отпускных будут показаны в Разделе 2 лишь за 1-ый квартал 2021 года (Письма ФНС России от 02.11.2016 N БС-4-11/[email protected], от 24.10.2016 N БС-4-11/[email protected]).

В то же время в Разделе 1 суммы аванса, зарплаты за декабрь и декабрьских отпускных, а также исчисленного налога указаны, ведь даты исчисления налога приходятся на 2021 год.

Проверить правильность заполнения формы 6-НДФЛ можно с помощью контрольных соотношений.

Заполнение Раздела 2 в случае, когда доход начислен в одном периоде, а выплачен в другом

По общему правилу налоговый агент обязан перечислить сумму налога не позднее дня, следующего за днем выплаты дохода. Исключение сделано только для пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных. НДФЛ, удержанный с этих выплат, должен быть перечислен не позднее последнего числа месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Следовательно, если, например, зарплата за март 2021 года будет выплачена в апреле, соответственно, и НДФЛ будет удержан и перечислен в апреле. В связи с этим в Разделе 1 сумма начисленного дохода отразится в форме 6-НДФЛ за I квартал, а в Разделе 2 эта операция будет отражена только при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2021 года (письмо ФНС России от 25.02.2016 № БС-4-11/[email protected]).

Какие даты должны быть указаны в этом случае при заполнении 6-НДФЛ, рассмотрим на примере.

ПРИМЕР

1. Заработная плата за март выплачена работникам 5 апреля, а налог на доходы физических лиц перечислен 6 апреля. Операция отражается в разделе 1 Расчета по форме 6-НДФЛ за I квартал, при этом налоговый агент не отражает операцию в Разделе 2 за I квартал 2016 г. Эта операция будет отражена при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2021 г. следующим образом:

- по строке 100 указывается дата 31.03.2016;

- по строке 110 — 05.04.2016;

- по строке 120 — 06.04.2016;

- по строкам 130 и 140 — соответствующие суммовые показатели.

2. Больничный за март был оплачен 5 апреля. Операция в разделе 2 Расчета по форме 6-НДФЛ за полугодие 2021 г. будет отражена следующим образом:

- по строке 100 указывается 05.04.2016;

- по строке 110 — 05.04.2016;

- по строке 120 — 30.04.2016;

- по строкам 130 и 140 — соответствующие суммовые показатели.

Общие требования по заполнению 6-НДФЛ

Чтобы снизить вероятность ошибки при заполнении 6-НДФЛ, необходимо обратиться к Инструкции по заполнению формы 6-НДФЛ, которую можно найти в приказе ФНС России от 14.10.2015 № ММВ-7-11/[email protected] К общим требованиям по заполнению формы 6-НДФЛ, в частности, относятся:

- заполнение текстовых и числовых полей Расчета слева направо, начиная с крайней левой ячейки

- проставление прочерков в незаполненных ячейках, при этом в незаполненных ячейках для суммовых показателей указывается ноль в крайней левой ячейке, остальные ячейки прочеркиваются

- запрет на двустороннюю печать Расчета на бумажном носителе

- использование чернил черного, фиолетового или синего цвета

- при подготовке Расчета на компьютере и последующей распечатке прочерки можно не ставить, при этом должен использоваться шрифт Courier New высотой 16 — 18 пунктов

Как правильно заполнить форму 6-НДФЛ

Если заполнение титульного листа не вызывает особых трудностей, порядок заполнения Раздела 1 «Обобщенные показатели» может вызвать вопросы.

Если в течение года применялись разные налоговые ставки, то строки 010-050 заполняются отдельно для каждой налоговой ставки. При этом показатели приводятся суммарно по всем физическим лицам, к доходам которых применяется каждая конкретная ставка.

Строки 010-090 заполняются суммарно с начала года.

По строке 010 «Ставка налога, %» указывается применяемая в отчетном периоде ставка налога.

Строки 020-050 заполняются применительно к каждой конкретной ставке, указанной по строке 010.

По строке 020 «Сумма начисленного дохода» указывается сумма начисленного дохода нарастающим итогом с начала налогового периода.

Если в налоговом периоде начислялись дивиденды, то их сумму налоговый агент отражает еще раз по строке 025 «В том числе сумма начисленного дохода в виде дивидендов».

По строке 030 «Сумма налоговых вычетов» отражается сумма налоговых вычетов, которая уменьшает доход, подлежащий налогообложению. В этой строке отражаются, в частности, стандартные налоговые вычеты, предусмотренные ст. 218 НК РФ, а также вычеты в размерах, предусмотренных ст. 217 НК РФ (например, вычет из стоимости подарков или материальной помощи). Полный перечень вычетов можно найти в приказе ФНС России от 10.09.2015 № ММВ-7-11/[email protected]

Сумма исчисленного НДФЛ отражается по строке 040 «Сумма исчисленного налога».

В строке 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» нужно указать сумму НДФЛ с дивидендов, отраженных ранее по строке 025.

Если у организации или ИП трудится иностранец, который имеет патент и самостоятельно уплачивает НДФЛ, то налоговый агент может уменьшить исчисленный НДФЛ таких работников на сумму перечисленных ими фиксированных платежей по НДФЛ. Сумма, на которую налоговый агент уменьшает исчисленный НДФЛ, отражается по строке 050 «Сумма фиксированного авансового платежа».

По строке 060 «Количество физических лиц, получивших доход» налоговый агент должен указать общее количество физлиц, которые получили от него доход в налоговом периоде. Если в течение года одно и то же физическое лицо было уволено и вновь принято на работу, по строке 060 оно указывается только один раз.

По строке 070 «Сумма удержанного налога» отражается сумма НДФЛ, которая была удержана налоговым агентом.

По строке 080 «Сумма налога, не удержанная налоговым агентом» отражается та сумма НДФЛ, которую налоговый агент не смог удержать из доходов физлица.

По строке 090 «Сумма налога, возвращенная налоговым агентом» нужно показать сумму НДФЛ, которая была возвращена налоговым агентом в соответствии со ст. 231 НК РФ.

Строки 060-090 заполняются суммарно по всем налоговым ставкам и обязательно на первой странице Раздела 1.

Порядок заполнения первого раздела

Первый раздел формы, под названием обобщенные показатели, включает в себя два блока. Заполнение происходит в следующем порядке:

1 блок – обобщенная информация по каждой строке в отдельности:

- 010 – указывается ставка налога в процентах;

- 020 – предназначена для указания общих начисленных доходов;

- 025 – общая сумма начисленных дивидендов;

- 030 – общая сумма вычетов, которые делают размеры налога меньше;

- 040 – указывают полностью посчитанный налог;

- 050 – отражают сумму всех совершенных авансовых платежей.

2 блок – итоговые сведения:

- 060 – число сотрудников, которые получали доходы за отчетный период;

- 070 – размер удержанного за период налога;

- 080 – размер налога, который не был удержан;

- 090 – размер возвращенного налога (списанного по ошибке и возвращенного сотруднику).

6-НДФЛ: раздел 2

Как заполнить раздел 2 6-НДФЛ? В Разделе 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ», исходя из его названия, налоговый агент должен отразить:

- даты фактического получения дохода физическими лицами

- даты удержания НДФЛ

- сроки перечисления НДФЛ

- суммы фактически полученного дохода

- суммы удержанного НДФЛ

Данные в Разделе 2 приводятся обобщенные. Это означает, что если у одного физического лица даты фактического получения дохода, даты, когда НДФЛ должен быть удержан и перечислен в бюджет, такие же, как и у другого физлица, то данные о суммах полученного дохода и удержанного налога по ним отражаются в форме 6-НДФЛ суммировано.

Комментарии по заполнению Раздела 2 формы 6-НДФЛ

По строке 100 «Дата фактического получения дохода» указывается дата, когда физлицо фактически получило доход, отраженный по строке 130. Что является датой фактического получения дохода, указано в ст. 223 НК РФ. Например, по оплате труда такой датой является последний день месяца, за который доход был начислен.

По строке 110 «Дата удержания налога» налоговый агент должен показать дату, когда он удерживает НДФЛ из доходов физлица, которые показаны по строке 130. Удержание налога из дохода производится при его фактической выплате (п. 4 ст. 226 НК РФ).

По строке 120 «Срок перечисления налога» необходимо указать дату, не позднее которой НДФЛ должен быть перечислен в бюджет. Перечисляется НДФЛ не позднее рабочего дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ). При выплате пособий по временной нетрудоспособности и отпускных НДФЛ перечисляется в особые сроки: не позднее последнего числа месяца, в котором такие выплаты производились.

По строке 130 «Сумма фактически полученного дохода» нужно показать общую сумму дохода физлиц (с учетом НДФЛ), полученных в указанную по строке 100 дату.

По строке 140 «Сумма удержанного налога» нужно отразить обобщенную сумму удержанного налога в указанную по строке 110 дату.

Строка 080 формы 6-НДФЛ: порядок заполнения

Если в течение отчетного периода налоговым агентом исчислены суммы НДФЛ, которые не могут быть удержаны в текущем году, то такие суммы отражаются по строке 080 «Сумма налога, не удержанная налоговым агентом» в форме 6-НДФЛ. О невозможности удержать НДФЛ и сумме дохода, с которого налог не удержан, налоговый агент должен не позднее 1 марта следующего года сообщить физлицу и своей налоговой инспекции (п. 5 ст. 226 НК РФ).

Контрольные соотношения для проверки формы 6-НДФЛ

Представим основные контрольные соотношения для формы 6-НДФЛ в виде таблицы.

| Соотношение | Комментарии |

| строка 020 «Сумма начисленного дохода» ≥ строка 030 «Сумма налоговых вычетов» | В форме 6-НДФЛ сумма налоговых вычетов (строка 030) не может быть больше начисленного дохода (строка 020). |

| (строка 020 «Сумма начисленного дохода» − строка 030 «Сумма налоговых вычетов») * строка 010 «Ставка налога, %» / 100 = строка 040 «Сумма исчисленного налога» | Если соотношение не выполняется, то сумма налога занижена или завышена. При этом допускается отклонение рассчитанного налога от показателя строки 040 в обе стороны не более чем на следующую сумму (в рублях): строка 060 «Количество физических лиц, получивших доход» * количество строк 100 «Дата фактического получения дохода» |

| строка 040 «Сумма исчисленного налога» ≥ строка 050 «Сумма фиксированного авансового платежа» | Сумма фиксированных авансовых платежей не может превышать сумму исчисленного налога. Налоговая инспекция запросит также пояснения, если строка 050 заполнена, но налоговому агенту не выдавались уведомления о праве уменьшать НДФЛ на налог иностранцев с патентом |

Кроме того, налоговый агент может сопоставить не только данные формы 6-НДФЛ между собой, но и показатели Расчета с данными бухгалтерского учета и налоговыми регистрами.

Так, если сумма разницы строк 070 «Сумма удержанного налога» и 090 «Сумма налога, возвращенная налоговым агентом» превышает сумму уплаченного за этот год НДФЛ по данным налогового агента, то это может говорить о неуплате НДФЛ в бюджет. Налоговая инспекция также сверяет эти данные с Карточкой расчетов с бюджетом налогового агента. Аналогично, сверить с карточкой инспекция может фактическую дату перечисления НДФЛ с датой, заявленной налоговым агентом по строке 120 «Срок перечисления налога» в отношении суммы налога, отраженной по строке 140 «Сумма удержанного налога».

Также по итогам года для проверки формы 6-НДФЛ налоговая инспекция может сопоставить показатели формы 6-НДФЛ с данными справок о доходах физического лица (форма 2-НДФЛ), налоговой декларацией по налогу на прибыль (Приложение №2).

Изменения по НДФЛ с 2021 года. Новая справка 6-НДФЛ.

Наступивший 2021 год принес с собой колоссальное количество налоговых изменений. Поправки коснулись почти всех налогов. НДФЛ — не исключение. Давайте остановимся на самых значимых из них.

Что изменилось.

♦ Начиная с 2021 года компании — работодатели имеют право перечислять НДФЛ с зарплаты сотрудников не в день выплаты дохода, а днем позже. В случае перечисления пособия или отпускных, налог уплатить можно в последний день месяца, в котором уплачивались доходы. Например, «отпускные сотруднику были выплачены 1 марта, следовательно, бухгалтер совершенно правомерно сможет оплатить НДФЛ, начисленный с отпускных только 31 марта».

♦ Согласно нововведениям работник, чтобы получить социальный вычет на обучение или лечение, может написать соответствующее заявление и передать его работодателю. Согласно новой редакции п. 2 ст. 219 НК РФ с 1 января 2021 года такая обязанность возложена на работодателя. Напомню, раньше указанные вычеты предоставляла ИФНС.

♦ Если налоговый агент не может удержать НДФЛ, то ему необходимо сообщить об этом в инспекцию. Ранее это надо было сделать в течение месяца после окончания года, т.е. до 31 января. По новым правилам информацию о невозможности удержать НДФЛ следует предоставить до 1 марта, причем по новой форме 2НДФЛ.

♦ Справку о доходах физических лиц за 2015 год можно сдать на бумаге, только если численность сотрудников компании — менее 25 человек.

♦ Ужесточилась ответственность за несвоевременную сдачу отчетов по налогу на доходы физических лиц. Если до 2021 года за непредставление в налоговые органы документов и (или) иных сведений, прописанных в НК РФ, налогового агента могли оштрафовать по ст.126 НК РФ на сумму 200 рублей за каждый отсутствующий документ, то теперь штраф составит 1000 рублей за каждый просроченный месяц (полный и неполный). Помимо этого, налоговые уполномочены блокировать счета компаний, если те не сдадут отчеты по НДФЛ в десятидневный срок после последнего дня сдачи отчетности. Пример: « Законодательством установлен срок сдачи отчета 2НДФЛ – 1 апреля, следовательно, если до 11 апреля инспекторы не увидят Ваш отчет по НДФЛ, то операции по банковским счетам Вашей организации могут быть приостановлены до момента представления отчета. Только после этого решение о приостановке счета должно быть отменено не позднее одного дня, следующего за днем сдачи отчета».

Введение ежеквартальной отчетности.

И, наконец, новость, которая, на мой взгляд, заслуживает особого внимания – это введение ежеквартальной отчетности по НДФЛ. Это означает, что помимо годового расчета сумм НДФЛ, который мы сдаем по форме 2НДФЛ, необходимо сдавать ежеквартально обобщенную информацию о доходах физлиц Вашей компании за 1 квартал, полугодие, 9 месяцев.

Сроки сдачи.

Чтобы избежать штрафов, отчеты нужно сдать в сроки, установленные пунктом 2 статьи 230 НК РФ. Это последний день месяца, идущий после окончания соответствующего периода. Таким образом, за 1 квартал 2021 года следует отчитаться до 4 мая 2016 года

, т.к. 30 апреля выпадает на выходной день и расчет предоставляется в ближайший за ним рабочий день, согласно п. 7 ст. 6.1 НК РФ, письмо ФНС России от 21 декабря 2015 г. № БС-4-11/22387.

Форма отчета.

Форма, по которой нужно представлять расчет, называется 6 НДФЛ. Приказ, на основании которого данная форма утверждена № ММВ-7-11/450 от 14 октября 2015 г.

Куда сдавать и как.

Форма представляется в ИФНС по месту учета налогового агента либо на бумаге, при условии, что в компании трудиться меньше 25 человек, либо электронно через оператора электронного документооборота.

Как заполнить 6-НДФЛ.

А теперь научимся правильно составлять и заполнять расчет 6 НДФЛ. А чтобы было более понятно и наглядно, сделаем это на конкретном примере. « За 1 квартал ООО « Мир» начислило сотрудникам зарплату 120 000 руб., в том числе за январь 40 000 руб., за февраль 40 000 руб., за март 40 000 руб. В компании числятся 3 сотрудника. Два получают вычеты на детей по 1400 руб. в месяц. Дата выплаты зарплаты сотрудникам 3 число каждого месяца.»

1. Рассчитаем сумму налогового вычета на 2-х сотрудников за месяц: 1400х2= 2800.

2. За квартал соответственно: 2800х3=8400.

3. Переходим к расчету суммы начисленного НДФЛ за 1 квартал:

Формула для расчета НДФЛ

НДФЛ= (Общий доход — Общая сумма вычетов) х Ставка НДФЛ

НДФЛ = (120000-8400)х 13%=14508.

Все данные для заполнения 6НДФЛ у нас имеются, приступаем:

Титульный лист.

Титульный лист не представляет никаких сложностей, т.к. его заполнение аналогично другим налоговым отчетам. Нужно просто вписать в графы необходимые сведения:

Номер корректировки.

Если вы сдаете первичный отчет, то проставляем «000».

Период представления.21

— квартал;

31

— полугодие;

33

— 9 месяцев;

34

— год. В нашем случае ставим код «21».

Налоговый период

. «2016»- как Вы понимаете, указывается год, за который подается расчет. Ниже вписываем

код налогового органа

и

код нахождения налогового агента.

Например «212», как у нас в примере означает место учета российской организации. Строкой ниже идет

наименование компании или ИП

, а также код

ОКТМО

, который можно взять из выписки ЕГРЮЛ или из информационного письма статистики при регистрации фирмы, и

номер контактного телефона

.

Переходим к нижней части Титульного листа. В зависимости от категории подписанта проставляем «1»- налоговый агент

или

«2»- представитель налогового агента.

ФИО руководителя или уполномоченного лица, подпись и дата представления отчета. Стоит помнить, если расчет сдается доверенным лицом, то внизу листа после подписи и даты обязательно указываются документы, на основании которых это лицо считается уполномоченным!

Теперь приступаем непосредственно к самому расчету. Хочу обратить Ваше внимание, особенность расчета 6НДФЛ в том, что подаются общие показатели по организации, а не конкретно по каждому сотруднику, как в 2НДФЛ.

Раздел 1.

Строка 010

– ставка налога. Выбираем ставку- в нашем случае она составит 13%.

Строка 020

– собственно и есть начисленные организацией доходы (120000 руб.)

Строка 030

– налоговые вычеты. По нашему примеру они составили 8400 руб.

Строка 040

– в ней необходимо указать сумму исчисленного НДФЛ, которая рассчитывается по формуле, указанной выше. Она равна 14508 руб.

Аналогично заполняются строки 025 и 045

по дивидендам, если это необходимо.

Строка 050

– она актуальна только в том случае, если имели место авансовые платежи, зачтенные в счет НДФЛ с доходов иностранцев, работающих по патентам.

Строка 060

– нужно записать количество сотрудников, получивших доход. У нас по примеру их 3.

Строка 070

– в графу вписываем удержанный у сотрудников налог при перечислении заработной платы.

Если сумма налога частично была не удержана или возвращена налоговым агентом, в этом случае нужно будет заполнить строки 080 и 090.

Раздел 2.

В отличие от раздела 1

заполняется

за последние 3 месяца

отчетного периода.

Строка 100

— записываем дату, когда сотрудники фактически получили доход. Согласно п. 2 ст. 223 НК РФ это последний день месяца начисления зарплаты.

Строка 110

– дата, когда налог был удержан. По законодательству — это дата непосредственной выплаты дохода (п.4 ст.226 НК РФ).

Строка 120

— здесь должна быть проставлена крайняя дата перечисления налога, указанная в п.6 ст. 226 НК РФ. Это правило прописано в письме ФНС России от 20 января 2021 г. № БС-4-11/546.

Строка 130

– отображаем сумму начисленных доходов без удержания налога на дату, записанную в

строке 100

. Как мы считали ранее, она у нас равна

40000 руб.

Строка 140

– а вот здесь как раз указываем сумму удержанного налога на дату по

строке 110

.

(НДФЛ=(40000-2800) х 13%=4836 руб.

— расчет по формуле в примере).

Хочу обратить Ваше внимание на моменты заполнения строк 100,110,120

в так называемый «переходный» период. Это когда зарплата начисляется в одном отчетном периоде, а налог удерживается и перечисляется в другом. Например, за март 2021 года или далее за июнь 2021. В этом случае следует руководствоваться письмом ФНС России от 25 февраля 2021 г. № БС-4-11/3058. Там сказано, что данную операцию следует включить в отчет за 1 квартал

в раздел 1

, а в

разделе 2

налоговый агент имеет право эту операцию

не отображать

. Но в отчётности за полугодие сея информация должна быть указана в обязательном порядке в разделе 2. То есть в отчетности за полугодие изначально в

строке 100

надо будет указать дату фактического получения дохода за март

31.03.2016

, в

строке 110

– дату удержания налога за март, в нашем случае это будет 03.04.2016, а в строке 120 – крайний срок перечисления налога, а именно

04.04.2016

.

В завершении нашей статьи я хотела бы посоветовать Вам ознакомиться с письмом ФНС России от 20 января 2021 г. № БС-4-11/[email protected], в котором прописаны контрольные соотношения для проверки налоговиками новой формы 6 НДФЛ. Воспользовавшись ими, Вы сами сможете выяснить, правильно ли составлен отчет.

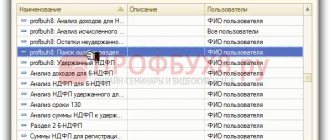

Самую подробную информацию о порядке формирования отчетов, связанных с оплатой труда сотрудников, таких как 2НДФЛ, ПФР, ФСС, а также разъяснение всех нюансов, касающихся начисления заработной платы сотрудников можно получить, записавшись на курс «Учет заработной платы и кадров + 1С ЗУП 8.2».

Матасова Татьяна Валерьевна эксперт по вопросам налогового и бухгалтерского учета

Новые контрольные соотношения для формы 6-НДФЛ

С момента утверждения формы 6-НДФЛ ФНС неоднократно утверждала контрольные соотношения, заменяя ими ранее выпущенные. Так, впервые контрольные соотношения были выпущены в соответствии с письмом ФНС России от 28.12.2015 № БС-4-11/[email protected] Спустя менее месяца ФНС России выпускает очередное письмо о контрольных соотношениях по форме 6-НДФЛ от 20.01.2016 № БС-4-11/[email protected] В июне 2021 г. действовали контрольные соотношения, направленные ФНС России письмом от 10.03.2016 № БС-4-11/[email protected]

По материалам: glavkniga.ru

Изменения ОКВЭД с 01.01.2017 года

Оплата больничного листа в 2021 году

03.02.2017 13:01