6-НДФЛ — отчетность налоговых агентов

Для повышения контроля над уплатой налога на доходы физлиц с 2016 года была введена форма 6-НДФЛ. Для сдачи в налоговую инспекцию эта форма квартальная. Штрафы за непредставление этого отчета будут следующие:

| Нарушение | Сумма штрафа |

| Если забыли сдать налоговый расчет 6-НДФЛ | 1000 руб. за каждый календарный месяц начиная со дня, определенного для подачи (п. 1.2 ст. 126 НК РФ) |

| Сдали отчет в инспекцию с опозданием | Аналогично |

| Наличие недостоверных сведений в отчете | 500 руб. за каждый отчет с недостоверными сведениями |

| Нарушение способа подачи (сдача в бумажном виде вместо электронного) | 200 руб. за каждый неверно предоставленный отчет |

Кроме того, в случае неполучения отчета в течение 10 дней со срока для предоставления контролирующие органы могут заблокировать расчетный счет.

Как видим, данный отчет достаточно важен для проверяющих: именно с его помощью осуществляется дополнительный контроль расчета и уплаты НДФЛ. Поэтому, если после сдачи отчета вы обнаружите какие-либо ошибки (если изменились данные о доходах или налогах, например), необходимо обязательно сдать корректирующий отчет.

Порядок заполнения строки 110 раздела 2 формы 6-НДФЛ

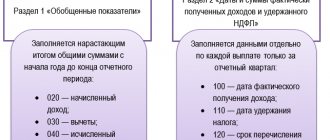

Общее представление о заполнении второго раздела можно получить из этого материала. А здесь мы детально рассмотрим заполнение строки 110 «Дата удержания налога» и связанных с ней полей.

В соответствии с нашим законодательством, удержать НДФЛ необходимо в момент выдачи дохода. Эта функция возложена на налоговых агентов, то есть лиц, рассчитывающих и выплачивающих данный доход. При этом данным агентам запрещено выплачивать налог за налогоплательщика из собственных средств. Есть риск того, что при проверке за это начислят штрафы. Это значит, что дата удержания, а соответственно, и дата перечисления никак не могут наступить ранее выплаты дохода.

Основные доходы и сроки удержания налогов представлены в таблице.

| Вид полученного дохода | Дата получения дохода для НДФЛ | Срок удержания налога |

| Оплата труда | Последний день отработанного месяца | День выдачи дохода на руки |

| «Увольнительные» выплаты | Последний рабочий день | |

| Выплаты больничных расчетов и отпускных | В день выплаты | |

| Дивиденды | В день выплаты | |

| Списание безнадежного долга | Дата списания долга | В день выплаты ближайшего дохода |

| Командировочные расходы (не подтвержденные документально, сверхнормативные суточные) | Последний день месяца утверждения авансового отчета | |

| Доход в натуральной форме | В день предоставления данного дохода |

ПРИМЕР от «КонсультантПлюс»: Дата удержания НДФЛ со сверхнормативных суточных. Сверхнормативные суточные: по авансовому отчету, утвержденному 21.02.2020, — 2 100 руб. НДФЛ — 273 руб. (2 100 руб. x 13%) удержан 05.03.2020 из зарплаты за вторую половину февраля; по авансовому отчету, утвержденному 27.03.2020, — 2 400 руб. НДФЛ — 312 руб. (2 400 руб. x 13%) удержан 03.04.2020 из зарплаты за вторую половину марта.В разд. 2 6-НДФЛ за 1 квартал 2021 г. сверхнормативные суточные по февральской командировке отражены так… Продолжение примера см. в К+. Получить пробный доступ к К+ можно бесплатно.

Итак:

- в строке 110 надо будет указать ту дату, которой документально оформлена выплата дохода из кассы либо с расчетного счета;

- сумма самого дохода будет отражена в поле 130;

- в поле 140 будет отражена сумма удержанного налога по каждой дате, отраженной по строке 110.

По строке 120 указываем срок перечисления налога. Он так же регламентирован законодательно.

ВАЖНО! НДФЛ надо перечислять в бюджет не позднее дня, следующего за днем выплаты дохода. Исключением стали отпускные и больничные. С этих выплат налог перечислять необходимо до последнего дня месяца, в котором они имели место (ст. 226 НК РФ).

В строке 120 раздела 2 нужно указать крайнюю дату для перечисления суммы налога. Посмотрим в таблице некоторые самые частые виды дохода со сроками перечисления налога.

| Дата получения дохода | Срок уплаты налога в бюджет |

| Оплата труда | День, следующий за удержанием налога |

| Выплаты при увольнении | |

| Выплаты больничных и отпускных | До конца месяца выплаты |

| Дивиденды | В ООО — следующий день после выплаты налогооблагаемых доходов. В АО — не позднее последнего числа месяца, следующего:

(в зависимости от того, какая дата наступит раньше) |

| Списание безнадежного долга | Не позднее следующего дня после дня, когда удалось удержать налог |

| Командировочные расходы (не подтвержденные документально, сверхнормативные суточные) | |

| Доход в натуральной форме |

ВАЖНО! Даты по строкам 110 и 120 никогда не совпадут: это абсолютно разные по своему смыслу поля отчета. Даже если ваша организация уплачивает налог в бюджет в день удержания этого налога, все равно по графе 120 вы укажете день, прописанный законодателями. Дату вашего реального перечисления средств налоговые инспекторы увидят в карточке расчетов с бюджетом и только потом сравнят с положенными датами, указанными в вашем отчете.

Конечно, при заполнении графы 110 могут возникнуть различные нюансы. Рассмотрим часто возникающие подробнее.

Другие новости 1С:ИТС

- Для запасов, переданных в эксплуатацию до начала применения ФСБУ 5/2019, порядок погашения стоимости можно не менять. Подробнее…

- Утверждены контрольные соотношения показателей расчёта 6-НДФЛ. Подробнее…

- Как принять в состав собственных доходов средства, не возвращённые участникам аукциона? Подробнее…

- По каким КВР и КОСГУ перечислять пособия, компенсации в целях социальной защиты населения? Подробнее…

- Нужно ли проводить медосмотры офисных сотрудников, работающих за компьютером? Подробнее…

- На какой срок может быть продлена вахта, которая началась в 2020 году, а завершится в 2021 году? Подробнее…

- Внесены поправки в шесть МСФО. Подробнее…

- Можно ли применять ПСН в отношении деятельности, связанной с обслуживанием сайтов? Подробнее…

- Нужно ли доход по договору аренды включать в поле 113 нового расчёта 6-НДФЛ? Подробнее…

- Как субъекту МСП при уплате страховых взносов по дополнительным тарифам заполнять расчёт по взносам? Подробнее…

- Незаконные налоговые схемы: продажа с последующей арендой. Подробнее…

- Можно ли уволить в связи с непрохождением испытательного срока на основании служебной записки? Подробнее…

- Должен ли работник подтверждать соответствие возраста предпенсионному, чтобы получить освобождение от работы для диспансеризации? Подробнее…

- Нужно ли платить пенсионные страховые взносы, если российский работник трудится на территории государства ЕАЭС? Подробнее…

- Как платить налоги при продаже автомобилей, используемых в рамках ПСН? Подробнее…

- Кто и когда платит НДФЛ с государственных пособий? Подробнее…

- Как отразить в СЗВ-ТД восстановление работника на прежней должности по решению суда? Подробнее…

- Как удерживать, платить и отражать в отчётности НДФЛ с зарплаты, выплаченной 31 декабря 2021 года? Подробнее…

- Вправе ли налоговый орган истребовать информацию по сделке за период до даты её совершения? Подробнее…

- За период карантина неработающим сотрудникам необходимо было платить заработную плату. Подробнее…

- Расчёт и начисление авансовых платежей по транспортному налогу за 1 квартал 2021 года. Подробнее…

Сопровождаем 1С: настройка, обновления, консультации

Поддержка по телефону или через интернет

Специалисты с высокой квалификацией

Опыт консультирования с 1992 года

10 000 клиентов на поддержке

Опыт консультирования с 1992 года

10 000 клиентов на поддержке

» [«~DETAIL_TEXT»]=> string(19736) «

Отражение в 6-НДФЛ данных по заработной плате, выданной до конца месяца

Иногда случаются ситуации, когда работодатель выплачивает доход сотруднику до окончания расчетного периода (отработанного месяца), например, когда срок выплаты заработной платы приходится на выходной. На данный момент в ТК указано, что в этом случае выплатить заработную плату необходимо накануне выходного дня.

Представители ФНС дали неоднозначные разъяснения по отражению подобной ситуации в отчете 6-НДФЛ. Сначала вышло письмо от 24.03.2016 № БС-4-11/5106, в котором рекомендован один порядок заполнения расчета, позднее — письмо от 29.04.2016 № БС-4-11/7893, из которого следует иной.

Рассмотрим оба этих варианта на конкретном примере.

Пример

В ООО «Трикотаж» в связи с предстоящими майскими праздниками выплатили заработную плату швеям и закройщикам 26 апреля. Как заполнить строки в этом случае?

Согласно письму ФНС от 26.03.2016 № БС-4-11/5106, это следует сделать таким образом:

- строка 100: 30.04.20ХХ

- строка 110: 26.04.20ХХ

- строка 120: 29.04.20ХХ

Во втором письме, появившемся 29.04.2016 (№ БС-4-11/7893), позиция меняется, приближаясь к общим принципам исчисления налога на доходы, и заполнение строк отчета будет зависеть от даты выплаты следующего дохода. Предположим, что следующим днем получения дохода стал аванс за май, и выплачен он 15 мая. То есть если следовать рекомендациям апрельского письма, датой удержания налога за апрель станет день выплаты аванса за май:

- строка 100: 30.04.20ХХ

- строка 110: 15.05.20ХХ

- строка 120: 16.05.20ХХ

ВАЖНО! Помните, что сам по себе аванс не является доходом с точки зрения исчисления НДФЛ, и по этой выплате создавать отдельный блок граф 100–120 не следует.

Таким образом, при удержании и перечислении налога в подобной ситуации необходимо руководствоваться более поздними разъяснениями.

Подробнее о письме прочитайте здесь: «Новые разъяснения ФНС об отражении в 6-НДФЛ зарплаты, выданной до конца месяца».

Другие новости 1С:ИТС

- Для запасов, переданных в эксплуатацию до начала применения ФСБУ 5/2019, порядок погашения стоимости можно не менять. Подробнее…

- Утверждены контрольные соотношения показателей расчёта 6-НДФЛ. Подробнее…

- Как принять в состав собственных доходов средства, не возвращённые участникам аукциона? Подробнее…

- По каким КВР и КОСГУ перечислять пособия, компенсации в целях социальной защиты населения? Подробнее…

- Нужно ли проводить медосмотры офисных сотрудников, работающих за компьютером? Подробнее…

- На какой срок может быть продлена вахта, которая началась в 2020 году, а завершится в 2021 году? Подробнее…

- Внесены поправки в шесть МСФО. Подробнее…

- Можно ли применять ПСН в отношении деятельности, связанной с обслуживанием сайтов? Подробнее…

- Нужно ли доход по договору аренды включать в поле 113 нового расчёта 6-НДФЛ? Подробнее…

- Как субъекту МСП при уплате страховых взносов по дополнительным тарифам заполнять расчёт по взносам? Подробнее…

- Незаконные налоговые схемы: продажа с последующей арендой. Подробнее…

- Можно ли уволить в связи с непрохождением испытательного срока на основании служебной записки? Подробнее…

- Должен ли работник подтверждать соответствие возраста предпенсионному, чтобы получить освобождение от работы для диспансеризации? Подробнее…

- Нужно ли платить пенсионные страховые взносы, если российский работник трудится на территории государства ЕАЭС? Подробнее…

- Как платить налоги при продаже автомобилей, используемых в рамках ПСН? Подробнее…

- Кто и когда платит НДФЛ с государственных пособий? Подробнее…

- Как отразить в СЗВ-ТД восстановление работника на прежней должности по решению суда? Подробнее…

- Как удерживать, платить и отражать в отчётности НДФЛ с зарплаты, выплаченной 31 декабря 2021 года? Подробнее…

- Вправе ли налоговый орган истребовать информацию по сделке за период до даты её совершения? Подробнее…

- За период карантина неработающим сотрудникам необходимо было платить заработную плату. Подробнее…

- Расчёт и начисление авансовых платежей по транспортному налогу за 1 квартал 2021 года. Подробнее…

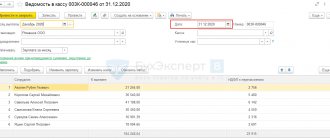

Отражение в 6-НДФЛ выплаты заработной платы в следующем месяце

На практике чаще встречаются ситуации, когда заработная плата за предшествующий месяц выплачивается уже в следующем месяце. Вопросы по заполнению возникают, когда это месяцы разных отчетных периодов. Например, как оформить выплату заработной платы за сентябрь 3 октября?

Согласно разъяснениям ФНС от 25.02.2016 № БС-4-11/[email protected] и письму ФНС от 18.03.2016 № БС-4-11/4538, это должно выглядеть таким образом:

- строка 100: 30.09.20ХХ

- строка 110: 03.10.20ХХ

- строка 120: 04.10.20ХХ

Причем отразить эту операцию уже следует в отчете за год, то есть в том периоде, когда процедура удержания НДФЛ за сентябрь была завершена.

Вводная информация

Работодатели должны выплачивать сотрудникам зарплату не реже чем каждые полмесяца (ч. 6 ст. 136 ТК РФ). С 3 октября 2021 года зарплату нельзя будет выдавать позднее 15 числа следующего месяца. См. «Новые сроки выплаты зарплаты в 2021 году: что изменилось». При этом между зарплатой и авансом должно пройти 15 дней, не больше (См. «Зарплата и аванс в 2021 году: сколько дней между выплатами»). Таким образом, работодатель может выдавать аванс, допустим, 20 числа, а основную зарплату за вторую часть месяца – 5 числа.

Итоги

Заполнение строки 110 налогового документа 6-НДФЛ не вызовет трудностей у бухгалтера, если заранее подготовиться и изучить нормативную базу по формированию отчета. Наличие правильного налогового регистра, где будет отражена вся нужная информация, позволит сократить время подготовки отчета до минимума.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.